Содержание

- 2. Графики ГРАФИКИ

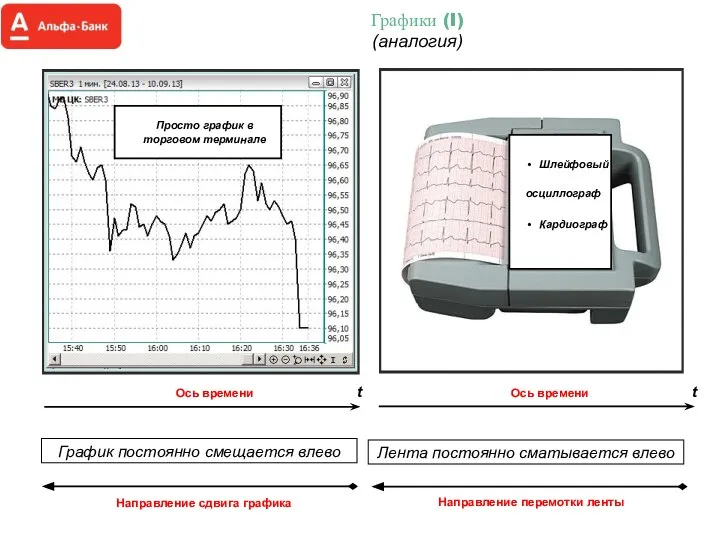

- 3. Графики (I) (аналогия) График постоянно смещается влево Лента постоянно сматывается влево Направление сдвига графика Направление перемотки

- 4. Графики (II) (Особенности тикового графика) Тиковый график отображает равномерно упорядоченную последовательность значений цен и объемов всех

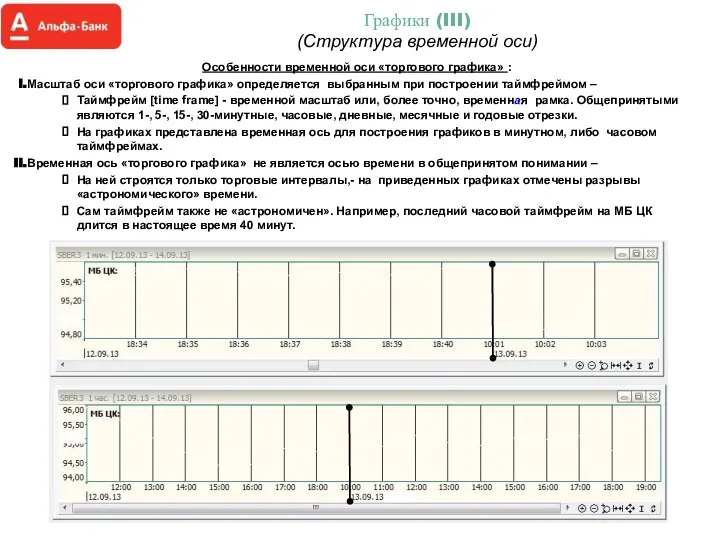

- 5. Графики (III) (Структура временной оси) Особенности временной оси «торгового графика» : Масштаб оси «торгового графика» определяется

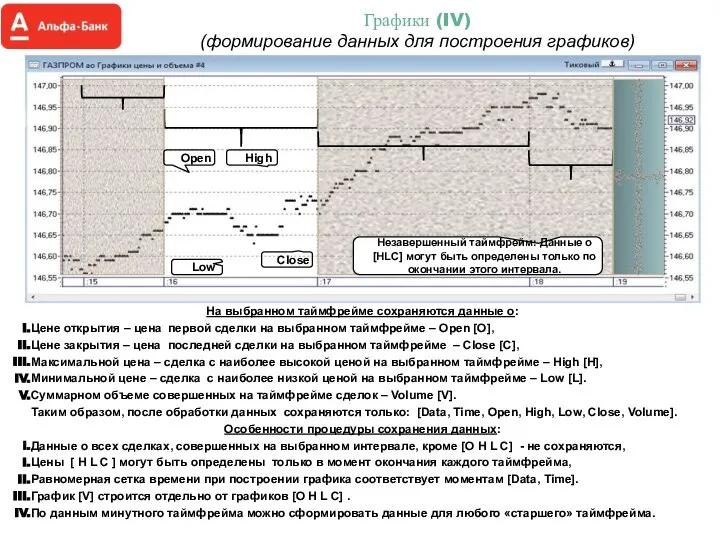

- 6. Графики (IV) (формирование данных для построения графиков) На выбранном таймфрейме сохраняются данные о: Цене открытия –

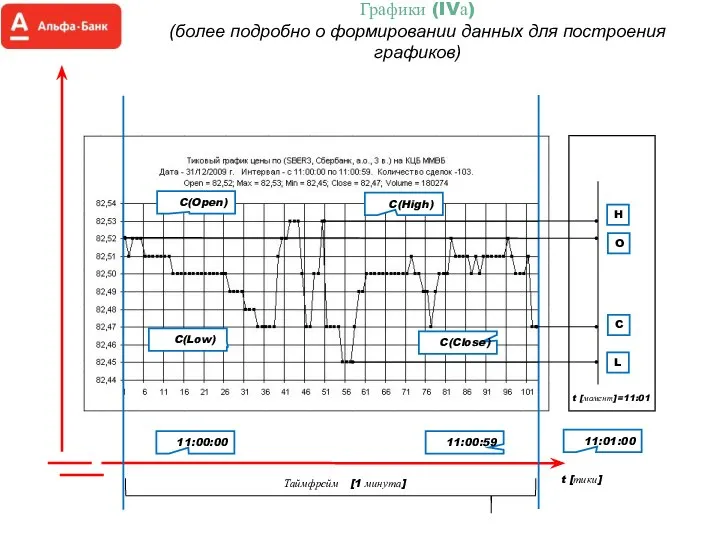

- 7. Графики (IVа) (более подробно о формировании данных для построения графиков)

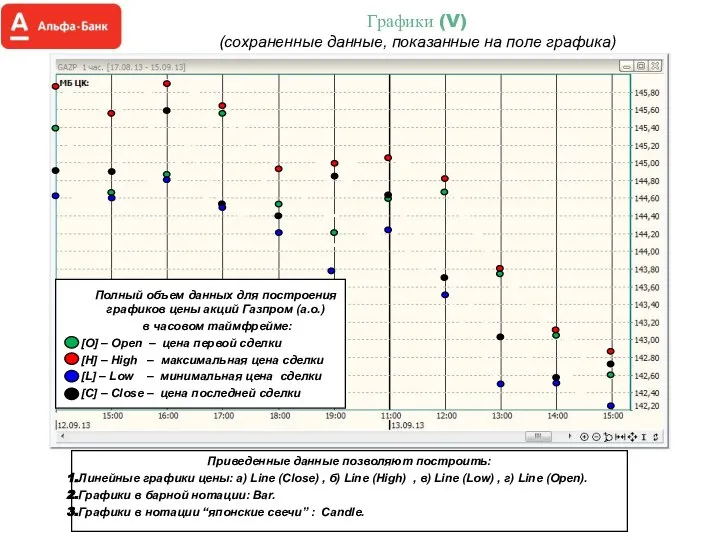

- 8. Графики (V) (сохраненные данные, показанные на поле графика) Приведенные данные позволяют построить: Линейные графики цены: а)

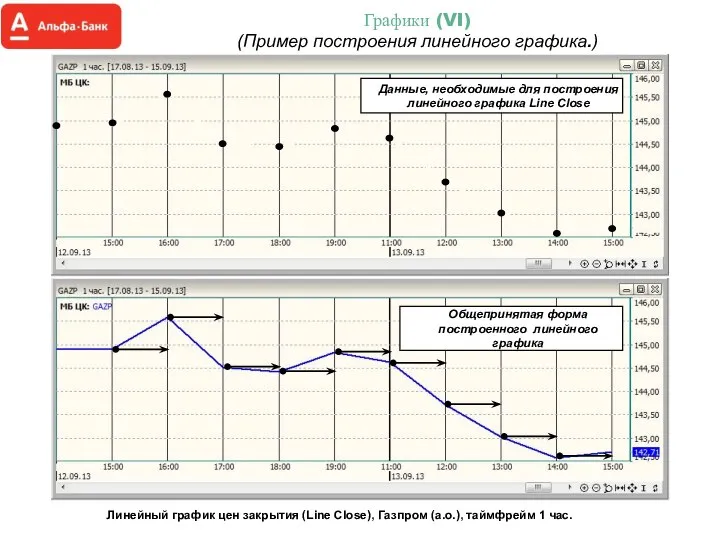

- 9. Графики (VI) (Пример построения линейного графика.) Данные, необходимые для построения линейного графика Line Close Общепринятая форма

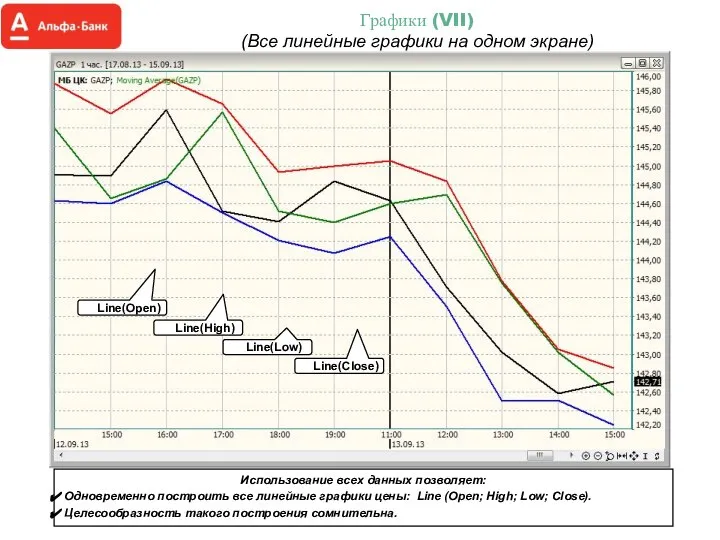

- 10. Графики (VII) (Все линейные графики на одном экране) Использование всех данных позволяет: Одновременно построить все линейные

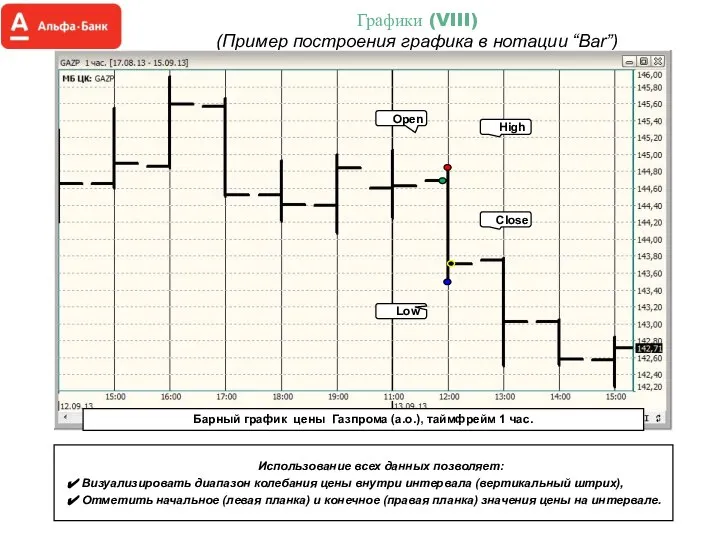

- 11. Графики (VIII) (Пример построения графика в нотации “Bar”) Использование всех данных позволяет: Визуализировать диапазон колебания цены

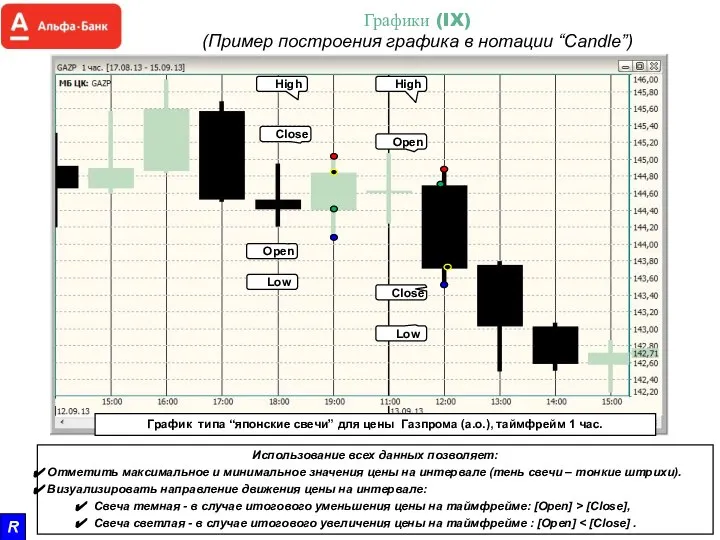

- 12. Графики (IX) (Пример построения графика в нотации “Candle”) Open High Low Close Open Low Close High

- 13. Графики МОДЕЛИРОВАНИЕ

- 14. Моделирование движений цены Моделирование движения- это метод, который позволяет в качестве прототипа (модели) наблюдаемого движения использовать

- 15. Моделирование движений цены «Упрощенный аналог движения цены - Полиномиальная модель» Цена С(t) Время t

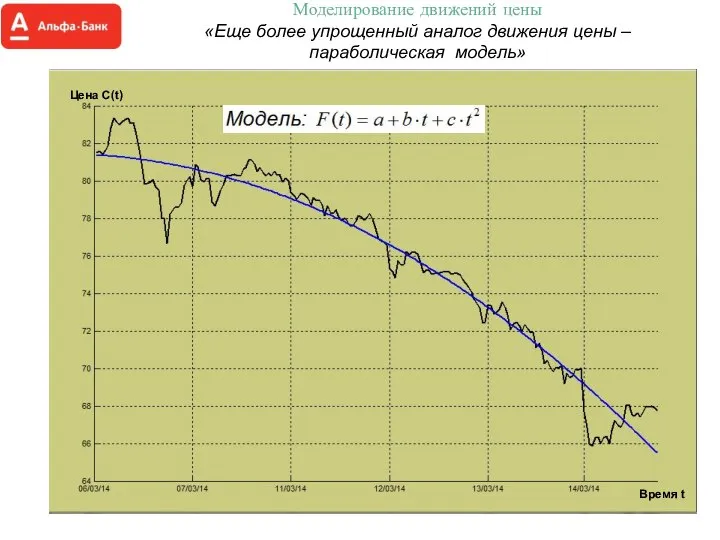

- 16. Моделирование движений цены «Еще более упрощенный аналог движения цены – параболическая модель» Цена С(t) Время t

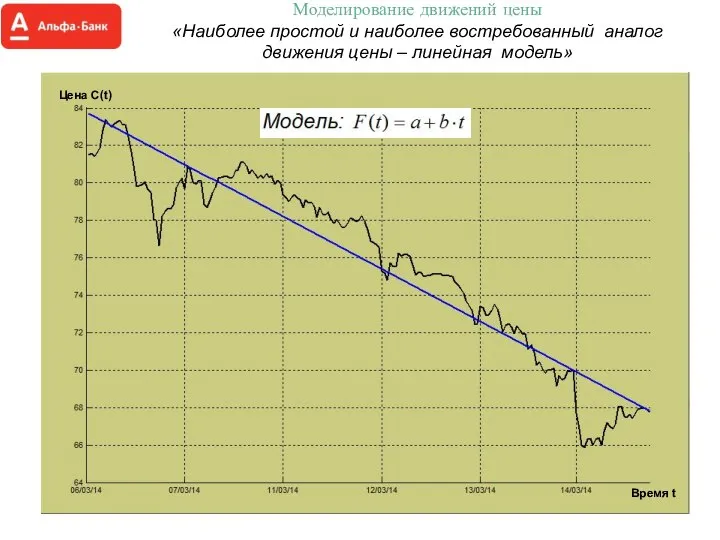

- 17. Моделирование движений цены «Наиболее простой и наиболее востребованный аналог движения цены – линейная модель» Цена С(t)

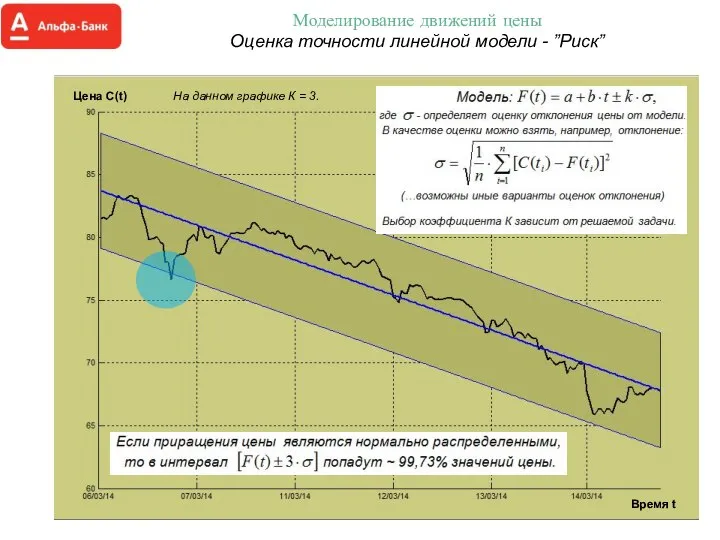

- 18. Моделирование движений цены Оценка точности линейной модели - ”Риск” Цена С(t) На данном графике К =

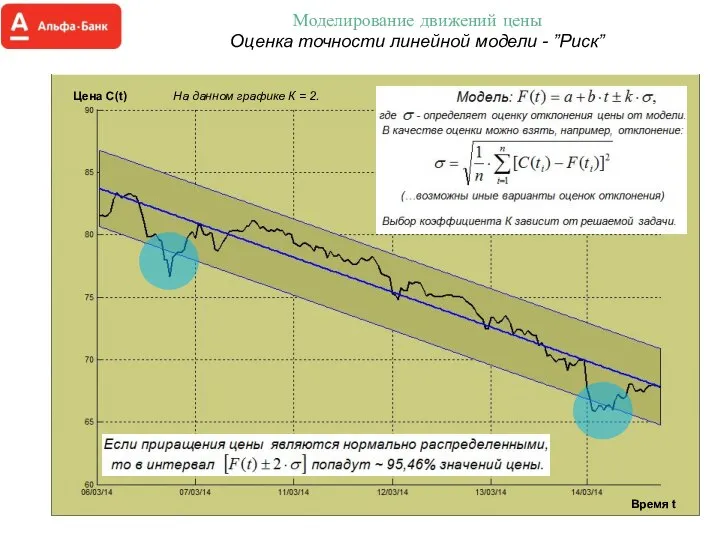

- 19. Моделирование движений цены Оценка точности линейной модели - ”Риск” Время t Цена С(t) На данном графике

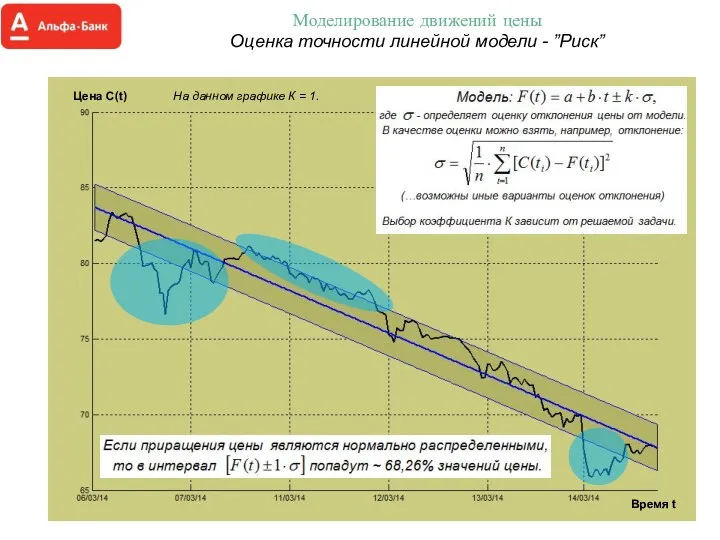

- 20. Моделирование движений цены Оценка точности линейной модели - ”Риск” Время t Цена С(t) На данном графике

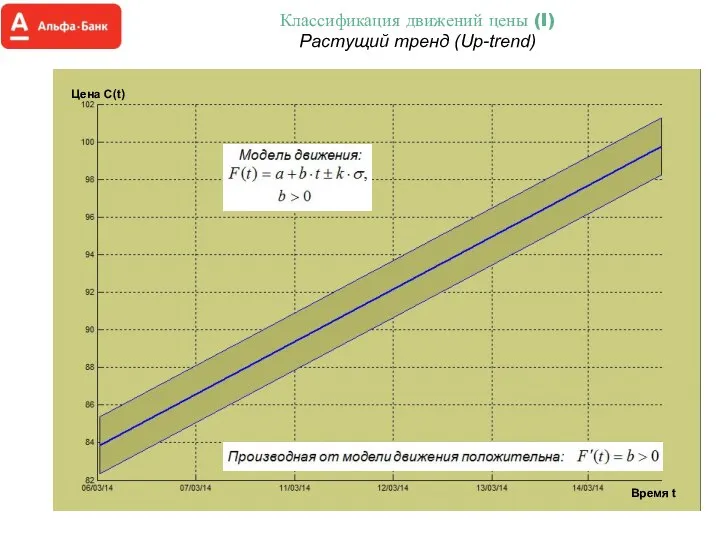

- 21. Классификация движений цены (I) Растущий тренд (Up-trend) Цена С(t) Время t

- 22. Классификация движений цены (II) Падающий тренд (Down-trend) Цена С(t) Время t

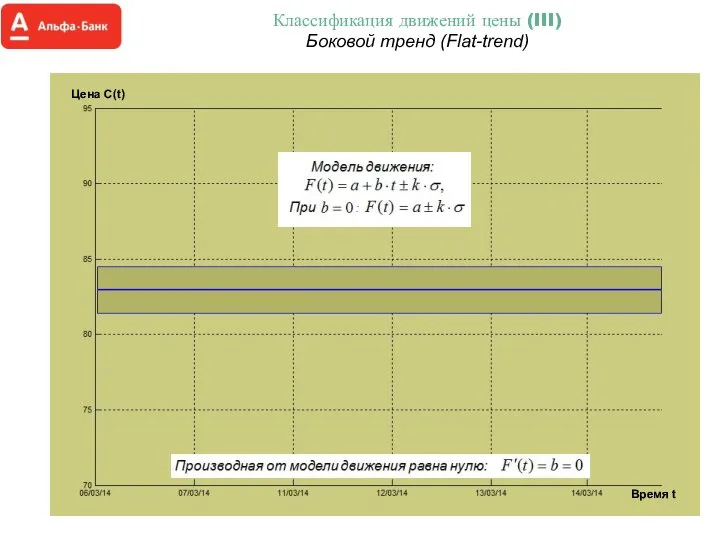

- 23. Классификация движений цены (III) Боковой тренд (Flat-trend) Цена С(t) Время t

- 24. Линейное моделирование движения цены (I) (произвольное разбиение на 3 интервала) Down-trend Up-trend Down-trend

- 25. Линейное моделирование движения цены (II) (произвольное разбиение на 3 интервала) Down-trend Up-trend Down-trend

- 26. Линейное моделирование движения цены (III) (произвольное разбиение на 3 интервала) Down-trend Flat-trend Down-trend

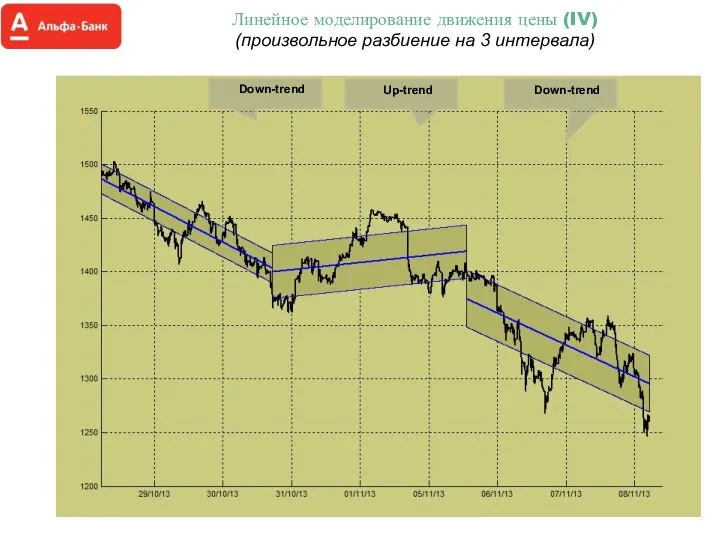

- 27. Линейное моделирование движения цены (IV) (произвольное разбиение на 3 интервала) Down-trend Up-trend Down-trend

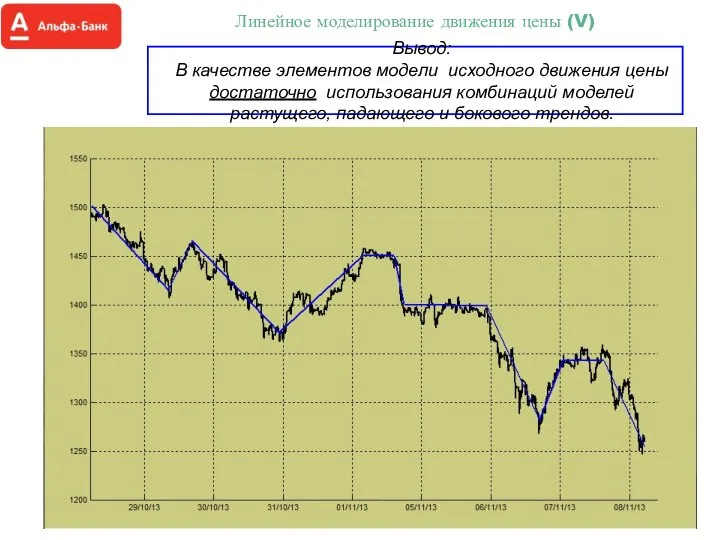

- 28. Линейное моделирование движения цены (V) Вывод: В качестве элементов модели исходного движения цены достаточно использования комбинаций

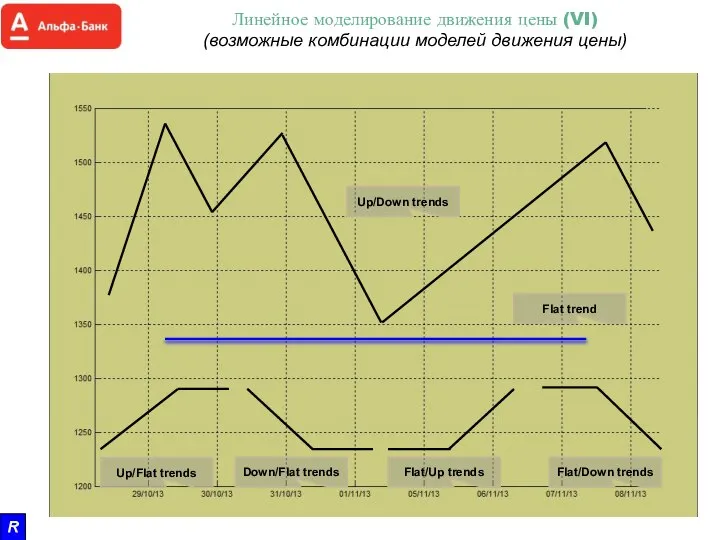

- 29. Линейное моделирование движения цены (VI) (возможные комбинации моделей движения цены) Up/Down trends Up/Flat trends Down/Flat trends

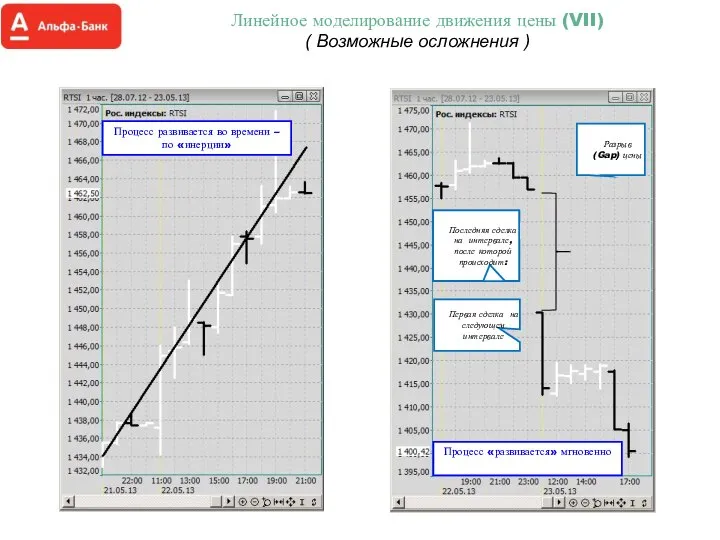

- 30. Линейное моделирование движения цены (VII) ( Возможные осложнения )

- 31. Графики ФОРМИРОВАНИЕ СТРАТЕГИИ РЫНОЧНАЯ ПАРАДИГМА

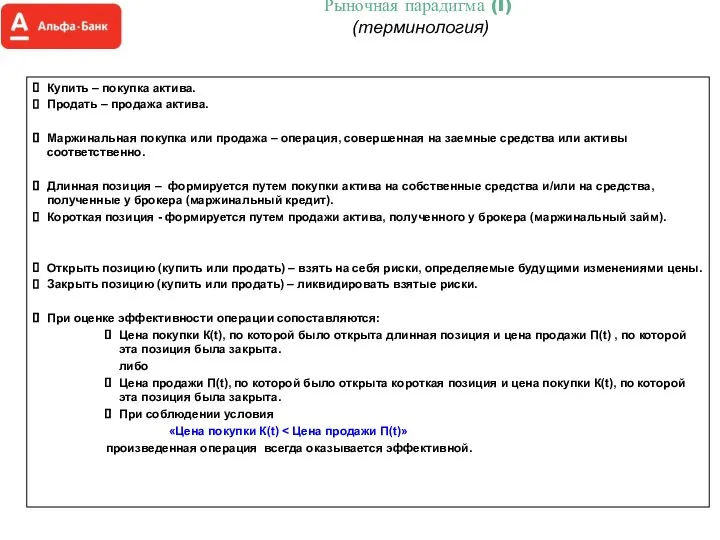

- 32. Рыночная парадигма (I) (терминология) Купить – покупка актива. Продать – продажа актива. Маржинальная покупка или продажа

- 33. Рыночная парадигма (II) (Купив дешево – продать дорого)

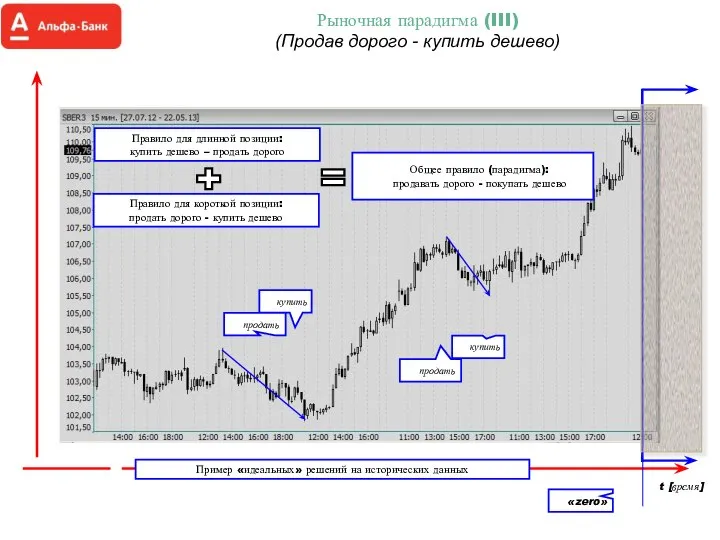

- 34. Рыночная парадигма (III) (Продав дорого - купить дешево)

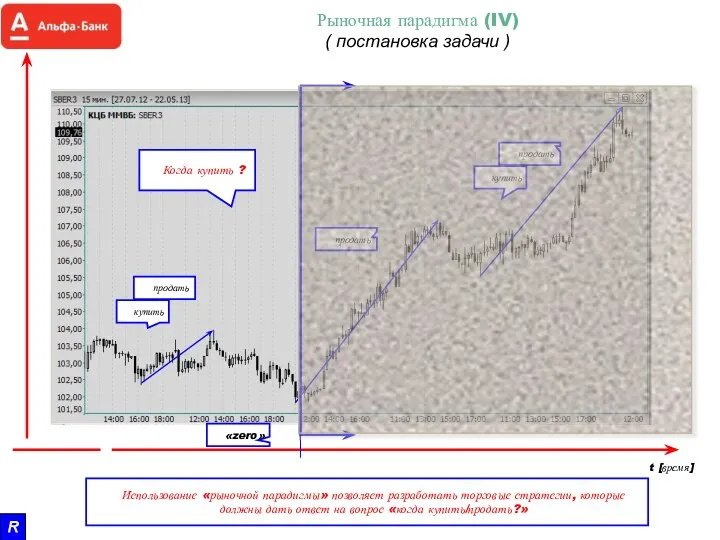

- 35. Рыночная парадигма (IV) ( постановка задачи ) R Использование «рыночной парадигмы» позволяет разработать торговые стратегии, которые

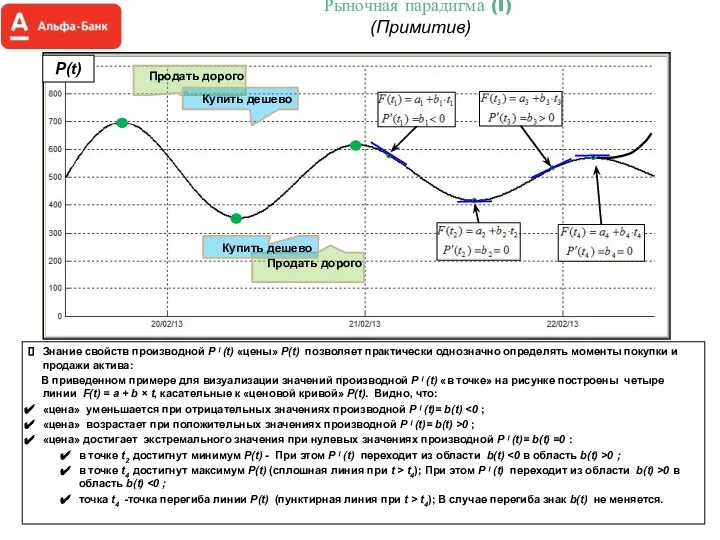

- 36. Рыночная парадигма (I) (Примитив) Знание свойств производной P ˡ (t) «цены» P(t) позволяет практически однозначно определять

- 37. Графики ФОРМИРОВАНИЕ СТРАТЕГИИ

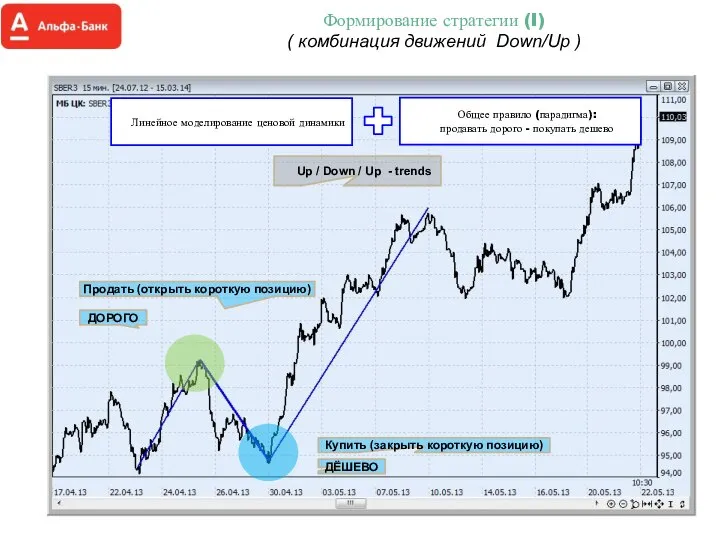

- 38. Формирование стратегии (I) ( комбинация движений Down/Up ) Up / Down / Up - trends ДЁШЕВО

- 39. Формирование стратегии (II) ( комбинация движений Up/Down ) Down / Up / Down - trends ДЁШЕВО

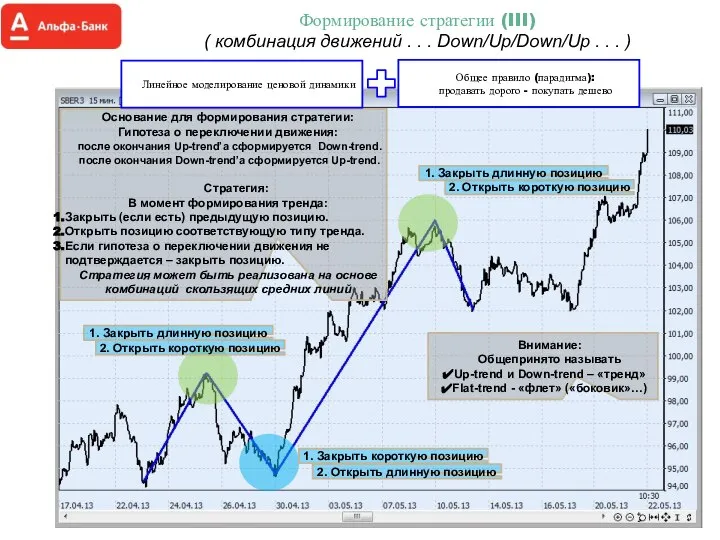

- 40. Формирование стратегии (III) ( комбинация движений . . . Down/Up/Down/Up . . . )

- 41. Формирование стратегии (IV) ( движение Flat ) ДЁШЕВО ДОРОГО Основание для формирования стратегии: Гипотеза о возникновении

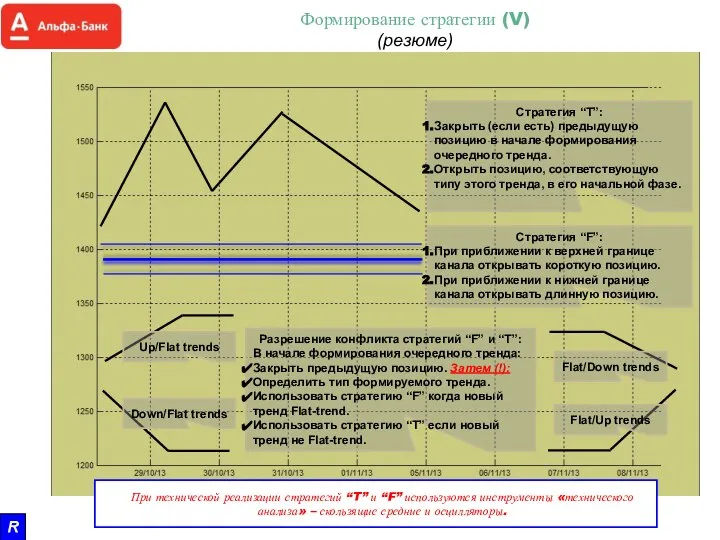

- 42. Формирование стратегии (V) (резюме) R При технической реализации стратегий “T” и “F” используются инструменты «технического анализа»

- 43. Графики ИНСТРУМЕНТАРИЙ ДЛЯ РЕАЛИЗАЦИИ ТС

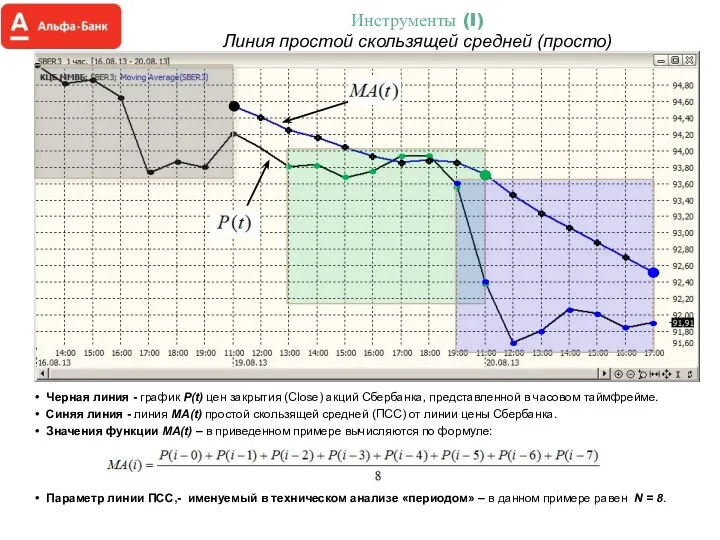

- 44. Инструменты (I) Линия простой скользящей средней (просто)

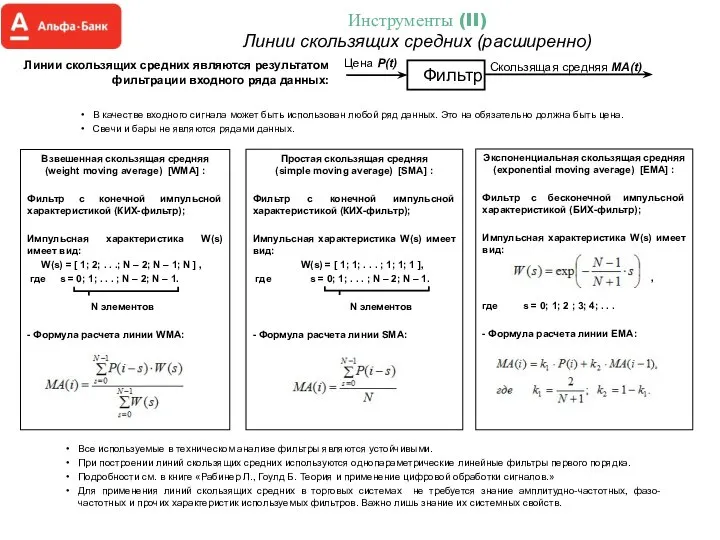

- 45. Инструменты (II) Линии скользящих средних (расширенно) Линии скользящих средних являются результатом фильтрации входного ряда данных: В

- 46. Инструменты (III) Системные свойства линий скользящих средних (a) «Сходство» У всех приведенных на рисунке линий скользящих

- 47. Инструменты (IV) Системные свойства линий скользящих средних (b) «Сглаженность» С увеличением параметра N увеличивается степень сглаженности

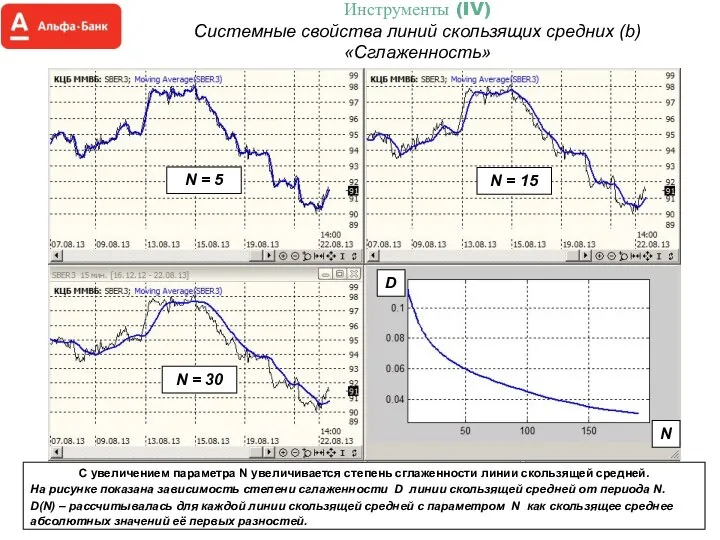

- 48. Инструменты (V) Системные свойства линий скользящих средних (c) «Запаздывание» и «Сжатие» С увеличением параметра N увеличивается

- 49. Инструменты (VI) Системные свойства линий скользящих средних (d) Невозможно построить MA(t) не запаздывающую относительно P(t). Доказательство

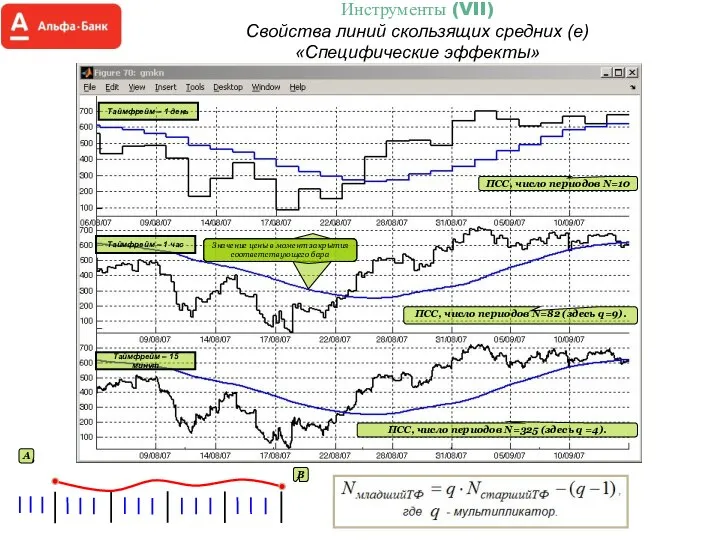

- 50. Инструменты (VII) Свойства линий скользящих средних (e) «Специфические эффекты» A B

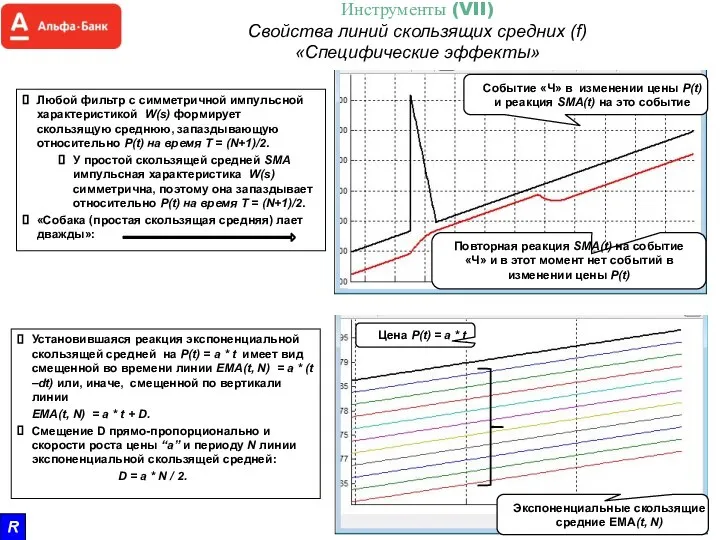

- 51. Инструменты (VII) Свойства линий скользящих средних (f) «Специфические эффекты» Любой фильтр с симметричной импульсной характеристикой W(s)

- 52. Графики ТОРГОВАЯ СИСТЕМА МЕХАНИЧЕСКАЯ ТОРГОВАЯ СИСТЕМА СИСТЕМА ПОДДЕРЖКИ ПРИНЯТИЯ РЕШЕНИЙ

- 53. Пример оценки качества торговой системы Параметры N1 и N2 системы поддержки принятия решений. Диапазон изменения: От

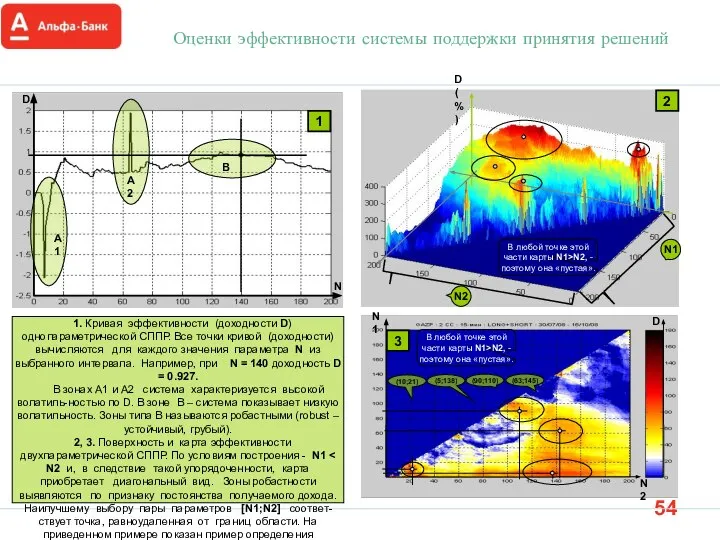

- 54. Оценки эффективности системы поддержки принятия решений 1. Кривая эффективности (доходности D) однопараметрической СППР. Все точки кривой

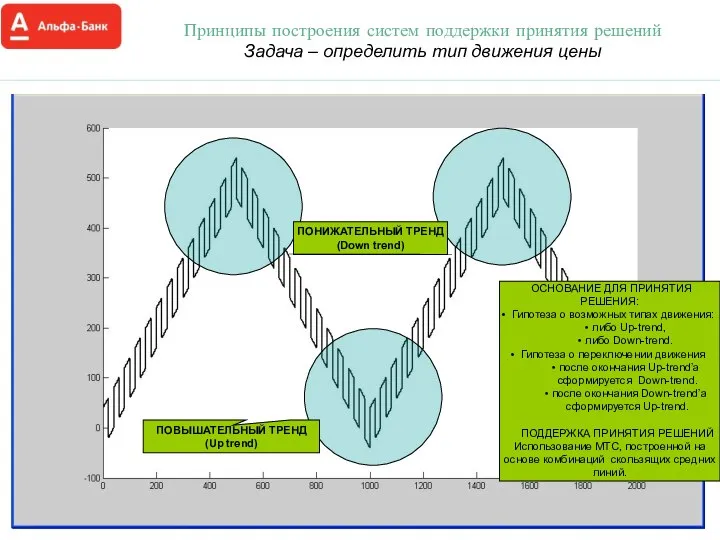

- 55. Принципы построения систем поддержки принятия решений Задача – определить тип движения цены ОСНОВАНИЕ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ:

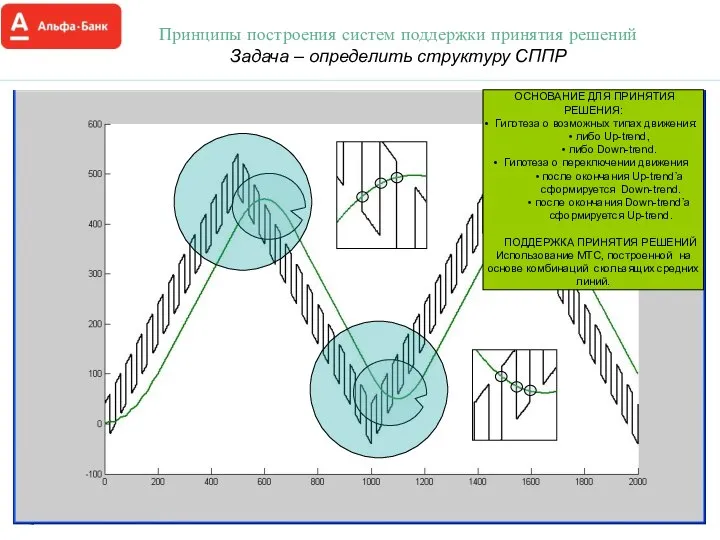

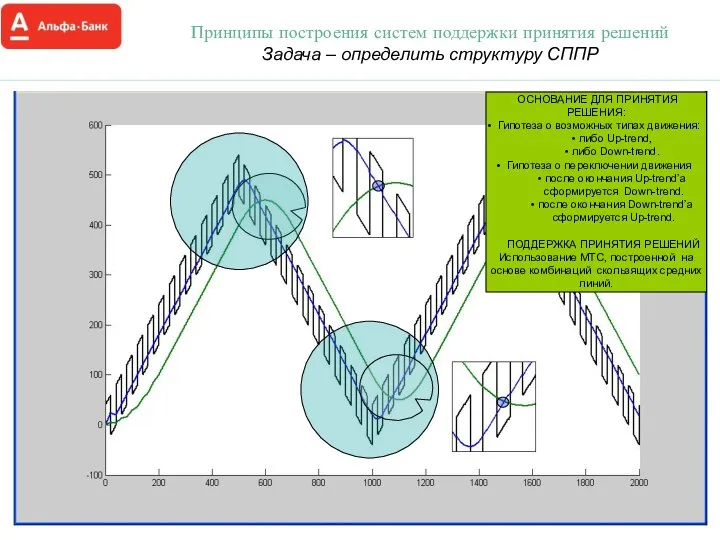

- 56. Принципы построения систем поддержки принятия решений Задача – определить структуру СППР ОСНОВАНИЕ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ: Гипотеза

- 57. ОСНОВАНИЕ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ: Гипотеза о возможных типах движения: либо Up-trend, либо Down-trend. Гипотеза о переключении

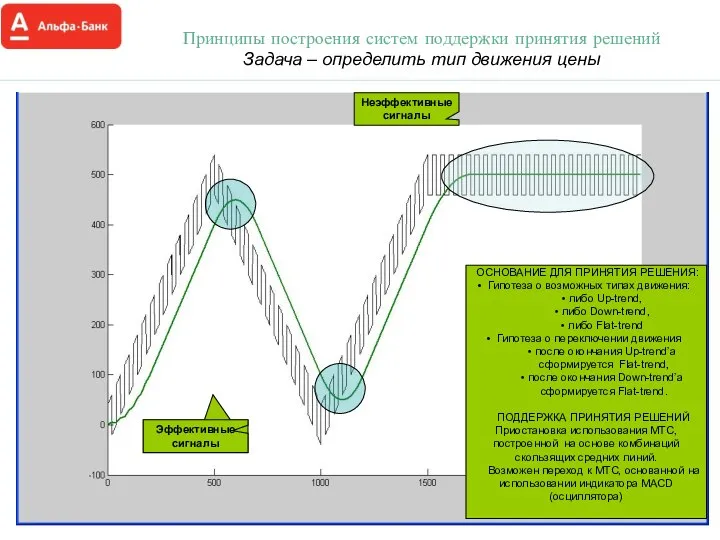

- 58. Принципы построения систем поддержки принятия решений Задача – определить тип движения цены ОСНОВАНИЕ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ:

- 59. Принципы построения систем поддержки принятия решений Задача – определить тип движения цены ОСНОВАНИЕ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ:

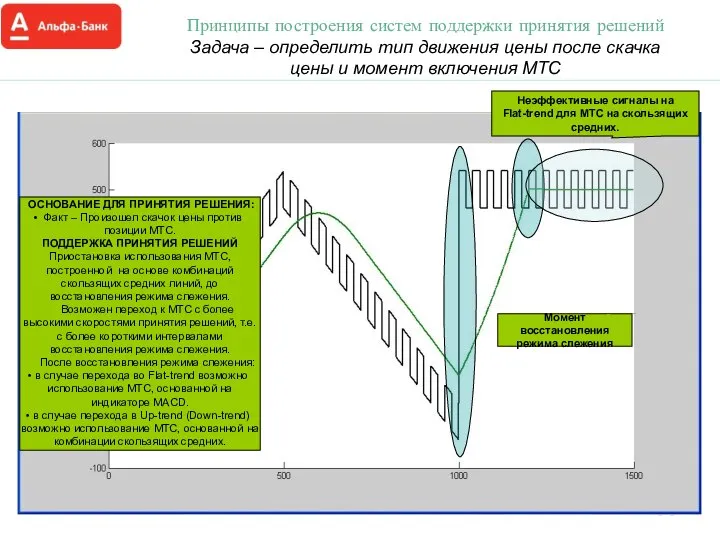

- 60. Принципы построения систем поддержки принятия решений Задача – определить тип движения цены после скачка цены и

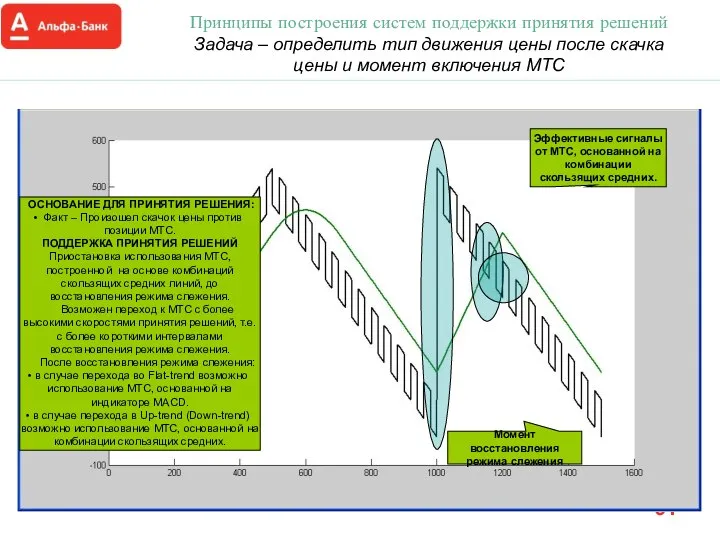

- 61. Принципы построения систем поддержки принятия решений Задача – определить тип движения цены после скачка цены и

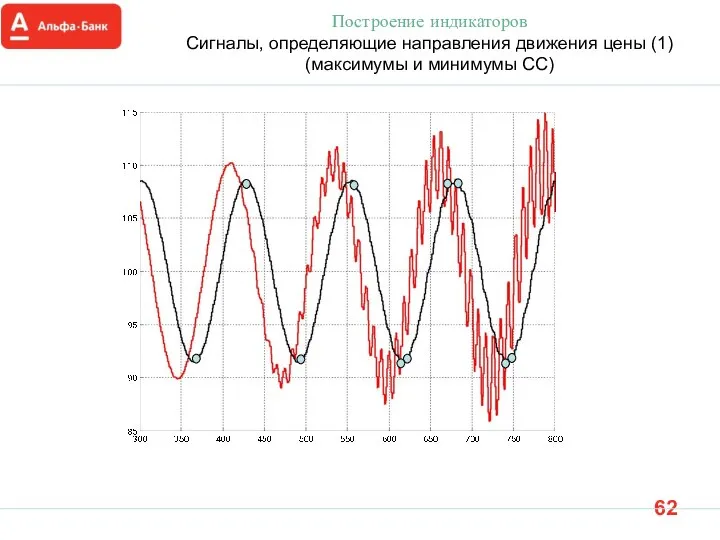

- 62. Построение индикаторов Сигналы, определяющие направления движения цены (1) (максимумы и минимумы СС)

- 63. Построение индикаторов Сигналы, определяющие направления движения цены (2) (пересечения СС с ценовой кривой)

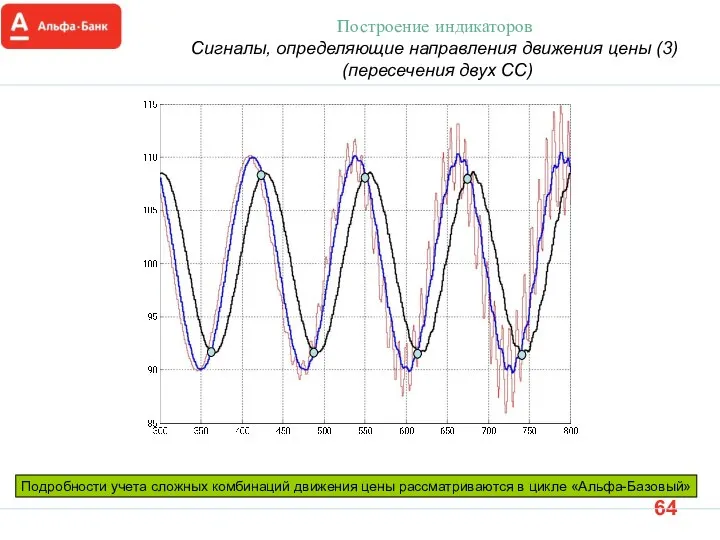

- 64. Построение индикаторов Сигналы, определяющие направления движения цены (3) (пересечения двух СС) Подробности учета сложных комбинаций движения

- 65. Построение индикаторов Гипотеза самоподобия (фрактальность) ценовой кривой Если движение самоподобно: МТС, настроенную на одном таймфрейме, можно

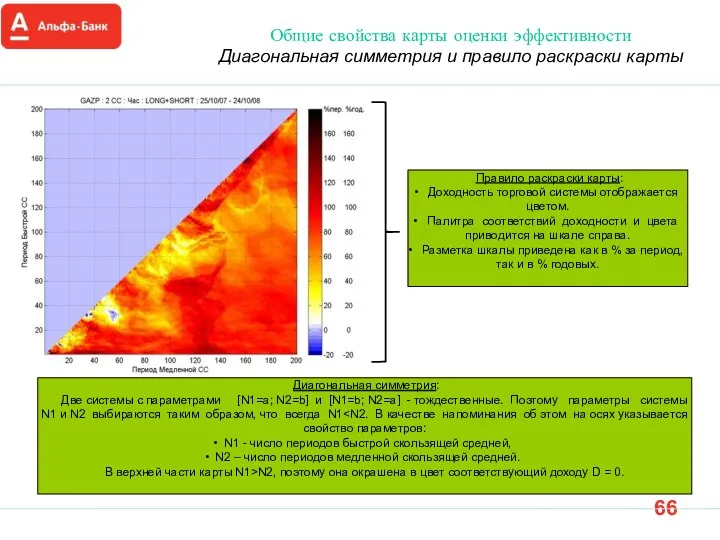

- 66. Общие свойства карты оценки эффективности Диагональная симметрия и правило раскраски карты Диагональная симметрия: Две системы с

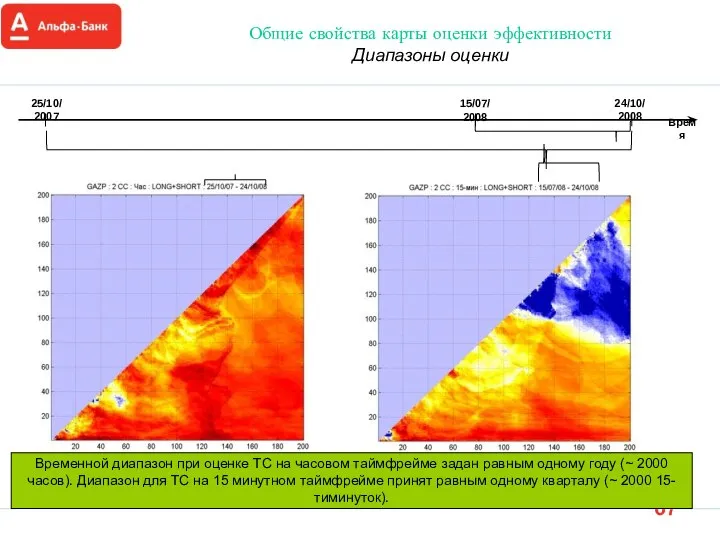

- 67. Общие свойства карты оценки эффективности Диапазоны оценки 24/10/2008 15/07/2008 25/10/2007 Время Временной диапазон при оценке ТС

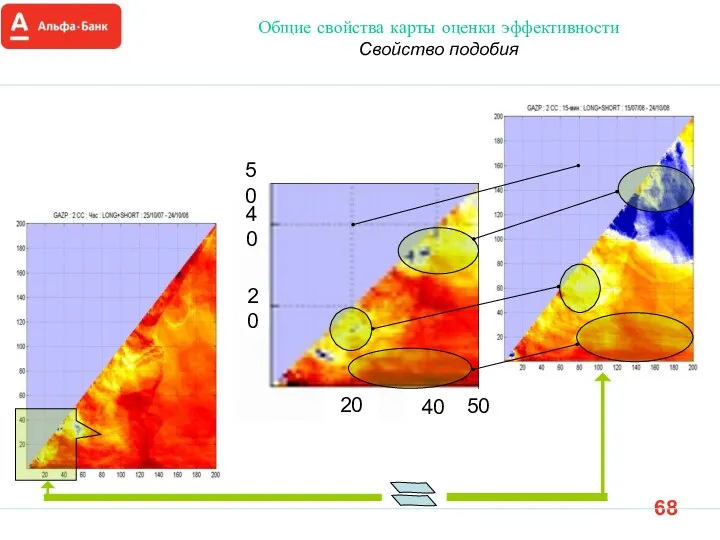

- 68. Общие свойства карты оценки эффективности Свойство подобия

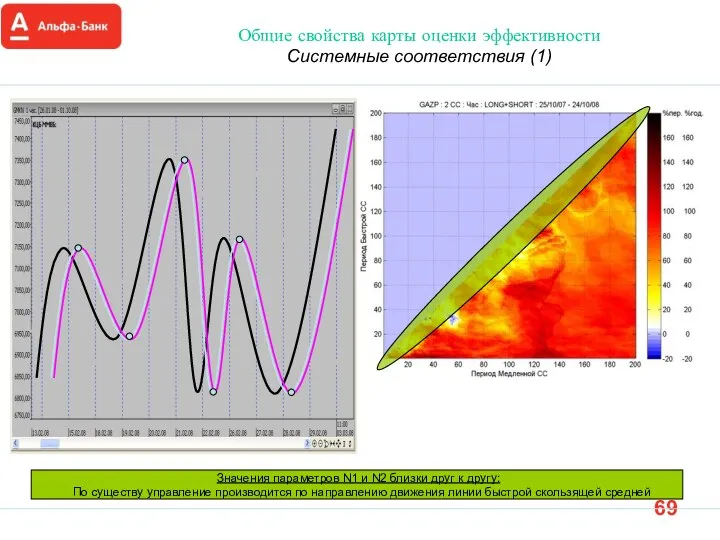

- 69. Общие свойства карты оценки эффективности Системные соответствия (1) Значения параметров N1 и N2 близки друг к

- 70. Общие свойства карты оценки эффективности Системные соответствия (2) Выбирается малое значения параметра N1 (оценка N1~[3;7]): Выбор

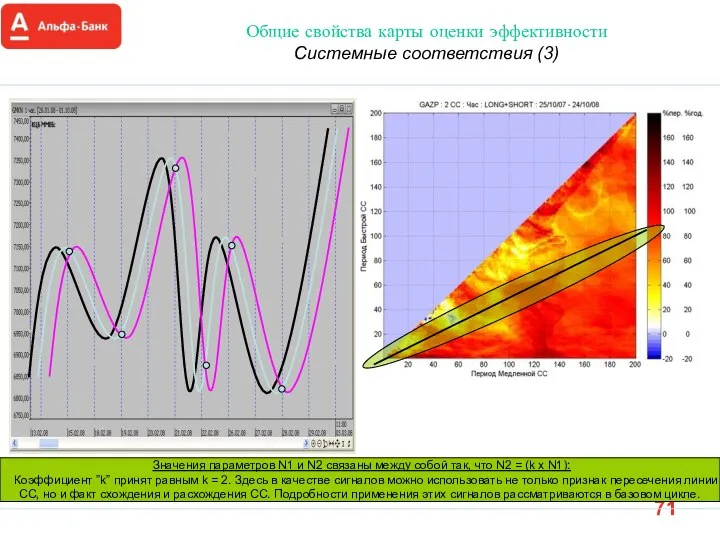

- 71. Общие свойства карты оценки эффективности Системные соответствия (3) Значения параметров N1 и N2 связаны между собой

- 72. Основная литература: Эрик Л. Найман. Малая энциклопедия трейдера (10-е издание), Изд-во: Альпина Бизнес Букс, 2008 г.,

- 74. Скачать презентацию

Добро пожаловать в кондитерское кафе

Добро пожаловать в кондитерское кафе Как оптимизировать управление фитнес-студией и обходиться без ресепшена?

Как оптимизировать управление фитнес-студией и обходиться без ресепшена? Партнерская программа от Единой Торговой Системы

Партнерская программа от Единой Торговой Системы Компания ООО Юнитрейд

Компания ООО Юнитрейд Организация эффективных образовательных программ для начинающих предпринимателей

Организация эффективных образовательных программ для начинающих предпринимателей Бизнес как система

Бизнес как система Бизнес-план

Бизнес-план Здоровое питание. Бизнес-проект

Здоровое питание. Бизнес-проект Региональная защита

Региональная защита Шағын кәсіпкерлік жобасы “Әдемі” ательесі

Шағын кәсіпкерлік жобасы “Әдемі” ательесі Разработка рекомендаций по организации питания в туристских походах

Разработка рекомендаций по организации питания в туристских походах Предпринимательская деятельность

Предпринимательская деятельность Пекарня Krendel

Пекарня Krendel Учимся составлять бизнес-план

Учимся составлять бизнес-план Акционерное общество. Итоги года: анализ ошибок и замечаний

Акционерное общество. Итоги года: анализ ошибок и замечаний Автоматизация бизнес-процессов

Автоматизация бизнес-процессов Сравнительный Анализ бизнес-моделей

Сравнительный Анализ бизнес-моделей Моя идея - пекарня. Бизнес-идея

Моя идея - пекарня. Бизнес-идея Путешествия по Беларуси. Сектор платных услуг ОПКР

Путешествия по Беларуси. Сектор платных услуг ОПКР Целевая аудитория бизнес-проекта

Целевая аудитория бизнес-проекта Меры поддержки проектов. Фонд Инвестиционное агентство Курганской области

Меры поддержки проектов. Фонд Инвестиционное агентство Курганской области Компания Luerlain

Компания Luerlain Организация производства натуральной композиции и ряда продуктов на ее основе для дезодорации, дезинфекции, ароматизации воздуха

Организация производства натуральной композиции и ряда продуктов на ее основе для дезодорации, дезинфекции, ароматизации воздуха Мини пекарня Смак. Бизнес-план

Мини пекарня Смак. Бизнес-план Мойка LUX. Бизнес план

Мойка LUX. Бизнес план Компания Ал Ахмед лельхельвият

Компания Ал Ахмед лельхельвият Большая социальная акция по продаже земельных участков

Большая социальная акция по продаже земельных участков Разработка предложений по расширению клиентской базы хостела

Разработка предложений по расширению клиентской базы хостела