Финансовые рынки и финансовая система как факторы устойчивого функционирования публичных компаний. Тема 3

Содержание

- 2. Категория финансового рынка Две точки зрения: 1. Функциональная. Финансовый рынок как совокупность финансовых отношений. Перераспределение свободных

- 3. Виды и функции финансовых рынков

- 4. Спрос и предложение на финансовом рынке На финансовом рынке происходит столкновение спроса и предложения финансовых ресурсов

- 5. Финансовый рынок как механизм перемещения свободных финансовых ресурсов Сбережения — накапливаемая часть денежных доходов — накапливаемая

- 6. Финансовый рынок как механизм перемещения свободных финансовых ресурсов Инвестиции — это то, что вложено сегодня, с

- 7. Финансовый рынок как механизм перемещения свободных финансовых ресурсов Финансирование на основе займов предполагает заключение любого соглашения,

- 8. Базовые технологии финансовой системы Делегирование кредитов – решение о передаче прав распределения кредитов третьей стороне. На

- 9. Базовые технологии финансовой системы Замещение кредитов 1. Замещения наличных денег кредитными операциями заключается в создании на

- 10. Базовые технологии финансовой системы Замещение кредитов 2. Замещение одного вида кредита другим. Банковский Кредит Государственный кредит

- 11. Базовые технологии финансовой системы Неттинг – объединенное управление. Каждая структурная единица международной корпорации имеет счета поступлений

- 12. Базовые технологии финансовой системы Преимущества неттинга: сокращение издержек по хеджированию как в случае взаимного погашения составляющих

- 13. Базовые технологии финансовой системы Пуллинг Текущие потребности в наличности каждой из дочерних компаний международной корпорации удовлетворяются

- 14. Критика финансового рынка «несостоятельность» рынка и его ограниченность, «несправедливое распределение доходов» и «несправедливое распределение собственности»

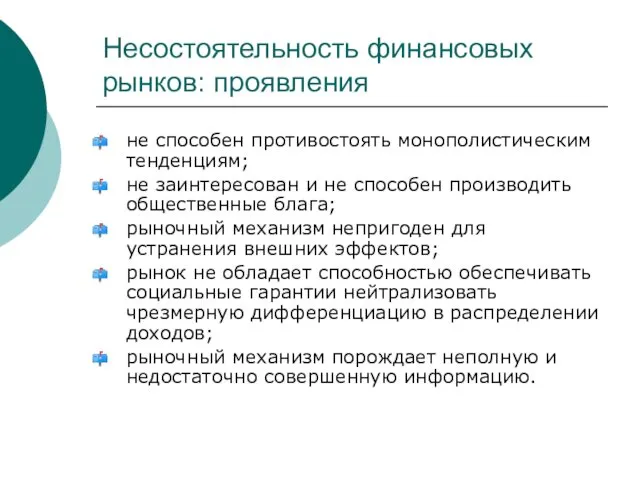

- 15. Несостоятельность финансовых рынков: проявления не способен противостоять монополистическим тенденциям; не заинтересован и не способен производить общественные

- 16. Принципы регулирования финансовых рынков 1. Принципы справедливого ценообразования и защиты прав и интересов инвесторов. 2. Принцип

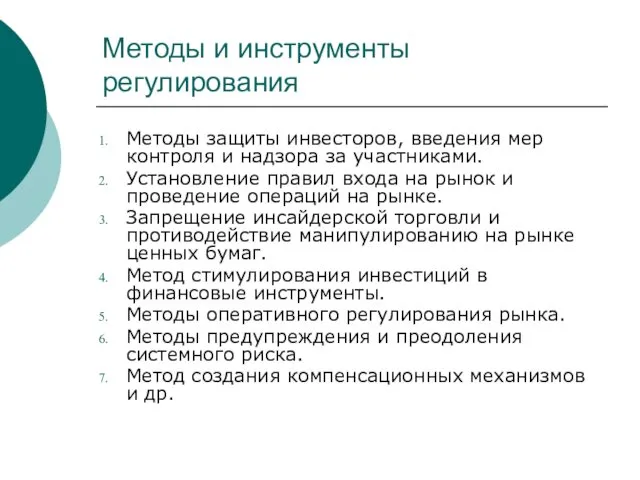

- 17. Методы и инструменты регулирования Методы защиты инвесторов, введения мер контроля и надзора за участниками. Установление правил

- 18. Модели регулирования финансового рынка Первая предполагает доминирование государственных органов и лишь небольшая часть полномочий передается объединениям

- 19. Регулирование финансового рынка в РФ В Российской Федерации регулирование финансового рынка и регулирование рынка финансовых услуг

- 20. Задачи регулирования финансовых рынков Регулирование финансовых рынков решает две основные задачи: защита участников рынка и обеспечение

- 21. Цели государственного регулирования - поддержание конкуренции и снижение издержек, - поддержание стабильности финансовой системы, - защита

- 22. Прямое финансирование Средства перемещаются непосредственно от их собственников к заемщикам. Два традиционных способа: Капитальное финансирование Финансирование

- 23. Косвенное финансирование Средства, перемещающиеся от собственников к заемщикам, проходят через особые институты (финансовые посредники), которые на

- 24. Внешние кредитные риски 1. Страновые риски 2. Политические риски 3. Макроэкономические риски 4. Инфляционные риски 5.

- 25. Внутренние кредитные риски 1. Риск эффективности текущей деятельности возникает в связи с отрицательными результатами хозяйственной и

- 26. Прямое финансирование Средства перемещаются непосредственно от их собственников к заемщикам. Два традиционных способа: Капитальное финансирование Финансирование

- 27. Косвенное финансирование Средства, перемещающиеся от собственников к заемщикам, проходят через особые институты (финансовые посредники), которые на

- 28. Управление риском Страхование Срочные сделки

- 29. Срочные контракты: виды Форвард Фьючерс Опцион Своп Рынки с физической поставкой актива и контракты без физической

- 31. Скачать презентацию

Генерация кросс-продуктов из ОСАГО Личные вещи, Телемед, Автозащита, Автозащита Базовая

Генерация кросс-продуктов из ОСАГО Личные вещи, Телемед, Автозащита, Автозащита Базовая Информационная система электронных счетов-фактур. Регистрация

Информационная система электронных счетов-фактур. Регистрация Финансовые институты. Банковская система

Финансовые институты. Банковская система Средства Фонда – важный источник финансирования мероприятий по охране труда

Средства Фонда – важный источник финансирования мероприятий по охране труда Системы документаций, используемых в деятельности налоговых органов

Системы документаций, используемых в деятельности налоговых органов КП брокера 07.06 (2)

КП брокера 07.06 (2) Управление потоками денежных средств организации

Управление потоками денежных средств организации The United Arab Emirates. The country’s taxation system

The United Arab Emirates. The country’s taxation system Эффективное развитие бизнеса с использованием современных финансовых и юридических инструментов

Эффективное развитие бизнеса с использованием современных финансовых и юридических инструментов Финансовая грамотность

Финансовая грамотность Бюджет для граждан по проекту решения Совета депутатов города Апатиты О бюджете на 2018 год и на период 2019 и 2020 годов

Бюджет для граждан по проекту решения Совета депутатов города Апатиты О бюджете на 2018 год и на период 2019 и 2020 годов Проспект Октябрьский д. 32. Планируемые мероприятия

Проспект Октябрьский д. 32. Планируемые мероприятия Интересные факты о налогах

Интересные факты о налогах Закон о деятельности аудиторских организаций

Закон о деятельности аудиторских организаций Бюджетная система РФ

Бюджетная система РФ Особенности финансов малых предприятий

Особенности финансов малых предприятий Вкладывай средства в свое будущее

Вкладывай средства в свое будущее Принципы организации финансов коммерческих организаций

Принципы организации финансов коммерческих организаций Роль зарубежных инвестиций в развитии территории

Роль зарубежных инвестиций в развитии территории Финансовые пирамиды

Финансовые пирамиды Корпоративные финансы. Тема 1

Корпоративные финансы. Тема 1 Государственные внебюджетные фонды. (Тема 7)

Государственные внебюджетные фонды. (Тема 7) Доходы государства

Доходы государства Финансовое состояние организации и пути его улучшения, на материалах ООО Гален

Финансовое состояние организации и пути его улучшения, на материалах ООО Гален Учет долгосрочных активов и материальных ресурсов

Учет долгосрочных активов и материальных ресурсов Общее исполнение плана потребления Прогноз Серебро

Общее исполнение плана потребления Прогноз Серебро Инвентаризация имущества и финансовых обязательств организации

Инвентаризация имущества и финансовых обязательств организации Бухгалтерский учет в древности

Бухгалтерский учет в древности