Содержание

- 2. Тема 1. Понятие рынка ценных бумаг и его инструментов

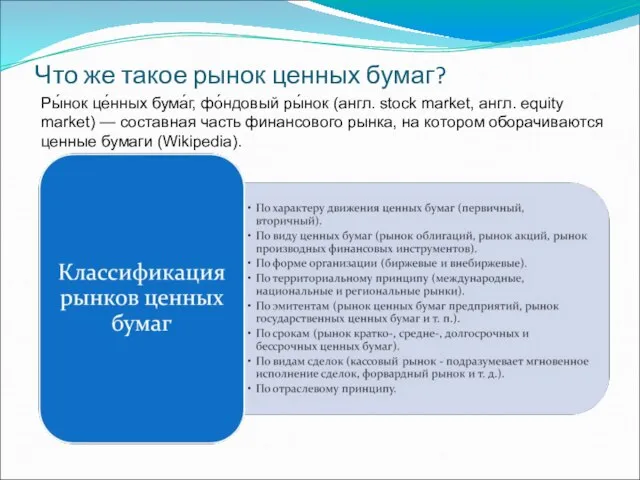

- 3. Что же такое рынок ценных бумаг? Ры́нок це́нных бума́г, фо́ндовый ры́нок (англ. stock market, англ. equity

- 4. Первичный и вторичный рынки ценных бумаг Первичный рынок ценных бумаг — это рынок, на котором происходит

- 5. Первичный и вторичный рынки ценных бумаг Вторичный рынок ценных бумаг — это рынок, на котором происходит

- 6. Инструменты торгуемые на рынке ценных бумаг

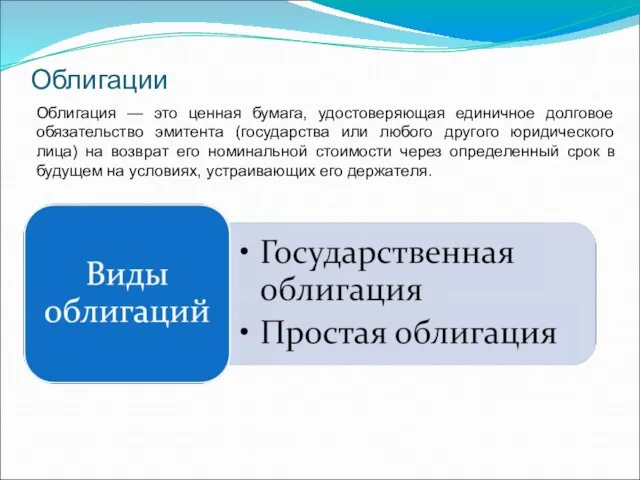

- 7. Облигации Облигация — это ценная бумага, удостоверяющая единичное долговое обязательство эмитента (государства или любого другого юридического

- 8. Акции Акция — в соответствии с законом РФ «О рынке ценных бумаг» — это «эмиссионная ценная

- 9. Вексель - ценная бумага, удостоверяющая письменное денежное обязательство должника о возврате долга, форма и обращение которого

- 10. Чек - ценная бумага, удостоверяющая письменное поручение чекодателя банку уплатить чекополучателю указанную в ней сумму денег

- 11. Банковский сертификат — ценная бумага, представляющая собой свободно обращающееся свидетельство о денежном вкладе (депозитном — для

- 12. Коносамент - ценная бумага, представляющая собой документ стандартной формы, принятой в международной практике, на перевозку груза,

- 13. Закладная - это именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке

- 14. Инвестиционный пай - именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее

- 15. Сравнительные характеристики ценных бумаг

- 16. Виды ценных бумаг и их классификация

- 17. Виды ценных бумаг и их классификация

- 18. Виды ценных бумаг и их классификация

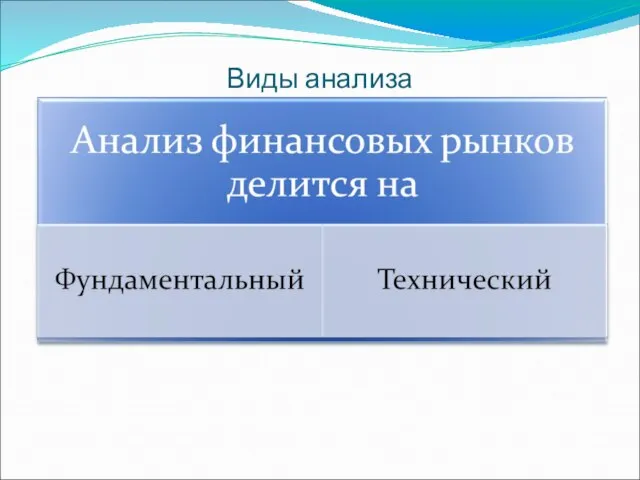

- 19. Виды анализа

- 20. Тема 2. Формирование портфеля ценных бумаг и управление им

- 21. Определение портфеля ценных бумаг

- 22. Портфельное инвестирование, типы портфелей инвесторов

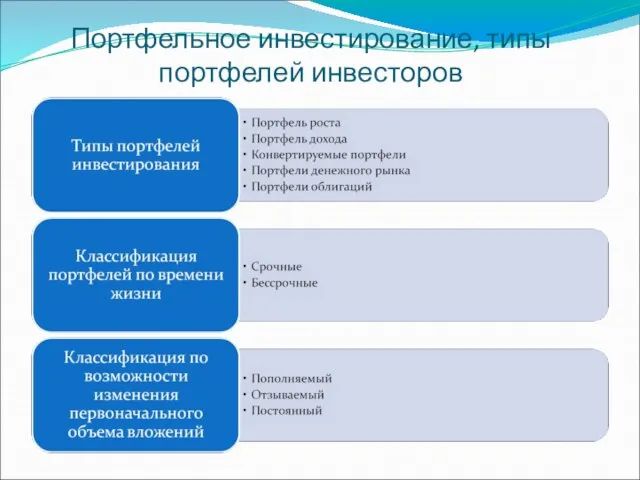

- 23. Портфельное инвестирование, типы портфелей инвесторов

- 24. Эффективность портфеля где Сt+1 - цена продажи бумаги в (t + 1)-й момент времени; Сt -

- 25. Эффективность портфеля В качестве меры риска, считая эффективность некоторой ценной бумаги случайной величиной X, можно принять

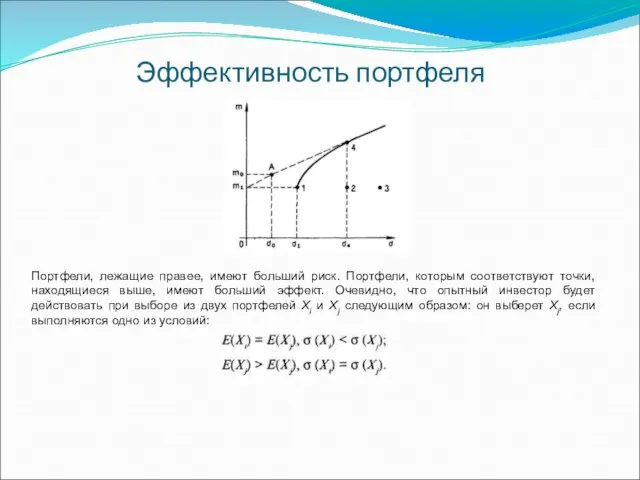

- 26. Эффективность портфеля Портфели, лежащие правее, имеют больший риск. Портфели, которым соответствуют точки, находящиеся выше, имеют больший

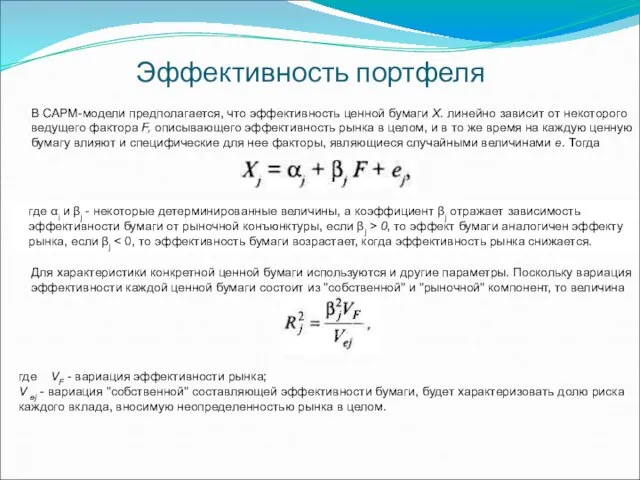

- 27. Эффективность портфеля В САРМ-модели предполагается, что эффективность ценной бумаги X. линейно зависит от некоторого ведущего фактора

- 28. Хеджирование портфеля ценных бумаг Индексная модель Шарпа: где Xj- ожидаемая доходность (эффективность) портфеля; α j -

- 29. Хеджирование портфеля ценных бумаг Хеджирование инвестиционного портфеля акций - процесс снижения риска портфеля путем включения в

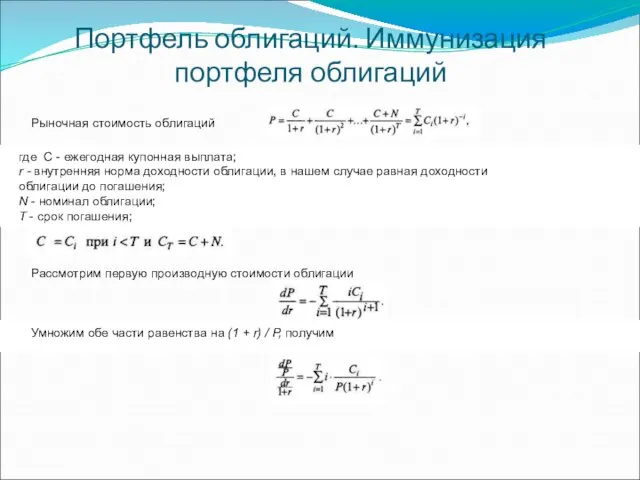

- 30. Портфель облигаций. Иммунизация портфеля облигаций Рыночная стоимость облигаций где С - ежегодная купонная выплата; r -

- 31. Портфель облигаций. Иммунизация портфеля облигаций Дюрация Макколи: Преобразуем правую часть равенства. Обозначим через wi отношение приведенной

- 33. Скачать презентацию

Транспортный налог

Транспортный налог Точка. Онлайн банк для предпринимателей

Точка. Онлайн банк для предпринимателей Қаржы инвестицияларының есебі

Қаржы инвестицияларының есебі Учет и анализ финансовых результатов на примере ООО МУП ЖКХ Ургаза

Учет и анализ финансовых результатов на примере ООО МУП ЖКХ Ургаза Муниципальные программы, как инструмент эффективного использования бюджетных средств

Муниципальные программы, как инструмент эффективного использования бюджетных средств Облигации

Облигации Блокчейн. Децентрализованные финансовые сервисы

Блокчейн. Децентрализованные финансовые сервисы Energy audit

Energy audit Дебиторская задолженность, способы взыскания и предотвращения. Договора. Соблюдение должной осмотрительности

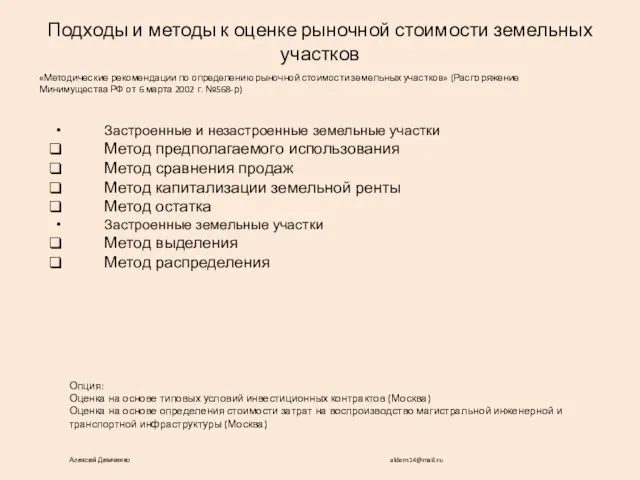

Дебиторская задолженность, способы взыскания и предотвращения. Договора. Соблюдение должной осмотрительности Подходы и методы к оценке рыночной стоимости земельных участков

Подходы и методы к оценке рыночной стоимости земельных участков Изменения в законодательство о бюджетном (бухгалтерском) учете и отчетности, бюджетной классификации с 1 января 2021 года

Изменения в законодательство о бюджетном (бухгалтерском) учете и отчетности, бюджетной классификации с 1 января 2021 года Фондовый рынок: структура и инструменты

Фондовый рынок: структура и инструменты Банківська система країни. Центральний банк, його роль та функції

Банківська система країни. Центральний банк, його роль та функції Личное финансовое планирование

Личное финансовое планирование Бухгалтерский учет и аудит основных средств

Бухгалтерский учет и аудит основных средств Ислам Даму Банкі тобы

Ислам Даму Банкі тобы Деньги. Функции денег

Деньги. Функции денег Учет операций сострахования. Тема 4

Учет операций сострахования. Тема 4 Ипотека. Общая информация

Ипотека. Общая информация Составляющие гудвилла

Составляющие гудвилла Бухгалтерский учет и анализ. Тема 1. Бухгалтерский учет, его сущность и функции

Бухгалтерский учет и анализ. Тема 1. Бухгалтерский учет, его сущность и функции Пособие Дом по Почте

Пособие Дом по Почте Инвестиционная и инновационная деятельность предприятия

Инвестиционная и инновационная деятельность предприятия ГБУЗ Успенская ЦРБ МЗ КК

ГБУЗ Успенская ЦРБ МЗ КК Программа антикризисного кредитования Банка России

Программа антикризисного кредитования Банка России Анализ финансовых результатов деятельности предприятия

Анализ финансовых результатов деятельности предприятия Учет готовой продукции

Учет готовой продукции Описание продукта CIT-FR-FXMM-F5. Финансовая Корпорация Центр Инвестиционных технологий

Описание продукта CIT-FR-FXMM-F5. Финансовая Корпорация Центр Инвестиционных технологий