Содержание

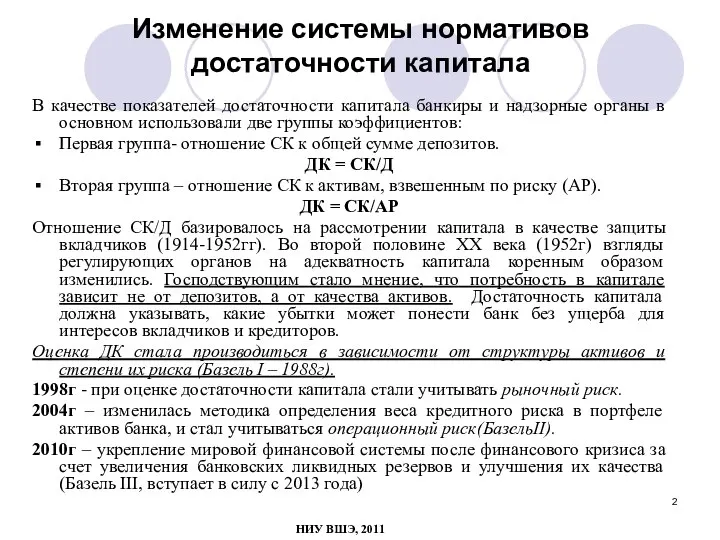

- 2. Изменение системы нормативов достаточности капитала В качестве показателей достаточности капитала банкиры и надзорные органы в основном

- 3. I. Базельское соглашение по капиталу (1988- Базель I) и подходы к регулированию рыночных рисков НИУ ВШЭ,

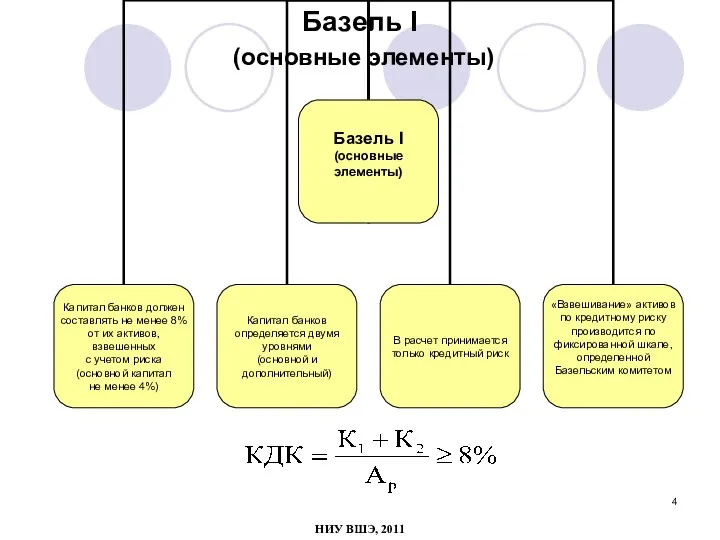

- 4. Базель I (основные элементы) НИУ ВШЭ, 2011

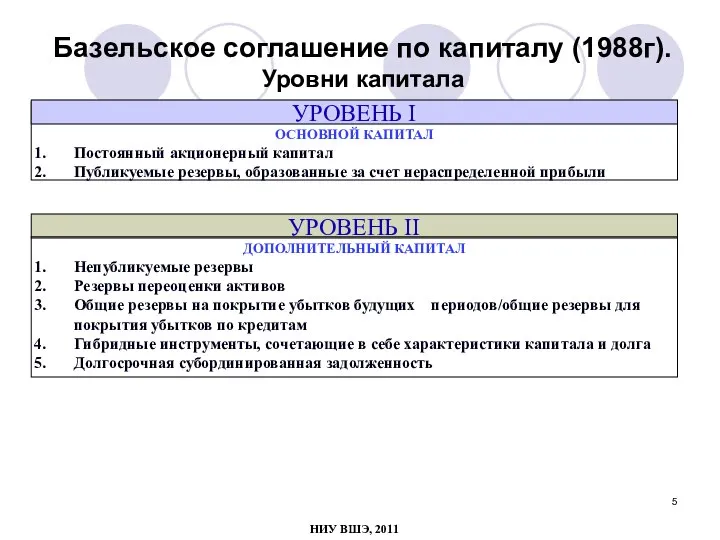

- 5. Базельское соглашение по капиталу (1988г). Уровни капитала НИУ ВШЭ, 2011

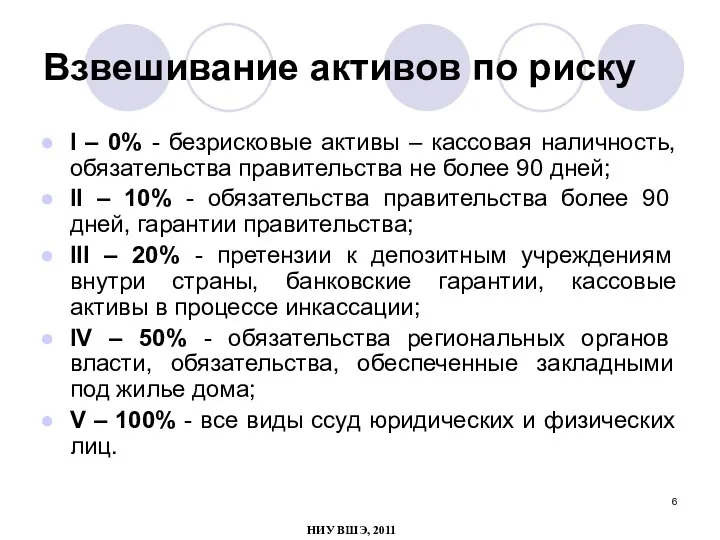

- 6. Взвешивание активов по риску I – 0% - безрисковые активы – кассовая наличность, обязательства правительства не

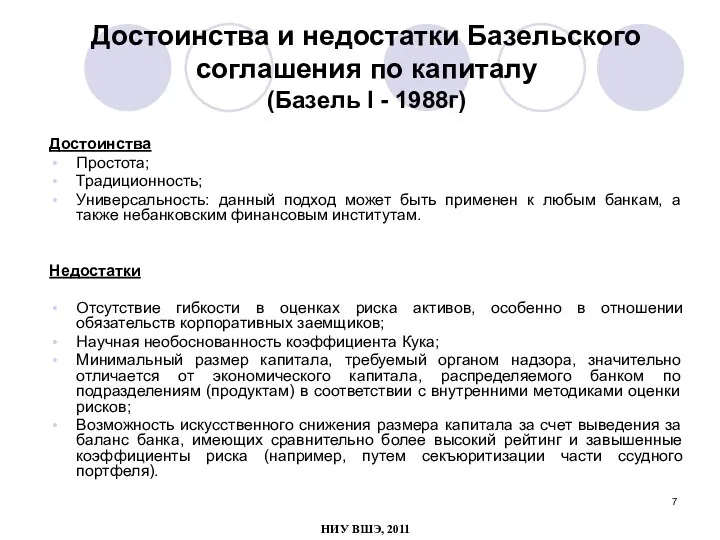

- 7. Достоинства и недостатки Базельского соглашения по капиталу (Базель I - 1988г) Достоинства Простота; Традиционность; Универсальность: данный

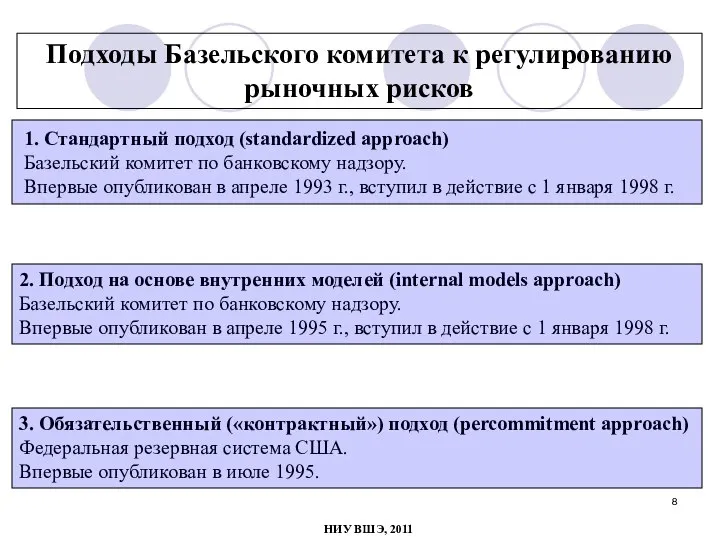

- 8. Подходы Базельского комитета к регулированию рыночных рисков 1. Стандартный подход (standardized approach) Базельский комитет по банковскому

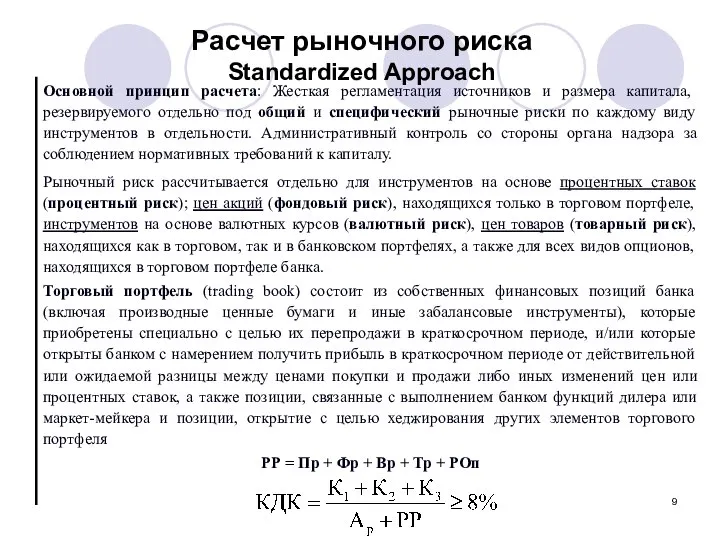

- 9. Расчет рыночного риска Standardized Approach

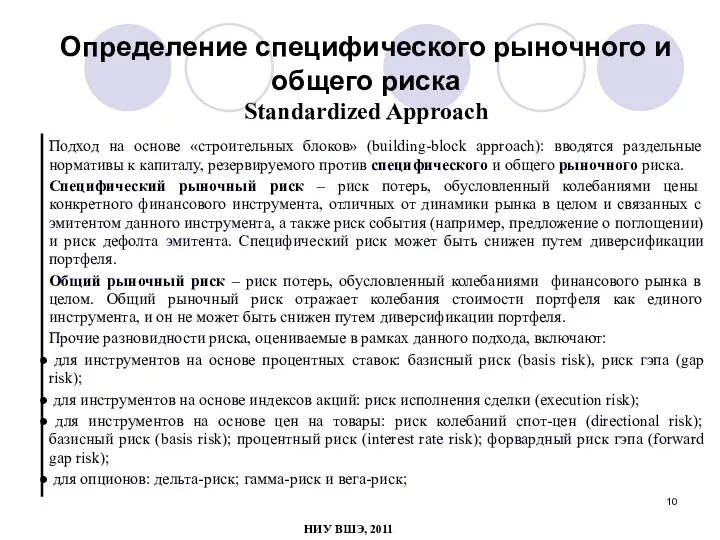

- 10. Определение специфического рыночного и общего риска Standardized Approach НИУ ВШЭ, 2011

- 11. II. Международная конвергенция в методах измерении капитала и стандартов капитала: новые подходы (Базель II, 2004г). НИУ

- 12. Новое Базельское соглашение по капиталу The new Basle capital accord Одна из целей внедрения «Базеля -

- 13. Новое Базельское соглашение по капиталу The new Basle capital accord

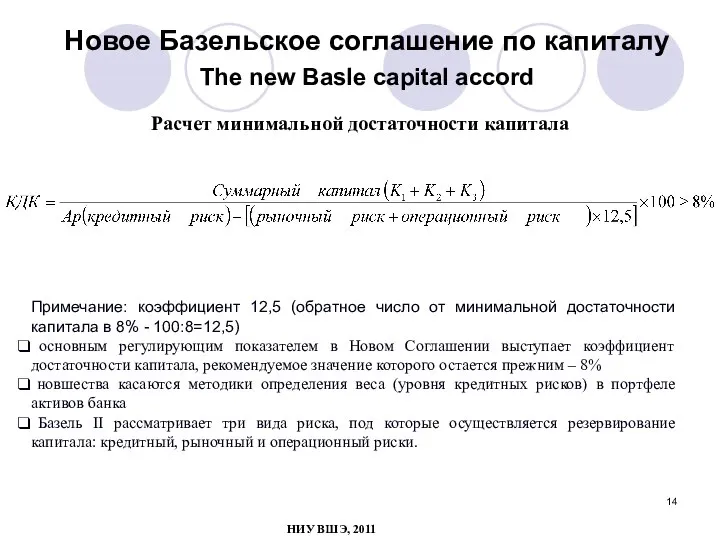

- 14. Расчет минимальной достаточности капитала Примечание: коэффициент 12,5 (обратное число от минимальной достаточности капитала в 8% -

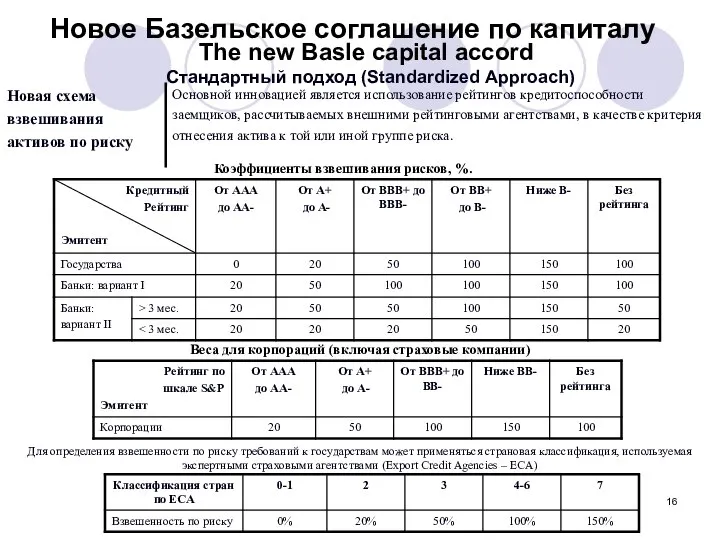

- 15. Новое Базельское соглашение по капиталу The new Basle capital accord НИУ ВШЭ, 2011

- 16. Для определения взвешенности по риску требований к государствам может применяться страновая классификация, используемая экспертными страховыми агентствами

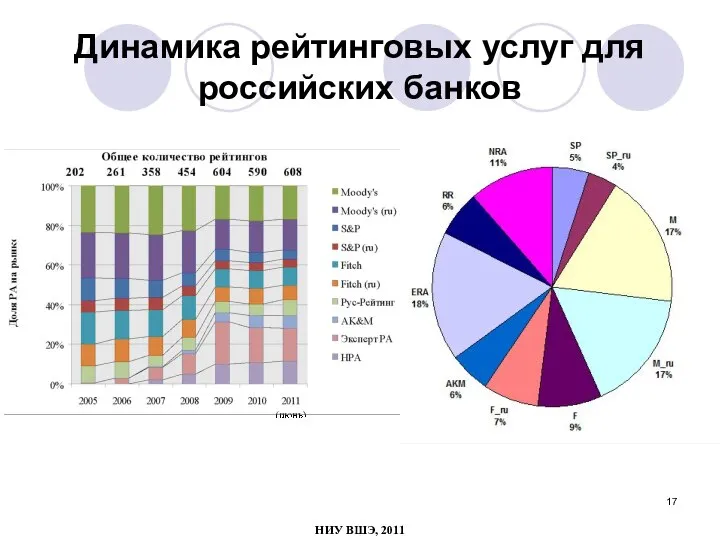

- 17. Динамика рейтинговых услуг для российских банков НИУ ВШЭ, 2011

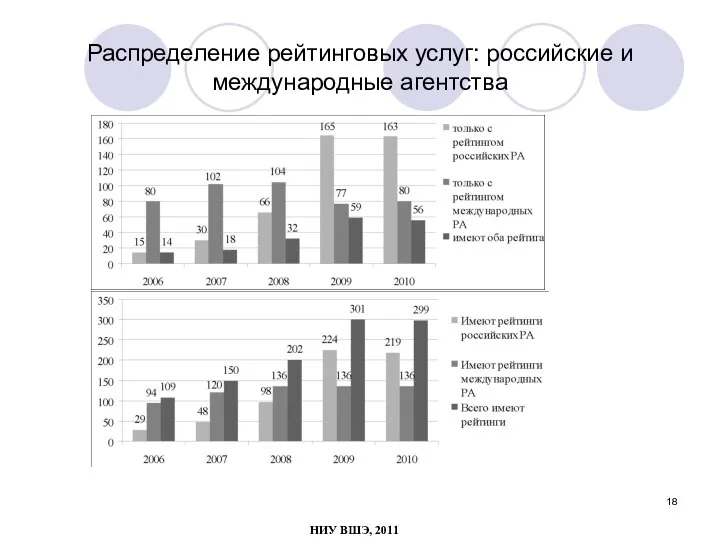

- 18. Распределение рейтинговых услуг: российские и международные агентства НИУ ВШЭ, 2011

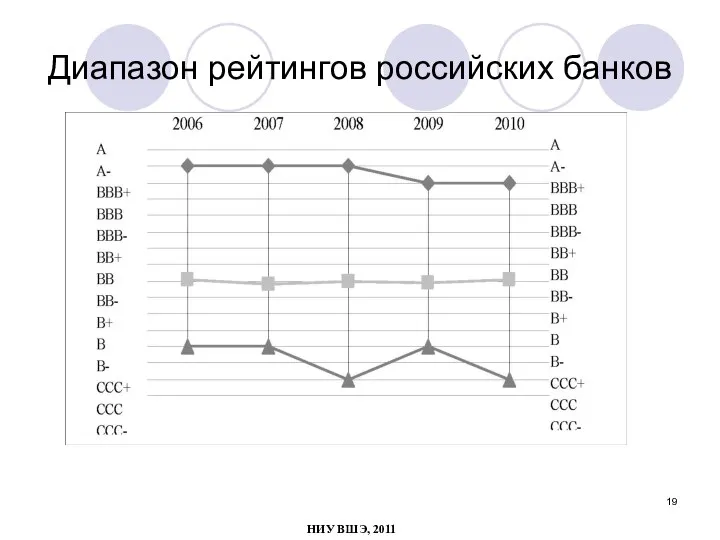

- 19. Диапазон рейтингов российских банков НИУ ВШЭ, 2011

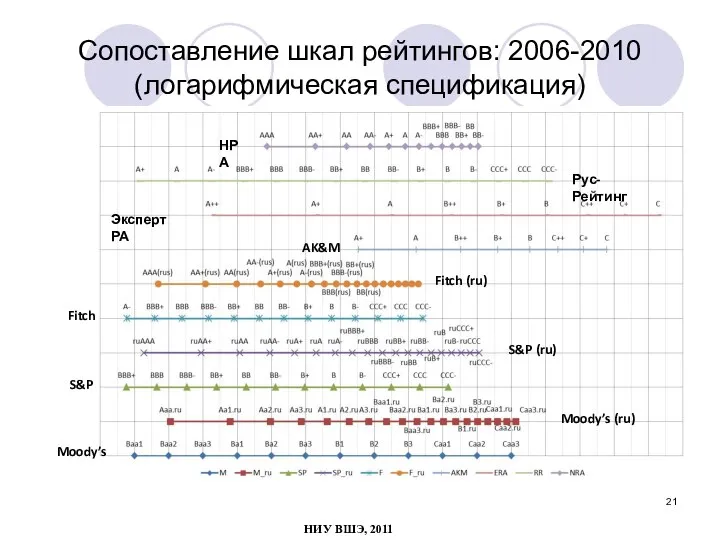

- 20. Логарифмическая модель множественного мэппинга Логарифмическая модель по данным за 2006-2010 годы PD = 0,000218×R3,8 Для данных

- 21. Сопоставление шкал рейтингов: 2006-2010 (логарифмическая спецификация) Moody’s S&P Fitch Fitch (ru) Moody’s (ru) S&P (ru) Рус-Рейтинг

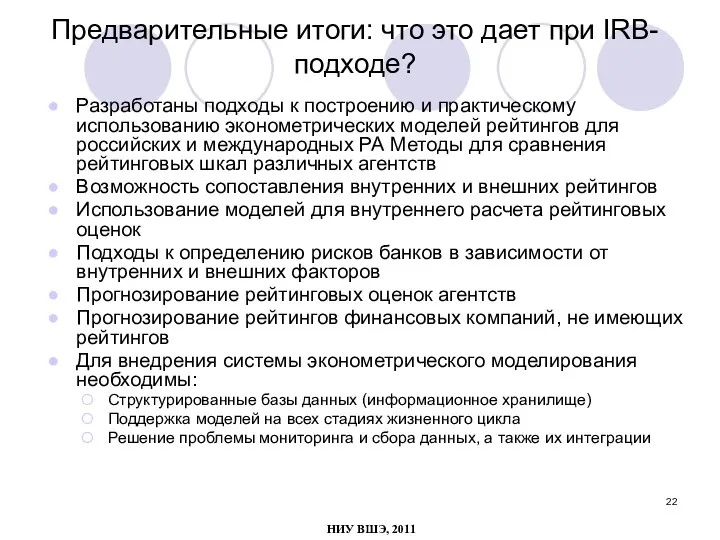

- 22. Предварительные итоги: что это дает при IRB-подходе? Разработаны подходы к построению и практическому использованию эконометрических моделей

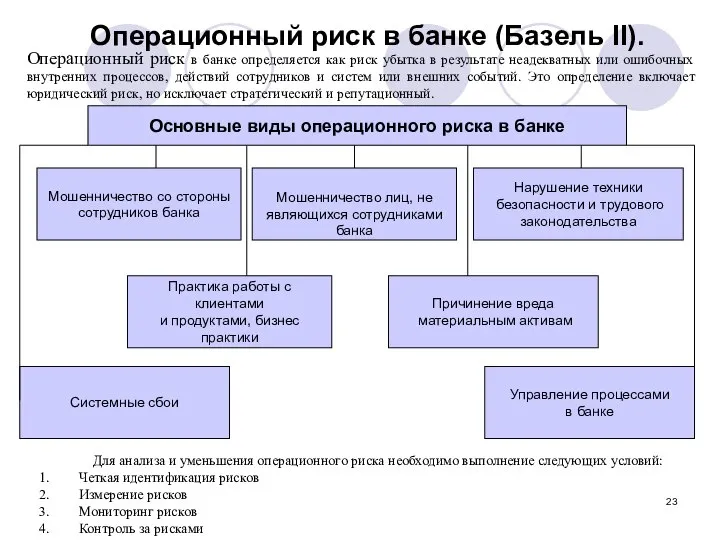

- 23. Операционный риск в банке (Базель II). Операционный риск в банке определяется как риск убытка в результате

- 24. Увеличение уровня сложности и требований к качеству данных при расчете операционных рисков в банке. 1. Базовый

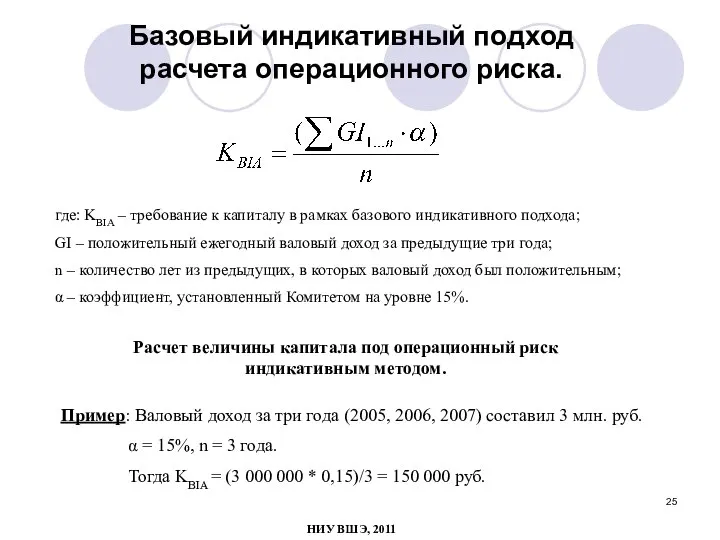

- 25. Базовый индикативный подход расчета операционного риска. где: KBIA – требование к капиталу в рамках базового индикативного

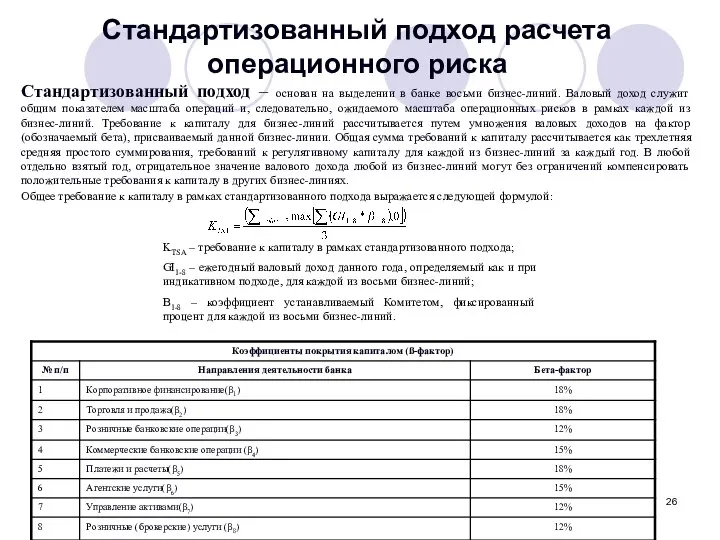

- 26. Стандартизованный подход расчета операционного риска Стандартизованный подход – основан на выделении в банке восьми бизнес-линий. Валовый

- 27. III. Базель III НИУ ВШЭ, 2011

- 28. Базель III Внедрение новых стандартов с 1 января 2013 г. до 1 января 2019 г. Базель

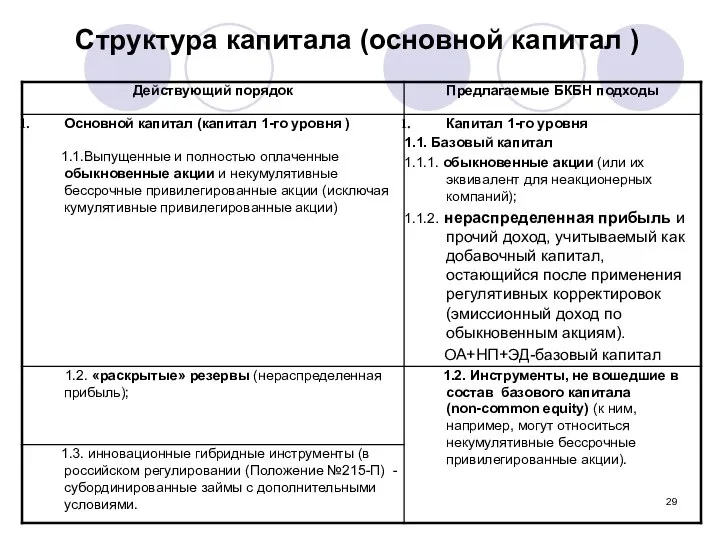

- 29. Структура капитала (основной капитал )

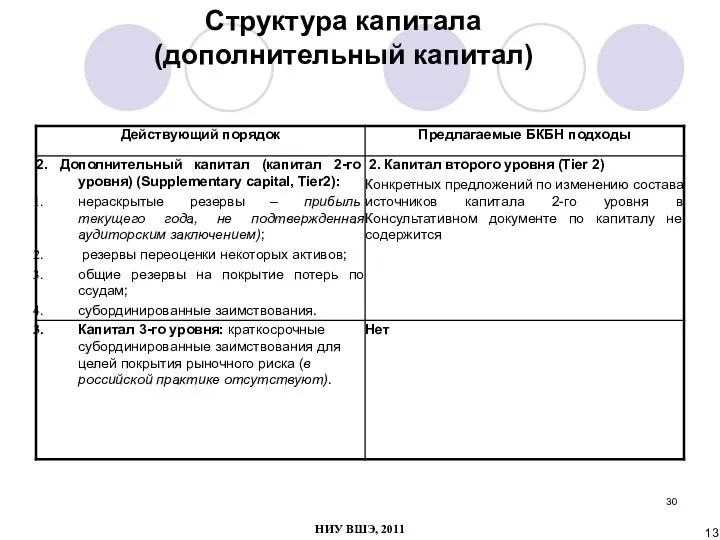

- 30. Структура капитала (дополнительный капитал) 13 НИУ ВШЭ, 2011

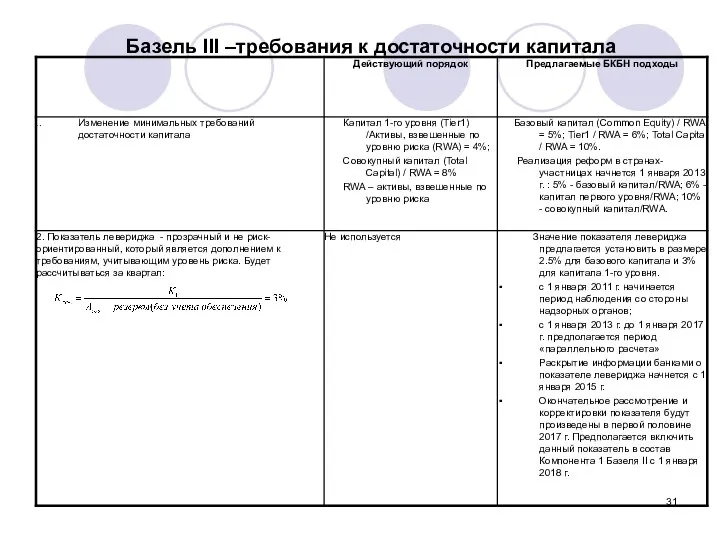

- 31. Базель III –требования к достаточности капитала

- 32. Калибровка буферов НИУ ВШЭ, 2011

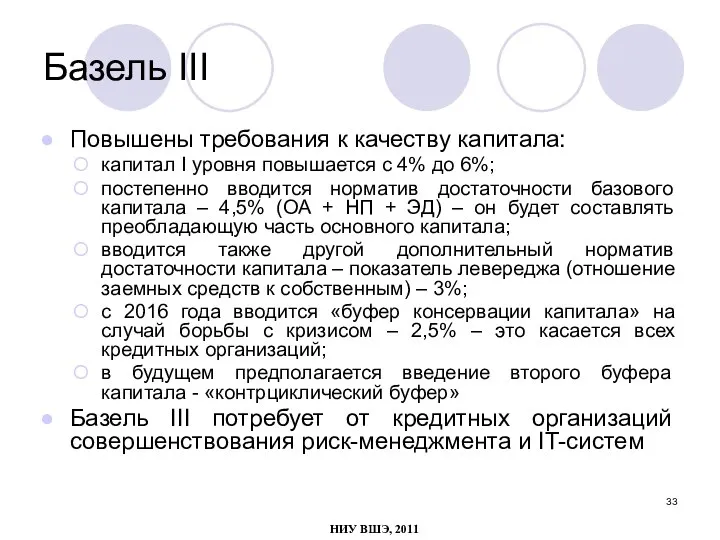

- 33. Базель III Повышены требования к качеству капитала: капитал I уровня повышается с 4% до 6%; постепенно

- 34. IV. Российская практика определения достаточности капитала НИУ ВШЭ, 2011

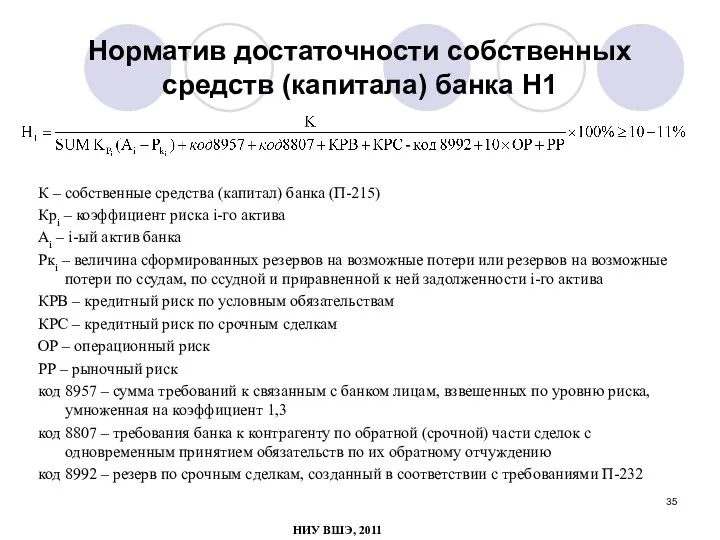

- 35. Норматив достаточности собственных средств (капитала) банка Н1 К – собственные средства (капитал) банка (П-215) Крi –

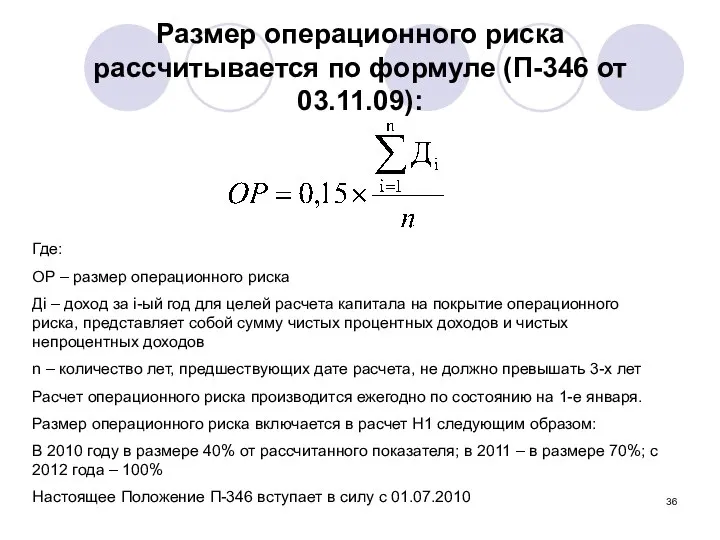

- 36. Размер операционного риска рассчитывается по формуле (П-346 от 03.11.09): Где: ОР – размер операционного риска Дi

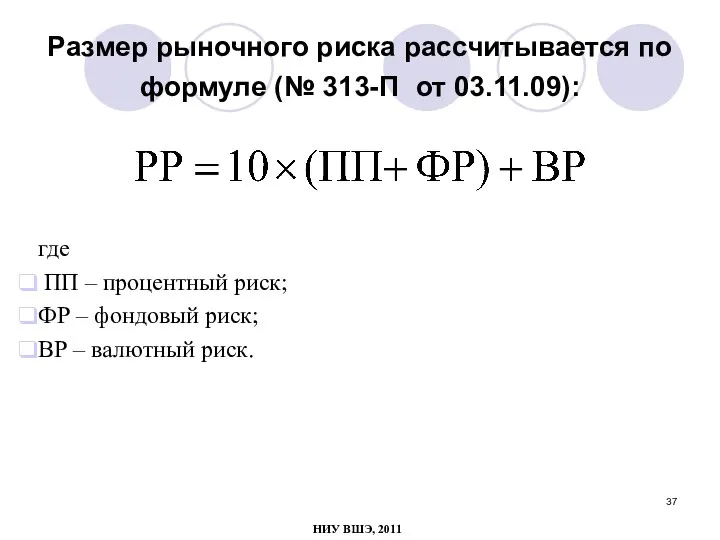

- 37. Размер рыночного риска рассчитывается по формуле (№ 313-П от 03.11.09): где ПП – процентный риск; ФР

- 39. Скачать презентацию

Создание архитектурного облика водонапорных башен в муниципальных образованиях области

Создание архитектурного облика водонапорных башен в муниципальных образованиях области Встроенные объекты Java Script Array String Date

Встроенные объекты Java Script Array String Date Мусульманские праздники

Мусульманские праздники Структура управления организацией

Структура управления организацией Презентация "Виды пособий семьям, имеющим детей" - скачать презентации по Экономике

Презентация "Виды пособий семьям, имеющим детей" - скачать презентации по Экономике Химические концепции естествознания Химия как наука. Эволюция химических знаний

Химические концепции естествознания Химия как наука. Эволюция химических знаний Астана, февраль 2012 г.

Астана, февраль 2012 г. Испанский алфавит. Правила чтения

Испанский алфавит. Правила чтения Факультативное перестрахование

Факультативное перестрахование  Русская культура XVII в.

Русская культура XVII в.  неравенство доходов в обществе

неравенство доходов в обществе Структурная схема цифровой обработки сигналов

Структурная схема цифровой обработки сигналов Методы оценки персонала

Методы оценки персонала МУЛЬТИ-ПУЛЬТИ

МУЛЬТИ-ПУЛЬТИ  ЛОТРЕК

ЛОТРЕК Уровни и формы правосознания

Уровни и формы правосознания  Международный полит-экономический конгресс "Что будет после неолиберализма" Ал Кэмпбелл

Международный полит-экономический конгресс "Что будет после неолиберализма" Ал Кэмпбелл Міжнародны дзень роднай мовы

Міжнародны дзень роднай мовы Центральное экспертно-криминалистическое таможенное управление

Центральное экспертно-криминалистическое таможенное управление Территория АЗС

Территория АЗС Исследовательская работа « Изучение влияния корма на продолжительность жизни мух». Выполнила учащаяся 5 класса Дружинина Анна Сер

Исследовательская работа « Изучение влияния корма на продолжительность жизни мух». Выполнила учащаяся 5 класса Дружинина Анна Сер Презентация Физическая география Для хозяйственной оценки природных условий и ресурсов

Презентация Физическая география Для хозяйственной оценки природных условий и ресурсов  Коми региональная общественная организация “Федерация Киокушинкай”

Коми региональная общественная организация “Федерация Киокушинкай” Презентация «Организация таможенного контроля товаров и транспортных средств» на тему «Электронное декларирование»

Презентация «Организация таможенного контроля товаров и транспортных средств» на тему «Электронное декларирование» Презентация Структура гражданского правоотношения

Презентация Структура гражданского правоотношения Определение правил выбора школьного портфеля

Определение правил выбора школьного портфеля Казахская национальная кухня

Казахская национальная кухня Валы и оси. Подшипники

Валы и оси. Подшипники