Содержание

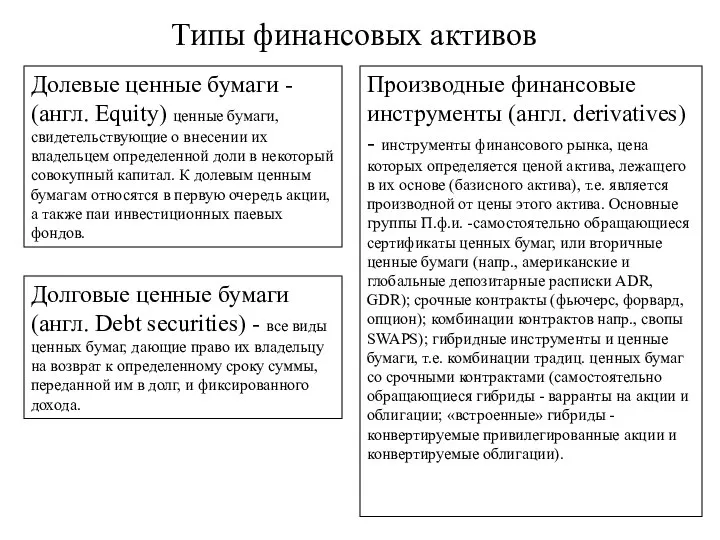

- 2. Типы финансовых активов Производные финансовые инструменты (англ. derivatives) - инструменты финансового рынка, цена которых определяется ценой

- 3. Долговые ценные бумаги Ценные бумаги с фиксированной доходностью - ценные бумаги с заранее определенной процентной ставкой,

- 4. Денежные потоки между юридическими лицами и финансовым рынком Финансовый рынок Краткосрочные займы Долгосрочные займы Вложения в

- 5. Черты хорошо функционирующего финансового рынка Доступность информации; Ликвидность; Непрерывность ценообразования; Глубина рынка с точки зрения объемов

- 6. Финансовые организации Финансовые организации – организации, выступающие посредниками по передаче финансовых ресурсов между инвесторами и юридическими

- 7. Денежный рынок и рынок капитала Финансовый рынок (Financial Market) Денежный рынок (англ. money market) - c

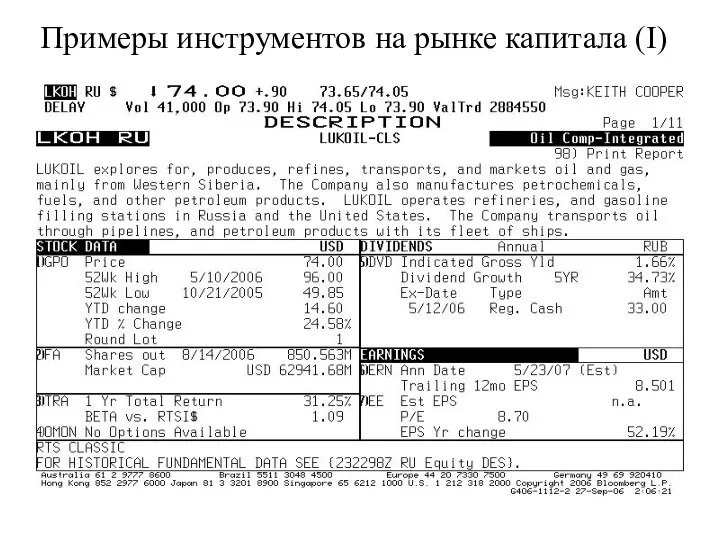

- 8. Примеры инструментов на рынке капитала (I)

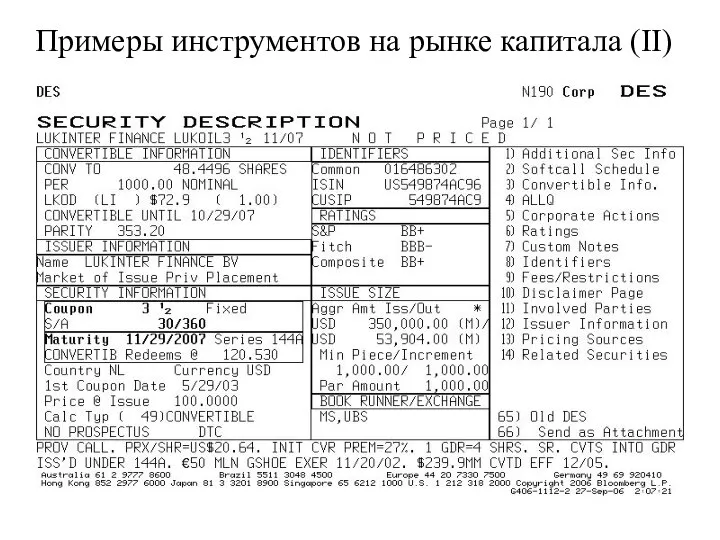

- 9. Примеры инструментов на рынке капитала (II)

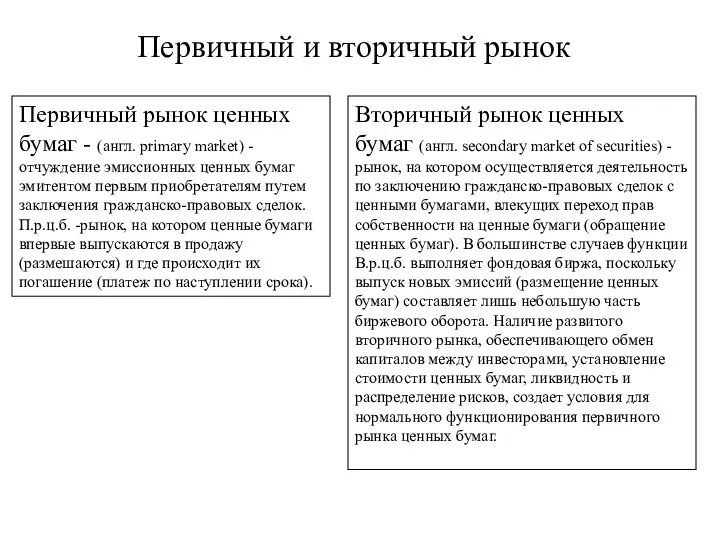

- 10. Первичный и вторичный рынок Вторичный рынок ценных бумаг (англ. secondary market of securities) -рынок, на котором

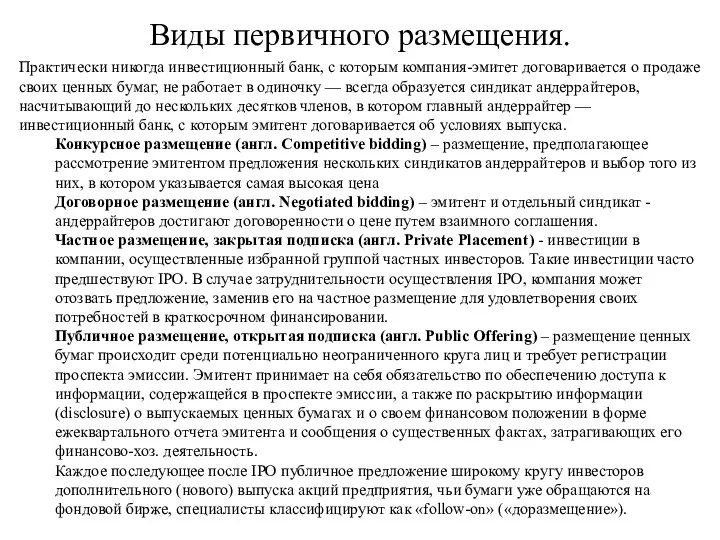

- 11. Виды первичного размещения. Практически никогда инвестиционный банк, с которым компания-эмитет договаривается о продаже своих ценных бумаг,

- 12. Основные тенденции в развитии финансового рынка Глобализация; Секьютеризация; Финансовый инжиниринг; Развитие информационных и коммуникационных технологий. Усиление

- 13. Вопросы для обсуждения Почему считается, что T-Bills являются безрисковыми финансовыми активами? В чем заключается различия между

- 14. Типы брокерских услуг. Брокеры полного цикла (full-service broker) - крупные институциональные учреждения, способные привлечь к обслуживанию

- 15. Типы брокерских счетов Наличный счет (англ. Cash account) - брокерский счет, на котором владелец обязан оплачивать

- 16. Виды вторичного рынка ценных бумаг Национальные фондовые биржи (National Stock Exchanges) - являются основными местами проведения

- 17. Виды вторичного рынка ценных бумаг (II) Третий рынок (Third market) -До 70-х годов фирмы с местом

- 18. Фирмы участники NYSE по роду деятельности комиссионные брокеры (англ. - commission brokers) – сотрудники брокерских домов

- 19. Периодически созываемые и непрерывно действующие рынки На периодически созываемых рынках (call markets) торги проводятся только в

- 20. Листинг Листинг (англ. Listing) - совокупность правил, в соответствии с которыми те или иные эмиссионные ценные

- 21. Требования к листингу JSE

- 22. Типы заявок Рыночная заявка (англ. Market order) - выражает намерение участника торгов купить или продать определенное

- 23. Типы заявок (NYSE: Rule 13)

- 24. Типы заявок. Компания владеет 4680 акций ABC Co. Последнее время акции торгуются в интервале от $22.5

- 25. Маржа (обеспечение). Маржа (обеспечение) (англ. Margin) – денежные средства клиента и ценные бумаги, находящиеся у брокера

- 26. Расчет нормы доходности (RoR) при совершении сделок с маржей. Пусть инвестор приобретает 400 акций по цене

- 27. Расчет требования по поддержанию позиции M – требования по поддержанию позиции; S – количество акций; P

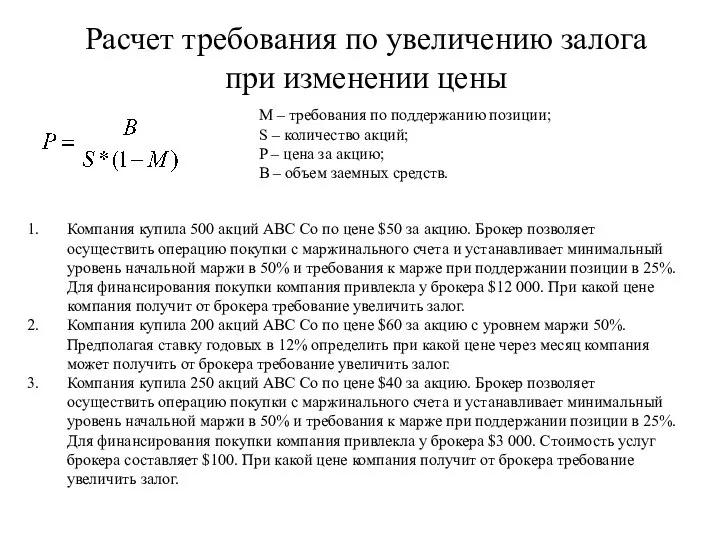

- 28. Расчет требования по увеличению залога при изменении цены M – требования по поддержанию позиции; S –

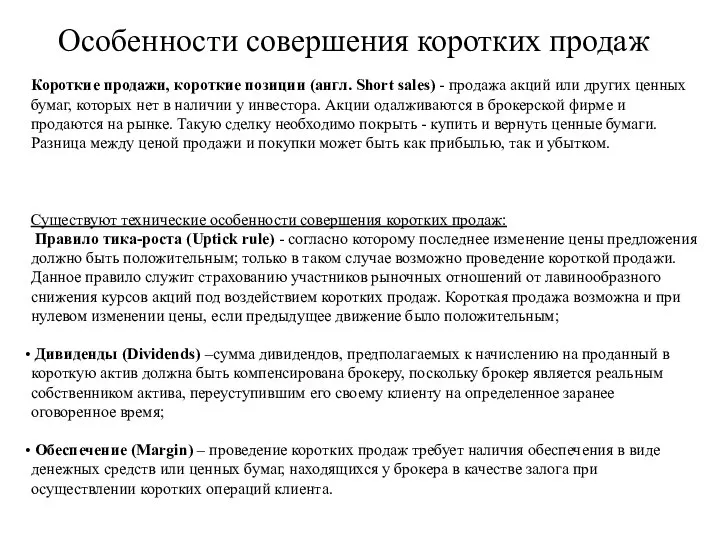

- 29. Особенности совершения коротких продаж Короткие продажи, короткие позиции (англ. Short sales) - продажа акций или других

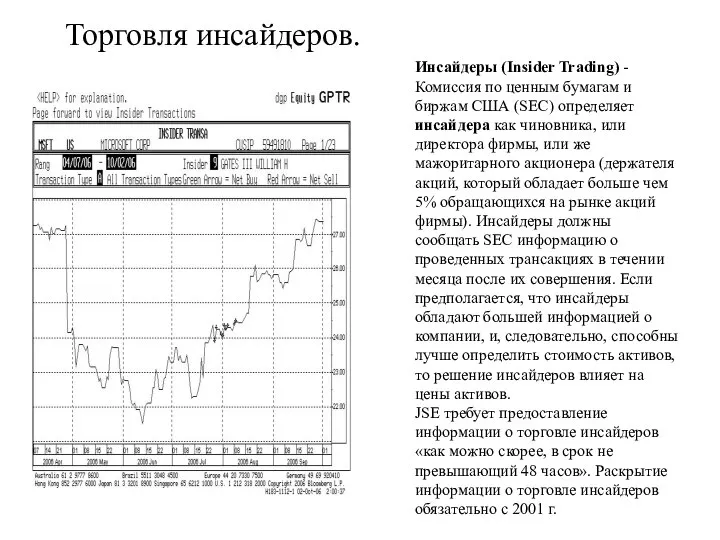

- 30. Торговля инсайдеров. Инсайдеры (Insider Trading) - Комиссия по ценным бумагам и биржам США (SEC) определяет инсайдера

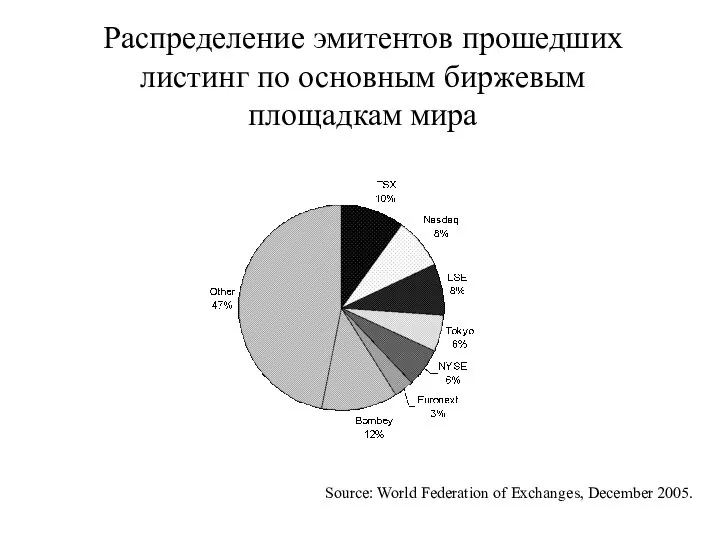

- 31. Распределение эмитентов прошедших листинг по основным биржевым площадкам мира Source: World Federation of Exchanges, December 2005.

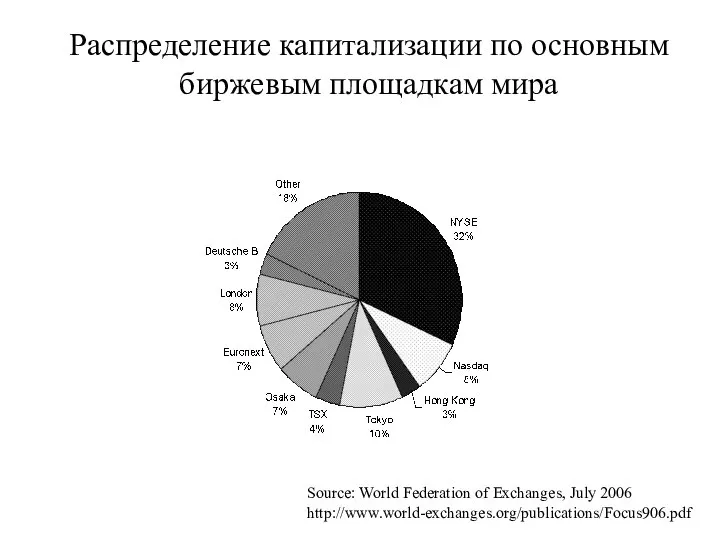

- 32. Распределение капитализации по основным биржевым площадкам мира Source: World Federation of Exchanges, July 2006 http://www.world-exchanges.org/publications/Focus906.pdf

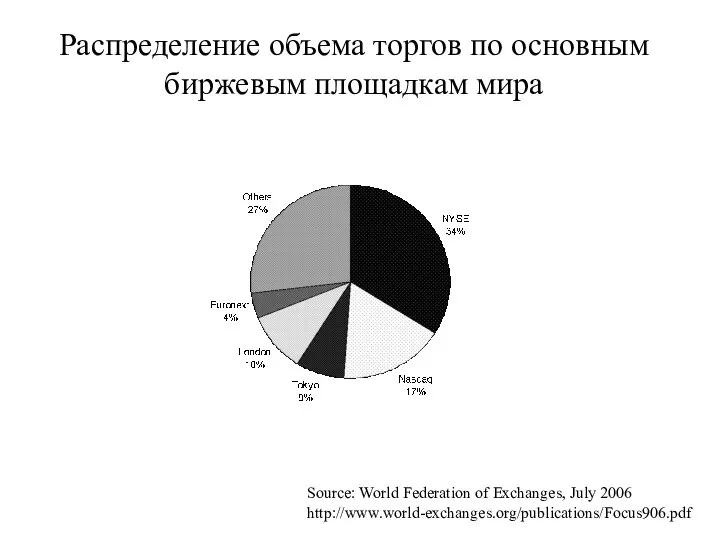

- 33. Распределение объема торгов по основным биржевым площадкам мира Source: World Federation of Exchanges, July 2006 http://www.world-exchanges.org/publications/Focus906.pdf

- 35. Скачать презентацию

Типы финансовых активов

Производные финансовые инструменты (англ. derivatives) - инструменты финансового рынка,

Типы финансовых активов

Производные финансовые инструменты (англ. derivatives) - инструменты финансового рынка,

Долевые ценные бумаги - (англ. Equity) ценные бумаги, свидетельствующие о внесении их владельцем определенной доли в некоторый совокупный капитал. К долевым ценным бумагам относятся в первую очередь акции, а также паи инвестиционных паевых фондов.

Долговые ценные бумаги (англ. Debt securities) - все виды ценных бумаг, дающие право их владельцу на возврат к определенному сроку суммы, переданной им в долг, и фиксированного дохода.

Долговые ценные бумаги

Ценные бумаги с фиксированной доходностью - ценные бумаги с

Долговые ценные бумаги

Ценные бумаги с фиксированной доходностью - ценные бумаги с

Долговые ценные бумаги

Ценные бумаги с переменной доходностью – ценные бумаги с меняющейся во времени процентной ставкой.

Торгуемые ценные бумаги с фиксированной доходностью

государственные облигации;

корпоративные облигации;

векселя;

Неторгуемые ценные бумаги с фиксированной доходностью

Сберегательные книги;

Депозитные сертификаты;

Сертификаты денежного рынка и средства расчетов (чеки; аккредитивы).

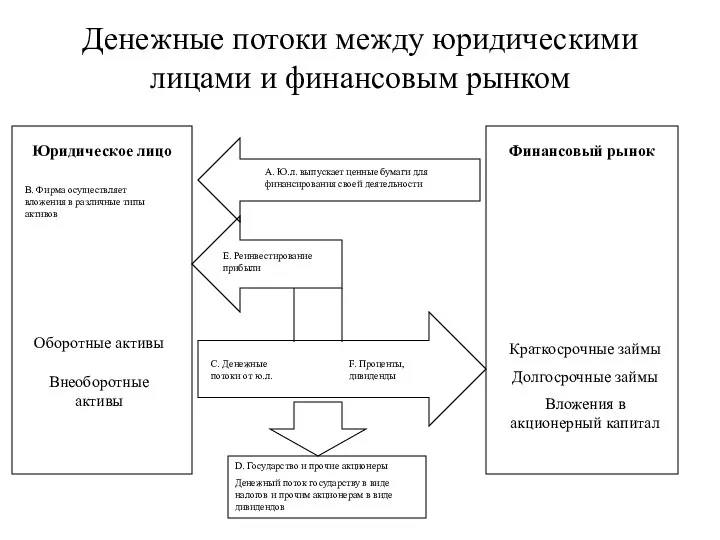

Денежные потоки между юридическими лицами и финансовым рынком

Финансовый рынок

Краткосрочные займы

Долгосрочные займы

Вложения

Денежные потоки между юридическими лицами и финансовым рынком

Финансовый рынок

Краткосрочные займы

Долгосрочные займы

Вложения

D. Государство и прочие акционеры

Денежный поток государству в виде налогов и прочим акционерам в виде дивидендов

Юридическое лицо

B. Фирма осуществляет вложения в различные типы активов

Оборотные активы

Внеоборотные активы

A. Ю.л. выпускает ценные бумаги для финансирования своей деятельности

C. Денежные потоки от ю.л.

F. Проценты, дивиденды

E. Реинвестирование прибыли

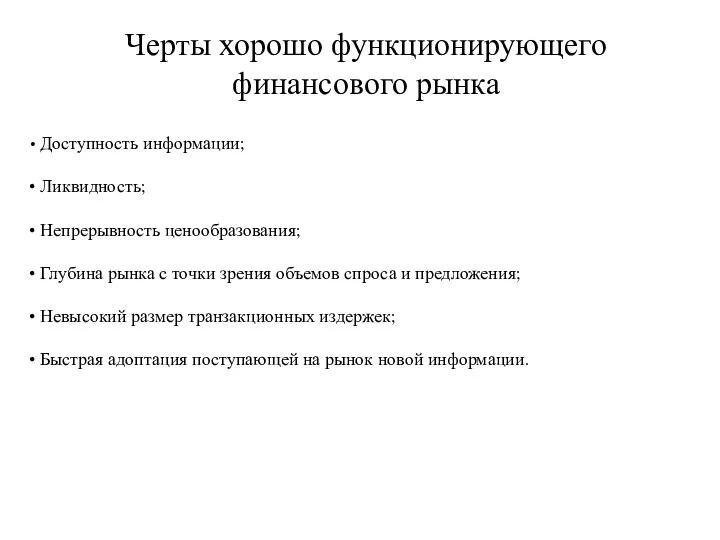

Черты хорошо функционирующего финансового рынка

Доступность информации;

Ликвидность;

Непрерывность ценообразования;

Глубина

Черты хорошо функционирующего финансового рынка

Доступность информации;

Ликвидность;

Непрерывность ценообразования;

Глубина

Невысокий размер транзакционных издержек;

Быстрая адоптация поступающей на рынок новой информации.

Финансовые организации

Финансовые организации – организации, выступающие посредниками по передаче финансовых ресурсов

Финансовые организации

Финансовые организации – организации, выступающие посредниками по передаче финансовых ресурсов

Денежный рынок и рынок капитала

Финансовый рынок (Financial Market)

Денежный рынок

(англ. money market)

Денежный рынок и рынок капитала

Финансовый рынок (Financial Market)

Денежный рынок

(англ. money market)

Рынок капитала

(англ. capital market) - сфера отношений, где осуществляется движение ссудного и акционерного капиталов с целью обеспечения потребностей в финансовых ресурсах. Движение капитала происходит на условиях платности, а также срочности и возвратности для ссудного капитала. На Р. к. проводятся сделки по привлечению и размещению свободных финансовых ресурсов обычно на срок более 1 года. В сделках участвуют хозяйствующие субъекты одной или разных стран, правительства, международные кредитные организации.

Примеры инструментов на рынке капитала (I)

Примеры инструментов на рынке капитала (I)

Примеры инструментов на рынке капитала (II)

Примеры инструментов на рынке капитала (II)

Первичный и вторичный рынок

Вторичный рынок ценных бумаг (англ. secondary market of

Первичный и вторичный рынок

Вторичный рынок ценных бумаг (англ. secondary market of

Первичный рынок ценных бумаг - (англ. primary market) - отчуждение эмиссионных ценных бумаг эмитентом первым приобретателям путем заключения гражданско-правовых сделок. П.р.ц.б. -рынок, на котором ценные бумаги впервые выпускаются в продажу (размешаются) и где происходит их погашение (платеж по наступлении срока).

Виды первичного размещения.

Практически никогда инвестиционный банк, с которым компания-эмитет договаривается о

Виды первичного размещения.

Практически никогда инвестиционный банк, с которым компания-эмитет договаривается о

Конкурсное размещение (англ. Competitive bidding) – размещение, предполагающее рассмотрение эмитентом предложения нескольких синдикатов андеррайтеров и выбор того из них, в котором указывается самая высокая цена

Договорное размещение (англ. Negotiated bidding) – эмитент и отдельный синдикат -андеррайтеров достигают договоренности о цене путем взаимного соглашения.

Частное размещение, закрытая подписка (англ. Private Placement) - инвестиции в компании, осуществленные избранной группой частных инвесторов. Такие инвестиции часто предшествуют IPO. В случае затруднительности осуществления IPO, компания может отозвать предложение, заменив его на частное размещение для удовлетворения своих потребностей в краткосрочном финансировании.

Публичное размещение, открытая подписка (англ. Public Offering) – размещение ценных бумаг происходит среди потенциально неограниченного круга лиц и требует регистрации проспекта эмиссии. Эмитент принимает на себя обязательство по обеспечению доступа к информации, содержащейся в проспекте эмиссии, а также по раскрытию информации (disclosure) о выпускаемых ценных бумагах и о своем финансовом положении в форме ежеквартального отчета эмитента и сообщения о существенных фактах, затрагивающих его финансово-хоз. деятельность.

Каждое последующее после IPO публичное предложение широкому кругу инвесторов дополнительного (нового) выпуска акций предприятия, чьи бумаги уже обращаются на фондовой бирже, специалисты классифицируют как «follow-on» («доразмещение»).

Основные тенденции в развитии финансового рынка

Глобализация;

Секьютеризация;

Финансовый инжиниринг;

Развитие

Основные тенденции в развитии финансового рынка

Глобализация;

Секьютеризация;

Финансовый инжиниринг;

Развитие

Усиление конкуренция по ставком комиссионного вознаграждения брокерских домов. До недавнего времени (до 1975 г.) в США существовали ограничения на минимальный размер брокерской комиссии, которая не учитывала объем сделок совершаемых клиентами.

Значительный рост объемов торговля большими пакетами ценных бумаг (block trades). Если в 1965 г. на NYSE заключалось в среднем 9 подобных сделок в день, то сейчас примерно 14 000 (т.е. 50% от всего среднедневного оборота биржи).

Присутствие на рынке крупных институциональных игроков привело к увеличению волатильности цен ценных бумаг.

Возникновение системы централизованного депозитария, учитывающего большинство совершаемых сделок.

Возникновение централизованной котировальной системы.

Усиление конкуренции между брокерами и/или маркет-мейкерами.

Вопросы для обсуждения

Почему считается, что T-Bills являются безрисковыми финансовыми активами?

Вопросы для обсуждения

Почему считается, что T-Bills являются безрисковыми финансовыми активами?

Почему секьютеризация происходит как правило на высокоразвитых рынках капитала?

Приведите примеры трех финансовых посредников и опишите их действия по установлению взаимодействия между мелкими инвесторами и крупными корпорациями.

Типы брокерских услуг.

Брокеры полного цикла (full-service broker) - крупные институциональные учреждения,

Типы брокерских услуг.

Брокеры полного цикла (full-service broker) - крупные институциональные учреждения,

Онлайн- или дискаунт-брокеры (discount-broker) - не предоставляют платных консультационных услуг, а лишь берут комиссионное вознаграждение за проведение операций клиента. К дисконтным брокерам относятся, прежде всего, интернет-брокеры, которые предоставляют своим клиентам возможность интернет-трейдинга.

Типы брокерских счетов

Наличный счет (англ. Cash account) - брокерский счет, на

Типы брокерских счетов

Наличный счет (англ. Cash account) - брокерский счет, на

Маржинальный счет (англ. Margin account) - счет по сделкам с маржой, позволяющий клиентам покупать ценные бумаги, заимствуя средства (и/ или ценные бумаги) у брокера. Кредит на маржинальном счете обеспечивается финансовыми активами. Если же стоимость финансовых активов значительно падает, владелец счета должен либо добавить наличные деньги, либо продать часть активов.

Счет управления активами (англ. Asset management account) - счет, сочетающий банковские услуги (выписка чеков, обслуживание кредитных карточек) с возможностью совершать сделки с ценными бумагами. Клиент периодически получает выписку со счета с перечислением всех трансакций. Различные брокерские фирмы придумали собственные названия для таких счетов.

Совокупный счет (англ. Wrap Account) – тип счета в брокерской фирме, который открывается, если инвестор пользуется консультациями брокера. Все платежи за финансовое планирование, инвестиционное управление и торговлю ценными бумагами «собраны» в один ежегодный платеж.

Виды вторичного рынка ценных бумаг

Национальные фондовые биржи (National Stock Exchanges) -

Виды вторичного рынка ценных бумаг

Национальные фондовые биржи (National Stock Exchanges) -

“Рынок через прилавок” (Over the Counter (OTC) market) - его появление обусловлено рядом обстоятельств и причин. Прежде всего к ним следует отнести определенные ограничения по приему акций к котировке на фондовой бирже, высокими требованиями к поддержанию биржевого оборота и т.д. Молодым или небольшим компаниям, достаточно накладно, а порой и невозможно выполнить требования биржи, предъявляемые к эмитентам, чьи акции котируются на бирже. Из акций таких компаний изначально и складывался внебиржевой рынок торговли ценными бумагами. В основе своей дублировавший функции биржи, но предъявлявший существенной более мягкие требования к эмитентам акции которых обращались через него. Многие крупные корпорации США, несмотря на участие в котировке фондовых бирж, широко используют и внебиржевой рынок.

Виды вторичного рынка ценных бумаг (II)

Третий рынок (Third market) -До 70-х

Виды вторичного рынка ценных бумаг (II)

Третий рынок (Third market) -До 70-х

Четвертый рынок (Fourth market) - Многие институциональные инвесторы напрямую друг с другом заключают сделки на покупку или продажу ценных бумаг, как включенных в листинг на бирже, так и нет, минуя биржи и брокеров. Внебиржевой рынок, где осуществляется прямая торговля крупными партиями бумаг между институциональными инвесторами, называется «четвертым рынком». В США процесс заключения сделок на "четвертом рынке" автоматизирован с помощью электронной системы торговли акциями Instinet (Institutional Network Corporation). Пользователь этой системы посылает заявку с ограничением цены в файл, выполняющий роль книги учета, где она доступна другим пользователям, которые, в случае их заинтересованности, сигнализируют о намерении заключить сделку. С появлением в файле двух встречных поручений система автоматически регистрирует заключение сделки. Пользователи также могут применить эту систему для поиска подходящих партнеров, с тем чтобы впоследствии связаться с ними по телефону.

Фирмы участники NYSE по роду деятельности

комиссионные брокеры (англ. - commission

Фирмы участники NYSE по роду деятельности

комиссионные брокеры (англ. - commission

биржевые брокеры (англ. - floor brokers) – независимые члены биржи, помогают комиссионным брокерам в моменты повышенной активности на торговой площадке, за что получают часть комиссионных;

биржевые трейдеры (англ. - floor traders, registered traders) осуществляют покупку и продажу ценных бумаг для самих себя и за свой счет. Им запрещено принимать заявки клиентов;

специалисты (англ. - specialists) справляются с двумя задачами. Во-первых, они регулируют спрос и предложение, а также следят за упорядоченностью торгов. При возникновении дисбаланса спроса и предложения по какой-либо акции, отслеживаемой данным специалистом , он должен или провести встречную сделку за собственный счет или изменить котировки, следя при этом чтобы каждая последующая отличалась от предыдущей не более, чем на стандартную величину (обычно 1/8 или 1/32 доллара). Во-вторых, специалисты отслеживают все заявки по ценам, которые в настоящий момент не совпадают с рыночными. Обычно специалист следит за 15 акциями.

Периодически созываемые и непрерывно действующие рынки

На периодически созываемых рынках (call markets)

Периодически созываемые и непрерывно действующие рынки

На периодически созываемых рынках (call markets)

На непрерывно действующих рынках (continuous markets) сделки заключаются в любое время, а кроме того, инвестор может участвовать в торговле непосредственно. Однако участие в сделках посредников увеличивает их эффективность. Без их помощи инвестору, желающему как можно скорее купить или продать ту или иную группу ценных бумаг, придется либо потратить большую сумму денег в поисках подходящего предложения, либо подвергнуть себя риску принять невыгодное предложение. Поскольку поручения от инвесторов поступают в произвольном порядке, то курсы на таком рынке существенно колеблются в зависимости от текущего соотношения потоков поручений на покупку и продажу. Инвестор, имеющий спекулятивные намерения относительно ценных бумаг, может извлекать прибыль, сглаживая такие изменения в спросе и предложении.

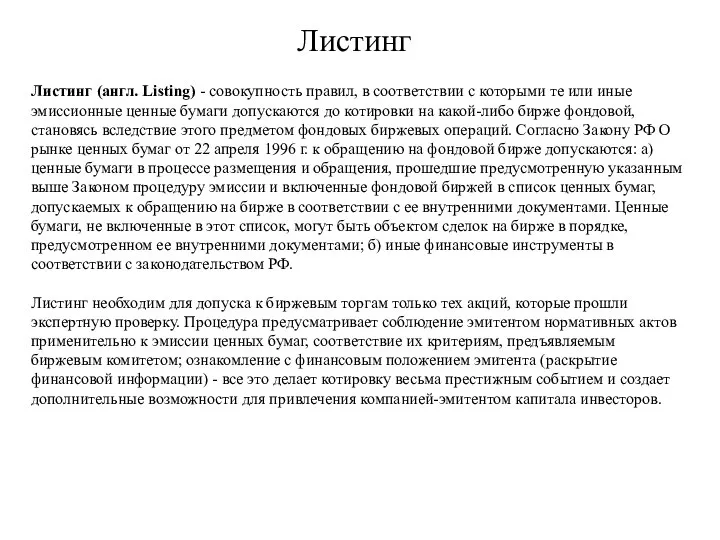

Листинг

Листинг (англ. Listing) - совокупность правил, в соответствии с которыми те

Листинг

Листинг (англ. Listing) - совокупность правил, в соответствии с которыми те

Листинг необходим для допуска к биржевым торгам только тех акций, которые прошли экспертную проверку. Процедура предусматривает соблюдение эмитентом нормативных актов применительно к эмиссии ценных бумаг, соответствие их критериям, предъявляемым биржевым комитетом; ознакомление с финансовым положением эмитента (раскрытие финансовой информации) - все это делает котировку весьма престижным событием и создает дополнительные возможности для привлечения компанией-эмитентом капитала инвесторов.

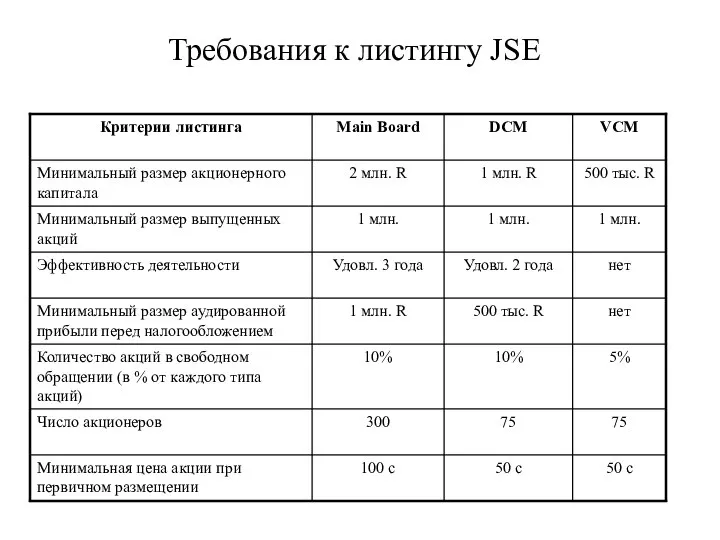

Требования к листингу JSE

Требования к листингу JSE

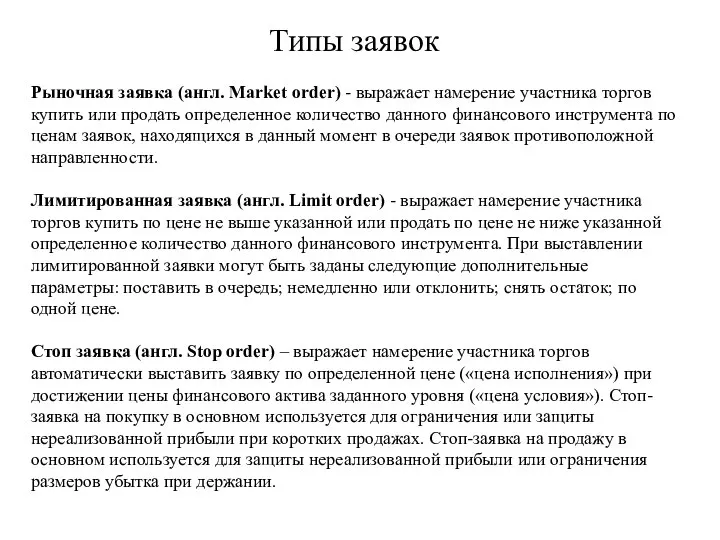

Типы заявок

Рыночная заявка (англ. Market order) - выражает намерение участника торгов

Типы заявок

Рыночная заявка (англ. Market order) - выражает намерение участника торгов

Лимитированная заявка (англ. Limit order) - выражает намерение участника торгов купить по цене не выше указанной или продать по цене не ниже указанной определенное количество данного финансового инструмента. При выставлении лимитированной заявки могут быть заданы следующие дополнительные параметры: поставить в очередь; немедленно или отклонить; снять остаток; по одной цене.

Стоп заявка (англ. Stop order) – выражает намерение участника торгов автоматически выставить заявку по определенной цене («цена исполнения») при достижении цены финансового актива заданного уровня («цена условия»). Стоп-заявка на покупку в основном используется для ограничения или защиты нереализованной прибыли при коротких продажах. Стоп-заявка на продажу в основном используется для защиты нереализованной прибыли или ограничения размеров убытка при держании.

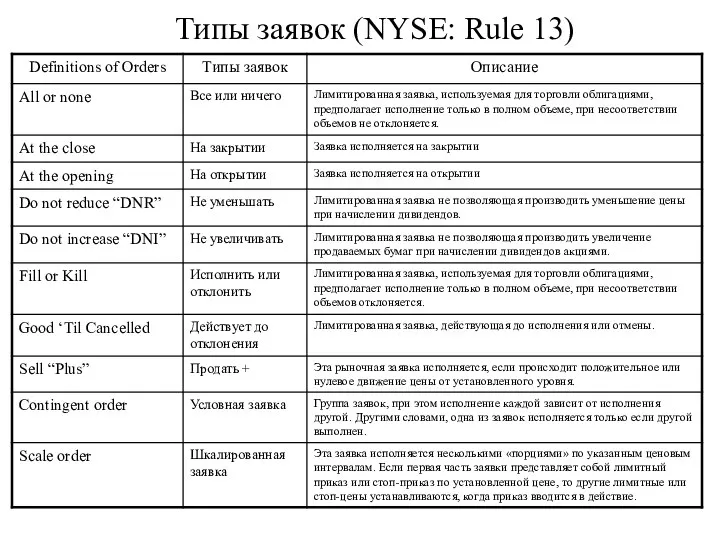

Типы заявок (NYSE: Rule 13)

Типы заявок (NYSE: Rule 13)

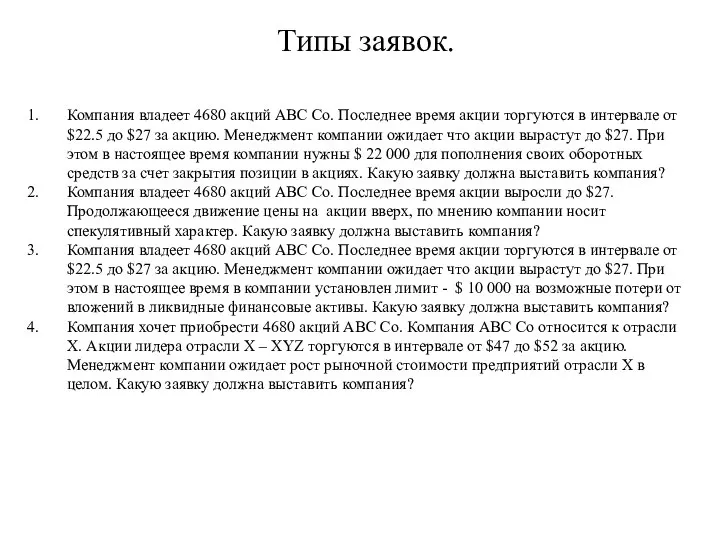

Типы заявок.

Компания владеет 4680 акций ABC Co. Последнее время акции торгуются

Типы заявок.

Компания владеет 4680 акций ABC Co. Последнее время акции торгуются

Компания владеет 4680 акций ABC Co. Последнее время акции выросли до $27. Продолжающееся движение цены на акции вверх, по мнению компании носит спекулятивный характер. Какую заявку должна выставить компания?

Компания владеет 4680 акций ABC Co. Последнее время акции торгуются в интервале от $22.5 до $27 за акцию. Менеджмент компании ожидает что акции вырастут до $27. При этом в настоящее время в компании установлен лимит - $ 10 000 на возможные потери от вложений в ликвидные финансовые активы. Какую заявку должна выставить компания?

Компания хочет приобрести 4680 акций ABC Co. Компания ABC Co относится к отрасли X. Акции лидера отрасли X – XYZ торгуются в интервале от $47 до $52 за акцию. Менеджмент компании ожидает рост рыночной стоимости предприятий отрасли X в целом. Какую заявку должна выставить компания?

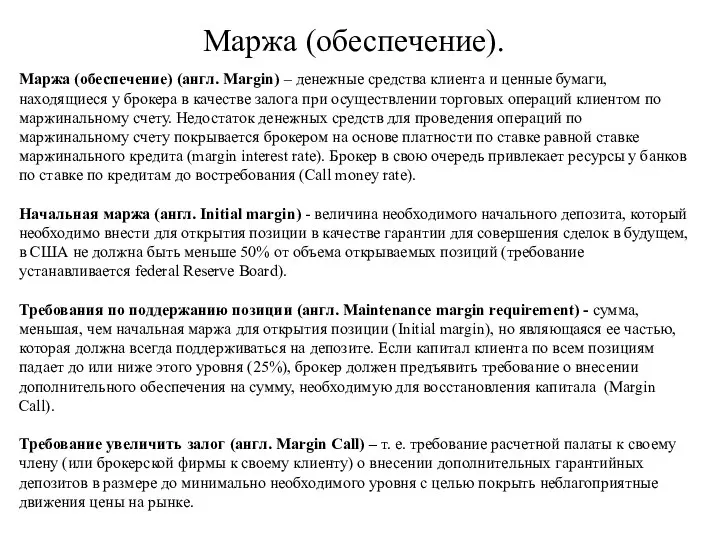

Маржа (обеспечение).

Маржа (обеспечение) (англ. Margin) – денежные средства клиента и ценные

Маржа (обеспечение).

Маржа (обеспечение) (англ. Margin) – денежные средства клиента и ценные

Начальная маржа (англ. Initial margin) - величина необходимого начального депозита, который необходимо внести для открытия позиции в качестве гарантии для совершения сделок в будущем, в США не должна быть меньше 50% от объема открываемых позиций (требование устанавливается federal Reserve Board).

Требования по поддержанию позиции (англ. Maintenance margin requirement) - сумма, меньшая, чем начальная маржа для открытия позиции (Initial margin), но являющаяся ее частью, которая должна всегда поддерживаться на депозите. Если капитал клиента по всем позициям падает до или ниже этого уровня (25%), брокер должен предъявить требование о внесении дополнительного обеспечения на сумму, необходимую для восстановления капитала (Margin Call).

Требование увеличить залог (англ. Margin Call) – т. е. требование расчетной палаты к своему члену (или брокерской фирмы к своему клиенту) о внесении дополнительных гарантийных депозитов в размере до минимально необходимого уровня с целью покрыть неблагоприятные движения цены на рынке.

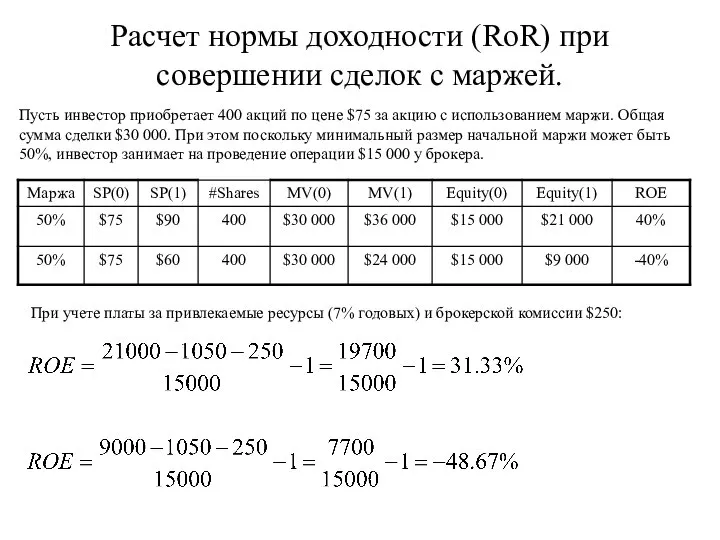

Расчет нормы доходности (RoR) при совершении сделок с маржей.

Пусть инвестор приобретает

Расчет нормы доходности (RoR) при совершении сделок с маржей.

Пусть инвестор приобретает

При учете платы за привлекаемые ресурсы (7% годовых) и брокерской комиссии $250:

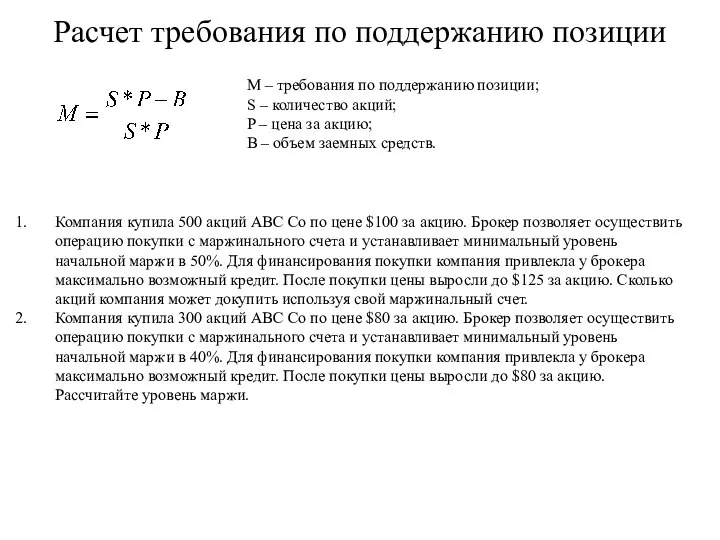

Расчет требования по поддержанию позиции

M – требования по поддержанию позиции;

S –

Расчет требования по поддержанию позиции

M – требования по поддержанию позиции;

S –

P – цена за акцию;

B – объем заемных средств.

Компания купила 500 акций ABC Co по цене $100 за акцию. Брокер позволяет осуществить операцию покупки с маржинального счета и устанавливает минимальный уровень начальной маржи в 50%. Для финансирования покупки компания привлекла у брокера максимально возможный кредит. После покупки цены выросли до $125 за акцию. Сколько акций компания может докупить используя свой маржинальный счет.

Компания купила 300 акций ABC Co по цене $80 за акцию. Брокер позволяет осуществить операцию покупки с маржинального счета и устанавливает минимальный уровень начальной маржи в 40%. Для финансирования покупки компания привлекла у брокера максимально возможный кредит. После покупки цены выросли до $80 за акцию. Рассчитайте уровень маржи.

Расчет требования по увеличению залога при изменении цены

M – требования по

Расчет требования по увеличению залога при изменении цены

M – требования по

S – количество акций;

P – цена за акцию;

B – объем заемных средств.

Компания купила 500 акций ABC Co по цене $50 за акцию. Брокер позволяет осуществить операцию покупки с маржинального счета и устанавливает минимальный уровень начальной маржи в 50% и требования к марже при поддержании позиции в 25%. Для финансирования покупки компания привлекла у брокера $12 000. При какой цене компания получит от брокера требование увеличить залог.

Компания купила 200 акций ABC Co по цене $60 за акцию с уровнем маржи 50%. Предполагая ставку годовых в 12% определить при какой цене через месяц компания может получить от брокера требование увеличить залог.

Компания купила 250 акций ABC Co по цене $40 за акцию. Брокер позволяет осуществить операцию покупки с маржинального счета и устанавливает минимальный уровень начальной маржи в 50% и требования к марже при поддержании позиции в 25%. Для финансирования покупки компания привлекла у брокера $3 000. Стоимость услуг брокера составляет $100. При какой цене компания получит от брокера требование увеличить залог.

Особенности совершения коротких продаж

Короткие продажи, короткие позиции (англ. Short sales) -

Особенности совершения коротких продаж

Короткие продажи, короткие позиции (англ. Short sales) -

Существуют технические особенности совершения коротких продаж:

Правило тика-роста (Uptick rule) - согласно которому последнее изменение цены предложения должно быть положительным; только в таком случае возможно проведение короткой продажи. Данное правило служит страхованию участников рыночных отношений от лавинообразного снижения курсов акций под воздействием коротких продаж. Короткая продажа возможна и при нулевом изменении цены, если предыдущее движение было положительным;

Дивиденды (Dividends) –сумма дивидендов, предполагаемых к начислению на проданный в короткую актив должна быть компенсирована брокеру, поскольку брокер является реальным собственником актива, переуступившим его своему клиенту на определенное заранее оговоренное время;

Обеспечение (Margin) – проведение коротких продаж требует наличия обеспечения в виде денежных средств или ценных бумаг, находящихся у брокера в качестве залога при осуществлении коротких операций клиента.

Торговля инсайдеров.

Инсайдеры (Insider Trading) - Комиссия по ценным бумагам и биржам

Торговля инсайдеров.

Инсайдеры (Insider Trading) - Комиссия по ценным бумагам и биржам

JSE требует предоставление информации о торговле инсайдеров «как можно скорее, в срок не превышающий 48 часов». Раскрытие информации о торговле инсайдеров обязательно с 2001 г.

Распределение эмитентов прошедших листинг по основным биржевым площадкам мира

Source: World Federation

Распределение эмитентов прошедших листинг по основным биржевым площадкам мира

Source: World Federation

Распределение капитализации по основным биржевым площадкам мира

Source: World Federation of Exchanges,

Распределение капитализации по основным биржевым площадкам мира

Source: World Federation of Exchanges,

http://www.world-exchanges.org/publications/Focus906.pdf

Распределение объема торгов по основным биржевым площадкам мира

Source: World Federation of

Распределение объема торгов по основным биржевым площадкам мира

Source: World Federation of

http://www.world-exchanges.org/publications/Focus906.pdf

Связи с общественностью в условиях кризиса

Связи с общественностью в условиях кризиса ГУ-ВШЭ кафедра финансового учета и финансовой отчетности Лукьянов Павел Андреевич plukyanov@hotmail.com

ГУ-ВШЭ кафедра финансового учета и финансовой отчетности Лукьянов Павел Андреевич plukyanov@hotmail.com  Техники тест-дизайна. Планирование, оценка трудозатрат. Отчетность. Лекция 5

Техники тест-дизайна. Планирование, оценка трудозатрат. Отчетность. Лекция 5 Дисциплина профессионального цикла для студентов, обучающихся по магистерским программам

Дисциплина профессионального цикла для студентов, обучающихся по магистерским программам  Месопотамия

Месопотамия Кинжал в Египте (5 класс)

Кинжал в Египте (5 класс) Сцепление автомобиля Камаз-4310

Сцепление автомобиля Камаз-4310 Хвойные ростения

Хвойные ростения Геохронология

Геохронология Политическая элита и политическое лидерство

Политическая элита и политическое лидерство Один текст- разные заголовки - презентация для начальной школы

Один текст- разные заголовки - презентация для начальной школы Презентация на тему "Базы данных 14" - скачать презентации по Медицине

Презентация на тему "Базы данных 14" - скачать презентации по Медицине Методы и приемы агитационной работы

Методы и приемы агитационной работы Презентация "Наука и хозяйство" - скачать презентации по Экономике

Презентация "Наука и хозяйство" - скачать презентации по Экономике буква ш - презентация для начальной школы

буква ш - презентация для начальной школы Коран и Сунна - священные книги мусульман

Коран и Сунна - священные книги мусульман Полицейские города Череповца, погибшие при исполнении воинского долга

Полицейские города Череповца, погибшие при исполнении воинского долга Дом мечты

Дом мечты Горицкий воскресенский женский монастырь

Горицкий воскресенский женский монастырь Презентация на тему "Домашние задания. Как научить ребёнка стать самостоятельным?" - скачать презентации по Педагогике

Презентация на тему "Домашние задания. Как научить ребёнка стать самостоятельным?" - скачать презентации по Педагогике Формы и содержание взаимодействия инструктора по физической культуре с семьями воспитанников ДОО

Формы и содержание взаимодействия инструктора по физической культуре с семьями воспитанников ДОО Органы государственной власти

Органы государственной власти Создание системы защиты ИСПДн «Работники» ООО «Металлобаза»

Создание системы защиты ИСПДн «Работники» ООО «Металлобаза» Эйвон. Инструкция по отправке заказа

Эйвон. Инструкция по отправке заказа Моделирование работы электромагнитного акустического преобразователя

Моделирование работы электромагнитного акустического преобразователя Использование ультразвукового дальномера на Arduino для нахождения роботом пути выхода из лабиринта

Использование ультразвукового дальномера на Arduino для нахождения роботом пути выхода из лабиринта Международные экологические конференции и организации

Международные экологические конференции и организации Спортивный клуб КНИТУ-КАИ им. Туполева

Спортивный клуб КНИТУ-КАИ им. Туполева