Содержание

- 2. ОБЩАЯ ИНФОРМАЦИЯ

- 3. ЯПОНИЯ Япония является старейшим в мире потребителем сжиженного газа. На территории страны внутренняя добыча газа отсутствует,

- 4. ДИНАМИКА ИМПОРТА СПГ В ЯПОНИЮ Источник: BP Statistical Reviews of World Energy 2007-2011.

- 5. ПОСТАВКИ СПГ В ЯПОНИЮ Источник: BP Statistical Reviews of World Energy 2007-2011.

- 6. ЮЖНАЯ КОРЕЯ Южная Корея продолжает занимать доминирующие позиции на азиатском и мировом рынке СПГ. В 2010

- 7. ДИНАМИКА ИМПОРТА СПГ В ЮЖНУЮ КОРЕЮ Источник: BP Statistical Reviews of World Energy 2007-2011.

- 8. ПОСТАВКИ СПГ В ЮЖНУЮ КОРЕЮ Источник: BP Statistical Reviews of World Energy 2007-2011.

- 9. КИТАЙ . Китайский рынок считается одним из самых перспективных рынков в мире. За поседние пять лет

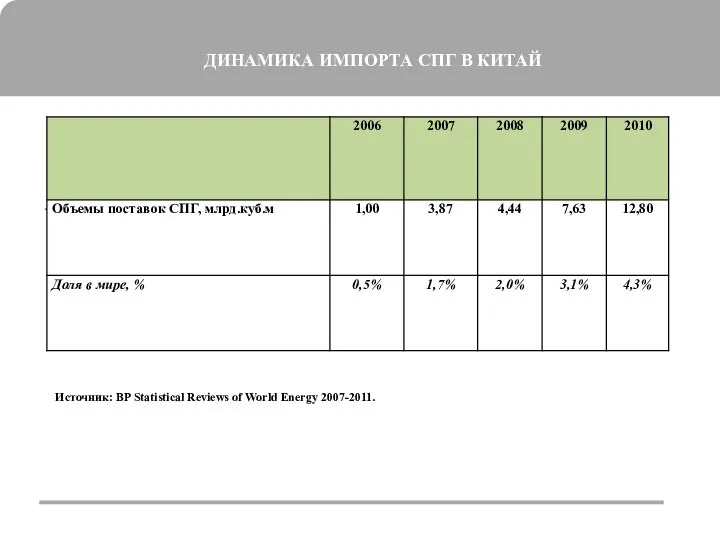

- 10. ДИНАМИКА ИМПОРТА СПГ В КИТАЙ . Источник: BP Statistical Reviews of World Energy 2007-2011.

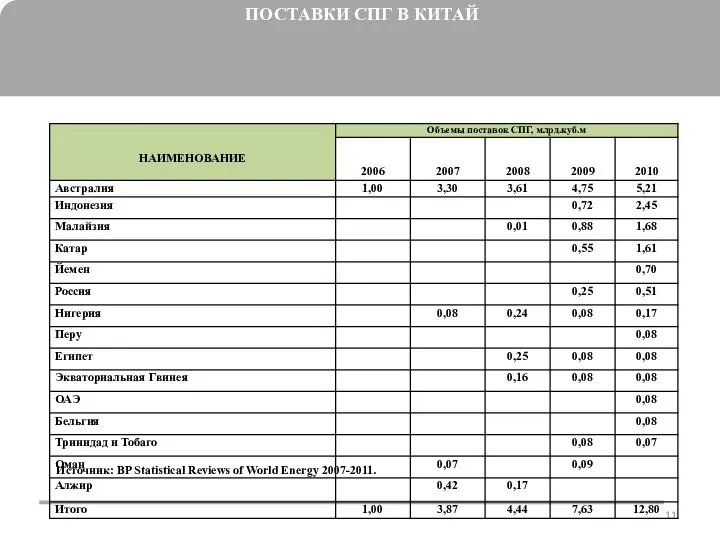

- 11. ПОСТАВКИ СПГ В КИТАЙ Источник: BP Statistical Reviews of World Energy 2007-2011.

- 12. ИНДИЯ Быстрое развитие Индии диктует необходимость увеличения импорта энергоресурсов. Постепенное превращение страны в один из главных

- 14. Скачать презентацию

Слайд 2

ОБЩАЯ ИНФОРМАЦИЯ

ОБЩАЯ ИНФОРМАЦИЯ

Слайд 3

ЯПОНИЯ

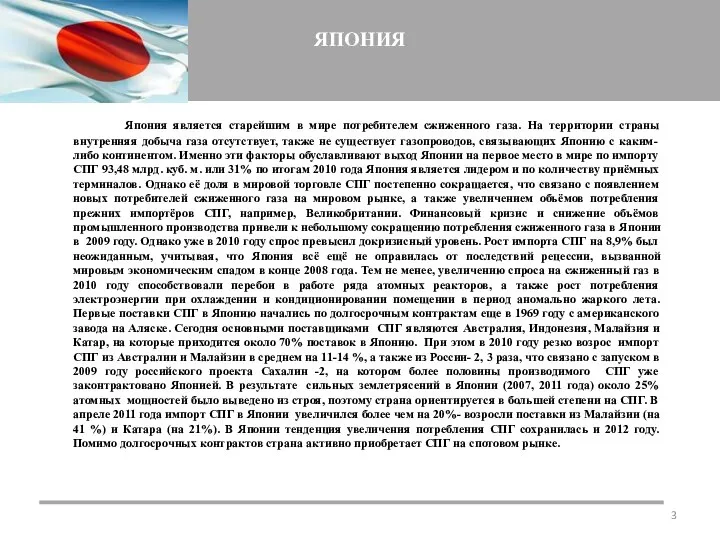

Япония является старейшим в мире потребителем сжиженного газа. На территории

ЯПОНИЯ

Япония является старейшим в мире потребителем сжиженного газа. На территории

страны внутренняя добыча газа отсутствует, также не существует газопроводов, связывающих Японию с каким-либо континентом. Именно эти факторы обуславливают выход Японии на первое место в мире по импорту СПГ 93,48 млрд. куб. м. или 31% по итогам 2010 года Япония является лидером и по количеству приёмных терминалов. Однако её доля в мировой торговле СПГ постепенно сокращается, что связано с появлением новых потребителей сжиженного газа на мировом рынке, а также увеличением объёмов потребления прежних импортёров СПГ, например, Великобритании. Финансовый кризис и снижение объёмов промышленного производства привели к небольшому сокращению потребления сжиженного газа в Японии в 2009 году. Однако уже в 2010 году спрос превысил докризисный уровень. Рост импорта СПГ на 8,9% был неожиданным, учитывая, что Япония всё ещё не оправилась от последствий рецессии, вызванной мировым экономическим спадом в конце 2008 года. Тем не менее, увеличению спроса на сжиженный газ в 2010 году способствовали перебои в работе ряда атомных реакторов, а также рост потребления электроэнергии при охлаждении и кондиционировании помещении в период аномально жаркого лета. Первые поставки СПГ в Японию начались по долгосрочным контрактам еще в 1969 году с американского завода на Аляске. Сегодня основными поставщиками СПГ являются Австралия, Индонезия, Малайзия и Катар, на которые приходится около 70% поставок в Японию. При этом в 2010 году резко возрос импорт СПГ из Австралии и Малайзии в среднем на 11-14 %, а также из России- 2, 3 раза, что связано с запуском в 2009 году российского проекта Сахалин -2, на котором более половины производимого СПГ уже законтрактовано Японией. В результате сильных землетрясений в Японии (2007, 2011 года) около 25% атомных мощностей было выведено из строя, поэтому страна ориентируется в большей степени на СПГ. В апреле 2011 года импорт СПГ в Японии увеличился более чем на 20%- возросли поставки из Малайзии (на 41 %) и Катара (на 21%). В Японии тенденция увеличения потребления СПГ сохранилась и 2012 году. Помимо долгосрочных контрактов страна активно приобретает СПГ на спотовом рынке.

Слайд 4

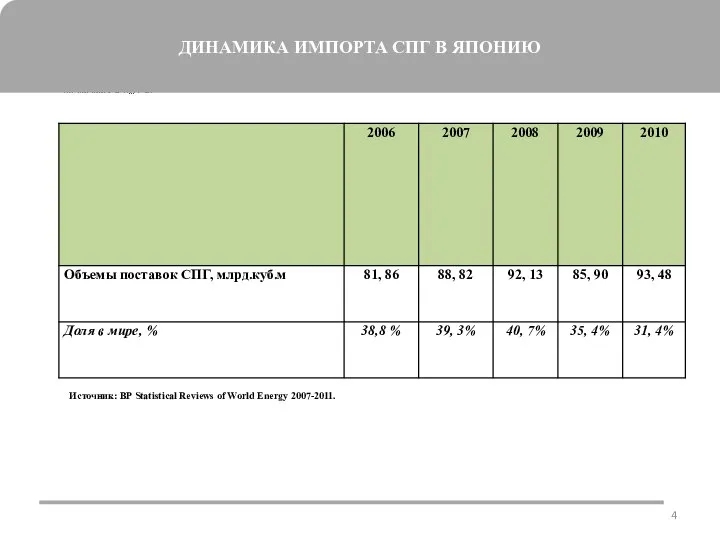

ДИНАМИКА ИМПОРТА СПГ В ЯПОНИЮ

Источник: BP Statistical Reviews of World

ДИНАМИКА ИМПОРТА СПГ В ЯПОНИЮ

Источник: BP Statistical Reviews of World

Energy 2007-2011.

Слайд 5

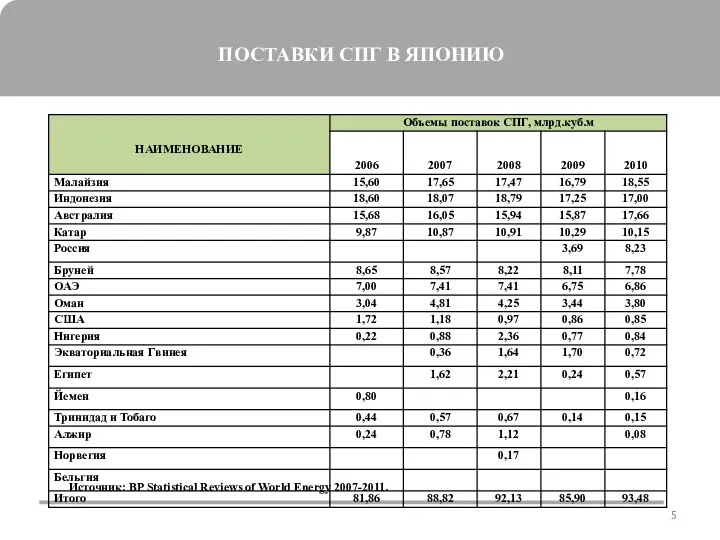

ПОСТАВКИ СПГ В ЯПОНИЮ

Источник: BP Statistical Reviews of World Energy

ПОСТАВКИ СПГ В ЯПОНИЮ

Источник: BP Statistical Reviews of World Energy

2007-2011.

Слайд 6

ЮЖНАЯ КОРЕЯ

Южная Корея продолжает занимать доминирующие позиции на азиатском и мировом

Южная Корея продолжает занимать доминирующие позиции на азиатском и мировом

рынке СПГ. В 2010 году импорт СПГ резко увеличился почти на 30 % до 44,4 млрд.куб.м. Большой спрос объясняется высокими темпами развития промышленного производства и более низкой ценой на газ в Корее по сравнению с дизельным топливом. Особенностью газового рынка является наличие развитой внутренней газотранспортной сети, соединяющей береговые терминалы с основными центрами потребления газа в стране, что позволяет широко использовать это сырье в самых разнообразных целях. Однако газовый рынок ЮК практически полностью зависит от импорта СПГ. Геологические работы по поиску собственных месторождении велись в стране с 1964 года и только в конце 2004 года была запущена первая газодобывающая платформа Тонхэ-1 . но запасы открытого месторождения оцениваются в 5-6 млн. тонн в пересчете на СПГ и могут обеспечить около 2% ежегодного потребления газа в ЮК. В последние годы традиционные контракты с азиатскими и ближневосточными поставщиками СПГ дополнялись импортом из России, Йемена и перу. Помимо долгосрочных контрактов ЮК прибегает к спотовым сделкам, чему способствует как гибкость рынка, так и наличие большого флота танкеров - газовозов. В середине декабря 2010 года Министрество экономики ЮК сообщило о необходимости снижения зависимости от импорта энергоресурсов от иностранных компаний. В 2010 году на южнокорейские компании пришлось только около 10 % импорта углеводородов. К 2019 году они уже будут должны обеспечивать треть импортных поставок нефти и газа. Политика национальной компании «Корея Нейшнл Ойл Корп» направлена на приобретение как можно большего количества газовых активов за рубежом, что позволяет переходить от импорта к разведке, добыче природного газа и производству СПГ. Потребуются дополнительные вложения в строительстве мощностей по добыче и производству газа, а также газотранспортной инфраструктуры. Необходимые инвестиции в период с 2011 по 2024 год оцениваются в 7 млрд.долл.США.

Слайд 7

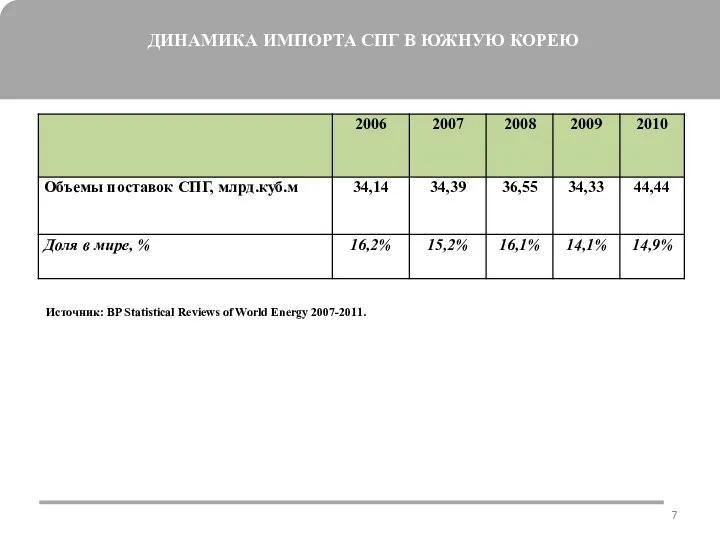

ДИНАМИКА ИМПОРТА СПГ В ЮЖНУЮ КОРЕЮ

Источник: BP Statistical Reviews of World

Источник: BP Statistical Reviews of World

Energy 2007-2011.

Слайд 8

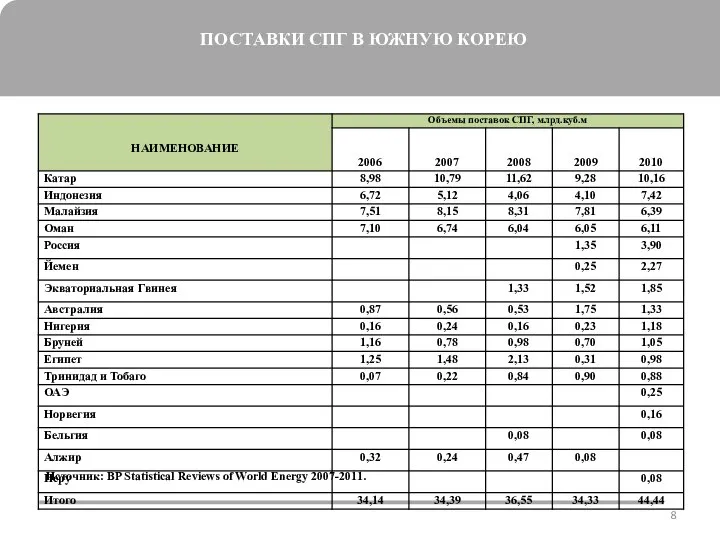

ПОСТАВКИ СПГ В ЮЖНУЮ КОРЕЮ

Источник: BP Statistical Reviews of World Energy

Источник: BP Statistical Reviews of World Energy

2007-2011.

Слайд 9

КИТАЙ

.

Китайский рынок считается одним из самых перспективных рынков в мире.

.

Китайский рынок считается одним из самых перспективных рынков в мире.

За поседние пять лет объем потребления природного газа в Китае увеличился более чем в два раза. В стране действует общенациональная программа по внедрению СПГ в энергетику и экономику, строятся современные терминалы по импорту. Правительство поощряет рост потребления природного газа, однако слабо развита инфраструктура, позволяющая широко его использовать. Впервые СПГ в объеме 1млрд. куб. м был ввезен в Китай в 2006 году из Австралии, которая до сих пор является крупнейшим поставщиком, обеспечивая почти половину импорта сжиженного газа. В 2010 году совокупный импорт природного газа в Китай составил более 16 млд, из них почти 80% обеспечивалось поставками СПГ. По сведениям «Bernstein Research» к 2015 году потребности быстрорастущего рынка Китая в импорте газа увеличатся до 90 млрд. куб.м, из них 40 млрд. придется на СПГ. Китайские компании «Chinese National Offshore Oil Corporation” и «PetroChina», вероятно, основными поставщиками сжиженного газа. Аналитики считают, что к 2015 «PetroChina» сможет удвоить производство газа до 120 млрд.куб.м, обеспечив около 70% его на внутренний рынок Китая. Еще 50 млрд.куб.м трубопроводного газа компания импортирует из Туркменистана и Мьянмы. Также планируется, что это компания будет работать над проектами по добыче шельфового газа (1 млрд.куб.м. к 2015 году). Но ведущим игроком на китайском рынке СПГ, вероятно останется «Chinese National Offshore Oil Corporation”, которая ведет активную деятельность по строительству терминалов по импорту сжиженного газа. В портфеле заказов данной компании находятся не только действующие терминалы как «Гуандун», «Фуцзянь», но ряд строящихся и проектируемых терминалов. Компания тесно сотрудничает с австралийскими поставщиками СПГ не только в рамках долгосрочных импортных соглашений, но и через приобретение долей в иностранных проектах по производству сжиженного газа. Несмотря на благоприятные перспективы и позитивные прогнозы необходимо отметить, что в настоящее время развитие газового рынка Китая и реализация современных проектов китайскими компаниями сдерживаются региулированием правительства страны внутренних цен на газ. Китайские компании зачастую просто опасаются осуществлять долгосрочные вложения в дорогостоящие проекты, которые могут обернуться убытками в случае роста мировых импортных цен на газ на фоне искусственно поддерживаемых внутренних цен.

Слайд 10

ДИНАМИКА ИМПОРТА СПГ В КИТАЙ

.

Источник: BP Statistical Reviews of World

.

Источник: BP Statistical Reviews of World

Energy 2007-2011.

Слайд 11

ПОСТАВКИ СПГ В КИТАЙ

Источник: BP Statistical Reviews of World Energy 2007-2011.

Источник: BP Statistical Reviews of World Energy 2007-2011.

Слайд 12

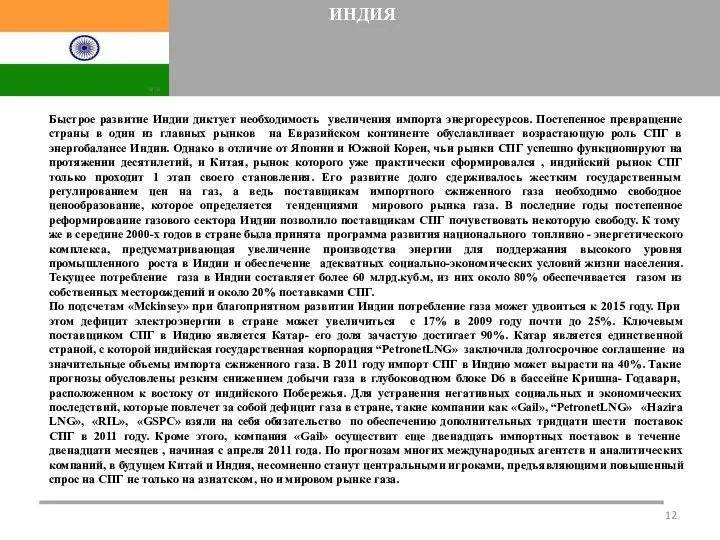

ИНДИЯ

Быстрое развитие Индии диктует необходимость увеличения импорта энергоресурсов. Постепенное превращение страны

Быстрое развитие Индии диктует необходимость увеличения импорта энергоресурсов. Постепенное превращение страны

в один из главных рынков на Евразийском континенте обуславливает возрастающую роль СПГ в энергобалансе Индии. Однако в отличие от Японии и Южной Кореи, чьи рынки СПГ успешно функционируют на протяжении десятилетий, и Китая, рынок которого уже практически сформировался , индийский рынок СПГ только проходит 1 этап своего становления. Его развитие долго сдерживалось жестким государственным регулированием цен на газ, а ведь поставщикам импортного сжиженного газа необходимо свободное ценообразование, которое определяется тенденциями мирового рынка газа. В последние годы постепенное реформирование газового сектора Индии позволило поставщикам СПГ почувствовать некоторую свободу. К тому же в середине 2000-х годов в стране была принята программа развития национального топливно - энергетического комплекса, предусматривающая увеличение производства энергии для поддержания высокого уровня промышленного роста в Индии и обеспечение адекватных социально-экономических условий жизни населения. Текущее потребление газа в Индии составляет более 60 млрд.куб.м, из них около 80% обеспечивается газом из собственных месторождений и около 20% поставками СПГ.

По подсчетам «Mckinsey» при благоприятном развитии Индии потребление газа может удвоиться к 2015 году. При этом дефицит электроэнергии в стране может увеличиться с 17% в 2009 году почти до 25%. Ключевым поставщиком СПГ в Индию является Катар- его доля зачастую достигает 90%. Катар является единственной страной, с которой индийская государственная корпорация “PetronetLNG» заключила долгосрочное соглашение на значительные объемы импорта сжиженного газа. В 2011 году импорт СПГ в Индию может вырасти на 40%. Такие прогнозы обусловлены резким снижением добычи газа в глубоководном блоке D6 в бассейне Кришна- Годавари, расположенном к востоку от индийского Побережья. Для устранения негативных социальных и экономических последствий, которые повлечет за собой дефицит газа в стране, такие компании как «Gail», “PetronetLNG» «Hazira LNG», «RIL», «GSPC» взяли на себя обязательство по обеспечению дополнительных тридцати шести поставок СПГ в 2011 году. Кроме этого, компания «Gail» осуществит еще двенадцать импортных поставок в течение двенадцати месяцев , начиная с апреля 2011 года. По прогнозам многих международных агентств и аналитических компаний, в будущем Китай и Индия, несомненно станут центральными игроками, предъявляющими повышенный спрос на СПГ не только на азиатском, но и мировом рынке газа.

По подсчетам «Mckinsey» при благоприятном развитии Индии потребление газа может удвоиться к 2015 году. При этом дефицит электроэнергии в стране может увеличиться с 17% в 2009 году почти до 25%. Ключевым поставщиком СПГ в Индию является Катар- его доля зачастую достигает 90%. Катар является единственной страной, с которой индийская государственная корпорация “PetronetLNG» заключила долгосрочное соглашение на значительные объемы импорта сжиженного газа. В 2011 году импорт СПГ в Индию может вырасти на 40%. Такие прогнозы обусловлены резким снижением добычи газа в глубоководном блоке D6 в бассейне Кришна- Годавари, расположенном к востоку от индийского Побережья. Для устранения негативных социальных и экономических последствий, которые повлечет за собой дефицит газа в стране, такие компании как «Gail», “PetronetLNG» «Hazira LNG», «RIL», «GSPC» взяли на себя обязательство по обеспечению дополнительных тридцати шести поставок СПГ в 2011 году. Кроме этого, компания «Gail» осуществит еще двенадцать импортных поставок в течение двенадцати месяцев , начиная с апреля 2011 года. По прогнозам многих международных агентств и аналитических компаний, в будущем Китай и Индия, несомненно станут центральными игроками, предъявляющими повышенный спрос на СПГ не только на азиатском, но и мировом рынке газа.

- Предыдущая

LNG Market Следующая -

Геополитический проект СССР

Тема: «Оказание первой медицинской помощи». учитель начальных классов ГОУ СОШ №341 г.Москва Трубицина Анна Владимировна

Тема: «Оказание первой медицинской помощи». учитель начальных классов ГОУ СОШ №341 г.Москва Трубицина Анна Владимировна Путешествие в Германию

Путешествие в Германию НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ  Индивидуальная профилактика заболеваний пародонта. Практическое освоение методов индивидуальной профилактики заболеваний п

Индивидуальная профилактика заболеваний пародонта. Практическое освоение методов индивидуальной профилактики заболеваний п Тема 4. Покупательское поведение Дисциплина «Основы маркетинга»

Тема 4. Покупательское поведение Дисциплина «Основы маркетинга»  Блок питания ПК

Блок питания ПК moi_proekty_prezentatsia_po_KG

moi_proekty_prezentatsia_po_KG Джон Бейтс Кларк (1847—1938)

Джон Бейтс Кларк (1847—1938) Как сэкономить 2 миллиарда кубометров газа в год

Как сэкономить 2 миллиарда кубометров газа в год  Красная книга Саратовской области Горностай - презентация для начальной школы_

Красная книга Саратовской области Горностай - презентация для начальной школы_ Мумтаз Махал

Мумтаз Махал Координатные телефонные станции. Устройство многократного координатного соединителя

Координатные телефонные станции. Устройство многократного координатного соединителя Классификация машинных команд

Классификация машинных команд Професійна діяльність і особистість педагога

Професійна діяльність і особистість педагога СМИ как основной институт политической коммуникации. Проблема независимости СМИ

СМИ как основной институт политической коммуникации. Проблема независимости СМИ Тема № З ТЕОРІЯ СУСПІЛЬНОГО ДОБРОБУТУ ТА СОЦІАЛЬНОЇ РИНКОВОЇ ЕКОНОМІКИ План 1. Теорія суспільного добробуту 2. Соціальна рин

Тема № З ТЕОРІЯ СУСПІЛЬНОГО ДОБРОБУТУ ТА СОЦІАЛЬНОЇ РИНКОВОЇ ЕКОНОМІКИ План 1. Теорія суспільного добробуту 2. Соціальна рин Rozważania różańcowe. Karola de Foucauld. Tajemnice chwalebne

Rozważania różańcowe. Karola de Foucauld. Tajemnice chwalebne Метод кумулятивного построении в расчете ставки дисконтирования

Метод кумулятивного построении в расчете ставки дисконтирования  Важнейшие имена и памятники эпохи Возрождения

Важнейшие имена и памятники эпохи Возрождения Игрите на баба и дядо Уча се, като играя Работа по проект – 1 клас Нина Кънева Mouse Mischief

Игрите на баба и дядо Уча се, като играя Работа по проект – 1 клас Нина Кънева Mouse Mischief Нехватка продовольствия

Нехватка продовольствия Анализ комплекса требований Закон РФ № 99-ФЗ от 4 мая 2011 года «О лицензировании отдельных видов деятельности»

Анализ комплекса требований Закон РФ № 99-ФЗ от 4 мая 2011 года «О лицензировании отдельных видов деятельности» Презентация ПОЛНОМОЧИЯ ПРЕЗИДЕНТА РФ ПО ОТНОШЕНИЮ К ОРГАНАМ ВЛАСТИ СУБЪЕКТОВ

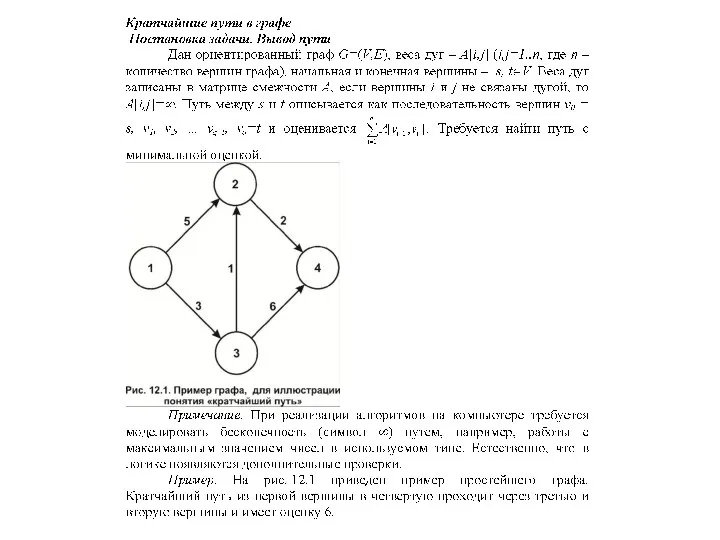

Презентация ПОЛНОМОЧИЯ ПРЕЗИДЕНТА РФ ПО ОТНОШЕНИЮ К ОРГАНАМ ВЛАСТИ СУБЪЕКТОВ  Кратчайшие пути

Кратчайшие пути Технология процессов монтажа строительных конструкций

Технология процессов монтажа строительных конструкций Презентация по МХК ПОСТИМПРЕССИОНИЗМ

Презентация по МХК ПОСТИМПРЕССИОНИЗМ  Судебная практика. лифт. Возмещение вреда

Судебная практика. лифт. Возмещение вреда Презентация на тему "Профессия Архитектор" - скачать презентации по Педагогике

Презентация на тему "Профессия Архитектор" - скачать презентации по Педагогике