Содержание

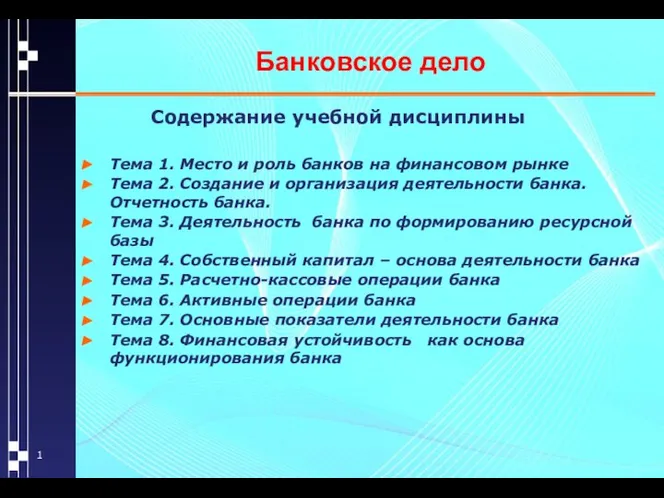

- 2. Банковское дело Содержание учебной дисциплины Тема 1. Место и роль банков на финансовом рынке Тема 2.

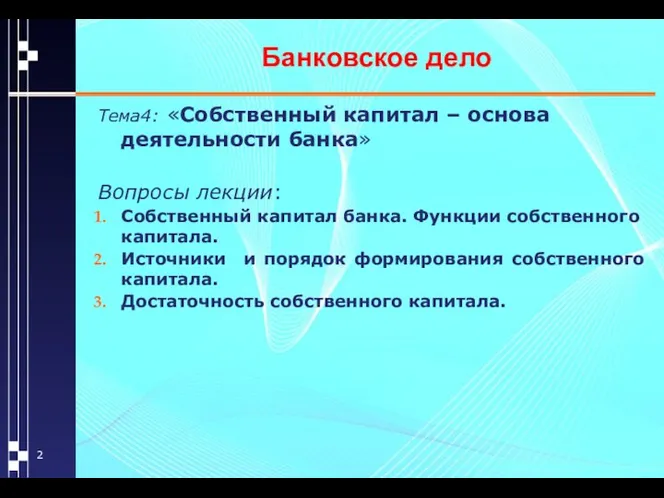

- 3. Банковское дело Тема4: «Собственный капитал – основа деятельности банка» Вопросы лекции: Собственный капитал банка. Функции собственного

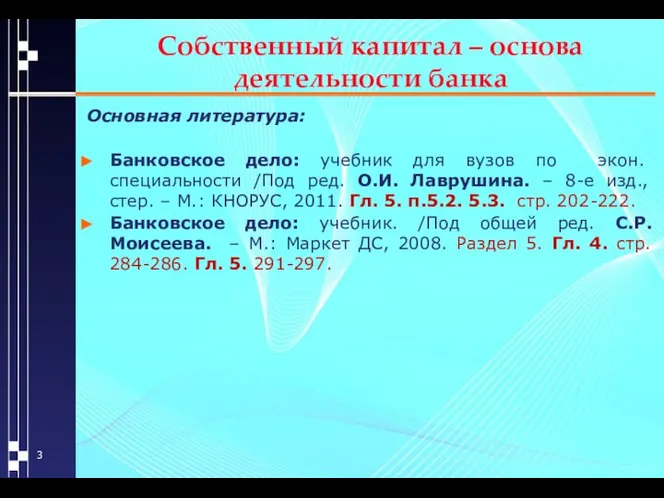

- 4. Собственный капитал – основа деятельности банка Основная литература: Банковское дело: учебник для вузов по экон. специальности

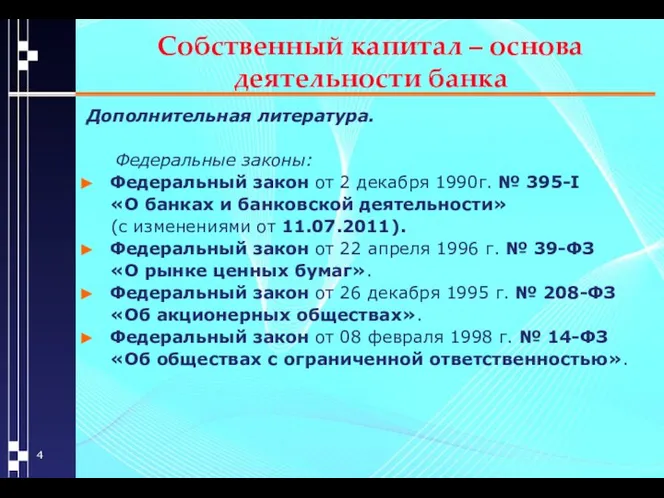

- 5. Собственный капитал – основа деятельности банка Дополнительная литература. Федеральные законы: Федеральный закон от 2 декабря 1990г.

- 6. Собственный капитал – основа деятельности банка Нормативные документы ЦБ России: Инструкция Банка России от 16 января

- 7. Собственный капитал – основа деятельности банка Капитал банка – собственные средства владельцев кредитной организации, основа формирования

- 8. Собственный капитал – основа деятельности банка Защитная функция означает: возможность выплаты компенсаций вкладчикам в случае банкротства

- 9. Собственный капитал – основа деятельности банка Оперативная функция капитала выражается в том, что он представляет собой

- 10. Собственный капитал – основа деятельности банка Регулирующая функция капитала состоит в том, что через регулирование размера

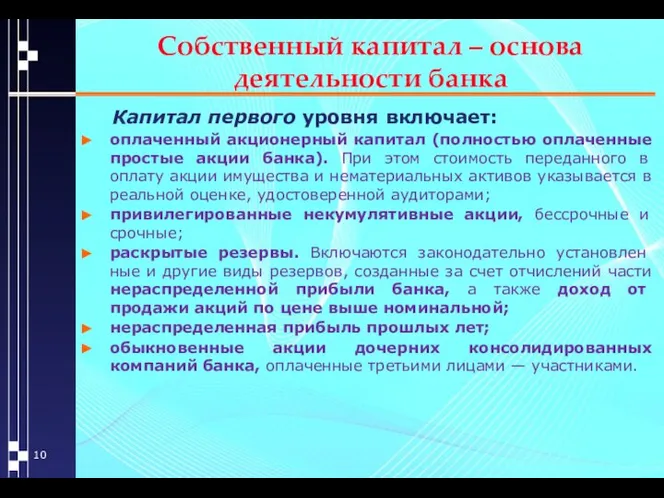

- 11. Собственный капитал – основа деятельности банка Капитал первого уровня включает: оплаченный акционерный капитал (полностью оплаченные простые

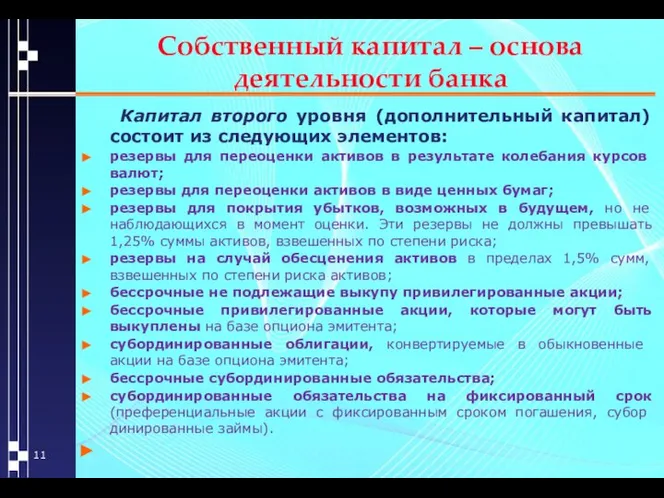

- 12. Собственный капитал – основа деятельности банка Капитал второго уровня (дополнительный капитал) состоит из следующих элементов: резервы

- 13. Собственный капитал – основа деятельности банка Вопрос 3. Достаточность собственного капитала. Назначение капитала определено задолго до

- 14. Достаточность собственного капитала Утвердился взгляд на капитал как на «подушку», буфер против потерь, возможных при осуществлении

- 15. Достаточность собственного капитала Базель I вводит необходимость организации управления и надзора за кредитным риском, Базель II

- 16. Достаточность собственного капитала Судьбоносный для Базеля II IRB-подход к оценке базовых требований по капиталу исходит из

- 17. Достаточность собственного капитала Капитал должен обеспечивать покрытие потерь, не покрываемых ценой (премией за риск), т. е.

- 18. Достаточность собственного капитала IRB-подход, предназначенный для определения базового регулятивного капитала, на практике может успешно использоваться для:

- 19. Достаточность собственного капитала Использования IRB-подхода в целях определения требований к капиталу, то основные сомнения здесь состоят

- 21. Скачать презентацию

Лекция ОС - Тупики

Лекция ОС - Тупики Формирование современной городской среды. Город Глазов 2018-2022 годы

Формирование современной городской среды. Город Глазов 2018-2022 годы Презентация на тему "Система оценивания по ФГОС" - скачать презентации по Педагогике

Презентация на тему "Система оценивания по ФГОС" - скачать презентации по Педагогике Система GPS

Система GPS Учитель начальных классов Голубева Людмила Александровна МОУ «Траковская чувашско- немецкая гимназия» село Красноармейское Чу

Учитель начальных классов Голубева Людмила Александровна МОУ «Траковская чувашско- немецкая гимназия» село Красноармейское Чу Мир Византийской культуры

Мир Византийской культуры Блок более схематический> Недо-цели, хаос и неопределенность. - презентация

Блок более схематический> Недо-цели, хаос и неопределенность. - презентация Диагностика технического состояния передней подвески автомобиля ВАЗ-2115. Технология замены шаровой опоры

Диагностика технического состояния передней подвески автомобиля ВАЗ-2115. Технология замены шаровой опоры Протоколы взаимодействия по системе №7 МККТТ

Протоколы взаимодействия по системе №7 МККТТ Реконструкция исторически ценной территории города

Реконструкция исторически ценной территории города Poliomyelitis

Poliomyelitis Особенности физического развития и подготовленности лиц молодого и зрелого возраста. Гимнастическая терминология

Особенности физического развития и подготовленности лиц молодого и зрелого возраста. Гимнастическая терминология Презентация Александра Первого

Презентация Александра Первого Материалы, применяемые в машиностроении. II часть

Материалы, применяемые в машиностроении. II часть Рекреационная роль леса

Рекреационная роль леса  Гинекологический анамнеЗ

Гинекологический анамнеЗ Методы работы с трудными детьми на уроках математики

Методы работы с трудными детьми на уроках математики Қазақтың дәстүрлі мәдениеті

Қазақтың дәстүрлі мәдениеті Субъекты административного права

Субъекты административного права Новогодняя песенка - презентация для начальной школы

Новогодняя песенка - презентация для начальной школы Массивы

Массивы Умный дом

Умный дом Презентація досвіду на тему “ Активізація навчальної діяльності учнів на уроках української мови та світової літератури засобами впровадження інтерактивних методів навчання ”

Презентація досвіду на тему “ Активізація навчальної діяльності учнів на уроках української мови та світової літератури засобами впровадження інтерактивних методів навчання ”  Новий КПК України

Новий КПК України Методология и методы научного исследования

Методология и методы научного исследования Любовная лирика

Любовная лирика  Режим нераспространения ядерного оружия

Режим нераспространения ядерного оружия Модернизация автоматизированной системы управления дожимной насосной станции в ОАО «Негуснефть»

Модернизация автоматизированной системы управления дожимной насосной станции в ОАО «Негуснефть»