Содержание

- 2. ОСНОВНЫЕ ИСТОЧНИКИ ИНФОРМАЦИИ ДЛЯ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ ПРИБЫЛЬ ___________________________________________________ ДЕНЕЖНЫЙ ПОТОК ___________________________________________ ГЛАВНЫЙ ПРИНЦИП ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

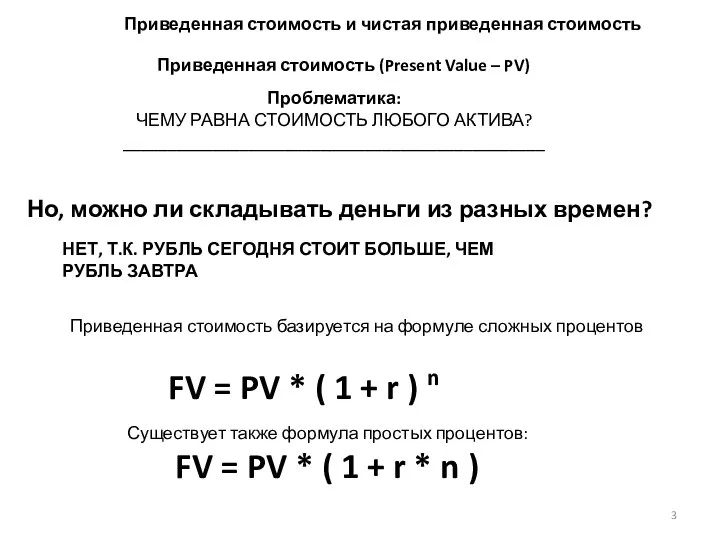

- 3. Приведенная стоимость и чистая приведенная стоимость Приведенная стоимость (Present Value – PV) Проблематика: ЧЕМУ РАВНА СТОИМОСТЬ

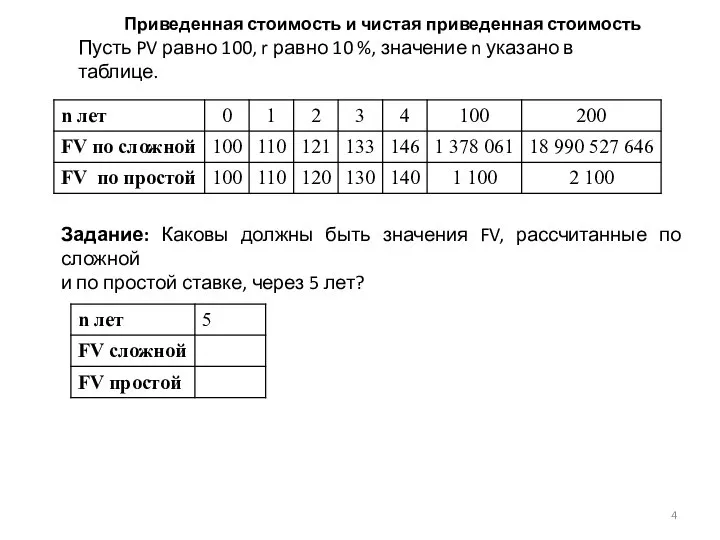

- 4. Приведенная стоимость и чистая приведенная стоимость Пусть PV равно 100, r равно 10 %, значение n

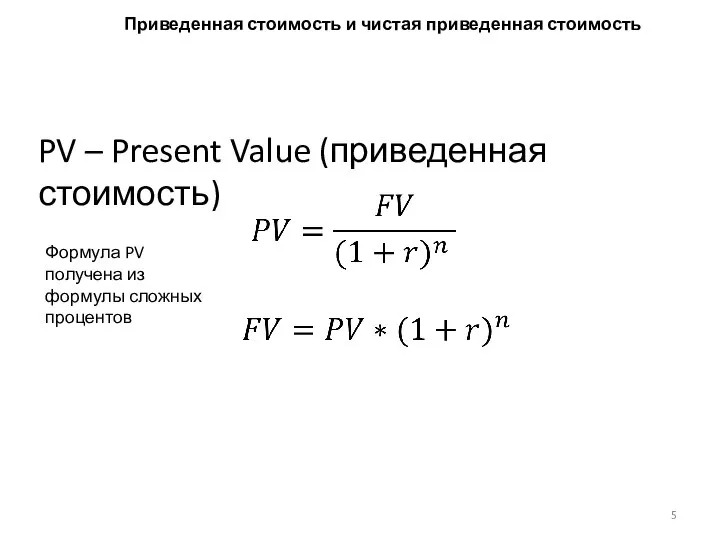

- 5. PV – Present Value (приведенная стоимость) Формула PV получена из формулы сложных процентов Приведенная стоимость и

- 6. Пример: Предположим, что Вы обычно размещаете свободные денежные средства на банковском депозите в банке “Вера”. При

- 7. Ставка дисконтирования Главный недостаток показателя PV – необходимость определения ставки дисконтирования Ставка дисконтирования - индивидуальная стоимость

- 8. На практике определяется двумя способами: Затратный способ – ставка дисконтирования равна цене финансовых ресурсов, привлекаемых компанией

- 9. Дисконтированная стоимость долгосрочных активов В большинстве случаев денежные потоки возникают не только в следующем, но и

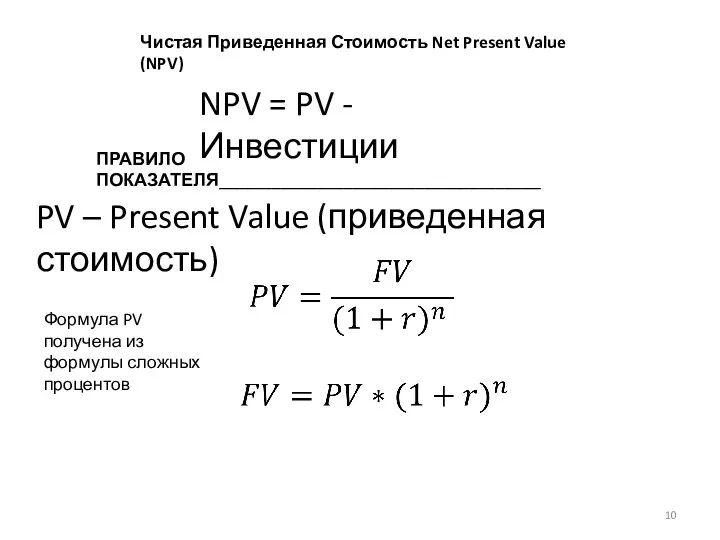

- 10. Чистая Приведенная Стоимость Net Present Value (NPV) NPV = PV - Инвестиции PV – Present Value

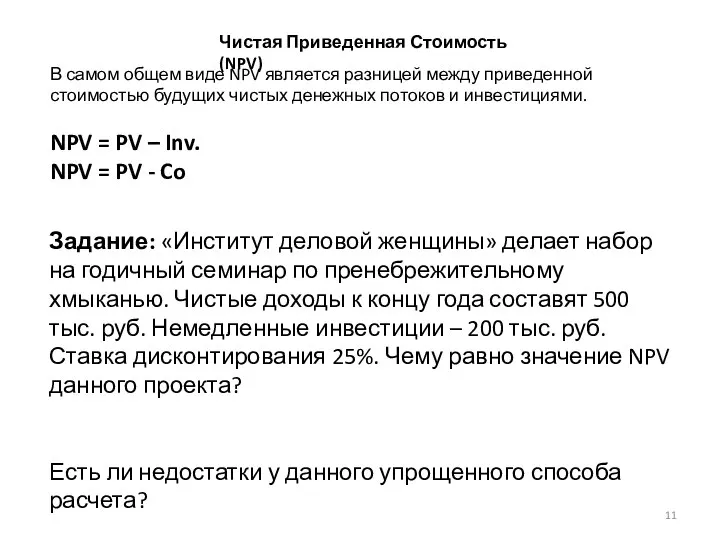

- 11. Чистая Приведенная Стоимость (NPV) Задание: «Институт деловой женщины» делает набор на годичный семинар по пренебрежительному хмыканью.

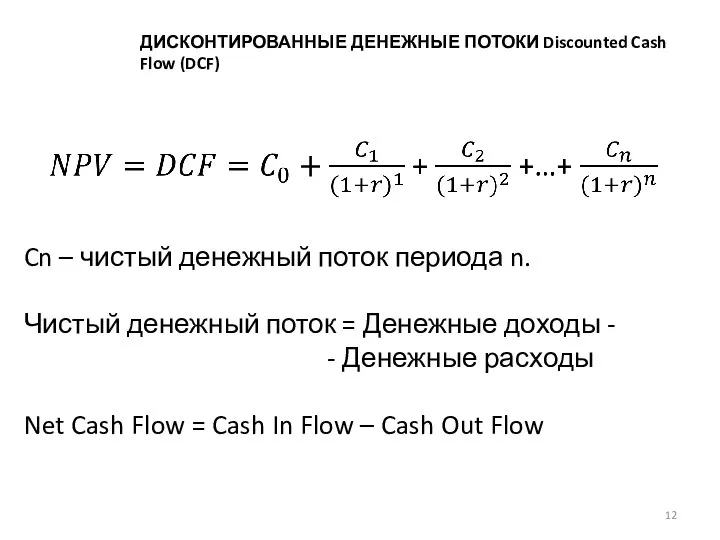

- 12. ДИСКОНТИРОВАННЫЕ ДЕНЕЖНЫЕ ПОТОКИ Discounted Cash Flow (DCF) Cn – чистый денежный поток периода n. Чистый денежный

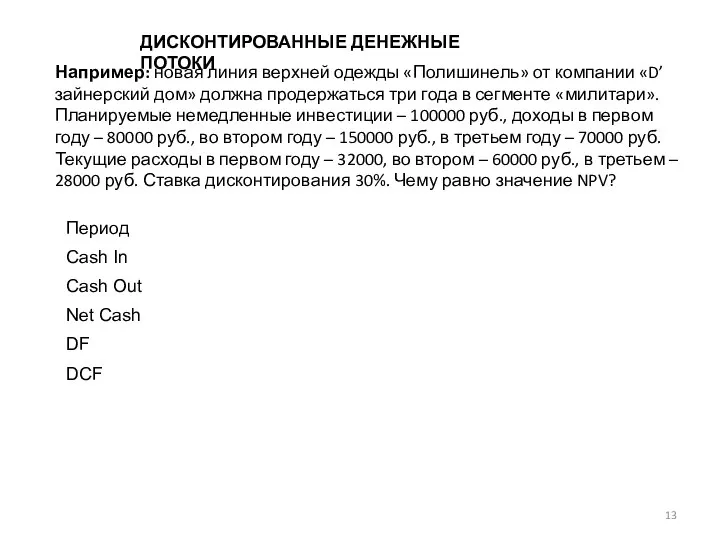

- 13. ДИСКОНТИРОВАННЫЕ ДЕНЕЖНЫЕ ПОТОКИ Например: новая линия верхней одежды «Полишинель» от компании «D’зайнерский дом» должна продержаться три

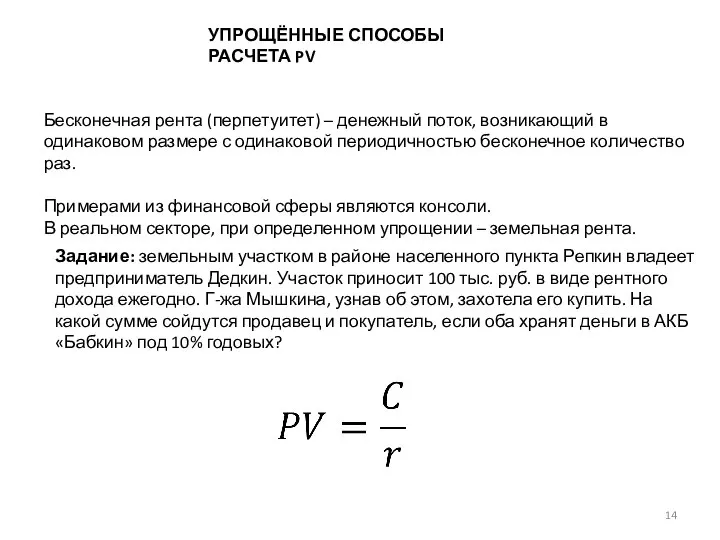

- 14. УПРОЩЁННЫЕ СПОСОБЫ РАСЧЕТА PV Бесконечная рента (перпетуитет) – денежный поток, возникающий в одинаковом размере с одинаковой

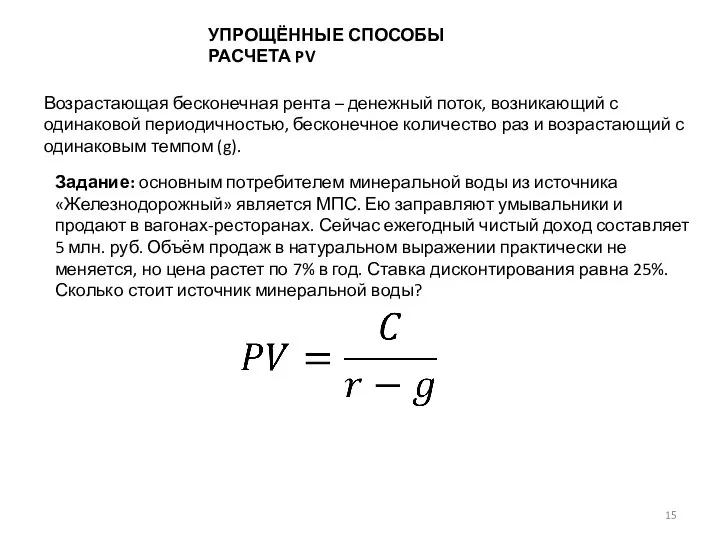

- 15. УПРОЩЁННЫЕ СПОСОБЫ РАСЧЕТА PV Возрастающая бесконечная рента – денежный поток, возникающий с одинаковой периодичностью, бесконечное количество

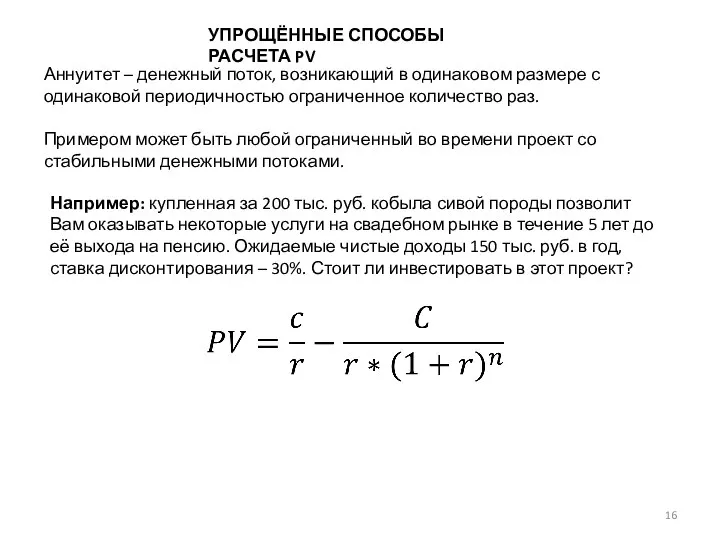

- 16. УПРОЩЁННЫЕ СПОСОБЫ РАСЧЕТА PV Аннуитет – денежный поток, возникающий в одинаковом размере с одинаковой периодичностью ограниченное

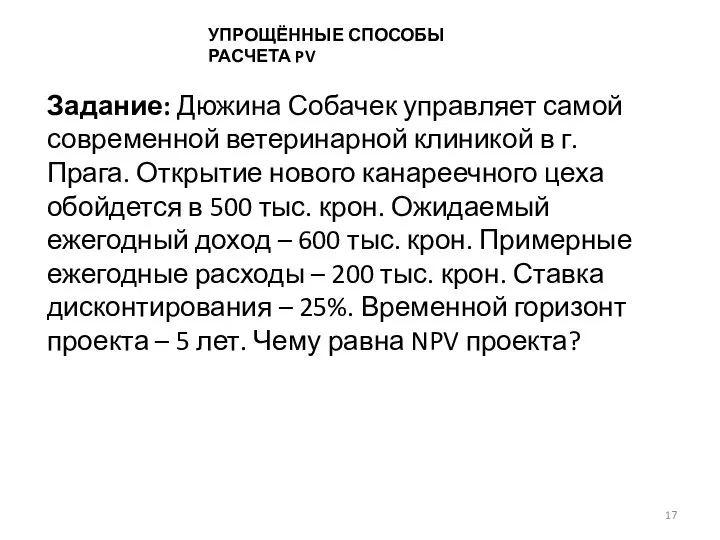

- 17. Задание: Дюжина Собачек управляет самой современной ветеринарной клиникой в г. Прага. Открытие нового канареечного цеха обойдется

- 18. УПРОЩЁННЫЕ СПОСОБЫ РАСЧЕТА PV Задание: Завершился конкурс знатоков творчества Тургенева среди посетителей баров и ресторанов. Победитель

- 19. СТАНДАРТНЫЕ ЗАДАЧИ ПО РАСЧЕТУ PV При решении некоторых задач показатель NPV не может быть использован в

- 20. ВЫБОР МЕЖДУ АРЕНДОЙ И ПОКУПКОЙ Задание: открытие офиса в п. Васильково послужит нашему тепличному хозяйству плацдармом

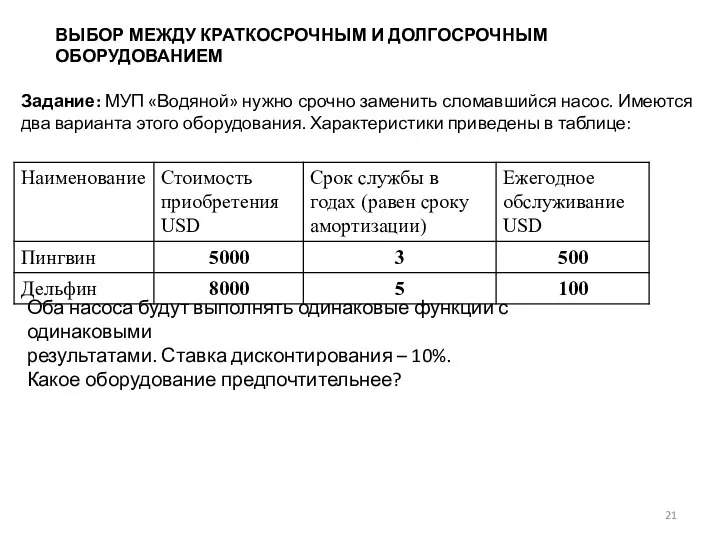

- 21. ВЫБОР МЕЖДУ КРАТКОСРОЧНЫМ И ДОЛГОСРОЧНЫМ ОБОРУДОВАНИЕМ Задание: МУП «Водяной» нужно срочно заменить сломавшийся насос. Имеются два

- 22. ВЫБОР МЕЖДУ КРАТКОСРОЧНЫМ И ДОЛГОСРОЧНЫМ ОБОРУДОВАНИЕМ Поскольку доходы от работы оборудования не имеют значения, рассчитаем приведенную

- 23. Нужен расчет аннуитета, эквивалентного приведенным затратам. Экв. анн. пингвин = Экв. анн. дельфин = ВЫБОР МЕЖДУ

- 24. РЕШЕНИЕ О ЗАМЕНЕ ОБОРУДОВАНИЯ Задание: Старая сусальная машина может проработать еще два года, принося по 20

- 25. РЕШЕНИЕ ОБ ИСПОЛЬЗОВАНИИ НЕЗАГРУЖЕННЫХ МОЩНОСТЕЙ Задача: мастер строительного участка А.Б. Подорожников очень дорожит дорожной техникой, а

- 26. КРИТЕРИИ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ Главное условие: доходы от инвестиций должны быть больше самих инвестиций Как это

- 27. СРОК ОКУПАЕМОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ Pay-Back Period (PB, PBP) Срок окупаемости капитальных вложений – это такой срок,

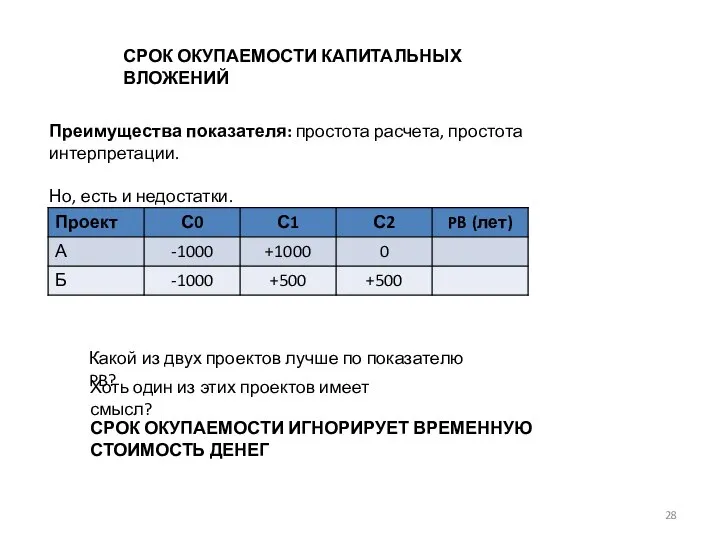

- 28. СРОК ОКУПАЕМОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ Преимущества показателя: простота расчета, простота интерпретации. Но, есть и недостатки. Например: Какой

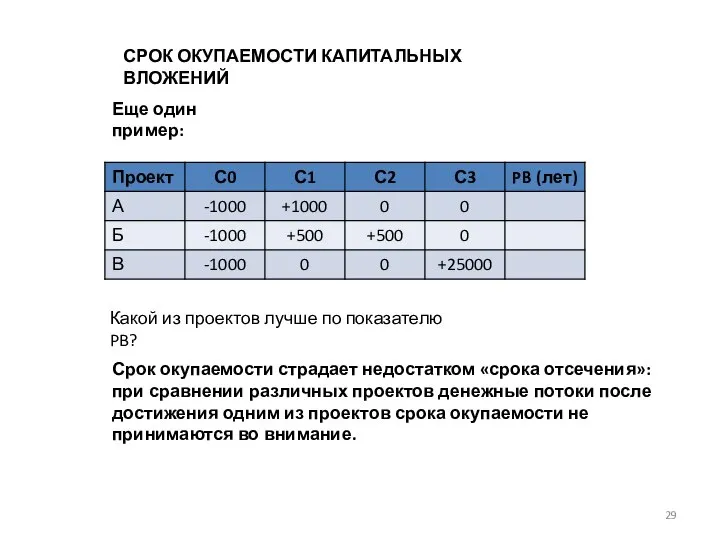

- 29. СРОК ОКУПАЕМОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ Еще один пример: Какой из проектов лучше по показателю PB? Срок окупаемости

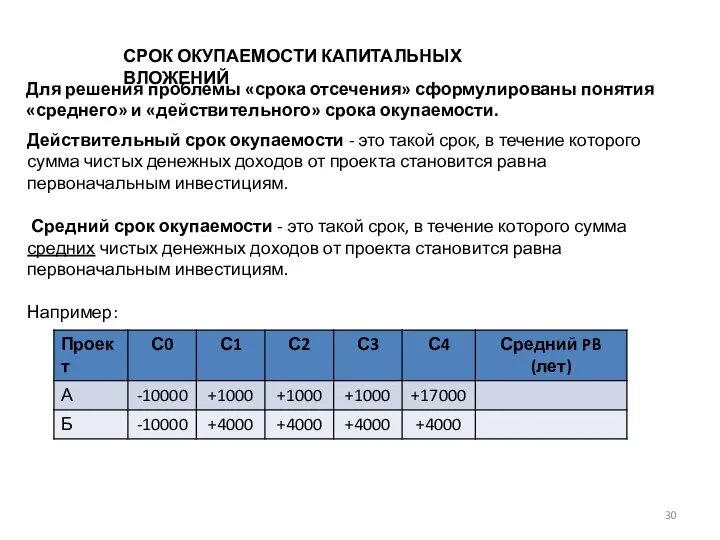

- 30. СРОК ОКУПАЕМОСТИ КАПИТАЛЬНЫХ ВЛОЖЕНИЙ Для решения проблемы «срока отсечения» сформулированы понятия «среднего» и «действительного» срока окупаемости.

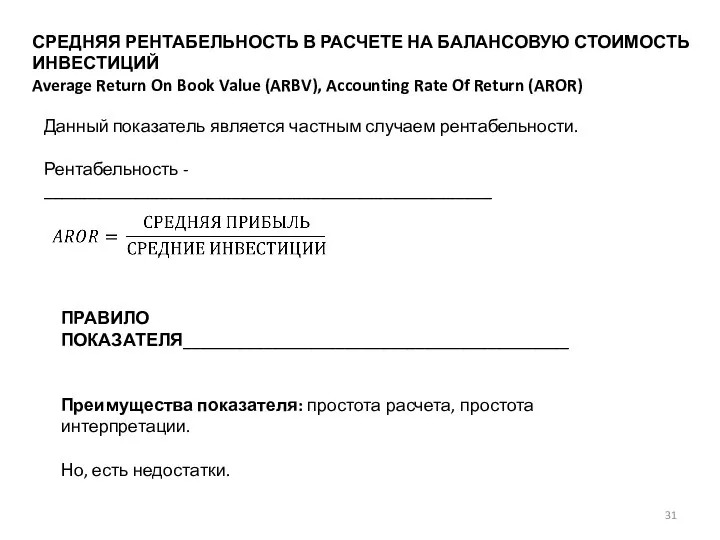

- 31. СРЕДНЯЯ РЕНТАБЕЛЬНОСТЬ В РАСЧЕТЕ НА БАЛАНСОВУЮ СТОИМОСТЬ ИНВЕСТИЦИЙ Average Return On Book Value (ARBV), Accounting Rate

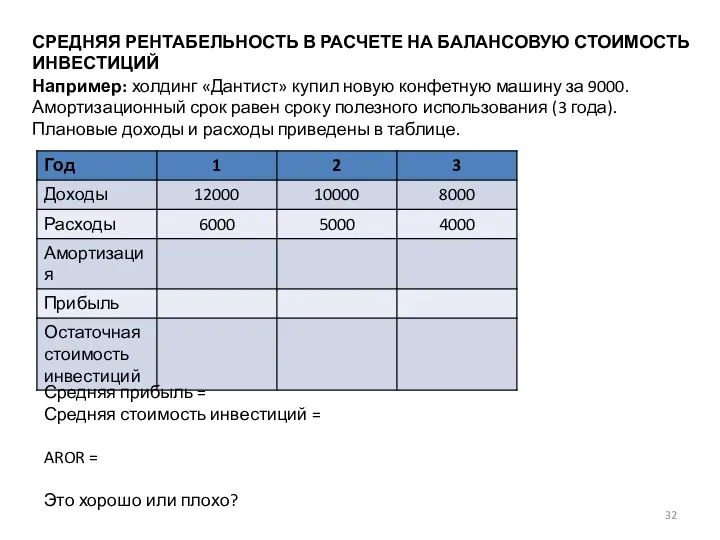

- 32. СРЕДНЯЯ РЕНТАБЕЛЬНОСТЬ В РАСЧЕТЕ НА БАЛАНСОВУЮ СТОИМОСТЬ ИНВЕСТИЦИЙ Например: холдинг «Дантист» купил новую конфетную машину за

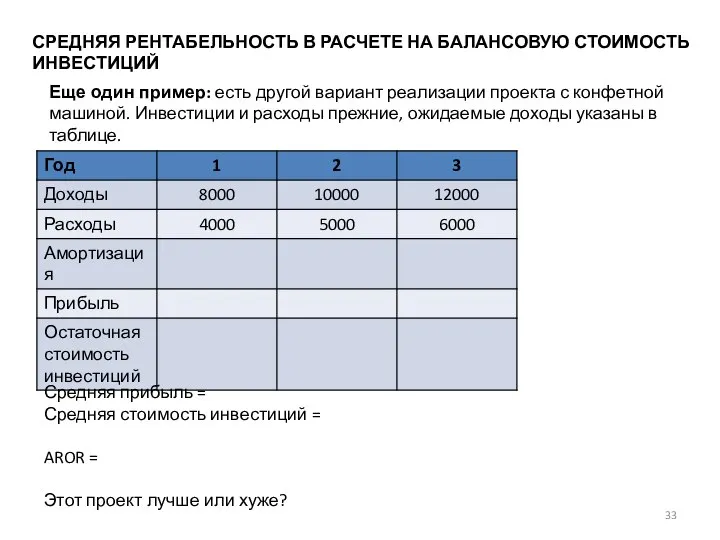

- 33. СРЕДНЯЯ РЕНТАБЕЛЬНОСТЬ В РАСЧЕТЕ НА БАЛАНСОВУЮ СТОИМОСТЬ ИНВЕСТИЦИЙ Еще один пример: есть другой вариант реализации проекта

- 34. СРЕДНЯЯ РЕНТАБЕЛЬНОСТЬ В РАСЧЕТЕ НА БАЛАНСОВУЮ СТОИМОСТЬ ИНВЕСТИЦИЙ Недостатки показателя AROR: В расчете используются не денежные,

- 35. ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ Internal Rate of Return (IRR) IRR – такая ставка дисконтирования, при которой NPV

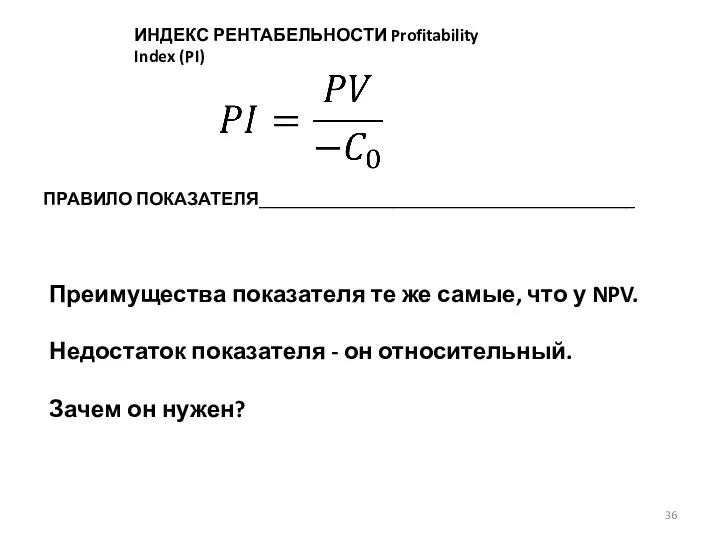

- 36. ИНДЕКС РЕНТАБЕЛЬНОСТИ Profitability Index (PI) ПРАВИЛО ПОКАЗАТЕЛЯ__________________________________________ Преимущества показателя те же самые, что у NPV. Недостаток

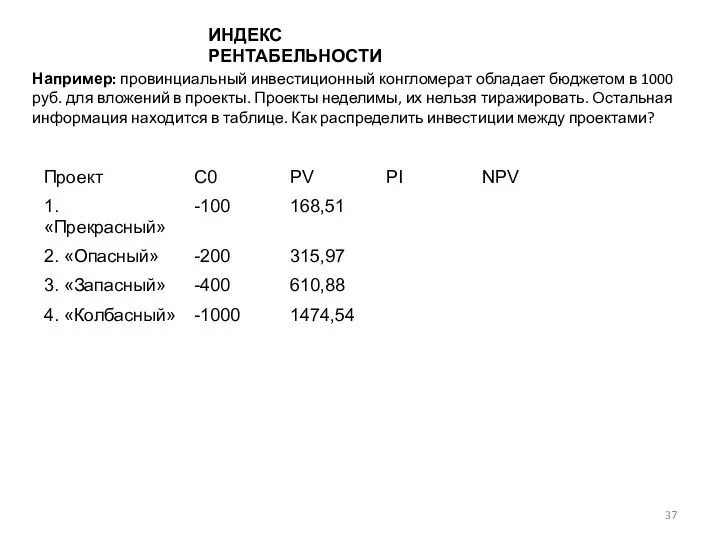

- 37. ИНДЕКС РЕНТАБЕЛЬНОСТИ Например: провинциальный инвестиционный конгломерат обладает бюджетом в 1000 руб. для вложений в проекты. Проекты

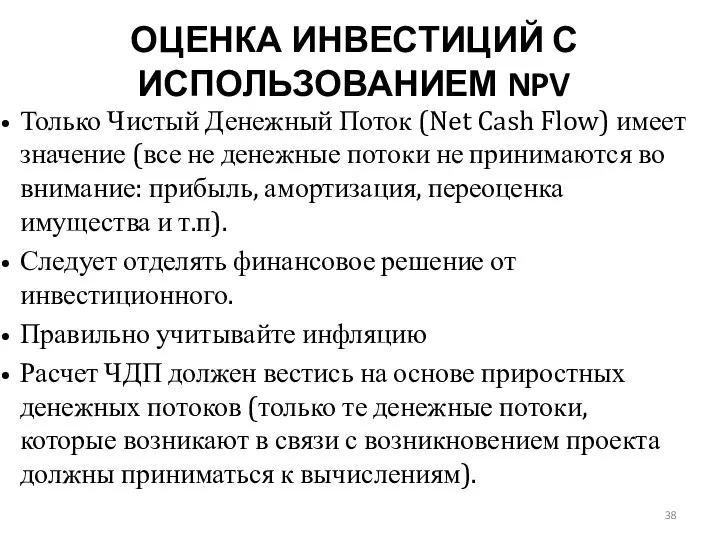

- 38. ОЦЕНКА ИНВЕСТИЦИЙ С ИСПОЛЬЗОВАНИЕМ NPV Только Чистый Денежный Поток (Net Cash Flow) имеет значение (все не

- 40. Скачать презентацию

Немецкая модель экономического развития

Немецкая модель экономического развития Развитие крестьянского фермерского хозяйства по выращиванию молодняка крупного рогатого скота

Развитие крестьянского фермерского хозяйства по выращиванию молодняка крупного рогатого скота Пример на Калининградском регионе

Пример на Калининградском регионе Труд как основа развития общества

Труд как основа развития общества Интеллектуальный капитал

Интеллектуальный капитал Advanced research in international relations (DL)

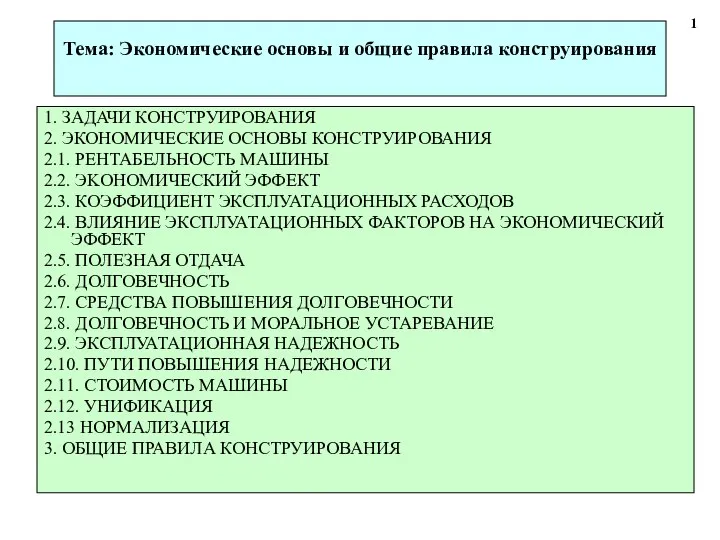

Advanced research in international relations (DL) Экономические основы и общие правила конструирования

Экономические основы и общие правила конструирования Социальное неравенство. Экономическое неравенство

Социальное неравенство. Экономическое неравенство Основные фонды предприятий

Основные фонды предприятий Инновационная инфраструктура России

Инновационная инфраструктура России Экспортная стратегия на 2017-2021 годы

Экспортная стратегия на 2017-2021 годы Экономика (продвинутый уровень)

Экономика (продвинутый уровень) Общественное производство. Блага и их классификация

Общественное производство. Блага и их классификация Школа Экономики!

Школа Экономики! Давид Рикардо

Давид Рикардо Организационно-правовые формы предприятий. (Лекция 2)

Организационно-правовые формы предприятий. (Лекция 2) Экономическая сущность предприятия. Внешняя и внутренняя среда деятельности предприятия

Экономическая сущность предприятия. Внешняя и внутренняя среда деятельности предприятия Экономика 21 века: почему политэкономия и есть ли альтернатива?

Экономика 21 века: почему политэкономия и есть ли альтернатива? Искусство ведения хозяйства

Искусство ведения хозяйства Тест по ЭПТТР.

Тест по ЭПТТР. Таможенные процедуры, как средство таможенно-тарифного регулирования внешнеторговой деятельности. (Лекция 6)

Таможенные процедуры, как средство таможенно-тарифного регулирования внешнеторговой деятельности. (Лекция 6) Транспортне обслуговування зовнішньоекономічної діяльності

Транспортне обслуговування зовнішньоекономічної діяльності Прогнозирование и планирование научно-технического прогресса

Прогнозирование и планирование научно-технического прогресса Регіональна економіка. Ресурсний потенціал регіонів України. (Лекція 5)

Регіональна економіка. Ресурсний потенціал регіонів України. (Лекція 5) Экономические аспекты деятельности САМ

Экономические аспекты деятельности САМ Євроінтеграція. Європейська інтеграція

Євроінтеграція. Європейська інтеграція Ордолиберализм. Главная идея ордолиберализма

Ордолиберализм. Главная идея ордолиберализма Трансакционные издержки

Трансакционные издержки