Содержание

- 2. -неадекватное состояние технического обеспечения проводимым банком операций,

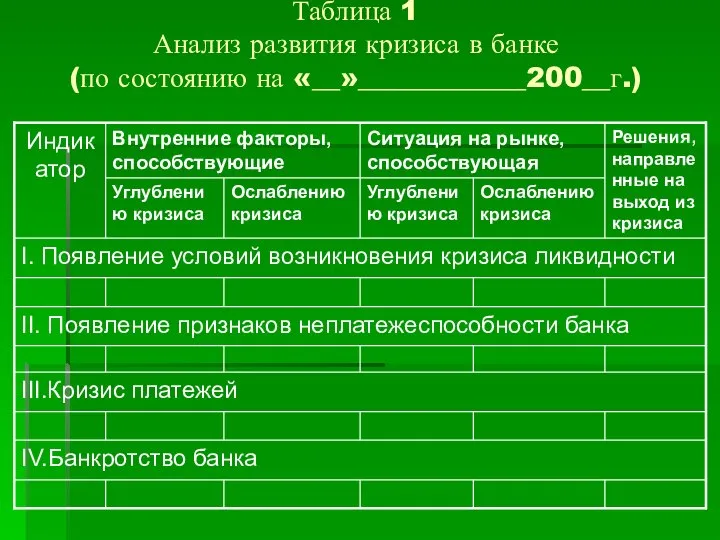

- 3. Таблица 1 Анализ развития кризиса в банке (по состоянию на «__»____________200__г.)

- 4. Планирование антикризисных процедур «Политика банка по выходу из кризиса в случае его возникновения» Должны отражаться все

- 5. Мероприятия, входящие в перечень подготовительных работ по предупреждению возникновения кризиса

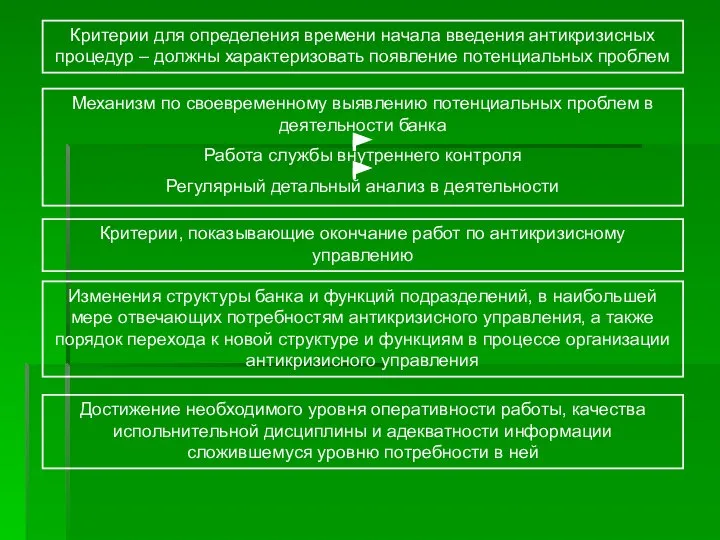

- 6. Критерии для определения времени начала введения антикризисных процедур – должны характеризовать появление потенциальных проблем Механизм по

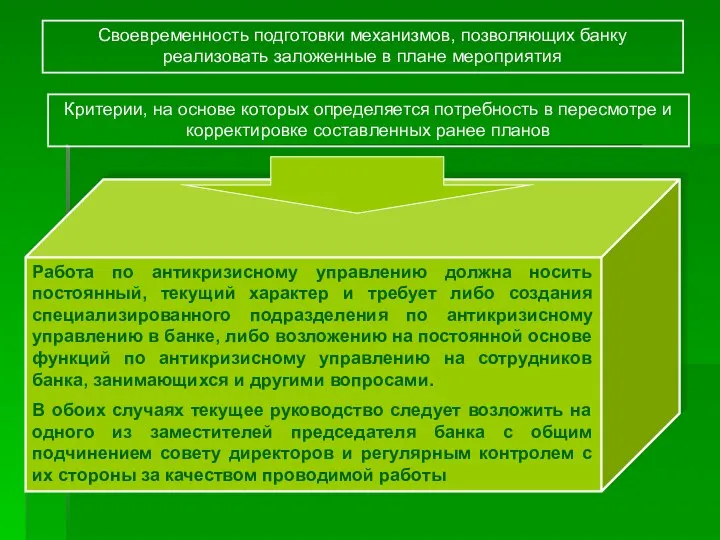

- 7. Работа по антикризисному управлению должна носить постоянный, текущий характер и требует либо создания специализированного подразделения по

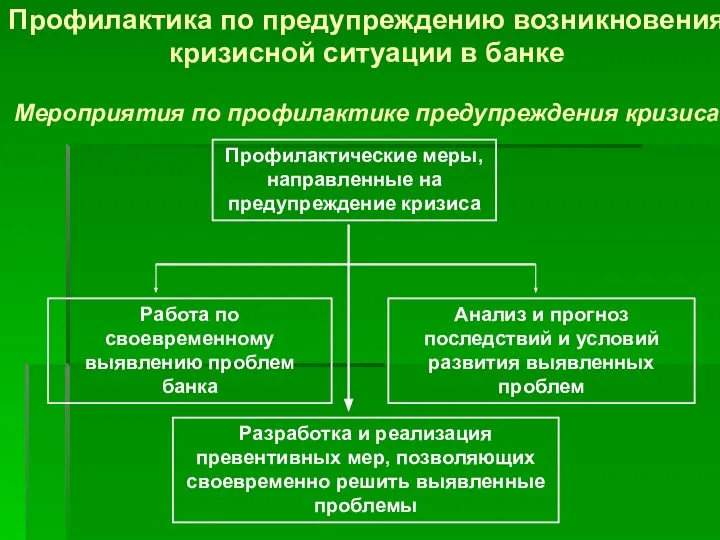

- 8. Профилактика по предупреждению возникновения кризисной ситуации в банке Мероприятия по профилактике предупреждения кризиса

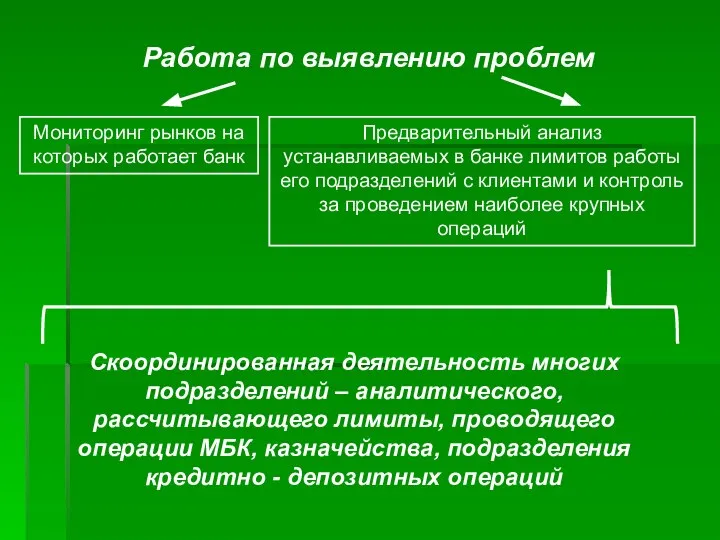

- 9. Работа по выявлению проблем Мониторинг рынков на которых работает банк Предварительный анализ устанавливаемых в банке лимитов

- 10. Организация и проведение работы по выводу банка из кризиса Принятие решения о введении антикризисного управления Определение

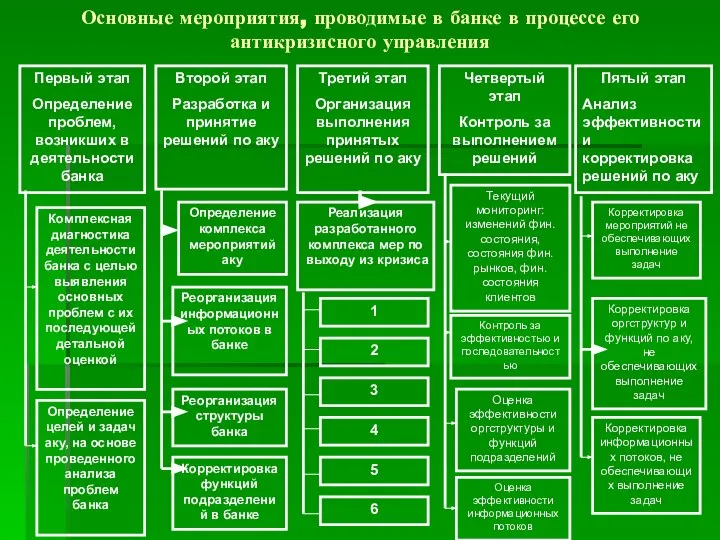

- 11. Основные мероприятия, проводимые в банке в процессе его антикризисного управления Первый этап Определение проблем, возникших в

- 12. Специфика управления ликвидностью банка в условиях кризиса 1. Основные аспекты проблемы управления ликвидностью ПЛАТЕЖНЫЕ ПОТОКИ Обязательные

- 13. Несбалансированность активно-пассивных операций по срокам Основные проблемы процесса управления ликвидностью Своевременная и адекватная оценка изменчивости уровня

- 14. Риски, связанные с управлением ликвидностью Риски ликвидности Количественные Ценовые Определяются тем, существуют ли активы, которые могут

- 15. «Количественные» риски Риск несбалансированности активно-пассивных операций по срокам, Риск недостаточности определенного договором средства платежа Валютный риск,

- 16. Риск падения имиджа, Риск невозможности своевременной реализации активов, Риск невозможности привлечения средств на финансовом рынке

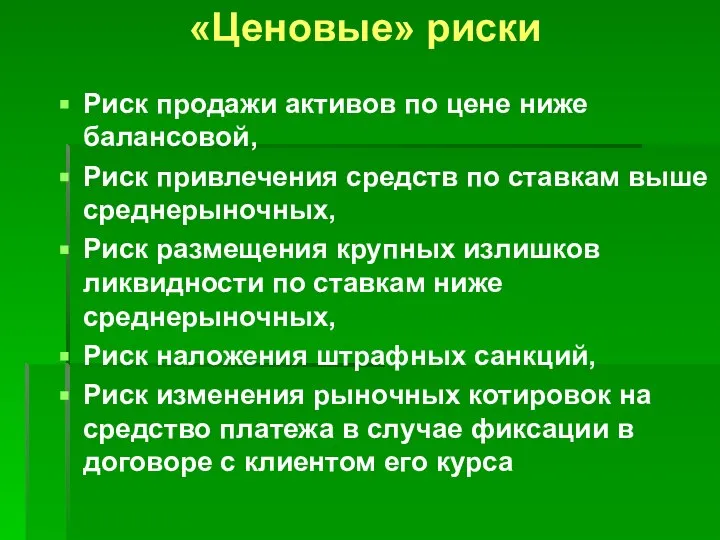

- 17. «Ценовые» риски Риск продажи активов по цене ниже балансовой, Риск привлечения средств по ставкам выше среднерыночных,

- 18. Основные методы защиты от рисков ликвидности Компенсация потерь, возникших вследствие наступления неблагоприятных обстоятельств, Передача риска другим,

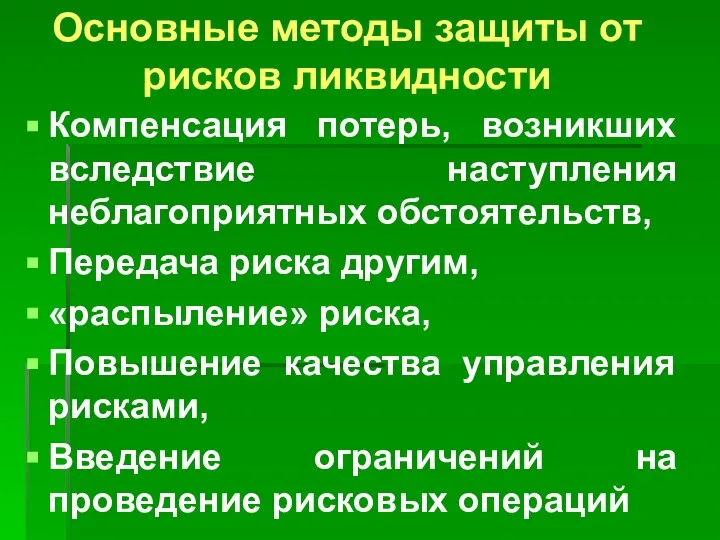

- 19. Защита от риска ликвидности

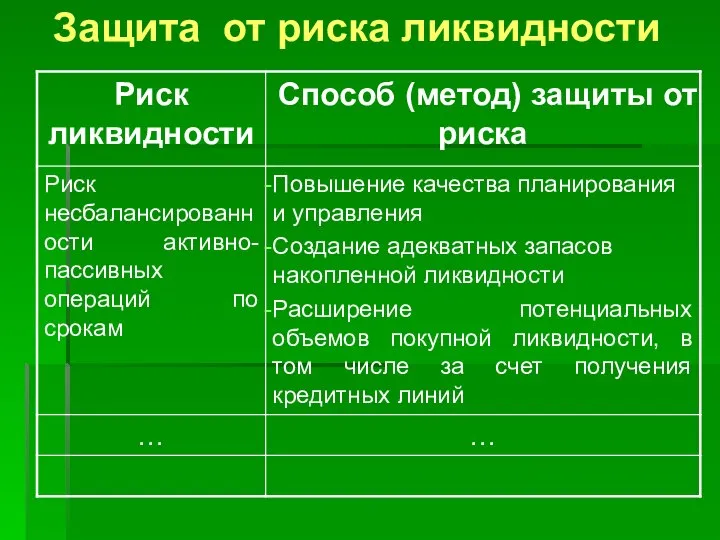

- 20. Основные методы управления ликвидностью

- 21. Сбалансированность активно-пассивных операций по срокам (доктрина «реальных векселей») Обеспечение ликвидности за счет активов (управление активами) Использование

- 22. Порядок рассмотрения методов Сущность процесса управления Условия, необходимые для его проведения Характеристика источников ликвидности Преимущества и

- 23. Стратегия управления банковской ликвидностью, применимая в условиях кризиса

- 24. ПРОЦЕДУРЫ СТРАТЕГИЧЕСКОГО УПРАВЛЕНИЯ ЛИКВИДНОСТЬЮ БАНКА, РАБОТАЮЩЕГО В УСЛОВИЯХ ПОВЫШЕННОЙ ОПАСНОСТИ ВОЗНИКНОВЕНИЯ КРИЗИСА I. Постановка целей и

- 25. II. Оценка условий деятельности банка Оценка развития деятельности банка (базовый вариант развития) и выбор альтернативных вариантов

- 26. Возможные сценарии 1. Деятельность банка в условиях обычной деловой активности (базовый вариант) 2. Деятельность в условиях

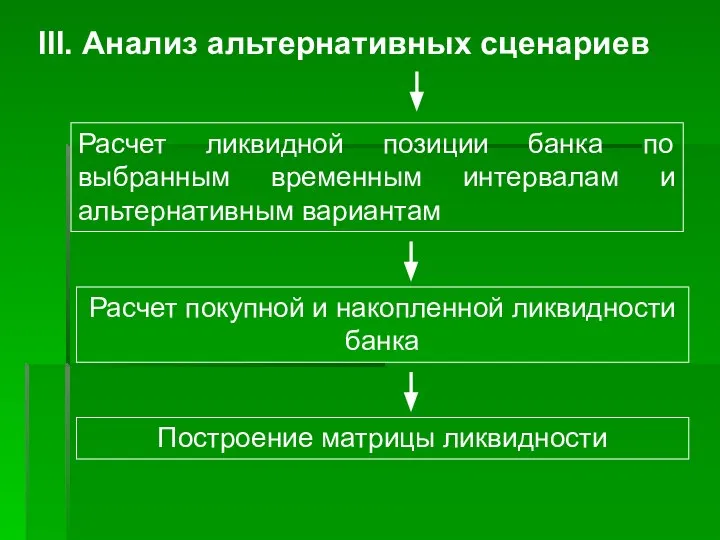

- 27. III. Анализ альтернативных сценариев Расчет ликвидной позиции банка по выбранным временным интервалам и альтернативным вариантам Расчет

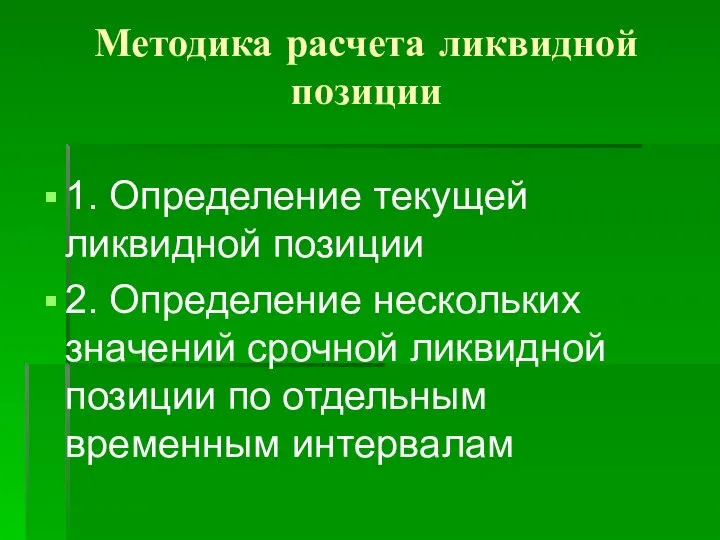

- 28. Методика расчета ликвидной позиции 1. Определение текущей ликвидной позиции 2. Определение нескольких значений срочной ликвидной позиции

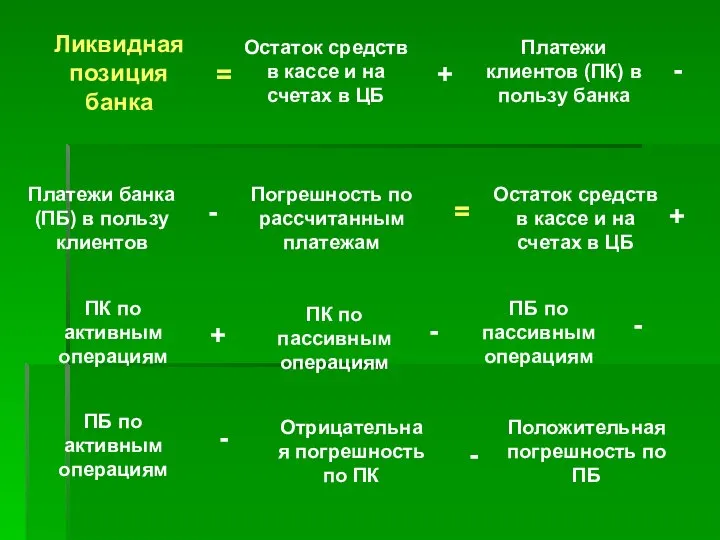

- 29. Ликвидная позиция банка Остаток средств в кассе и на счетах в ЦБ Платежи клиентов (ПК) в

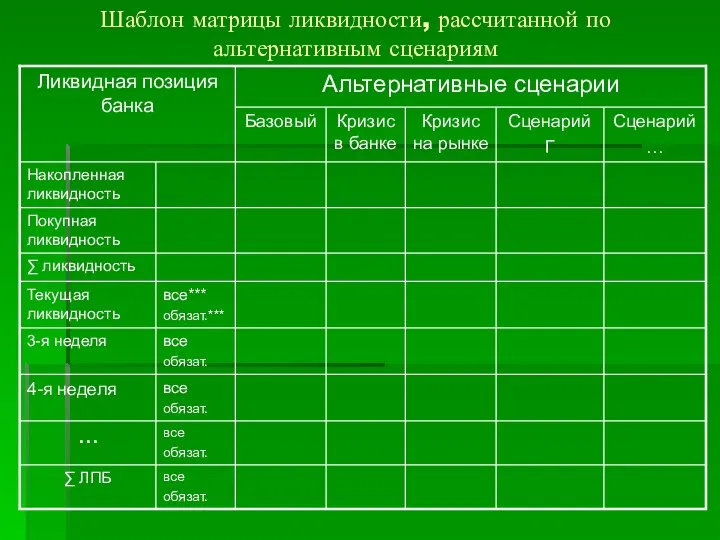

- 30. Шаблон матрицы ликвидности, рассчитанной по альтернативным сценариям

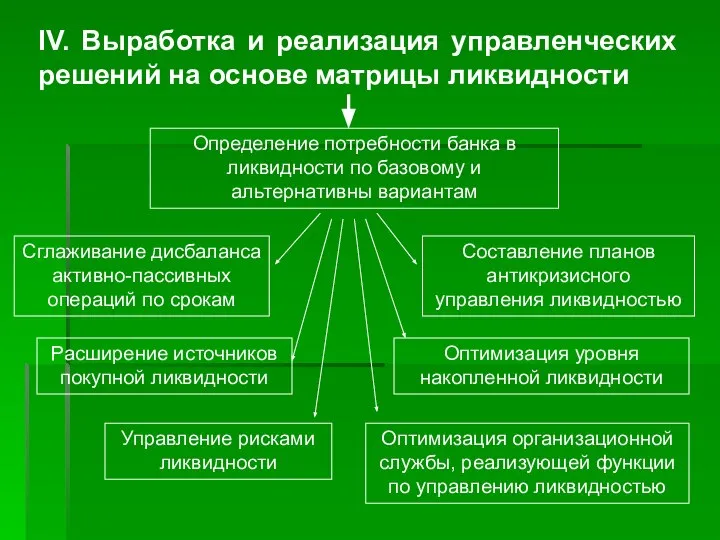

- 31. IV. Выработка и реализация управленческих решений на основе матрицы ликвидности Определение потребности банка в ликвидности по

- 32. Схема определения потребности банка в ликвидности и выработки мер по достижению ее сбалансированности. Определение на основе

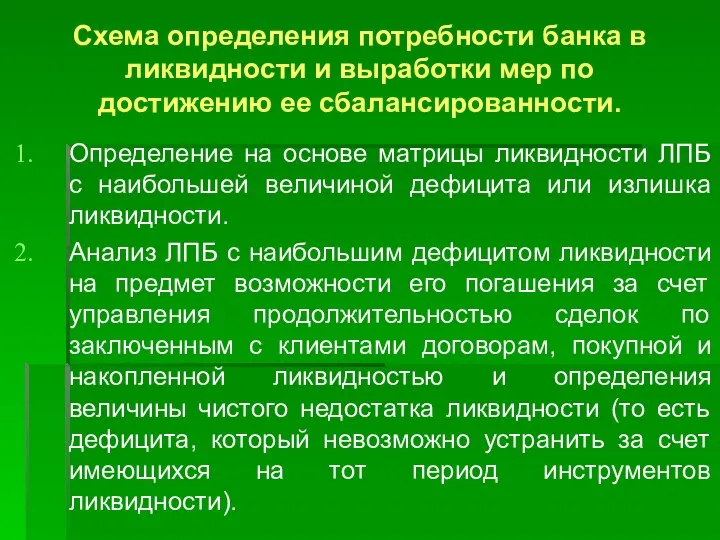

- 33. Выбор источников погашения недостатка чистой ликвидности за счет использования излишков, образовавшихся на предыдущих временных интервалах, увеличения

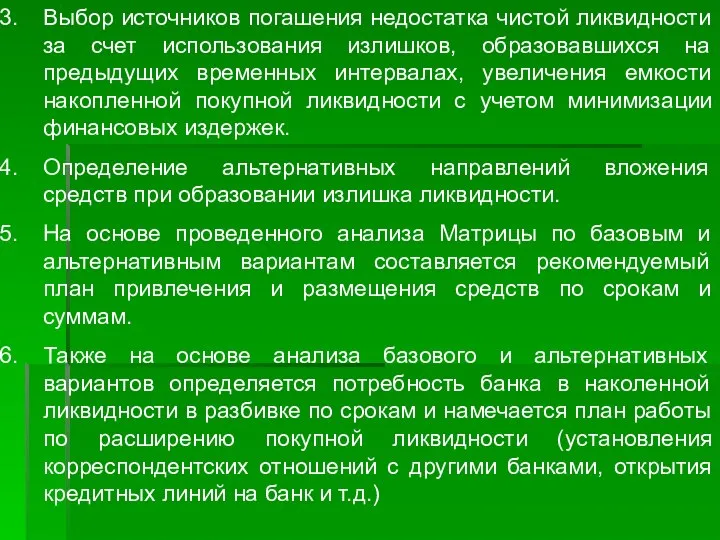

- 34. Оптимизация уровня накопленной и покупной ликвидности по срокам и суммам. Оценка вероятности появления у банка наибольшего

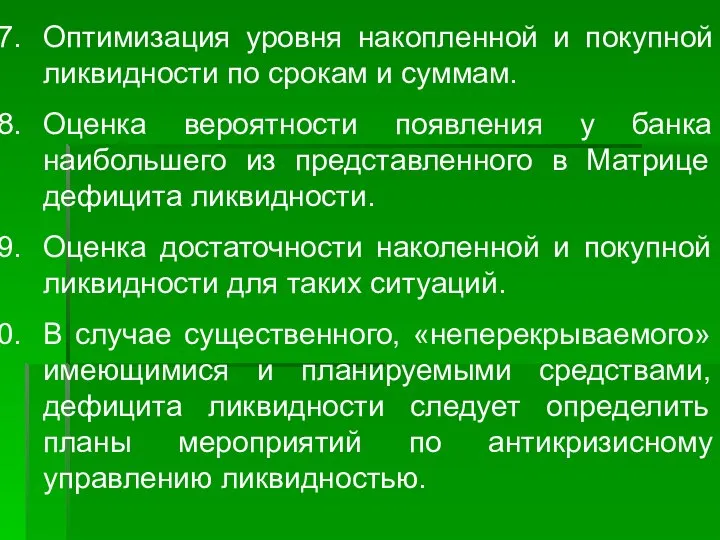

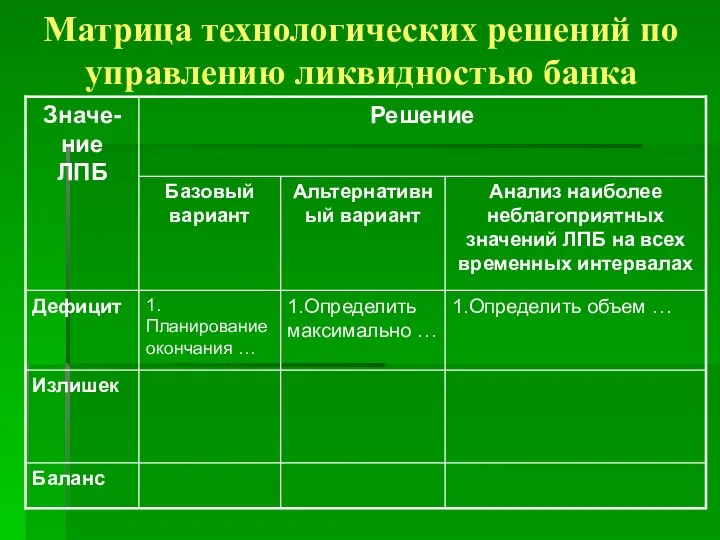

- 35. Матрица технологических решений по управлению ликвидностью банка

- 36. Особенности построения структуры и функций подразделений, реализующих управление банком в условиях кризиса

- 37. Основным документом, регламентирующим, политику управления ликвидностью банка, а в частности организацию управления ликвидностью в служит Положение

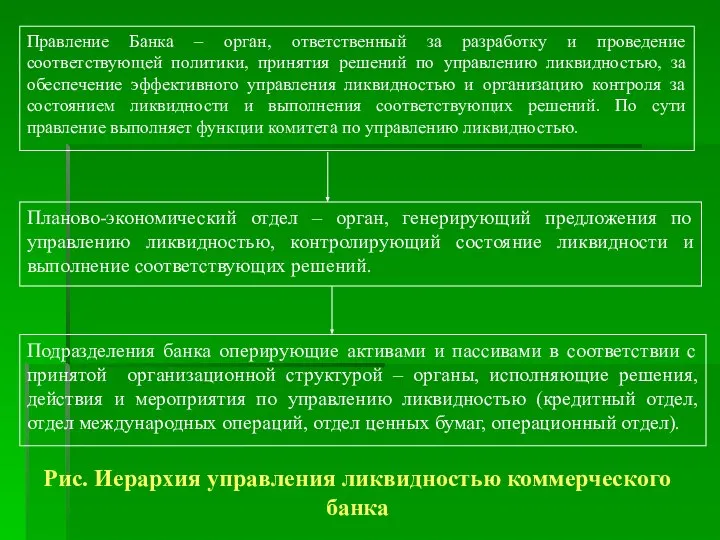

- 38. Рис. Иерархия управления ликвидностью коммерческого банка

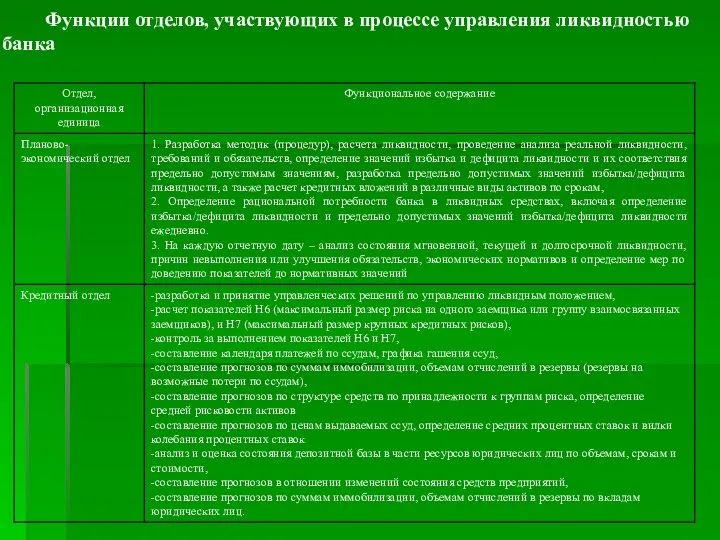

- 39. Функции отделов, участвующих в процессе управления ликвидностью банка

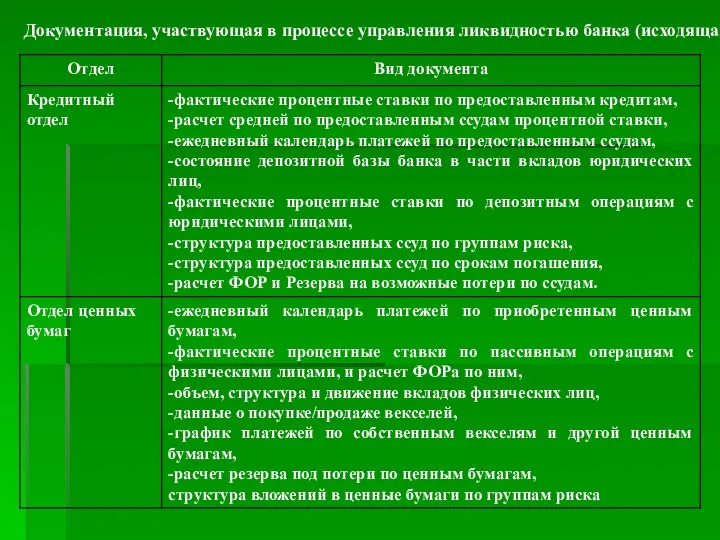

- 42. Документация, участвующая в процессе управления ликвидностью банка (исходящая)

- 45. Скачать презентацию

Бизнес-план развития пассажирского вагонного депо на основе экономического анализа хозяйственной деятельности

Бизнес-план развития пассажирского вагонного депо на основе экономического анализа хозяйственной деятельности Экономическая теория. Циклический характер развития экономики и экономический рост. (Модуль 2.6)

Экономическая теория. Циклический характер развития экономики и экономический рост. (Модуль 2.6) Рынок труда. Занятость и безработица

Рынок труда. Занятость и безработица Т.Р. Мальтус: закон народонаселения и его место в классической политэкономии

Т.Р. Мальтус: закон народонаселения и его место в классической политэкономии Министерство финансов Республики Казахстан

Министерство финансов Республики Казахстан Префектура Ибараки

Префектура Ибараки Совокупный спрос

Совокупный спрос Анализ территориальной репрезентативности ООПТ в административно-экономических районах

Анализ территориальной репрезентативности ООПТ в административно-экономических районах Актуальные проблемы управления земельным фондом в РФ

Актуальные проблемы управления земельным фондом в РФ Особенности декларирования и уплаты таможенных пошлин, налогов товаров при перемещений трубопроводным транспортом, а также при в

Особенности декларирования и уплаты таможенных пошлин, налогов товаров при перемещений трубопроводным транспортом, а также при в Конкуренция, как способ реализации предпринимательства

Конкуренция, как способ реализации предпринимательства Китай и Россия в БРИКС

Китай и Россия в БРИКС Презентация Влияние денежной эмиссии на уровень цен

Презентация Влияние денежной эмиссии на уровень цен Цикличность экономического развития как закономерность макроэкономики. Лекция 9

Цикличность экономического развития как закономерность макроэкономики. Лекция 9 Модель реального экономического цикла (бизнес - цикла)

Модель реального экономического цикла (бизнес - цикла) Транснациональные корпорации, прямые иностранные инвестиции и международное производство

Транснациональные корпорации, прямые иностранные инвестиции и международное производство Մոնոպոլիան շուկայական էկոնոմիկայում

Մոնոպոլիան շուկայական էկոնոմիկայում Презентация Предмет,цели и задачи товароведения.

Презентация Предмет,цели и задачи товароведения. Презентация Экономическая культура.

Презентация Экономическая культура. Конкуренция и монополия

Конкуренция и монополия Сферы экономики (в них проявляется различная экономическая деятельность)

Сферы экономики (в них проявляется различная экономическая деятельность) Причины нового падения цен на нефть

Причины нового падения цен на нефть Понятие и структура экономического механизма в сфере использования и охраны земель

Понятие и структура экономического механизма в сфере использования и охраны земель Макроэкономическая нестабильность. Инфляция и безработица

Макроэкономическая нестабильность. Инфляция и безработица Экономическое развитие страны

Экономическое развитие страны  Понятие «технологического разрыва» Ричарда Фостера

Понятие «технологического разрыва» Ричарда Фостера Понятие и причины текучести кадров. Расчет коэффициента текучести

Понятие и причины текучести кадров. Расчет коэффициента текучести Особая экономическая зона как инструмент развития региона

Особая экономическая зона как инструмент развития региона