Содержание

- 2. Место финансов предприятий в системе финансов Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы

- 3. Финансы предприятий Финансы предприятий – это система денежных отношений по поводу формирования и использования предприятиями денежных

- 4. Сущность денежного хозяйства предприятий и его взаимосвязь с категорией финансы предприятий Денежное хозяйство предприятий – это

- 5. Денежный капитал Денежный капитал – это денежные средства, привлекаемые предприятием с рынка денежного капитала, из бюджета,

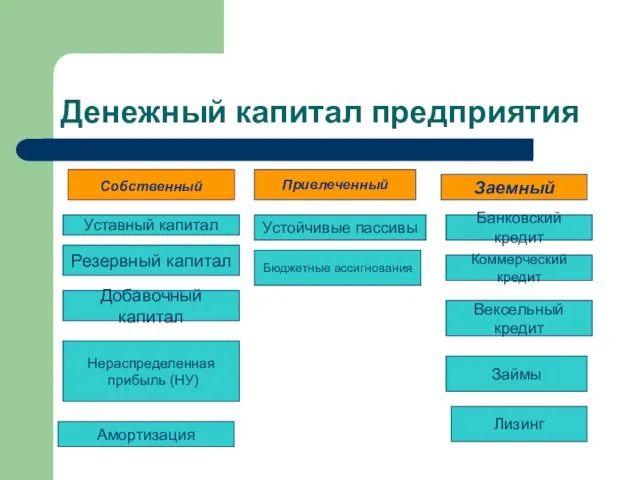

- 6. Денежный капитал предприятия Собственный Привлеченный Заемный Уставный капитал Резервный капитал Добавочный капитал Нераспределенная прибыль (НУ) Амортизация

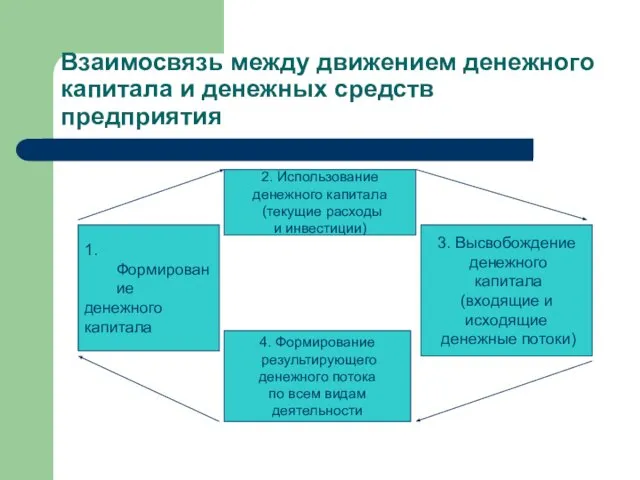

- 7. Взаимосвязь между движением денежного капитала и денежных средств предприятия 2. Использование денежного капитала (текущие расходы и

- 8. Структура денежного капитала Собственный капитал; Заемный капитал; Привлеченный капитал.

- 9. Собственный капитал Структура собственного капитала: Уставный капитал; Добавочный капитал; Резервный капитал; Накопленная прибыль (непокрытые убытки)

- 10. Заемный капитал Долгосрочные пассивы Краткосрочные пассивы

- 11. Долгосрочные пассивы Займы; Облигационный заем; Инвестиционный кредит; Долгосрочный кредит; Лизинг

- 12. Краткосрочные пассивы Краткосрочные займы и кредиты; Задолженность по заработной плате; Задолженность перед внебюджетными фондами; Задолженность перед

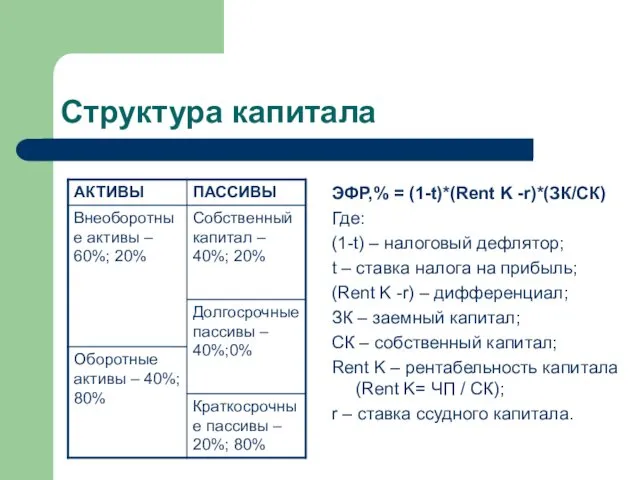

- 13. Структура капитала ЭФР,% = (1-t)*(Rent K -r)*(ЗК/СК) Где: (1-t) – налоговый дефлятор; t – ставка налога

- 14. Практическая ситуация 1. Промышленное предприятие занимается производством вспомогательного инструмента. Операционный цикл составляет 220 дней. Валюта баланса

- 15. Структура основного капитала Реальный основной капитал -действующее амортизируемое имущество - незавершенные затраты на строительство Наматериальные активы

- 16. Основные средства (Долгосрочные активы) Земля; Здания и сооружения; Производственное оборудование; Транспорт; Долгосрочные финансовые вложения; Нематериальные активы

- 17. Источники воспроизводства ОС Собственный капитал (амортизация, чистая прибыль); Долгосрочные кредиты; Бюджетные ассигнование; прочие

- 18. Способы начисления амортизации Амортизация (бухгалтерия) — перенесение по частям, по мере физического износа, стоимости основных средств

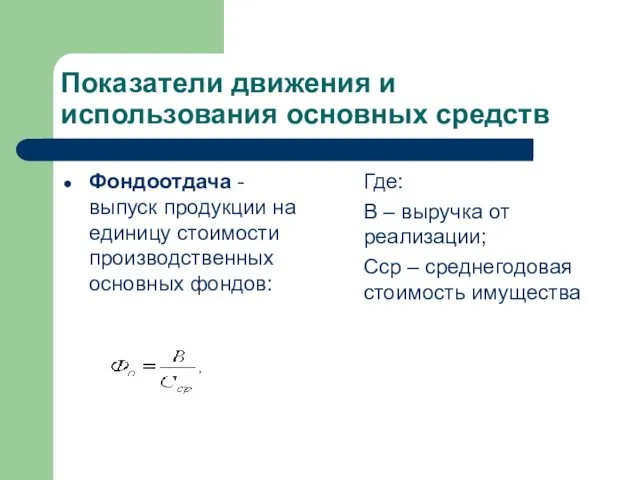

- 19. Показатели движения и использования основных средств Фондоотдача - выпуск продукции на единицу стоимости производственных основных фондов:

- 20. Практическая ситуация 2 Стоимость объекта лизинга составляет 180 000 руб. Договор заключен на три года. Срок

- 21. Виды лизинга Финансовый лизинг — такой вид имущественных отношений, при котором предмет лизинга передается лизингополучателю на

- 22. Схема лизинговой сделки. Схема 1

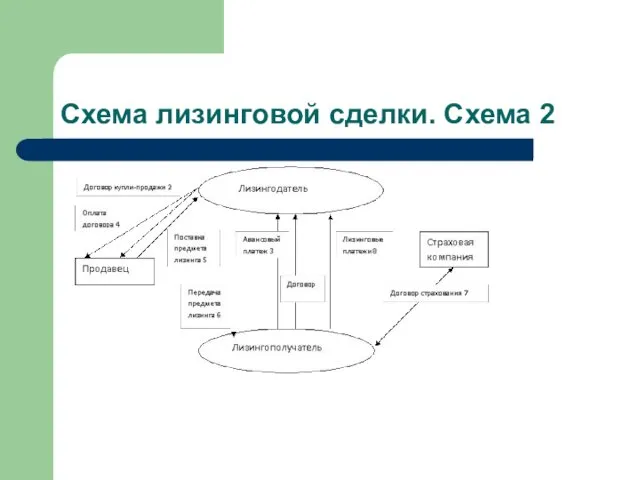

- 23. Схема лизинговой сделки. Схема 2

- 24. Основные признаки, характеризующие лизинг: лизингодатель приобретает имущество не для собственного использования, а специально для передачи его

- 25. 2. Структура оборотного капитала Оборотные средства оборотные операционные фонды, фонды обращения (дебиторская задолженность, деньги в кассе

- 26. Целью управления оборотным капиталом является определение оптимальных объёма и структуры оборотных средств, а также источников их

- 27. структура оборотного капитала

- 28. источники воспроизводства оборотного капитала собственные средства, устойчивые пассивы, краткосрочные кредиты банка, бюджетные ассигнования, прочие источники.

- 29. показатели эффективности использования оборотного капитала оборачиваемость: 1. коэффициент оборачиваемости = выручка от реализации/средние остатки оборотных средств

- 30. показатели эффективности использования оборотного капитала коэффициент абсолютной ликвидности = денежные средства + быстрореализуемые ценные бумаги/краткосрочные обязательства

- 31. показатели эффективности использования оборотного капитала доля труднореализуемых активов в общей величине текущих активов = труднореализуемые активы

- 32. управление оборотным капиталом

- 33. управление оборотными производственными фондами и запасами готовой продукции нормирование оборотных средств оптимизация партии поставки сырья оптимизация

- 34. Управление оборотными производственными фондами и запасами готовой продукции включает в себя определение минимальной потребности в оборотных

- 35. Управление запасами Для управления запасами их группируют по уровню значимости. При этом применяют АВС-анализ. Согласно данному

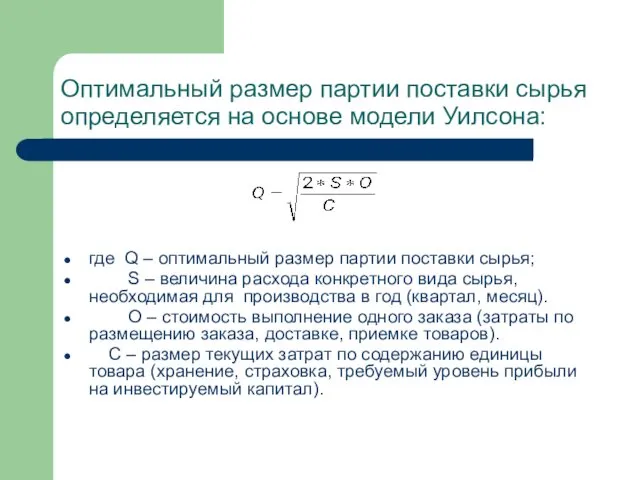

- 36. Оптимальный размер партии поставки сырья определяется на основе модели Уилсона: где Q – оптимальный размер партии

- 37. Периодичность поступления партий сырья по формуле: где P – периодичность поступления партий сырья (раз/год (квартал, месяц)).

- 38. управление дебиторской задолженностью управление сомнительными долгами управление безнадежными долгами

- 39. управление сомнительными долгами учет дебиторов, установление характера ДЗ инвентаризация сомнительных долгов по срокам (до 45 дней,

- 40. управление безнадежными долгами учет дебиторов, установление характера ДЗ анализ ДЗ по срокам и суммам (с использованием

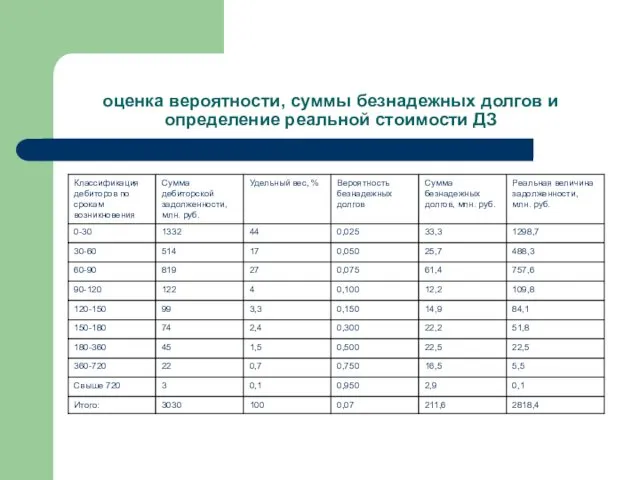

- 41. оценка вероятности, суммы безнадежных долгов и определение реальной стоимости ДЗ

- 42. управление безнадежными долгами 4. выбор методов управления ДЗ: создание резерва по сомнительным долгам контроль за соотношением

- 43. управление безнадежными долгами 5. выбор методов управления ДЗ: страхование сделки использование гарантий и поручительств использование залога

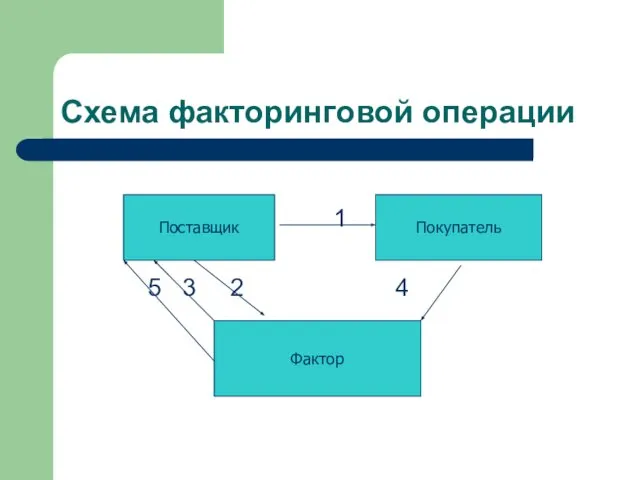

- 44. Схема факторинговой операции 1 5 3 2 4 Поставщик Покупатель Фактор

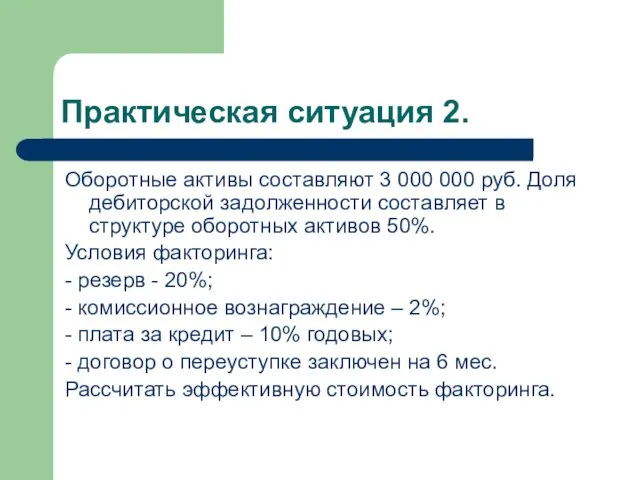

- 45. Практическая ситуация 2. Оборотные активы составляют 3 000 000 руб. Доля дебиторской задолженности составляет в структуре

- 46. собственные оборотные средства СОС = ТА – ТП СОС > 0 СОС

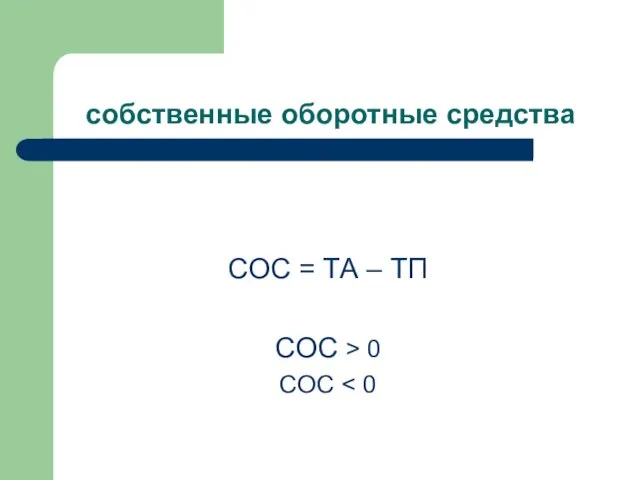

- 47. собственные оборотные средства СОС = ТФП + ДА

- 48. Текущие финансовые потребности ТФП опер. = З + ДЗ – КЗ где З – запасы сырья

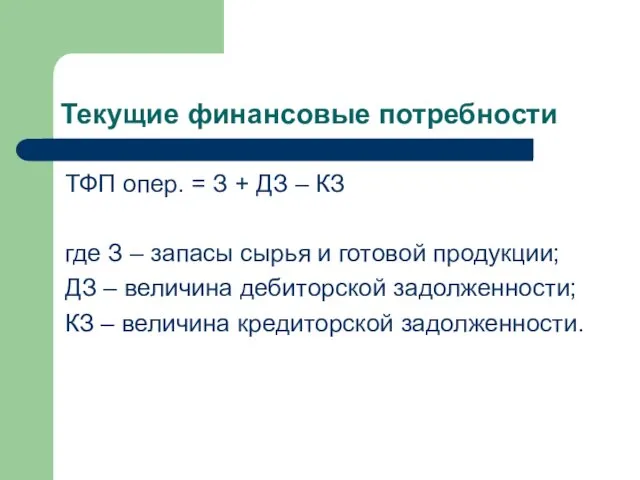

- 49. текущие финансовые потребности ТФП = Запасы + ДЗ-КЗ ТФП > 0 ТФП

- 50. Текущие финансовые потребности представляют собой величину собственных оборотных средств, уменьшенную на сумму денежных средств. Определяются они

- 51. текущие финансовые потребности предприятия с учетом его производственной деятельности и внереализационных операций, текущие финансовые потребности (ТФП)

- 52. В развернутом виде эта формула имеет следующий вид: ТФП = З + ДЗ – КЗ +

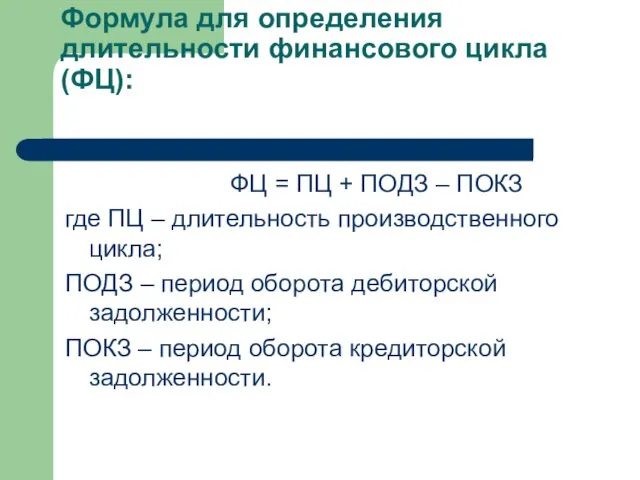

- 53. Формула для определения длительности финансового цикла (ФЦ): ФЦ = ПЦ + ПОДЗ – ПОКЗ где ПЦ

- 54. Потребность предприятия в финансировании оборотных средств будет меньше при увеличении кредиторской задолженности, а с ростом дебиторской

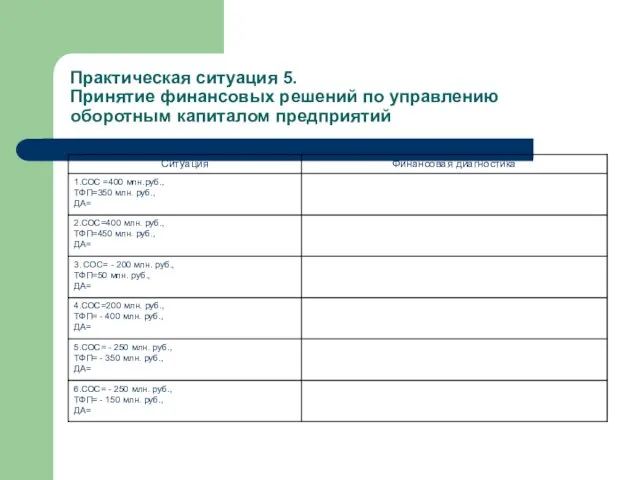

- 55. Практическая ситуация 5. Принятие финансовых решений по управлению оборотным капиталом предприятий

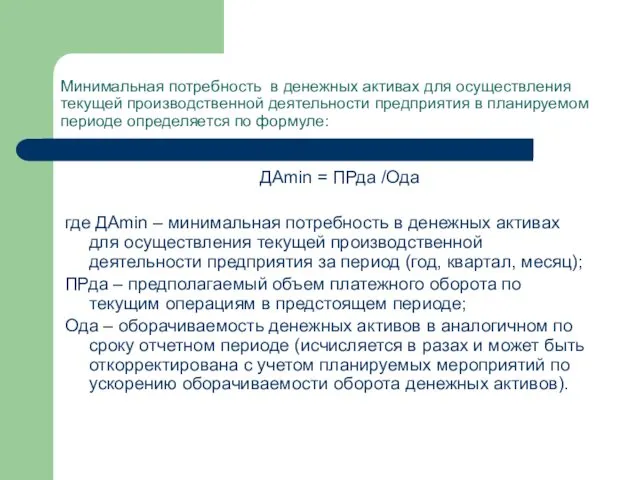

- 56. Минимальная потребность в денежных активах для осуществления текущей производственной деятельности предприятия в планируемом периоде определяется по

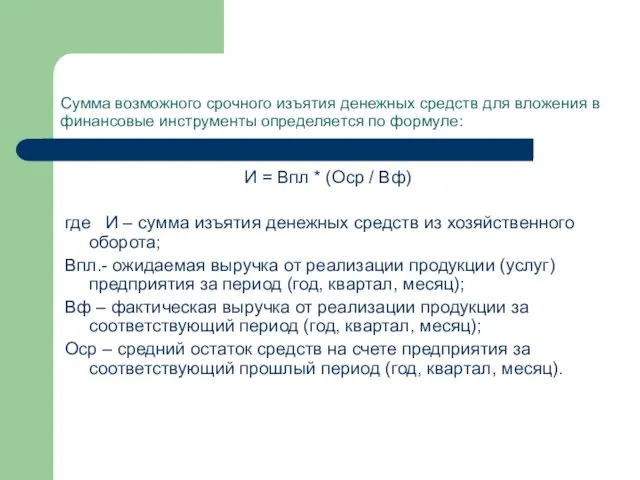

- 57. Сумма возможного срочного изъятия денежных средств для вложения в финансовые инструменты определяется по формуле: И =

- 58. политика управления оборотным капиталом консервативная агрессивная умеренная

- 59. результаты агрессивной и консервативной политики управления оборотным капиталом предприятия

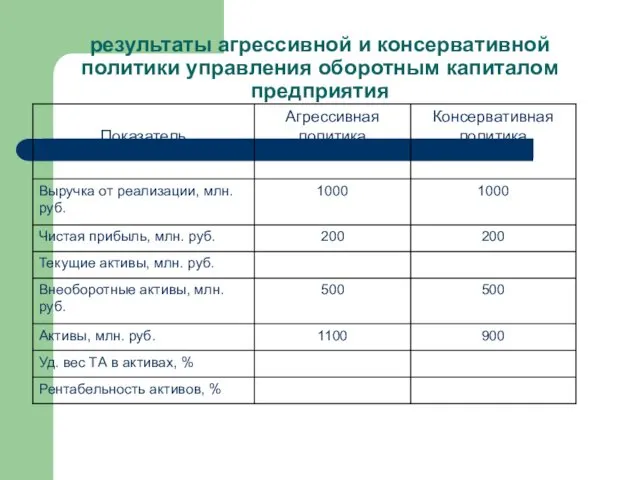

- 60. Управление ликвидностью и платежеспособностью Коэффициент абсолютной ликвидности; Коэффициент текущей ликвидности; Коэффициент мгновенной ликвидности

- 61. Формирование бюджета денежных средств Ск = Сн + П – О Где Ск – остаток денежных

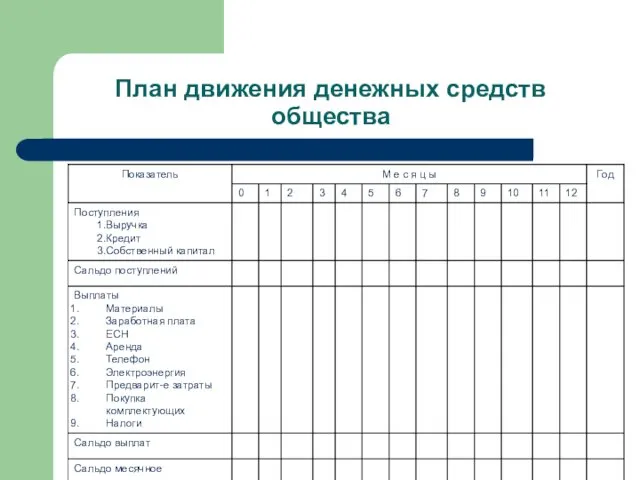

- 62. План движения денежных средств общества

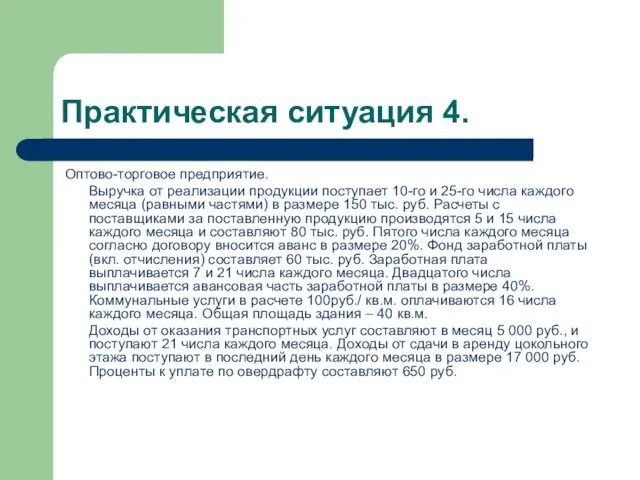

- 63. Практическая ситуация 4. Оптово-торговое предприятие. Выручка от реализации продукции поступает 10-го и 25-го числа каждого месяца

- 64. Виды прибыли на предприятии в целях налогового учета Для налогового учета формируют пять видов прибыли: прибыль

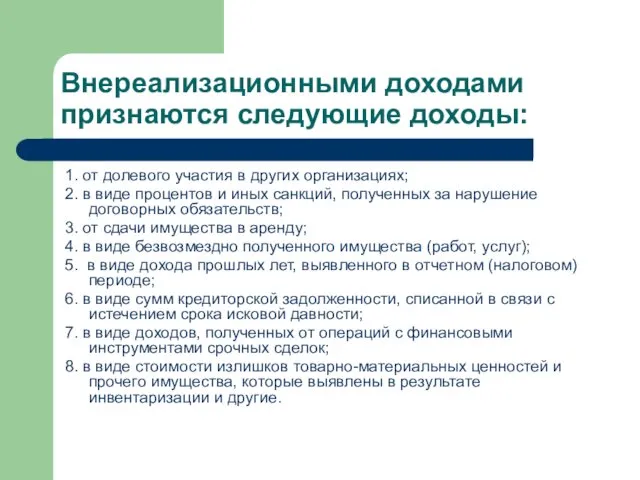

- 65. Внереализационными доходами признаются следующие доходы: 1. от долевого участия в других организациях; 2. в виде процентов

- 66. Методы планирования прибыли Прибыль можно спланировать двумя методами: прямого счета; аналитическим. Метод прямого счета основан на

- 67. Расчет плановой прибыли по сравнимой товарной продукции проходит по следующим этапам: определение базовой прибыли и рентабельности

- 68. Формирование прибыли Выручка от реализации Переменные затраты Валовая прибыль Постоянные расходы Прибыль от продаж + Результат

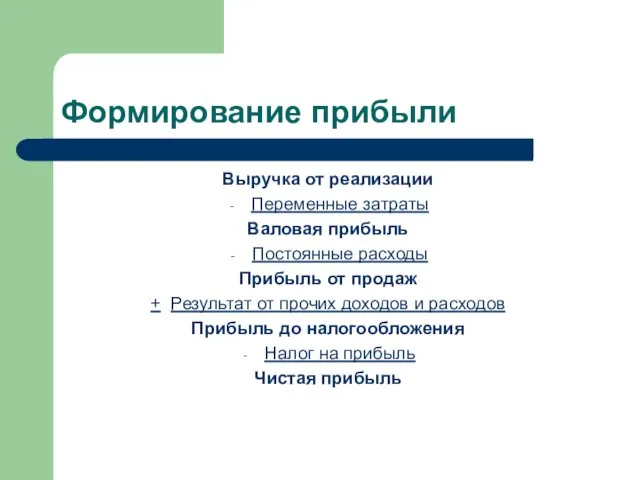

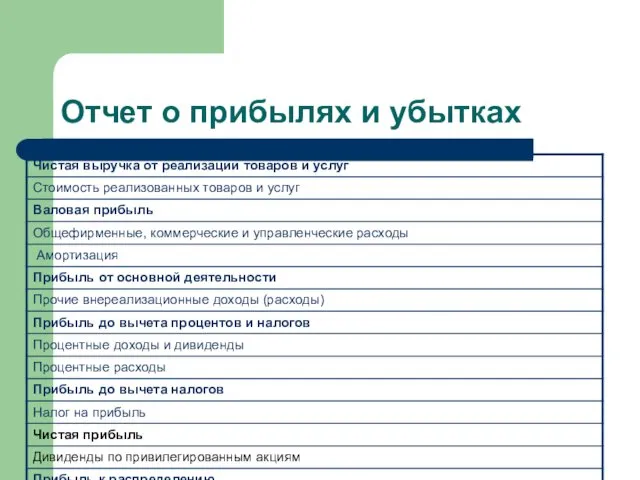

- 69. Отчет о прибылях и убытках

- 70. Рентабельность Уровень рентабельности продаж услуг, % = = чистая прибыль / выручка

- 71. Стоимость предприятия Стоимость предприятия = ЧП / WACC, Где: ЧП – чистая прибыль; WACC – средневзвешенная

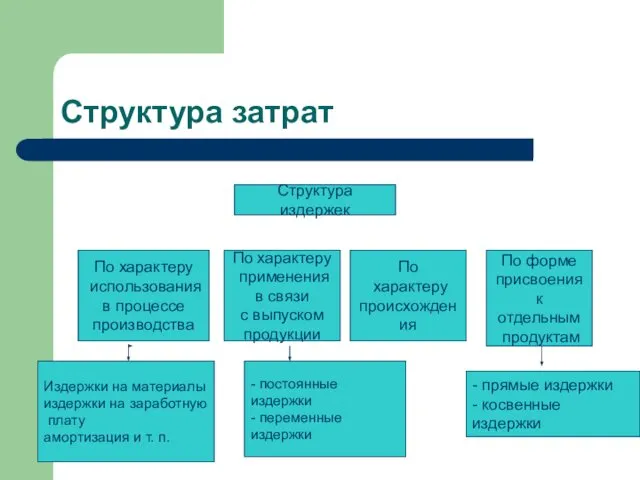

- 72. Структура затрат Структура издержек По характеру использования в процессе производства По характеру применения в связи с

- 73. На крупных предприятиях рассчитывается 4 вида себестоимости продукции Издержки на производ-ство продукции “-” Затраты на работы

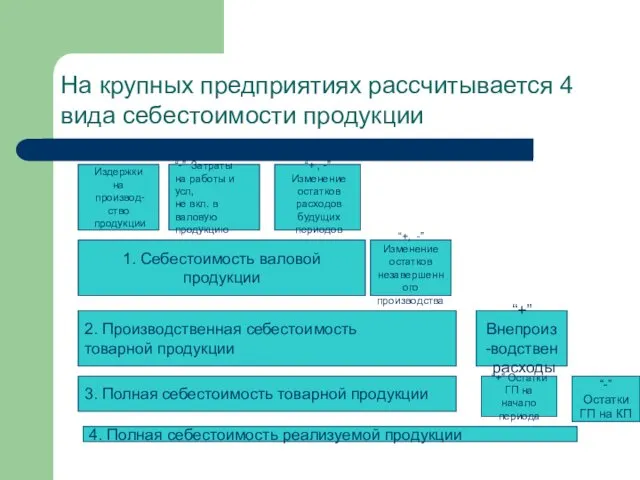

- 74. классификация затрат предприятия на производство и реализацию продукции (работ, услуг) характер изменения в связи с выпуском

- 75. Постоянные затраты Постоянные затраты - затраты, которые не зависят от величины объёма выпуска. Увеличение объёмов производства

- 76. Состав переменных затрат Проценты Налоги на имущество предприятия, Амортизационные отчисления Арендные платежи Зарплата управленческого персонала Оплата

- 77. Переменные затраты Переменные затраты — затраты, величина которых изменяется пропорционально изменению объемов продукции. Основным признаком, по

- 78. Примерами переменных прямых затрат являются: Расходы на сырьё и основные материалы; Затраты на энергию, топливо; Заработная

- 79. методы планирования себестоимости «стандарт-кост», «директ-кост», «точка безубыточности»

- 80. метод «стандарт-кост» основан на применении нормативов при учете постоянных затрат, распределении затрат и калькулировании себестоимости, позволяет

- 81. Калькулирование себестоимости Калькулирование себестоимости – это процесс отнесения затрат непосредственно на их носители в расчете на

- 82. метод «директ-кост» основан на учете и планировании только переменных затрат, постоянные накапливаются на отдельном счете и

- 83. Анализ безубыточности Маржинальный доход (вклад на покрытие постоянных расходов) = выручка – переменные расходы Точка безубыточности

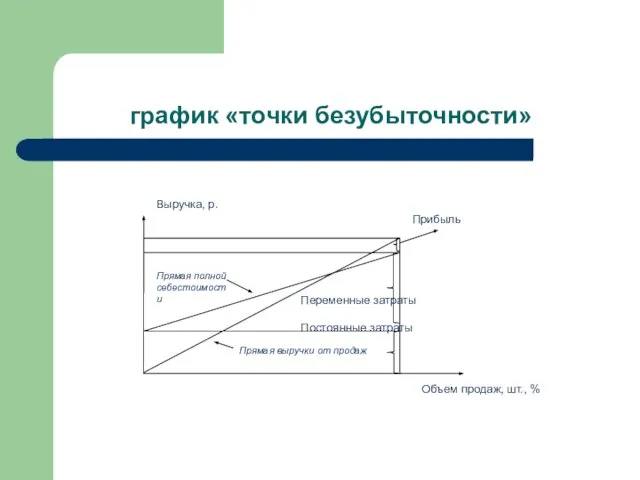

- 84. Переменные затраты Постоянные затраты график «точки безубыточности»

- 85. Оперативное планирование деятельности предприятия Бюджетирование - это процесс планирования будущей деятельности предприятия, результаты которого оформляются системой

- 86. Задачи бюджетирования обеспечение текущего планирования; обоснование затрат предприятия; создание базы для оценки и контроля планов предприятия;

- 87. Платежный календарь Оперативное планирование денежного потока на определенный период осуществляется путем составления платежного календаря в рамках

- 88. Задачи платежного календаря Не допускать кассовых разрывов и невыполнения обязательств компании перед контрагентами. Не допускать расходования

- 89. Последовательность подготовки документов Подготовка операционного бюджета; Подготовка финансового бюджета.

- 90. Перечень операционных бюджетов бюджет продаж; бюджет производства; бюджет производственных запасов; бюджет прямых затрат на материалы; бюджет

- 91. Перечень финансовых бюджетов инвестиционный бюджет; бюджет денежных средств; прогнозный баланс.

- 92. Сбалансированность бюджета Составление сбалансированного бюджета — это процесс поиска оптимального соотношения между различными финансовыми показателями. Управлять

- 93. Критерии сбалансированного бюджета бездефицитность бюджета движения денежных средств. Поступления покрывают все выплаты, в том числе инвестиционные,

- 94. Критерии сбалансированного бюджета Набор показателей, на которые должен быть ориентирован финансовый план, зависит от целей компании.

- 95. Дополнительная справочная информация Резерв ликвидности = Остаток денежных средств на конец периода/ Выручка, % Инвестиции в

- 96. Практическая ситуация 1. Ключевые показатели эффективности: чистая прибыль компании не должна быть меньше 15 000 руб.;

- 97. Прямые затраты — это расходы строго целевого назначения, они находятся в прямой зависимости от объема выпуска

- 98. Бюджет продаж бюджет должен отражать месячный или квартальный объем продаж в натуральных и стоимостных показателях; бюджет

- 99. Бюджет производства Бюджет производства - это производственная программа, которая определяет запланированные номенклатуру и объем производства в

- 100. Бюджет производства Рассчитывая программу производства на предстоящий период, предприятие учитывает следующие бизнес-прогнозы: Расчеты с покупателями по

- 101. Бюджет производства Прогноз запасов готовой продукции влияет на правильное формирование производственной программы, рассчитываемой с учетом спроса

- 102. Бюджет производства Размер незавершенного производства в стоимостном выражении: НЗП = (Тц*Стп*Кн.з.)/Дп Тц – длительность производственного цикла,

- 103. Бюджет производства Бюджет производства опирается на бюджет продаж, учитывает производственные мощности, увеличение или уменьшение запасов, а

- 104. Бюджет производства Необходимый объем выпуска продукции определяется, таким образом, как планируемый объем продаж плюс желаемый запас

- 105. Бюджет прямых затрат на материалы Бюджет прямых затрат на материалы – это количественное выражение планов относительно

- 106. Бюджет затрат на материалы бюджет прямых затрат на материалы составляется на основе производственного бюджета и бюджета

- 107. Бюджет затрат на оплату труда Бюджет затрат на оплату труда – это количественное выражение планов относительно

- 108. Бюджет затрат на оплату труда Важным моментом разделение ФОТ производственного персонала на условно переменные и условно

- 109. Бюджет затрат на оплату труда Укрупненно-плановый фонд оплаты труда: ФОТ = ср. списочная численность раб. *

- 110. Баланс рабочего времени

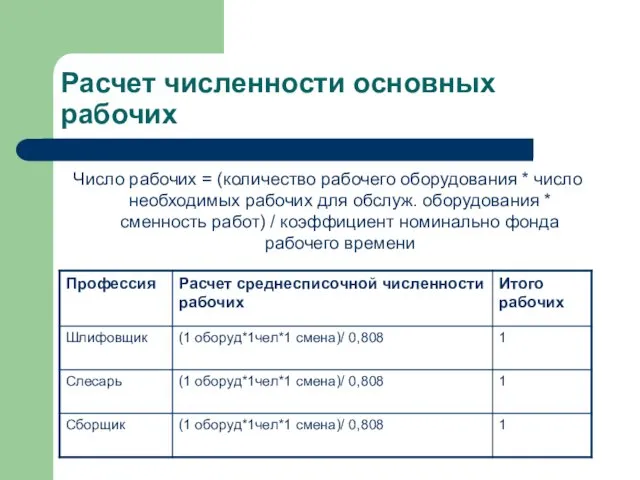

- 111. Расчет численности основных рабочих Число рабочих = (количество рабочего оборудования * число необходимых рабочих для обслуж.

- 112. Стоимость одного нормо-часа Стоимость одного нормо-часа, руб = ФОТ (руб.) / фонд рабочего времени (чел/час) =

- 113. Бюджет производственных накладных затрат Бюджет производственных накладных затрат – это количественное выражение планов относительно всех затрат

- 114. Бюджет производственных накладных затрат Общепроизводственные расходы могут включать в себя переменную и постоянную часть: Переменную часть

- 115. Постоянная часть производственных затрат Содержание и эксплуатация оборудования; Амортизация; Текущий ремонт производственных основных средств; Аренда производственного

- 116. Переменная часть производственных затрат затраты на энергоресурсы необходимые для приведения в движение производственного оборудования, машин, механизмов;

- 117. Бюджет производственных накладных затрат Норматив переменных накладных расходов установлен на 1 час работы основных производственных рабочих

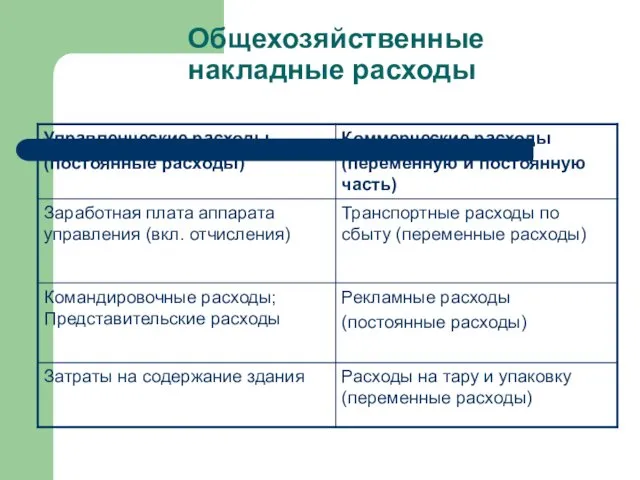

- 118. Общехозяйственные накладные расходы

- 119. Бюджет коммерческих расходов Уровень коммерческих расходов = Коммерческие расходы / объем продаж Допустимое значение – 10%

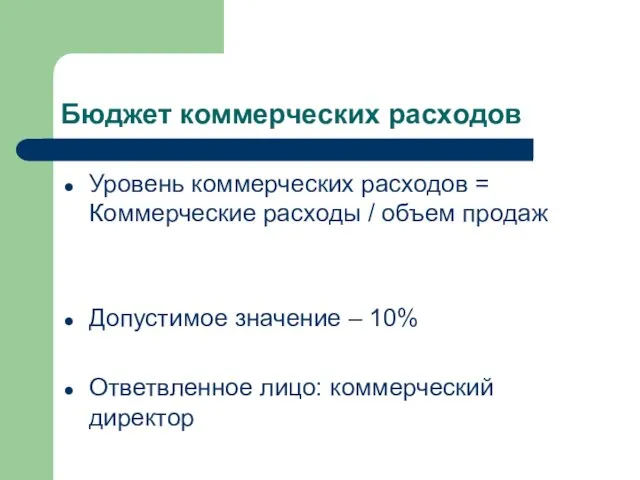

- 120. Бюджет управленческих расходов Бюджет управленческих расходов – это плановый документ, в котором приведены расходы на мероприятия,

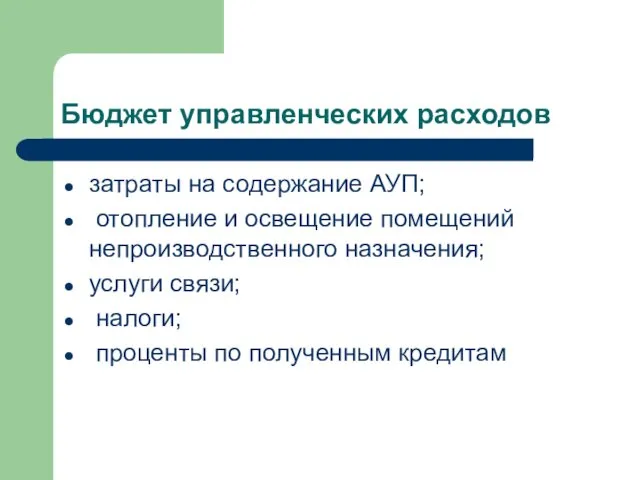

- 121. Бюджет управленческих расходов затраты на содержание АУП; отопление и освещение помещений непроизводственного назначения; услуги связи; налоги;

- 122. Расчет фактической себестоимости Если у предприятия нет незавершенного производства, то себестоимость единицы продукции определятся двухступенчатым калькулированием:

- 123. Прогнозный отчет о прибылях и убытках Прогнозный отчет о прибылях и убытках – это форма финансовой

- 124. Прогнозный отчет о прибылях и убытках Прогнозный отчет о прибылях и убытках составляется на основе данных,

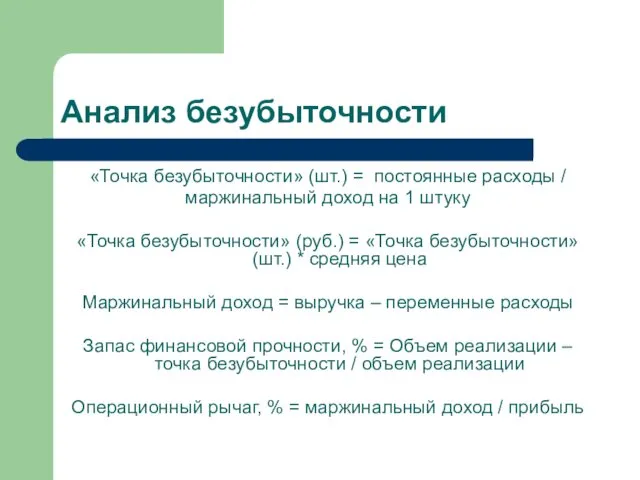

- 125. Анализ безубыточности «Точка безубыточности» (шт.) = постоянные расходы / маржинальный доход на 1 штуку «Точка безубыточности»

- 126. Бюджет денежных средств Бюджет денежных средств – это плановый документ, отражающий будущие платежи и поступление денег.

- 127. Бюджет денежных средств Основой для построения БДДС является прогноз объема продаж; Поступления от текущей деятельности рассчитывают

- 128. Основная задача бюджета денежных средств Обеспечение стабильной платежеспособности; Проведение эффективной политики в сфере привлечения заемных средств

- 129. Прогнозный баланс Прогнозный баланс – это форма финансовой отчетности, которая содержит информацию о будущем состоянии предприятия

- 130. Прогнозный баланс Прогнозный баланс помогает вскрыть отдельные неблагоприятные финансовые проблемы, решением которых руководство заниматься не планировало

- 131. Типичные ошибки при построении системы бюджетирования Неучастие топ-менеджмента компании в постановке целей и разработке основных методологических

- 132. Этапы формирования годового бюджета компании 1. Определение общих целей и задач компании. 2. Определение целевых значений

- 133. Мониторинг за исполнением сводного бюджета Признаки эффективности работы предприятия Рост собственного капитала; Темпы роста выручки превышают

- 134. Инструменты Инвестиционный кредит Финансирование оборотных активов Изменения в кредитной политике Гибкое планирование накладных затрат Расчет дисконтированных

- 135. Например Продажа трудно-реализуемых активов Пересмотреть условия оплаты труда Увеличение объема производства Снижение постоянных расходов (через амортизацию)

- 136. Ставка дисконтирования Ставка дисконтирования – это процентная ставка, используемая для пересчета будущих потоков доходов в единую

- 137. Кредитный план

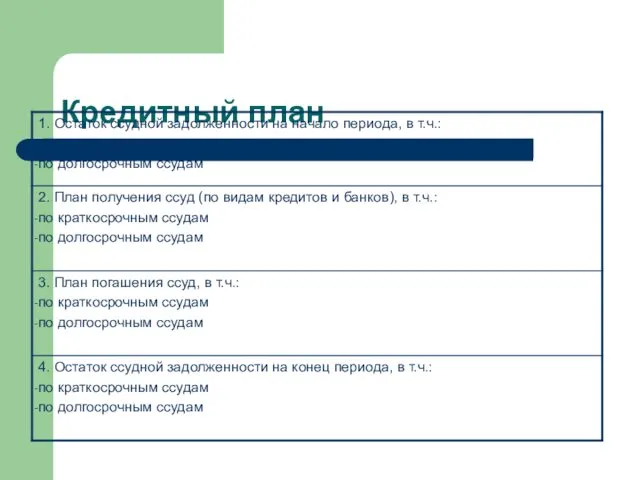

- 138. Гибкое планирование накладных затрат Гибкое планирование накладных затрат – это едина система взаимосвязанных текущих планов, позволяющих

- 140. Скачать презентацию

Инициативное бюджетирование. Родничок

Инициативное бюджетирование. Родничок Проект бюджета Старорусского муниципального района

Проект бюджета Старорусского муниципального района Экспорт (4)

Экспорт (4) Основные параметры инвестиционного проекта

Основные параметры инвестиционного проекта Анализ финансового состояния организации

Анализ финансового состояния организации Основные принципы кредита

Основные принципы кредита Деньги. История возникновения денег

Деньги. История возникновения денег AP-Group

AP-Group Равновесие на рынке денег

Равновесие на рынке денег Инвестиции в кризис. Cохранить и приумножить свои средства

Инвестиции в кризис. Cохранить и приумножить свои средства Пути совершенствования управления кредитным портфелем

Пути совершенствования управления кредитным портфелем Удосконалення організації обліку та контролю касових операцій банку

Удосконалення організації обліку та контролю касових операцій банку Госбюджет. Государственный бюджет как основной финансовый план государства

Госбюджет. Государственный бюджет как основной финансовый план государства Организация деятельности коммерческого банка

Организация деятельности коммерческого банка Анализ ликвидности и платежеспособности. (Тема 2.2)

Анализ ликвидности и платежеспособности. (Тема 2.2) Виды рисков и как их избежать

Виды рисков и как их избежать БИТ Финанс. Ключевые пользователи системы

БИТ Финанс. Ключевые пользователи системы Как устроена пенсионная система

Как устроена пенсионная система Портфельное инвестирование

Портфельное инвестирование Государственная поддержка развития инфраструктуры туризма

Государственная поддержка развития инфраструктуры туризма Учет и внутренний контроль дебиторской и кредиторской задолженности организации в цифровой среде

Учет и внутренний контроль дебиторской и кредиторской задолженности организации в цифровой среде Организация бухгалтерского учета на предприятии. Нормативное регулирование бухгалтерского учета в РФ

Организация бухгалтерского учета на предприятии. Нормативное регулирование бухгалтерского учета в РФ Понятие и признаки финансов

Понятие и признаки финансов Минфин России

Минфин России Аудит внеоборотных активов

Аудит внеоборотных активов Коммерческие предложения. Бизнес-овердрафт

Коммерческие предложения. Бизнес-овердрафт Персональное финансовое планирование. Портфельный подход в размещении капитала клиента. Тренинг

Персональное финансовое планирование. Портфельный подход в размещении капитала клиента. Тренинг Ипотечное кредитование. Россельхозбанк

Ипотечное кредитование. Россельхозбанк