Содержание

- 2. 1. РОЛЬ ТА ЗНАЧЕННЯ ФІНАНСОВИХ ІНСТИТУЦІЙ У ОРГАНІЗАЦІЙНІЙ ФІНАНСОВІЙ ІНФРАСТРУКТУРІ Інституційна фінансова інфраструктура – це сукупність

- 3. Основне завдання формування інституційної фінансової інфраструктури - створення належних умов для забезпечення різноманітних потреб громадян, підприємств

- 4. СУБ'ЄКТИ ІНСТИТУЦІЙНОЇ ФІНАНСОВОЇ ІНФРАСТРУКТУРИ Національний банк України Комерційні банки Небанківські кредитні установи (так звані "парабанки") –

- 5. ІНСТИТУТИ СПІЛЬНОГО ІНВЕСТУВАННЯ виступають фінансовими посередниками на ринку цінних паперів, мобілізуючи кошти розрізнених інвесторів та вкладаючи

- 6. ТИПИ ІНВЕСТИЦІЙНИХ ФОНДІВ: Відкриті - у будь-який час на вимогу інвестора мають здійснювати викуп цінних паперів,

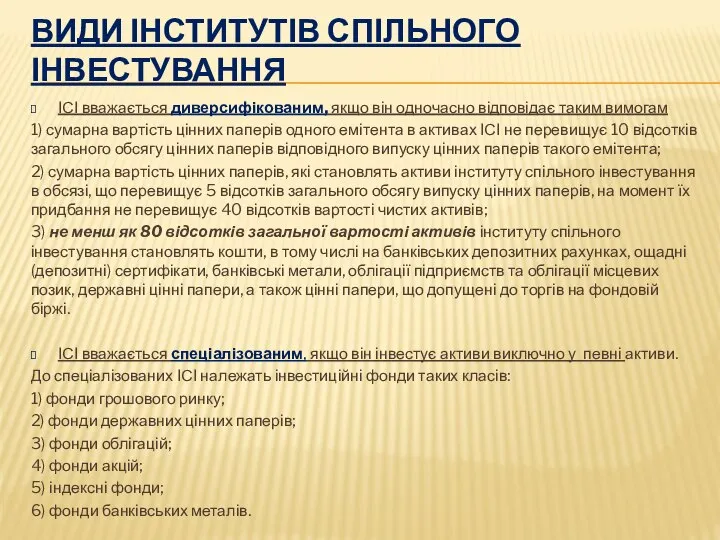

- 7. ВИДИ ІНСТИТУТІВ СПІЛЬНОГО ІНВЕСТУВАННЯ ІСІ вважається диверсифікованим, якщо він одночасно відповідає таким вимогам 1) сумарна вартість

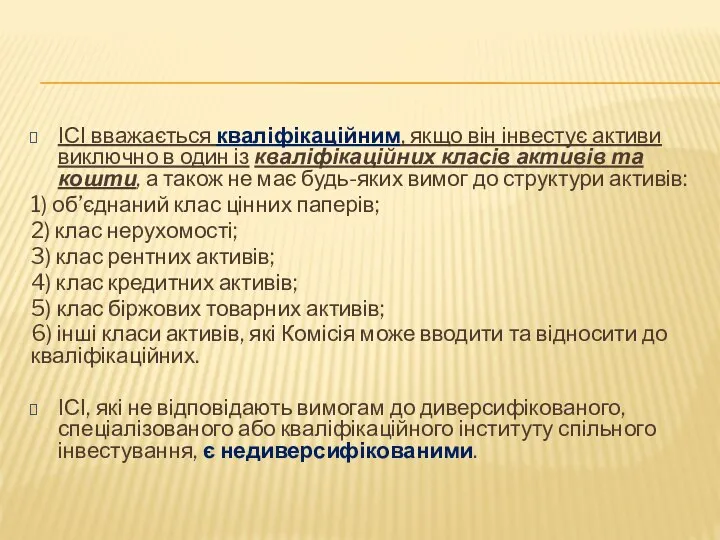

- 8. ІСІ вважається кваліфікаційним, якщо він інвестує активи виключно в один із кваліфікаційних класів активів та кошти,

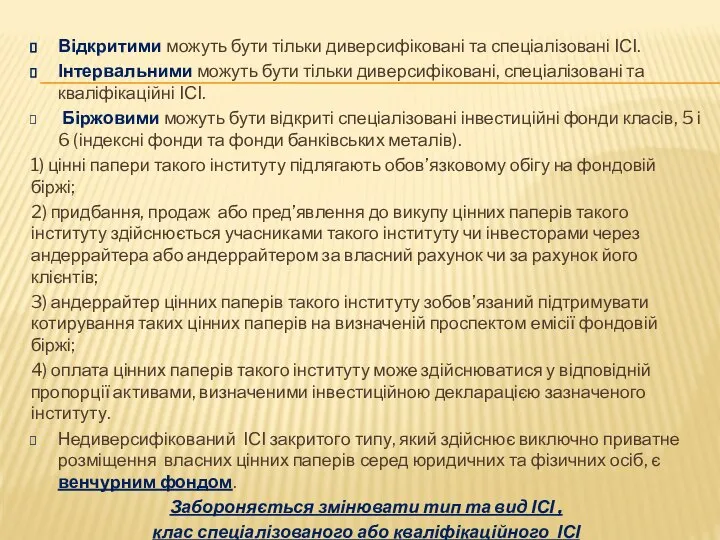

- 9. Відкритими можуть бути тільки диверсифіковані та спеціалізовані ІСІ. Інтервальними можуть бути тільки диверсифіковані, спеціалізовані та кваліфікаційні

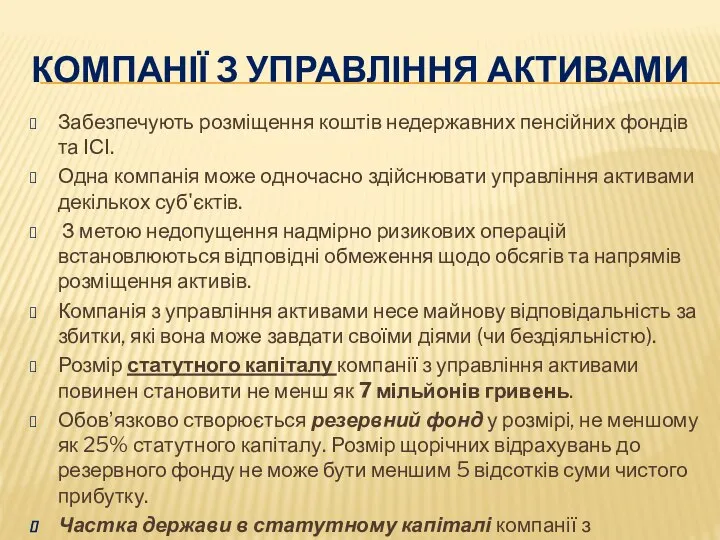

- 10. КОМПАНІЇ З УПРАВЛІННЯ АКТИВАМИ Забезпечують розміщення коштів недержавних пенсійних фондів та ІСІ. Одна компанія може одночасно

- 11. 2. ІНДИКАТОРИ РІВНЯ РОЗВИТКУ ФІНАНСОВИХ ІНСТИТУЦІЙ, ЇХ ВИДИ ТА ХАРАКТЕРИСТИКА Система індикаторів рівня розвитку фінансових інституцій

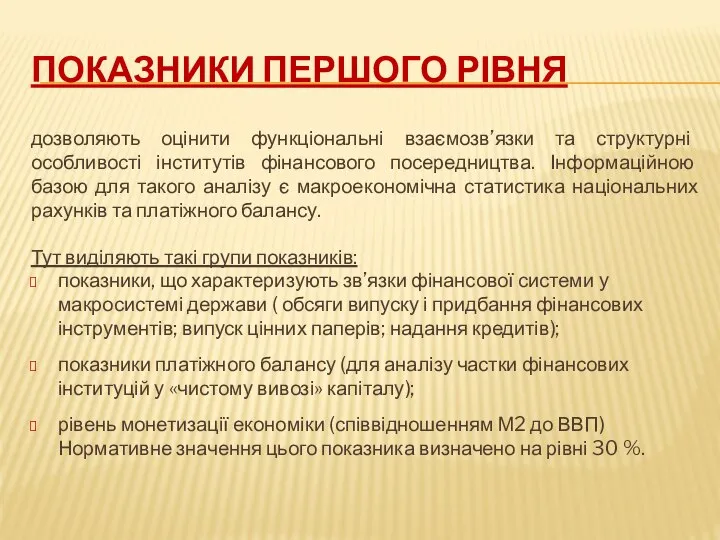

- 12. ПОКАЗНИКИ ПЕРШОГО РІВНЯ дозволяють оцінити функціональні взаємозв’язки та структурні особливості інститутів фінансового посередництва. Інформаційною базою для

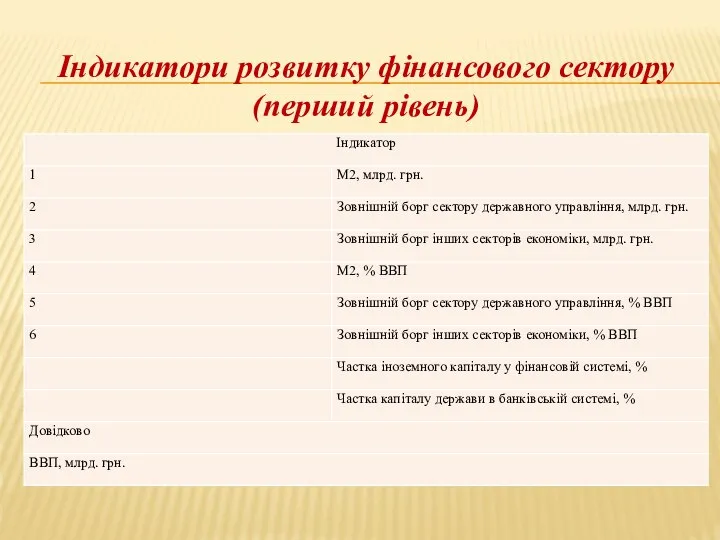

- 13. Індикатори розвитку фінансового сектору (перший рівень)

- 14. ІНДИКАТОРИ ДРУГОГО РІВНЯ відображають масштаб фінансового сектору: стійкість, ліквідність, платоспроможність фінансових інститутів; рівень насиченості фінансовими послугами

- 15. Показники, що характеризують рівень концентрації та насиченості фінансовими послугами, характеризують рівень монополізації фінансового сектору та неоднорідність

- 16. Показники, що характеризують стійкість, ліквідність і платоспроможність установ фінансового сектору, належать до макропруденційних, вони визначаються Міжнародним

- 17. Індикатори розвитку фінансових інституцій (другий рівень)

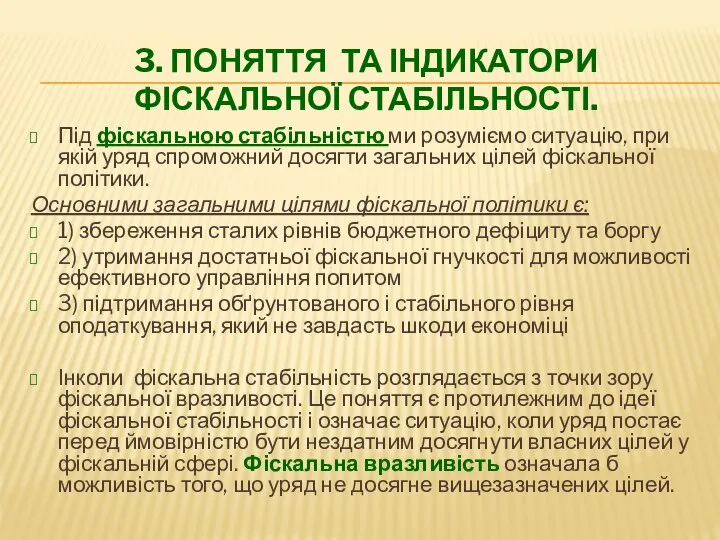

- 18. 3. ПОНЯТТЯ ТА ІНДИКАТОРИ ФІСКАЛЬНОЇ СТАБІЛЬНОСТІ. Під фіскальною стабільністю ми розуміємо ситуацію, при якій уряд спроможний

- 19. Оцінка фіскальної стабільності не повинна ототожнюватись з оцінкою фіскальної сталості. Фіскальна стабільність характеризує здатність уряду обслуговувати

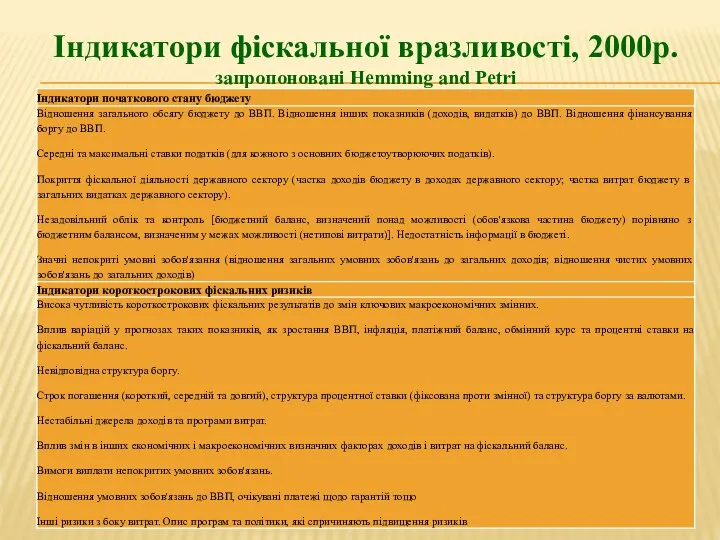

- 20. Індикатори фіскальної вразливості, 2000р. запропоновані Hemming and Petri

- 23. ДЛЯ КОМПЛЕКСНОЇ ОЦІНКИ ФІСКАЛЬНОЇ СТАБІЛЬНОСТІ КРАЇНИ ВИКОРИСТОВУЄТЬСЯ ЦІЛИЙ РЯД МЕТОДИК, ОСНОВНИМИ З ЯКИХ Є: оцінка початкової

- 24. 4. СТІЙКІСТЬ ФІНАНСОВИХ ІНСТИТУЦІЙ ЯК ПЕРЕДУМОВА СТАБІЛЬНОСТІ ФІНАНСОВОГО СЕКТОРА ТА ЕКОНОМІКИ В ЦІЛОМУ. В умовах економічної

- 25. СПЕЦИФІКА РОЗВИТКУ БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ Порівняно короткий період функціонування банків, Необхідність працювати в умовах підвищеного ризику,

- 26. ФІНАНСОВА СТІЙКІСТЬ БАНКУ - Стан банку, що визначається його спроможністю виконувати свої функції та зобовʼязання в

- 27. Вирішення питання забезпечення фінансової стабільності покладена на центральні банки країн світу, а міжнародні валютно-фінансові організації можуть

- 28. ОСОБЛИВЕ ЗНАЧЕННЯ ФІНАНСОВОЇ СТІЙКОСТІ СТРАХОВИХ КОМПАНІЙ ДЛЯ ЕКОНОМІКИ В ЦІЛОМУ ОБУМОВЛЕНО НИЗКОЮ ПРИЧИН: По-перше, розвиток страхового

- 30. Скачать презентацию

Виды туристской деятельности

Виды туристской деятельности Вводная лекция Предмет и задачи медицинской генетики. Основные этапы развития генетики.

Вводная лекция Предмет и задачи медицинской генетики. Основные этапы развития генетики. Тебе дано, а пользуются им другие. Имя

Тебе дано, а пользуются им другие. Имя Типы мотивации (по В.И. Герчикову)

Типы мотивации (по В.И. Герчикову) Маршрут изготовления КМОП (комплементарная структура металл-оксид-полупроводник) по техпроцессу 90nm. (Лекция 10)

Маршрут изготовления КМОП (комплементарная структура металл-оксид-полупроводник) по техпроцессу 90nm. (Лекция 10) Русский портрет XVIII века Материалы к уроку МХК в 11 классе

Русский портрет XVIII века Материалы к уроку МХК в 11 классе Презентация Чемодан

Презентация Чемодан Презентация на тему "Образовательная программа дошкольного образования" - скачать презентации по Педагогике

Презентация на тему "Образовательная программа дошкольного образования" - скачать презентации по Педагогике Джон Дьюи (20.10.1859-01.06.1952)

Джон Дьюи (20.10.1859-01.06.1952)  Предохранительный клапан

Предохранительный клапан Религия и ее роль в современной жизни

Религия и ее роль в современной жизни Сети связи следующего поколения

Сети связи следующего поколения Сетевое взаимодействие

Сетевое взаимодействие Принципы управленческого общения

Принципы управленческого общения Сохраняем продукты питания и здоровье потребителя

Сохраняем продукты питания и здоровье потребителя Электрические машины

Электрические машины Мотострелковый взвод в обороне. Общая тактика

Мотострелковый взвод в обороне. Общая тактика Одяг, їжа і побут українського населення у періоді XVIII, XIX та на початку XX століття

Одяг, їжа і побут українського населення у періоді XVIII, XIX та на початку XX століття Презентация "Основные подходы к построению математических моделей систем" - скачать презентации по Экономике

Презентация "Основные подходы к построению математических моделей систем" - скачать презентации по Экономике Реклама росписей автобусов!

Реклама росписей автобусов! Разработка технологического процесса ремонта

Разработка технологического процесса ремонта Европа в эпоху раннего средневековья. Арабский халифат

Европа в эпоху раннего средневековья. Арабский халифат Искусственный интеллект и профессии будущего

Искусственный интеллект и профессии будущего Русское искусство первой трети XVIII века

Русское искусство первой трети XVIII века Презентация Организация Таможенной статистики в Японии

Презентация Организация Таможенной статистики в Японии Мотивация как функция менеджмента

Мотивация как функция менеджмента Презентация Кожа

Презентация Кожа Конденсаторы. Виды Конденсаторов

Конденсаторы. Виды Конденсаторов