Уровень ликвидности отличается для разных групп банков. Уже длительное время сохраняется

общая тенденция - чем меньше банк, тем больший уровень ликвидности ему требуется для поддержания нормальной жизнедеятельности. Это связано с большей диверсификацией у крупных банков как в ресурсной базе, так и в активах.

Так, у банков, входящих в первую сотню, уровень ликвидности составляет около 7%, а в первую десятку (без учета Сбербанка) – 4%. При этом для банков вне первой сотни по активам этот показатель составляет уже 12%, а вне 500 крупнейших – 20%.

Структурные проблемы

Избыточная ликвидность

Доля ликвидных активов, в % к совокупным активам.

Под ликвидными активам в рамках данного анализа понимаются свободные средства банков, размещенные в Банке Росси (за исключением средств ФОР) и наличные рубли в кассах.

Боги Египта

Боги Египта Формирование профессиональных компетенций выпускника высшей школы Пермский государственный технический университет

Формирование профессиональных компетенций выпускника высшей школы Пермский государственный технический университет Формы права

Формы права Практика работы адвоката с задержания подозреваемого до момента рассмотрения судом ходатайства об избрании меры пресечения

Практика работы адвоката с задержания подозреваемого до момента рассмотрения судом ходатайства об избрании меры пресечения Аппаратно-Компьютерные медицинские системы

Аппаратно-Компьютерные медицинские системы Муниципальное бюджетное общеобразовательное учреждение «Средняя общеобразовательная школа № 19» «Формирование имиджа образо

Муниципальное бюджетное общеобразовательное учреждение «Средняя общеобразовательная школа № 19» «Формирование имиджа образо Основные принципы конструирования радиоэлектронных устройств

Основные принципы конструирования радиоэлектронных устройств Джотто

Джотто Работа с массивами и матрицами в языке программирования

Работа с массивами и матрицами в языке программирования Модуль Календарное планирование

Модуль Календарное планирование Послания ап. Павла. Апостол Павел написал 14 посланий

Послания ап. Павла. Апостол Павел написал 14 посланий Триггер. D-триггер. Программирование в Lab View и в Multisim

Триггер. D-триггер. Программирование в Lab View и в Multisim Группы риска макет

Группы риска макет Group of fans. Проект

Group of fans. Проект Відкриваюча промова – практичні поради для адвокатів

Відкриваюча промова – практичні поради для адвокатів Качественные показатели радиоприемных устройств

Качественные показатели радиоприемных устройств Usability testing

Usability testing Базы данных

Базы данных  ОБМЕН ФОСФОЛИПИДОВ И СТЕРОИДОВ

ОБМЕН ФОСФОЛИПИДОВ И СТЕРОИДОВ Генезис культуры. (Тема 5)

Генезис культуры. (Тема 5) Mon idole est le footballeur Cristiano Ronaldo

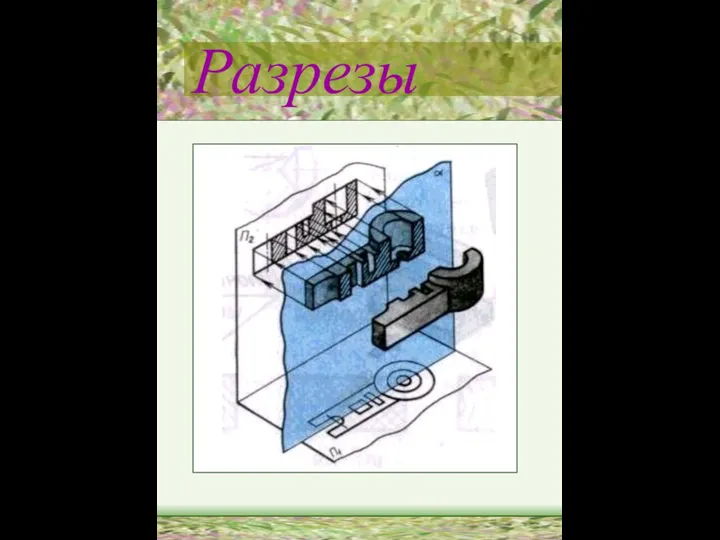

Mon idole est le footballeur Cristiano Ronaldo Разрезы. Тренажёр

Разрезы. Тренажёр Ввод и вывод в MATLAB

Ввод и вывод в MATLAB С днём рожденья

С днём рожденья Аппаратное обеспечение ПК

Аппаратное обеспечение ПК Способ установки фаркопа для легковых автомобилей категории М1 и его сертификация

Способ установки фаркопа для легковых автомобилей категории М1 и его сертификация Заполнение сведений о геодезической основе при подготовке межевых, технических планов

Заполнение сведений о геодезической основе при подготовке межевых, технических планов «МЕТОДЫ СЕМЕЙНОГО ВОСПИТАНИЯ» «Все трудности воспитания вытекают из того, что родители, не только не исправляясь от своих недост

«МЕТОДЫ СЕМЕЙНОГО ВОСПИТАНИЯ» «Все трудности воспитания вытекают из того, что родители, не только не исправляясь от своих недост