ОСНОВЫ ЭКСПЕДИРОВАНИЯ Лекция 16-17 ТРАНСПОРТНОЕ СТРАХОВАНИЕ МГА им. адм. Ф.Ф.Ушакова Кафедра «Организация перевозок и управлени

- Главная

- Алгебра

-

ОСНОВЫ ЭКСПЕДИРОВАНИЯ Лекция 16-17 ТРАНСПОРТНОЕ СТРАХОВАНИЕ МГА им. адм. Ф.Ф.Ушакова Кафедра «Организация перевозок и управлени

Содержание

- 2. Лекция 16-17 Рассматриваемые вопросы Лекционная часть 16.1. Морское страхование. История развития 16.2. Страхование. Сущность и цели

- 3. Лекция 16-17 16.1. Морское страхование. История развития Морское страхование — первый и наиболее древний вид страхования.

- 4. Лекция 16-17 16.1. Морское страхование. История развития Одновременно получила развитие соответствующая инфраструктура, связанная с оценкой риска

- 5. Лекция 16-17 16.1. Морское страхование. История развития Со временем наиболее мощным морским страховым рынком стал английский.

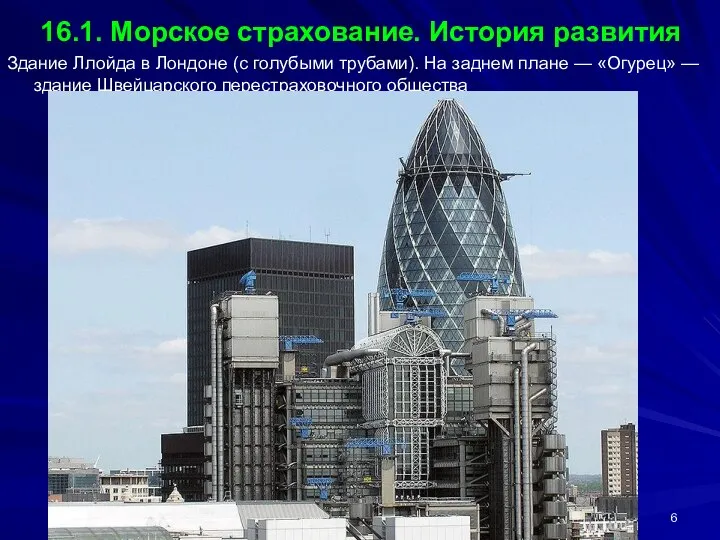

- 6. Лекция 16-17 16.1. Морское страхование. История развития Здание Ллойда в Лондоне (с голубыми трубами). На заднем

- 7. Лекция 16-17 Lloyd’s of London, Лондонский Ллойд Источник: Wikipedia.org История Ллойд получил своё название по имени

- 8. Лекция 16-17 Lloyd’s of London, Лондонский Ллойд В 1774 годуВ 1774 году общество «Ллойда» переехало в

- 9. Лекция 16-17 Lloyd’s of London, Лондонский Ллойд Структура Современный Ллойд не является страховой компанией в обычном

- 10. Лекция 16-17 Lloyd’s of London, Лондонский Ллойд Если в прежние времена членами Ллойда были только богатые

- 11. Лекция 16-17 Lloyd’s of London, Лондонский Ллойд Политика корпорации Ллойд страхует большое и разнообразное количество объектов

- 12. Лекция 16-17 16.1. Морское страхование. История развития До начала XX века в Англии не было специальных

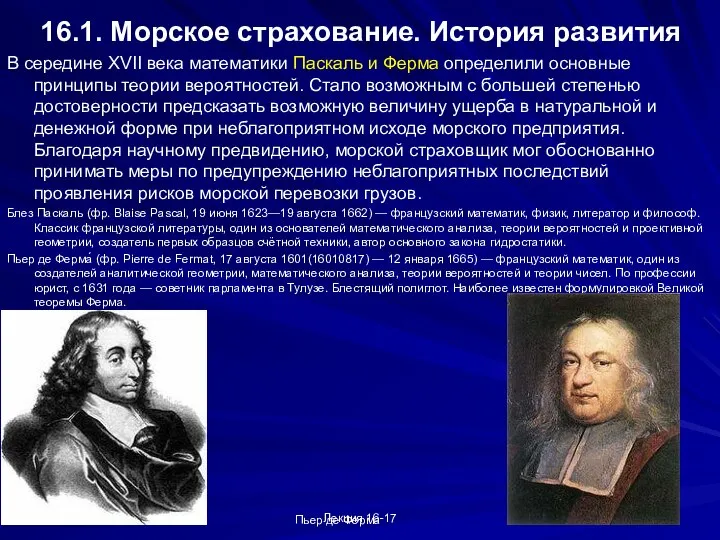

- 13. Лекция 16-17 16.1. Морское страхование. История развития В середине XVII века математики Паскаль и Ферма определили

- 14. Лекция 16-17 16.2. Страхование. Сущность и цели За прошедший с тех пор период времени, одновременно с

- 15. Лекция 16-17 16.2. Страхование. Сущность и цели Поэтому судовладельцы и грузовладельцы испытывают потребность в такой системе

- 16. Лекция 16-17 16.2. Страхование. Сущность и цели Международная торговля и морские перевозки сейчас невозможны без страхования

- 17. Лекция 16-17 16.3. Страхование. Участники рынка Таким образом, цель морского страхования состоит в возмещении убытков, понесенных

- 18. Лекция 16-17 16.3. Страхование. Участники рынка В профессиональном плане за деятельность синдиката отвечает андеррайтер (Underwriter), который

- 19. Лекция 16-17 16.3. Страхование. Участники рынка Страхователь полностью изолирован от страховщика и зависит от брокера. Обладая

- 20. Лекция 16-17 16.3. Страхование. Участники рынка Роль и значение Института лондонских страховщиков, который сотрудничает и конкурирует

- 21. Лекция 16-17 16.3. Страхование. Участники рынка Считается, что почти 100% всех судовладельцев, в настоящее время, осуществляют

- 22. Лекция 16-17 16.3. Страхование. Участники рынка В морском страховании участвуют две стороны: страхователь (судовладелец, грузовладелец), то

- 23. Лекция 16-17 16.3. Страхование. Участники рынка При договорном страховании — между страховщиком и страхователем заключается договор

- 24. Лекция 16-17 16.3. Страхование. Участники рынка Эти группы страховщиков, которые сформировались в сфере морского страхования, различаются

- 25. Лекция 16-17 16.3. Страхование. Участники рынка Многообразие объектов, подлежащих морскому страхованию, форм страховых компаний и контингента

- 26. Лекция 16-17 16.3. Страхование. Участники рынка Классификация страхования

- 27. Лекция 16-17 16.4. Договорное страхование Правовую основу договорного страхования составляет договор морского страхования (Contract of Marine

- 28. Лекция 16-17 16.4. Договорное страхование Под страховым случаем (Insured Accident) понимается фактическое наступление события, повлекшего за

- 29. Лекция 16-17 16.4. Договорное страхование При рассмотрении ряда дел, связанных с требованием страхователя о выплате страхового

- 30. Лекция 16-17 16.4. Договорное страхование Например, если груз стоимостью 10 тыс. долл. США, был застрахован на

- 31. Лекция 16-17 16.4. Договорное страхование Размер страховой премии определяется с учетом характера и степени риска, под

- 32. Лекция 16-17 16.4. Договорное страхование Размер страховой премии можно определить довольно просто: R = D x

- 33. Лекция 16-17 16.4. Договорное страхование Страховой интерес (Insurable Interest) - мера материальной заинтересованности в страховании. При

- 34. Лекция 16-17 16.4. Договорное страхование О каждой отправке груза, подпадающей под действие генерального страхового полиса, страхователь

- 35. Лекция 16-17 16.4. Договорное страхование В отношении судна, принимаемого на страхование, к числу таких существенных обстоятельств

- 36. Лекция 16-17 16.4. Договорное страхование В отношении груза, принимаемого на страхование, к числу таких существенных обстоятельств

- 37. Лекция 16-17 16.4. Договорное страхование При страховании судна такими обстоятельствами могут, быть: задержка рейса; плавание во

- 38. Лекция 16-17 16.4. Договорное страхование Если такой договор заключается, то в удостоверение его страхователю вручается страховщиком

- 39. Лекция 16-17 17.1. Страхование судов В период эксплуатации суда подвергаются опасностям различного рода, зависящим от района

- 40. Лекция 16-17 17.1. Страхование судов Аварийные повреждения судов, главным образом, связаны со следующими причинами: • навалы

- 41. Лекция 16-17 17.1. Страхование судов Известно, что опасности для судна в море всегда существуют, многие из

- 42. Лекция 16-17 17.1. Страхование судов Страхование Н&М покрывает потери или повреждения судна, случившиеся вследствие: • опасностей

- 43. Лекция 16-17 17.1. Страхование судов • "Без ответственности за повреждения, кроме случаев крушения" — полностью возмещаются

- 44. Лекция 16-17 17.1. Страхование судов Необходимо подчеркнуть, что страхование ответственности ни в коей мере не снижает

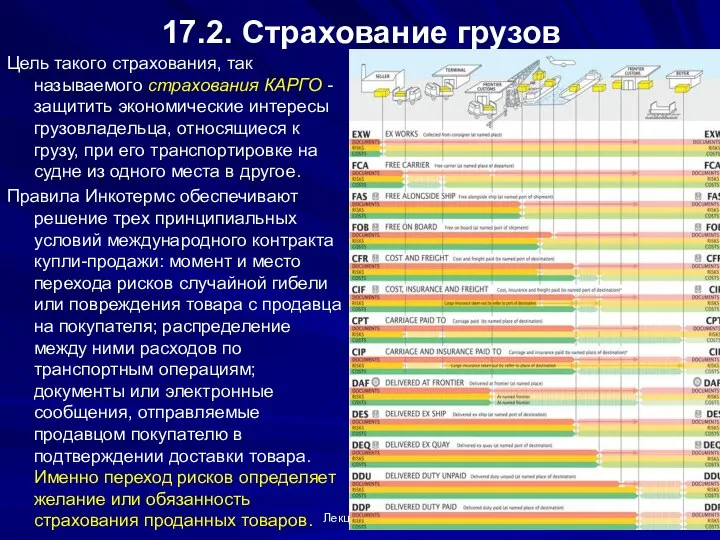

- 45. Лекция 16-17 17.2. Страхование грузов Цель такого страхования, так называемого страхования КАРГО - защитить экономические интересы

- 46. Лекция 16-17 17.2. Страхование грузов Лицом, заинтересованным в страховании груза, является тот, у кого могут возникнуть

- 47. Лекция 16-17 17.2. Страхование грузов Ответственность морского перевозчика за груз регулируется законами, принятыми государствами в соответствии

- 48. Лекция 16-17 17.2. Страхование грузов При страховании.по условию "С ответственностью за все виды риска" возмещаются: •

- 49. Лекция 16-17 17.2. Страхование грузов При страховании по условию "Без ответственности за повреждение, кроме случаев крушения"

- 50. Лекция 16-17 17.2. Страхование грузов При любом варианте страхового покрытия страховщик не принимает на себя обязательств

- 51. Лекция 16-17 17.2. Страхование грузов Аварийный комиссар (Average Adjuster) — уполномоченное юридическое или физическое лицо морского

- 52. Лекция 16-17 17.2. Страхование грузов Страховщик может отказать в уплате страхового вознаграждения, если страхователь: 1) сообщил

- 53. САМОСТОЯТЕЛЬНАЯ РАБОТА

- 54. Лекция 16-17 17.3. Взаимное страхование (P&I) В международном торговом судоходстве наиболее исчерпывающим образом гарантируют свои имущественные

- 55. Лекция 16-17 17.3. Взаимное страхование (P&I) В то же время судовладельцы испытывали потребность и в ограждении

- 56. Лекция 16-17 17.3. Взаимное страхование (P&I) Клубы взаимного страхования не конкурируют со страховыми компаниями, а дополняют

- 57. Лекция 16-17 17.3. Взаимное страхование (P&I) Клубы взаимного страхования не конкурируют со страховыми компаниями, а дополняют

- 58. Лекция 16-17 17.3. Взаимное страхование (P&I) В настоящее время деятельность в клубах взаимного страхования выходит за

- 59. Лекция 16-17 17.3. Взаимное страхование (P&I) Но судно может быть введено в клуб и на один

- 60. Лекция 16-17 17.4. Роль капитана и экипажа при наступлении страхового случая Как показано ранее, решение о

- 61. Лекция 16-17 17.4. Роль капитана и экипажа при наступлении страхового случая Действия капитана при наступлении страхового

- 62. Лекция 16-17 17.4. Роль капитана и экипажа при наступлении страхового случая При угрозе ареста судна в

- 63. Лекция 16-17 17.4. Роль капитана и экипажа при наступлении страхового случая • дипломы и сертификаты членов

- 64. Лекция 16-17 17.5. Суброгация. Представленные капитаном, экспертами, сюрвейерами документы анализируются и всесторонне изучаются клубом P&I, в

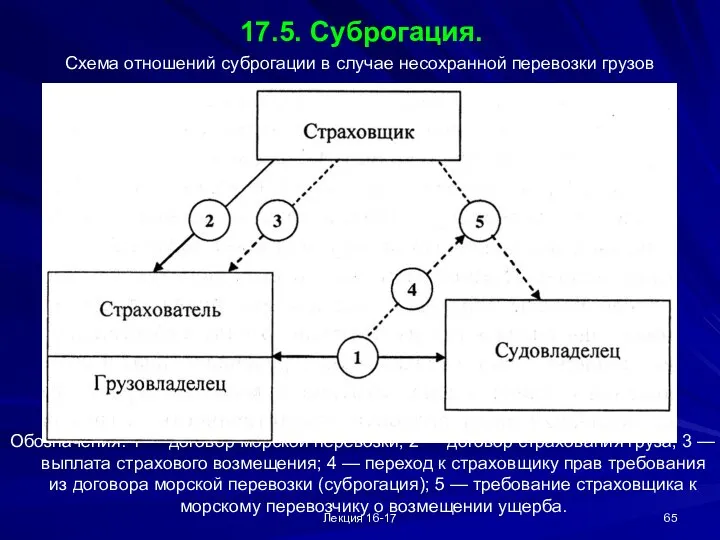

- 65. Лекция 16-17 17.5. Суброгация. Схема отношений суброгации в случае несохранной перевозки грузов Обозначения: 1 — договор

- 66. Лекция 16-17 17.6. Сострахование и перестрахование Обычно суброгация оформляется суброгационным письмом страхователя. Право суброгации возникает по

- 67. Лекция 16-17 17.6. Сострахование и перестрахование Более универсальным средством повышения финансовой устойчивости страховых операций является перестрахование.

- 68. Лекция 16-17 17.7. Претензии и иски Удостоверение обстоятельств, которые могут служить основанием для ответственности участников морской

- 69. Лекция 16-17 17.7. Претензии и иски Претензии к перевозчику До предъявления перевозчику иска в связи с

- 70. Лекция 16-17 17.7. Претензии и иски Порядок предъявления претензии, срок для предъявления и рассмотрения претензии, вытекающей

- 71. Лекция 16-17 17.8. Исковая давность Срок исковой давности по требованиям, вытекающим из договора морской перевозки груза

- 72. Лекция 16-17 17.8. Исковая давность Исковая давность по иным требованиям К требованиям, вытекающим из договора морской

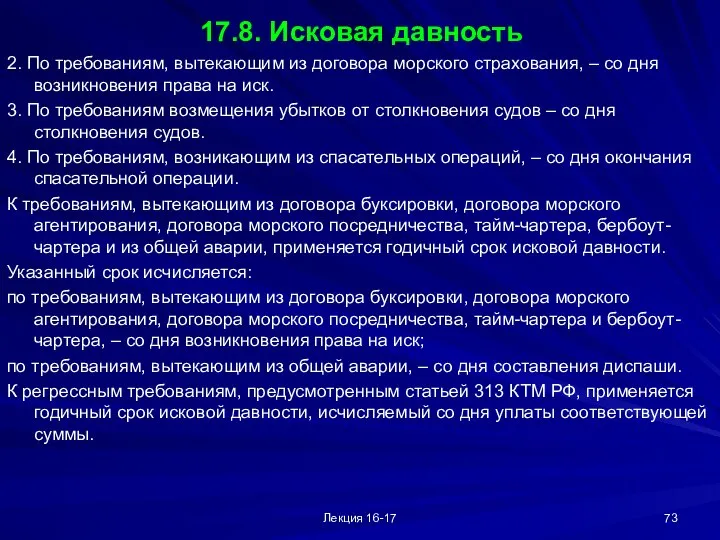

- 73. Лекция 16-17 17.8. Исковая давность 2. По требованиям, вытекающим из договора морского страхования, – со дня

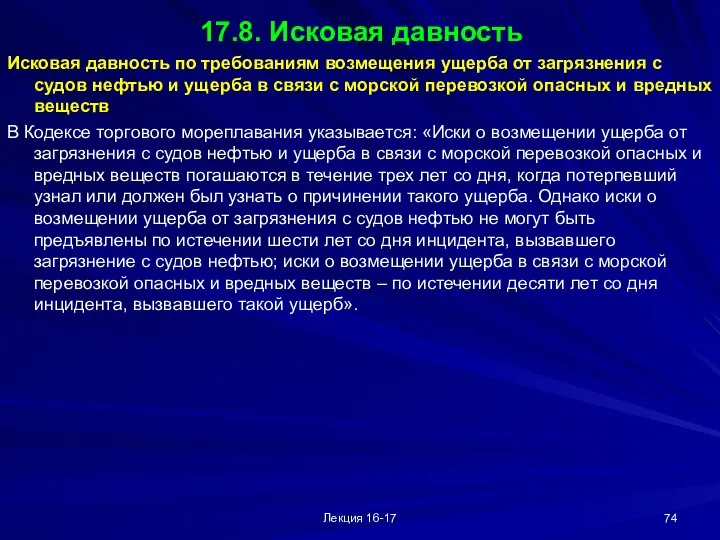

- 74. Лекция 16-17 17.8. Исковая давность Исковая давность по требованиям возмещения ущерба от загрязнения с судов нефтью

- 76. Скачать презентацию

Лекция 16-17

Рассматриваемые вопросы

Лекционная часть

16.1. Морское страхование. История развития

16.2. Страхование. Сущность и

Лекция 16-17

Рассматриваемые вопросы

Лекционная часть

16.1. Морское страхование. История развития

16.2. Страхование. Сущность и

16.3. Страхование. Участники рынка

16.4. Договорное страхование

17.1. Страхование судов

17.2. Страхование грузов

Самостоятельная работа

17.3. Взаимное страхование (P&I)

17.4. Роль капитана и экипажа при наступлении страхового случая

17.5. Суброгация.

17.6. Сострахование и перестрахование

17.7. Претензии и иски

17.8. Исковая давность

Лекция 16-17

16.1. Морское страхование. История развития

Морское страхование — первый и наиболее

Лекция 16-17

16.1. Морское страхование. История развития

Морское страхование — первый и наиболее

Первоначально вопросами выдачи морского займа и их документальным (в том числе нотариальным) оформлением при свидетелях занимались менялы-ростовщики.

Затем, по мере развития финансово-денежных отношений, страховая деятельность выделилась из сферы обращения ростовщического и банковского капитала в самостоятельное звено финансовой системы — в страховые компании (акционерные страховые общества и клубы взаимного страхования).

Лекция 16-17

16.1. Морское страхование. История развития

Одновременно получила развитие соответствующая инфраструктура, связанная

Лекция 16-17

16.1. Морское страхование. История развития

Одновременно получила развитие соответствующая инфраструктура, связанная

В начальный период развития торгового мореплавания для морского страхования было характерно, что один договор страхования (полис) покрывал как грузы, так и судно, на котором они перевозились.

С развитием морской торговли и судоходства грузы все чаще стали перевозиться на судах, принадлежащих не владельцам груза. Это привело к обособлению интересов в сохранности грузов и судов, и соответственно, к размежеванию морского страхования на две сферы:

страхование грузов (карго)

страхование судов (каско),

оформленных различными полисами.

Постепенно морское страхование распространилось по всей Европе.

Лекция 16-17

16.1. Морское страхование. История развития

Со временем наиболее мощным морским страховым

Лекция 16-17

16.1. Морское страхование. История развития

Со временем наиболее мощным морским страховым

Лекция 16-17

16.1. Морское страхование. История развития

Здание Ллойда в Лондоне (с голубыми

Лекция 16-17

16.1. Морское страхование. История развития

Здание Ллойда в Лондоне (с голубыми

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Источник: Wikipedia.org

История

Ллойд получил своё

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Источник: Wikipedia.org

История

Ллойд получил своё

Юлиус Ангерштейн родился в Санкт-ПетербургеЮлиус Ангерштейн родился в Санкт-Петербурге. Его отцом был англичанин, а мать — русская. В возрасте 14 лет он вместе с родителями переехал в АнглиюЮлиус Ангерштейн родился в Санкт-Петербурге. Его отцом был англичанин, а мать — русская. В возрасте 14 лет он вместе с родителями переехал в Англию. Там он поступил на службу к известному купцу А. Томпсону, постоянному посетителю кафейни Ллойда. Ангерштейн сделался страховщикомЮлиус Ангерштейн родился в Санкт-Петербурге. Его отцом был англичанин, а мать — русская. В возрасте 14 лет он вместе с родителями переехал в Англию. Там он поступил на службу к известному купцу А. Томпсону, постоянному посетителю кафейни Ллойда. Ангерштейн сделался страховщиком и вскоре был избран председателем комитета «Ллойда». В 1811 году сумел официально через парламент оформить статус комитета «Ллойда», что значительно укрепило авторитет «Ллойда» и расширило операции компании.

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

В 1774 годуВ 1774 году

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

В 1774 годуВ 1774 году

Между 1688Между 1688 и 1807Между 1688 и 1807 гг одним из основных видов бизнесаМежду 1688 и 1807 гг одним из основных видов бизнеса являлось страхованиеМежду 1688 и 1807 гг одним из основных видов бизнеса являлось страхование морских судов, участвующих в торговле рабамиМежду 1688 и 1807 гг одним из основных видов бизнеса являлось страхование морских судов, участвующих в торговле рабами. Британские корабли перевезли более 3,25 млн рабов. За этот же период пропало/утонуло 1053 британских судна, связанных с торговлей рабами.

В 1871В 1871 г. парламентомВ 1871 г. парламентом Англии был принят акт Ллойда (Lloyd’s ActВ 1871 г. парламентом Англии был принят акт Ллойда (Lloyd’s Act), заложивший правовые основы бизнеса Ллойда. С этого времени «Ллойд» стал выступать в качестве страховой корпорации. Следующий акт Ллойда в 1911 г., определил и расширил основные цели деятельности корпорации «Ллойд».

В 1987—1993 гг. «Ллойд» и весь лондонский рынок переживали тяжелые времена (большие убытки), что привело к кардинальным изменениям в структуре компании и её капитале.

До этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиковДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лицДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лиц, т. н. «Names», общим числом более 30000 человек, которые были объединены в 430 синдикатовДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лиц, т. н. «Names», общим числом более 30000 человек, которые были объединены в 430 синдикатов. Во главе каждого синдикатаДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лиц, т. н. «Names», общим числом более 30000 человек, которые были объединены в 430 синдикатов. Во главе каждого синдиката стоял андеррайтерДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лиц, т. н. «Names», общим числом более 30000 человек, которые были объединены в 430 синдикатов. Во главе каждого синдиката стоял андеррайтер, принимавший рискДо этой реорганизации Ллойд представлял по сути объединение индивидуальных страховщиков — физических лиц, т. н. «Names», общим числом более 30000 человек, которые были объединены в 430 синдикатов. Во главе каждого синдиката стоял андеррайтер, принимавший риск, который распределялся между членами синдиката. Членом синдиката мог стать человек, который обладал определённым имуществом, которым он отвечал по обязательствам. После реорганизации участниками синдикатов стали корпоративные члены.

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Структура

Современный Ллойд не является страховой

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Структура

Современный Ллойд не является страховой

Сама по себе корпорация «Ллойд» не берёт на себя ответственность по договорам страхования, предоставляя это членам синдикатов Ллойда.

Управление

Управляется Ллойд т. н. Советом Ллойда (Council of Lloyd’s), который регулирует и управляет страховым рынком внутри Ллойда, определяя правила и процедуры заключения договоров страхования. В Совет Ллойда входят 6 рабочих (working), 6 внешних (external) и 6 номинированных (nominated) членов. Рабочих и внешних членов выбирают члены Ллойда. Шесть номинированных членов Совета, в том числе CEOУправляется Ллойд т. н. Советом Ллойда (Council of Lloyd’s), который регулирует и управляет страховым рынком внутри Ллойда, определяя правила и процедуры заключения договоров страхования. В Совет Ллойда входят 6 рабочих (working), 6 внешних (external) и 6 номинированных (nominated) членов. Рабочих и внешних членов выбирают члены Ллойда. Шесть номинированных членов Совета, в том числе CEO согласовывает правление Банка Англии.

Работа Ллойда

В коропорации Ллойд имеется два типа людей и фирм. Первые называются членами корпорации (members). Вторые являются агентами). Вторые являются агентами, брокерами). Вторые являются агентами, брокерами, профессионалами, помогающими членам корпорации заключить договоры страхования). Вторые являются агентами, брокерами, профессионалами, помогающими членам корпорации заключить договоры страхования и перестрахования). Вторые являются агентами, брокерами, профессионалами, помогающими членам корпорации заключить договоры страхования и перестрахования, представляя клиентов Ллойда.

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Если в прежние времена членами

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Если в прежние времена членами

Клиенты (страхователиКлиенты (страхователи и перестрахователиКлиенты (страхователи и перестрахователи) не могут заключать договорыКлиенты (страхователи и перестрахователи) не могут заключать договоры напрямую с синдикатами Ллойда, а только через сертифицированных брокеров Ллойда. Брокеры стараются найти для клиентов наилучшие условия среди синдикатов Ллойда.

По состоянию на 31 января 2009 г. структура Ллойда насчитывала:

Члены корпорации (Capital providers)

1238 корпоративных члена (corporate members)

773 Индивидуальных членов с неограниченной ответственностью (individual Names with unlimited liability)

Участники рынка (Market participants)

51 агент (managing agents)

87 синдикатов (syndicates)

176 сертифицированных брокеров Ллойда (Lloyd’s brokers)

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Политика корпорации

Ллойд страхует большое и

Лекция 16-17

Lloyd’s of London, Лондонский Ллойд

Политика корпорации

Ллойд страхует большое и

Настоящее здания Ллойда имеет необычную архитектуру (архитектор Richard RogersНастоящее здания Ллойда имеет необычную архитектуру (архитектор Richard Rogers) и было построено в 1986Настоящее здания Ллойда имеет необычную архитектуру (архитектор Richard Rogers) и было построено в 1986 г. Оно стоит на месте старого римского форума.

В главной зале внутри здания находится колокол ЛутинВ главной зале внутри здания находится колокол Лутин (Lutine BellВ главной зале внутри здания находится колокол Лутин (Lutine Bell), который был снят с одноименного судна. Этот колоколВ главной зале внутри здания находится колокол Лутин (Lutine Bell), который был снят с одноименного судна. Этот колокол в ранние времена деятельности Ллойда использовался для оповещения о событиях. Если судно приходило в порт или поступали известия о спасении судна, колокол звонил дважды, если приходили плохие известия, то колокол звонил один раз. В настоящее время колокол используется только по особым случаям (торжественные даты, церемонии приёма почётных гостей и т. п.). Во всех этих случаях колокол звонит дважды. И только один раз за последнее время колокол звонил один раз — 11 сентября 2001 г.

Лекция 16-17

16.1. Морское страхование. История развития

До начала XX века в Англии

Лекция 16-17

16.1. Морское страхование. История развития

До начала XX века в Англии

Закон о морском страховании (Marine Insurance Act) появился здесь лишь в 1906 году.

Успехи математики в XVII-XVIII веках поставили страховое дело на научную основу. Научную базу страховых компаний составили накопленные статистические данные наблюдений за морскими происшествиями, авариями и катастрофами. Активно стал использоваться также математический аппарат теории вероятностей и, действие закона больших чисел. Из удела отдельных менял-ростовщиков морское страхование постепенно превратилось в крупную сферу приложения капитала, обслуживающего международную морскую торговлю, а страховые компании — в составную часть мировой хозяйственной системы.

Лекция 16-17

16.1. Морское страхование. История развития

В середине XVII века математики Паскаль

Лекция 16-17

16.1. Морское страхование. История развития

В середине XVII века математики Паскаль

Блез Паскаль (фр. Blaise Pascal, 19 июня 1623—19 августа 1662) — французский математик, физик, литератор и философ. Классик французской литературы, один из основателей математического анализа, теории вероятностей и проективной геометрии, создатель первых образцов счётной техники, автор основного закона гидростатики.

Пьер де Ферма́ (фр. Pierre de Fermat, 17 августа 1601(16010817) — 12 января 1665) — французский математик, один из создателей аналитической геометрии, математического анализа, теории вероятностей и теории чисел. По профессии юрист, с 1631 года — советник парламента в Тулузе. Блестящий полиглот. Наиболее известен формулировкой Великой теоремы Ферма.

Блез Паскаль Пьер де Ферма

Лекция 16-17

16.2. Страхование. Сущность и цели

За прошедший с тех пор

Лекция 16-17

16.2. Страхование. Сущность и цели

За прошедший с тех пор

Морское судоходство, даже при современных достижениях в области судостроения и судовождения, связано с повышенной опасностью. Время года, в которое совершается рейс, тип и техническое состояние судна, род груза, район плавания и другие обстоятельства существенно влияют на степень сохранности груза и самого судна. Во время плавания судно и груз могут погибнуть или получить повреждения в результате шторма, посадки на мель и по другим причинам, что не может быть поставлено в вину судовладельцу или кому-либо.

Кроме того, ответственность судовладельца за груз, даже когда она имеет место, во многих случаях ограничена, а значит, не обеспечивает полного возмещения причиненного ущерба.

Лекция 16-17

16.2. Страхование. Сущность и цели

Поэтому судовладельцы и грузовладельцы испытывают

Лекция 16-17

16.2. Страхование. Сущность и цели

Поэтому судовладельцы и грузовладельцы испытывают

Экономическая сущность страхования состоит в возмещении убытков из централизованного страхового фонда, созданного за счет взносов, производимых отдельными заинтересованными лицами.

Страхование основано на том, что в результате распределения убытков, понесенных одним лицом, между всеми участниками транспортного процесса (судно, груз, фрахт) для каждого из них в отдельности убыток становится едва ощутимым; в то же время имущественное положение потерпевшего восстанавливается быстро и почти без всяких для него потерь.

Страховые фонды находятся в распоряжении специальных страховых организаций и используются ими для компенсации потерь и убытков, возникающих у соответствующего лица от определенных опасностей.

Таким образом, цель морского страхования состоит в возмещении убытков, понесенных кем-либо из числа застрахованных лиц, путем распределения убытков между всеми страхователями.

Лекция 16-17

16.2. Страхование. Сущность и цели

Международная торговля и морские перевозки

Лекция 16-17

16.2. Страхование. Сущность и цели

Международная торговля и морские перевозки

Международный рынок морского страхования представлен, прежде всего, страховой корпорацией Ллойда (Lloyd's of London) и Институтом лондонских страховщиков (Institute of London Underwriters, ILU). Реально работающие члены страховой корпорации Ллойд объединены в синдикаты.

Синдикат — это форма объединения членов страховой корпорации Ллойд для совместного ведения дел по страхованию и перестрахованию (вторичное размещение рисков). Деятельность синдикатов строится по отраслевому принципу. Имеется ряд синдикатов, которые занимаются вопросами, например, морского страхования, другие из них специализируются на авиационном страховании, личном страховании и т.д.

Лекция 16-17

16.3. Страхование. Участники рынка

Таким образом, цель морского страхования состоит в

Лекция 16-17

16.3. Страхование. Участники рынка

Таким образом, цель морского страхования состоит в

Международная торговля и морские перевозки сейчас невозможны без страхования как обязательного условия международных контрактов. Возникли и быстро развиваются рынки страхования. Для судовладельцев, фрахтователей и других участников внешней торговли эти рынки выступают как сфера страховых услуг, ориентированных на обеспечение бесперебойности транспортного процесса и безопасности мореплавания. Они подразделяются по отраслям и по масштабам (национальные, региональные, международные).

Международный рынок морского страхования представлен, прежде всего, страховой корпорацией Ллойда (Lloyd's of London) и Институтом лондонских страховщиков (Institute of London Underwriters, ILU). Реально работающие члены страховой корпорации Ллойд объединены в синдикаты.

Синдикат — это форма объединения членов страховой корпорации Ллойд для совместного ведения дел по страхованию и перестрахованию (вторичное размещение рисков). Деятельность синдикатов строится по отраслевому принципу. Имеется ряд синдикатов, которые занимаются вопросами, например, морского страхования, другие из них специализируются на авиационном страховании, личном страховании и т.д.

Лекция 16-17

16.3. Страхование. Участники рынка

В профессиональном плане за деятельность синдиката отвечает

Лекция 16-17

16.3. Страхование. Участники рынка

В профессиональном плане за деятельность синдиката отвечает

Страховой агент является представителем страховщика, он действует исключительно в его интересах и за его счет. Страховой брокер, как любой коммерческий посредник, должен добросовестно действовать в интересах обеих сторон договора. Однако его положение своеобразно: он действует как представитель страхователя в его интересах, а вознаграждение получает от страховщика.

Лекция 16-17

16.3. Страхование. Участники рынка

Страхователь полностью изолирован от страховщика и зависит

Лекция 16-17

16.3. Страхование. Участники рынка

Страхователь полностью изолирован от страховщика и зависит

Страховая корпорация Ллойд проводит все виды имущественного и личного страхования, включая операции, связанные с выдачей гарантий. Кроме проведения страховых операций, через свои структурные подразделения (включая агентов и сюрвейеров в морских портах мира), она оказывает широкий круг разнообразных услуг информационного, консультационного, рекомендательного характера.

Лекция 16-17

16.3. Страхование. Участники рынка

Роль и значение Института лондонских страховщиков, который

Лекция 16-17

16.3. Страхование. Участники рынка

Роль и значение Института лондонских страховщиков, который

Эти условия представляют собой набор оговорок, применительно к тем или иным страховым интересам, которые имеет судовладелец (перевозчик), выступающий в роли страхователя. Из набора оговорок формируются конкретные условия договора страхования. Характерно, что ряд андеррайтеров Института лондонских страховщиков одновременно являются андеррайтерами страховой корпорации Ллойда. Насчитывается около 8 тыс. андеррайтеров, которые специализируются в области морского страхования. Деятельность института контролируется комитетом, избираемым его членами.

Лекция 16-17

16.3. Страхование. Участники рынка

Считается, что почти 100% всех судовладельцев, в

Лекция 16-17

16.3. Страхование. Участники рынка

Считается, что почти 100% всех судовладельцев, в

Морские опасности — это обобщенное понятие, которое объединяет риски, связанные с торговым мореплаванием, и возникающие вследствие непредвиденных случайностей, форс-мажорных обстоятельств.

Под морским предприятием понимается:

1) рейс или период времени, в течение которого имущество (судно, груз), а также жизнь членов экипажа судна подвергается морским опасностям;

2) совокупность имущественных интересов, заключенных в определенном рейсе судна (судно, груз, фрахт). В широком смысле — это объекты страхования.

Объективная необходимость в морском страховании заключается в наличии страхового интереса у всех участников страхового фонда.

Страховой интерес (Insurable Interest), в широком смысле слова, выражает экономическую заинтересованность физического или юридического лица в морском страховании в целях минимизации и преодоления рисков, обусловленных морскими опасностями и другими непредвиденными обстоятельствами при выполнении рейса.

Лекция 16-17

16.3. Страхование. Участники рынка

В морском страховании участвуют две стороны:

страхователь

Лекция 16-17

16.3. Страхование. Участники рынка

В морском страховании участвуют две стороны:

страхователь

страховщик (страховая компания), который за определенную плату принимает на себя риски опасностей, связанные с этим предприятием.

В настоящее время страхование на морском транспорте совершается в двух организационных формах:

1. Договорного (акционерного, коммерческого страхования);

2. Взаимного страхования.

Следует, однако, иметь ввиду, что при всех отличиях, которыми обладают договорное и взаимное страхование, они представляют лишь разновидности морского страхования, имеющего целью восстановление имущества страхователя и постановку его в такое положение, как если бы страховой случай не наступил совсем.

Лекция 16-17

16.3. Страхование. Участники рынка

При договорном страховании — между страховщиком и

Лекция 16-17

16.3. Страхование. Участники рынка

При договорном страховании — между страховщиком и

При взаимном страховании — страхователи, объединяясь в специально созданные клубы и ассоциации, создают страховой фонд для возмещения убытков, постигших кого-либо из участников клуба. Входящие в клуб судовладельцы одновременно являются страхователями и страховщиками. Клуб действует как центр по перераспределению убытков между его членами пропорционально вероятности убытка для каждого из них. Например, если клуб состоит из пяти судовладельцев, располагающих десятью идентичными во всех отношениях судами, причем судовладельцу А принадлежит два судна, судовладельцу Б — пять, а судовладельцам В, Г и Д — по одному судну, то первый судовладелец принимает на себя 20% любого убытка, второй — 50%, а остальные — по 10%.

Лекция 16-17

16.3. Страхование. Участники рынка

Эти группы страховщиков, которые сформировались в сфере

Лекция 16-17

16.3. Страхование. Участники рынка

Эти группы страховщиков, которые сформировались в сфере

В первом случае (договорное страхование) страховой фонд переходит в распоряжение и использование специально созданного финансового института и ставит цели получения прибыли.

Во втором случае (взаимное страхование) он остается в распоряжении и использовании участников фонда и не преследует целей получения прибыли.

На практике договорная и взаимная формы страхования имеют определенные разграничения: в страховых компаниях осуществляется страхование судов и ответственности за столкновения, а в клубах — другие виды ответственности.

В основе разделения сфер деятельности между компаниями и клубами — нежелание страховых компаний удовлетворять все страховые потребности судовладельцев. В сферу клубного страхования попали риски, от которых уклонялось договорное страхование. Именно на такой основе зародилось большинство существующих ныне клубов. Есть клубы, страхующие суда линейных компаний, другие — трамповый. Обычно суда компании, поступающие в клуб, проходят инспектирование; клуб стремится снизить аварийность судов своих членов путем выпуска специальных бюллетеней, информации и другими способами и, таким образом, уменьшить их страховые премии.

Лекция 16-17

16.3. Страхование. Участники рынка

Многообразие объектов, подлежащих морскому страхованию, форм страховых

Лекция 16-17

16.3. Страхование. Участники рынка

Многообразие объектов, подлежащих морскому страхованию, форм страховых

Таким образом, морское страхование — это вид транспортного страхования, включающий в себя страхование судов, фрахта, груза и ответственности судовладельца перед третьими лицами. Если объект застрахован у нескольких страховщиков на суммы, которые в итоге превышают его страховую стоимость, имеет место двойное страхование.

Лекция 16-17

16.3. Страхование. Участники рынка

Классификация страхования

Лекция 16-17

16.3. Страхование. Участники рынка

Классификация страхования

Лекция 16-17

16.4. Договорное страхование

Правовую основу договорного страхования составляет договор морского страхования

Лекция 16-17

16.4. Договорное страхование

Правовую основу договорного страхования составляет договор морского страхования

Договор морского страхования основывается на принципе добросовестности. Согласно этому принципу все участники должны проявлять взаимно высшую степень добросовестности и доверия. В первую очередь, это касается страхователя, который обязуется заботиться о застрахованном интересе (например, о грузе), как если бы он не был застрахован. Несоблюдение принципа добросовестности влечет недействительность (Invalidity) договора страхования со всеми неблагоприятными последствиями для стороны, нарушившей его.

Лекция 16-17

16.4. Договорное страхование

Под страховым случаем (Insured Accident) понимается фактическое наступление

Лекция 16-17

16.4. Договорное страхование

Под страховым случаем (Insured Accident) понимается фактическое наступление

К числу возможных страховых случаев относятся морские опасности и другие случайности, которые угрожают торговому мореплаванию. В международной практике они выступают как "Perils of the Sea" и "Perils on the Sea".

Типичным страховым случаем в рамках "Perils of the Sea" является столкновение судов.

Типичными страховыми случаями в контексте "Perils on the Sea" выступают пожар на судне, выбрасывание груза за борт с целью избежания гибели судна.

Страховые случаи при всем их разнообразии характеризуются тем, что они создают угрозу (то есть возможность) наступления убытков, но не влекут их с неизбежностью.

Неизбежные убытки страхованием не покрываются; например, неисправность (выход из строя) технического устройства в результате коррозии, которая в данных условиях (высокая влажность окружающей среды) является неизбежной.

Лекция 16-17

16.4. Договорное страхование

При рассмотрении ряда дел, связанных с требованием страхователя

Лекция 16-17

16.4. Договорное страхование

При рассмотрении ряда дел, связанных с требованием страхователя

Каждый договор морского страхования содержит максимальный размер страхового возмещения — определенную страховую сумму (Insured Amount), которую страхователь объявляет страховщику.

Страховая сумма не должна превышать страховую стоимость, то есть сумму денежной оценки действительной его стоимости, (Insured Value) имущества, в момент заключения договора.

Если страховая сумма, указанная в договоре морского страхования, превышает страховую стоимость имущества, то такой договор признается недействительным в той части страховой суммы, которая превышает страховую стоимость. Это правило называют лимитом страхования.

По желанию страхователя страховая сумма может быть установлена на уровне, не достигающем величины страховой стоимости и тогда имущество окажется застрахованным не полностью, а частично. В таком случае убытки страхователя вследствие наступления страхового случая компенсируются страховщиком выплатой страхового возмещения (Insurance Indemnity), пропорционально отношению страховой суммы к страховой стоимости.

Лекция 16-17

16.4. Договорное страхование

Например, если груз стоимостью 10 тыс. долл. США,

Лекция 16-17

16.4. Договорное страхование

Например, если груз стоимостью 10 тыс. долл. США,

Страховая стоимость груза — 10000 дол.;

Страховая сумма — 5000 дол.;

Отношение страховой суммы

к страховой стоимости —5000/10000= 1/2;

Сумма убытка — 3000 дол.;

Страховое возмещение — 1/2 х 3000 = 1500 дол.

Страховые платежи — это плата за морское страхование. Для страхователя — это плата за риск, а для морского страховщика — денежное выражение оцененного риска и источник формирования страхового фонда, который, если произойдет страховой случай, предназначается на выплату страхового возмещения страхователю.

Страховые платежи (взносы), уплачиваемые при заключении договора морского страхования в акционерную страховую компанию, в международной страховой практике носят название страховой премии (Insurance Premium), а те же страховые платежи (взносы), уплачиваемые клубу взаимного страхования, называются Call.

Лекция 16-17

16.4. Договорное страхование

Размер страховой премии определяется с учетом характера и

Лекция 16-17

16.4. Договорное страхование

Размер страховой премии определяется с учетом характера и

Так, при страховании судна на размер страховой премии влияют такие факторы как:

возраст судна;

наличие класса;

район плавания;

характер предназначенных к перевозке грузов и т.п.

При страховании груза размер премии зависит от таких обстоятельств как:

качество тары и упаковки;

место расположения груза на судне;

от времени года перевозки и т.д.

Страховая премия исчисляется по ставке, представляющей определенный процент страховой стоимости застрахованного имущества, или определенную сумму, подлежащую умножению на величину валовой вместимости (Gross Tonnage, GT) и уплачивается в той же валюте, в какой подлежит выплате страховое возмещение.

Лекция 16-17

16.4. Договорное страхование

Размер страховой премии можно определить довольно просто:

R =

Лекция 16-17

16.4. Договорное страхование

Размер страховой премии можно определить довольно просто:

R =

где: R — страховая премия; D - страховая сумма; p — вероятность наступления страхового случая.

Рассмотрим расчет премии на условном примере:

Страховая сумма объекта страхования - 10000 дол.;

Вероятность наступления страхового случая — 1%;

Страховая премия - 10000x0,01 = 100 дол.;

Застраховано таким образом — 50 объектов. Выручка: 50х100= 5 000 дол.;

В течение срока страхования погибает, не нарушая законов теории вероятностей — 1 объект;

Страховое возмещение составит — 10 000 дол.

Как видим, сумма страхового возмещения получилась в два раза больше собранного страхового фонда. Следовательно, надежное для страховщика страхование обеспечивается только при достаточно большом количестве застрахованных объектов, например, более 100. Вместе с тем, прибыль от страховых операций не единственный источник доходов страховой компании. Значительным источником доходов является инвестирование страхового фонда, который находится в полном распоряжении страховщика.

Лекция 16-17

16.4. Договорное страхование

Страховой интерес (Insurable Interest) - мера материальной заинтересованности

Лекция 16-17

16.4. Договорное страхование

Страховой интерес (Insurable Interest) - мера материальной заинтересованности

По общему правилу, выраженный страховой интерес удостоверяется страховым полисом (Insurance Policy) - документом, обычно именным, выдаваемым страховщиком в удостоверении договора страхования и содержащим его условия. При этом страховые полисы в морском страховании подразделяются на:

• рейсовые, по которым ответственность страховщика определяется продолжительностью одного рейса судна от порта погрузки до порта назначения;

• генеральные, применяемые обычно при страховании грузов, по которым страховщик принимает на себя ответственность за убытки по застрахованным грузам, отправляемым или получаемым страхователем в течение определенного периода времени.

Лекция 16-17

16.4. Договорное страхование

О каждой отправке груза, подпадающей под действие генерального

Лекция 16-17

16.4. Договорное страхование

О каждой отправке груза, подпадающей под действие генерального

В результате заключения договора морского страхования между страхователем и страховщиком складываются определенные правоотношения, которые направлены на удовлетворение имеющихся страховых интересов. Таким образом, в качестве страховой организации, участвующей в заключении договора морского страхования, могут выступать: акционерная страховая компания; клуб взаимного страхования; страховая корпорация Ллойд; Институт лондонских страховщиков.

Любая страховая организация, применительно к заключаемому договору морского страхования — это морской страховщик (Insurer).

Страхователь (Insured) — это судовладелец; морской перевозчик (фрахтователь); грузовладелец; пассажир или член экипажа морского судна.

При заключении договора морского страхования страхователь обязан сообщить страховщику сведения об обстоятельствах, которые имеют важное значение для определения степени риска события, угрожающего объекту страхования, и которые известны страхователю.

Лекция 16-17

16.4. Договорное страхование

В отношении судна, принимаемого на страхование, к числу

Лекция 16-17

16.4. Договорное страхование

В отношении судна, принимаемого на страхование, к числу

• год постройки судна (указывает страховщику на его техническое состояние);г

• тип судна (сухогруз, нефтеналивное судно, газовоз, автомобильный паром и т.д.);

• валовая вместимость судна;

• флаг судна (где осуществлена регистрация судна. Особое внимание обращается на факт регистрации судна под "удобным" флагом какого-либо иностранного государства). Регистрация судна под "удобным" флагом обеспечивает недосягаемость судна для конфискации и взысканий органами власти страны проживания судовладельца;

• судовладелец (юридическое или физическое лицо, эксплуатирующее судно от своего имени, независимо от того, является ли оно собственником судна или использует его на ином законном основании);

• ограничения по району плавания (содержащиеся в судовых документах).

Лекция 16-17

16.4. Договорное страхование

В отношении груза, принимаемого на страхование, к числу

Лекция 16-17

16.4. Договорное страхование

В отношении груза, принимаемого на страхование, к числу

• вид груза (генеральный, навалочный, крупногабаритный, рефрижераторный и т.д.);

• позиция товарной номенклатуры (например, в отношении сахара указывается, какой именно подлежит морской перевозке: сахар-сырец, сахар-песок, сахар-рафинад);

• тара и упаковка груза (мешки, бочки, коробки, ящики и т.д.);

• вес, объем груза в соответствующих единицах измерения;

• маршрут следования груза (с точки зрения ожидаемых погодно-климатических условий в процессе морской перевозки, а также необходимого технологического оборудования в порту погрузки и порту выгрузки для погрузочно-разгрузочных операций).

Приведенные перечни носят примерный характер и сопровождаются оговоркой, обязывающей страхователя сообщать и все другие известные ему сведения, имеющие существенное значение для суждения о степени риска, даже при отсутствии запроса об этом со стороны страховщика. Но и после заключения договора страхователь должен сообщать страховщику обо всех обстоятельствах, существенным образом увеличивающих опасность, которой подвергается застрахованное имущество.

Лекция 16-17

16.4. Договорное страхование

При страховании судна такими обстоятельствами могут, быть:

задержка

Лекция 16-17

16.4. Договорное страхование

При страховании судна такими обстоятельствами могут, быть:

задержка

плавание во льдах;

буксировка застрахованным судном других судов и т.д.

При страховании грузов имеются в виду:

значительное замедление отправки груза;

изменение порта выгрузки;

перегрузка на другое судно.

Нарушение страхователем своей обязанности в отношении предоставления информации о существенных обстоятельствах освобождает страховщика от платежной обязанности поскольку на основе полученных от страхователя сведений страховщик не только определяет свое отношение к заявке страхователя (страховать или нет), но и основывает свою позицию по условиям обязательств, в частности, по ставке страховой премии.

Такие (существенные) обстоятельства служат основанием для суждения морского страховщика относительно объекта морского страхования. Сопоставляя существенные обстоятельства и сравнивая их друг с другом, а также имеющимся прошлым опытом, морской страховщик выносит решение относительно целесообразности заключения договора страхования.

Лекция 16-17

16.4. Договорное страхование

Если такой договор заключается, то в удостоверение его

Лекция 16-17

16.4. Договорное страхование

Если такой договор заключается, то в удостоверение его

Лекция 16-17

17.1. Страхование судов

В период эксплуатации суда подвергаются опасностям различного рода,

Лекция 16-17

17.1. Страхование судов

В период эксплуатации суда подвергаются опасностям различного рода,

Убытки от гибели судна среднего тоннажа составляют 7-12 млн. дол. США, крупнотоннажный танкер стоит 50-60 млн. дол. США. Обычные среднемесячные потери мирового флота составляют от 10 до 16 судов.

Наибольшие убытки, зафиксированные в связи с гибелью морских судов, таких как: лайнер "Титаник" (убытки в настоящее время не определены достаточно точно); танкер "Олимпик Брейвери" (убытки 50 млн. дол. США); лихтеровоз "Мюнхен" (общие убытки вместе с грузом составили 70 млн. дол. США).

Наиболее тяжелые последствия возникают при опрокидывании судна в результате неправильной загрузки, когда гибнет судно, весь груз и экипаж.

Лекция 16-17

17.1. Страхование судов

Аварийные повреждения судов, главным образом, связаны со следующими

Лекция 16-17

17.1. Страхование судов

Аварийные повреждения судов, главным образом, связаны со следующими

• навалы на причалы и другие неподвижные объекты;

• касания грунта;

• ледовые повреждения корпуса и винтов;

• небрежность при грузовых операциях;

• неправильная техническая эксплуатация судовых устройств и механизмов.

Аварийные происшествия с судами возникают гораздо чаще, чем гибель судов, и среднегодовые убытки от таких происшествий превышают убытки от гибели судов в 2-2,5 раза, достигая 1 млрд. дол. США.

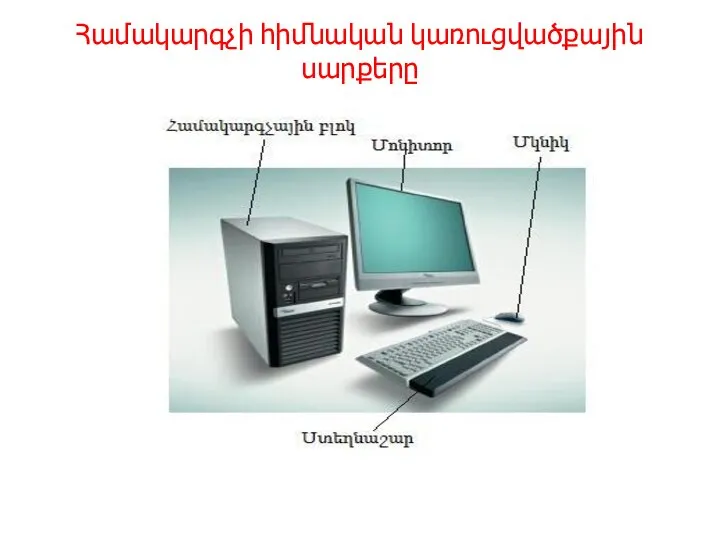

Безопасность плавания судна зависит от:

конструктивных особенностей судна;

качества постройки;

материалов, из которых изготовлено судно;

оборудования;

классификационного общества, которое присвоило судну класс и под надзором которого оно находится.

Одним из важнейших факторов безопасности является профессиональная квалификация экипажа, который обеспечивает эксплуатацию судна в различных производственных и погодных условиях.

Лекция 16-17

17.1. Страхование судов

Известно, что опасности для судна в море всегда

Лекция 16-17

17.1. Страхование судов

Известно, что опасности для судна в море всегда

Сделать это можно с помощью страхования судов (страхования КАСКО) (итал. casco), являющегося важнейшим покрытием для судна.

Данное страховое покрытие охватывает само судно и все находящиеся на борту устройства, которые принадлежат либо самой судоходной компании, либо взяты ею в аренду, а также все находящиеся на борту запасные части к самому судну или его механизмам.

Часто его называют страхованием "корпуса и машины" (Hull & Machinery, H&M). Страхование КАСКО не охватывает провиант, бункер, оборудование машинного отделения и палубное вместе с другими устройствами, предназначенными для использования на судне, например, крепежными — для обеспечения безопасности и защиты груза. Также КАСКО страхование не покрывает увечье, смерть людей и причинение ущерба личному имуществу.

Лекция 16-17

17.1. Страхование судов

Страхование Н&М покрывает потери или повреждения судна, случившиеся

Лекция 16-17

17.1. Страхование судов

Страхование Н&М покрывает потери или повреждения судна, случившиеся

• опасностей моря, рек, озер или других судоходных вод;

• пожара, взрыва;

• хищения посторонними лицами;

• выбрасывания груза за борт;

• пиратства;

• контакта с береговым транспортным средством, оборудованием дока (причала);

• землетрясения, молнии, извержения вулкана.

Страхование КАСКО очень разнообразно. В целях стандартизации договоров страхования, предоставления выбора страхователю в страховом покрытии при страховании судов применяют различные условия, объединяющие определенную группу рисков:

• "С ответственностью за гибель и повреждение" — условие, так называемого, "полного покрытия", когда страховщик возмещает судовладельцу убытки от гибели или повреждения судна. Причинами такой гибели может быть пожар, взрыв на судне, бури, землетрясения, посадка на мель, столкновение с различными предметами, любые другие опасности, связанные с мореплаванием;

Лекция 16-17

17.1. Страхование судов

• "Без ответственности за повреждения, кроме случаев крушения"

Лекция 16-17

17.1. Страхование судов

• "Без ответственности за повреждения, кроме случаев крушения"

• "Без ответственности за частную аварию" — предполагает, что страховщик несет свои обязательства в том же объеме, что и на полных условиях страхования "С ответственностью за гибель и повреждение", но за исключением ответственности за частную аварию.

Под аварией понимается ущерб и убытки, а также чрезвычайные расходы, понесенные судном, грузом и фрахтом в процессе морской перевозки. В соответствии с природой этих убытков и принципами их распределения между участниками перевозки они подразделяются на общую аварию и частную аварию.

Общая авария подлежит распределению между судном, фрахтом и грузом, в то время как частную аварию (убытки, расходы) несет тот, кто ее потерпел или тот, на кого возлагается ответственность за нее;

• "С ответственностью только за полную гибель судна" — самое "узкое" условие страхования. В соответствии с ним финансовая ответственность страховщика перед судовладельцем возникает лишь в случае гибели судна.

Лекция 16-17

17.1. Страхование судов

Необходимо подчеркнуть, что страхование ответственности ни в коей

Лекция 16-17

17.1. Страхование судов

Необходимо подчеркнуть, что страхование ответственности ни в коей

Лекция 16-17

17.2. Страхование грузов

Цель такого страхования, так называемого страхования КАРГО -

Лекция 16-17

17.2. Страхование грузов

Цель такого страхования, так называемого страхования КАРГО -

Правила Инкотермс обеспечивают решение трех принципиальных условий международного контракта купли-продажи: момент и место перехода рисков случайной гибели или повреждения товара с продавца на покупателя; распределение между ними расходов по транспортным операциям; документы или электронные сообщения, отправляемые продавцом покупателю в подтверждении доставки товара. Именно переход рисков определяет желание или обязанность страхования проданных товаров.

Лекция 16-17

17.2. Страхование грузов

Лицом, заинтересованным в страховании груза, является тот, у

Лекция 16-17

17.2. Страхование грузов

Лицом, заинтересованным в страховании груза, является тот, у

По условиям контрактов купли-продажи CIF и CIP, получивших широкое распространение в международной коммерческой практике, продавец обязан застраховать проданный товар в пользу покупателя. Интерес в страховании груза могут, помимо его собственника, иметь и другие лица. Например, хранитель, если по условиям обязательства он принимает на себя риск случайной гибели или повреждения вверенного ему товара.

Риск потери или повреждения груза при морской транспортировке в той или иной степени всегда будет иметь место. Это зависит как от сил природы, от неисправностей судового двигателя, так и от человеческих ошибок, неосторожности или халатности. Характер и свойства самого груза тоже несут в себе некоторую часть риска. К этому также имеет отношение тип и характеристики самого транспортного средства — судна, время транспортировки, способ передвижения и его маршрут. Таким образом, груз во время транспортировки подвергается влиянию множества различных, в том числе агрессивных, факторов, на которые его владелец, да и сам перевозчик не могут повлиять.

Лекция 16-17

17.2. Страхование грузов

Ответственность морского перевозчика за груз регулируется законами, принятыми

Лекция 16-17

17.2. Страхование грузов

Ответственность морского перевозчика за груз регулируется законами, принятыми

Перевозчик несет ответственность возмещения за потерю или повреждения, нанесенные грузу в то время, когда тот находится на его ответственности, то есть от момента получения до момента сдачи. Ответственность возмещения подразумевает, что сам перевозчик, его служащие или другие лица, которых он нанимает для выполнения поручений, связанных с транспортировкой, могут быть призваны к ответственности за повреждение или потерю груза.

Основным в морском страховании грузов является условие "С ответственностью за все риски". Широко распространены также в международной практике условия: "С ответственностью за частную аварию" и "Без ответственности за повреждения, кроме случаев крушения". Для подчеркивания непрерывности страховой защиты на всем пути следования груза, в договорах страхования (полисах) используется оговорка о страховании "От склада до склада" или "От двери до двери".

Лекция 16-17

17.2. Страхование грузов

При страховании.по условию "С ответственностью за все виды

Лекция 16-17

17.2. Страхование грузов

При страховании.по условию "С ответственностью за все виды

• убытки от повреждения или полной гибели всего или части груза, произошедшие по любой причине;

• убытки, расходы и взносы по общей аварии;

• все необходимые и целесообразно произведенные расходы по спасанию груза, а также по уменьшению убытка.

При страховании по условию "С ответственностью за частную аварию" возмещаются:

• убытки от повреждения или полной гибели всего или части груза вследствие огня, молнии, бури или других стихийных бедствий; крушения или столкновения судов между собой; удара их о неподвижные или плавучие предметы; посадки судна на мель; взрыва; повреждения судна льдом, подмочки забортной водой, а также мер, принятых для спасания или тушения пожара;

• убытки вследствие пропажи судна без вести;

• убытки от повреждения или полной гибели всего или части груза вследствие несчастных случаев при погрузке, укладке, выгрузке груза и приемке судном топлива.

Лекция 16-17

17.2. Страхование грузов

При страховании по условию "Без ответственности за повреждение,

Лекция 16-17

17.2. Страхование грузов

При страховании по условию "Без ответственности за повреждение,

• убытки полной гибели всего или части груза вследствие огня, молнии, бури или других стихийных бедствий; крушения или столкновения судов между собой; удара их о неподвижные или плавучие предметы; посадки судна на мель; взрыва; повреждения судна льдом; подмочки забортной водой, а также мер, принятых для спасания или тушения пожара;

• убытки вследствие пропажи судна без вести;

• убытки от полной гибели всего или части груза вследствие несчастных случаев при погрузке, укладке, выгрузке груза и приемке судном топлива;

• убытки от повреждения груза вследствие крушения или столкновения судов между собой или со всяким неподвижным или плавучим предметом, включая лед; пожара или взрыва на судне; посадки судна на мель;

• убытки, расходы и взносы по общей аварии.

Наличие трех вариантов страхования повышает гибкость договора: некоторые грузы, например, руда, уголь — не могут быть повреждены в процессе морской перевозки и страхуются на условиях "Без ответственности за повреждения, кроме случаев крушения". Другие грузы, подверженные повреждениям: предметы широкого потребления, оборудование, продовольственные товары страхуются на условиях "С ответственностью за все виды риска".

Лекция 16-17

17.2. Страхование грузов

При любом варианте страхового покрытия страховщик не принимает

Лекция 16-17

17.2. Страхование грузов

При любом варианте страхового покрытия страховщик не принимает

• естественная убыль груза и другие его свойства, приводящие к неизбежным потерям;

• погрузка грузов, опасных в отношении взрыва или самовозгорания без уведомления страховщика;

• военные, пиратские действия, народные волнения, распоряжения властей, забастовки и т.п.;

• умысел или грубая неосторожность страхователя, грузоотправителя, грузополучателя или их представителей;

• задержки в доставке;

• влияние температуры и влажности трюмного воздуха и подмочка груза конденсатом;

• несоответствие тары и упаковки грузу, а также отправка груза в поврежденном состоянии.

Лекция 16-17

17.2. Страхование грузов

Аварийный комиссар (Average Adjuster) — уполномоченное юридическое или

Лекция 16-17

17.2. Страхование грузов

Аварийный комиссар (Average Adjuster) — уполномоченное юридическое или

При наступлении страхового случая страхователь обязан обратиться к определенному аварийному комиссару, представляющему интересы страховщика в данной стране. По результатам проведенной работы аварийный комиссар составляет аварийный сертификат (Survey Report), на основании которого страховщик принимает решение о страховой выплате или отклонении претензий страхователя.

Аварийный сертификат содержит подробные данные об обстоятельствах дела и все сведения, необходимые для окончательного расчета по убытку и оплате страхового возмещения. Аварийный сертификат прикладывается к письменному заявлению страхователя о возмещении ущерба по факту страхового случая, исходя из условий заключенного ранее договора морского страхования. Последний совершается в письменном виде и вступает в силу с момента уплаты страхователем страховой премии, если законом или договором не предусмотрено иное.

Лекция 16-17

17.2. Страхование грузов

Страховщик может отказать в уплате страхового вознаграждения, если

Лекция 16-17

17.2. Страхование грузов

Страховщик может отказать в уплате страхового вознаграждения, если

1) сообщил неправильные сведения об обстоятельствах, имеющих существенное значение для суждения о страховом риске;

2) не известил страховщика о существенных изменениях в риске, которые появились после заключения договора страхования;

3) не принял мер к спасению и сохранению груза и не известил о страховом случае страховщика.

Договорное страхование судна традиционно не распространяется на целый ряд рисков, связанных как с владельцем судна, так и с использованием его для перевозки грузов. Так, в частности, страхование КАСКО не предусматривает возмещение убытков судовладельцу, связанных с его ответственностью за груз, а именно: от недостачи и повреждения груза, от таможенных и других штрафов, уплачиваемых судовладельцем из-за ошибок и упущений капитана и членов судового экипажа и других лиц.

САМОСТОЯТЕЛЬНАЯ РАБОТА

САМОСТОЯТЕЛЬНАЯ РАБОТА

Лекция 16-17

17.3. Взаимное страхование (P&I)

В международном торговом судоходстве наиболее исчерпывающим образом

Лекция 16-17

17.3. Взаимное страхование (P&I)

В международном торговом судоходстве наиболее исчерпывающим образом

В последующем эти общества стали принимать на страхование не только 75% убытков от столкновения судов, но и ряд других рисков (например, ответственность судовладельца за вред, причиненный лицам судового экипажа, пассажирам или береговым рабочим, а также за убытки от повреждения судном портовых сооружений и т.д.), объединяемых общим названием Indemnity Risks. Соответственно, и общества, занимавшиеся страхованием таких рисков, именовались Indemnity Clubs.

Лекция 16-17

17.3. Взаимное страхование (P&I)

В то же время судовладельцы испытывали потребность

Лекция 16-17

17.3. Взаимное страхование (P&I)

В то же время судовладельцы испытывали потребность

Взаимное страхование судовладельцев получило широкое распространение во всем мире, P&I Clubs имеются в Англии, Швеции, Норвегии, США, Японии и других странах. Однако, если американские и скандинавские общества построены, в основном, по национальному признаку, то крупные английские клубы насчитывают в числе своих членов судовладельцев более чем шестидесяти стран.

Круг страховых рисков в этих обществах весьма широк — от похоронных расходов в связи со смертью члена экипажа до штрафов, взыскиваемых портовыми властями за нарушение таможенных, санитарных и других правил и норм. Клуб не только возмещает судовладельцу понесенные убытки и расходы, но и активно содействует их предотвращению или сокращению.

Лекция 16-17

17.3. Взаимное страхование (P&I)

Клубы взаимного страхования не конкурируют со страховыми

Лекция 16-17

17.3. Взаимное страхование (P&I)

Клубы взаимного страхования не конкурируют со страховыми

• ответственность за утрату и повреждение груза, происшедшие по вине перевозчика или другого лица, за действия которого он несет ответственность;

• ответственность перед третьей стороной, возникшая в результате столкновения и не подпадающая под обычное страхование;

• ответственность за ущерб, причиненный судам или находящемуся на них имуществу иным образом, чем столкновение, в результате небрежности в судовождении или управлении судном;

• ответственность за ущерб, причиненный береговым или плавающим сооружениям;

• неполученные доли, причитающейся с груза по общей аварии, в результате неуплаты ее грузовладельцем;

• штрафы, наложенные на судно таможней или другими органами власти;

• ущерб, связанный с потерей жизни или болезнью моряков и других лиц, ответственность за которые возлагается на судовладельца.

Страхование в клубе может быть произведено как по всем видам страхуемых рисков, так и только по отдельным рискам.

В настоящее время деятельность в клубах взаимного страхования выходит за рамки чисто страховых операций. Они оказывают судовладельцам услуги по широкому кругу вопросов, связанных с эксплуатацией транспортных средств и морской перевозкой. Клубы располагают представителями в основных портах мира, которые оказывают эффективную помощь капитанам судов и агентам. С точки зрения многих судовладельцев, важнейшей услугой со стороны клубов является выдача гарантий для избежания ареста судна или освобождения его из под ареста.

Финансовые средства клуба образуются из платежей, вносимых судовладельцами-членами клуба. Платежи эти подразделяются на авансовые взносы, вносимые в начале каждого полисного года, и дополнительные взносы, число, размер и сроки внесения которых устанавливает комитет директоров в зависимости от финансовых результатов деятельности клуба. Из взносов и образуется капитал, который расходуется на уплату убытков по претензиям. Кроме того, с членов взимается сбор, идущий на покрытие управленческих расходов по содержанию клуба.

В клуб вступают не судовладельцы, а отдельные суда. Судно, застрахованное в клубе, называется введенным судном. Судовладелец может ввести в клуб одно судно, несколько судов или весь свой флот. Обычно судно вводится в клуб на полисный

536

год, который начинается и заканчивается в полночь по Гринвичу 20 февраля каждого года. Но судно может быть введено в клуб и на один рейс. Судно вводится в клуб по письменному заявлению судовладельца, в котором должны быть представлены сведения:

• объем страхования КАСКО;

• тип, размер, флаг и год постройки судна;

• район и характер эксплуатации;

• об управляющих судна, капитане и экипаже;

• о перечне рисков, от которых судовладелец хочет получить страховое покрытие.

Менеджеры клуба, рассматривая заявление, могут потребовать дополнительные данные о судне и его управлении и могут отказать во введении судна в клуб без объяснения причин. Это может быть связано с ветхостью судна, низким уровнем управления и другими причинами. При введении судна в клуб судовладелец принимает как обязательные все условия и правила клуба.

11.7.4. Роль капитана и экипажа при наступлении страхового случая

Как показано ранее, решение о страховании судна/груза принимает судовладелец, который и оформляет все необходимые документы на определенных условиях. О факте и условиях страхования сообщается капитану, который должен обеспечить выполнение необходимых действий, вытекающих из договора страхования. В данном разделе на примере ситуаций, когда возникают события, подпадающие под определение "страховой случай", показаны необходимые действия капитана. Разумеется, это всего лишь схема, в действительности (в практике) могут приниматься и другие решения — в зависимости от конкретных условий перевозки, страхования, причин потенциального риска убытков для судовладельца и др.

Предположим, после открытия люков судна в порту назначения обнаружили, что значительная часть груза (застрахованного) испорчена. На рисунке 11.10. показаны действия капитана (по информированию о случившемся) в данной ситуации.

537

СтраховщикСудовладелец или менеджергруза■<--------------------------------;1тГрузополучательwР&1клубКапитан-Местный агентАiIVФрахтователь1МестныйпредставительP&I клубаV<-------------------1P&I клуб фрахтователяРис. 11.10. Действия капитана при наступлении страхового случая

Одной из первых оповещается страховая компания. После оповещения о случившемся всех заинтересованных сторон и получения рекомендаций/указаний от судовладельца и клуба P&I капитан действует в соответствии с ними. В частности, могут приглашаться независимые сюрвейеры для оценки масштабов и установления причин порчи (Appointing Experts), устанавливаются непосредственные контакты участников перевозки между собой, начинается расследование инцидента. Эти действия показаны на рисунке 11.11.

При угрозе ареста судна в эту схему включают местный суд и банк, финансирующий страховую компанию. С ними дела решают адвокаты (юристы) страховщика груза (Cargo Underwriter).

Для разбирательства случая несохранной доставки груза и защиты интересов судовладельца капитан и офицеры должны подготовить комплекс документов, к которым, в частности, относятся:

• план судна (расположение грузовых помещений, танков и т.д.);

• мерительное свидетельство судна;

• классификационный сертификат;

• судовая роль;

538

• доклады капитана (ст. помощника, ст. механика) о регулярном осмотре и обслуживании судна и его оборудования;

• инструкции компании по обслуживанию судна;

• графики обслуживания, проверок и ремонта;

• журналы проверок, обслуживания;

• система судового менеджмента, записи о внешних и внутренних проверках (аудит);

• записи о содержании и корректуре навигационных пособий;

• записи о ремонтах, выполненных сторонними организациями;

• дипломы и сертификаты членов экипажа;

• записи о проверках грузовых устройств;

• расчеты дедвейта судна;

• судовые расчеты изгибающих моментов в различных стадиях эксплуатации;

• расчеты остойчивости;

• расписки грузовых помощников капитана в приеме груза (Mate's Receipts);

• коносаменты;

• чартер-партия;

• "Draft Survey" со всеми сопроводительными документами;

• заявление о морском протесте (письма протеста);

• выдержки из судового журнала для периода плавания с грузом, включая погрузочно-разгрузочные операции;

• записи о вентилировании трюмов (если не указано в судовом журнале);

• записи о замерах температур воздуха в грузовых помещениях;

• записи о замерах воды в льялах;

• машинный журнал за этот период;

• таймшит, стейтмент оф фэктс в портах погрузки и выгрузки;

• нотис о готовности судна к грузовым операциям.

И еще, по крайней мере, 20 документов, относящихся к укладке, размещению грузов и другим операциям на судне.

Представленные капитаном, экспертами, сюрвейерами документы анализируются и всесторонне изучаются клубом P&I, в котором застрахованы риски судна (перевозчика) в отношении

540

состояния груза, и страховщиком грузополучателя. Последний выплачивает грузовладельцу страховое возмещение и на основе принципа суброгации предъявляет финансовые претензии перевозчику. Защиту интересов перевозчика и возмещение убытков (судовладелец компенсирует потери грузовладельца, связанные с несохранной доставкой груза) осуществляет клуб P&I.

Суброгацией (Subrogation) называется переход к страховщику после уплаты страхового возмещения права страхователя на возмещение оплаченных им убытков. В силу суброгации страховщик заменяет собой страхователя (грузовладельца) в его правоотношении с причинителем убытков — морским перевозчиком. Однако последний несет правовую ответственность за груз лишь при наличии вины, в то время как страховщик обязан возместить убытки вообще не связанные с чьей-либо виной и носящих характер случая или непреодолимой силы. Отношения сторон в этом случае показаны на рисунке 11.12.

Грузовладелец, получивший страховое возмещение от страховой компании, теряет право предъявлять претензии и иски перевозчику. Однако, если груз был застрахован на страховую сумму, меньшую его реальной страховой стоимости, грузовладелец может претендовать на получение от перевозчика разницы между суммой, полученной от страховщика, и реальной стоимостью утраченного груза.

Обычно суброгация оформляется суброгационным письмом страхователя. Право суброгации возникает по факту выплаты страхового возмещения (но не вместо и не ранее этой выплаты).

Необходимо отметить, что сумма страхового фонда, получаемая от поступающих страховых премий в каждую страховую компанию, не идет ни в какое сравнение с суммами возмещения крупных потерь. Катастрофа большого танкера, сопровождающаяся загрязнением среды, может привести к финансовому краху практически любую страховую компанию, а на членов клуба P&I наложить очень тяжелое бремя. Поэтому на практике применяются такие формы как сострахование и перестрахование. Сострахование применяется только в области коммерческого страхования, а перестрахование используется как компаниями, так и клубами.

Сострахование заключается в том, что одно и то же судно страхуется не одним, а несколькими страховщиками, каждый из

541

Страхователь

Грузовладелец

Судовладелец

Рис. 11.12. Схема отношений суброгации в случае несохранной

перевозки грузов

Обозначения: 1 — договор морской перевозки; 2 — договор страхования груза; 3 — выплата страхового возмещения; 4 — переход к страховщику прав требования из договора морской перевозки (суброгация); 5 — требование страховщика к морскому перевозчику о возмещении ущерба.

которых именуется в данном случае состраховщиком и соглашается выплачивать лишь определенную часть убытков (1%; 50% и т.п.). Таким образом, могут быть застрахованы все суда судоходной компании. Итог обязательства всех страховщиков составляет 100%. Каждая страховая компания получает такую часть общей суммы страховых премий, которая соответствует ее доле в обязательствах. Поддержание отношений с большим числом страховщиков для судовладельца — сложное дело, поэтому сострахование обычно осуществляется через брокерские фирмы.

Более универсальным средством повышения финансовой устойчивости страховых операций является перестрахование. Суть перестрахования в том, что страховщик, выдавший страховое покрытие судовладельцу, передает часть ответственности и соответствующую ей часть страхового фонда другому страховщику, который в данном случае именуется перестраховщиком. Перестраховщик вступает в договорные отношения не с судовладельцем, а с первоначальным страховщиком.

Лекция 16-17

17.3. Взаимное страхование (P&I)

Клубы взаимного страхования не конкурируют со страховыми

Лекция 16-17

17.3. Взаимное страхование (P&I)

Клубы взаимного страхования не конкурируют со страховыми

• ответственность за утрату и повреждение груза, происшедшие по вине перевозчика или другого лица, за действия которого он несет ответственность;

• ответственность перед третьей стороной, возникшая в результате столкновения и не подпадающая под обычное страхование;

• ответственность за ущерб, причиненный судам или находящемуся на них имуществу иным образом, чем столкновение, в результате небрежности в судовождении или управлении судном;

• ответственность за ущерб, причиненный береговым или плавающим сооружениям;

• неполученные доли, причитающейся с груза по общей аварии, в результате неуплаты ее грузовладельцем;

• штрафы, наложенные на судно таможней или другими органами власти;

• ущерб, связанный с потерей жизни или болезнью моряков и других лиц, ответственность за которые возлагается на судовладельца.

Страхование в клубе может быть произведено как по всем видам страхуемых рисков, так и только по отдельным рискам.

Лекция 16-17

17.3. Взаимное страхование (P&I)

В настоящее время деятельность в клубах взаимного

Лекция 16-17

17.3. Взаимное страхование (P&I)

В настоящее время деятельность в клубах взаимного

Финансовые средства клуба образуются из платежей, вносимых судовладельцами-членами клуба. Платежи эти подразделяются на авансовые взносы, вносимые в начале каждого полисного года, и дополнительные взносы, число, размер и сроки внесения которых устанавливает комитет директоров в зависимости от финансовых результатов деятельности клуба. Из взносов и образуется капитал, который расходуется на уплату убытков по претензиям. Кроме того, с членов взимается сбор, идущий на покрытие управленческих расходов по содержанию клуба.

В клуб вступают не судовладельцы, а отдельные суда. Судно, застрахованное в клубе, называется введенным судном. Судовладелец может ввести в клуб одно судно, несколько судов или весь свой флот. Обычно судно вводится в клуб на полисный год, который начинается и заканчивается в полночь по Гринвичу 20 февраля каждого года.

Лекция 16-17

17.3. Взаимное страхование (P&I)

Но судно может быть введено в клуб

Лекция 16-17

17.3. Взаимное страхование (P&I)

Но судно может быть введено в клуб

• объем страхования КАСКО;

• тип, размер, флаг и год постройки судна;

• район и характер эксплуатации;

• об управляющих судна, капитане и экипаже;

• о перечне рисков, от которых судовладелец хочет получить страховое покрытие.

Менеджеры клуба, рассматривая заявление, могут потребовать дополнительные данные о судне и его управлении и могут отказать во введении судна в клуб без объяснения причин. Это может быть связано с ветхостью судна, низким уровнем управления и другими причинами. При введении судна в клуб судовладелец принимает как обязательные все условия и правила клуба.

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

Как показано

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

Как показано

Рассмотрим на примере ситуаций, когда возникают события, подпадающие под определение "страховой случай", необходимые действия капитана. Разумеется, это всего лишь схема, в действительности (в практике) могут приниматься и другие решения — в зависимости от конкретных условий перевозки, страхования, причин потенциального риска убытков для судовладельца и др.

Предположим, после открытия люков судна в порту назначения обнаружили, что значительная часть груза (застрахованного) испорчена.

Одной из первых оповещается страховая компания.

После оповещения о случившемся всех заинтересованных сторон и получения рекомендаций/указаний от судовладельца и клуба P&I капитан действует в соответствии с ними.

В частности, могут приглашаться независимые сюрвейеры для оценки масштабов и установления причин порчи (Appointing Experts), устанавливаются непосредственные контакты участников перевозки между собой, начинается расследование инцидента.

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

Действия капитана

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

Действия капитана

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

При угрозе

Лекция 16-17

17.4. Роль капитана и экипажа при наступлении страхового случая

При угрозе

Для разбирательства случая несохранной доставки груза и защиты интересов судовладельца капитан и офицеры должны подготовить комплекс документов, к которым, в частности, относятся:

• план судна (расположение грузовых помещений, танков и т.д.);

• мерительное свидетельство судна;

• классификационный сертификат;

• судовая роль;

• доклады капитана (ст. помощника, ст. механика) о регулярном осмотре и обслуживании судна и его оборудования;

• инструкции компании по обслуживанию судна;

• графики обслуживания, проверок и ремонта;

• журналы проверок, обслуживания;

• система судового менеджмента, записи о внешних и внутренних проверках (аудит);

• записи о содержании и корректуре навигационных пособий;