Содержание

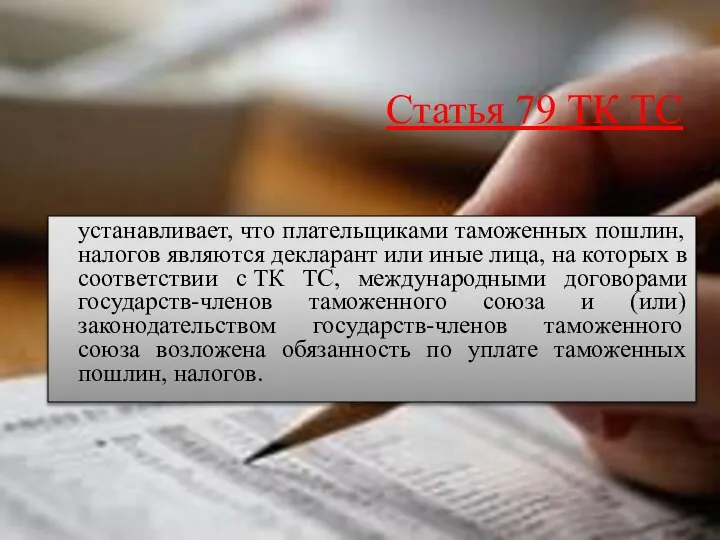

- 2. Статья 79 ТК ТС устанавливает, что плательщиками таможенных пошлин, налогов являются декларант или иные лица, на

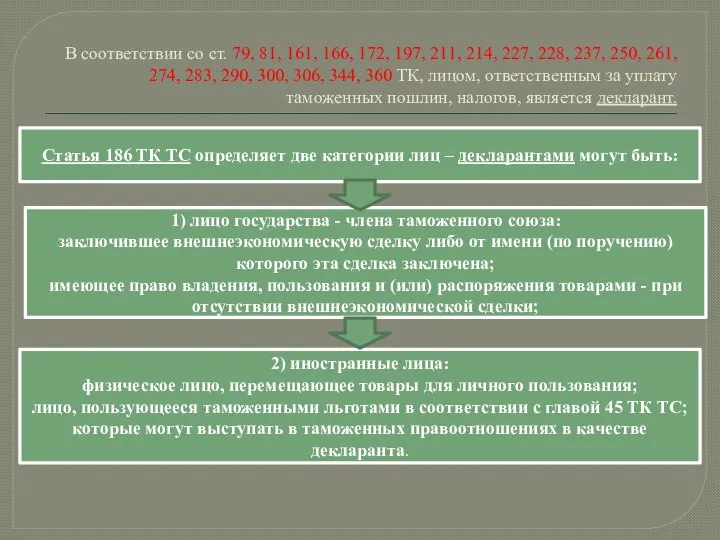

- 3. В соответствии со ст. 79, 81, 161, 166, 172, 197, 211, 214, 227, 228, 237, 250,

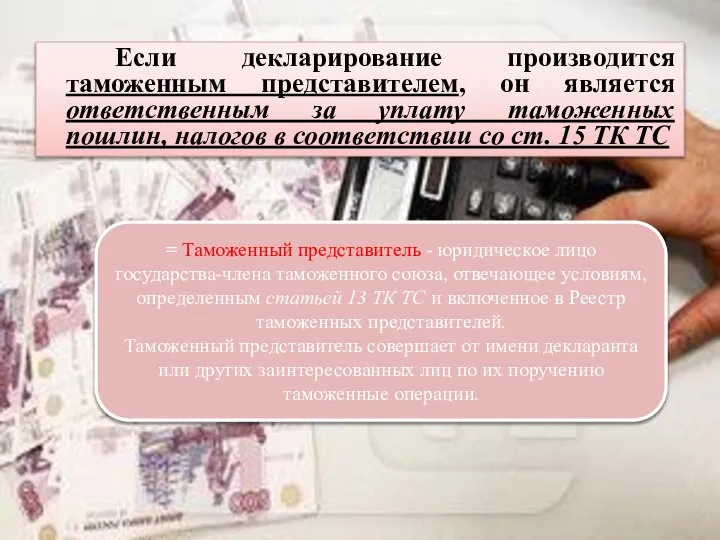

- 4. Если декларирование производится таможенным представителем, он является ответственным за уплату таможенных пошлин, налогов в соответствии со

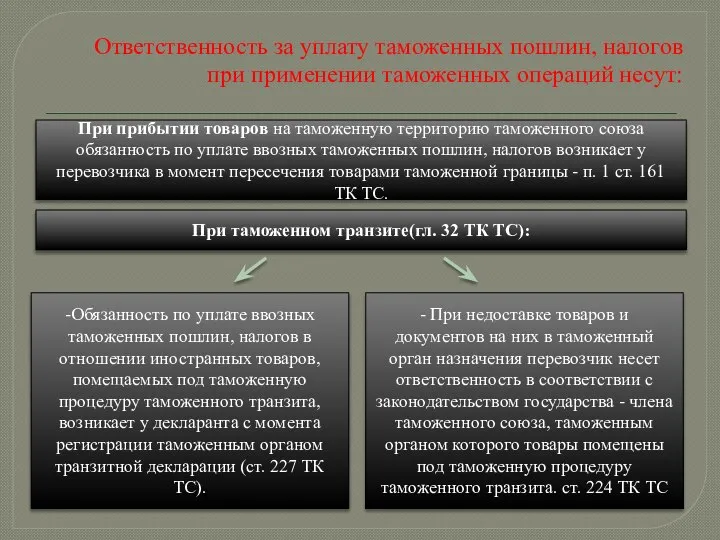

- 5. Ответственность за уплату таможенных пошлин, налогов при применении таможенных операций несут: При прибытии товаров на таможенную

- 6. Ответственность за уплату таможенных пошлин, налогов при применении таможенных операций несут: При временном хранении: - Владелец

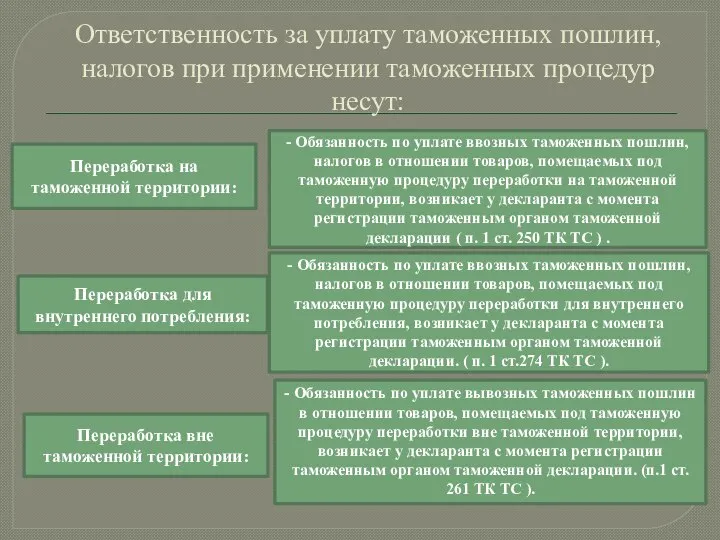

- 7. Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут: Переработка на таможенной территории: Переработка

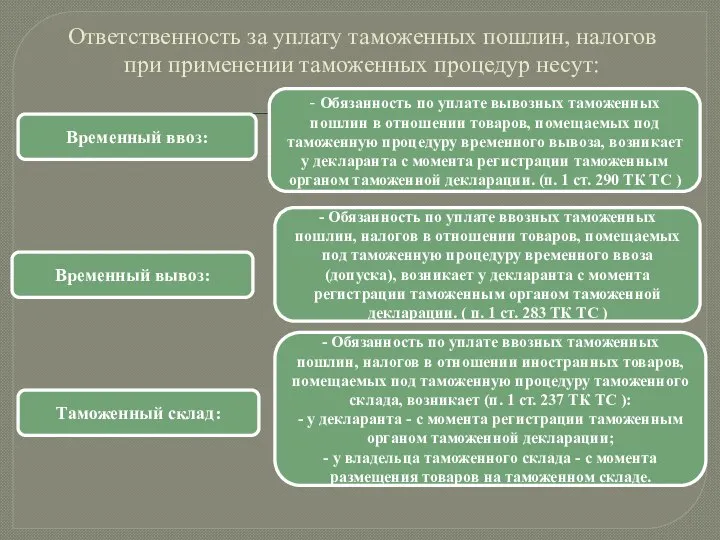

- 8. Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут: Временный ввоз: Временный вывоз: Таможенный

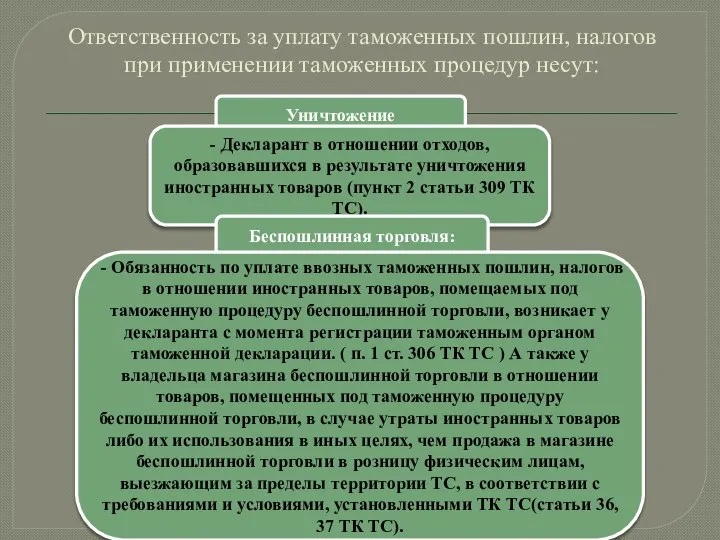

- 9. Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут: Уничтожение - Декларант в отношении

- 11. Скачать презентацию

Статья 79 ТК ТС

устанавливает, что плательщиками таможенных пошлин, налогов являются декларант или

Статья 79 ТК ТС

устанавливает, что плательщиками таможенных пошлин, налогов являются декларант или

В соответствии со ст. 79, 81, 161, 166, 172, 197, 211,

В соответствии со ст. 79, 81, 161, 166, 172, 197, 211,

Статья 186 ТК ТС определяет две категории лиц – декларантами могут быть:

1) лицо государства - члена таможенного союза:

заключившее внешнеэкономическую сделку либо от имени (по поручению) которого эта сделка заключена;

имеющее право владения, пользования и (или) распоряжения товарами - при отсутствии внешнеэкономической сделки;

2) иностранные лица:

физическое лицо, перемещающее товары для личного пользования;

лицо, пользующееся таможенными льготами в соответствии с главой 45 ТК ТС; которые могут выступать в таможенных правоотношениях в качестве декларанта.

Если декларирование производится таможенным представителем, он является ответственным за уплату

Если декларирование производится таможенным представителем, он является ответственным за уплату

= Таможенный представитель - юридическое лицо государства-члена таможенного союза, отвечающее условиям, определенным статьей 13 ТК ТС и включенное в Реестр таможенных представителей.

Таможенный представитель совершает от имени декларанта или других заинтересованных лиц по их поручению таможенные операции.

Ответственность за уплату таможенных пошлин, налогов

при применении таможенных операций несут:

При

Ответственность за уплату таможенных пошлин, налогов

при применении таможенных операций несут:

При

При таможенном транзите(гл. 32 ТК ТС):

-Обязанность по уплате ввозных таможенных пошлин, налогов в отношении иностранных товаров, помещаемых под таможенную процедуру таможенного транзита, возникает у декларанта с момента регистрации таможенным органом транзитной декларации (ст. 227 ТК ТС).

- При недоставке товаров и документов на них в таможенный орган назначения перевозчик несет ответственность в соответствии с законодательством государства - члена таможенного союза, таможенным органом которого товары помещены под таможенную процедуру таможенного транзита. ст. 224 ТК ТС

Ответственность за уплату таможенных пошлин, налогов при применении таможенных операций несут:

При

Ответственность за уплату таможенных пошлин, налогов при применении таможенных операций несут:

При

- Владелец склада временного хранения в отношении товаров, хранящихся на складе временного хранения, в случае их утраты либо выдачи без разрешения таможенного органа(статья 26 ТК ТС);

- В случае утраты товаров, перевозимых железнодорожным транспортом, хранящихся в транспортных средствах в зоне таможенного контроля, либо их выдачи без разрешения таможенных органов ответственность за уплату таможенных пошлин, налогов несет лицо, получившее разрешение на хранение товаров в зоне таможенного контроля.

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Переработка

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Переработка

Переработка для внутреннего потребления:

Переработка вне таможенной территории:

- Обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых под таможенную процедуру переработки на таможенной территории, возникает у декларанта с момента регистрации таможенным органом таможенной декларации ( п. 1 ст. 250 ТК ТС ) .

- Обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых под таможенную процедуру переработки для внутреннего потребления, возникает у декларанта с момента регистрации таможенным органом таможенной декларации. ( п. 1 ст.274 ТК ТС ).

- Обязанность по уплате вывозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру переработки вне таможенной территории, возникает у декларанта с момента регистрации таможенным органом таможенной декларации. (п.1 ст. 261 ТК ТС ).

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Временный

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Временный

Временный вывоз:

Таможенный склад:

- Обязанность по уплате вывозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру временного вывоза, возникает у декларанта с момента регистрации таможенным органом таможенной декларации. (п. 1 ст. 290 ТК ТС )

- Обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых под таможенную процедуру временного ввоза (допуска), возникает у декларанта с момента регистрации таможенным органом таможенной декларации. ( п. 1 ст. 283 ТК ТС )

- Обязанность по уплате ввозных таможенных пошлин, налогов в отношении иностранных товаров, помещаемых под таможенную процедуру таможенного склада, возникает (п. 1 ст. 237 ТК ТС ):

- у декларанта - с момента регистрации таможенным органом таможенной декларации;

- у владельца таможенного склада - с момента размещения товаров на таможенном складе.

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Уничтожение

-

Ответственность за уплату таможенных пошлин, налогов при применении таможенных процедур несут:

Уничтожение

-

Беспошлинная торговля:

- Обязанность по уплате ввозных таможенных пошлин, налогов в отношении иностранных товаров, помещаемых под таможенную процедуру беспошлинной торговли, возникает у декларанта с момента регистрации таможенным органом таможенной декларации. ( п. 1 ст. 306 ТК ТС ) А также у владельца магазина беспошлинной торговли в отношении товаров, помещенных под таможенную процедуру беспошлинной торговли, в случае утраты иностранных товаров либо их использования в иных целях, чем продажа в магазине беспошлинной торговли в розницу физическим лицам, выезжающим за пределы территории ТС, в соответствии с требованиями и условиями, установленными ТК ТС(статьи 36, 37 ТК ТС).

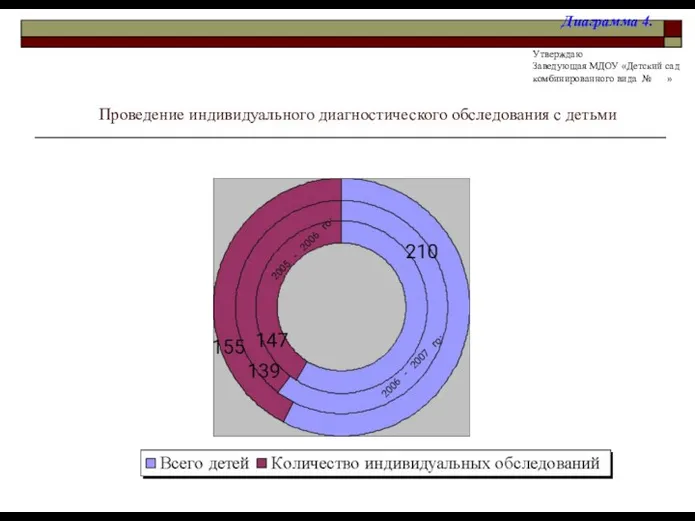

Проведение индивидуального диагностического обследования с детьми

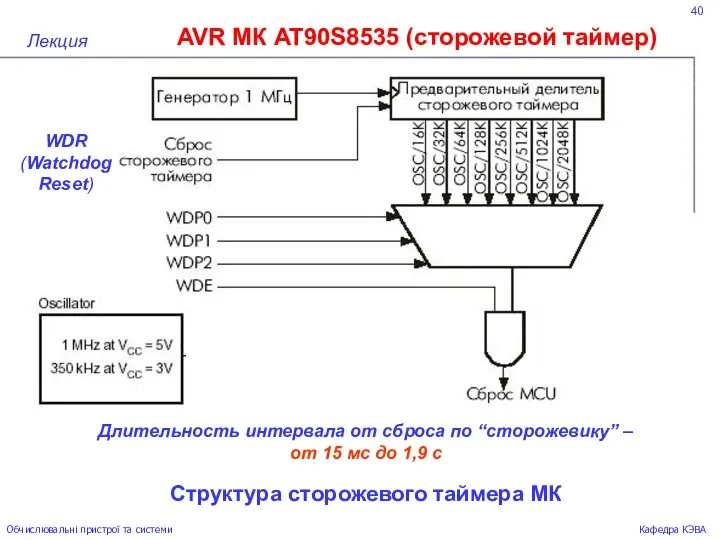

Проведение индивидуального диагностического обследования с детьми  Структура сторожевого таймера МК. AVR МК AT90S8535 (сторожевой таймер)

Структура сторожевого таймера МК. AVR МК AT90S8535 (сторожевой таймер) РУССКАЯ ДЕРЕВНЯ

РУССКАЯ ДЕРЕВНЯ  Обслуживание и ремонт двигателей постоянного тока

Обслуживание и ремонт двигателей постоянного тока Технологии проектирования этнографических выставок

Технологии проектирования этнографических выставок Мастер-класс с пошаговым фото «Пасхальное яйцо»

Мастер-класс с пошаговым фото «Пасхальное яйцо» 10 заповедей здорового сна Н.С. Белинская, главный врач Центра медицины сна

10 заповедей здорового сна Н.С. Белинская, главный врач Центра медицины сна Обмен жирных кислот и кетоновых тел

Обмен жирных кислот и кетоновых тел  Виды статистических таблиц

Виды статистических таблиц Импрессионизм в живописи

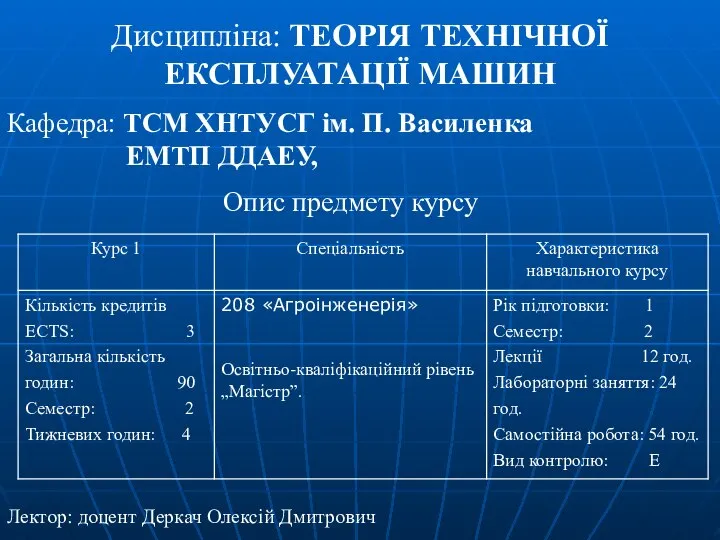

Импрессионизм в живописи Зміна технічного стану машин: причини, аналіз дослідження

Зміна технічного стану машин: причини, аналіз дослідження ДЕНЬ ПТИЦ Потемина Юлия

ДЕНЬ ПТИЦ Потемина Юлия  Глава 3 Экономика фирмы 15. Предприятие и фирма

Глава 3 Экономика фирмы 15. Предприятие и фирма  Рифмобол

Рифмобол Особенности производства по уголовным делам в отношении отдельных категорий лиц

Особенности производства по уголовным делам в отношении отдельных категорий лиц Библейские сказания. (5 класс)

Библейские сказания. (5 класс) МЕТОДЫ РЕШЕНИЯ КОМБИНАТОРНО-ОПТИМИЗАЦИОННЫХ ЗАДАЧ

МЕТОДЫ РЕШЕНИЯ КОМБИНАТОРНО-ОПТИМИЗАЦИОННЫХ ЗАДАЧ Праведный по вере

Праведный по вере Отель «Red Stars» (Санкт-Петербург)

Отель «Red Stars» (Санкт-Петербург) Основные понятия и принципы моделирования

Основные понятия и принципы моделирования  Прямые выплаты на территории Забайкальского края. Фонд социального страхования РФ

Прямые выплаты на территории Забайкальского края. Фонд социального страхования РФ Instructed second language vocabulary learning

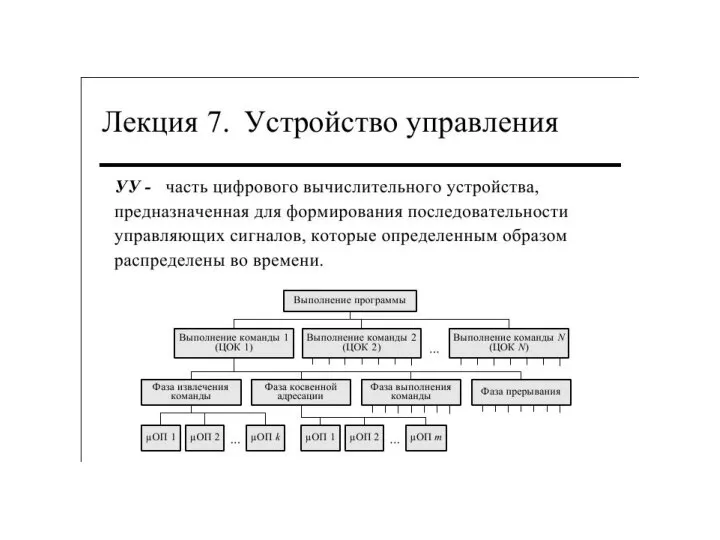

Instructed second language vocabulary learning Устройство управления

Устройство управления Отношения Украины и России

Отношения Украины и России 2014 FIFA World Cup Brazil

2014 FIFA World Cup Brazil Формально-юридический метод исследования. Догматическая юриспруденция

Формально-юридический метод исследования. Догматическая юриспруденция Лекция 4. Взаимодействие процессов

Лекция 4. Взаимодействие процессов Жиындар. Жиымдар (массивтер)

Жиындар. Жиымдар (массивтер)