Содержание

- 2. 1. Основные этапы, формы и виды вывоза капитала Вывоз капитала – это изъятие части капитала из

- 3. 1. Основные этапы, формы и виды вывоза капитала 1 этап вывоза капитала – с развитием капиталистических

- 4. 2 этап в вывозе капитала – с конца XIX – начала XX в. Рост масштабов вывоза

- 5. Основой ММК (Международная Миграция Капитала) является неравномерность экономического развития стран мирового хозяйства неравномерность накопления капитала в

- 6. По источникам происхождения капитал делится на официальный и частный Официальный (государственный) капитал Частный капитал

- 7. 2) По характеру использования капитал делится на: ссудный предпринимательский Вывоз предпринимательского и ссудного капитала представляет собой

- 8. Ссудный (финансовый) – капитал, приносящий владельцу доход в форме фиксированного процента (процент по депозитам, займам, кредитам).

- 9. Предпринимательский (производительный) капитал – средства прямо или косвенно вкладываемые в производство с целью получения прибыли (в

- 10. Прямые инвестиции – это долгосрочные зарубежные вложения капитала, обеспечивающие инвестору контроль над объектом размещения капитала путем

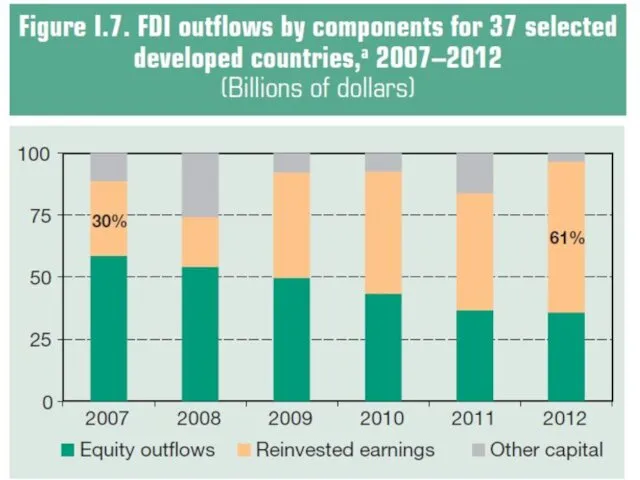

- 11. В состав прямых инвестиций входят: Вложение компаниями за рубеж собственного капитала (покупка или создание предприятий) Реинвестирование

- 13. Мотивы экспорта прямых инвестиций Resource-Seeking а) Обеспечение доступа к природным ресурсам; б) Снижение издержек производства за

- 14. Market-Seeking поиск новых рынков сбыта сохранение позиций на мировом рынке Efficiency-Seeking получение выгоды за счет увеличения

- 15. Другие мотивы вывоза ПЗИ (Прямые зарубежные инвестиции) Сокращение транспортных издержек на доставку товара потребителю Преодоление импортных

- 16. Портфельные инвестиции – вложения капитала в иностранные ценные бумаги, не дающие инвестору права реального контроля над

- 17. Факторы, влияющие на портфельные инвестиции: Ставки налогов на проценты или дивиденды (инвесторы обычно предпочитают страны с

- 18. Влияние импорта прямых инвестиций на национальную экономику (положительные последствия) не приводят к увеличению внешней задолженности страны

- 19. (положительные последствия) могут приводить к росту экспорта изменение структуры экспорта (рост доли готовой продукции в экспорте)

- 20. Отрицательные последствия: Вытеснение менее конкурентоспособных национальных производителей Нежелательное изменение отраслевой структуры экономики для страны-реципиента ПИИ в

- 21. Импорт портфельных инвестиций Положительные последствия: Приток иностранных портфельных инвестиций увеличивает размеры фондового рынка страны-импортера капитала За

- 22. Последствия импорта ссудного капитала: Движение ссудного капитала приводит к образованию внешней задолженности официальный внешний долг задолженность

- 23. Экспорт прямых инвестиций: Положительные последствия: Получение прибыли Обеспечение национальной экономики сырьем Негативные моменты: Снижение занятости в

- 24. «Бегство капитала» – ситуация массового оттока частных капиталов в связи с нарастанием экономической и (или) политической

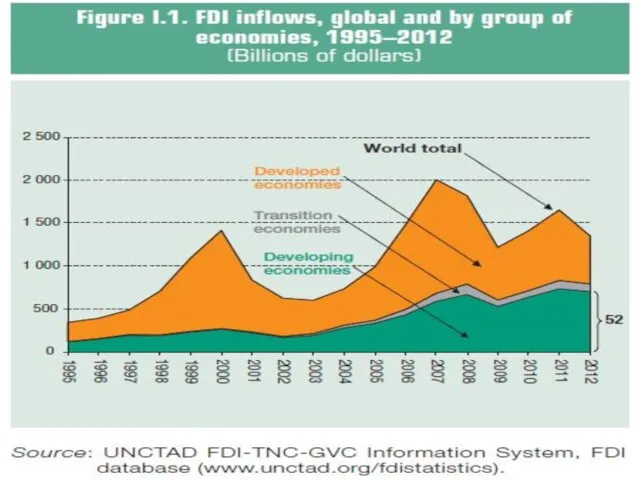

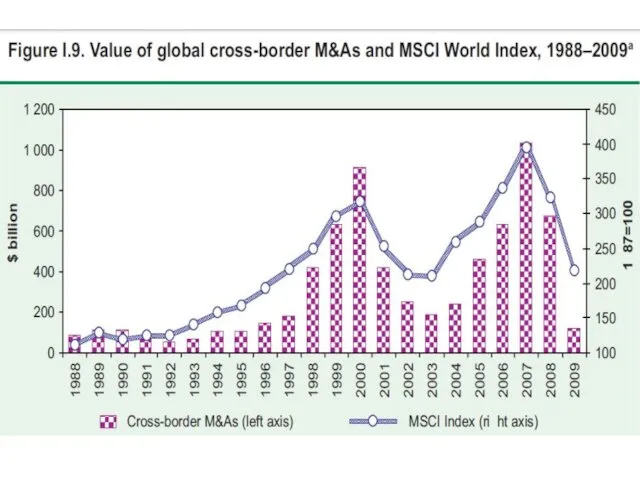

- 25. 2. Современные тенденции в международном движении капитала Современные тенденции миграции капитала в предпринимательской форме: Динамика экспорта

- 27. Масштабы ПИИ связаны с такими факторами, как: Темпы роста ВВП в основных регионах мира Число сделок

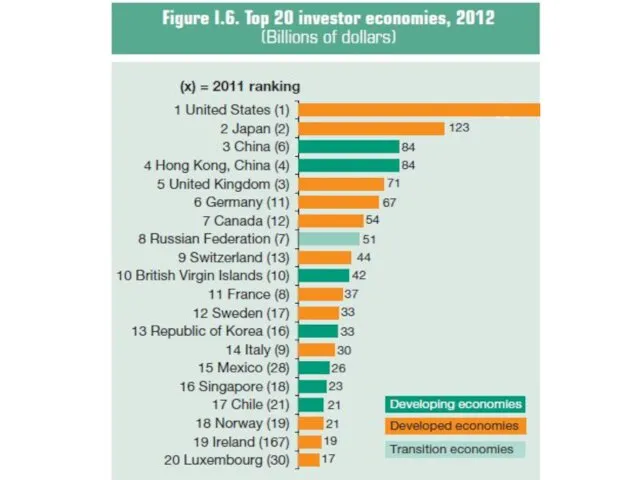

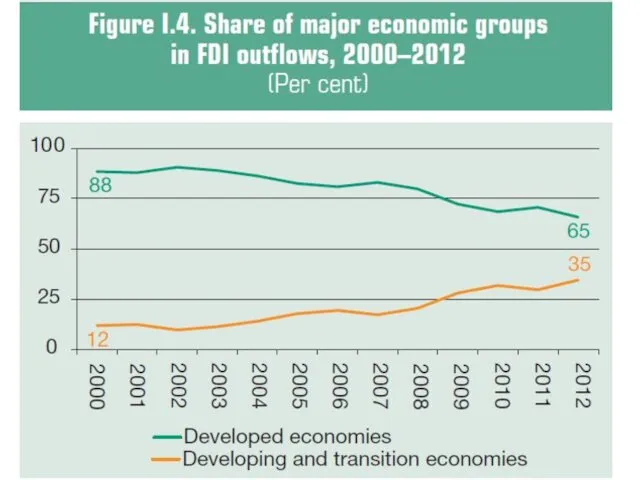

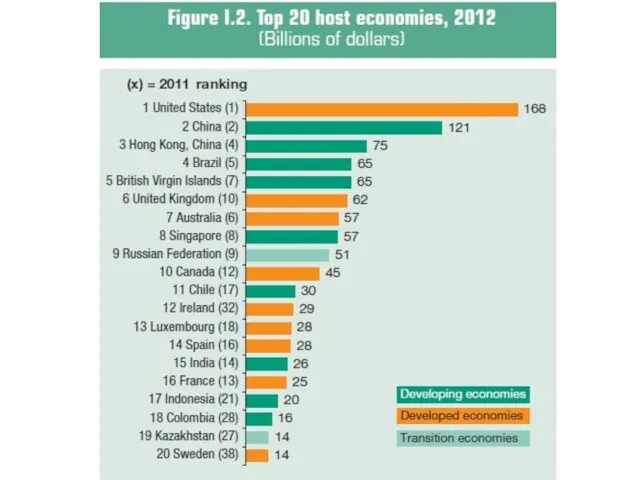

- 29. Основными экспортерами и импортерами ПИИ являются развитые страны – их доля в мировом импорте ПИИ составляет

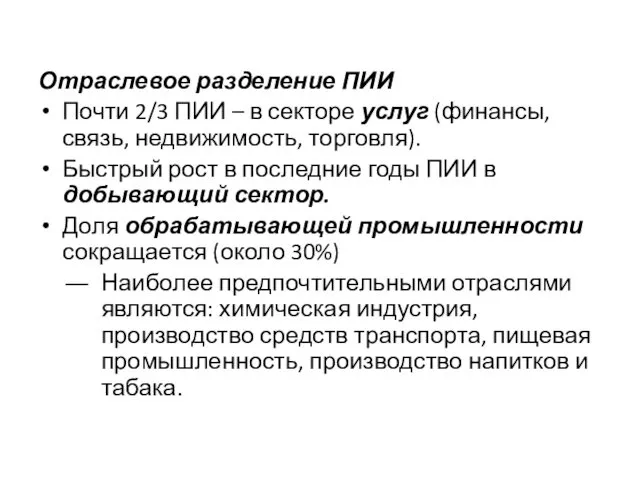

- 33. Отраслевое разделение ПИИ Почти 2/3 ПИИ – в секторе услуг (финансы, связь, недвижимость, торговля). Быстрый рост

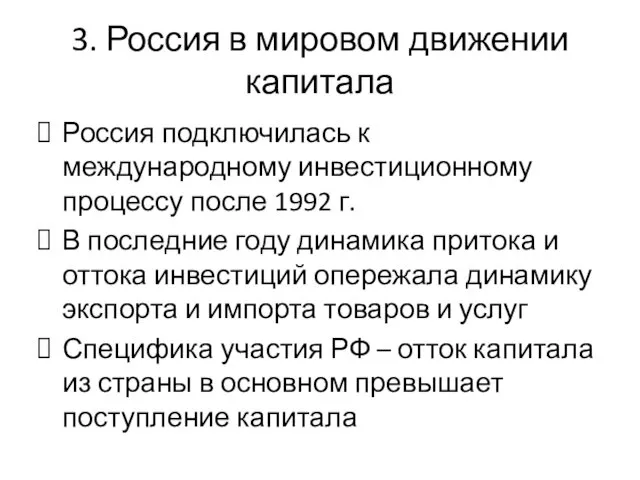

- 34. 3. Россия в мировом движении капитала Россия подключилась к международному инвестиционному процессу после 1992 г. В

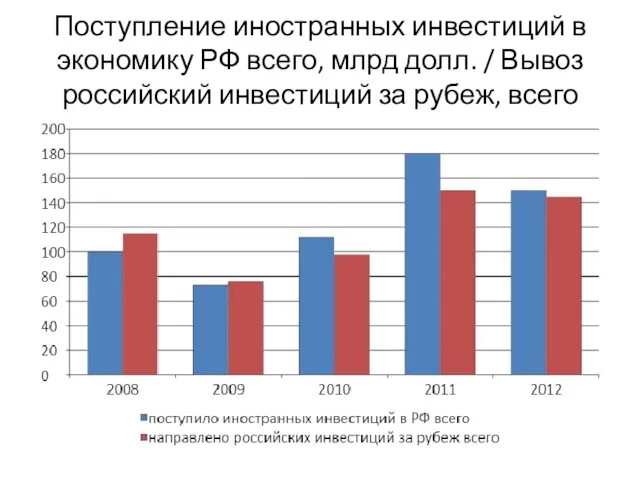

- 35. Поступление иностранных инвестиций в экономику РФ всего, млрд долл. / Вывоз российский инвестиций за рубеж, всего

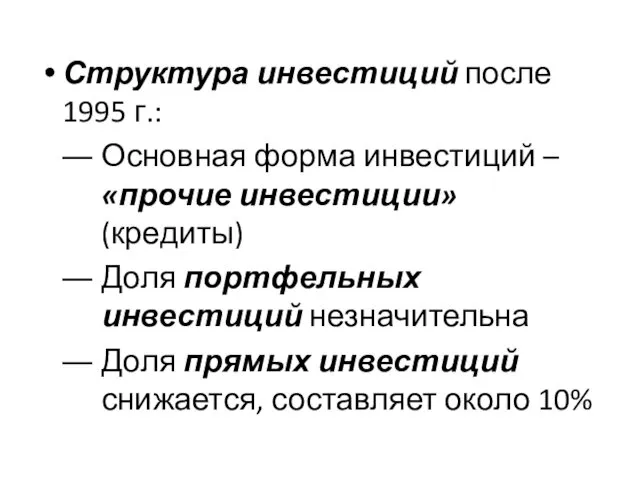

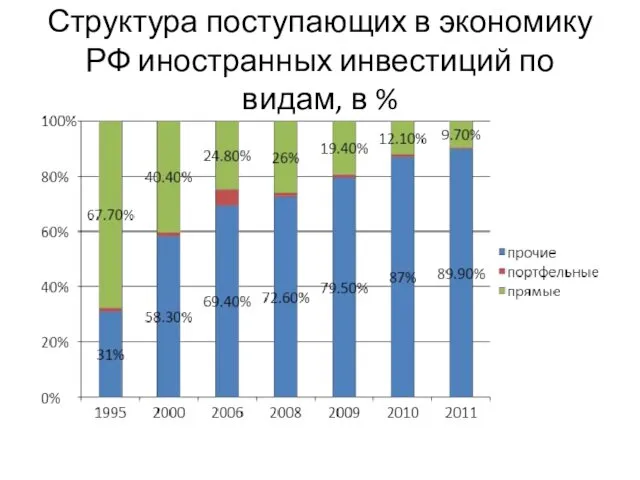

- 36. Структура инвестиций после 1995 г.: Основная форма инвестиций – «прочие инвестиции» (кредиты) Доля портфельных инвестиций незначительна

- 37. Структура поступающих в экономику РФ иностранных инвестиций по видам, в %

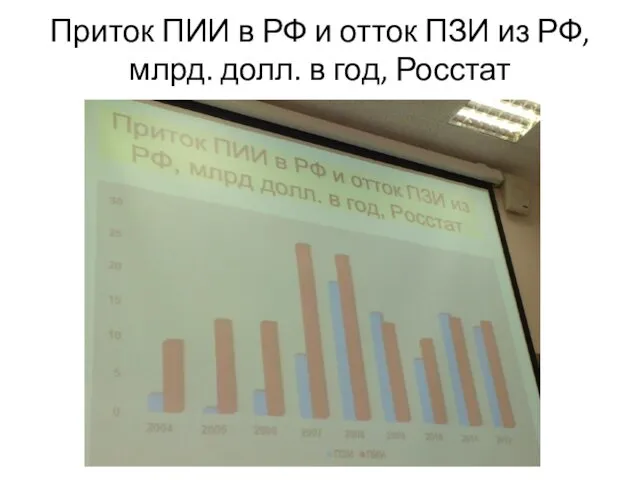

- 38. Приток ПИИ в РФ и отток ПЗИ из РФ, млрд. долл. в год, Росстат

- 39. Наиболее привлекательные отрасли российской экономики для иностранных инвесторов (ПИИ): ТЭК металлургическое производство недвижимость торговля финансовая деятельность

- 41. Основные страны-инвесторы в РФ: Кипр, Багамские о-ва, Германия, Нидерланды, Франция, Финляндия, Великобритания, Бельгия, Р.Корея На долю

- 42. Портфельные инвестиции Доля на российском фондовом рынке накануне кризиса – 70% (в 1998 г. иноинвесторы держали

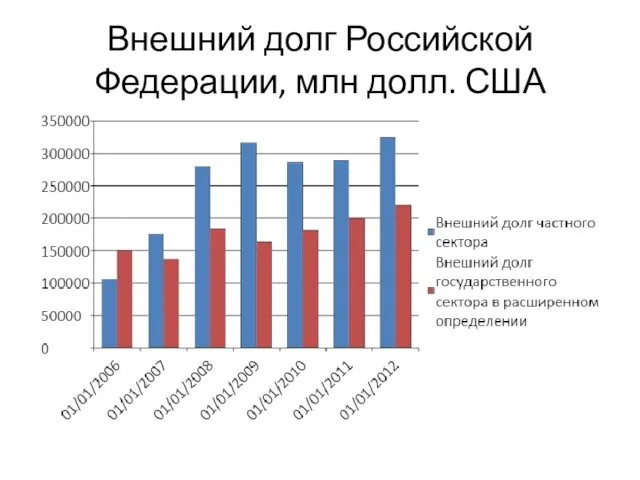

- 43. Внешний долг Российской Федерации, млн долл. США

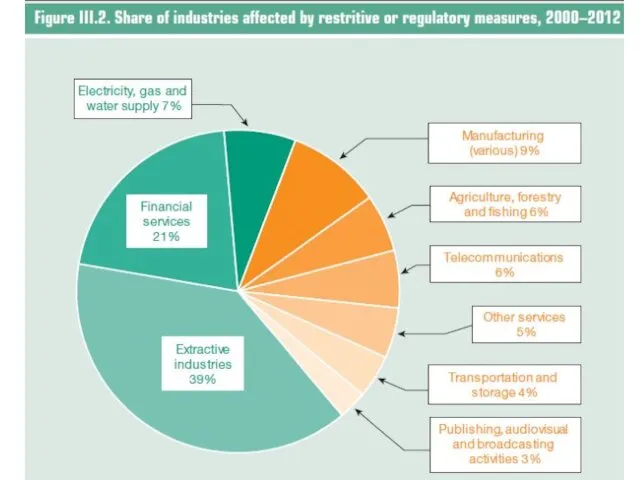

- 44. 4. Государственное и международное регулирование движения капитала Государственное регулирование притока капитала Ограничение отраслей и сфер для

- 46. Международное регулирование движения капитала Сеть международных соглашений, касающихся ПИИ Двусторонние соглашения о поощрении и взаимной защите

- 47. 2) Соглашения об избежании двойного налогообложения (на конец 2006 г. – 2651 такое соглашение). Позволяют инвестору

- 48. 3) Соглашения о свободной торговле и экономическом сотрудничестве, в которых содержатся положения об инвестициях – 241

- 49. Регулирование инвестиционной деятельности в рамках ВТО Соглашение по связанным с торговлей инвестиционным мерам (ТРИМС) Меры, которые

- 51. Скачать презентацию

Рынки факторов производства

Рынки факторов производства Презентация СТРУКТУРА КОНФЛИКТА

Презентация СТРУКТУРА КОНФЛИКТА Проект «Школьная карта» для родителей

Проект «Школьная карта» для родителей Микроэкономика. Фирма в рыночной экономике. (Лекция 3)

Микроэкономика. Фирма в рыночной экономике. (Лекция 3) Экономика и современное производство

Экономика и современное производство Экономиқаға қаржылық ресурстарды шоғырландыру

Экономиқаға қаржылық ресурстарды шоғырландыру Управленческий анализ. Анализ объёмов производства и реализации продукции. (Тема 4)

Управленческий анализ. Анализ объёмов производства и реализации продукции. (Тема 4) Командно-административная теория государственного управления

Командно-административная теория государственного управления Экстенсивное и интенсивное развитие. Экономика

Экстенсивное и интенсивное развитие. Экономика Отчёт директора производственного отделения Челябинские городские электрические сети филиала «Челябэнерго»

Отчёт директора производственного отделения Челябинские городские электрические сети филиала «Челябэнерго» Экономика Китая

Экономика Китая Экономика. Повторение

Экономика. Повторение Коррупция – экономико-правовое обоснование

Коррупция – экономико-правовое обоснование Роль фирмы в экономике

Роль фирмы в экономике Экономичекий рост

Экономичекий рост Учет и анализ обеспеченности основными средствами эффективности использования в ООО «Агропредприятие «Сборовское»

Учет и анализ обеспеченности основными средствами эффективности использования в ООО «Агропредприятие «Сборовское» Инвестиционно-строительная деятельность

Инвестиционно-строительная деятельность Экономика семьи

Экономика семьи Учет, анализ и аудит ВЭД

Учет, анализ и аудит ВЭД Особенности неравновесной конъюнктуры агропродовольственного рынка на первом и втором этапах его эволюции. (Тема 6)

Особенности неравновесной конъюнктуры агропродовольственного рынка на первом и втором этапах его эволюции. (Тема 6) Всемирная выставка или Экспо (Expo)

Всемирная выставка или Экспо (Expo) Макроэкономическое равновесие

Макроэкономическое равновесие Предмет, функции и методы экономической теории

Предмет, функции и методы экономической теории Мотивация трудовой деятельности

Мотивация трудовой деятельности Hospodářství světa

Hospodářství světa Издержки производства Выполнила студентка группы Ю-104 Чуева Яна

Издержки производства Выполнила студентка группы Ю-104 Чуева Яна Экономический рост

Экономический рост Основы экономики

Основы экономики