Содержание

- 2. Модель IS-LM как модель совокупного спроса Модель IS-LM представляет собой модель совокупного спроса. На ее основе

- 3. Теория краткосрочных колебаний Теория предпочтения ликвидности Совокупный спрос Равновесие на рынке труда Совокупное предложение Модель AD-AS

- 4. Модель IS-LM и кривая AD Кривая совокупного спроса – это кривая, каждая точка которой показывает парные

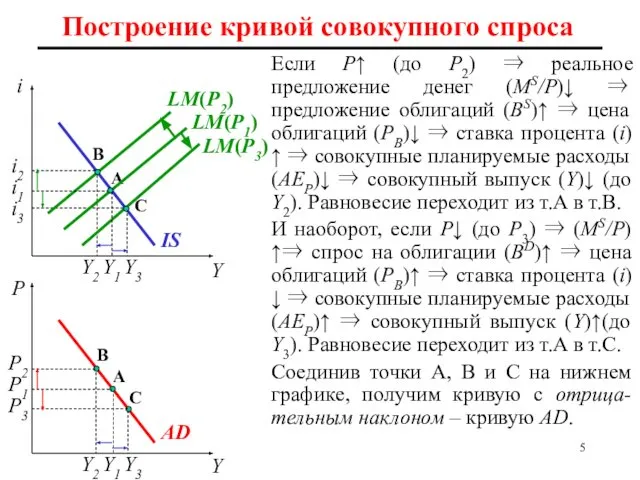

- 5. Построение кривой совокупного спроса i Y A C LM(Р1) Р Y A C IS Y2 Y3

- 6. Эффекты, объясняющие отрицательный наклон кривой AD Кривая совокупного спроса имеет отрицательный наклон, что объясняется тремя эффектами:

- 7. Эффект Кейнса Эффект процентной ставки или эффект Кейнса объясняет отрицательный наклон кривой AD следующим образом :

- 8. Эффект Манделла-Флеминга Эффект валютного курса или эффект Манделла-Флеминга объясняет отрицательный наклон кривой AD следующем образом: если

- 9. Эффект Манделла-Флеминга: альтернативное объяснение Когда уровень цен внутри страны P↑⇒ реальный валютный курс национальной денежной единицы

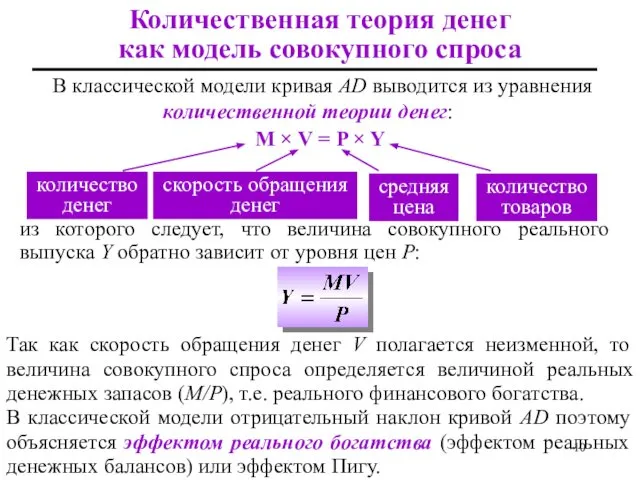

- 10. Количественная теория денег как модель совокупного спроса В классической модели кривая AD выводится из уравнения количественной

- 11. Эффект Пигу Эффект Пигу объясняет отрицательный наклон кривой AD следующим образом: если уровень цен Р↑ ⇒

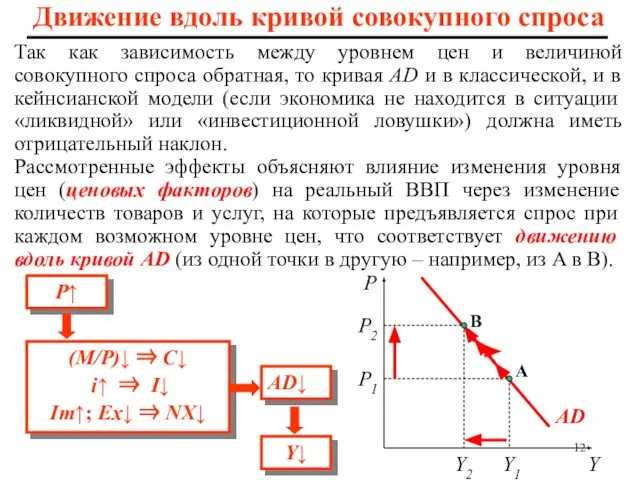

- 12. Так как зависимость между уровнем цен и величиной совокупного спроса обратная, то кривая AD и в

- 13. Алгебра кривой совокупного спроса Кривая AD показывает все возможные точки пересечения единственной кривой IS (кривой равновесия

- 14. Алгебра кривой AD Выведем уравнение кривой AD в дифференциалах. совместное равновесие товарного и денежного рынков Выразим

- 15. Мультипликатор фискальной политики Из уравнения кривой AD следует, что при изменении совокупных автономных планируемых расходов (А),

- 16. Мультипликатор монетарной политики Из уравнения кривой AD следует, что при изменении номинального предложения денег (МS) –

- 17. Bang-per-buck ratio Это коэффициент, позволяющий определить, какая политика (фискальная или монетарная) более эффективна. Он равен отношению

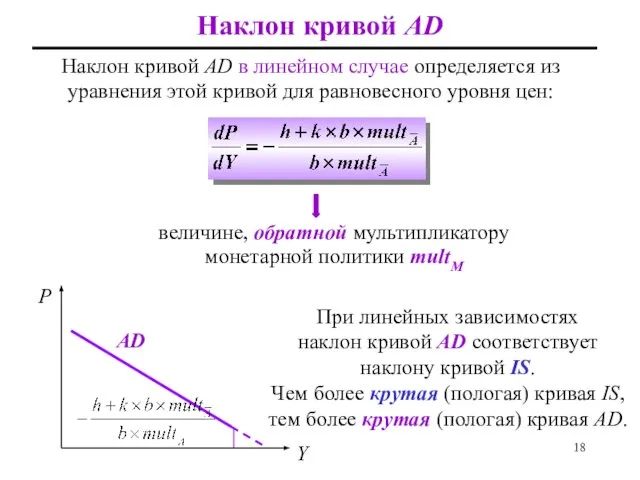

- 18. Наклон кривой AD в линейном случае определяется из уравнения этой кривой для равновесного уровня цен: величине,

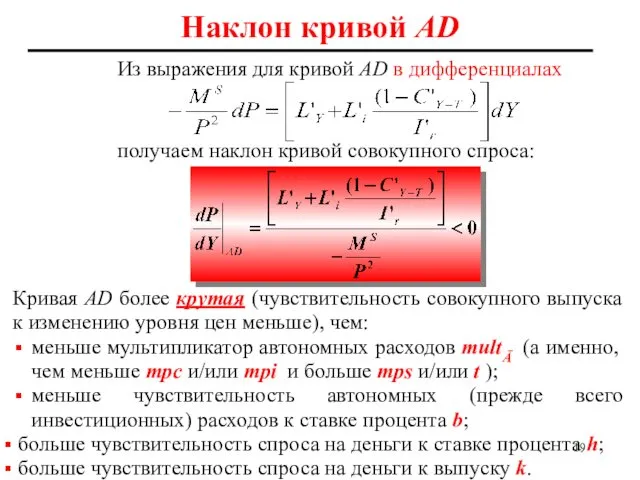

- 19. Наклон кривой AD Из выражения для кривой AD в дифференциалах получаем наклон кривой совокупного спроса: Кривая

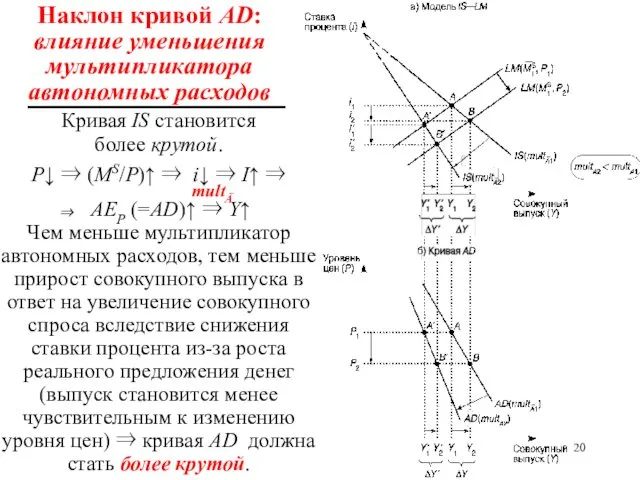

- 20. Кривая IS становится более крутой. Р↓ ⇒ (МS/P)↑ ⇒ i↓ ⇒ I↑ ⇒ АEР (=AD)↑ ⇒

- 21. Наклон кривой AD: влияние снижения чувствительности инвестиций к ставке процента Кривая IS становится более крутой. Р↓

- 22. Кривая LM становится более пологой. Р↓ ⇒ (МS/P)↑ ⇒ i↓ ⇒ I↑ ⇒ АEР (=AD)↑ ⇒

- 23. Кривая LM становится более крутой. Р↓⇒(МS/P)↑⇒i↓⇒I↑⇒AD↑⇒Y↑ (M/Р)D ↑⇒ i↑⇒ I↓⇒ AD↓⇒Y↓ Чем больше чувствительность спроса на

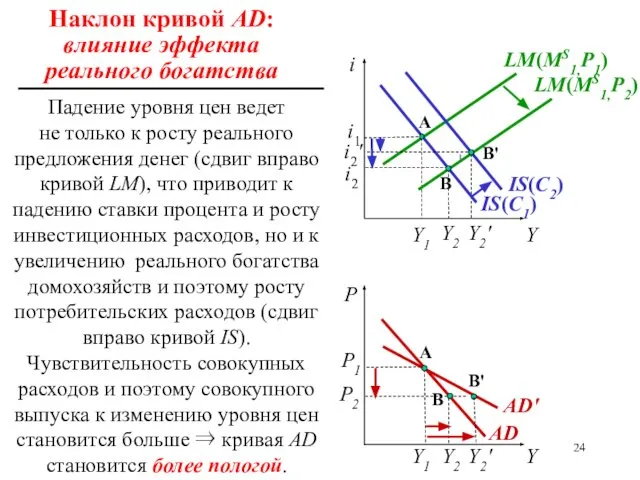

- 24. Наклон кривой AD: влияние эффекта реального богатства AD' IS(С1) i Y LM(МS1,Р1) Y1 i1 AD Р

- 25. Некоторые выводы

- 26. Сдвиги кривой AD Кривая AD сдвигается под воздействием неценовых факторов, влияющих на величину совокупных расходов при

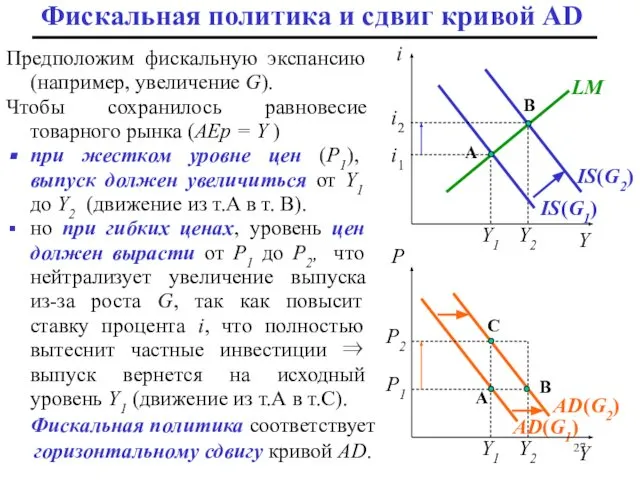

- 27. Фискальная политика и сдвиг кривой AD Предположим фискальную экспансию (например, увеличение G). Чтобы сохранилось равновесие товарного

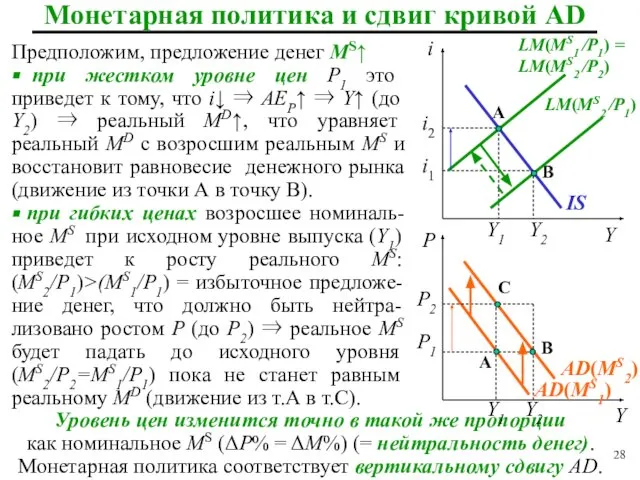

- 28. Уровень цен изменится точно в такой же пропорции как номинальное MS (ΔP% = ΔM%) (= нейтральность

- 30. Скачать презентацию

Основные положения ФЗ «Об аудиторской деятельности» Подготовила: Кургалимова А., МЭ081, ДС.02

Основные положения ФЗ «Об аудиторской деятельности» Подготовила: Кургалимова А., МЭ081, ДС.02 Тема 4. Экономическая оценка вреда, причиняемого окружающей среде хозяйственной и иной деятельностью

Тема 4. Экономическая оценка вреда, причиняемого окружающей среде хозяйственной и иной деятельностью Рынки благ. Спрос и предложение

Рынки благ. Спрос и предложение Проблемы фискальной и монетарной политики. Оптимальность и динамическая согласованность политики. (Лекция 5)

Проблемы фискальной и монетарной политики. Оптимальность и динамическая согласованность политики. (Лекция 5) Рыночный механизм: спрос и предложение

Рыночный механизм: спрос и предложение Программы в области энергосбережения и повышения энергетической эффективности электросетевых организаций РФ

Программы в области энергосбережения и повышения энергетической эффективности электросетевых организаций РФ Функции государства в экономике

Функции государства в экономике Бизнес-план реализации мероприятий по энергосбережению

Бизнес-план реализации мероприятий по энергосбережению Энергосбережение в быту

Энергосбережение в быту ООО «Малино Фризская». Производитель молока

ООО «Малино Фризская». Производитель молока Ивестиционная стратегия государства

Ивестиционная стратегия государства Количественная характеристика товаров

Количественная характеристика товаров глобализация à

глобализация à Социально-экономическое положение Иркутской области. Итоги I полугодия 2017 года

Социально-экономическое положение Иркутской области. Итоги I полугодия 2017 года Рынок ценных бумаг и его участники

Рынок ценных бумаг и его участники Формирование неоклассического направления экономической мысли. Экономическое учение А. Маршалла и А. Пигу

Формирование неоклассического направления экономической мысли. Экономическое учение А. Маршалла и А. Пигу Международные экономические отношения

Международные экономические отношения История экономики: от фактов к концепциям

История экономики: от фактов к концепциям Античная модель экономики

Античная модель экономики Международные валютно-финансовые отношения

Международные валютно-финансовые отношения Методы научного исследования.Тема 5

Методы научного исследования.Тема 5 Население и трудовые ресурсы Центральной России

Население и трудовые ресурсы Центральной России Формы налогового контроля

Формы налогового контроля Институциональный поход к организациям. Современные теории организации. (Лекция 4.1)

Институциональный поход к организациям. Современные теории организации. (Лекция 4.1) Теория трудовой стоимости. Карл Маркс

Теория трудовой стоимости. Карл Маркс Производство – основа экономики

Производство – основа экономики Экономическая география и регионалистика мира. Экономический потенциал таможенной территории. Мировая экономика. (Тема 1)

Экономическая география и регионалистика мира. Экономический потенциал таможенной территории. Мировая экономика. (Тема 1) Обмен, торговля, реклама

Обмен, торговля, реклама