Содержание

- 2. .

- 3. .

- 4. .

- 5. .

- 6. .

- 8. .

- 9. .

- 10. .

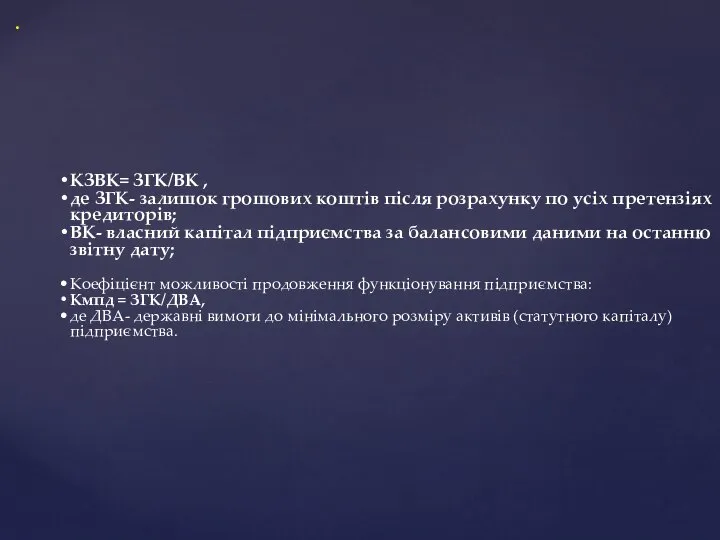

- 11. . КЗВК= ЗГК/ВК , де ЗГК- залишок грошових коштів після розрахунку по усіх претензіях кредиторів; ВК-

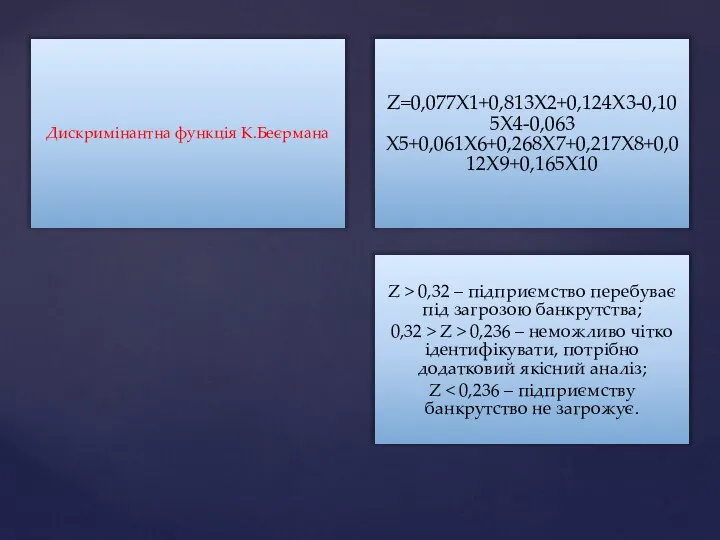

- 13. Дискримінантна функція К.Беєрмана Z=0,077Х1+0,813Х2+0,124Х3-0,105Х4-0,063Х5+0,061Х6+0,268Х7+0,217Х8+0,012Х9+0,165Х10 Z > 0,32 – підприємство перебуває під загрозою банкрутства; 0,32 > Z

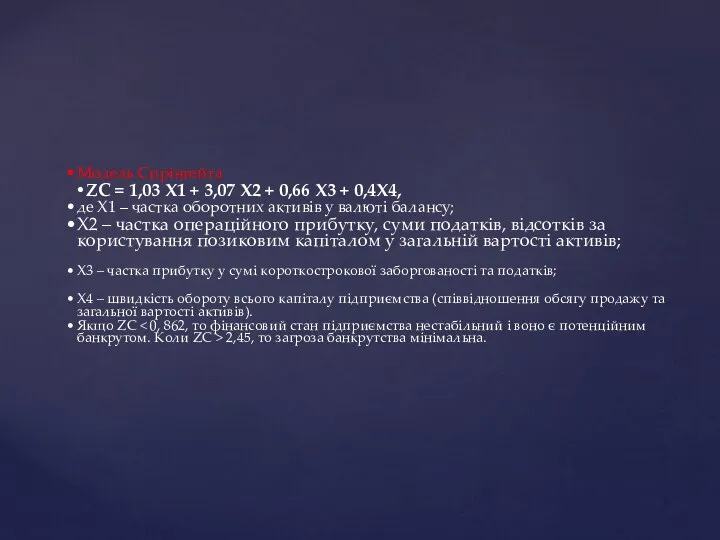

- 14. Модель Спрінгейта ZС = 1,03 Х1 + 3,07 Х2 + 0,66 Х3 + 0,4Х4, де Х1

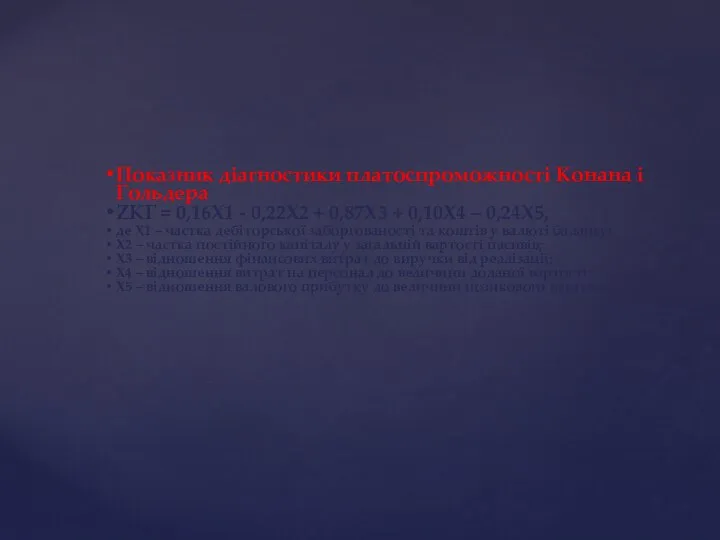

- 15. Показник діагностики платоспроможності Конана і Гольдера ZКГ = 0,16Х1 - 0,22Х2 + 0,87Х3 + 0,10Х4 –

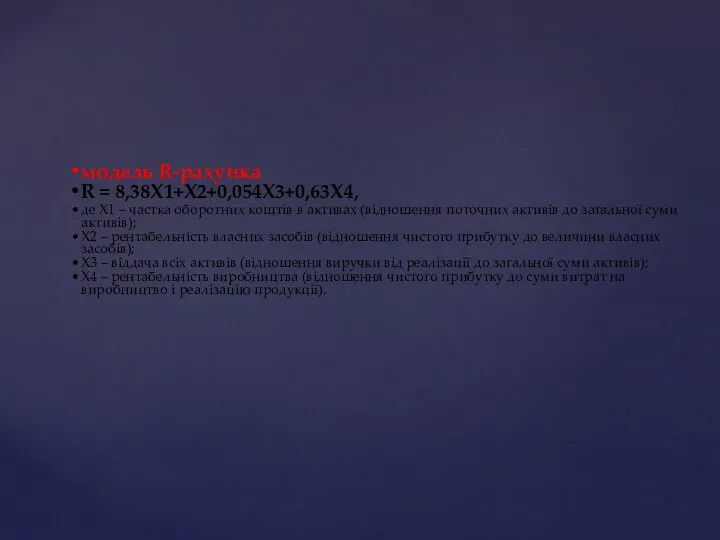

- 16. модель R-рахунка R = 8,38Х1+Х2+0,054Х3+0,63Х4, де Х1 – частка оборотних коштів в активах (відношення поточних активів

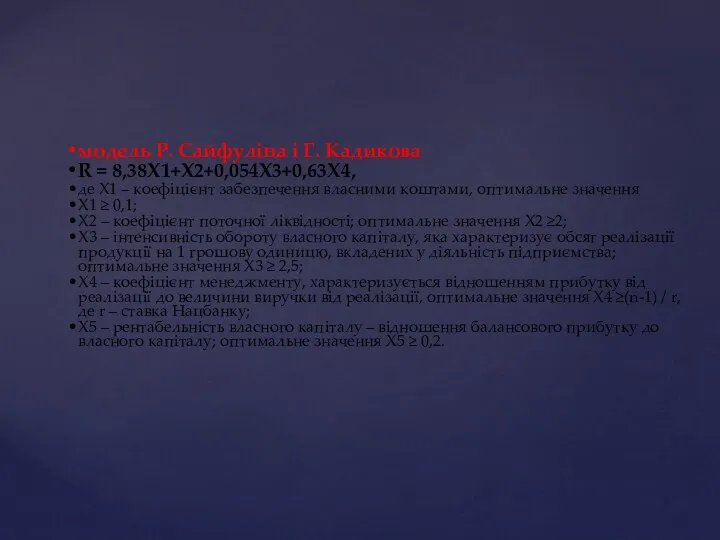

- 17. модель Р. Сайфуліна і Г. Кадикова R = 8,38Х1+Х2+0,054Х3+0,63Х4, де Х1 – коефіцієнт забезпечення власними коштами,

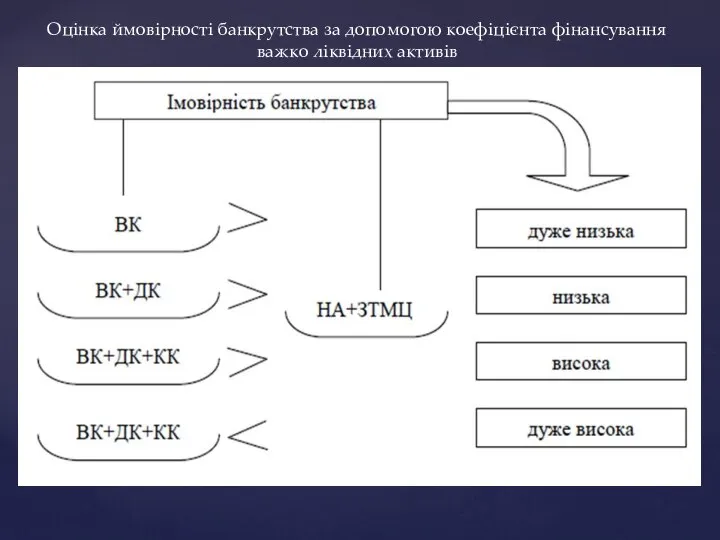

- 20. Оцінка ймовірності банкрутства за допомогою коефіцієнта фінансування важко ліквідних активів

- 21. НА – середня вартість необоротних активів; ЗТМЦ – середня вартість поточних запасів товарно-матеріальних цінностей (без запасів

- 23. Скачать презентацию

Основные положения теории инноваций

Основные положения теории инноваций Рынки факторов производства. Рынки труда, земли, капитала

Рынки факторов производства. Рынки труда, земли, капитала Олигополия в современном мире

Олигополия в современном мире О развитии экономики города, товарного рынка, Екатеринбурга в 2018 году

О развитии экономики города, товарного рынка, Екатеринбурга в 2018 году Типология стран мира (10 класс)

Типология стран мира (10 класс) Инвестиционный паспорт муниципального образования «Медвежьегорский муниципальный район»

Инвестиционный паспорт муниципального образования «Медвежьегорский муниципальный район» Проект «Формирование комфортной городской среды»

Проект «Формирование комфортной городской среды» Рыночные отношения в экономике

Рыночные отношения в экономике Основные тенденции в развитии внешней торговли России

Основные тенденции в развитии внешней торговли России Презентация Разминка по гражданскому праву

Презентация Разминка по гражданскому праву Занятые и безработные

Занятые и безработные Глобальные проблемы человечества: преодоление отсталости развивающихся стран

Глобальные проблемы человечества: преодоление отсталости развивающихся стран Рациональное экономическое поведение собственника, работника, потребителя, семьянина, гражданина

Рациональное экономическое поведение собственника, работника, потребителя, семьянина, гражданина Финансы, как экономическая категория. (Тема 1)

Финансы, как экономическая категория. (Тема 1) Метод и методические приемы экономического анализа. (Тема 2)

Метод и методические приемы экономического анализа. (Тема 2) Антиинфляционная политика. (Тема 16)

Антиинфляционная политика. (Тема 16) Условия функционирования современного международного бизнеса

Условия функционирования современного международного бизнеса Evolutionary game theory. (Lecture 11)

Evolutionary game theory. (Lecture 11) Макроэкономическая нестабильность: Цикличность экономического развития. Причины цикличности в экономике

Макроэкономическая нестабильность: Цикличность экономического развития. Причины цикличности в экономике Международная торговля товарами и услугами

Международная торговля товарами и услугами Аналитические центры Китая

Аналитические центры Китая Экономическая система и её типы. Модели смешанной экономики

Экономическая система и её типы. Модели смешанной экономики Рынок факторов производства, рынок труда. (Лекция 13)

Рынок факторов производства, рынок труда. (Лекция 13) Бизнес-планирование в системе дополнительного образования

Бизнес-планирование в системе дополнительного образования Муниципальные районы Брянской области

Муниципальные районы Брянской области Собственность

Собственность Analiza gospodarki Niemiec

Analiza gospodarki Niemiec Мировой рынок услуг

Мировой рынок услуг