Содержание

- 2. 2 В современном цивилизованном обществе налоги — основная форма доходов государства.

- 3. Древний Египет Поземельный налог 3 За 12 веков до Рождества Христова в Китае, Вавилонии, Персии -

- 4. 4

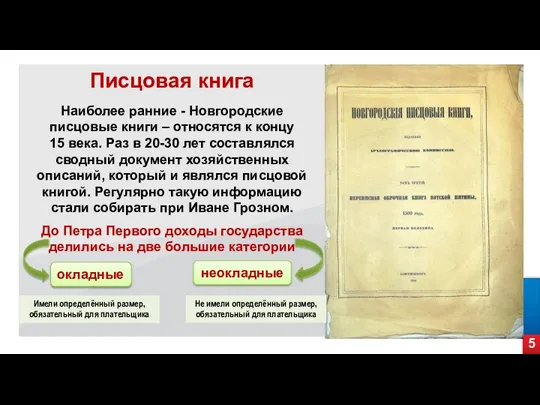

- 5. 5 Писцовая книга Наиболее ранние - Новгородские писцовые книги – относятся к концу 15 века. Раз

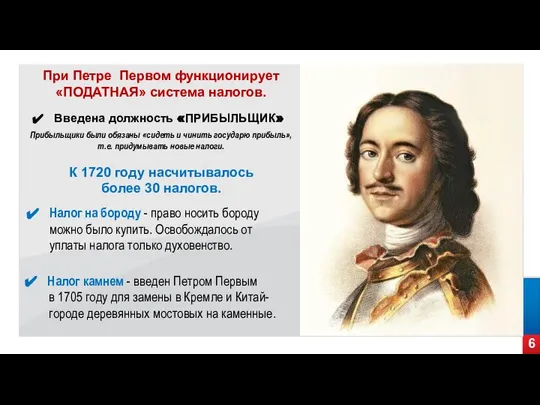

- 6. 6 При Петре Первом функционирует «ПОДАТНАЯ» система налогов. Прибыльщики были обязаны «сидеть и чинить государю прибыль»,

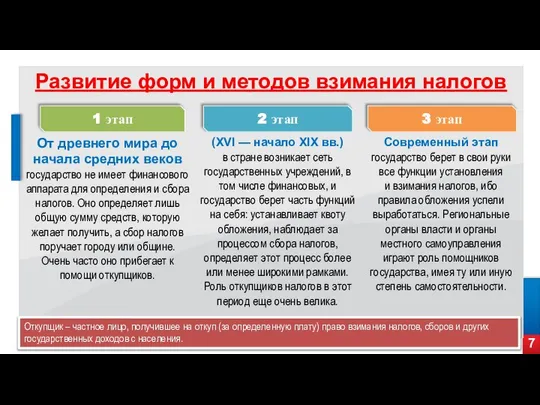

- 7. 7 Развитие форм и методов взимания налогов 1 этап От древнего мира до начала средних веков

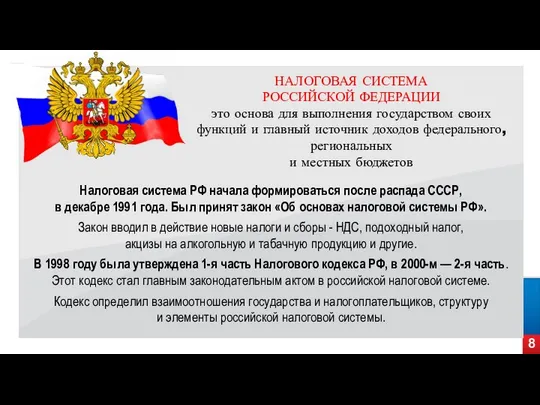

- 8. 8 Налоговая система РФ начала формироваться после распада СССР, в декабре 1991 года. Был принят закон

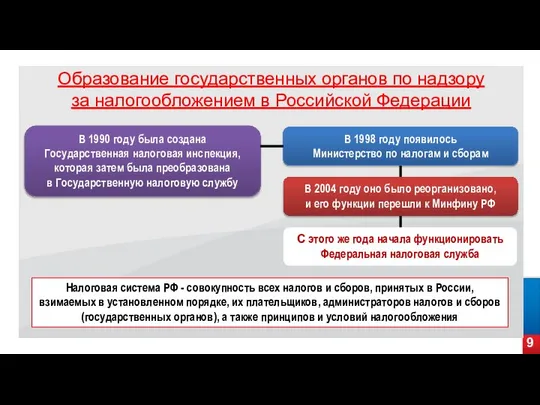

- 9. 9 Образование государственных органов по надзору за налогообложением в Российской Федерации В 1990 году была создана

- 10. 10 Элементы российской налоговой системы Структура налоговой системы Российской Федерации Все налоги, страховые взносы и сборы,

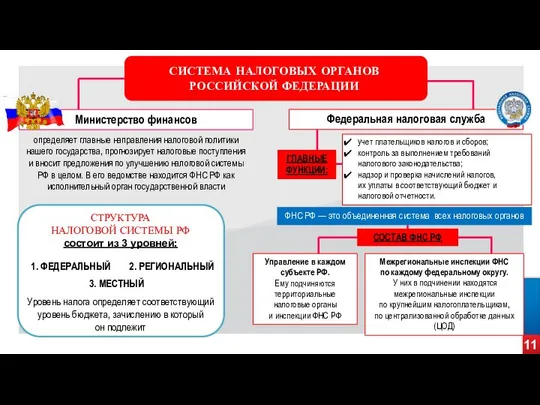

- 11. 11 Управление в каждом субъекте РФ. Ему подчиняются территориальные налоговые органы и инспекции ФНС РФ СИСТЕМА

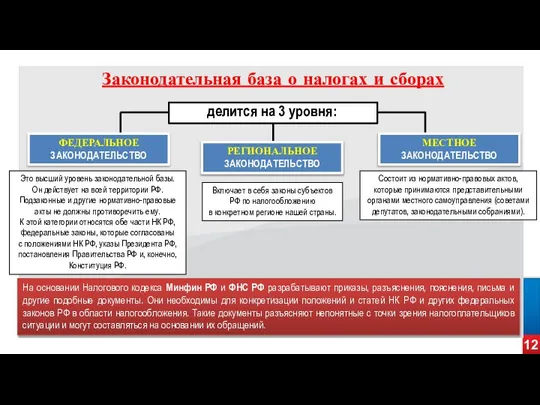

- 12. 12 делится на 3 уровня: ФЕДЕРАЛЬНОЕ ЗАКОНОДАТЕЛЬСТВО Это высший уровень законодательной базы. Он действует на всей

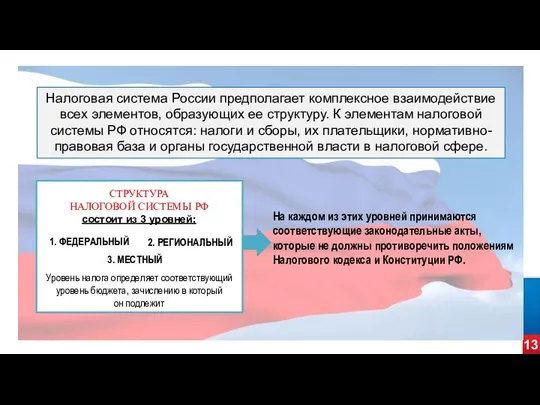

- 13. 13 Налоговая система России предполагает комплексное взаимодействие всех элементов, образующих ее структуру. К элементам налоговой системы

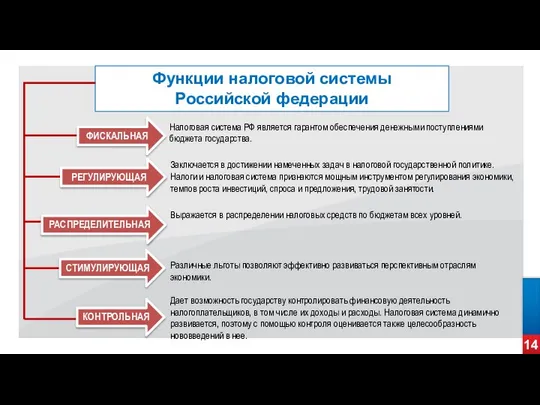

- 14. 14 Функции налоговой системы Российской федерации Налоговая система РФ является гарантом обеспечения денежными поступлениями бюджета государства.

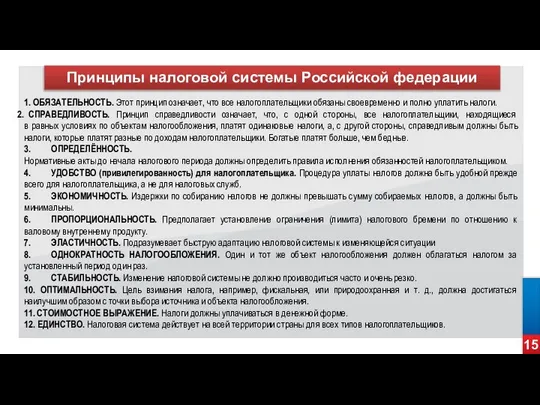

- 15. 15 Принципы налоговой системы Российской федерации 1. ОБЯЗАТЕЛЬНОСТЬ. Этот принцип означает, что все налогоплательщики обязаны своевременно

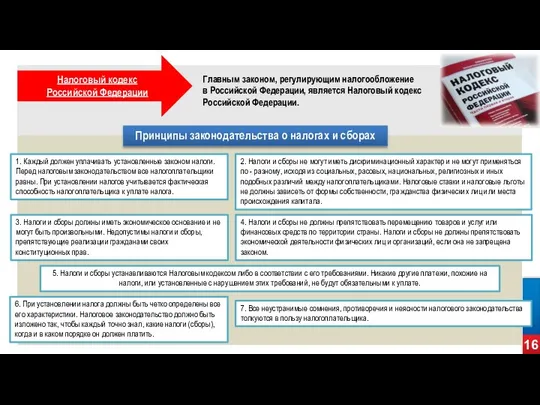

- 16. Налоговый кодекс Российской Федерации Главным законом, регулирующим налогообложение в Российской Федерации, является Налоговый кодекс Российской Федерации.

- 18. Скачать презентацию

2

В современном цивилизованном обществе налоги — основная форма доходов государства.

2

В современном цивилизованном обществе налоги — основная форма доходов государства.

Древний Египет

Поземельный налог

3

За 12 веков до Рождества Христова в Китае, Вавилонии,

Персии

Древний Египет

Поземельный налог

3

За 12 веков до Рождества Христова в Китае, Вавилонии,

Персии

Древняя Греция

Акцизы в виде привратных сборов (сборов у ворот города)

4

4

5

Писцовая книга

Наиболее ранние - Новгородские писцовые книги – относятся к концу

15

5

Писцовая книга

Наиболее ранние - Новгородские писцовые книги – относятся к концу

15

До Петра Первого доходы государства делились на две большие категории

неокладные

окладные

Имели определённый размер, обязательный для плательщика

Не имели определённый размер, обязательный для плательщика

6

При Петре Первом функционирует

«ПОДАТНАЯ» система налогов.

Прибыльщики были обязаны «сидеть и чинить

6

При Петре Первом функционирует

«ПОДАТНАЯ» система налогов.

Прибыльщики были обязаны «сидеть и чинить

т.е. придумывать новые налоги.

Введена должность «ПРИБЫЛЬЩИК»

К 1720 году насчитывалось

более 30 налогов.

Налог камнем - введен Петром Первым

в 1705 году для замены в Кремле и Китай-

городе деревянных мостовых на каменные.

Налог на бороду - право носить бороду можно было купить. Освобождалось от уплаты налога только духовенство.

7

Развитие форм и методов взимания налогов

1 этап

От древнего мира до начала

7

Развитие форм и методов взимания налогов

1 этап

От древнего мира до начала

государство не имеет финансового аппарата для определения и сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине.

Очень часто оно прибегает к помощи откупщиков.

2 этап

(XVI — начало XIX вв.)

в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. Роль откупщиков налогов в этот период еще очень велика.

3 этап

Современный этап

государство берет в свои руки все функции установления

и взимания налогов, ибо правила обложения успели выработаться. Региональные органы власти и органы местного самоуправления играют роль помощников государства, имея ту или иную степень самостоятельности.

Откупщик – частное лицо, получившее на откуп (за определенную плату) право взимания налогов, сборов и других государственных доходов с населения.

8

Налоговая система РФ начала формироваться после распада СССР,

в декабре 1991

8

Налоговая система РФ начала формироваться после распада СССР,

в декабре 1991

Закон вводил в действие новые налоги и сборы - НДС, подоходный налог,

акцизы на алкогольную и табачную продукцию и другие.

В 1998 году была утверждена 1-я часть Налогового кодекса РФ, в 2000-м — 2-я часть. Этот кодекс стал главным законодательным актом в российской налоговой системе.

Кодекс определил взаимоотношения государства и налогоплательщиков, структуру

и элементы российской налоговой системы.

НАЛОГОВАЯ СИСТЕМА

РОССИЙСКОЙ ФЕДЕРАЦИИ

это основа для выполнения государством своих функций и главный источник доходов федерального, региональных

и местных бюджетов

9

Образование государственных органов по надзору

за налогообложением в Российской Федерации

В 1990

9

Образование государственных органов по надзору

за налогообложением в Российской Федерации

В 1990

Государственная налоговая инспекция,

которая затем была преобразована

в Государственную налоговую службу

Налоговая система РФ - совокупность всех налогов и сборов, принятых в России, взимаемых в установленном порядке, их плательщиков, администраторов налогов и сборов (государственных органов), а также принципов и условий налогообложения

В 1998 году появилось

Министерство по налогам и сборам

В 2004 году оно было реорганизовано,

и его функции перешли к Минфину РФ

С этого же года начала функционировать Федеральная налоговая служба

10

Элементы российской

налоговой системы

Структура налоговой системы Российской Федерации

Все налоги, страховые

10

Элементы российской

налоговой системы

Структура налоговой системы Российской Федерации

Все налоги, страховые

Субъекты обложения налогами и сборами – плательщики налогов

Нормативно - правовая основа

Государственные

органы власти в области налогообложения

и финансов

Налоги и сборы

Субъекты налогообложения

Обязательны к уплате для тех категорий налогоплательщиков, на которых возложена обязанность по их уплате

в соответствии с положениями НК РФ

Налогоплательщики (юридические и физические лица)

и налоговые агенты, то есть те, кто, согласно НК РФ, уплачивает налоги и сборы. Например: предприятия и организации, которые рассчитывают и перечисляют НДФЛ с начисленных доходов своего персонала, а также подают соответствующую налоговую отчетность

(2-НДФЛ, 6-НДФЛ) после окончания налогового периода (года)

11

Управление в каждом субъекте РФ.

Ему подчиняются территориальные налоговые органы

и

11

Управление в каждом субъекте РФ.

Ему подчиняются территориальные налоговые органы

и

СИСТЕМА НАЛОГОВЫХ ОРГАНОВ

РОССИЙСКОЙ ФЕДЕРАЦИИ

определяет главные направления налоговой политики нашего государства, прогнозирует налоговые поступления и вносит предложения по улучшению налоговой системы РФ в целом. В его ведомстве находится ФНС РФ как исполнительный орган государственной власти

Министерство финансов

ГЛАВНЫЕ

ФУНКЦИИ:

Федеральная налоговая служба

учет плательщиков налогов и сборов;

контроль за выполнением требований налогового законодательства;

надзор и проверка начислений налогов,

их уплаты в соответствующий бюджет и налоговой отчетности.

Межрегиональные инспекции ФНС

по каждому федеральному округу.

У них в подчинении находятся межрегиональные инспекции

по крупнейшим налогоплательщикам,

по централизованной обработке данных (ЦОД)

СТРУКТУРА

НАЛОГОВОЙ СИСТЕМЫ РФ

состоит из 3 уровней:

ФНС РФ — это объединенная система всех налоговых органов

СОСТАВ ФНС РФ

Уровень налога определяет соответствующий уровень бюджета, зачислению в который

он подлежит

2. РЕГИОНАЛЬНЫЙ

1. ФЕДЕРАЛЬНЫЙ

3. МЕСТНЫЙ

12

делится на 3 уровня:

ФЕДЕРАЛЬНОЕ

ЗАКОНОДАТЕЛЬСТВО

Это высший уровень законодательной базы.

Он действует

12

делится на 3 уровня:

ФЕДЕРАЛЬНОЕ

ЗАКОНОДАТЕЛЬСТВО

Это высший уровень законодательной базы.

Он действует

К этой категории относятся обе части НК РФ, федеральные законы, которые согласованы

с положениями НК РФ, указы Президента РФ, постановления Правительства РФ и, конечно, Конституция РФ.

РЕГИОНАЛЬНОЕ

ЗАКОНОДАТЕЛЬСТВО

Включает в себя законы субъектов РФ по налогообложению

в конкретном регионе нашей страны.

МЕСТНОЕ

ЗАКОНОДАТЕЛЬСТВО

Состоит из нормативно-правовых актов, которые принимаются представительными органами местного самоуправления (советами депутатов, законодательными собраниями).

Законодательная база о налогах и сборах

На основании Налогового кодекса Минфин РФ и ФНС РФ разрабатывают приказы, разъяснения, пояснения, письма и другие подобные документы. Они необходимы для конкретизации положений и статей НК РФ и других федеральных законов РФ в области налогообложения. Такие документы разъясняют непонятные с точки зрения налогоплательщиков ситуации и могут составляться на основании их обращений.

13

Налоговая система России предполагает комплексное взаимодействие

всех элементов, образующих ее структуру.

13

Налоговая система России предполагает комплексное взаимодействие

всех элементов, образующих ее структуру.

СТРУКТУРА

НАЛОГОВОЙ СИСТЕМЫ РФ

состоит из 3 уровней:

Уровень налога определяет соответствующий уровень бюджета, зачислению в который

он подлежит

2. РЕГИОНАЛЬНЫЙ

1. ФЕДЕРАЛЬНЫЙ

3. МЕСТНЫЙ

На каждом из этих уровней принимаются соответствующие законодательные акты, которые не должны противоречить положениям Налогового кодекса и Конституции РФ.

14

Функции налоговой системы

Российской федерации

Налоговая система РФ является гарантом обеспечения денежными поступлениями

14

Функции налоговой системы

Российской федерации

Налоговая система РФ является гарантом обеспечения денежными поступлениями

ФИСКАЛЬНАЯ

Заключается в достижении намеченных задач в налоговой государственной политике. Налоги и налоговая система признаются мощным инструментом регулирования экономики, темпов роста инвестиций, спроса и предложения, трудовой занятости.

РЕГУЛИРУЮЩАЯ

Выражается в распределении налоговых средств по бюджетам всех уровней.

РАСПРЕДЕЛИТЕЛЬНАЯ

Различные льготы позволяют эффективно развиваться перспективным отраслям экономики.

СТИМУЛИРУЮЩАЯ

Дает возможность государству контролировать финансовую деятельность налогоплательщиков, в том числе их доходы и расходы. Налоговая система динамично развивается, поэтому с помощью контроля оценивается также целесообразность нововведений в нее.

КОНТРОЛЬНАЯ

15

Принципы налоговой системы Российской федерации

1. ОБЯЗАТЕЛЬНОСТЬ. Этот принцип означает, что все

15

Принципы налоговой системы Российской федерации

1. ОБЯЗАТЕЛЬНОСТЬ. Этот принцип означает, что все

СПРАВЕДЛИВОСТЬ. Принцип справедливости означает, что, с одной стороны, все налогоплательщики, находящиеся в равных условиях по объектам налогообложения, платят одинаковые налоги, а, с другой стороны, справедливым должны быть налоги, которые платят разные по доходам налогоплательщики. Богатые платят больше, чем бедные.

3. ОПРЕДЕЛЁННОСТЬ.

Нормативные акты до начала налогового периода должны определить правила исполнения обязанностей налогоплательщиком.

4. УДОБСТВО (привилегированность) для налогоплательщика. Процедура уплаты налогов должна быть удобной прежде всего для налогоплательщика, а не для налоговых служб.

5. ЭКОНОМИЧНОСТЬ. Издержки по собиранию налогов не должны превышать сумму собираемых налогов, а должны быть минимальны.

6. ПРОПОРЦИОНАЛЬНОСТЬ. Предполагает установление ограничения (лимита) налогового бремени по отношению к валовому внутреннему продукту.

7. ЭЛАСТИЧНОСТЬ. Подразумевает быструю адаптацию налоговой системы к изменяющейся ситуации

8. ОДНОКРАТНОСТЬ НАЛОГООБЛОЖЕНИЯ. Один и тот же объект налогообложения должен облагаться налогом за установленный период один раз.

9. СТАБИЛЬНОСТЬ. Изменение налоговой системы не должно производиться часто и очень резко.

10. ОПТИМАЛЬНОСТЬ. Цель взимания налога, например, фискальная, или природоохранная и т. д., должна достигаться наилучшим образом с точки выбора источника и объекта налогообложения.

11. СТОИМОСТНОЕ ВЫРАЖЕНИЕ. Налоги должны уплачиваться в денежной форме.

12. ЕДИНСТВО. Налоговая система действует на всей территории страны для всех типов налогоплательщиков.

Налоговый кодекс

Российской Федерации

Главным законом, регулирующим налогообложение

в Российской Федерации, является Налоговый

Налоговый кодекс

Российской Федерации

Главным законом, регулирующим налогообложение

в Российской Федерации, является Налоговый

Российской Федерации.

Принципы законодательства о налогах и сборах

7. Все неустранимые сомнения, противоречия и неясности налогового законодательства толкуются в пользу налогоплательщика.

1. Каждый должен уплачивать установленные законом налоги. Перед налоговым законодательством все налогоплательщики равны. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

2. Налоги и сборы не могут иметь дискриминационный характер и не могут применяться по - разному, исходя из социальных, расовых, национальных, религиозных и иных подобных различий между налогоплательщиками. Налоговые ставки и налоговые льготы не должны зависеть от формы собственности, гражданства физических лиц или места происхождения капитала.

3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

4. Налоги и сборы не должны препятствовать перемещению товаров и услуг или финансовых средств по территории страны. Налоги и сборы не должны препятствовать экономической деятельности физических лиц и организаций, если она не запрещена законом.

5. Налоги и сборы устанавливаются Налоговым кодексом либо в соответствии с его требованиями. Никакие другие платежи, похожие на налоги, или установленные с нарушением этих требований, не будут обязательными к уплате.

6. При установлении налога должны быть четко определены все его характеристики. Налоговое законодательство должно быть изложено так, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

16

Я пойду по полю белому

Я пойду по полю белому Дзяржаўныя утварэнні на беларускіх землях у ІХ-XVIII ст

Дзяржаўныя утварэнні на беларускіх землях у ІХ-XVIII ст Презентация на тему Франция во второй половине 19 века

Презентация на тему Франция во второй половине 19 века Страны Западной Европы, США и Япония в первые военные десятилетия

Страны Западной Европы, США и Япония в первые военные десятилетия Хлеб всему голова

Хлеб всему голова Презентация на тему "Битва за Берлін" - презентации по Истории скачать бесплатно

Презентация на тему "Битва за Берлін" - презентации по Истории скачать бесплатно Нормативно-правовая база подготовки к ЕРЭ по истории

Нормативно-правовая база подготовки к ЕРЭ по истории Ветераны СПО

Ветераны СПО Либеральные реформы 60-70-х гг. XIX века

Либеральные реформы 60-70-х гг. XIX века Виды театрального искусства

Виды театрального искусства Презентация на тему "Почему Александра Невского называют святым?" - презентации по Истории скачать

Презентация на тему "Почему Александра Невского называют святым?" - презентации по Истории скачать  Завоевание туркамиосманами Балканского полуострова. Полумесяц против креста

Завоевание туркамиосманами Балканского полуострова. Полумесяц против креста Помним, гордимся…

Помним, гордимся… Прогулка по Санкт-Петербургу

Прогулка по Санкт-Петербургу Октябрьская революция

Октябрьская революция Презентация на тему "экскурсия по музею поселка" - презентации по Истории скачать

Презентация на тему "экскурсия по музею поселка" - презентации по Истории скачать  Повесть временных лет

Повесть временных лет Индустриализация в СССР в 1930-е годы

Индустриализация в СССР в 1930-е годы Аттестационная работа. Золото России. О людях, прославивших нашу страну на олимпиадах

Аттестационная работа. Золото России. О людях, прославивших нашу страну на олимпиадах ТЕМА: РОССИЯ В XVII ВЕКЕ Тема: Смутное время в России

ТЕМА: РОССИЯ В XVII ВЕКЕ Тема: Смутное время в России Презентация на тему "Польща" - презентации по Истории скачать

Презентация на тему "Польща" - презентации по Истории скачать  Архитектура России 18

Архитектура России 18 Внешняя политика России в начале царствования Александра I

Внешняя политика России в начале царствования Александра I Нюрнбергский процесс глазами художника Ефимова Б.Е

Нюрнбергский процесс глазами художника Ефимова Б.Е Презентация на тему "Внутренняя политика в 1894-1904 гг" - презентации по Истории скачать бесплатно

Презентация на тему "Внутренняя политика в 1894-1904 гг" - презентации по Истории скачать бесплатно Пенза - город трудовой доблести

Пенза - город трудовой доблести Презентация на тему "Русь в IX – XI вв" - презентации по Истории скачать

Презентация на тему "Русь в IX – XI вв" - презентации по Истории скачать  Кто такие викинги? (обзорная лекция) Творческая работа ученика 3 «Б» класса Корчагина Артёма. Руководители: Корчагин П.В. Корча

Кто такие викинги? (обзорная лекция) Творческая работа ученика 3 «Б» класса Корчагина Артёма. Руководители: Корчагин П.В. Корча