Исторические аспекты налоговой системы в Зарубежных странах Выполнили студенты ФТД-4 Группы ДС-06 Лепичева Наталия Сазонова Юлия

Содержание

- 2. введение В каждой стране существуют свои виды налоговых систем, иногда существенно отличающихся друг от друга. Свое

- 3. Налоговая система США Уровни налоговой системы

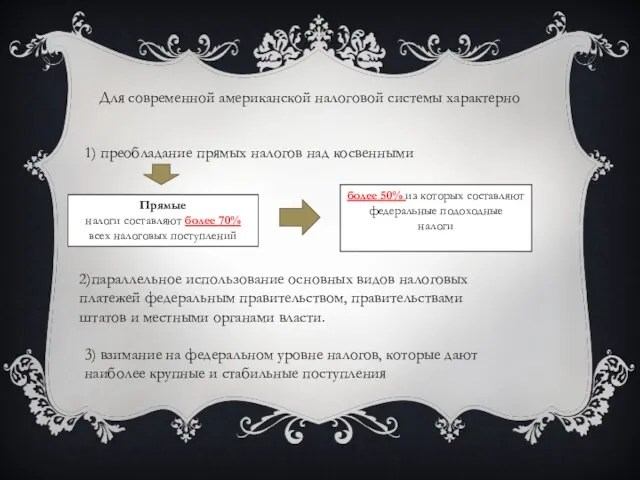

- 4. Для современной американской налоговой системы характерно 1) преобладание прямых налогов над косвенными Прямые налоги составляют более

- 5. Основными нормативными правовыми актами в области налогообложения в США являются: 1) Кодекс внутренних доходов 1986 года;

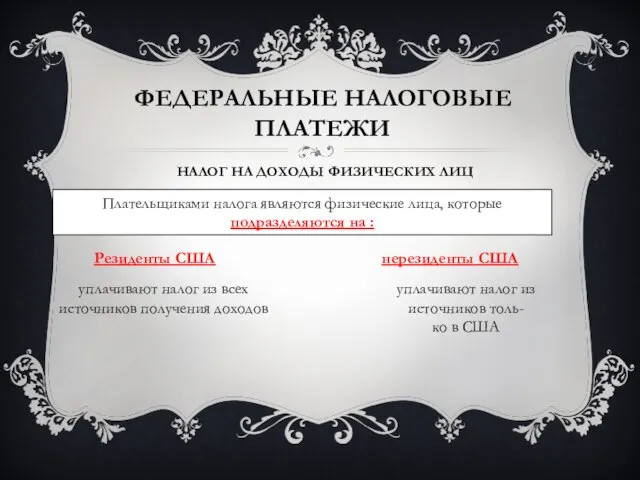

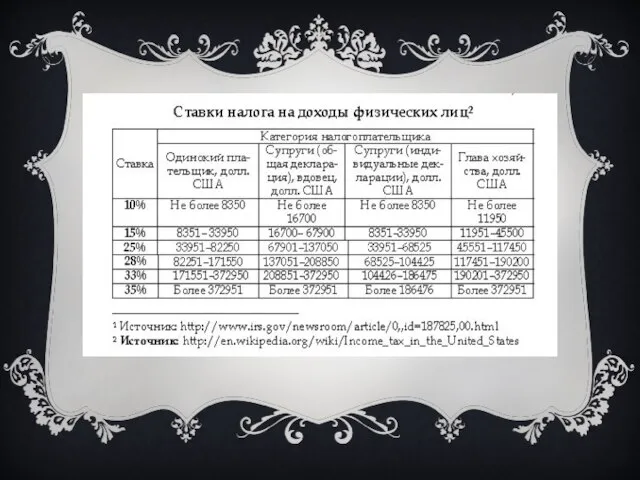

- 6. Ф Федеральные налоговые платежи Налог на доходы физических лиц Плательщиками налога являются физические лица, которые подразделяются

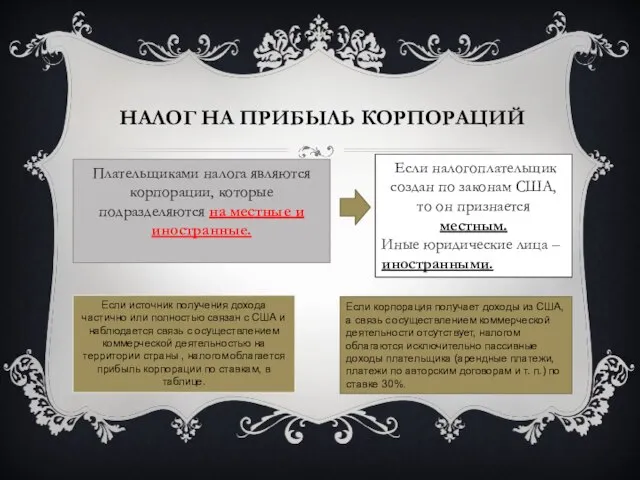

- 8. Налог на прибыль корпораций Плательщиками налога являются корпорации, которые подразделяются на местные и иностранные. Если налогоплательщик

- 9. Ставки налога, действующие для местных компании

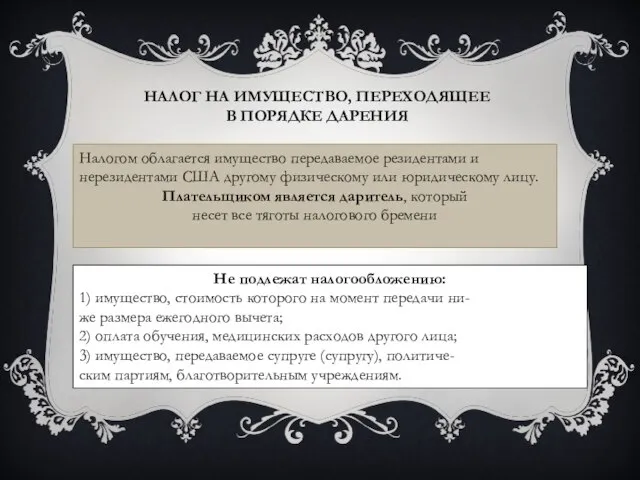

- 10. Налог на имущество, переходящее в порядке дарения Налогом облагается имущество передаваемое резидентами и нерезидентами США другому

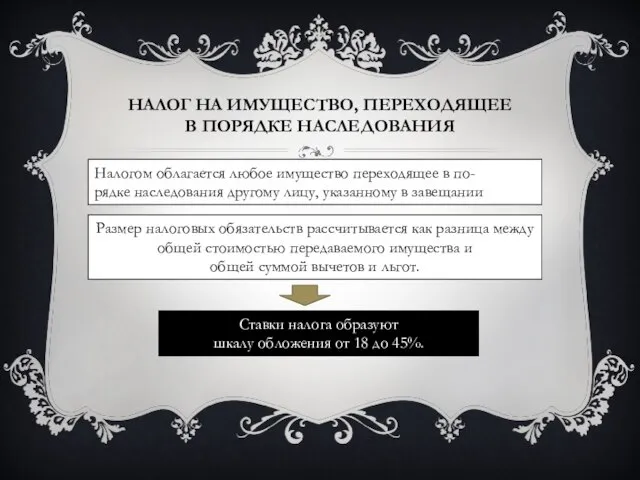

- 11. Налог на имущество, переходящее в порядке наследования Налогом облагается любое имущество переходящее в по- рядке наследования

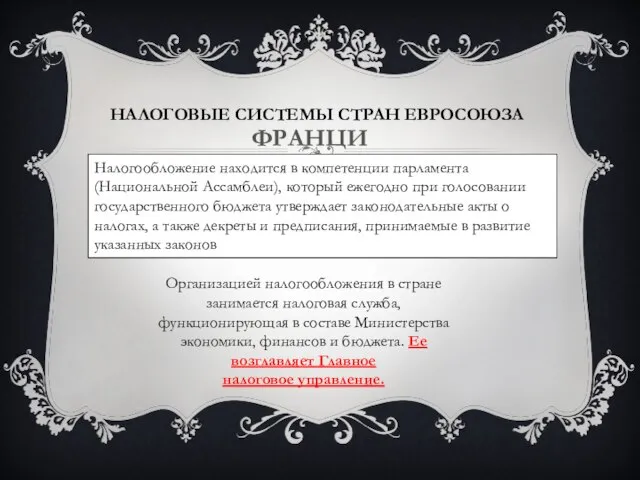

- 12. Налоговые системы стран Евросоюза Франция Налогообложение находится в компетенции парламента (Национальной Ассамблеи), который ежегодно при голосовании

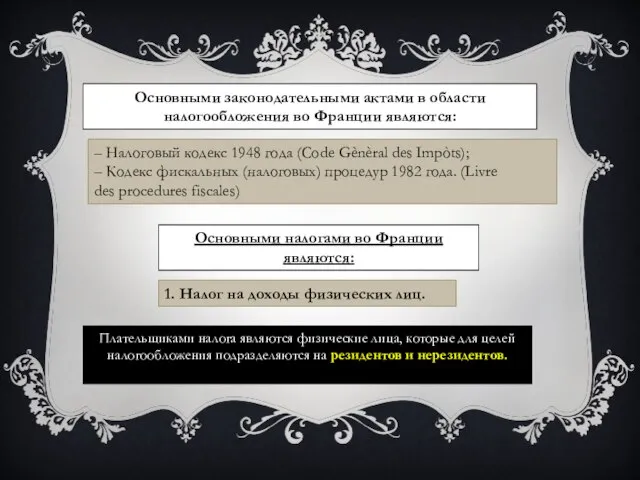

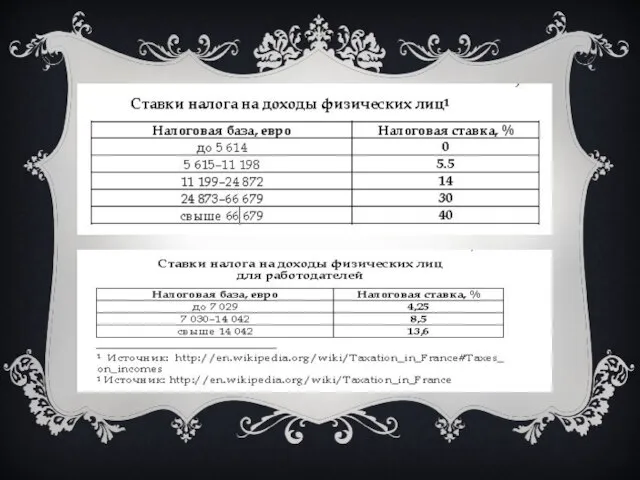

- 13. Основными законодательными актами в области налогообложения во Франции являются: – Налоговый кодекс 1948 года (Code Gènèral

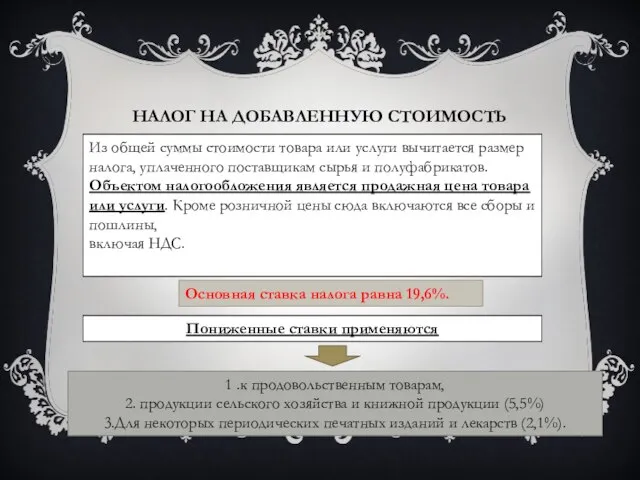

- 15. Налог на добавленную стоимость Из общей суммы стоимости товара или услуги вычитается размер налога, уплаченного поставщикам

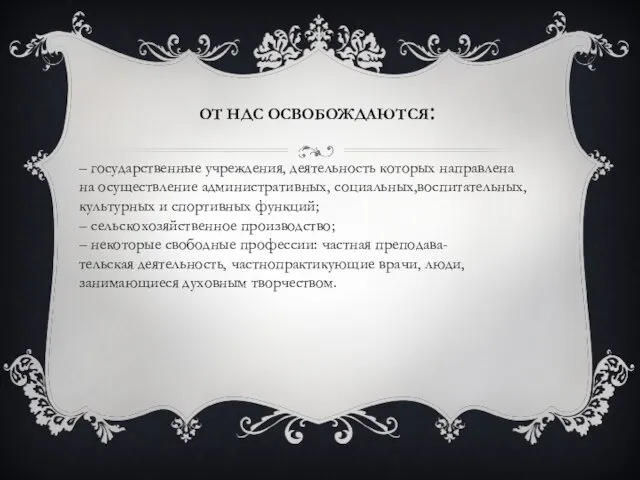

- 16. От НДС освобождаются: – государственные учреждения, деятельность которых направлена на осуществление административных, социальных,воспитательных, культурных и спортивных

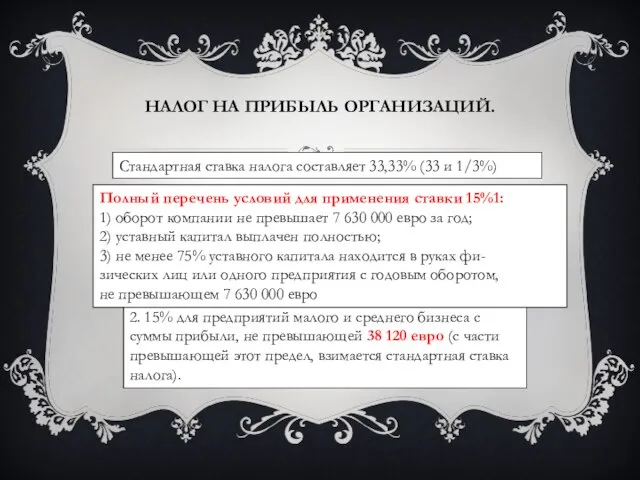

- 17. Налог на прибыль организаций. Если оборот компании превышает 7 630 000 евро за год, то взимается

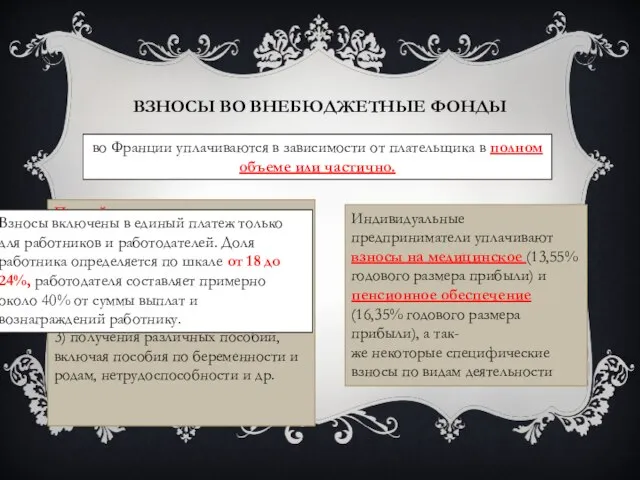

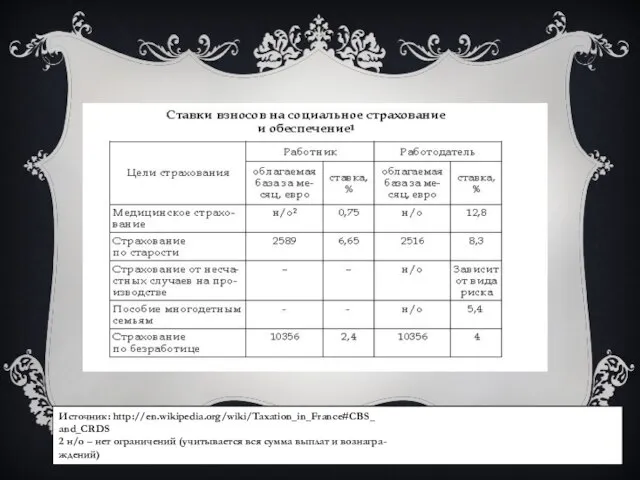

- 18. Взносы во внебюджетные фонды во Франции уплачиваются в зависимости от плательщика в полном объеме или частично.

- 19. Источник: http://en.wikipedia.org/wiki/Taxation_in_France#CBS_ and_CRDS 2 н/о – нет ограничений (учитывается вся сумма выплат и вознагра- ждений)

- 20. Германия Бюджетная система Германии включает в себя бюджет федерации с двумя специальными фондами: бюджет земель и

- 21. Основными нормативными правовыми актами в области налогообложения являются: 1. Положение о налогах, сборах, пошлинах от 16.03.1976

- 22. Особый интерес привлекают следующие принципы организация налогообложения в Германии: 1) налоги должны быть по возможности минимальными;

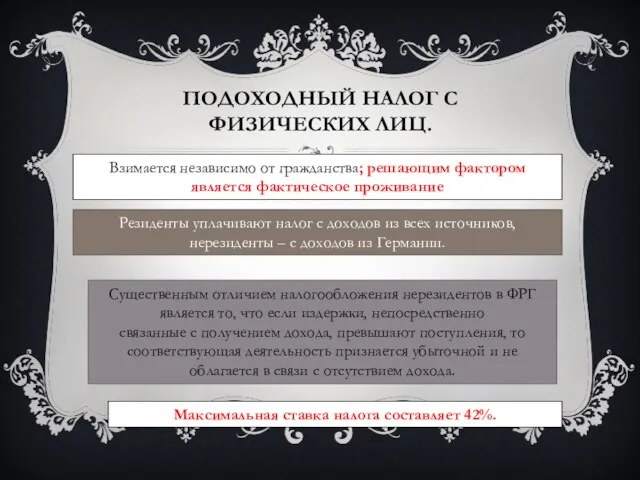

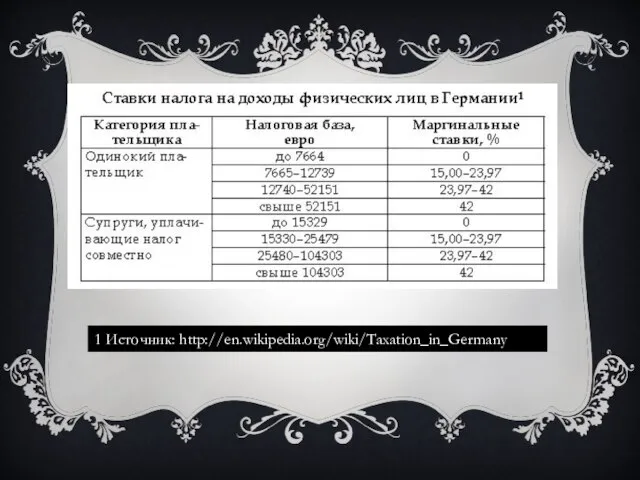

- 23. Подоходный налог с физических лиц. Взимается независимо от гражданства; решающим фактором является фактическое проживание Существенным отличием

- 24. 1 Источник: http://en.wikipedia.org/wiki/Taxation_in_Germany

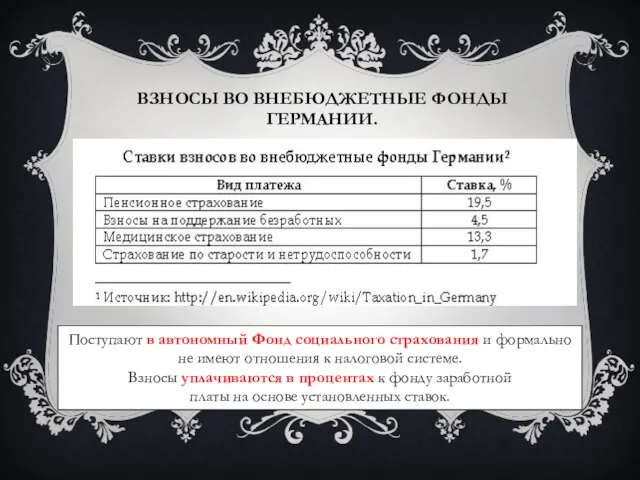

- 25. Взносы во внебюджетные фонды Германии. Поступают в автономный Фонд социального страхования и формально не имеют отношения

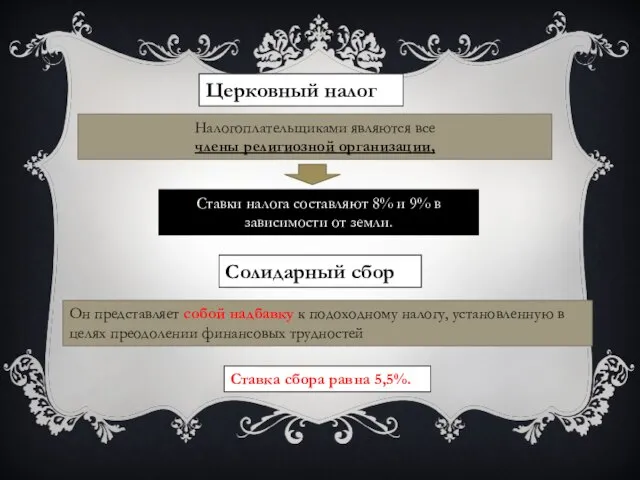

- 26. Церковный налог Налогоплательщиками являются все члены религиозной организации, Ставки налога составляют 8% и 9% в зависимости

- 28. Скачать презентацию

Подготовили студентки группы 7282 Соловьёва Кристина и Кузьмина Мария

Подготовили студентки группы 7282 Соловьёва Кристина и Кузьмина Мария Петр Смирнов

Петр Смирнов Система и организация государственной службы в Российской Федерации. Правовые основы государственной службы

Система и организация государственной службы в Российской Федерации. Правовые основы государственной службы Амальфи

Амальфи ТЕХНОЛОГИЯ ФОРМИРОВАНИЯ ТЕМПОРИТМИЧЕСКОЙ ОРГАНИЗАЦИИ РЕЧИ ПРИ ЗАИКАНИИ

ТЕХНОЛОГИЯ ФОРМИРОВАНИЯ ТЕМПОРИТМИЧЕСКОЙ ОРГАНИЗАЦИИ РЕЧИ ПРИ ЗАИКАНИИ  Презентация Административные наказания: понятие и виды

Презентация Административные наказания: понятие и виды Геополитический проект СССР

Геополитический проект СССР  Профилактика подросткового суицида Prezentacii.com

Профилактика подросткового суицида Prezentacii.com  Правовий режим земель сільськогосподарського призначення

Правовий режим земель сільськогосподарського призначення ИТ менеджмент: Управление ИТ проектом глазами бизнеса

ИТ менеджмент: Управление ИТ проектом глазами бизнеса Свойства Свойства числовых неравенств (8 класс)

Свойства Свойства числовых неравенств (8 класс) Твёрдые, кристалические и аморфные тела

Твёрдые, кристалические и аморфные тела Алгоритмизация и программирование

Алгоритмизация и программирование евпрм

евпрм  Здоровый образ жизни

Здоровый образ жизни Государственное общеобразовательное учреждение средняя общеобразовательная школа № 337 Невского района Санкт-Петербурга П

Государственное общеобразовательное учреждение средняя общеобразовательная школа № 337 Невского района Санкт-Петербурга П Розборка ноутбука HP Pavilion G6

Розборка ноутбука HP Pavilion G6 Проблема биосовместимости (лекция 3)

Проблема биосовместимости (лекция 3) Waterproof Cable Glands - VSM Plast

Waterproof Cable Glands - VSM Plast Вебинар: Постановка на учет обособленных подразделений Поправки в ч. 1 НК РФ по Федеральному закону от 27.07.10 № 229-ФЗ

Вебинар: Постановка на учет обособленных подразделений Поправки в ч. 1 НК РФ по Федеральному закону от 27.07.10 № 229-ФЗ урок 1

урок 1 Презентация на тему "Давай посчитаем! Вертолёты" - скачать презентации по Педагогике

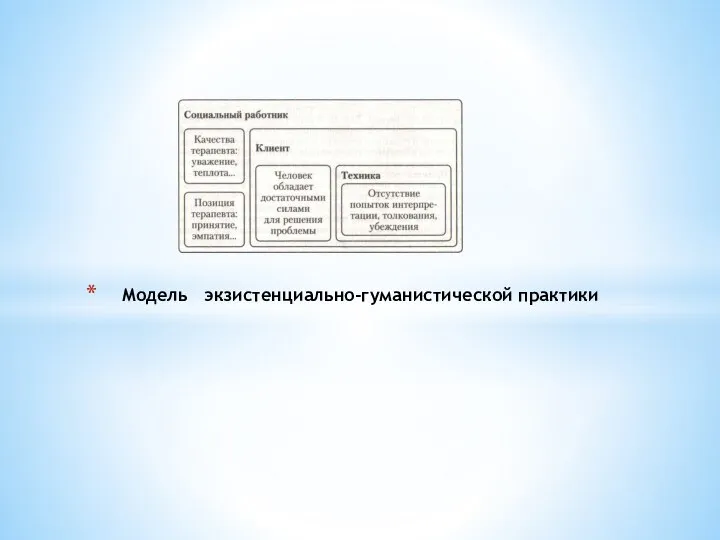

Презентация на тему "Давай посчитаем! Вертолёты" - скачать презентации по Педагогике Модель экзистенциально-гуманистической практики

Модель экзистенциально-гуманистической практики Презентация Российский рынок риса в 1990-2013 гг

Презентация Российский рынок риса в 1990-2013 гг  Культурологія. Магістерська програма

Культурологія. Магістерська програма Плотницкие приемы. Эволюция развития

Плотницкие приемы. Эволюция развития Главная тайна растений - презентация для начальной школы_

Главная тайна растений - презентация для начальной школы_ УМК «Школа России» По стране Сказок

УМК «Школа России» По стране Сказок