Содержание

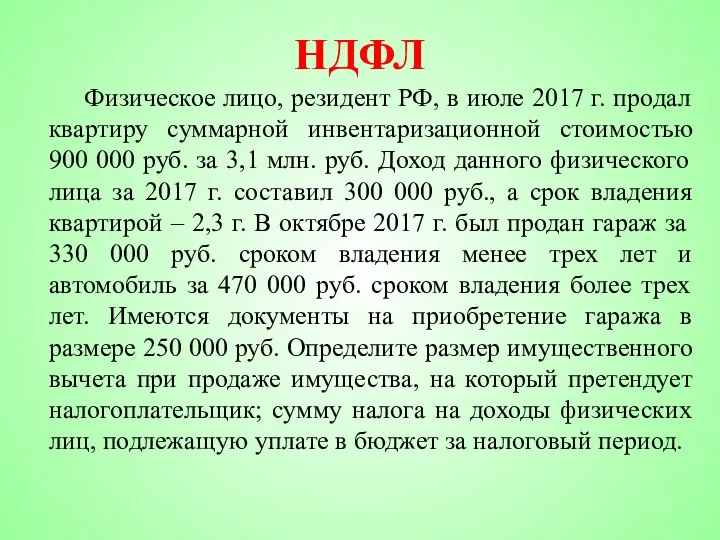

- 2. НДФЛ Физическое лицо, резидент РФ, в июле 2017 г. продал квартиру суммарной инвентаризационной стоимостью 900 000

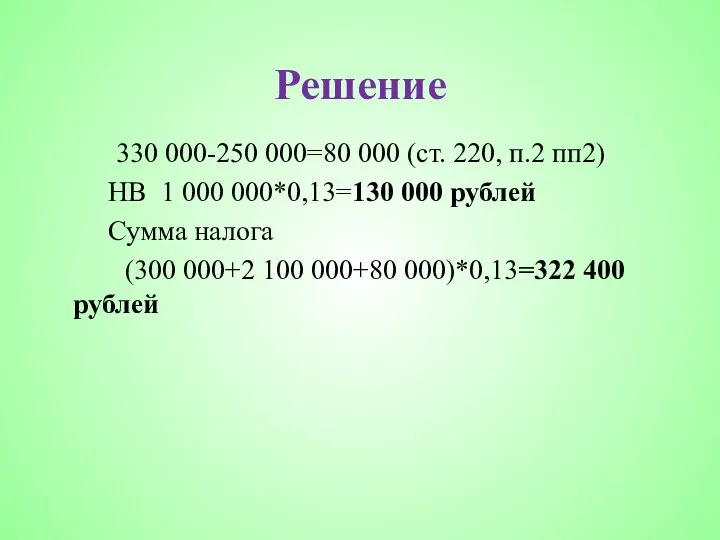

- 3. Решение 330 000-250 000=80 000 (ст. 220, п.2 пп2) НВ 1 000 000*0,13=130 000 рублей Сумма

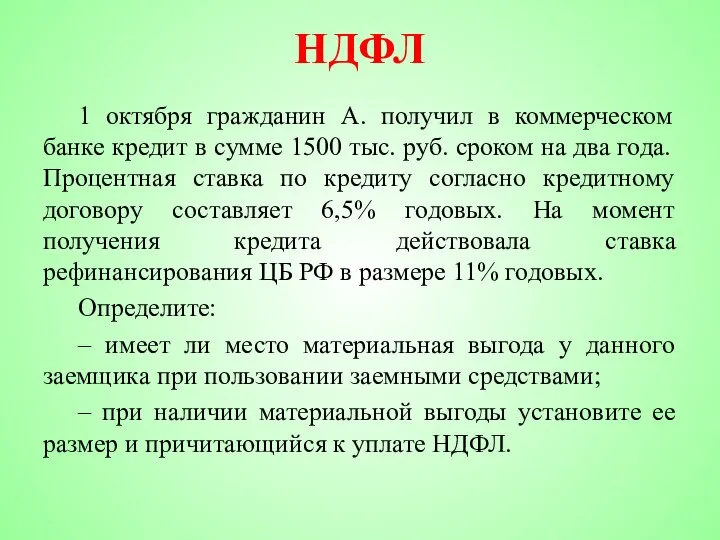

- 4. НДФЛ 1 октября гражданин А. получил в коммерческом банке кредит в сумме 1500 тыс. руб. сроком

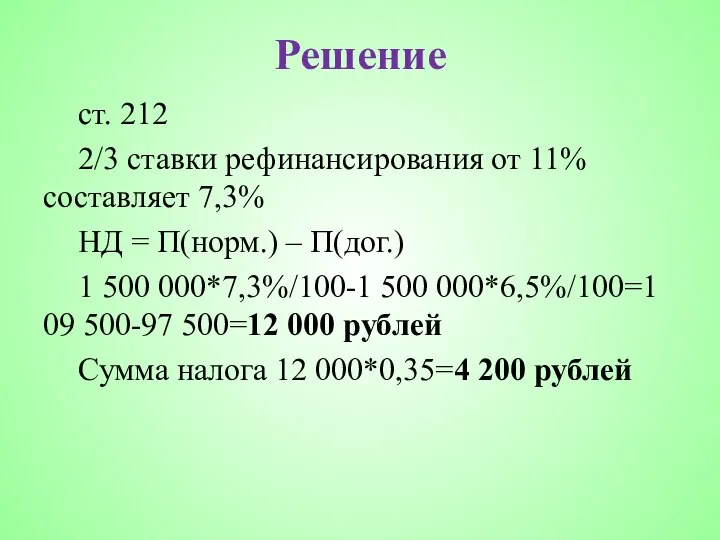

- 5. Решение ст. 212 2/3 ставки рефинансирования от 11% составляет 7,3% НД = П(норм.) – П(дог.) 1

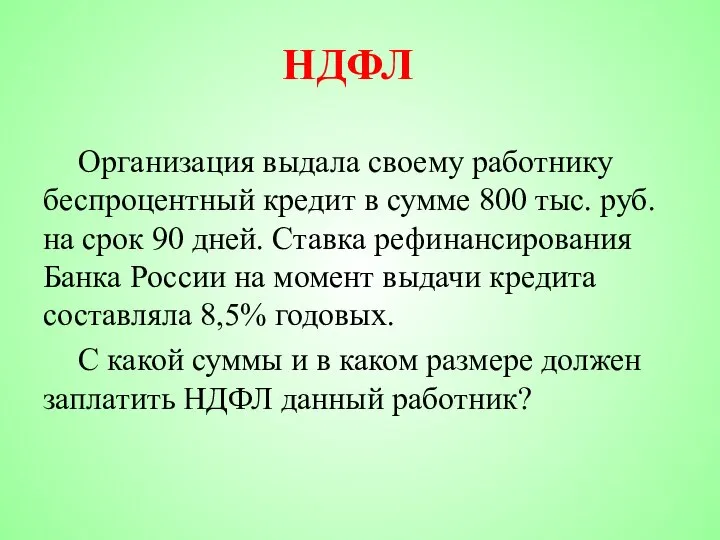

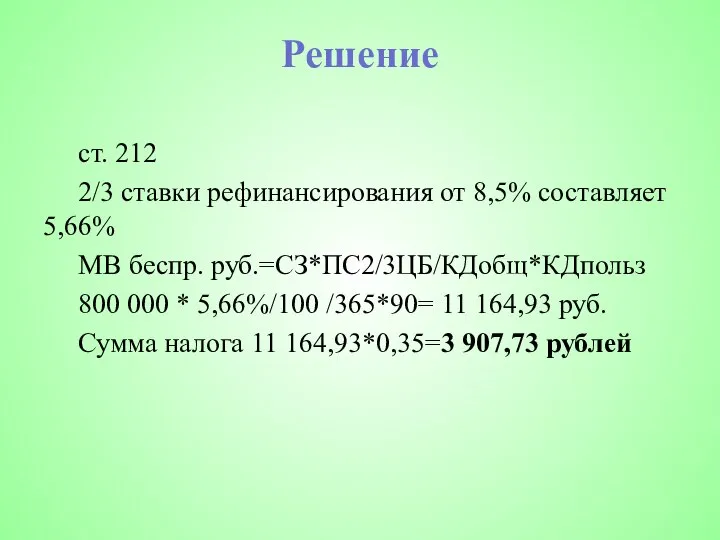

- 6. НДФЛ Организация выдала своему работнику беспроцентный кредит в сумме 800 тыс. руб. на срок 90 дней.

- 7. Решение ст. 212 2/3 ставки рефинансирования от 8,5% составляет 5,66% МВ беспр. руб.=СЗ*ПС2/3ЦБ/КДобщ*КДпольз 800 000 *

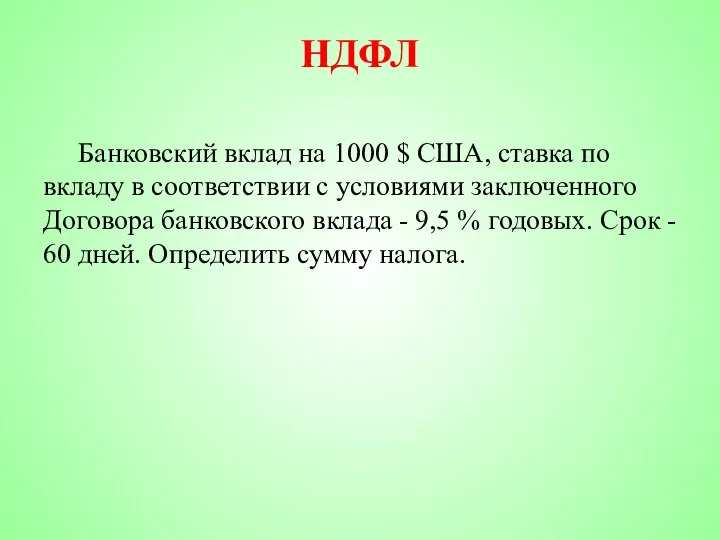

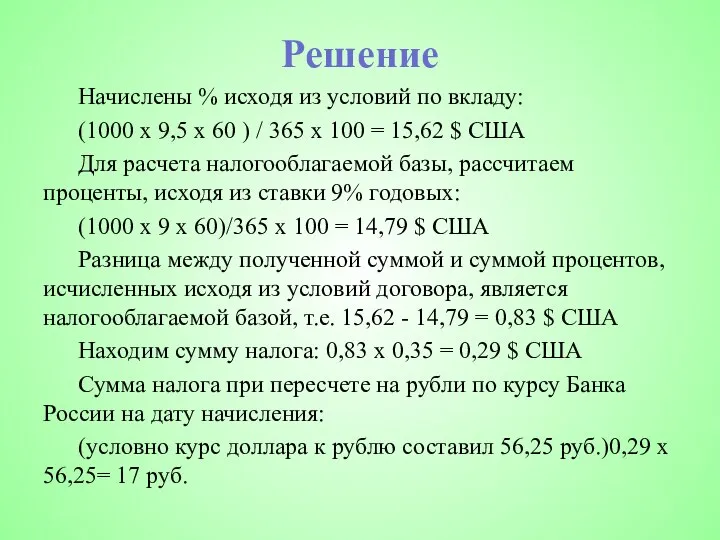

- 8. НДФЛ Банковский вклад на 1000 $ США, ставка по вкладу в соответствии с условиями заключенного Договора

- 9. Решение Начислены % исходя из условий по вкладу: (1000 х 9,5 х 60 ) / 365

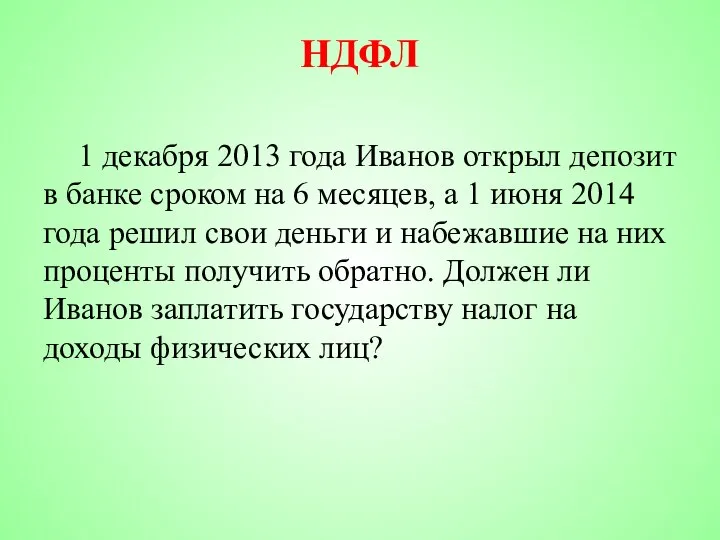

- 10. НДФЛ 1 декабря 2013 года Иванов открыл депозит в банке сроком на 6 месяцев, а 1

- 11. Решение Предположим, что: банковская ставка в % годовых – 14%; сумма депозита – 250 000 рублей,

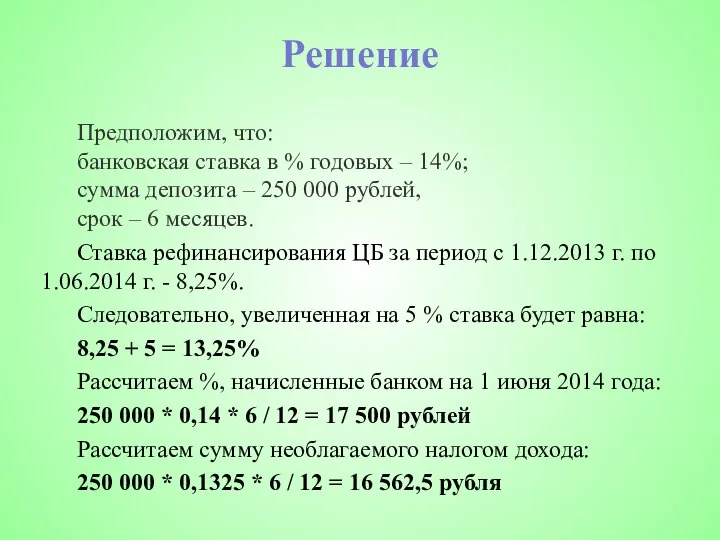

- 12. Решение Таким образом, налоговая база будет равна: 17 500 – 16 562,5 = 937,5 рублей Рассчитаем

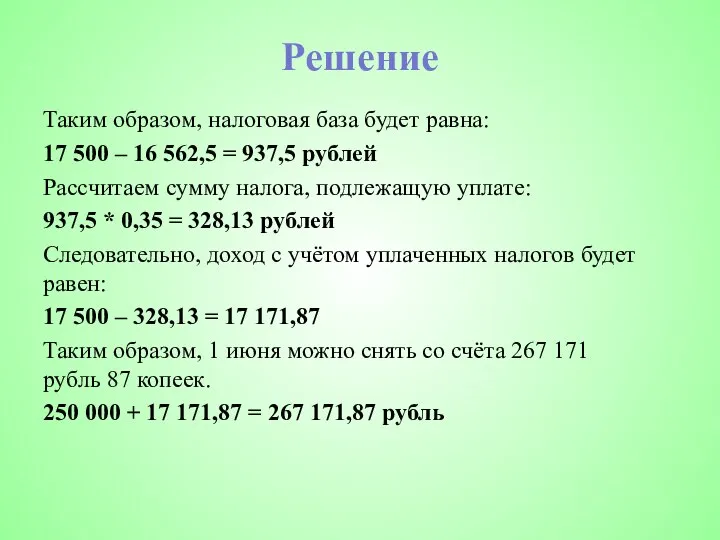

- 13. НДФЛ Петров Н.К. получил за прошедший год доход в размере 400 000 рублей, при этом его

- 15. Скачать презентацию

Презентация на тему "Нынешний школьный аттестат удостоверяет только, что его обладателю хватило способности выдержать столько-

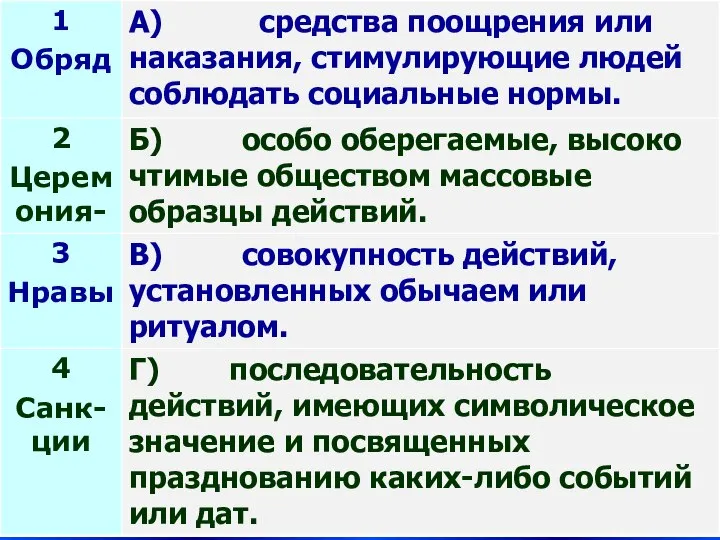

Презентация на тему "Нынешний школьный аттестат удостоверяет только, что его обладателю хватило способности выдержать столько- Форма государства

Форма государства Фальш-фасады Самары

Фальш-фасады Самары Автор проекта: Руднева М.Д.

Автор проекта: Руднева М.Д. Презентация на тему "Новый порядок аттестации педагогических работников с 2015 года" - скачать презентации по Педагогике

Презентация на тему "Новый порядок аттестации педагогических работников с 2015 года" - скачать презентации по Педагогике Informatika2.ppt

Informatika2.ppt ПОРЯДОК АККРЕДИТАЦИИ ОРГАНОВ ПО СЕРТИФИКАЦИИ. НАЦИОНАЛЬНЫЕ ТРЕБОВАНИЯ.

ПОРЯДОК АККРЕДИТАЦИИ ОРГАНОВ ПО СЕРТИФИКАЦИИ. НАЦИОНАЛЬНЫЕ ТРЕБОВАНИЯ. Классификация ограждающих конструкций. Расчет и конструирование дощатых настилов

Классификация ограждающих конструкций. Расчет и конструирование дощатых настилов Особенности профессиональной этики юристов

Особенности профессиональной этики юристов Древний человек

Древний человек Архитектура средневековья. Романский стиль

Архитектура средневековья. Романский стиль Презентация Школы человеческих отношений и поведенческих наук

Презентация Школы человеческих отношений и поведенческих наук Разработка Web-приложений. Алгоритмические структуры и управляющие конструкции

Разработка Web-приложений. Алгоритмические структуры и управляющие конструкции Боль — нозя

Боль — нозя Синдром полиорганной недостаточности

Синдром полиорганной недостаточности  Псалом 55:4 - Когда я в страхе, на Тебя я уповаю

Псалом 55:4 - Когда я в страхе, на Тебя я уповаю История изобретения турбин

История изобретения турбин ЮАР

ЮАР 3 класс ─ маршрут-справочник

3 класс ─ маршрут-справочник Политическая идеология

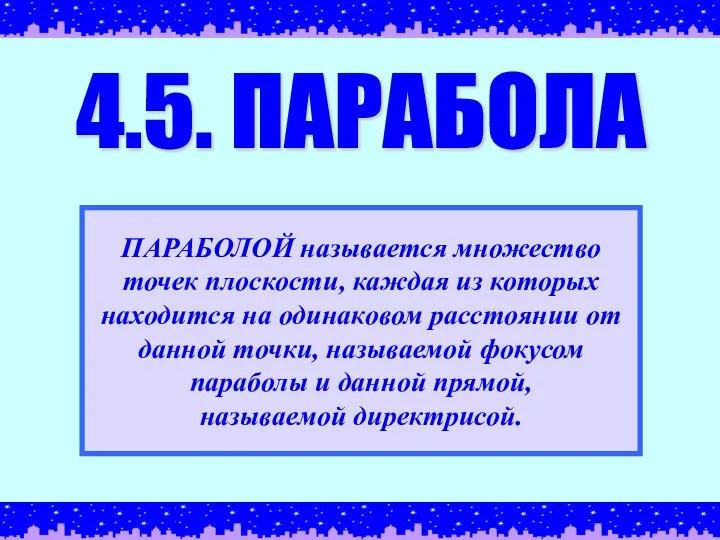

Политическая идеология Парабола - презентация по Алгебре

Парабола - презентация по Алгебре Занятие по плаванию. Обучение упражнениям на всплывание

Занятие по плаванию. Обучение упражнениям на всплывание Русские знаменитые ученые

Русские знаменитые ученые Формы культуры

Формы культуры Среда будущего. Реконструкция инфраструктуры театра ”Колесо”

Среда будущего. Реконструкция инфраструктуры театра ”Колесо” Массивы Декларация массивов и их размещение в памяти. (Занятие 4.7)

Массивы Декларация массивов и их размещение в памяти. (Занятие 4.7) ДВИЖИМЫЕ И НЕДВИЖИМЫЕ ВЕЩИ. ГОСУДАРСТВЕННАЯ РЕГИСТРАЦИЯ НЕДВИЖИМОСТИ. Подготовила студентка 2 курса ФТД группыТ094 Шевченко На

ДВИЖИМЫЕ И НЕДВИЖИМЫЕ ВЕЩИ. ГОСУДАРСТВЕННАЯ РЕГИСТРАЦИЯ НЕДВИЖИМОСТИ. Подготовила студентка 2 курса ФТД группыТ094 Шевченко На Лекція №2. Потоковi класи мови С++

Лекція №2. Потоковi класи мови С++