Упрощенная система налогообложения для малого бизнеса Лекция преподавателя: Комовой Татьяны Ивановны

Содержание

- 2. Структура урока Опрос Новая тема Практическое задание для закрепления новой темы Заполнение налоговой декларации Тестирование Домашнее

- 3. План темы: Условия перехода организаций и индивидуальных предпринимателей на упрощенную систему налогообложения для малого бизнеса. Перечень

- 4. Не у п л а ч и в а ю т Не у п л а

- 5. На упрощенную систему налогообложения имеют право перейти: Организации Индивидуальные предприниматели Доход от реализации за 9 мес.

- 6. Документы , подаваемые в НАЛОГОВУЮ ИНСПЕКЦИЮ Учредительные документы (копии) Свидетельство о постановке на налоговый учет (ИНН)

- 7. Организации НЕ ИМЕЮЩИЕ ПРАВО применять упрощенную систему Банки; Страховые компании; Негосударственные пенсионные фонды; Ломбарды; Нотариусы, занимающейся

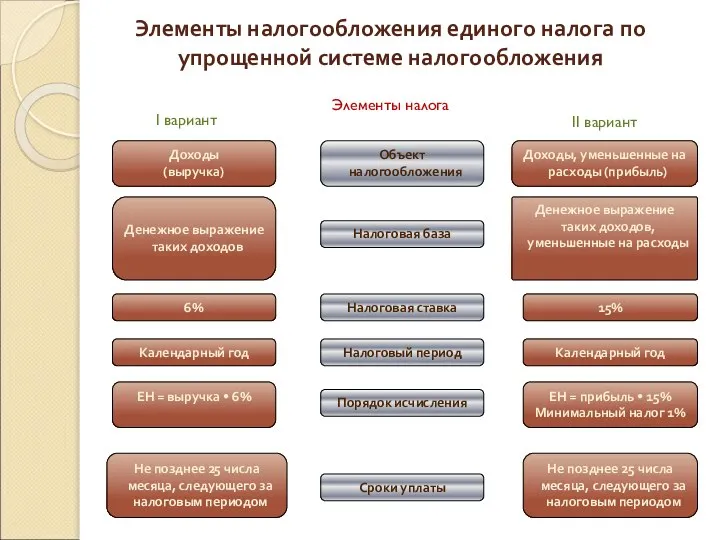

- 8. Элементы налогообложения единого налога по упрощенной системе налогообложения Доходы (выручка) Объект налогообложения Доходы, уменьшенные на расходы

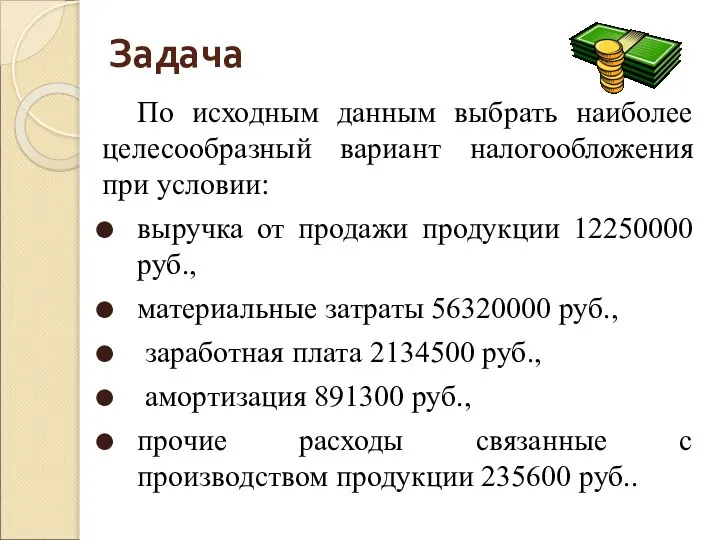

- 9. Задача По исходным данным выбрать наиболее целесообразный вариант налогообложения при условии: выручка от продажи продукции 12250000

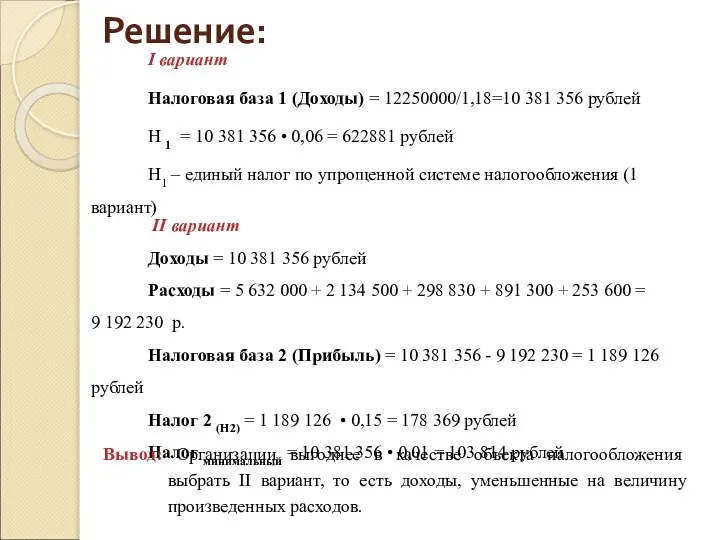

- 10. Решение: I вариант Налоговая база 1 (Доходы) = 12250000/1,18=10 381 356 рублей Н 1 = 10

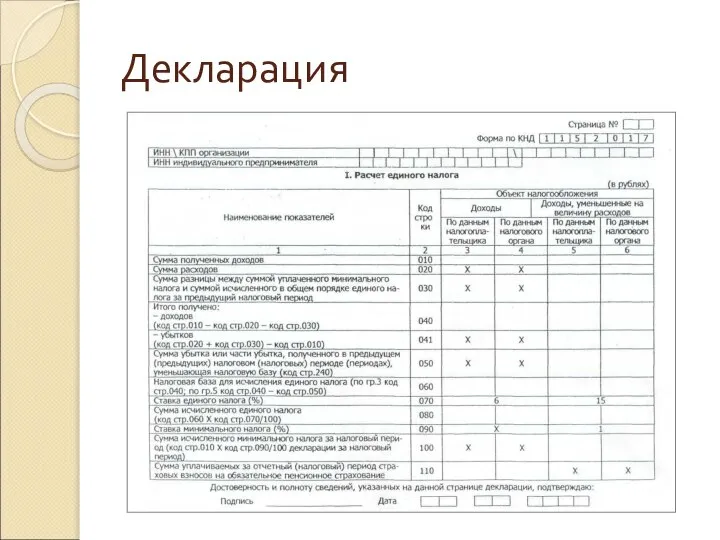

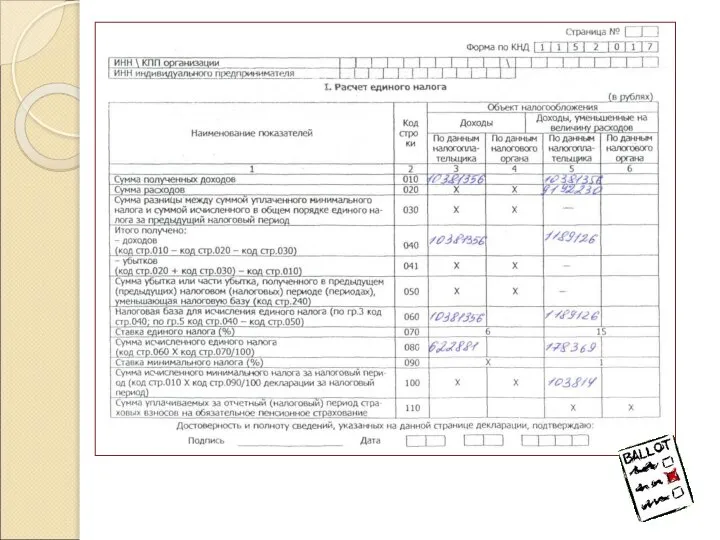

- 11. Декларация

- 13. Выводы Применение упрощенной системы налогообложения стимулирует развитие малого бизнеса; I вариант налогообложения выгоднее применять при небольшой

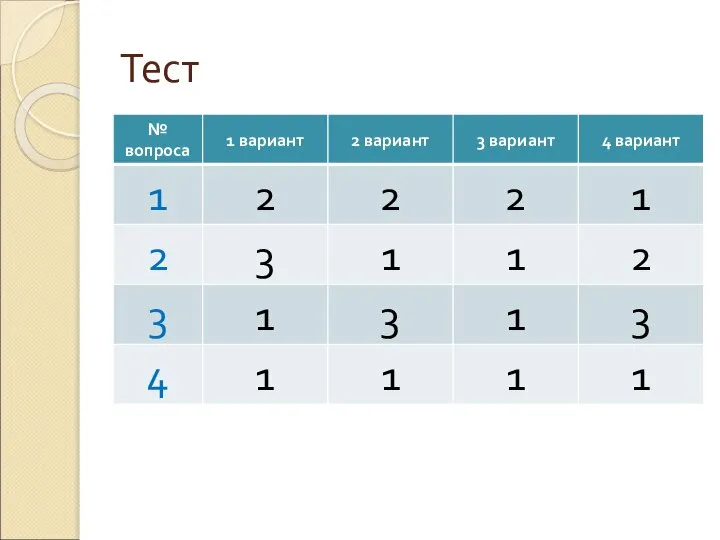

- 14. Тест

- 16. Скачать презентацию

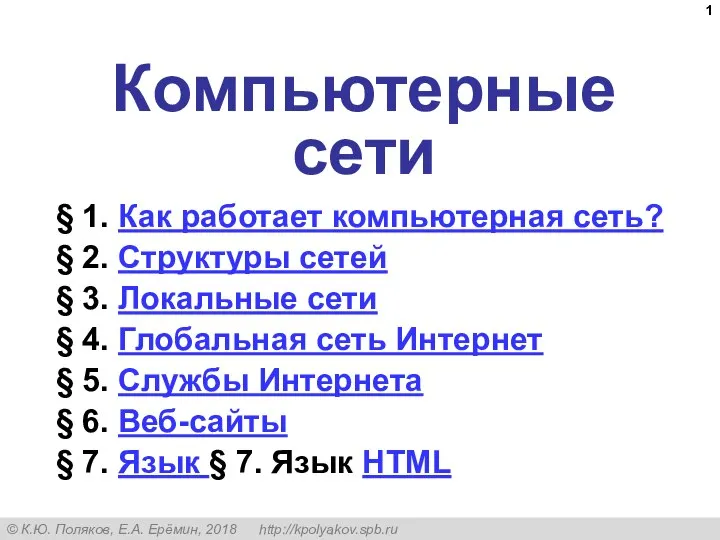

9-1_Компьютерные сети

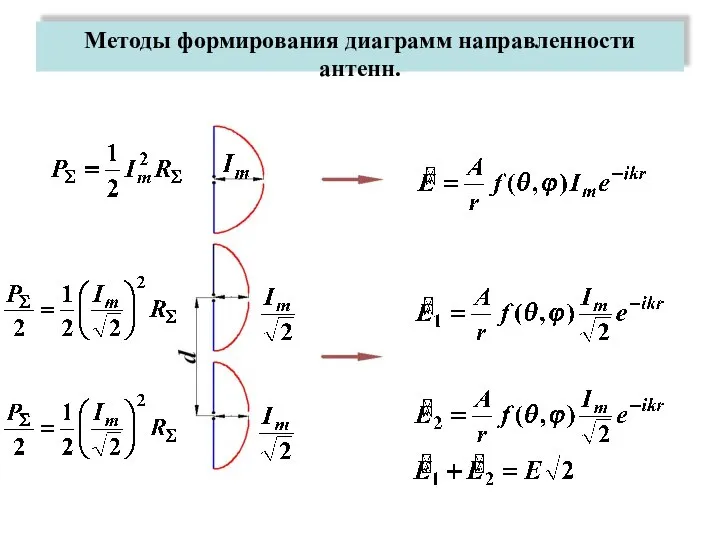

9-1_Компьютерные сети Методы формирования диаграмм направленности антенн

Методы формирования диаграмм направленности антенн Презентация "Студенческий театр МГУ – наш МОСТ в будущее" - скачать презентации по МХК

Презентация "Студенческий театр МГУ – наш МОСТ в будущее" - скачать презентации по МХК Основы SQL. Описание отношений, доменов, ограничений целостности, представлений данных.

Основы SQL. Описание отношений, доменов, ограничений целостности, представлений данных.  Третий ФОТОФЛЕШМОБ, осенний

Третий ФОТОФЛЕШМОБ, осенний ЯП-алфавит Типы данных выражения операции

ЯП-алфавит Типы данных выражения операции  Признание жилого помещения непригодным для проживания. Аварийное жилое помещение

Признание жилого помещения непригодным для проживания. Аварийное жилое помещение Методическая разработка внеклассного мероприятия с мультемедийным сопровождением, посвященное «Дню смеха» КОНКУРС «Фестиваль

Методическая разработка внеклассного мероприятия с мультемедийным сопровождением, посвященное «Дню смеха» КОНКУРС «Фестиваль Водоэмульсионые краски

Водоэмульсионые краски Гиперактивные дети Презентация Евдокимовой Л.А._

Гиперактивные дети Презентация Евдокимовой Л.А._ Презентация Юридическая клиника при МГУ

Презентация Юридическая клиника при МГУ Пористые заполнители для легких бетонов

Пористые заполнители для легких бетонов Тест по правилам

Тест по правилам Презентация "Управление финансами" - скачать презентации по Экономике

Презентация "Управление финансами" - скачать презентации по Экономике Кәсіпкерліктің ұйымдық-құқықтық нысандары. (Такырып 2)

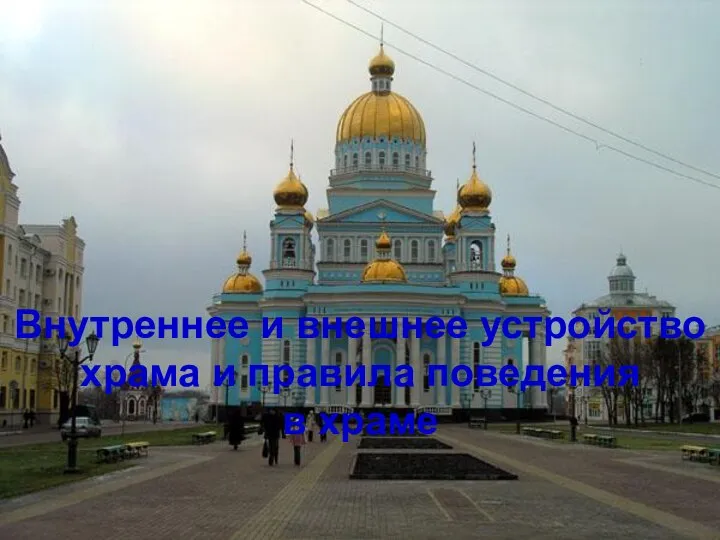

Кәсіпкерліктің ұйымдық-құқықтық нысандары. (Такырып 2) Внутреннее и внешнее устройство храма и правила поведения в храме

Внутреннее и внешнее устройство храма и правила поведения в храме Якутский народ

Якутский народ Автомобильные диагностические сканеры

Автомобильные диагностические сканеры Структура Киотской Конвенции Презентацию подготовили студенты первого курса ФТД-111 Рекин Сергей, Бобырь Алексей

Структура Киотской Конвенции Презентацию подготовили студенты первого курса ФТД-111 Рекин Сергей, Бобырь Алексей Юзабилити-тестирование в DIRECTUM, или как удивить разработчика

Юзабилити-тестирование в DIRECTUM, или как удивить разработчика Холодильные приборы

Холодильные приборы История спорта

История спорта «Компетентностный подход – это как приведение: все о нем говорят, но мало кто видел». Б. Д. Эльконин

«Компетентностный подход – это как приведение: все о нем говорят, но мало кто видел». Б. Д. Эльконин Twitter : Діалог - валюта бізнесу

Twitter : Діалог - валюта бізнесу Республика Башкортостан

Республика Башкортостан Производные (пользовательские) типы данных

Производные (пользовательские) типы данных Тема проповеди: Секрет 10 конвертов, или Как правильно планировать семейный бюджет

Тема проповеди: Секрет 10 конвертов, или Как правильно планировать семейный бюджет Хронический некалькулёзный холецистит

Хронический некалькулёзный холецистит