Содержание

- 2. Блок 5. Экономическая природа и основные виды структурных ПФИ

- 3. Экономическая природа и основные виды структурных ПФИ Классификация структурных ПФИ Учебный центр Структурный финансовый инструмент -

- 4. Классификация структурных ПФИ Учебный центр FRA CDS

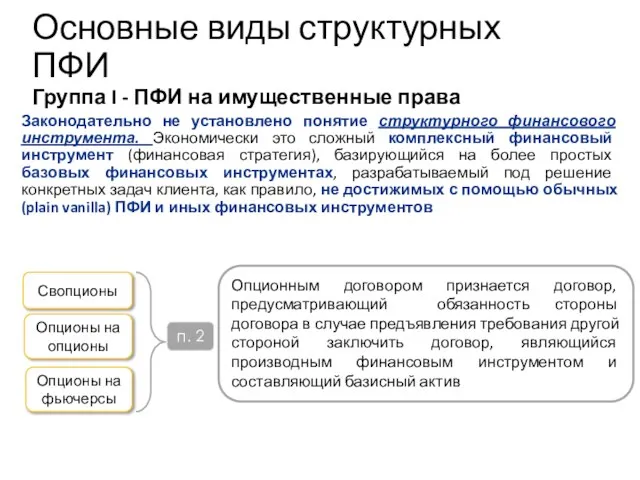

- 5. Законодательно не установлено понятие структурного финансового инструмента. Экономически это сложный комплексный финансовый инструмент (финансовая стратегия), базирующийся

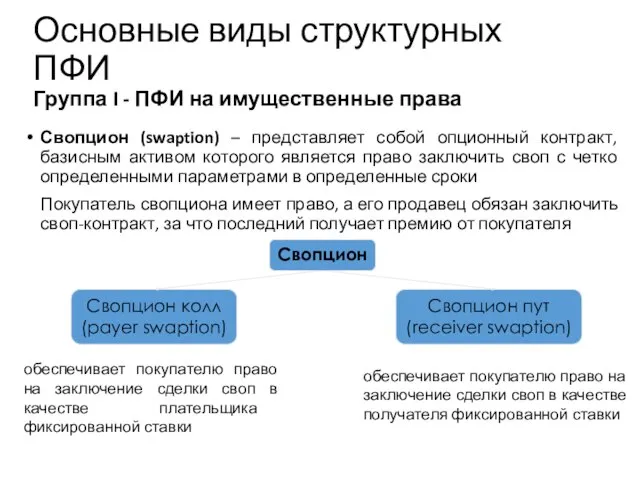

- 6. Основные виды структурных ПФИ Группа I - ПФИ на имущественные права Свопцион (swaption) – представляет собой

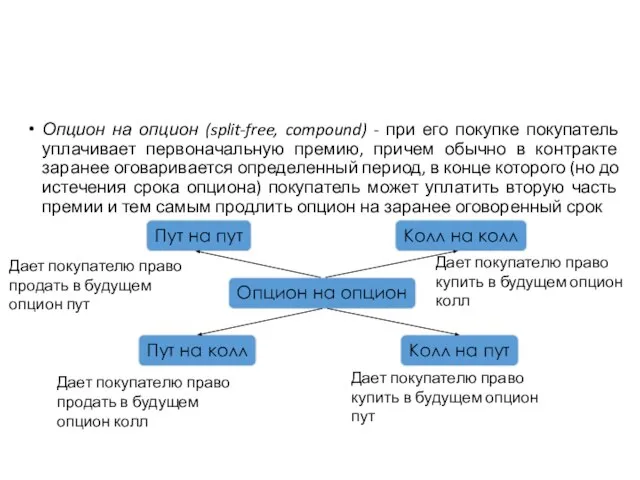

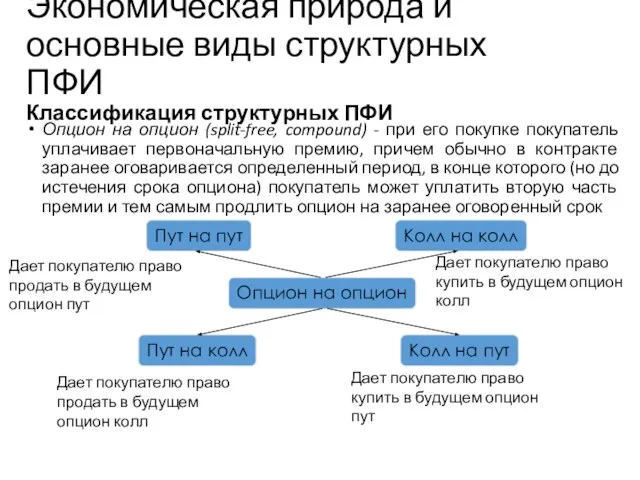

- 7. Опцион на опцион (split-free, compound) - при его покупке покупатель уплачивает первоначальную премию, причем обычно в

- 8. Экономическая природа и основные виды структурных ПФИ Классификация структурных ПФИ Опцион на опцион (split-free, compound) -

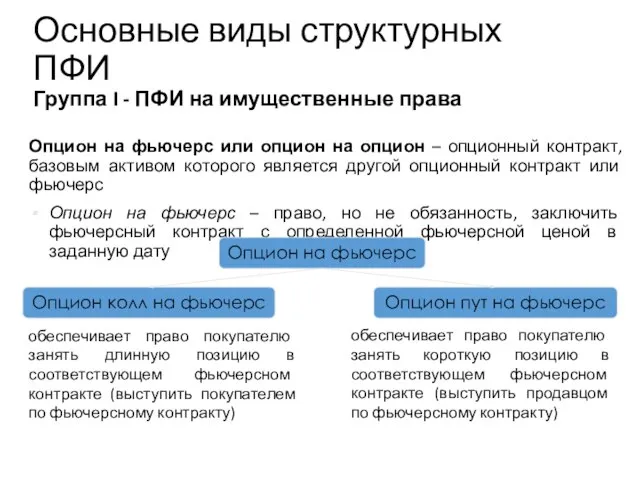

- 9. Опцион на фьючерс или опцион на опцион – опционный контракт, базовым активом которого является другой опционный

- 10. Пример Компания планирует через 6 месяцев заключить кредитный договор с плавающей процентной ставкой и застраховать себя

- 11. Соглашение о будущей процентной ставке или Forward Rate Agreement (FRA) – внебиржевой ПФИ, устанавливающий размер плавающей

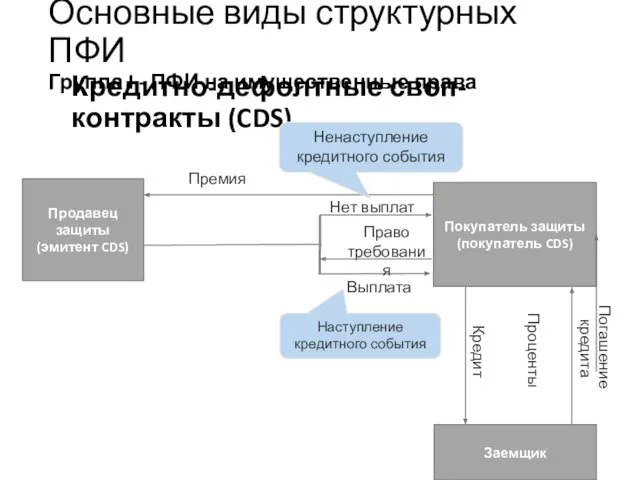

- 12. Кредитно-дефолтные своп-контракты (CDS) Учебный центр Право требования Основные виды структурных ПФИ Группа I - ПФИ на

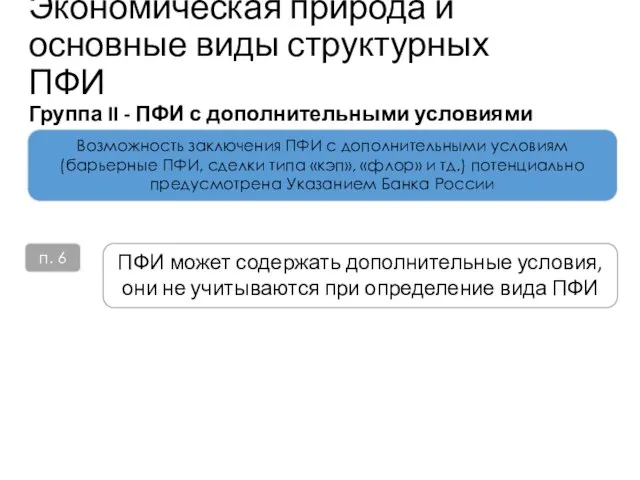

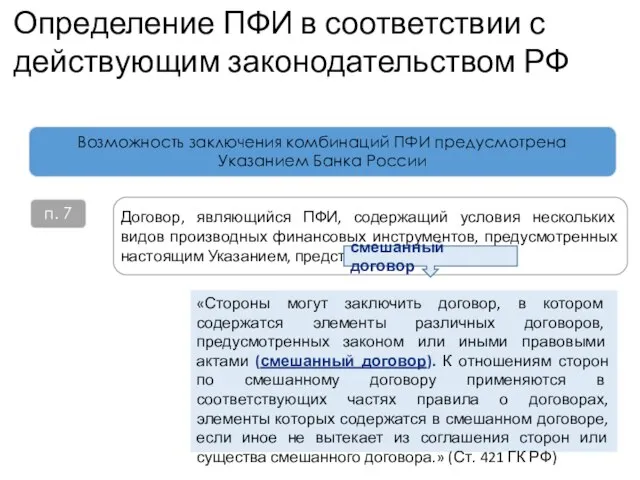

- 13. ПФИ может содержать дополнительные условия, они не учитываются при определение вида ПФИ п. 6 Возможность заключения

- 14. Экономическая природа и основные виды структурных ПФИ Группа II - ПФИ с дополнительными условиями Барьерные инструменты

- 15. Учебный центр Опцион Call Floor Форвард Данные ПФИ имеют схожую «экономику», но различный правовой режим и

- 16. Барьерные опционы бывают нескольких типов Учебный центр Пример Компания купила опцион колл на курс RUB/USD со

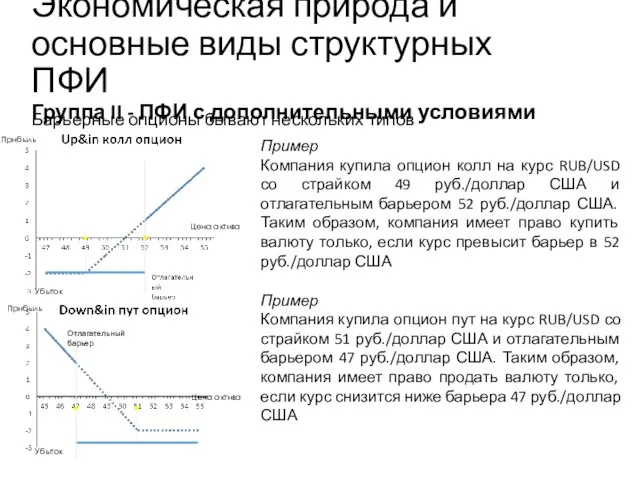

- 17. Учебный центр Пример Компания купила опцион колл на курс RUB/USD со страйком 49 руб./доллар США и

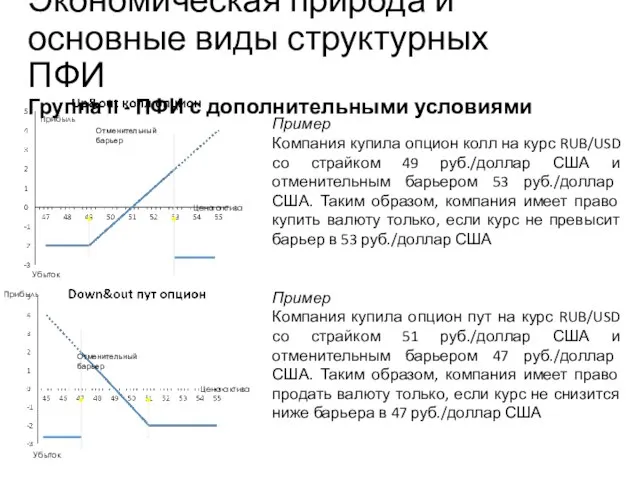

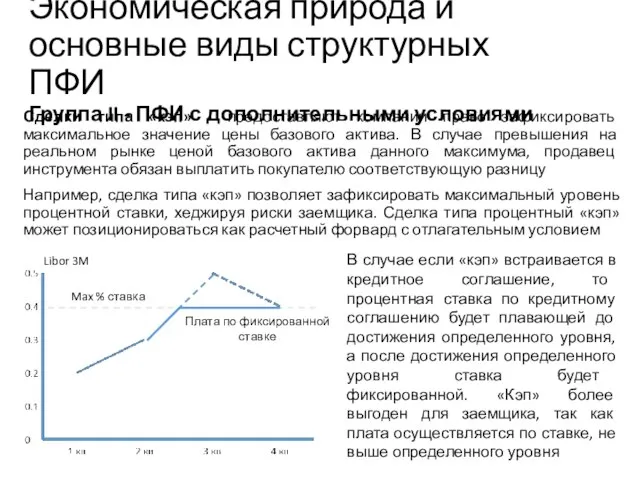

- 18. Сделки типа «кэп» - предоставляют компании право зафиксировать максимальное значение цены базового актива. В случае превышения

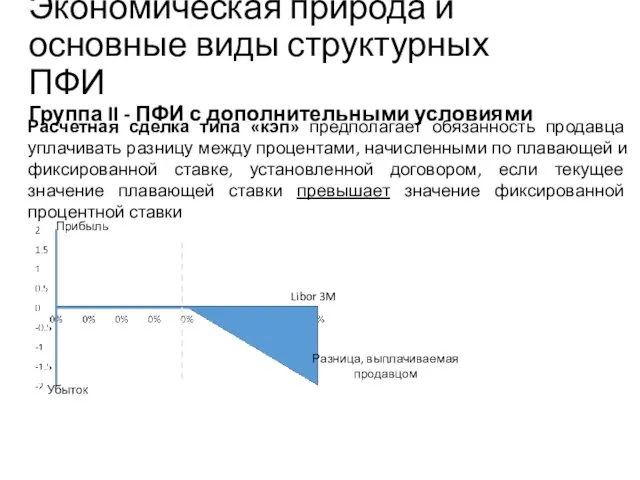

- 19. Учебный центр Расчетная сделка типа «кэп» предполагает обязанность продавца уплачивать разницу между процентами, начисленными по плавающей

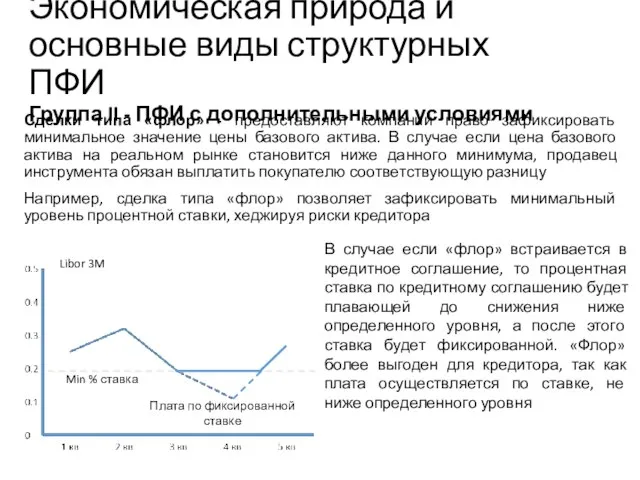

- 20. Сделки типа «флор» - предоставляют компании право зафиксировать минимальное значение цены базового актива. В случае если

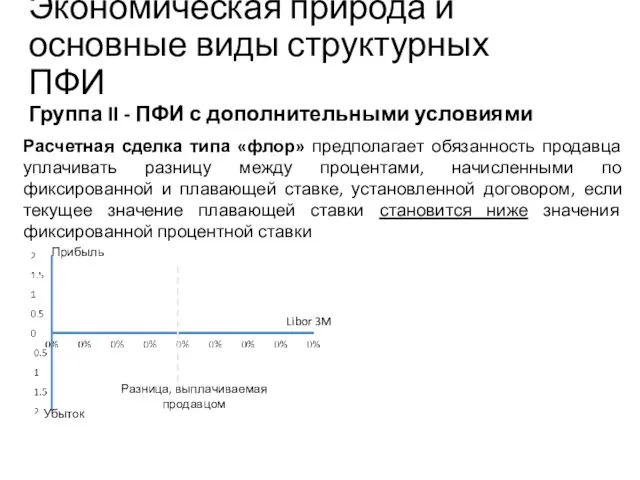

- 21. Учебный центр Расчетная сделка типа «флор» предполагает обязанность продавца уплачивать разницу между процентами, начисленными по фиксированной

- 22. Учебный центр Договор, являющийся ПФИ, содержащий условия нескольких видов производных финансовых инструментов, предусмотренных настоящим Указанием, представляет

- 23. Учебный центр Цели заключения опционных стратегий: Спекуляция Удешевление ванильного инструмента Арбитраж Виды опционных стратегий: 1. Ванильные

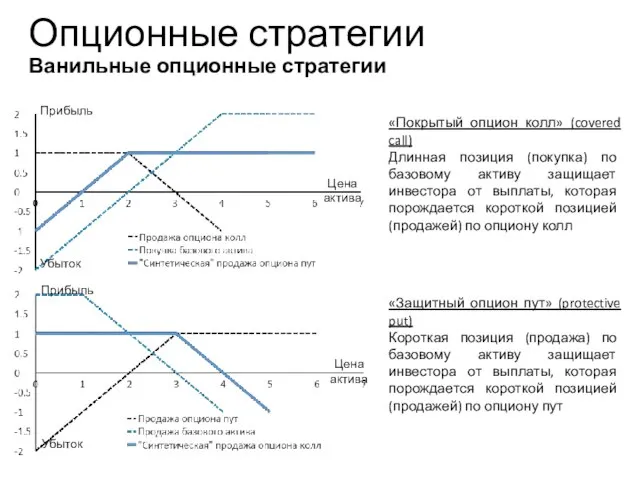

- 24. Опционные стратегии Ванильные опционные стратегии Учебный центр Прибыль Прибыль Убыток Убыток Цена актива Цена актива «Покрытый

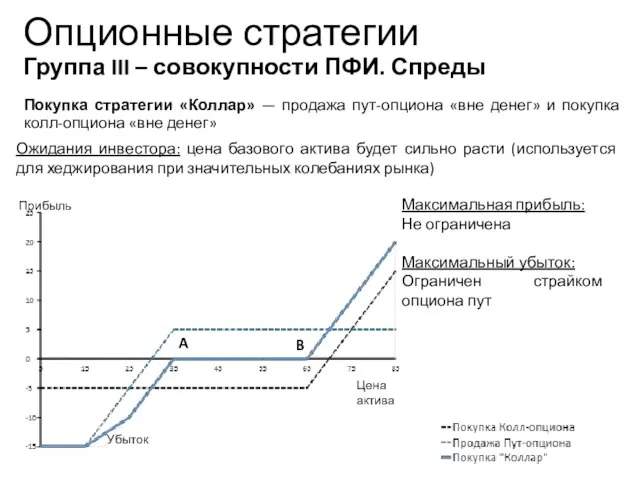

- 25. Учебный центр Учебный центр Максимальная прибыль: Не ограничена Максимальный убыток: Ограничен страйком опциона пут Ожидания инвестора:

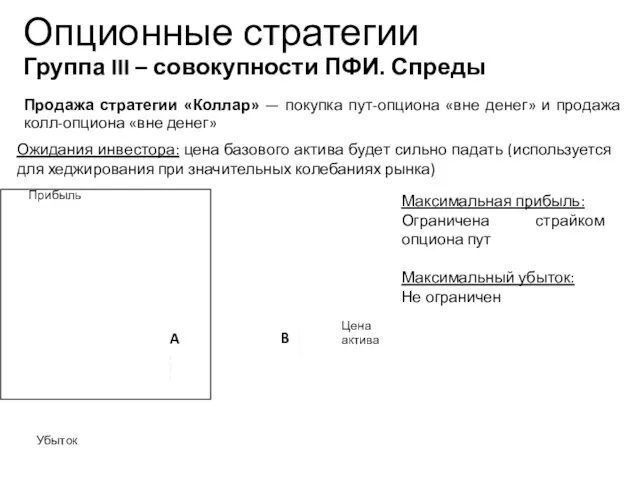

- 26. Продажа стратегии «Коллар» — покупка пут-опциона «вне денег» и продажа колл-опциона «вне денег» Учебный центр Учебный

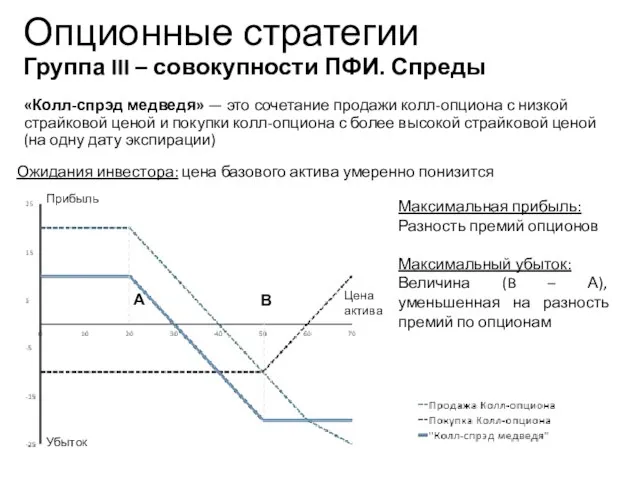

- 27. «Колл-спрэд медведя» — это сочетание продажи колл-опциона с низкой страйковой ценой и покупки колл-опциона с более

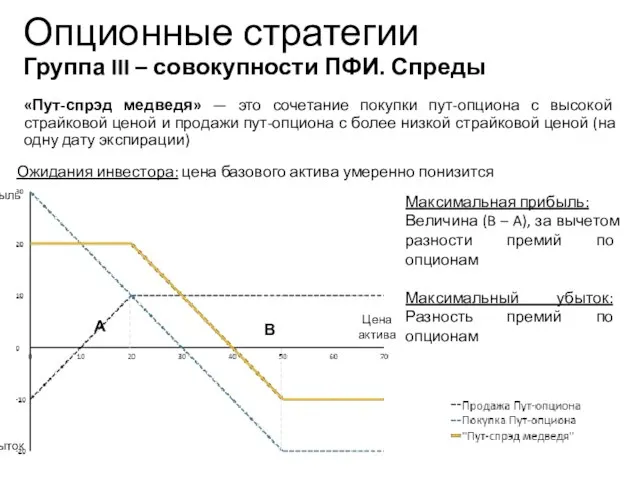

- 28. «Пут-спрэд медведя» — это сочетание покупки пут-опциона с высокой страйковой ценой и продажи пут-опциона с более

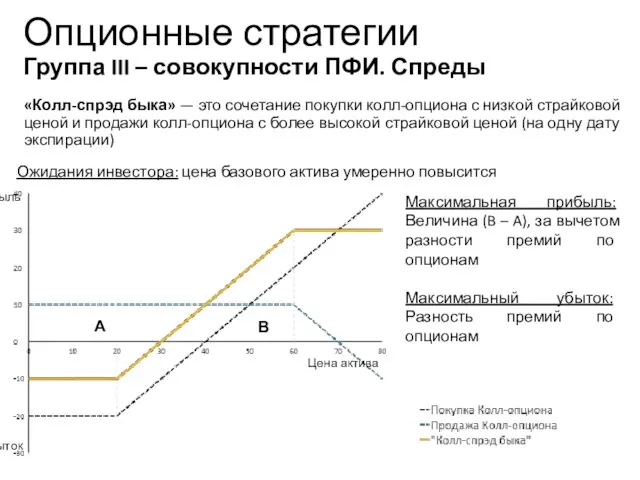

- 29. «Колл-спрэд быка» — это сочетание покупки колл-опциона с низкой страйковой ценой и продажи колл-опциона с более

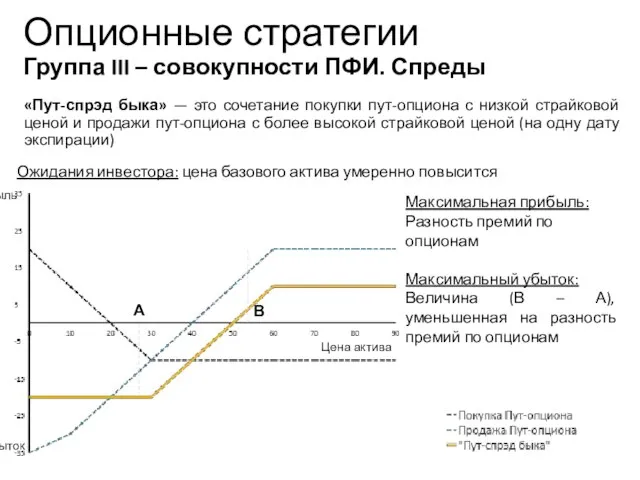

- 30. «Пут-спрэд быка» — это сочетание покупки пут-опциона с низкой страйковой ценой и продажи пут-опциона с более

- 31. «Спрэд Кондорр» — сочетание «Колл-спрэда быка» и «Колл-спрэда медведя» Ожидания инвестора: цена базового актива окажется в

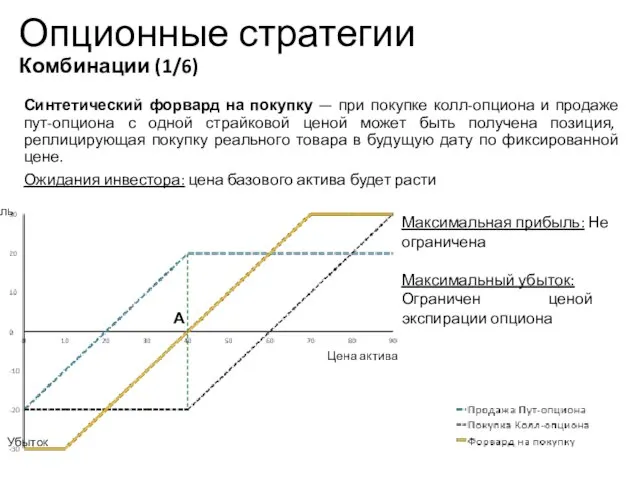

- 32. Опционные стратегии Комбинации (1/6) Синтетический форвард на покупку — при покупке колл-опциона и продаже пут-опциона с

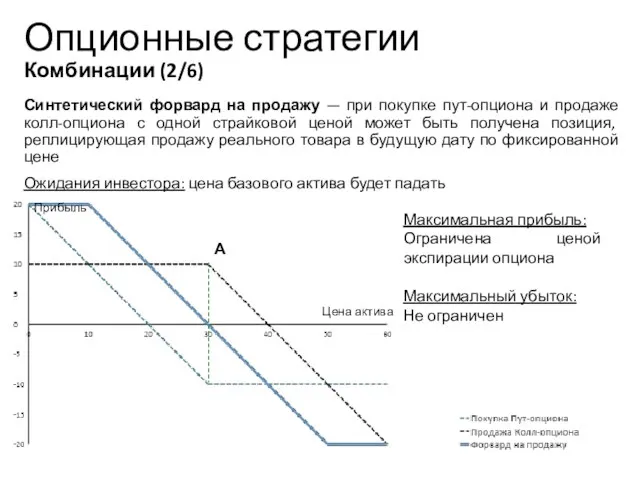

- 33. Опционные стратегии Комбинации (2/6) Синтетический форвард на продажу — при покупке пут-опциона и продаже колл-опциона с

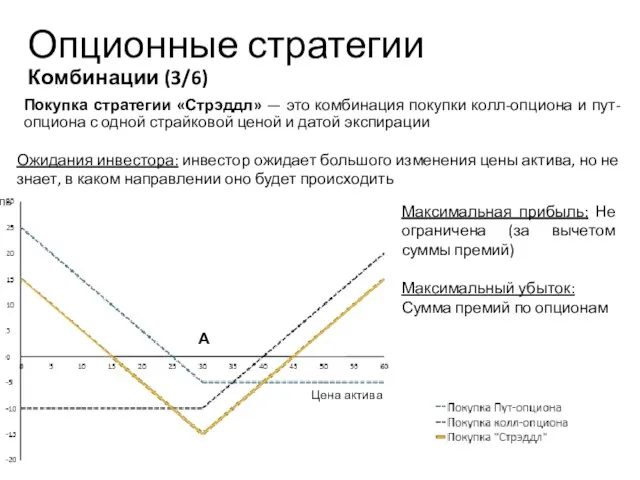

- 34. Опционные стратегии Комбинации (3/6) Покупка стратегии «Стрэддл» — это комбинация покупки колл-опциона и пут-опциона с одной

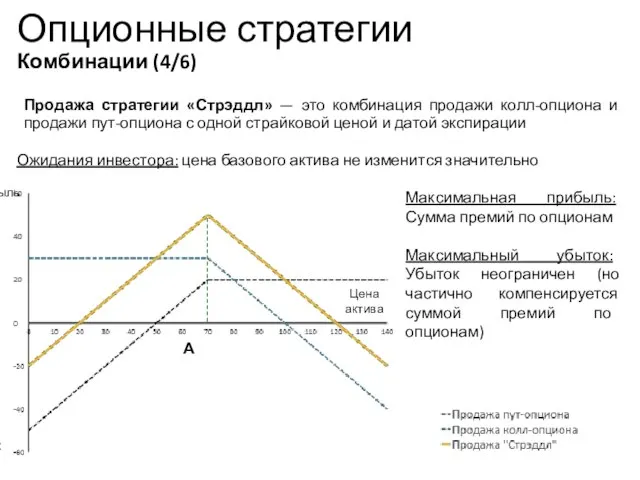

- 35. Опционные стратегии Комбинации (4/6) Продажа стратегии «Стрэддл» — это комбинация продажи колл-опциона и продажи пут-опциона с

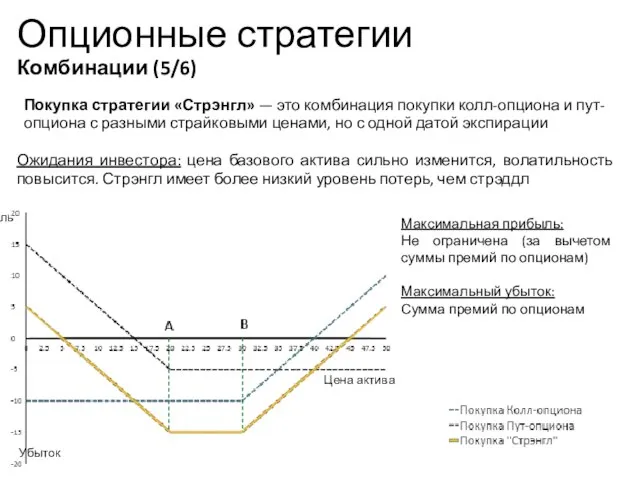

- 36. Опционные стратегии Комбинации (5/6) Покупка стратегии «Стрэнгл» — это комбинация покупки колл-опциона и пут-опциона с разными

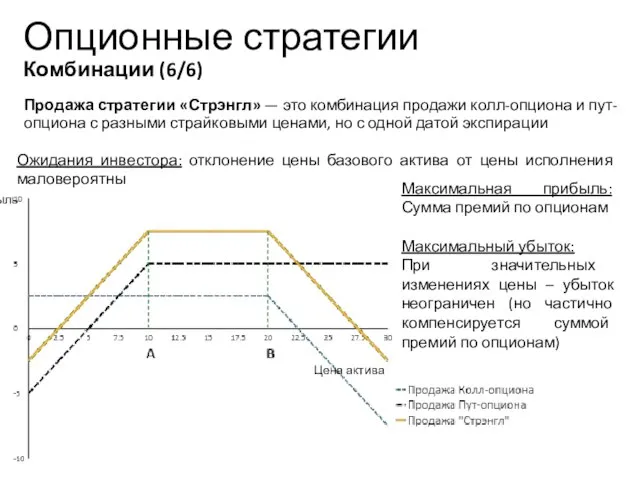

- 37. Опционные стратегии Комбинации (6/6) Продажа стратегии «Стрэнгл» — это комбинация продажи колл-опциона и пут-опциона с разными

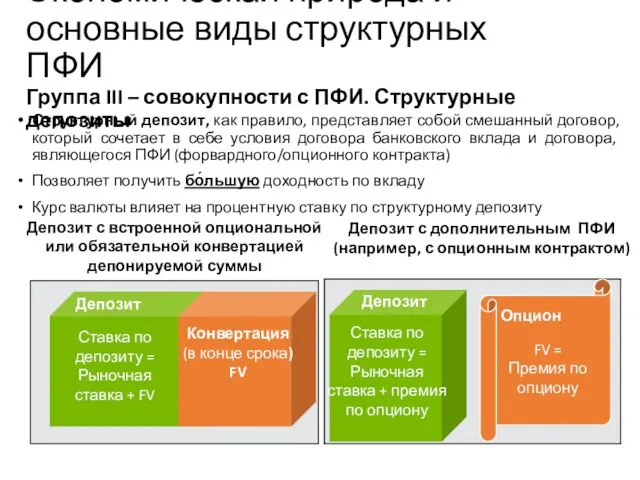

- 38. Структурный депозит, как правило, представляет собой смешанный договор, который сочетает в себе условия договора банковского вклада

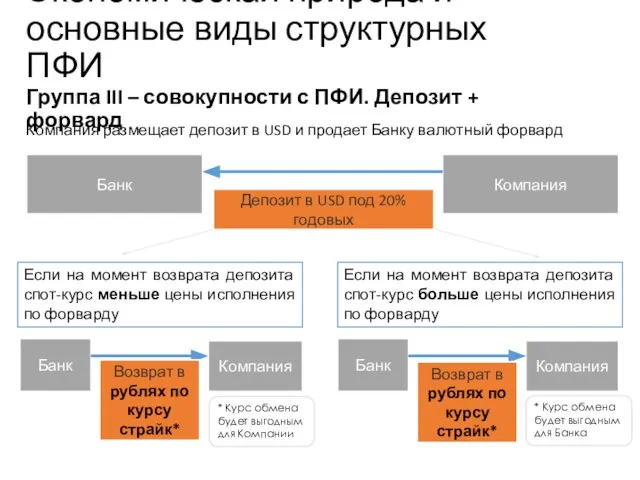

- 39. Компания размещает депозит в USD и продает Банку валютный форвард Учебный центр Если на момент возврата

- 40. Компания размещает депозит в USD и продает Банку валютный форвард с барьером (knock-in) Учебный центр Если

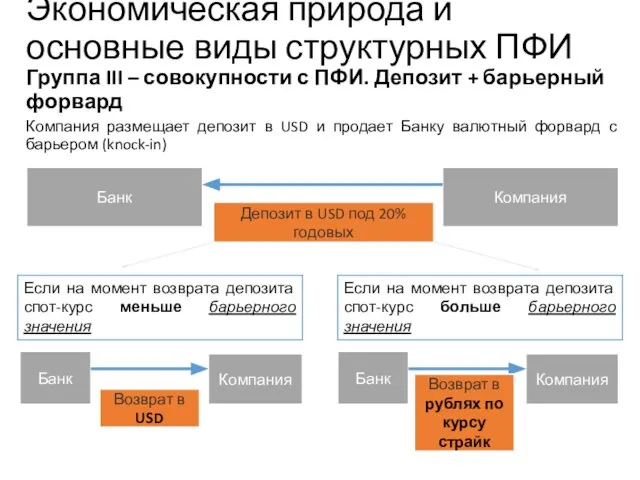

- 41. Компания размещает депозит в USD и продает Банку валютный опцион, который дает право Банку по страйку

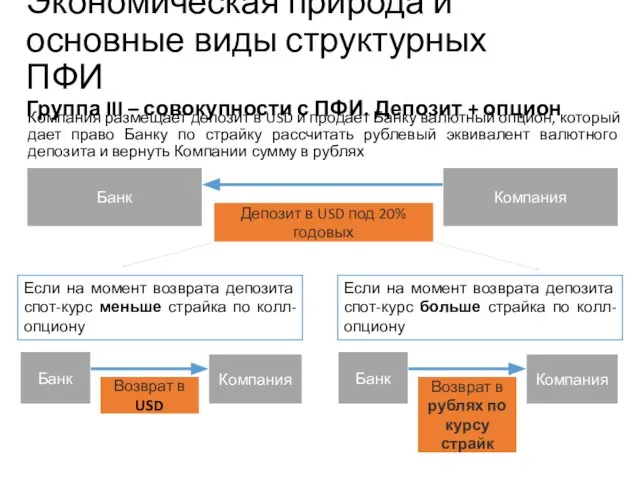

- 42. Учебный центр Экономическая природа и основные виды структурных ПФИ Группа III – совокупности с ПФИ. Структурные

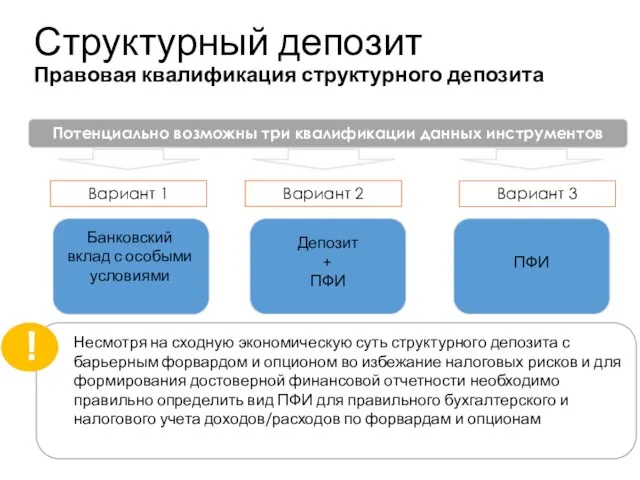

- 43. Структурный депозит Правовая квалификация структурного депозита Учебный центр Потенциально возможны три квалификации данных инструментов Вариант 1

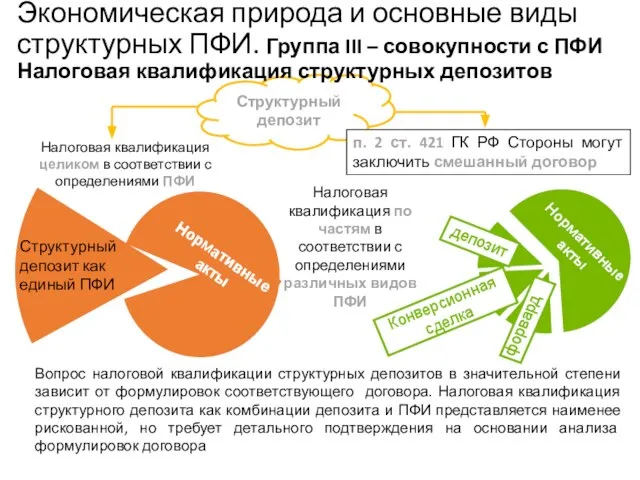

- 44. Учебный центр Структурный депозит п. 2 ст. 421 ГК РФ Стороны могут заключить смешанный договор Налоговая

- 45. Прекращение ПФИ/СПФИ Досрочное расторжение Зеркальная сделка Изменение условий ПФИ/СПФИ Дополнение новым ПФИ/СПФИ Выплата ликвидационного платежа Учебный

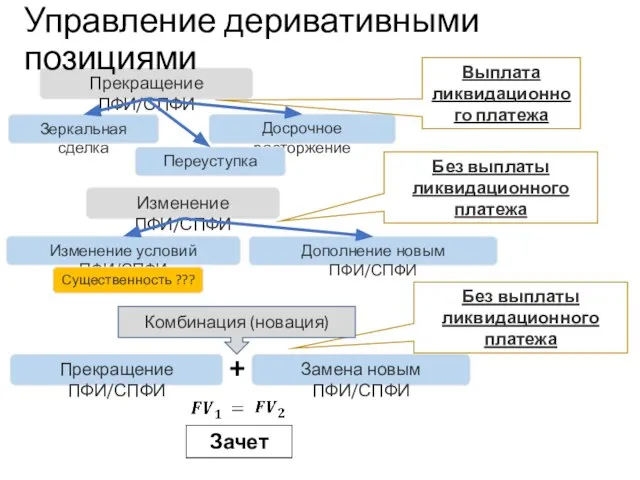

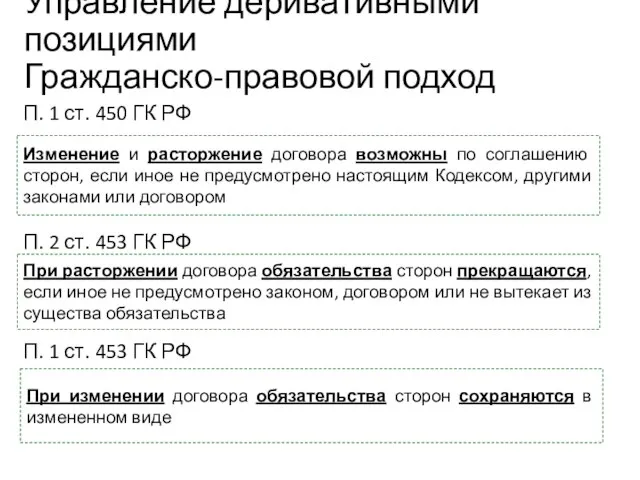

- 46. При расторжении договора обязательства сторон прекращаются, если иное не предусмотрено законом, договором или не вытекает из

- 48. Скачать презентацию

Ответственность за нарушение законодательства о банковской деятельности

Ответственность за нарушение законодательства о банковской деятельности Обязательное медицинское страхование (ОМС)

Обязательное медицинское страхование (ОМС) Минфин России

Минфин России Законодательство о налогах и сборах. Тема 5

Законодательство о налогах и сборах. Тема 5 Инвестиционная и инновационная деятельность организации. Тема 11

Инвестиционная и инновационная деятельность организации. Тема 11 Переход на казначейское обслуживание и систему казначейских платежей

Переход на казначейское обслуживание и систему казначейских платежей Налоговая система РФ

Налоговая система РФ Ндфл. Налогоплательщики

Ндфл. Налогоплательщики Теоретические основы финансового менеджмента в кредитных организациях

Теоретические основы финансового менеджмента в кредитных организациях Как бухгалтеру продавать больше

Как бухгалтеру продавать больше Управление финансами для малого бизнеса. Как навести порядок в финансах и вырасти

Управление финансами для малого бизнеса. Как навести порядок в финансах и вырасти Бюджетная система Российской Федерации

Бюджетная система Российской Федерации Новации в отношениях субъектов розничных рынках электрической энергии

Новации в отношениях субъектов розничных рынках электрической энергии Реформирование налоговой системы Российской Федерации

Реформирование налоговой системы Российской Федерации Деньги и их роль в экономике

Деньги и их роль в экономике Понятия и источники аудиторской деятельности

Понятия и источники аудиторской деятельности Тема 5. Планирование изменения себестоимости продукции

Тема 5. Планирование изменения себестоимости продукции Деньги и денежная политика

Деньги и денежная политика Металлические деньги в истории России

Металлические деньги в истории России Money

Money Национальная экономика: равновесие денежного сектора

Национальная экономика: равновесие денежного сектора Семейный курс 2020. Вопрос финансов в семье

Семейный курс 2020. Вопрос финансов в семье Банки и банковская система

Банки и банковская система Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ

Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ Наращение и дисконтирование

Наращение и дисконтирование Налоговое и таможенное регулирование. (Часть 1)

Налоговое и таможенное регулирование. (Часть 1) Міжнародні фінанси

Міжнародні фінанси Доход, прибыль и рентабельность организации

Доход, прибыль и рентабельность организации