Содержание

- 2. Финансовая система: Финансы — это совокупность экономических отношений, возникающих в процессе формирования и использования фондов денежных

- 3. Финансовая система: Функции централизованных финансов: 1) перераспределительная — государство, используя налоги, изымает часть созданных в сфере

- 4. Финансовая система: Государственный бюджет – это централизованный фонд денежных ресурсов, которыми распоряжается правительство страны. Консолидированный бюджет

- 5. Финансовая система: Государственные расходы – это целенаправленное использование ресурсов общественного сектора для осуществления социально-оправданного перераспределения и

- 6. Финансовая система: 1. Функциональный принцип — расходы группируются по их целевому назначению, по функциям, выполняемым государством.

- 7. Финансовая система: 2. Ведомственный принцип — бюджетные средства распределяются по министерствам и ведомствам. 3. По экономическому

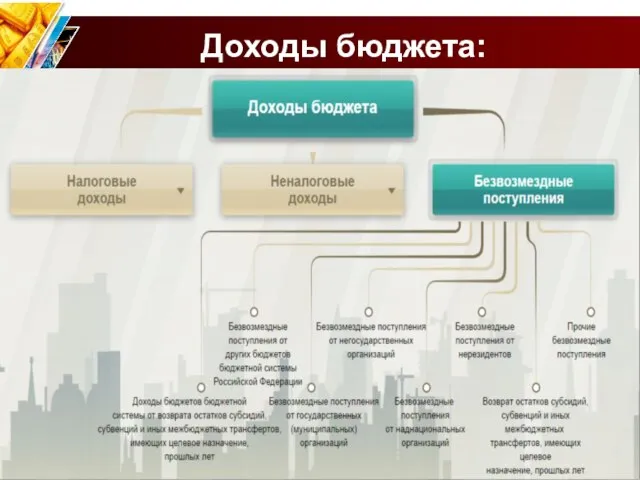

- 8. Финансовая система: Доходы бюджета можно классифицировать: По методам аккумуляции делятся на налоговые и неналоговые. К неналоговым

- 9. Финансовая система: Доходы бюджета можно классифицировать: 2. По порядку зачисления средств в бюджет — закрепленные (собственные)

- 10. Финансовая система: Бюджетный дефицит – превышение расходов государства над доходами, выделяют: 1) активный (структурный) бюджетный дефицит

- 11. Финансовая система: Концепции бюджетного дефицита: 1. Концепция дефицитного финансирования экономики - бюджетный дефицит не является деструктивным

- 12. Финансовая система: Бюджетная система — это совокупность бюджетов разных уровней, объединенных на основе определенных принципов и

- 13. Бюджетное законодательство: "Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ устанавливает общие принципы бюджетного законодательства РФ,

- 14. Бюджетное законодательство: "Бюджетный кодекс Российской Федерации" от 31.07.1998 N 145-ФЗ Часть I. Общие положения Часть II.

- 15. Бюджетное законодательство: Указы Президента РФ Нормативные правовые акты Правительства РФ. Нормативные правовые акты Федеральных органов исполнительной

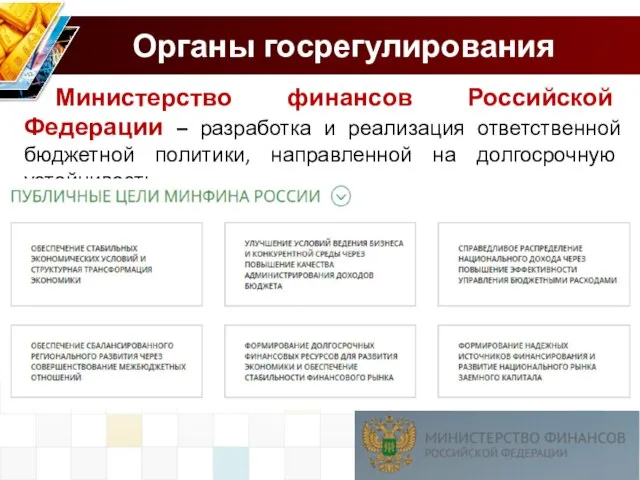

- 16. Органы госрегулирования Министерство финансов Российской Федерации – разработка и реализация ответственной бюджетной политики, направленной на долгосрочную

- 17. Органы госрегулирования Федеральное казначейство – транзакционная, учетная, контрольная, информационная система в области финансовой деятельности публично-правовых образований.

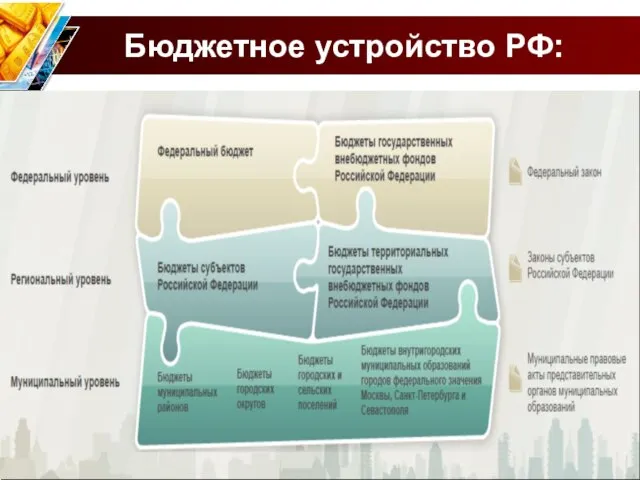

- 18. Бюджетное устройство РФ:

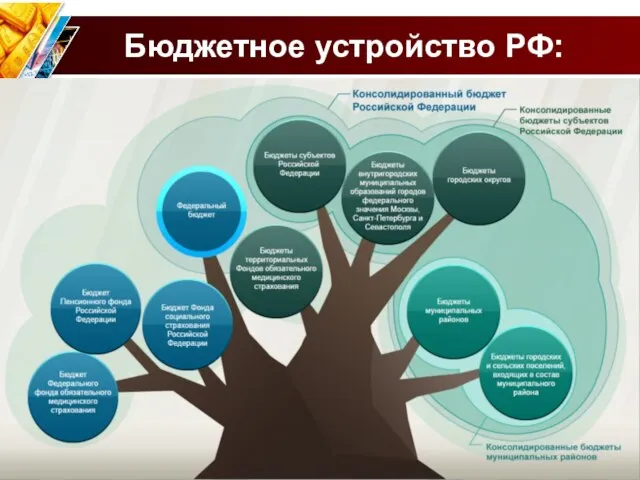

- 19. Бюджетное устройство РФ:

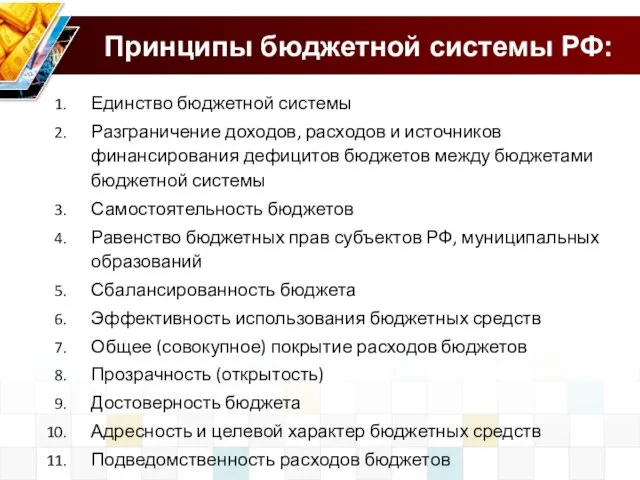

- 20. Принципы бюджетной системы РФ: Единство бюджетной системы Разграничение доходов, расходов и источников финансирования дефицитов бюджетов между

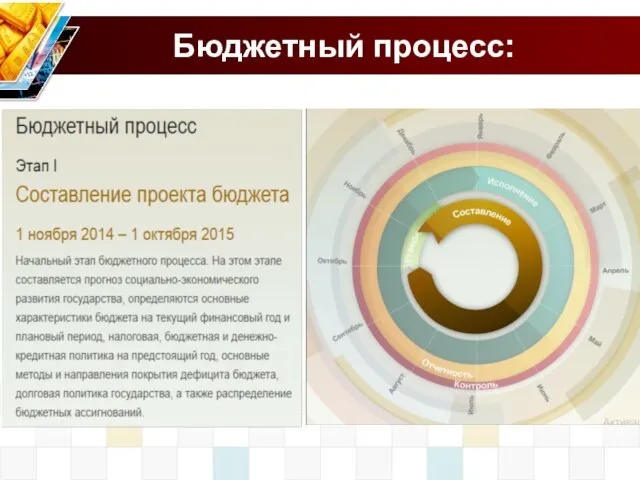

- 21. Бюджетный процесс:

- 22. Бюджетный процесс:

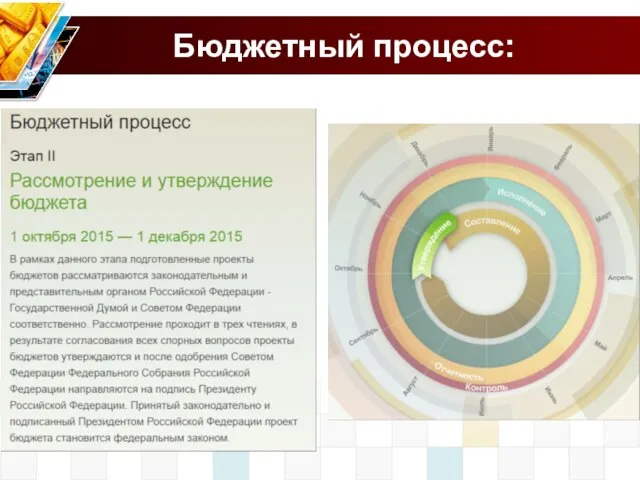

- 23. Бюджетный процесс:

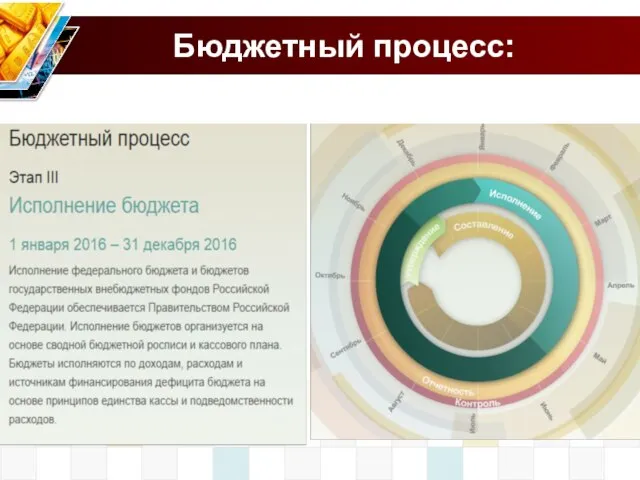

- 24. Бюджетный процесс:

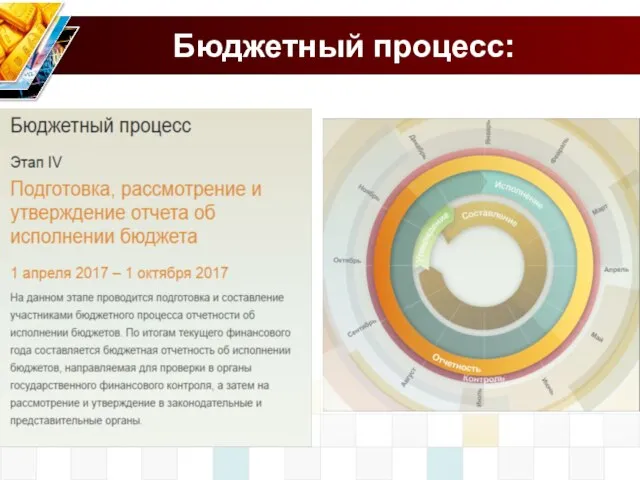

- 25. Участники бюджетного процесса:

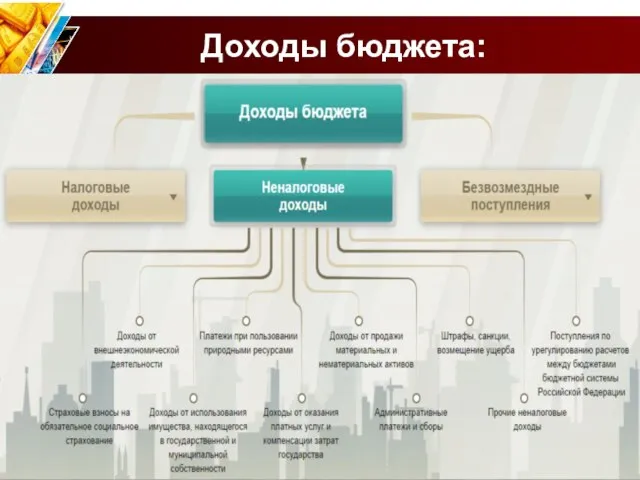

- 26. Доходы бюджета:

- 27. Доходы бюджета:

- 28. Доходы бюджета:

- 29. :

- 30. Федеральный бюджет:

- 31. Федеральный бюджет:

- 32. Консолидированный бюжет:

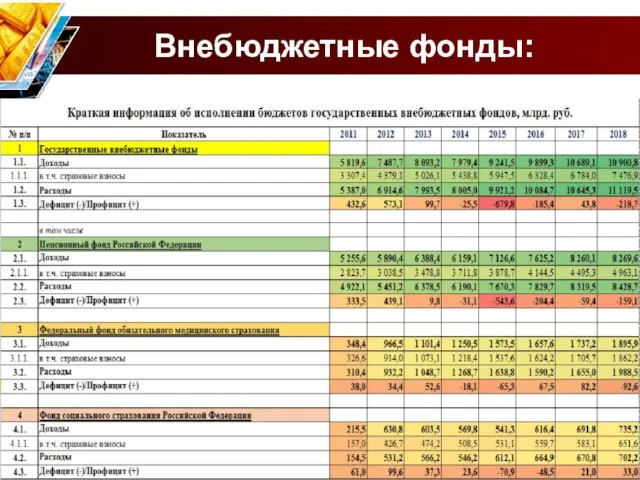

- 33. Внебюджетные фонды:

- 34. Внебюджетные фонды:

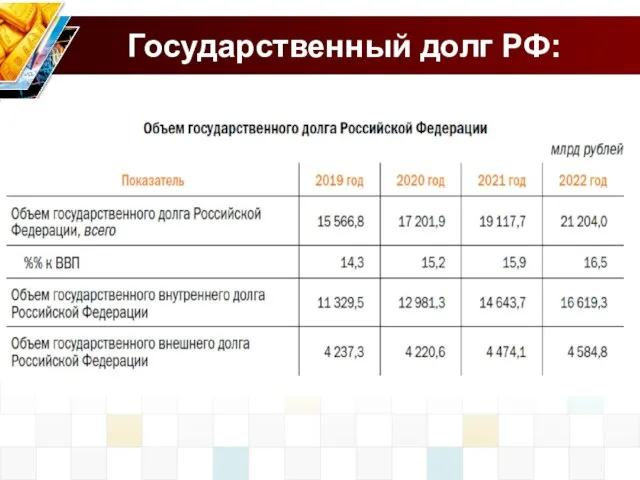

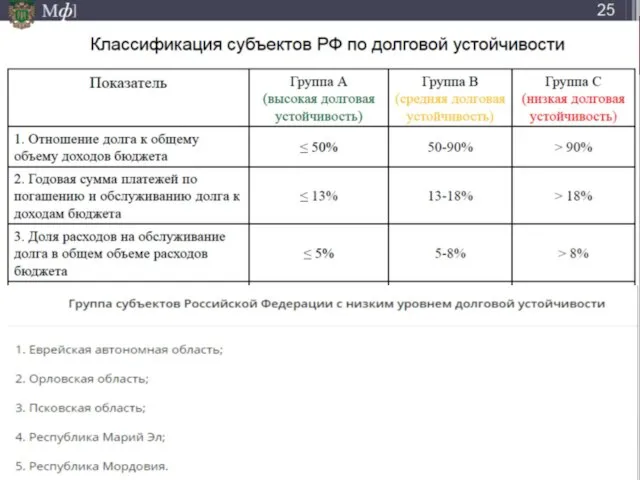

- 35. Государственный долг РФ:

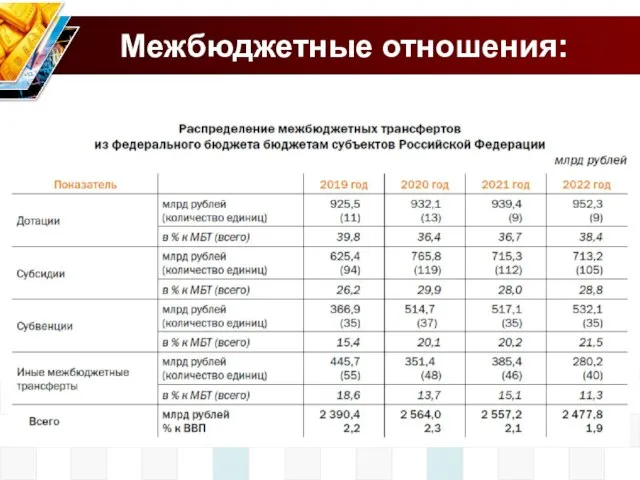

- 36. Межбюджетные отношения:

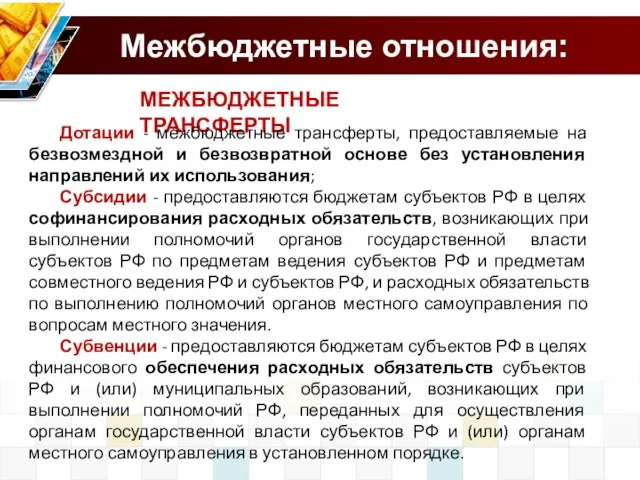

- 37. Межбюджетные отношения: МЕЖБЮДЖЕТНЫЕ ТРАНСФЕРТЫ Дотации - межбюджетные трансферты, предоставляемые на безвозмездной и безвозвратной основе без установления

- 38. Межбюджетные отношения:

- 39. Межбюджетные отношения:

- 40. Межбюджетные отношения:

- 41. :

- 42. :

- 43. Сущность налогов и их функции

- 44. Налоги – это обязательные платежи в бюджет, которые осуществляют юридические и физические лица. Различают следующие функции

- 45. Налоговая система: К основным элементам налоговой системы относятся: объект налога – имущество или доход, подлежащие обложению;

- 46. Классификации налогов: 1. По способу платежа. Прямые налоги - уплачиваются непосредственно субъектами налога и прямо пропорционально

- 47. Классификации налогов: 3. По уровню бюджетной системы (федеральные; региональные; местные). 4. В зависимости от ставки налога

- 48. Эффект Лаффера: Эффект Лаффера - уменьшение налогов способствует росту доходов населения и доходов предпринимателей, а, значит,

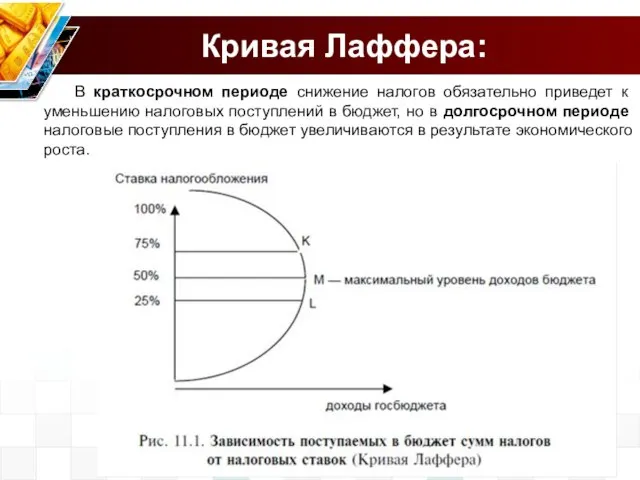

- 49. Кривая Лаффера: В краткосрочном периоде снижение налогов обязательно приведет к уменьшению налоговых поступлений в бюджет, но

- 50. Налоговая политика: Налогово-бюджетная политика (фискальная политика) – один из важнейших методов осуществления государственной экономической политики. Она

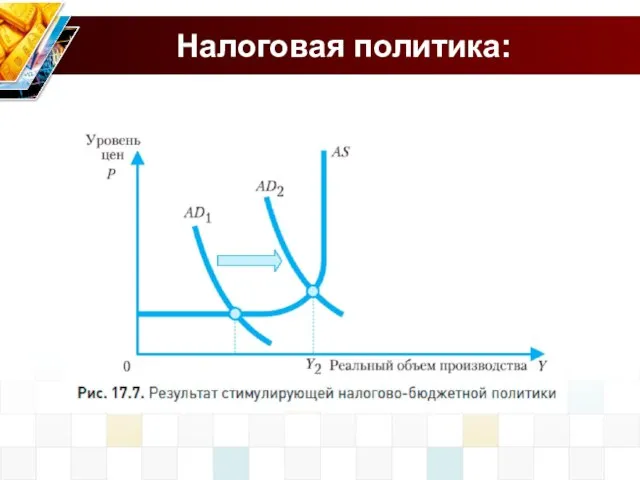

- 51. Налоговая политика: 1. Дискреционная политика – это целенаправленное принятие определенных мер для стимулирования экономики в период

- 52. Налоговая политика:

- 53. Налоговая политика: 2. Недискреционная политика (автоматическая политика, политика использования встроенных стабилизаторов) – это принятие и законодательное

- 54. Налоговая система РФ: Налоговая система РФ – совокупность налогов, сборов, пошлин и других платежей, взимаемых в

- 55. Налоговая система РФ: Налоговый кодекс РФ устанавливает: систему налогов и виды взимаемых налогов; общие принципы налогообложения

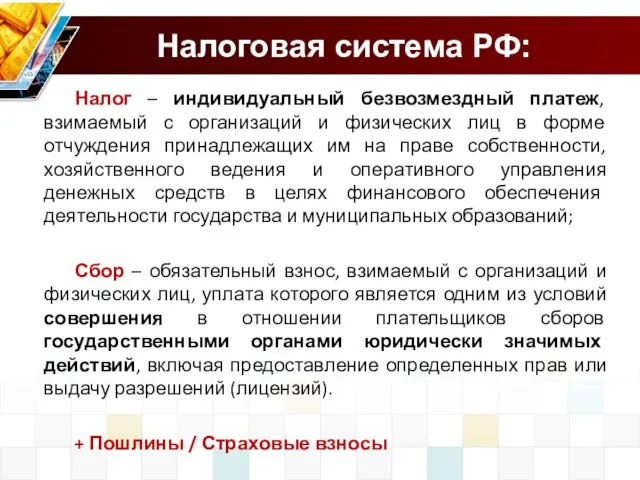

- 56. Налоговая система РФ: Налог – индивидуальный безвозмездный платеж, взимаемый с организаций и физических лиц в форме

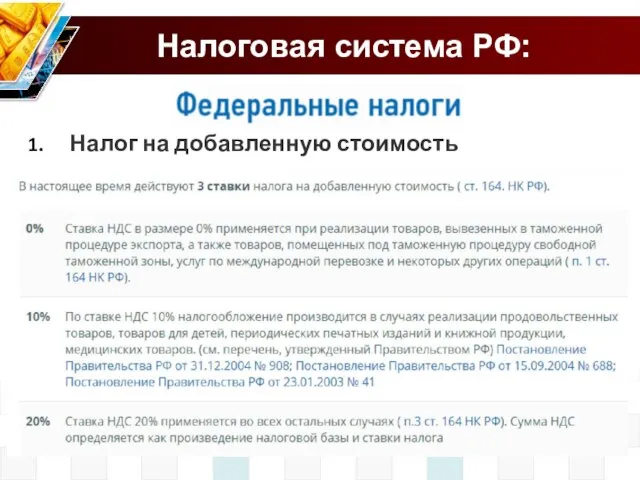

- 57. Налог на добавленную стоимость Налоговая система РФ:

- 58. 2. Акцизы Подакцизные товары – алкоголь, сигареты, бензин и др. топливо, автомобили, моторное масло. Примеры ставок:

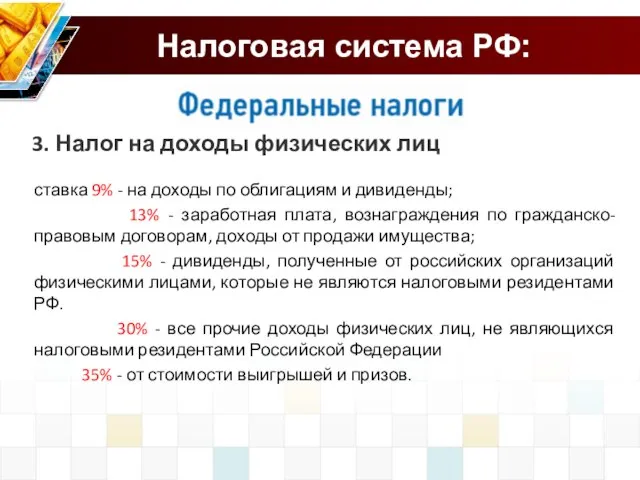

- 59. 3. Налог на доходы физических лиц ставка 9% - на доходы по облигациям и дивиденды; 13%

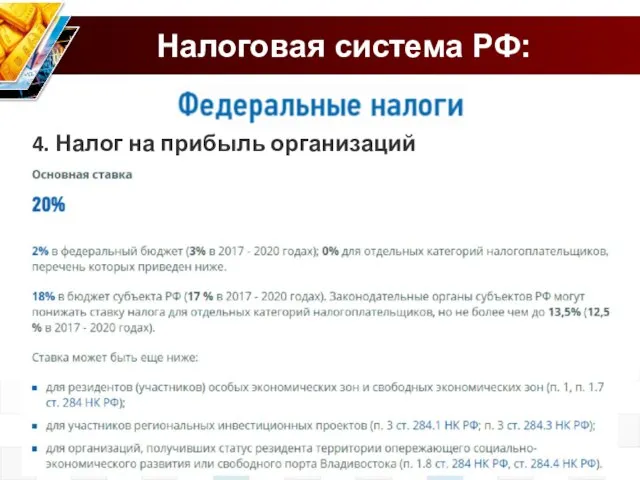

- 60. 4. Налог на прибыль организаций Налоговая система РФ:

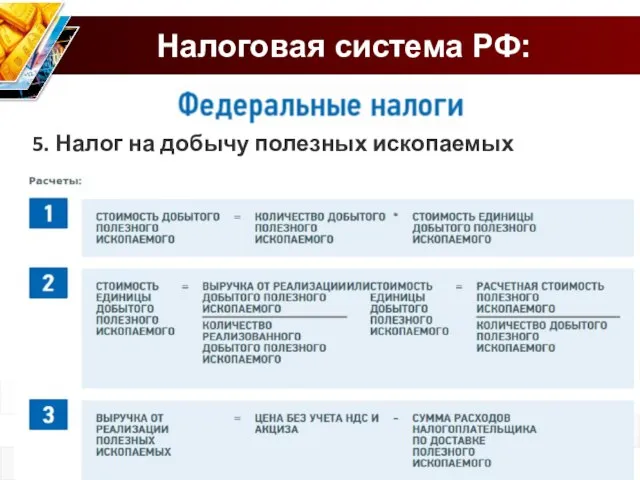

- 61. 5. Налог на добычу полезных ископаемых Налоговая система РФ:

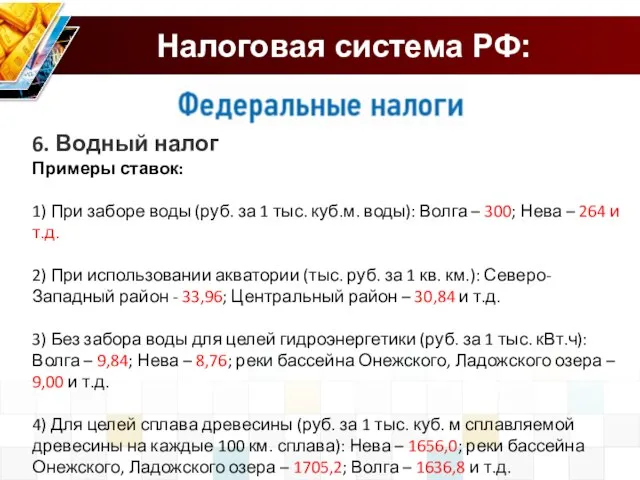

- 62. 6. Водный налог Примеры ставок: 1) При заборе воды (руб. за 1 тыс. куб.м. воды): Волга

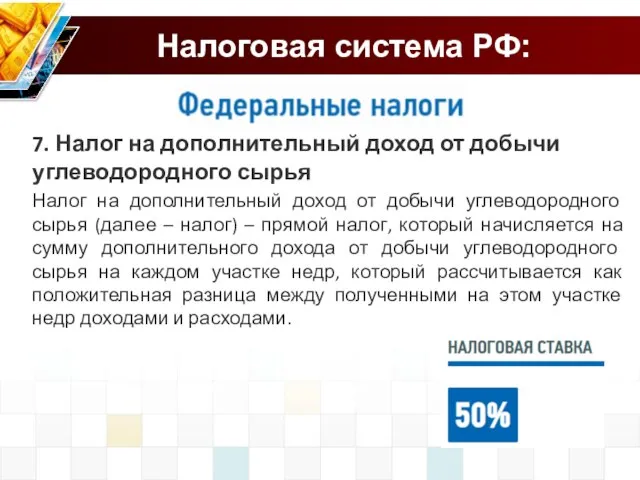

- 63. 7. Налог на дополнительный доход от добычи углеводородного сырья Налог на дополнительный доход от добычи углеводородного

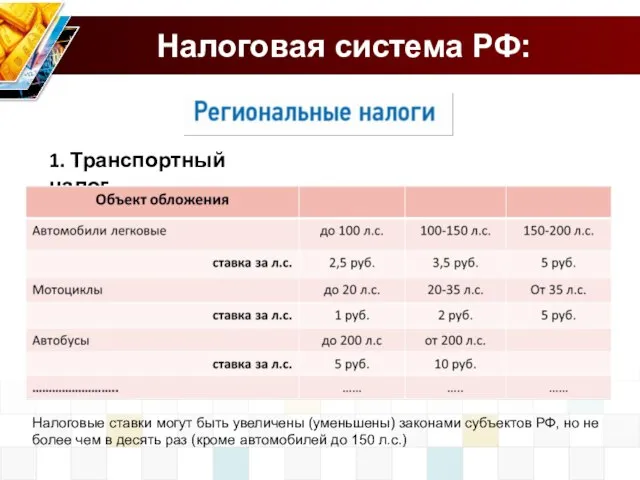

- 64. 1. Транспортный налог Налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем

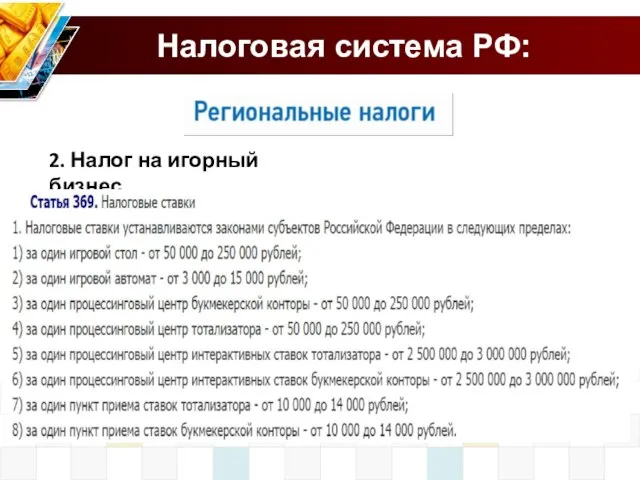

- 65. 2. Налог на игорный бизнес Налоговая система РФ:

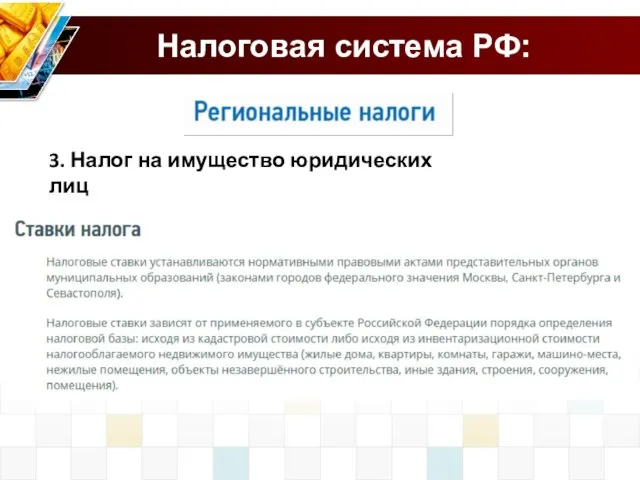

- 66. 3. Налог на имущество юридических лиц Налоговая система РФ:

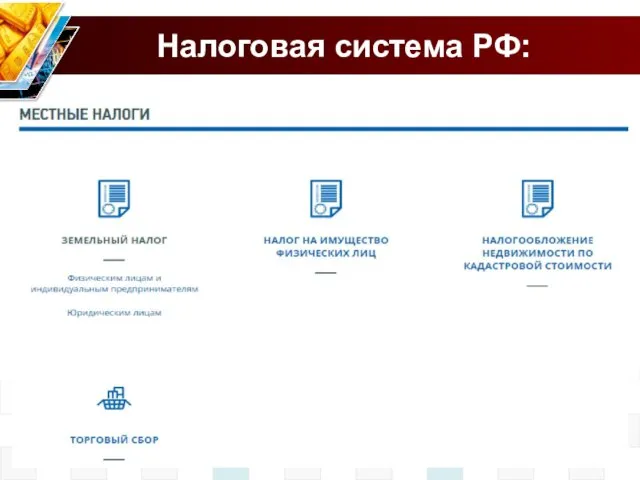

- 67. Налоговая система РФ:

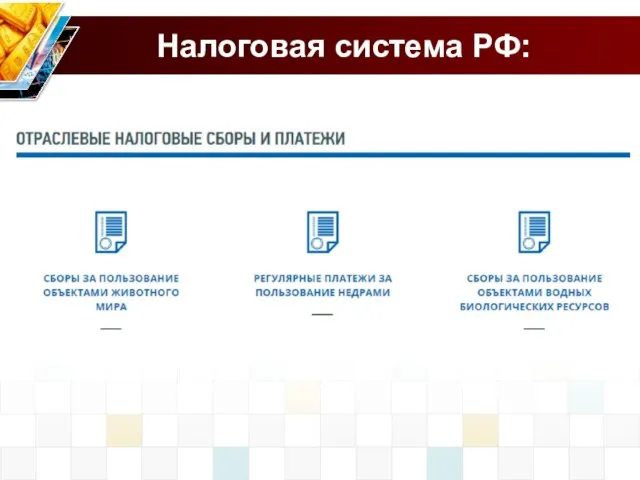

- 68. Налоговая система РФ:

- 69. Налоговая система РФ:

- 70. Налоговая система РФ: Специальные налоговые режимы Заменяют налоги для организаций: Налог на прибыль; Налог на имущество

- 71. Налоговая система РФ: Ставка налога: 6% с дохода или 15% с прибыли

- 72. Налоговая система РФ: Вмененный доход - потенциально возможный доход налогоплательщика, рассчитываемый с учетом совокупности условий деятельности.

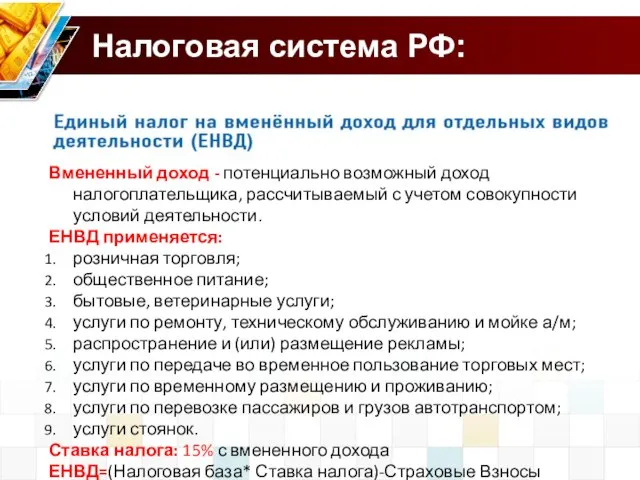

- 73. Налоговая система РФ: Условия применения: Доход от с/х деятельности более 70% Ставка налога: 6% с прибыли

- 74. Классификации налогов: Условия применения для организации: ИП, где средняя численность наемных работников не превышает 15 чел.

- 75. Налоговое регулирование в РФ: Выработка государственной налоговой политики: Правительство РФ Министерство финансов РФ Департамент налоговой и

- 76. ФНС РФ: Центральный аппарат ФНС РФ Управление ФНС РФ по субъектам РФ Инспекции ФНС РФ городов,

- 79. Скачать презентацию

Об утверждении правил обеспечения наличными деньгами получателей средств бюджетов бюджетной системы Российской Федерации

Об утверждении правил обеспечения наличными деньгами получателей средств бюджетов бюджетной системы Российской Федерации Инвестиции в Газпром инвест 2021

Инвестиции в Газпром инвест 2021 Деньги и их функции

Деньги и их функции Министерство финансов Калининградской области. Итоги исполнения местных бюджетов

Министерство финансов Калининградской области. Итоги исполнения местных бюджетов Государственные внебюджетные фонды

Государственные внебюджетные фонды Меры поддержки для субъектов МСП

Меры поддержки для субъектов МСП Актуарные расчеты. Сущность, значение и задачи построения страховых тарифов. Лекция 3

Актуарные расчеты. Сущность, значение и задачи построения страховых тарифов. Лекция 3 Определение рыночной стоимости жилого дома с земельным участком в г. Тула

Определение рыночной стоимости жилого дома с земельным участком в г. Тула Оплата труда

Оплата труда Центральний банк у банківській системі України

Центральний банк у банківській системі України Коммерческий банк и его функции (9 класс)

Коммерческий банк и его функции (9 класс) Учетная политика 2018: Что важно отразить сейчас

Учетная политика 2018: Что важно отразить сейчас Инвестиционная деятельность страховой компании

Инвестиционная деятельность страховой компании Современные проблемы мировой финансовой системы. Четвертая промышленная революция и проблема труда

Современные проблемы мировой финансовой системы. Четвертая промышленная революция и проблема труда Задача. Составление отчета о финансовом положении и отчета о совокупном доходе (ОПУ)

Задача. Составление отчета о финансовом положении и отчета о совокупном доходе (ОПУ) Инвестиционный паспорт (предложение) объекта культурного наследия

Инвестиционный паспорт (предложение) объекта культурного наследия Листовка для информирования ЗП 10%

Листовка для информирования ЗП 10% Презентация ОТ -2019

Презентация ОТ -2019 Что из себя представляют налоги?

Что из себя представляют налоги? Модель формирования и развития функциональной грамотности

Модель формирования и развития функциональной грамотности УФК по республике Крым. Сводный реестр для пользователей уполномоченных организаций

УФК по республике Крым. Сводный реестр для пользователей уполномоченных организаций Облигации. Общая характеристика. Классификация. Стоимостная оценка облигаций. Доход по облигациям. Доходность облигаций

Облигации. Общая характеристика. Классификация. Стоимостная оценка облигаций. Доход по облигациям. Доходность облигаций Существенность в аудите

Существенность в аудите Противодействие кибер-угрозам кредитной организации

Противодействие кибер-угрозам кредитной организации Ипотечное кредитование для физических лиц. Банк Открытие

Ипотечное кредитование для физических лиц. Банк Открытие Финансовая пирамида: путь к богатству или разорению?

Финансовая пирамида: путь к богатству или разорению? Муниципальное образование Страховское Заокского района

Муниципальное образование Страховское Заокского района Финансовые ренты

Финансовые ренты