Содержание

- 2. План: Простые методы. Сложные методы (динамические методы или методы дисконтирования).

- 3. 1 Простые методы оценки ИП: Простые методы не учитывают изменение стоимости денег во времени. Сложные методы

- 4. Простые (статические) методы (или "экспресс-методы") позволяют достаточно быстро и на основании простых расчетов произвести оценку экономической

- 5. В простых методах оцениваются: - норма прибыли (НП); - срок окупаемости (СО); - точка безубыточности (ТБ).

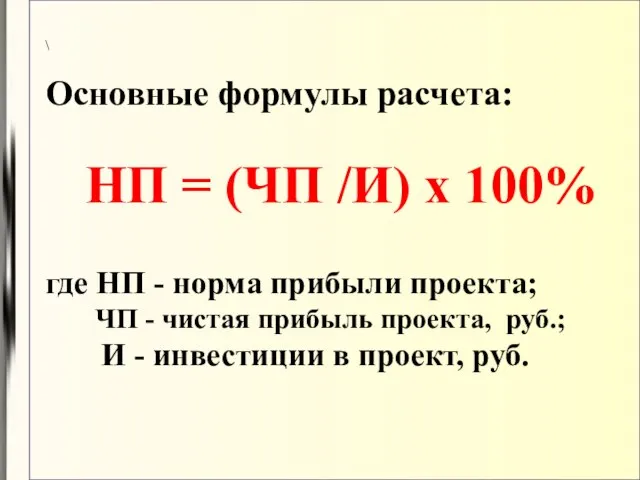

- 6. \ Основные формулы расчета: НП = (ЧП /И) х 100% где НП - норма прибыли проекта;

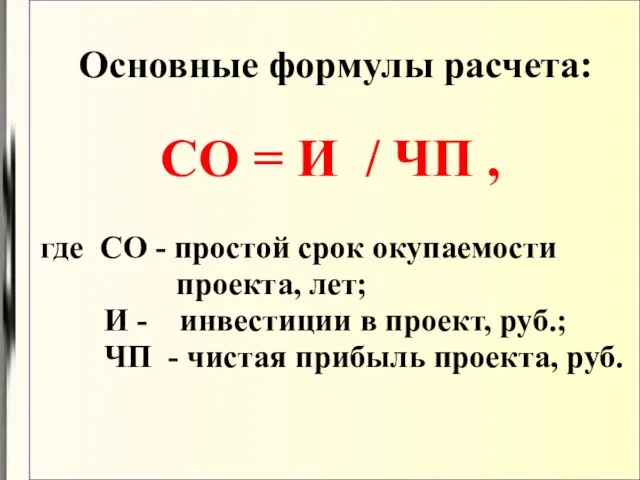

- 7. Основные формулы расчета: СО = И / ЧП , где СО - простой срок окупаемости проекта,

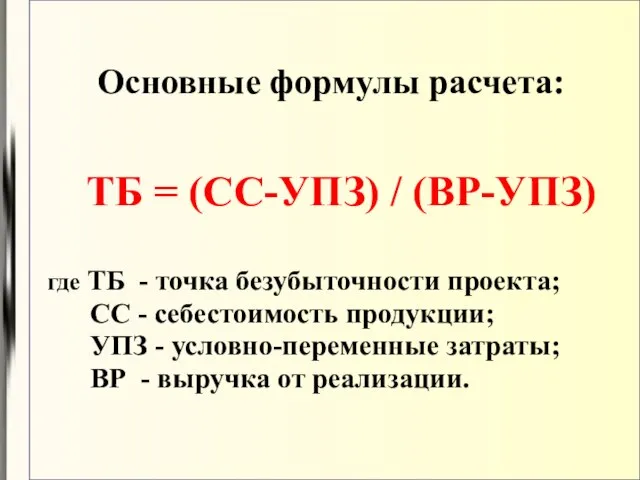

- 8. Основные формулы расчета: ТБ = (СС-УПЗ) / (ВР-УПЗ) где ТБ - точка безубыточности проекта; СС -

- 9. Вопрос 2. Сложные методы

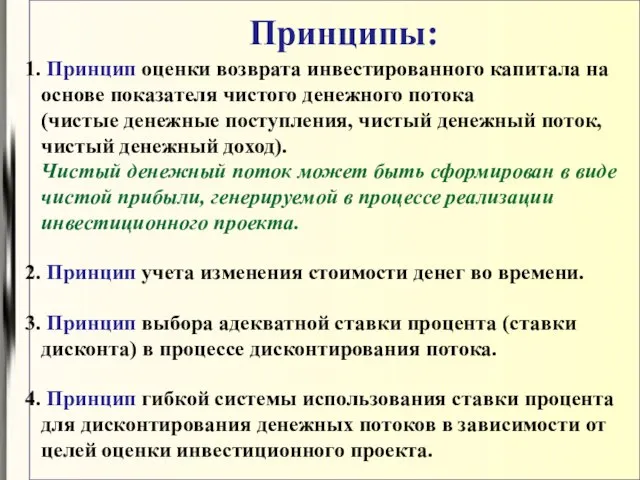

- 10. Принципы: Принцип оценки возврата инвестированного капитала на основе показателя чистого денежного потока (чистые денежные поступления, чистый

- 11. 1 Метод определения срока окупаемости 1 Простой срок окупаемости (Payback Period, PP). 2 Дисконтированный срок окупаемости

- 12. Пример расчета простого и дисконтированного срока окупаемости (под запись)!!!

- 13. 2 Метод чистой текущей стоимости Сопоставляются: 1 Дисконтированная стоимость чистых денежных поступлений от инвестиционного проекта за

- 14. Рассчитывается показатель: Чистая текущая (дисконтированная, современная, настоящая) стоимость инвестиционного проекта (Net Present Value, NPV) или Чистый

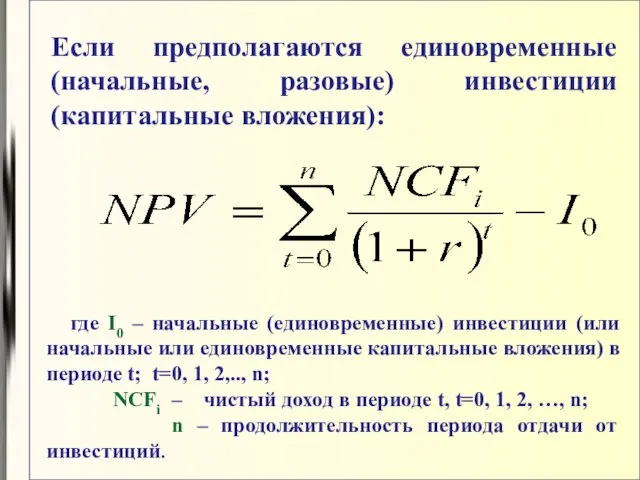

- 15. Если предполагаются единовременные (начальные, разовые) инвестиции (капитальные вложения): где I0 – начальные (единовременные) инвестиции (или начальные

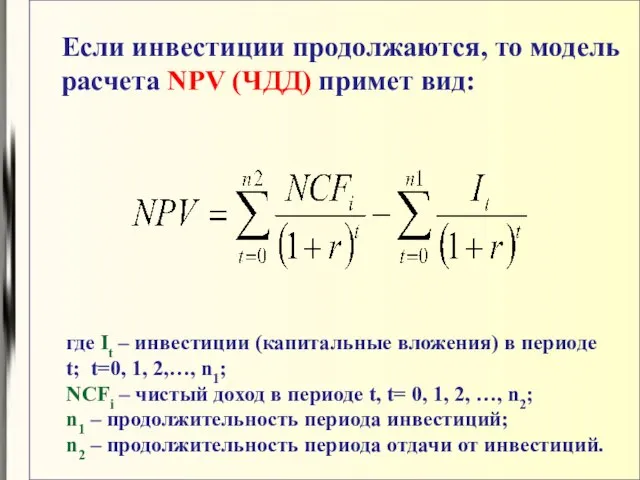

- 16. Если инвестиции продолжаются, то модель расчета NPV (ЧДД) примет вид: где It – инвестиции (капитальные вложения)

- 22. Пример на расчет показателя NPV (под запись)!!!

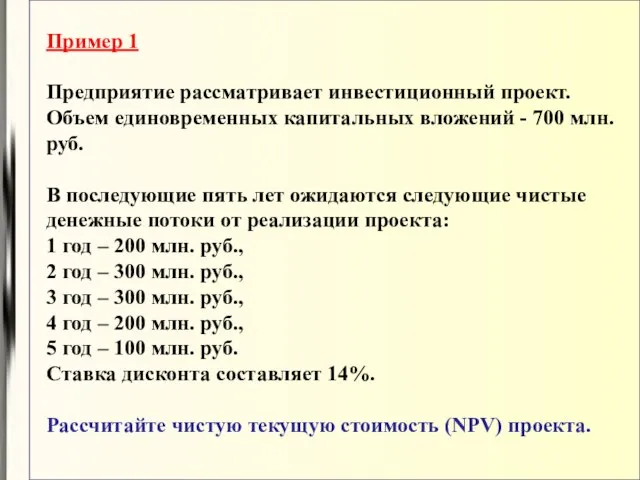

- 23. Пример 1 Предприятие рассматривает инвестиционный проект. Объем единовременных капитальных вложений - 700 млн. руб. В последующие

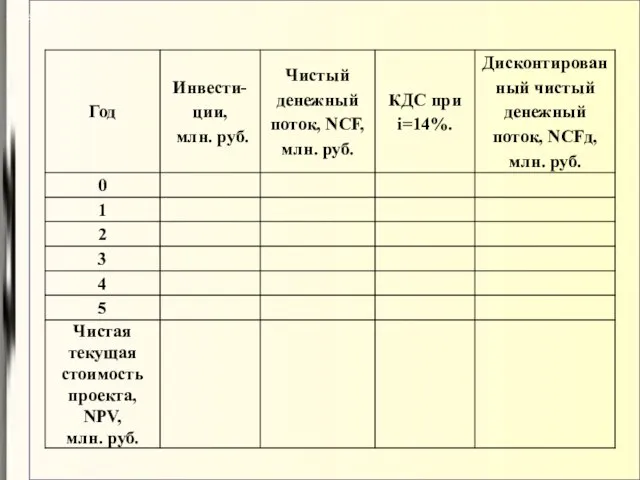

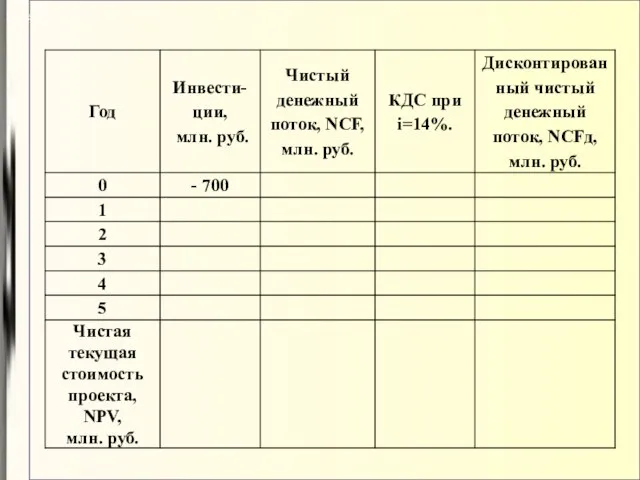

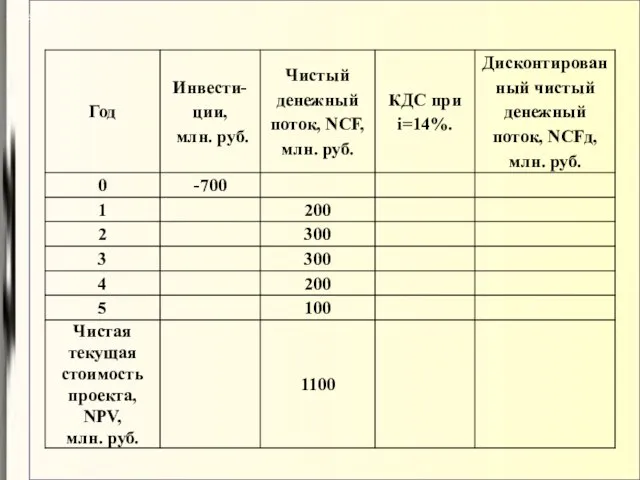

- 24. Расчет NPV

- 25. Расчет NPV

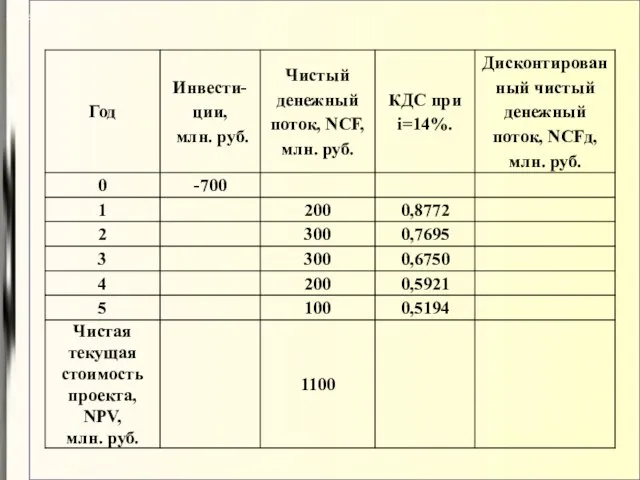

- 26. Расчет NPV

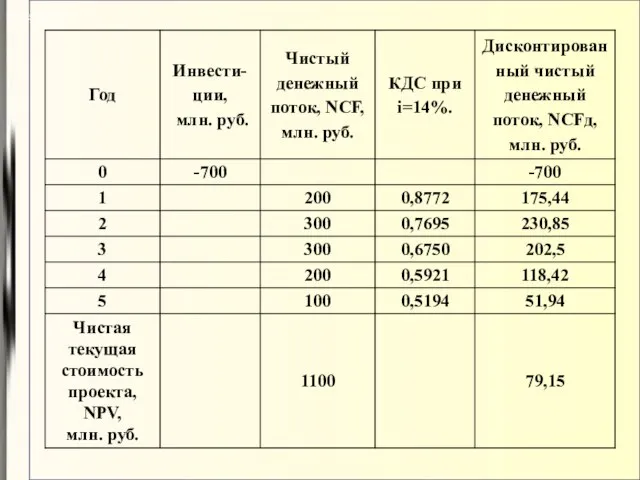

- 27. Расчет NPV

- 28. Расчет NPV

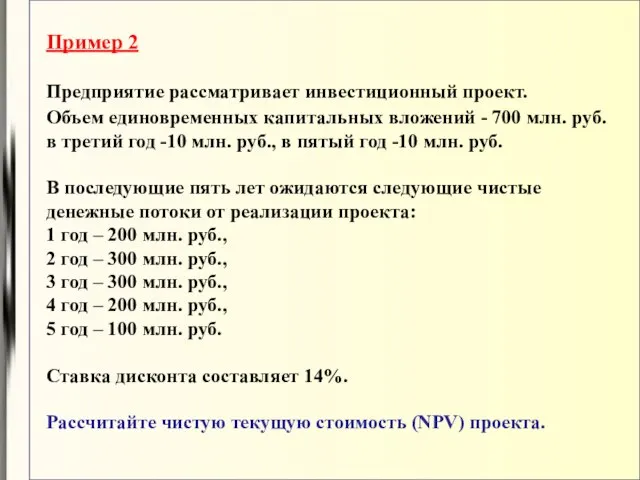

- 29. Пример 2 Предприятие рассматривает инвестиционный проект. Объем единовременных капитальных вложений - 700 млн. руб. в третий

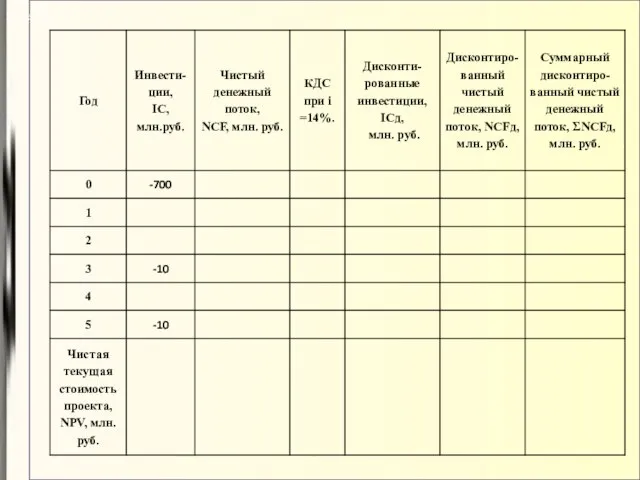

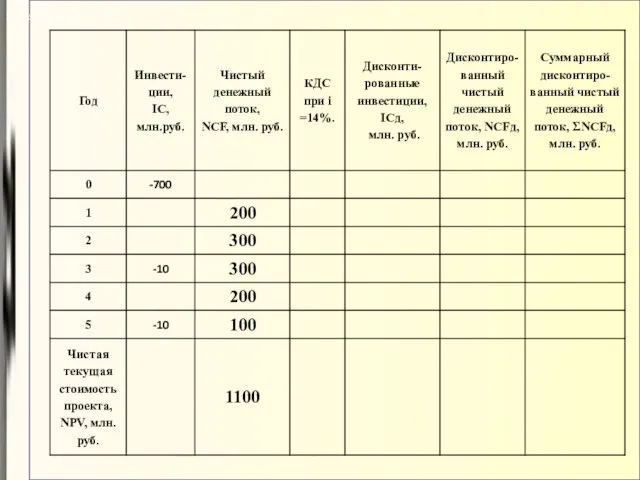

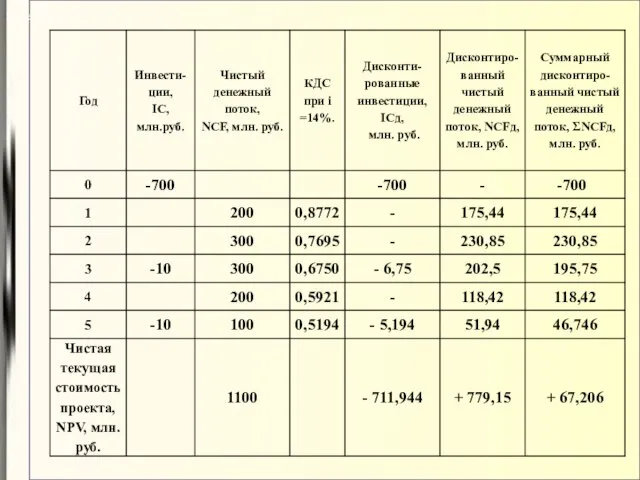

- 30. Расчет NPV

- 31. Расчет NPV

- 32. Расчет NPV

- 33. 3 Метод внутренней нормы доходности (рентабельности).

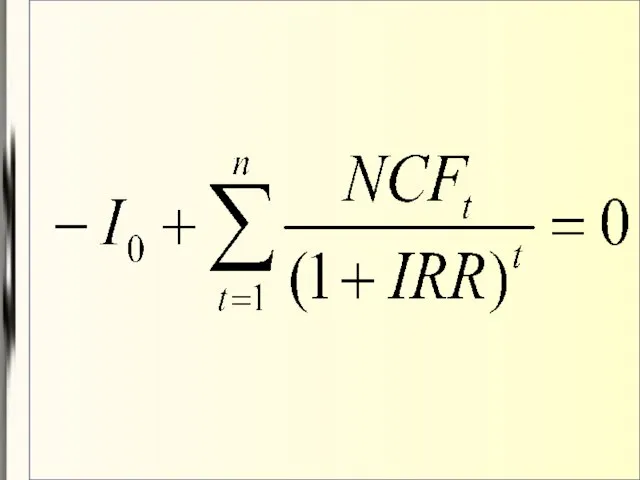

- 34. Рассчитывается показатель: - Iвнутренняя норма доходности или - Iвнутренняя норма рентабельности Internal Rate of Return, IRR

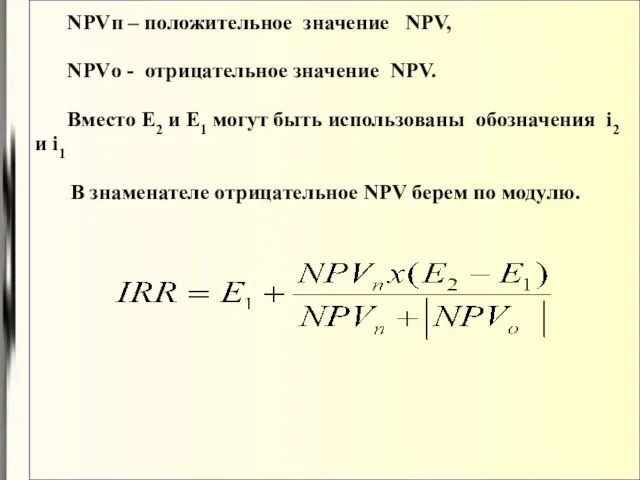

- 36. NPVп – положительное значение NPV, NPVо - отрицательное значение NPV. Вместо E2 и E1 могут быть

- 37. Внутренняя норма доходности – уровень доходности (отдачи), который в применении к поступлениям от инвестиций в течение

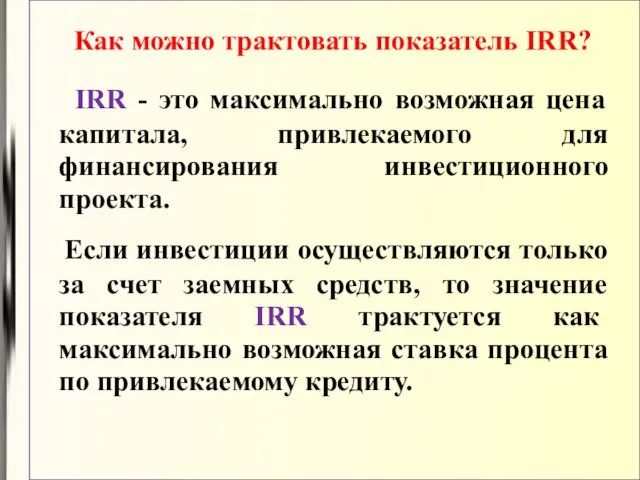

- 38. IRR - это максимально возможная цена капитала, привлекаемого для финансирования инвестиционного проекта. Если инвестиции осуществляются только

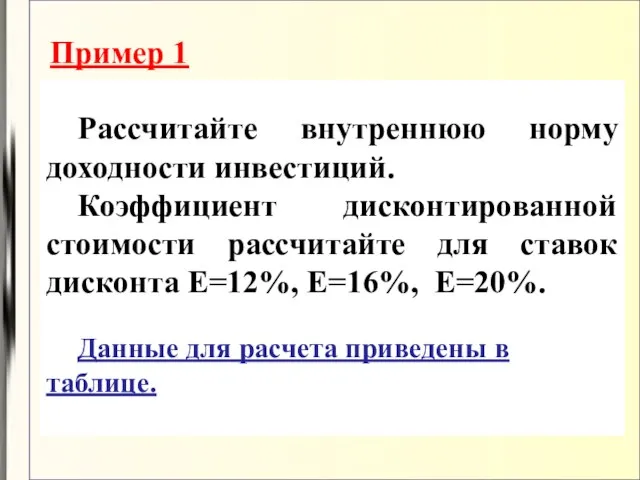

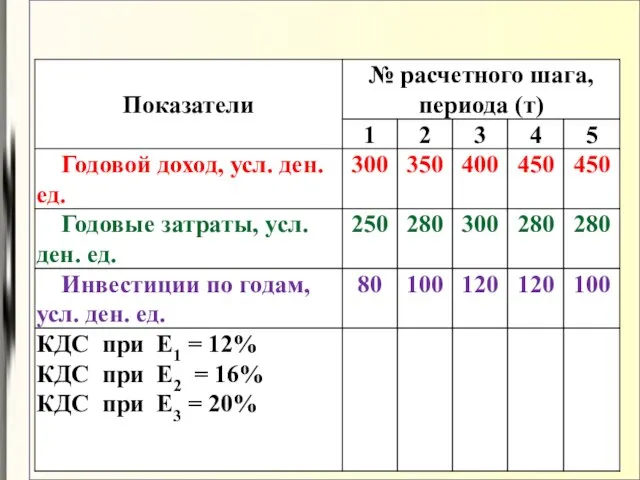

- 39. Пример 1 Рассчитайте внутреннюю норму доходности инвестиций. Коэффициент дисконтированной стоимости рассчитайте для ставок дисконта E=12%, E=16%,

- 42. Скачать презентацию

Основы принятия долгосрочных и краткосрочных финансовых решений в медицинской организации

Основы принятия долгосрочных и краткосрочных финансовых решений в медицинской организации Финансовая составляющая экономической безопасности организации

Финансовая составляющая экономической безопасности организации ProДеньги. Сравниваем и выбираем инвестиционные инструменты

ProДеньги. Сравниваем и выбираем инвестиционные инструменты Отчет по форме ОН0001 и ОН0002

Отчет по форме ОН0001 и ОН0002 Международные стандарты бухгалтерского учета и аудиту (МСФО 16)

Международные стандарты бухгалтерского учета и аудиту (МСФО 16) Налоги

Налоги Начисление и уплата НДС при импорте (ввозе) товаров из государств ЕАЭС

Начисление и уплата НДС при импорте (ввозе) товаров из государств ЕАЭС Пенсионное дело

Пенсионное дело Инвестиционная стратегия и инвестиционная политика

Инвестиционная стратегия и инвестиционная политика Формы и методы финансового контроля

Формы и методы финансового контроля Заемные средства. Ценные бумаги. Облигации предприятий. Государственные и муниципальные облигации. Акции

Заемные средства. Ценные бумаги. Облигации предприятий. Государственные и муниципальные облигации. Акции Земельный налог

Земельный налог Принцип сбалансированности местного бюджета. (Тема 4.5)

Принцип сбалансированности местного бюджета. (Тема 4.5) Финансовая грамотность. Классный час (экономические загадки). Правила игры

Финансовая грамотность. Классный час (экономические загадки). Правила игры Корпоратив без проблем с налоговой. ООО Ресолва

Корпоратив без проблем с налоговой. ООО Ресолва Современные методы и инструменты финансирования деятельности компании. Тема 3

Современные методы и инструменты финансирования деятельности компании. Тема 3 Контроль в сфере закупок. Контрольное управление правительства Воронежской области

Контроль в сфере закупок. Контрольное управление правительства Воронежской области Размеры материальной помощи обучающимся

Размеры материальной помощи обучающимся Финансовый рынок и его инструменты

Финансовый рынок и его инструменты Аудит учета готовой продукции и ее продажи

Аудит учета готовой продукции и ее продажи Деньги

Деньги Грошi. Рiзновиди грошей. Валюта. Курс валюти

Грошi. Рiзновиди грошей. Валюта. Курс валюти Национальный Хантер

Национальный Хантер Облигация. Бағалы қағаз

Облигация. Бағалы қағаз Получение повышенной государственной академической стипендии. Памятка

Получение повышенной государственной академической стипендии. Памятка Изменение пенсионного законодательства

Изменение пенсионного законодательства Банки. История банков в России

Банки. История банков в России Задачи по экономике

Задачи по экономике