Содержание

- 2. ТЕМА ОРГАНИЗАЦИЯ НАЛОГОВОГО УЧЕТА ДОХОДОВ НАЛОГОПЛАТЕЛЬЩИКА

- 3. ПЛАН ЛЕКЦИИ ПОНЯТИЕ, КЛАССИФИКАЦИЯ И ПРИЗНАНИЕ ДОХОДОВ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ ХАРАКТЕРИСТИКА ДОХОДОВ, УЧИТЫВАЕМЫХ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ

- 4. ТЕМЫ ДОКЛАДОВ НА ПРАКТИЧЕСКОЕ ЗАНЯТИЕ МЕТОДИКА АНАЛИЗА РЕГИСТРОВ НАЛОГОВОГО УЧЕТА С ЦЕЛЬЮ УСТАНОВЛЕНИЯ ФАКТОВ НЕОБОСНОВАННЫХ ДОХОДОВ

- 5. 1 ВОПРОС ЛЕКЦИИ ПОНЯТИЕ, КЛАССИФИКАЦИЯ И ПРИЗНАНИЕ ДОХОДОВ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ

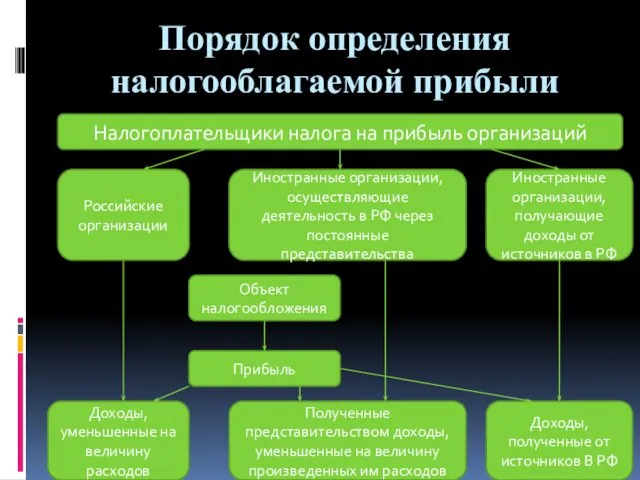

- 6. Порядок определения налогооблагаемой прибыли Налогоплательщики налога на прибыль организаций Российские организации Иностранные организации, осуществляющие деятельность в

- 7. Доходом согласно ст. 41 НК РФ признается экономическая выгода в денежной или натуральной форме, учитываемая в

- 8. Классификация доходов в целях налогообложения

- 9. Методы признания доходов Метод начисления; Кассовый метод.

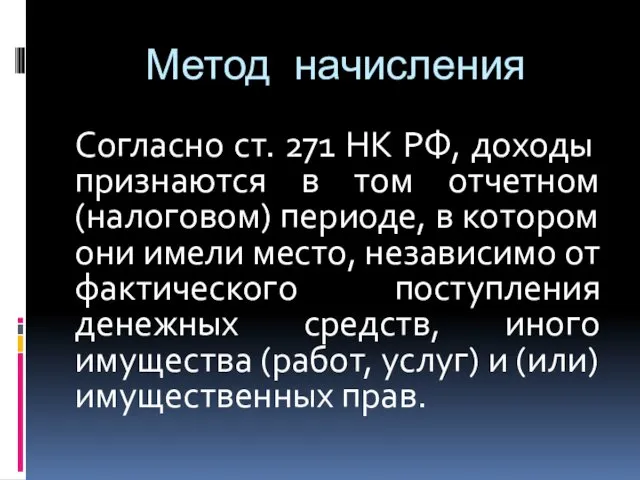

- 10. Метод начисления Согласно ст. 271 НК РФ, доходы признаются в том отчетном (налоговом) периоде, в котором

- 11. Метод начисления Для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных

- 12. Метод начисления В соответствии со ст. 271 НК РФ, для внереализационных доходов датой получения дохода признается:

- 13. Метод начисления Особый порядок признания доходов в налоговом учете определен для доходов, относящихся к нескольким отчетным

- 14. Метод начисления Налоговый учет (п. 2 ст. 271 НК РФ): по производствам с длительным (более одного

- 15. Кассовый метод Датой получения дохода признается день поступления средств на счета в банках и (или) в

- 16. Кассовый метод Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по

- 17. Кассовый метод Согласно п. 4 ст. 273 НК РФ, если налогоплательщик, перешедший на определение доходов и

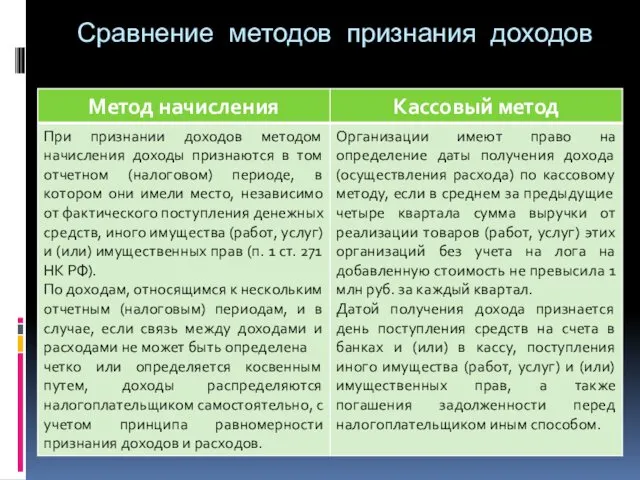

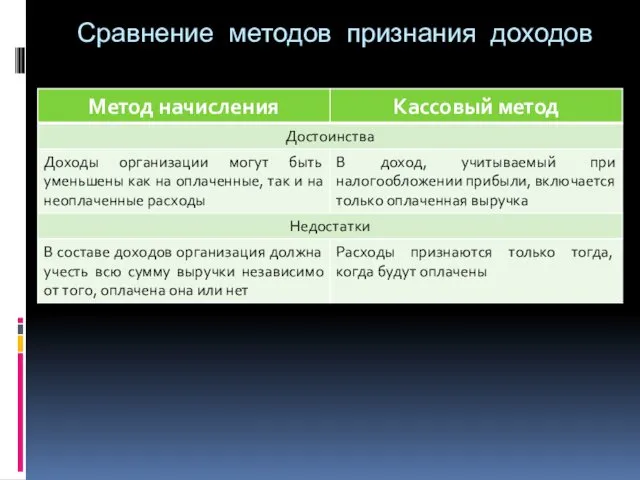

- 18. Сравнение методов признания доходов

- 19. Сравнение методов признания доходов

- 20. 2 ВОПРОС ЛЕКЦИИ ХАРАКТЕРИСТИКА ДОХОДОВ, УЧИТЫВАЕМЫХ В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ

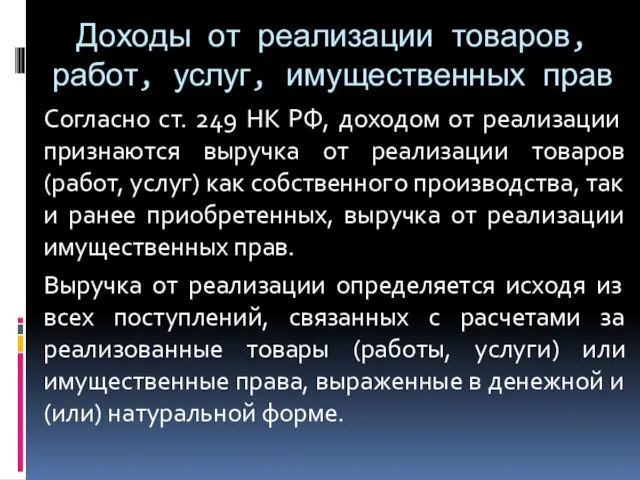

- 21. Доходы от реализации товаров, работ, услуг, имущественных прав Согласно ст. 249 НК РФ, доходом от реализации

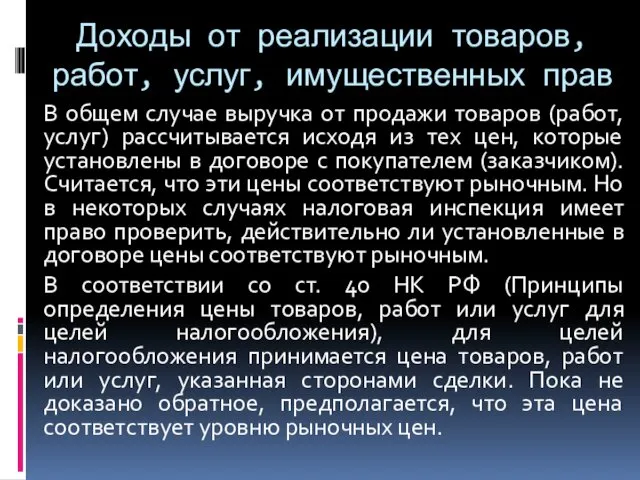

- 22. Доходы от реализации товаров, работ, услуг, имущественных прав В общем случае выручка от продажи товаров (работ,

- 23. Доходы от реализации товаров, работ, услуг, имущественных прав Налоговые органы при осуществлении контроля за полнотой исчисления

- 24. Доходы от реализации товаров, работ, услуг, имущественных прав Если в результате такой проверки будет установлено, что

- 25. Доходы от реализации товаров, работ, услуг, имущественных прав Данные, связанные с поступлением выручки от продажи имущества

- 26. Доходы от реализации товаров, работ, услуг, имущественных прав Сумму всех доходов, полученных организацией в течение отчетного

- 27. Доходы от реализации товаров, работ, услуг, имущественных прав Особенности определения доходов от реализации для отдельных категорий

- 28. Доходы от реализации товаров, работ, услуг, имущественных прав Особенности определения доходов установлены, в частности, для следующих

- 29. Доходы от реализации товаров, работ, услуг, имущественных прав В случае если реализация производится через комиссионера, налогоплательщик-комитент

- 30. Внереализационные доходы Внереализационными доходами в целях налогообложения прибыли в соответствии со ст. 250 НК РФ признаются

- 31. Внереализационные доходы Полный перечень внереализационных доходов согласно ст. 250 НК РФ включает доходы: – от долевого

- 32. Внереализационные доходы – от сдачи имущества (включая земельные участки) в аренду (субаренду), если такие доходы не

- 33. Доходы от долевого участия в других организациях Внереализационными доходами признаются доходы от долевого участия в других

- 34. Доходы в виде положительной (отрицательной) курсовой разницы Внереализационными доходами признаются доходы в виде положительной (отрицательной) курсовой

- 35. Доходы в виде положительной (отрицательной) курсовой разницы Организации, осуществляющие производство с длительным технологическим циклом, в случае

- 36. Доходы в виде штрафов, пеней, иных санкций, сумм возмещения убытков и ущерба Организации, осуществляющие производство с

- 37. Доходы в виде штрафов, пеней, иных санкций, сумм возмещения убытков и ущерба Внереализационными доходами признаются доходы

- 38. Доходы от сдачи имущества в аренду В состав внереализационных доходов включаются доходы от сдачи имущества (включая

- 39. Доходы в виде процентов по договорам займа, банковского счета, банковского вклада, а также по ценным бумагам

- 40. Доходы в виде сумм восстановленных резервов В соответствии с п. 7 ст. 250 НК РФ суммы

- 41. Доход в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав Оценка доходов при безвозмездном получении

- 42. Доход прошлых лет, выявленный в отчетном (налоговом) периоде Согласно пп. 6 п. 4 ст. 271 НК

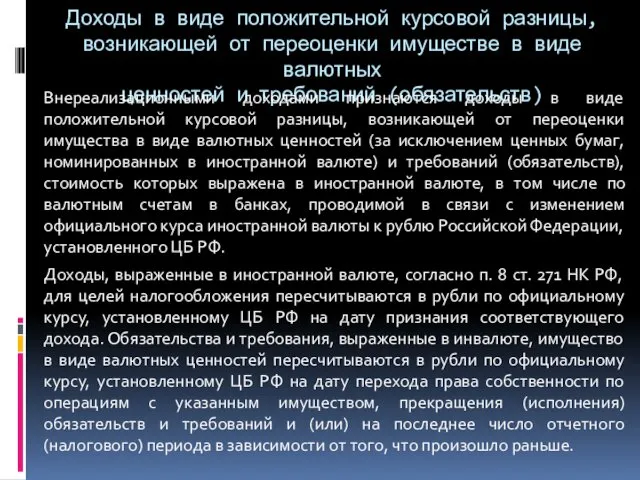

- 43. Доходы в виде положительной курсовой разницы, возникающей от переоценки имуществе в виде валютных ценностей и требований

- 44. Доходы в виде сумм списанной кредиторской задолженности Доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами),

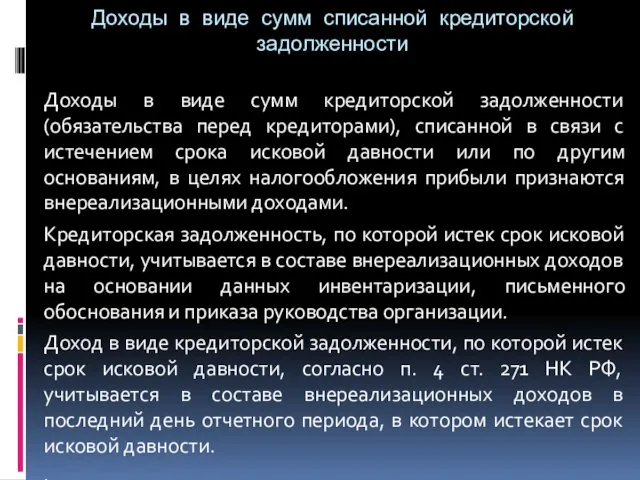

- 45. Доходы в виде излишков материально-производственных запасов и прочего имущества, выявленных в результате инвентаризации Стоимость материально-производственных запасов

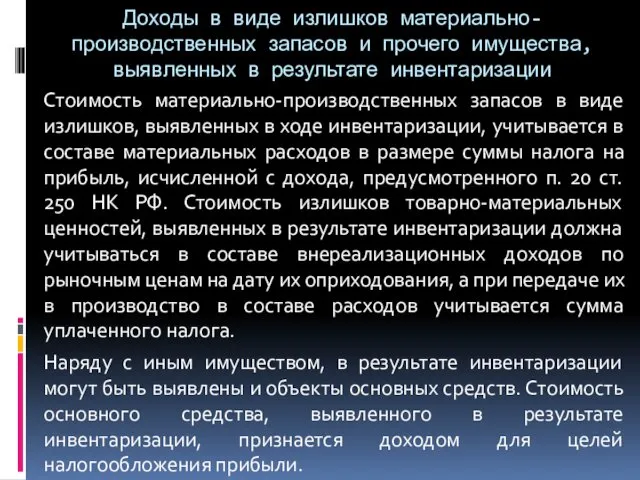

- 46. 3 ВОПРОС ЛЕКЦИИ Характеристика доходов, не учитываемых в целях налогообложения

- 47. Перечень поступлений, которые не учитываются для целей налогообложения, содержится в статье 251 НК РФ. Операции по

- 48. Доходы, не учитываемые в целях налогообложения 1) Доходы в виде имущества, имущественных прав, работ или услуг,

- 49. Доходы, не учитываемые в целях налогообложения 2) Доходы в виде имущества, имущественных прав, которые получены в

- 50. Доходы, не учитываемые в целях налогообложения 3) Доходы в виде имущества, имущественных прав или неимущественных прав,

- 51. Доходы, не учитываемые в целях налогообложения 4) Доходы в виде имущества, имущественных прав, которые получены в

- 52. Доходы, не учитываемые в целях налогообложения 5) Доходы в виде средств и иного имущества, которые получены

- 53. Доходы, не учитываемые в целях налогообложения 6) Доходы в виде основных средств и нематериальных активов, безвозмездно

- 54. Доходы, не учитываемые в целях налогообложения 7) Доходы в виде имущества, полученного бюджетными учреждениями по решению

- 55. Доходы, не учитываемые в целях налогообложения 8) Доходы в виде имущества (включая денежные средства), поступившего комиссионеру,

- 56. Доходы, не учитываемые в целях налогообложения 9) Доходы в виде средств или иного имущества, которые получены

- 57. Доходы, не учитываемые в целях налогообложения 10) Доходы в виде имущества, полученного российской организацией безвозмездно: от

- 58. Доходы, не учитываемые в целях налогообложения 11) Доходы в виде сумм процентов, полученных в соответствии с

- 59. Доходы, не учитываемые в целях налогообложения 12) Доходы в виде сумм гарантийных взносов в специальные фонды,

- 60. Доходы, не учитываемые в целях налогообложения 13) Доходы в виде имущества, полученного налогоплательщиком в рамках целевого

- 61. Доходы, не учитываемые в целях налогообложения 14) Доходы в виде стоимости дополнительно полученных организацией-акционером акций, распределенных

- 62. Доходы, не учитываемые в целях налогообложения 15) Доходы в виде положительной разницы, образовавшейся в результате переоценки

- 63. Доходы, не учитываемые в целях налогообложения 16) Доходы в виде сумм кредиторской задолженности налогоплательщика по уплате

- 64. Доходы, не учитываемые в целях налогообложения 17) Доходы в виде имущества, безвозмездно полученного государственными и муниципальными

- 65. Доходы, не учитываемые в целях налогообложения 18) Денежные средства, полученные ответственным участником консолидированной группы налогоплательщиков от

- 66. 4 ВОПРОС РЕГИСТРЫ НАЛОГОВОГО УЧЕТА ДОХОДОВ

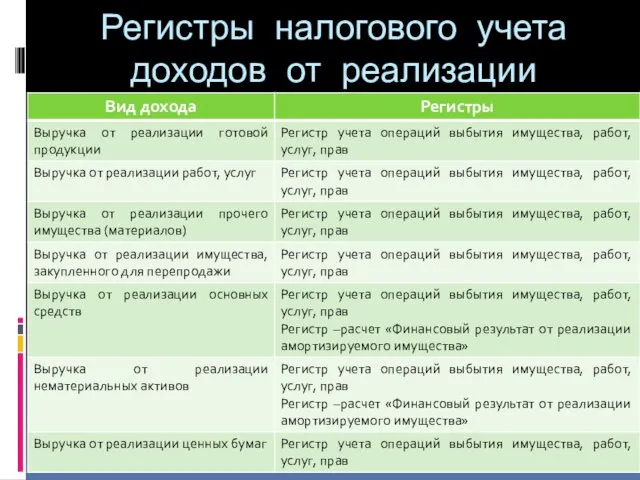

- 67. Регистры налогового учета доходов от реализации Выручку от продажи имущества (работ, услуг) отражают в регистре учета

- 68. Регистры налогового учета доходов от реализации

- 69. Если полученная выручка относится к будущим отчетным (налоговым) периодам или организация определяет доходы кассовым методом, после

- 70. Реализация продукции, работ, услуг Данные о реализации продукции, товаров, работ или услуг отражают в регистре учета

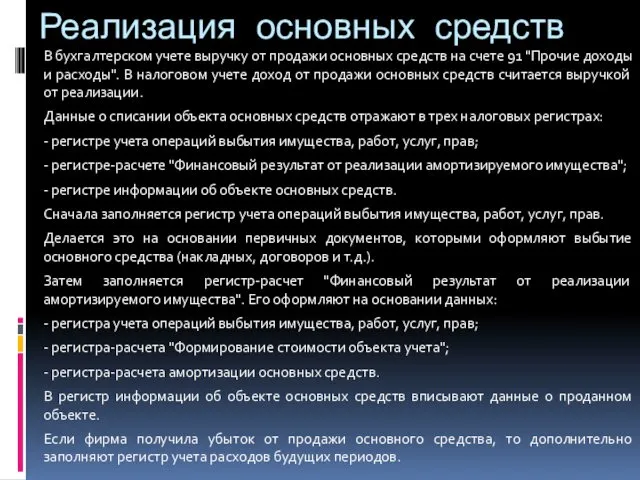

- 71. Реализация основных средств В бухгалтерском учете выручку от продажи основных средств на счете 91 "Прочие доходы

- 72. Выручка от реализации прочего имущества Выручку от реализации прочих ценностей отражают в регистре учета операций выбытия

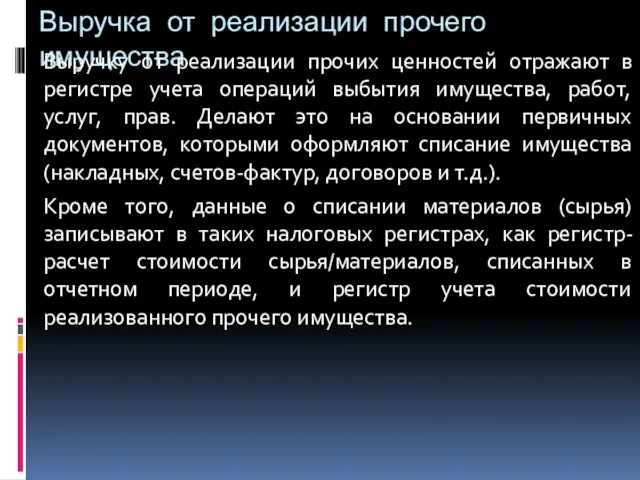

- 73. Сводный налоговый учет выручки Сумму всех доходов, которые организация получила в течение отчетного (налогового) периода, указывают

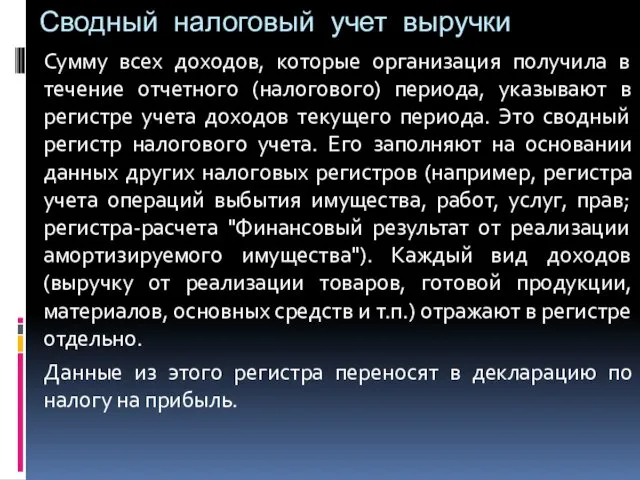

- 74. Регистры учета внереализационных расходов

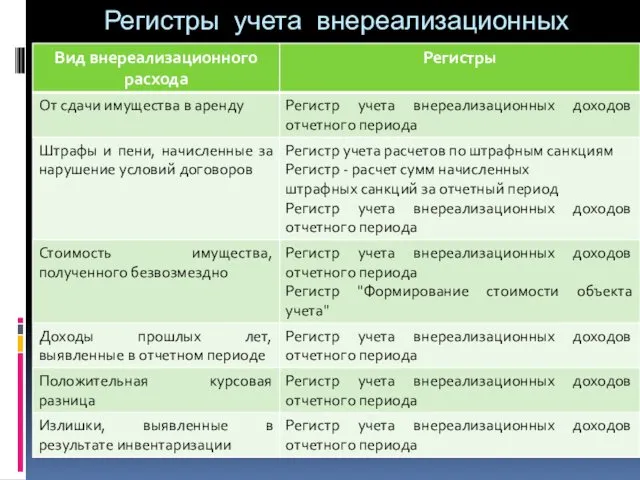

- 76. Скачать презентацию

Ипотека для всех

Ипотека для всех Поговорим о деньгах

Поговорим о деньгах Плата за землю

Плата за землю Инновационный потенциал организации

Инновационный потенциал организации Кәсіпорынның табыстылығын диверсификациялау мәселелері

Кәсіпорынның табыстылығын диверсификациялау мәселелері Аудит ДЗ и КЗ.pptx

Аудит ДЗ и КЗ.pptx Территориальные финансы

Территориальные финансы Основные характеристики бюджета городского округа город Стерлитамак РБ за 2021 год и плановый период 2022 - 2024 годы

Основные характеристики бюджета городского округа город Стерлитамак РБ за 2021 год и плановый период 2022 - 2024 годы Налог на добавленную стоимость

Налог на добавленную стоимость Анализ стратегических групп

Анализ стратегических групп Комплекс брокерских услуг Альфа-Директ. Учебный центр Альфа-Директ

Комплекс брокерских услуг Альфа-Директ. Учебный центр Альфа-Директ Аналіз фінансового стану підприємства за даними фінансової звітності

Аналіз фінансового стану підприємства за даними фінансової звітності Бюджетный процесс в Сосновоборском городском округе

Бюджетный процесс в Сосновоборском городском округе Страховые продукты. Отличия

Страховые продукты. Отличия Метод дисконтирования денежных потоков

Метод дисконтирования денежных потоков Понятие, функции и структурная организация финансового рынка

Понятие, функции и структурная организация финансового рынка Кредитный потребительский кооператив

Кредитный потребительский кооператив Бюджет семьи

Бюджет семьи Версия сути денег

Версия сути денег Облигация. Бағалы қағаз

Облигация. Бағалы қағаз Риски на рынке ценных бумаг в РФ

Риски на рынке ценных бумаг в РФ Актуальные аспекты оценки деятельности таможенных органов. Лекция № 5

Актуальные аспекты оценки деятельности таможенных органов. Лекция № 5 Банковская система

Банковская система Потребление домохозяйств

Потребление домохозяйств Негізгі құралдар есебі

Негізгі құралдар есебі Оценка эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов Бюджет для граждан муниципального района Сосногорск

Бюджет для граждан муниципального района Сосногорск Дружи с финансами

Дружи с финансами