Содержание

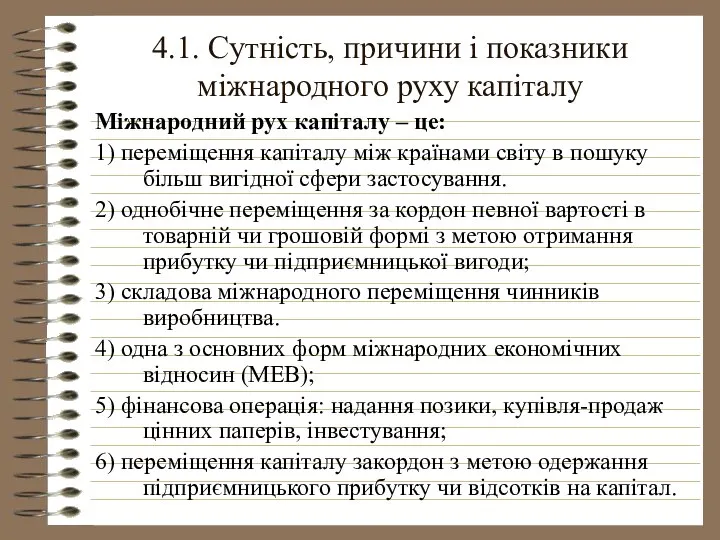

- 2. 4.1. Сутність, причини і показники міжнародного руху капіталу Міжнародний рух капіталу – це: 1) переміщення капіталу

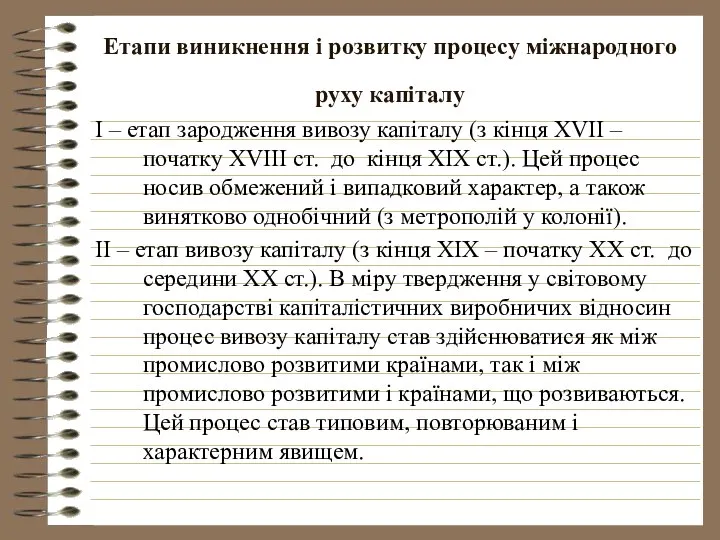

- 3. Етапи виникнення і розвитку процесу міжнародного руху капіталу I – етап зародження вивозу капіталу (з кінця

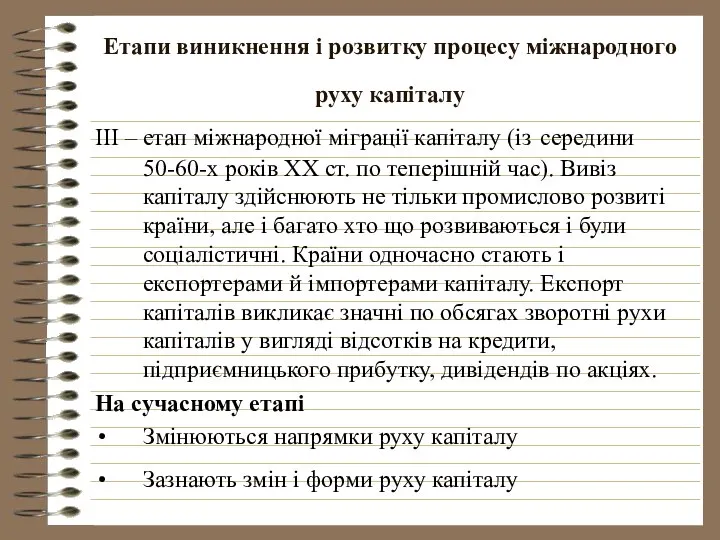

- 4. Етапи виникнення і розвитку процесу міжнародного руху капіталу III – етап міжнародної міграції капіталу (із середини

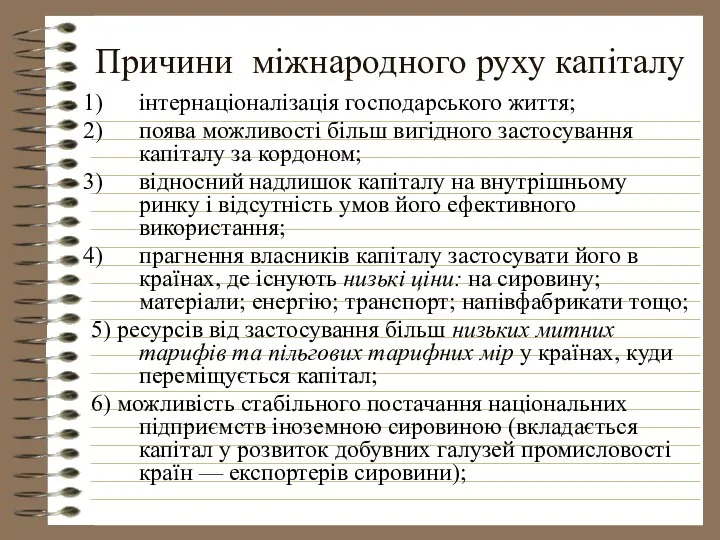

- 5. Причини міжнародного руху капіталу інтернаціоналізація господарського життя; поява можливості більш вигідного застосування капіталу за кордоном; відносний

- 6. Причини міжнародного руху капіталу 7) прагнення забезпечити збереження та чистоту навколишнього середовища у країнах — експортерах

- 7. Чинники міжнародного руху капіталу До макроекономічних чинники міждержавного руху капіталу відносять: 1) нерівномірністю економічного розвитку окремих

- 8. Чинники міжнародного руху капіталу До мікроекономічних чинники міждержавного руху капіталу, що визначають схильність фірми до зарубіжного

- 9. Теорії руху капіталу Теорія ринкової влади С.Хаймера – суб’єкт інвестиційної діяльності, який вивозить капітал, керується прагненням

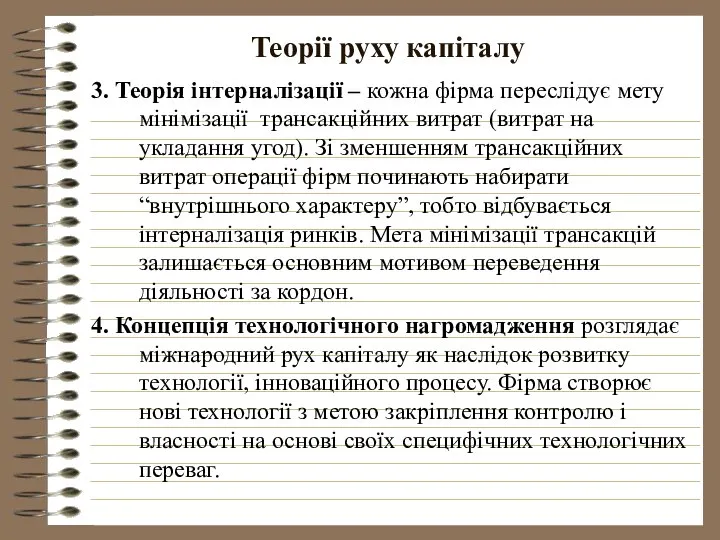

- 10. Теорії руху капіталу 3. Теорія інтерналізації – кожна фірма переслідує мету мінімізації трансакційних витрат (витрат на

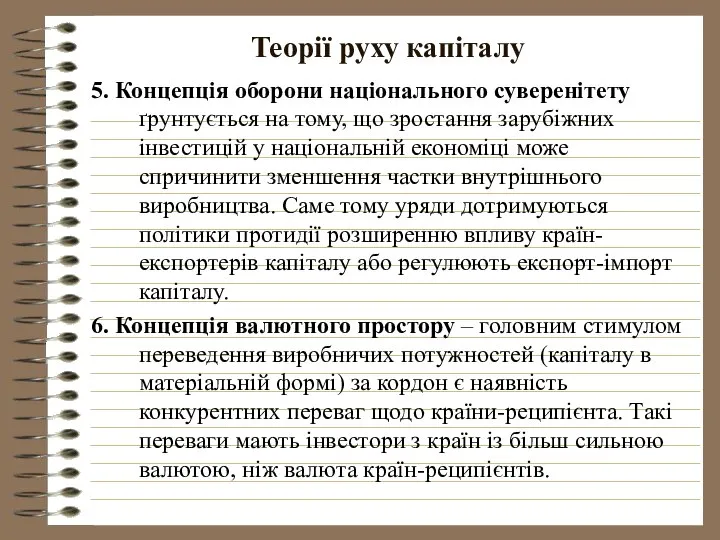

- 11. Теорії руху капіталу 5. Концепція оборони національного суверенітету ґрунтується на тому, що зростання зарубіжних інвестицій у

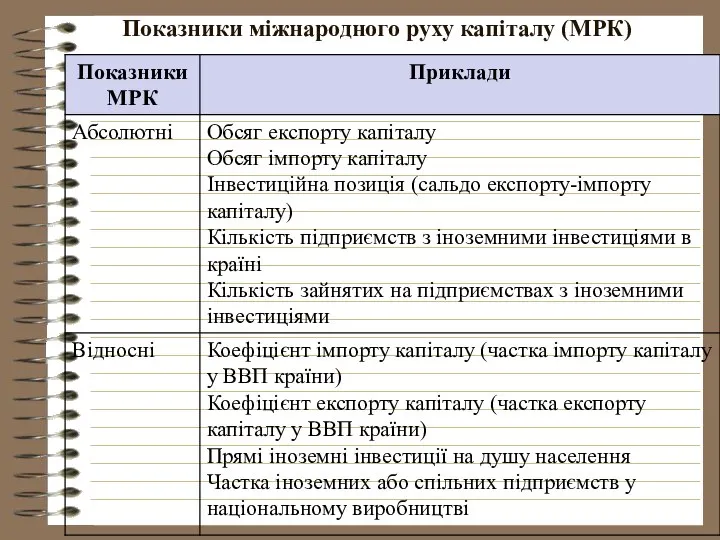

- 12. Показники міжнародного руху капіталу (МРК)

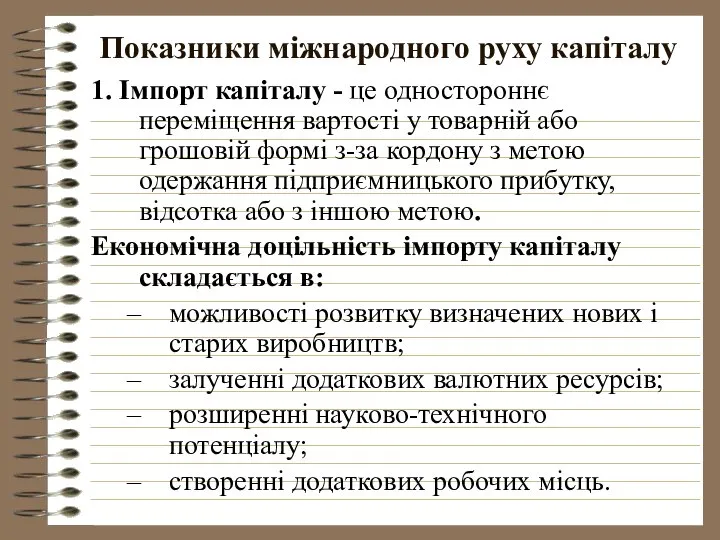

- 13. Показники міжнародного руху капіталу 1. Імпорт капіталу - це одностороннє переміщення вартості у товарній або грошовій

- 15. Показники міжнародного руху капіталу 2. Експорт капіталу — це одностороннє переміщення вартості у товарній або грошовій

- 16. Показники міжнародного руху капіталу Економічна доцільність експорту капіталу: одержанні додаткових прибутків; установленні контролю над іншими об'єктами;

- 17. Показники міжнародного руху капіталу В сучасних умовах експорт капіталу характеризується такими особливостями: у вивозі капіталу підвищується

- 18. Форми міжнародного руху капіталу Форми міжнародного руху капіталу розрізняються за такими ознаками: за джерелами походження капіталу:

- 19. Форми міжнародного руху капіталу 2) за характером використання капіталу: 2.1) підприємницький капітал — це кошти, які

- 20. Форми міжнародного руху капіталу 2.2) позичковий капітал — це така форма вивозу капіталу, коли капітал віддається

- 21. Форми міжнародного руху капіталу дар — це субсидування міжнародного суб'єкта без попередніх умов з метою забезпечення

- 22. Тенденції міжнародного руху капіталу у 2009 – на початок 2010 році За оцінками експертів МВФ у

- 23. Форми міжнародного руху капіталу 3) за строками вкладання капіталу: короткостроковий капітал — це вкладання капіталу строком

- 24. Форми міжнародного руху капіталу 4) за об’єктом руху: вивіз капіталу у товарній формі означає експорт машин,

- 25. 4.3. Джерела зовнішнього фінансування країн До джерел зовнішнього фінансування країна належать: міжнародний кредит між фірмами різних

- 26. Джерела зовнішнього фінансування країн міждержавні (міжурядові) кредити, кредити держав — постачальників енергоносіїв, європозики; емісія цінних паперів,

- 27. Джерела зовнішнього фінансування країн Позики в грошовій та товарній формі надаються кредиторами однієї країни позичальнику з

- 28. Класифікація позик 2) за видами: товарні - надані експортерами покупцям; валютні - кредити, які видаються банками

- 29. Класифікація позик 5) за забезпеченістю: а) забезпечені - кредити під наявні товарно-супроводжувальні документи, нерухомість: тверда застава

- 30. 4.4. Поняття світового фінансового ринку Світовий фінансовий ринок – це: 1) система відносин попиту і пропозиції

- 31. Поняття світового фінансового ринку 4) складна економічна система, що є: сферою прояву економічних відносин при розподілі

- 32. Поняття світового фінансового ринку Серед основних передумов створення світового фінансового ринку є: поглиблення міжнародного поділу праці,

- 33. Суб'єкти світового фінансового ринку Основними суб’єктами ринку виступають: держава та державні органи, приватні фірми, страхових компаній

- 34. Функції світового фінансового ринку 1) забезпечення міжнародної ліквідності 2) мотивована мобілізація заощаджень приватних осіб у позичковий

- 35. Функції світового фінансового ринку 7) формування ринкових цін на окремі види фінансових активів; 8) страхова діяльність

- 36. КЛЮЧОВІ ТЕНДЕНЦІЇ РОЗВИТКУ СВІТОВОГО ФІНАНСОВОГО РИНКУ стрімке нарощування капіталізації; глибокі регіональні диспропорції розподілу фінансового капіталу; поглиблення

- 37. СТРУКТУРА СВІТОВОГО ФІНАНСОВОГО РИНКУ 1. Функціональна структура включає грошовий ринок і ринок капіталу – інститути, що

- 38. Класифікація світового фінансового ринку Світовий ринок позичкових капіталів — це: система відносин щодо акумуляції і перерозподілу

- 39. Класифікація світового фінансового ринку Грошовий ринок – це система відносин попиту і пропозиції фінансових ресурсів, що

- 40. Класифікація світового фінансового ринку 1.3) валютного ринку, який обслуговує міжнародний платіжний обіг, пов’язаний з оплатою грошових

- 41. Класифікація світового фінансового ринку ринки резидентів є ринком фінансових активів, емітованих резидентами на національному ринку; 1.3.2

- 42. Класифікація світового фінансового ринку Ринок капіталів – це: частина фінансового ринку, де формуються попит і пропозиція

- 43. Класифікація світового фінансового ринку система довгострокових позик на міжнародному рівні, коли капітал використовується позичальниками для фінансування

- 44. Класифікація світового фінансового ринку З точки зору джерел залучення коштів ринок капіталу включає: боргові ринки, або

- 45. Класифікація світового фінансового ринку Вторинний ринок поділяється на: біржовий ринок представлений фондовою біржею як особливим інституційно-організованим

- 46. Ринок ЦП Іноземні облігації – цінні папери, які випускаються нерезидентом на національному ринку облігацій і виражені

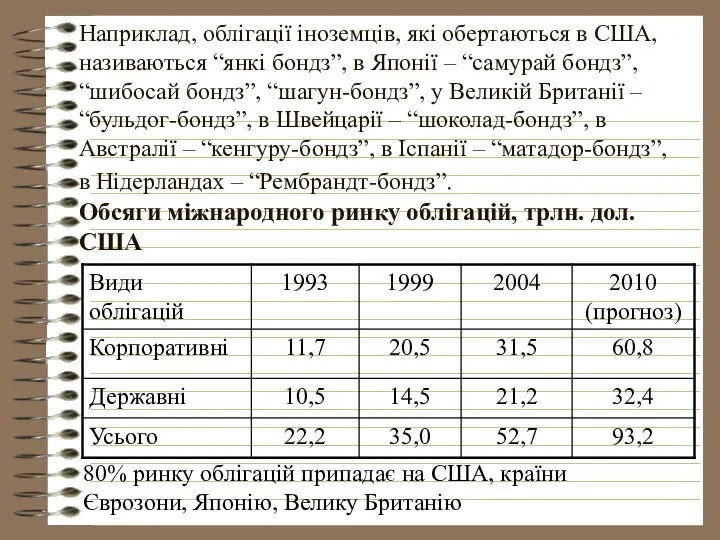

- 47. Наприклад, облігації іноземців, які обертаються в США, називаються “янкі бондз”, в Японії – “самурай бондз”, “шибосай

- 48. Ринок цінних паперів - єврооблігації Єврооблігації – довгострокові боргові цінні папери, які розміщуються одночасно на ринках

- 49. Єврооблігації Емітенти: 56% - корпорації, 25% - банки, 7% - суверенні позичальники, 7% - наднаціональні інститути,

- 50. Види єврооблігаційних позик Єврооблігації бувають різних типів: звичайні (прямі), з плаваючою процентною ставкою, з нульовим відсотком

- 51. Акції Акції – інтернаціональні розміщення свідоцтв про власність, цінні папери без терміну обертання, що свідчать про

- 52. Ринок акцій Іноземні акції – випущені емітентом-нерезидентом на ринку іншої країни в її валюті Євроакції –

- 53. Інституціональна структура світового ринку капіталу 1. Вкладники — населення планети, офіційні інститути, приватні фірми, банки, страхові

- 54. Інституціональна структура світового ринку капіталу 4. Позичальниками і кредиторами виступають: офіційні інститути (центральні банки, державні установи,

- 55. Інституціональна структура світового ринку капіталу Основні тенденції інституціональної структури світового ринку капіталів Зменшення ролі банків; Підвищення

- 56. Ринок капіталів II. Валютна структура світового ринку позичкового капіталу складається з трьох елементів: Національний ринок валюти;

- 57. Ринок капіталів IV. Географічна структура світового ринку позичкового капіталу відображає рух капіталів між країнами, групами країн,

- 58. 4.5. Світові фінансові центри Світові фінансові центри – це місце зосередження банків і спеціалізованих кредитно-фінансових інституцій,

- 59. Світові фінансові центри Щоб перетворитись у розвинутий міжнародний фінансовий центр, центр повинен володіти елементами підтримки, які

- 60. Основні умови міжнародного фінансового центру: економічна свобода; стабільна валюта та стійка фінансова система; ефективні фінансові інститути

- 61. Існують певні стадії розвитку міжнародного фінансового центру, а саме: перша стадія — розвиток місцевого ринку; друга

- 62. Класифікація міжнародних фінансових центрів Існує три типи офшорних банківських (фінансових) центрів: I тип — нью-йоркська модель

- 63. Класифікація міжнародних фінансових центрів II тип — лондонська модель. У Лондоні, Гонконзі фінансові угоди вільні від

- 64. Світові фінансові центри можна розділити на три групи: країни, які опираються на власну економічну потужність; країни,

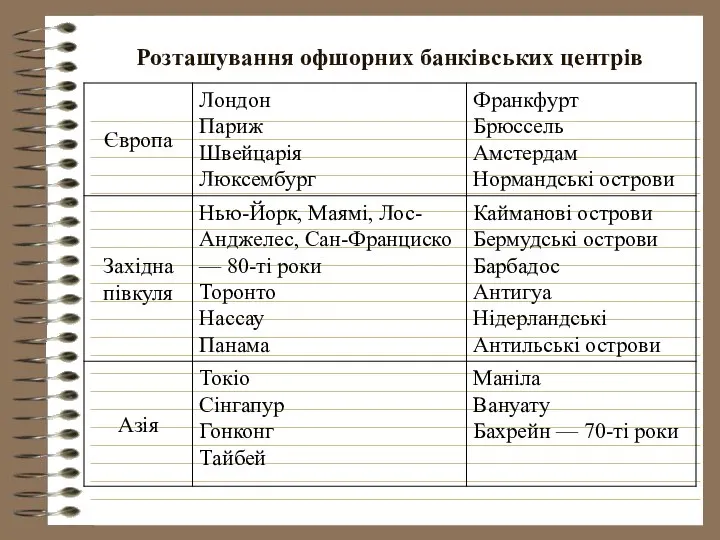

- 65. Розташування офшорних банківських центрів

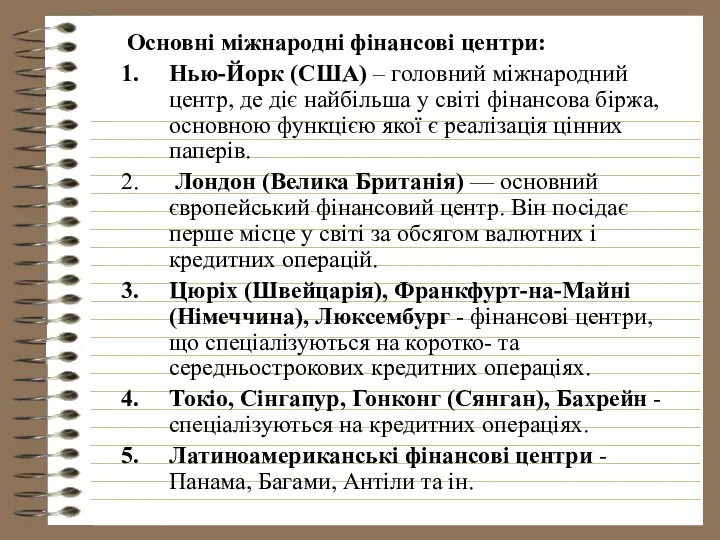

- 66. Основні міжнародні фінансові центри: Нью-Йорк (США) – головний міжнародний центр, де діє найбільша у світі фінансова

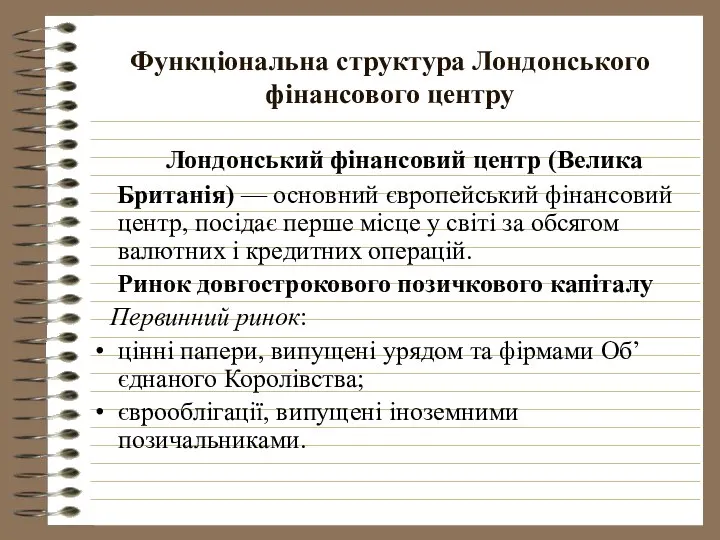

- 67. Функціональна структура Лондонського фінансового центру Лондонський фінансовий центр (Велика Британія) — основний європейський фінансовий центр, посідає

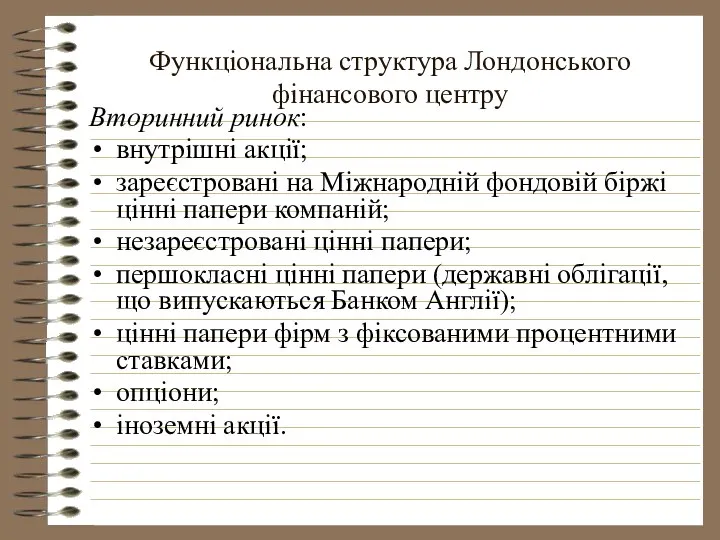

- 68. Функціональна структура Лондонського фінансового центру Вторинний ринок: внутрішні акції; зареєстровані на Міжнародній фондовій біржі цінні папери

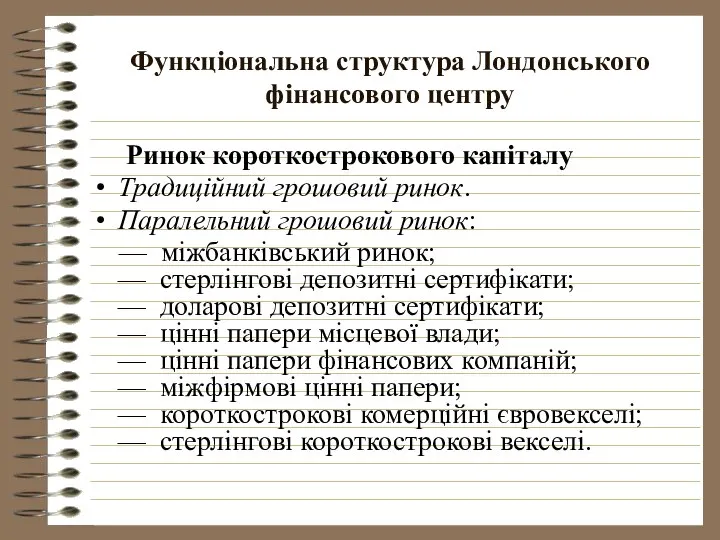

- 69. Функціональна структура Лондонського фінансового центру Ринок короткострокового капіталу Традиційний грошовий ринок. Паралельний грошовий ринок: — міжбанківський

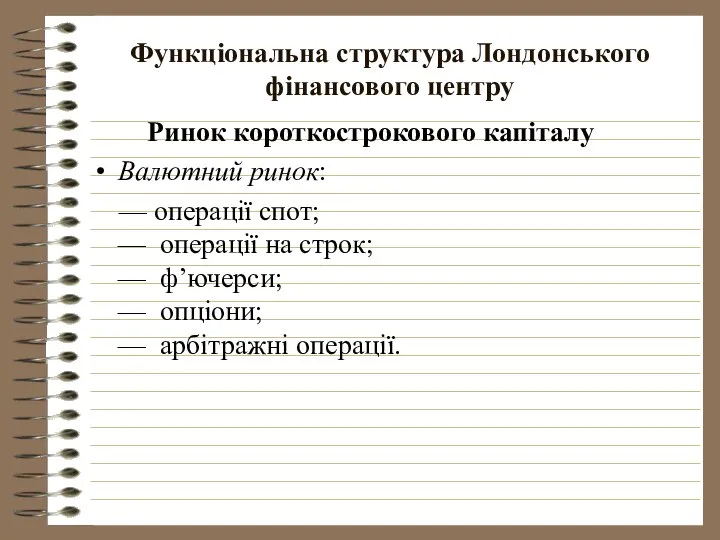

- 70. Функціональна структура Лондонського фінансового центру Ринок короткострокового капіталу Валютний ринок: — операції спот; — операції на

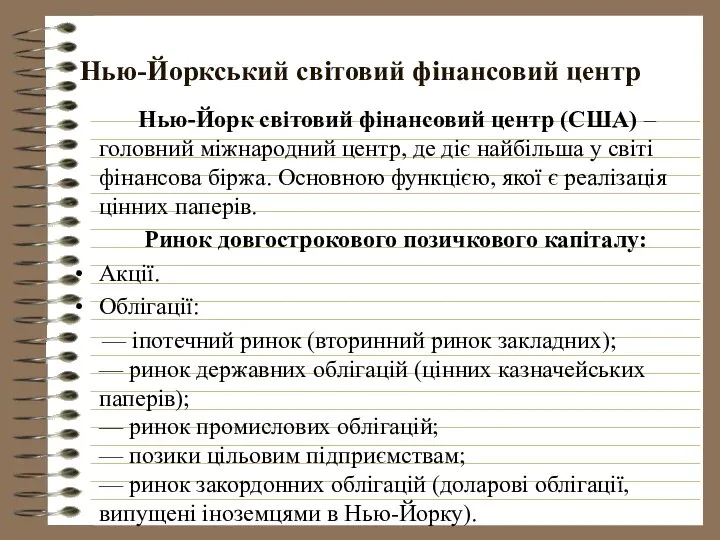

- 71. Нью-Йоркський світовий фінансовий центр Нью-Йорк світовий фінансовий центр (США) – головний міжнародний центр, де діє найбільша

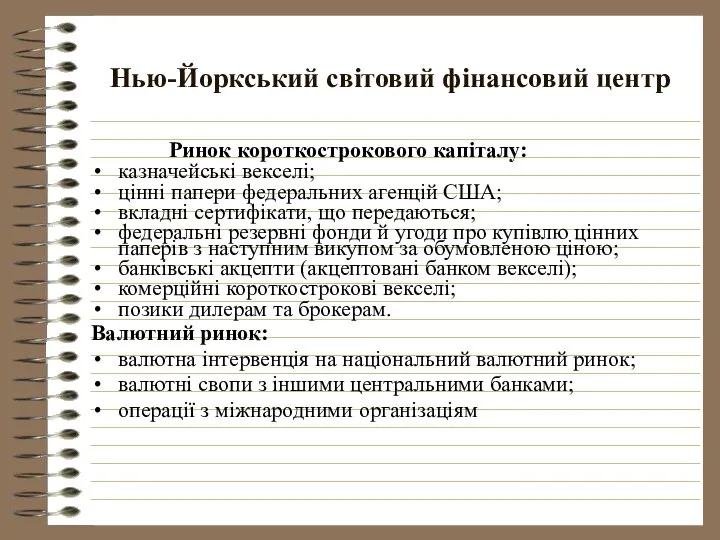

- 72. Нью-Йоркський світовий фінансовий центр Ринок короткострокового капіталу: казначейські векселі; цінні папери федеральних агенцій США; вкладні сертифікати,

- 73. Токійський фінансовий центр Функціональна структура Ринок довгострокового позичкового капіталу: акції; процентні державні облігації (довгострокові, середньострокові); дисконтні

- 74. Токійський фінансовий центр Ринок короткострокового капіталу: ринок онкольних позик (позики коштів між банками); казначейські векселі; обліковий

- 75. 4.6. Транснаціональні банки Транснаціональні банки – це великі банки, що досягнули такого рівня міжнародної концентрації та

- 76. Транснаціональні банки Експерти ООН до транснаціональних відносять банки з активами не менше 2 млрд. дол. і

- 77. Транснаціональні банки Якісна характеристика транснаціонального банку, на нашу думку, знайшла своє відображення у такому визначенні ТНБ:

- 78. Транснаціональні банки До основних принципів діяльності ТНБ відносять: 1) струнку організаційну структуру, яка має сприяти проведенню

- 79. Транснаціональні банки 5) розширення обсягів експансії банківського капіталу; 6) поєднання децентралізованого управління службовцями банківської групи і

- 80. Основними функціями транснаціонального банку є: фінансове, консультативне й інформаційне обслуговування ТНК усіх нефінансових секторів економіки у

- 81. Основні риси діяльності транснаціональних банків: міжнародний характер банківських операцій, універсалізація діяльності ТНБ, високий ступінь захищеності практично

- 82. Види послуг, що надають ТНБ, класифіковані в агреговані категорії: прийняття депозитів на оншорних ринках за кордоном

- 83. Транснаціональні банки Якщо змінюється стратегія банку, то й змінюється його організаційна структура: 1. По функціональному принципу:

- 84. Організаційна структура транснаціонального банку 1) утворення неопераційного підрозділу за кордоном (представницького офісу чи просто представництва) для

- 85. Організаційна структура транснаціонального банку 3) утворення операційного відділення за рубежем у тієї чи інший доступній для

- 86. Організаційна структура транснаціонального банку 2) філіями. Філії встановлюють вигідні зв’язки з іноземною клієнтурою, збирає інформацію про

- 87. Організаційна структура транснаціонального банку 3) дочірніми підрозділами - іноземна компанія, у якій вітчизняний батьківський банк володіє

- 88. Організаційна структура транснаціонального банку 4) Спільний банк – це іноземна компанія, у якій батьківський вітчизняний банк

- 89. Організаційна структура транснаціонального банку 5) іншими підконтрольними підрозділами: контрольовані. Хоча повністю контрольований дочірній банк є у

- 90. Організаційна структура транснаціонального банку 6) ТНБ може почати свої операції в іншій країні, утворивши у вітчизняному

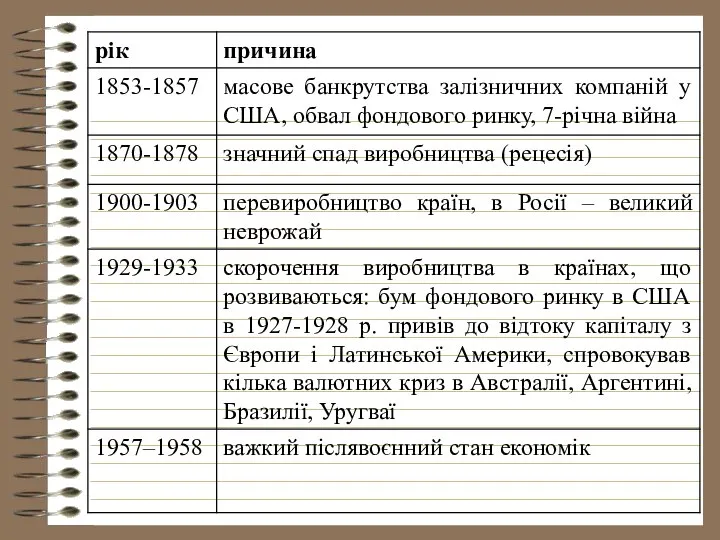

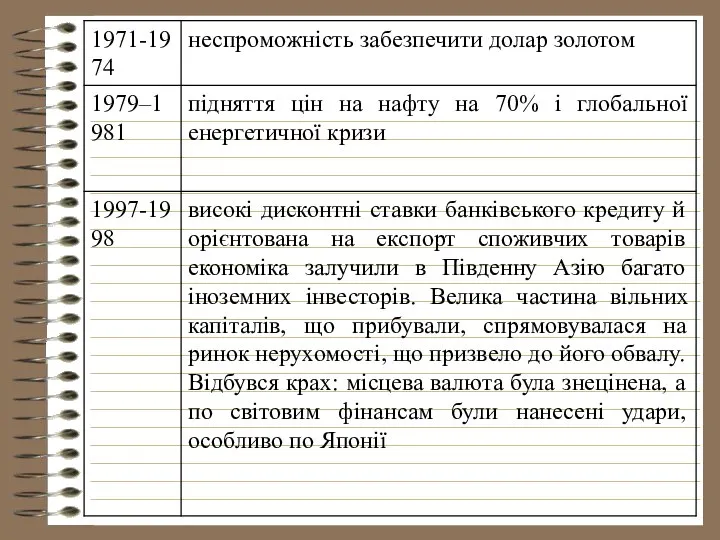

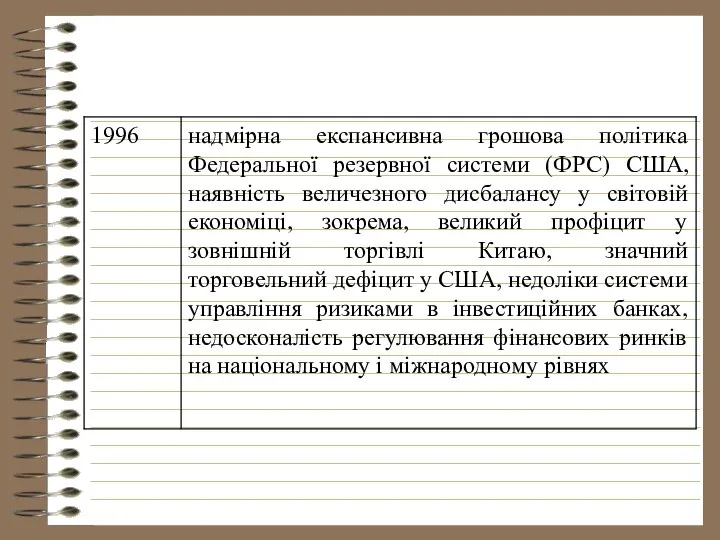

- 91. 4.7. Світові фінансові кризи Криза: походить від грецького слова "crisis", що означає "вирок, рішення по якому-небудь

- 92. Світова фінансова криза Фінансова криза — це криза, яка: 1) системно охоплює фінансові ринки та інститути

- 93. Світова фінансова криза переході до збиткової моделі банківської та іншої фінансової діяльності; переважанні спекулятивної фінансової діяльності

- 94. Світова фінансова криза перенесенні системного ризику на міжнародний ринок і фінансові ринки інших країн; 3.3) у

- 95. Світова фінансова криза 4) є реалізацією системного ризику і супроводжується ефектом "доміно" якщо: 4.1) криза одного

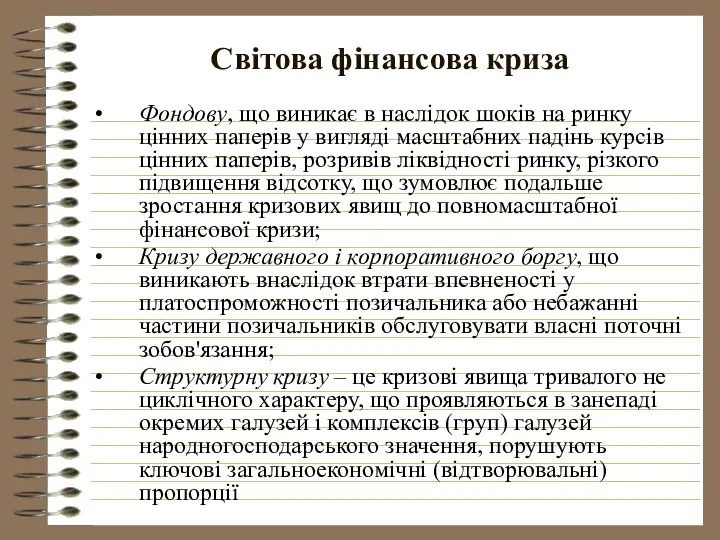

- 96. Світова фінансова криза Виділяють декілька типів фінансових криз, зокрема: Валютну кризу формують зростаючі кризові явища на

- 97. Світова фінансова криза Фондову, що виникає в наслідок шоків на ринку цінних паперів у вигляді масштабних

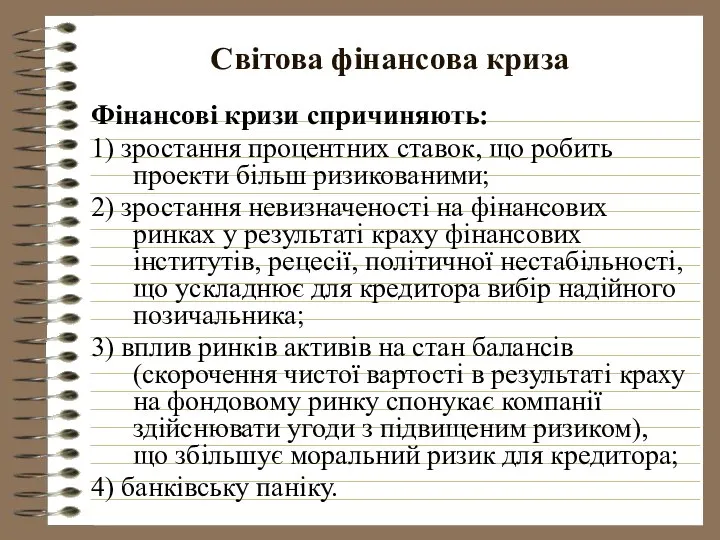

- 101. Світова фінансова криза Фінансові кризи спричиняють: 1) зростання процентних ставок, що робить проекти більш ризикованими; 2)

- 103. Скачать презентацию

Логические элементы

Логические элементы Планирование на предприятии

Планирование на предприятии  Ядерные реакторы

Ядерные реакторы Многофункциональный жилой комплекс

Многофункциональный жилой комплекс Сведения по материаловедению. Элементы графической грамотности

Сведения по материаловедению. Элементы графической грамотности Основы биоклиматологии

Основы биоклиматологии  Концепции и школы менеджмента

Концепции и школы менеджмента Художественная культура Византии

Художественная культура Византии История образования и педагогической мысли в Новейшее время.

История образования и педагогической мысли в Новейшее время. Русский портрет в первой половине XVII в

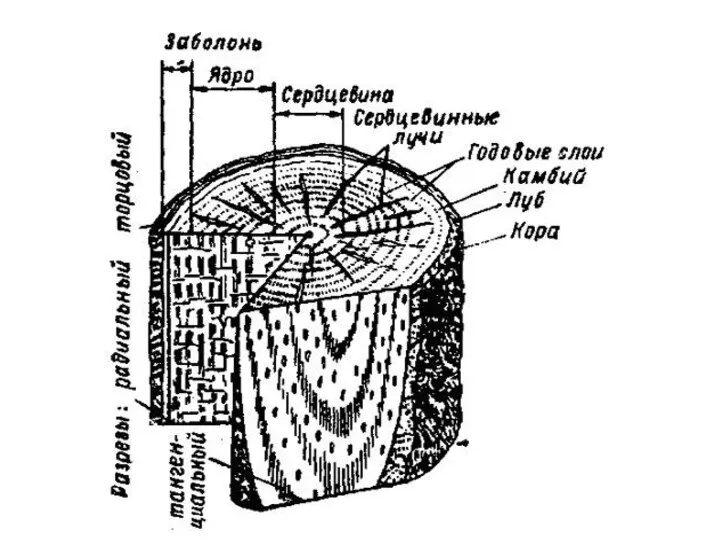

Русский портрет в первой половине XVII в Микроструктура древесины сосны

Микроструктура древесины сосны ВИРУСНЫЕ ИНФЕКЦИОННЫЕ БОЛЕЗНИ

ВИРУСНЫЕ ИНФЕКЦИОННЫЕ БОЛЕЗНИ Презентация Юрий Визбор

Презентация Юрий Визбор Высшее образование в Ирландии

Высшее образование в Ирландии  Джон Бейтс Кларк (1847—1938)

Джон Бейтс Кларк (1847—1938) Система имитационного моделирования

Система имитационного моделирования Определение поставщика, подрядчика, исполнителя, путем проведения конкурса в электронной форме. Электронный конкурс

Определение поставщика, подрядчика, исполнителя, путем проведения конкурса в электронной форме. Электронный конкурс ПСИХОЛОГИЧЕСКАЯ ПОДГОТОВКА ОБУЧАЮЩИХСЯ К ГИА СТРАТЕГИЯ ПОДГОТОВКИ ОБУЧАЮЩИХСЯ К ЭКЗАМЕНАМ I ЧАСТЬ

ПСИХОЛОГИЧЕСКАЯ ПОДГОТОВКА ОБУЧАЮЩИХСЯ К ГИА СТРАТЕГИЯ ПОДГОТОВКИ ОБУЧАЮЩИХСЯ К ЭКЗАМЕНАМ I ЧАСТЬ Киберспорт – это спорт

Киберспорт – это спорт Фрикционные передачи

Фрикционные передачи КГМУ Кафедра общей хирургии Общие вопросы хирургии повреждений Механическая травма. Вывихи. Переломы. Первая помощь, лечение.

КГМУ Кафедра общей хирургии Общие вопросы хирургии повреждений Механическая травма. Вывихи. Переломы. Первая помощь, лечение.  Компьютерные сети. Тест

Компьютерные сети. Тест Разработчики программы: Разработчики программы: МО учителей гуманиатарного цикла «Гуманитариум-Универ»

Разработчики программы: Разработчики программы: МО учителей гуманиатарного цикла «Гуманитариум-Универ» Численные методы оптимизации

Численные методы оптимизации  Банкет - приемы

Банкет - приемы Основы программирования E-Products

Основы программирования E-Products Как стать поставщиком ОАО «РЖД». Типичные ошибки участников закупок при подготовке заявок

Как стать поставщиком ОАО «РЖД». Типичные ошибки участников закупок при подготовке заявок Matka Boża

Matka Boża