Содержание

- 2. Содержание Нормативные документы Обязательные нормативы: Нормативы достаточности капитала, Нормативы ликвидности, Другие нормативы Финансовый рычаг Норматив краткосрочной

- 3. Нормативные документы Обязательные нормативы банков Общие положения Федеральный закон от 10.07.2002 №86-ФЗ г. «О Центральном банке

- 4. Нормативные документы (продолжение) Обязательные нормативы банков Расчет нормативов (продолжение): Инструкция ЦБ РФ от 15.07.2005 №124-И «Об

- 5. Нормативные документы (продолжение) Обязательные нормативы банков Иные документы: Инструкция ЦБ РФ от 31.03.2004 №112-И «Об обязательных

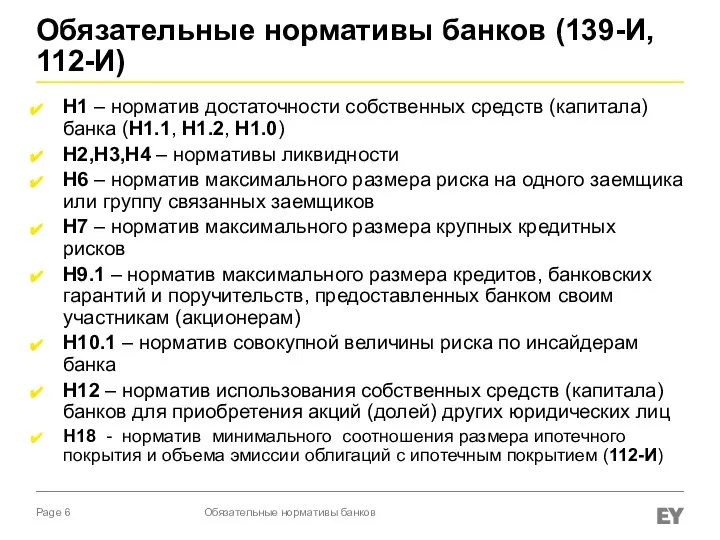

- 6. Обязательные нормативы банков (139-И, 112-И) Н1 – норматив достаточности собственных средств (капитала) банка (Н1.1, Н1.2, Н1.0)

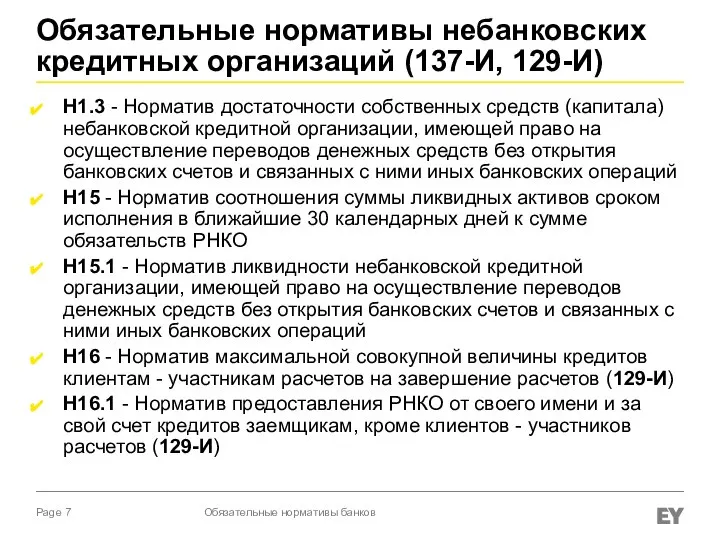

- 7. Обязательные нормативы небанковских кредитных организаций (137-И, 129-И) Н1.3 - Норматив достаточности собственных средств (капитала) небанковской кредитной

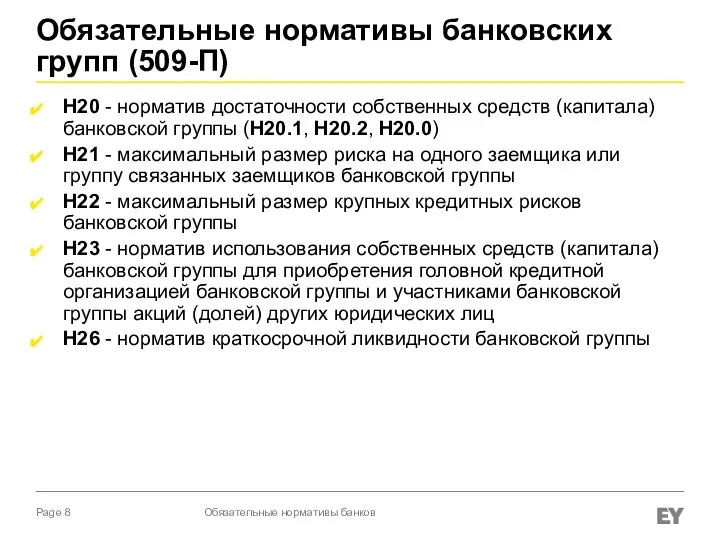

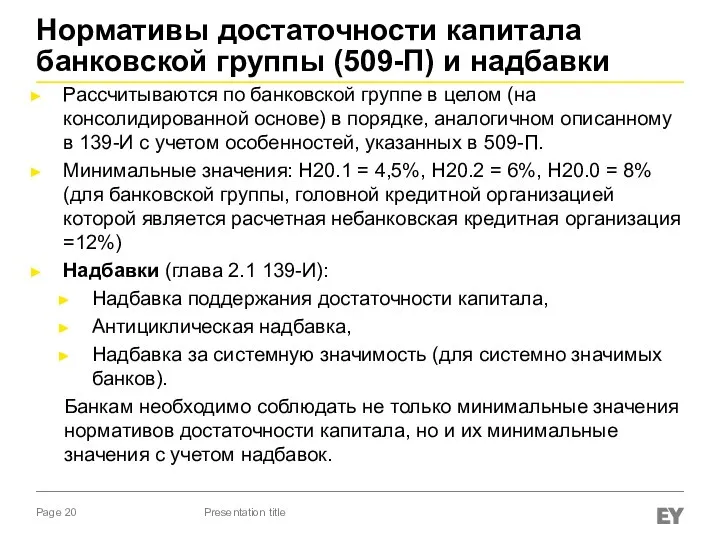

- 8. Обязательные нормативы банковских групп (509-П) Н20 - норматив достаточности собственных средств (капитала) банковской группы (Н20.1, Н20.2,

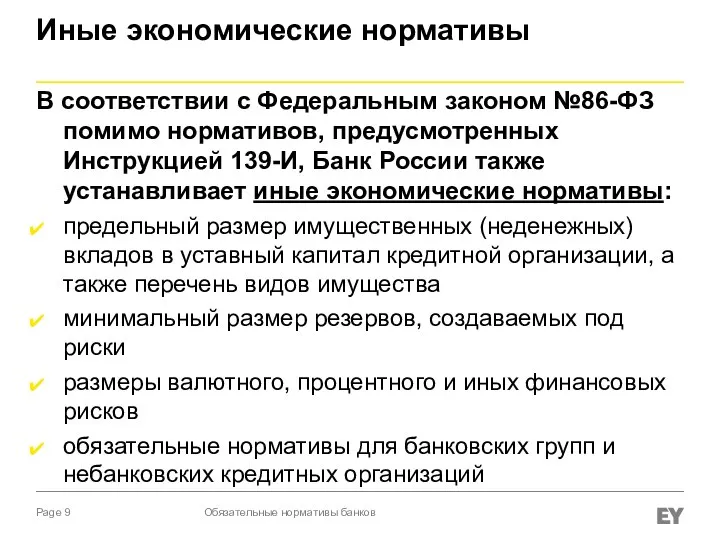

- 9. Иные экономические нормативы В соответствии с Федеральным законом №86-ФЗ помимо нормативов, предусмотренных Инструкцией 139-И, Банк России

- 10. Отчетность по обязательным нормативам Обязательные нормативы банков

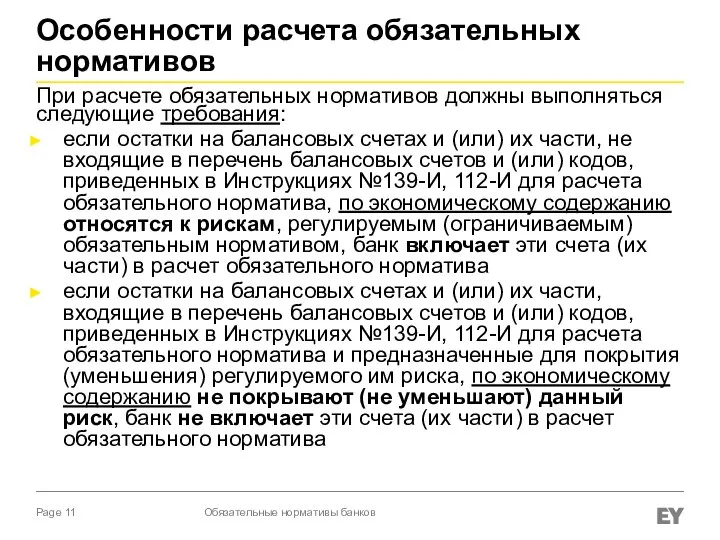

- 11. Особенности расчета обязательных нормативов При расчете обязательных нормативов должны выполняться следующие требования: если остатки на балансовых

- 12. Банки обязаны соблюдать обязательные нормативы, установленные Инструкцией №139-И ежедневно. Если банком нарушен обязательный норматив на внутримесячную

- 13. Нормативы достаточности капитала (Н1) Presentation title

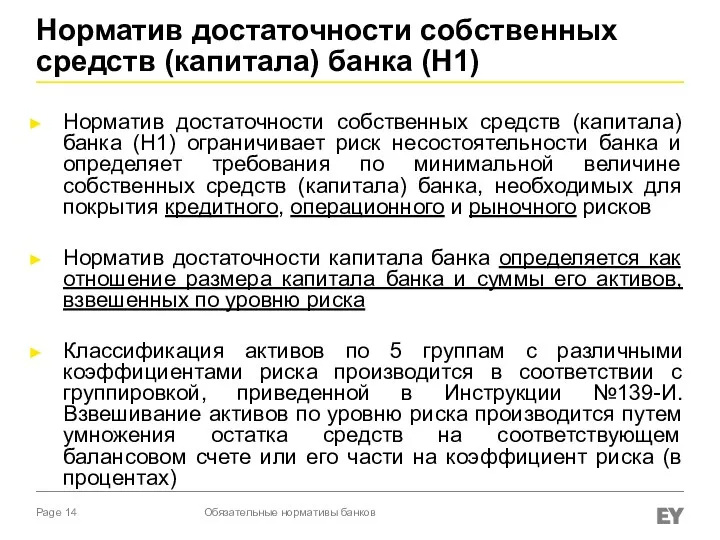

- 14. Норматив достаточности собственных средств (капитала) банка (H1) Норматив достаточности собственных средств (капитала) банка (H1) ограничивает риск

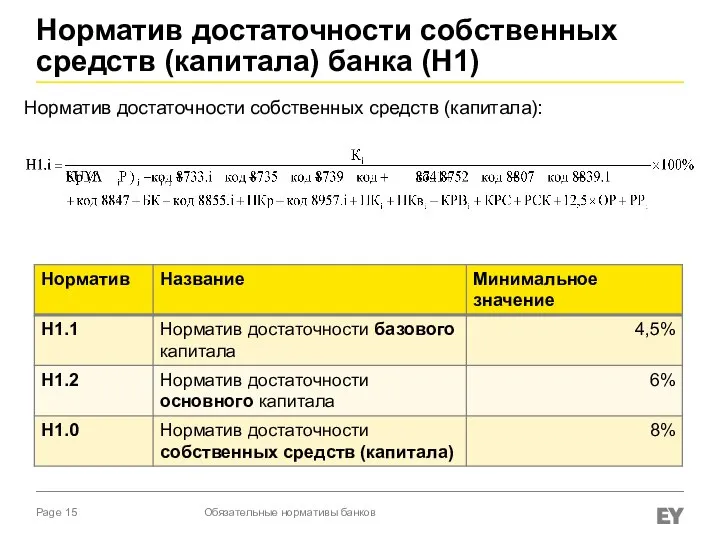

- 15. Норматив достаточности собственных средств (капитала): Обязательные нормативы банков Норматив достаточности собственных средств (капитала) банка (H1)

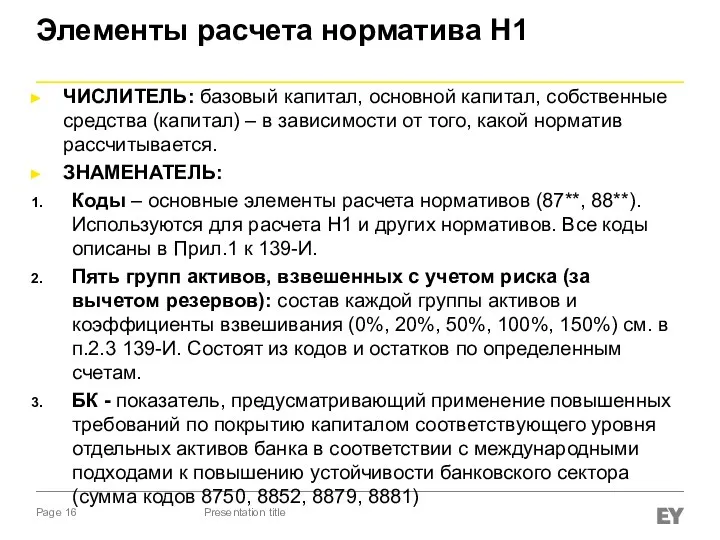

- 16. Элементы расчета норматива Н1 ЧИСЛИТЕЛЬ: базовый капитал, основной капитал, собственные средства (капитал) – в зависимости от

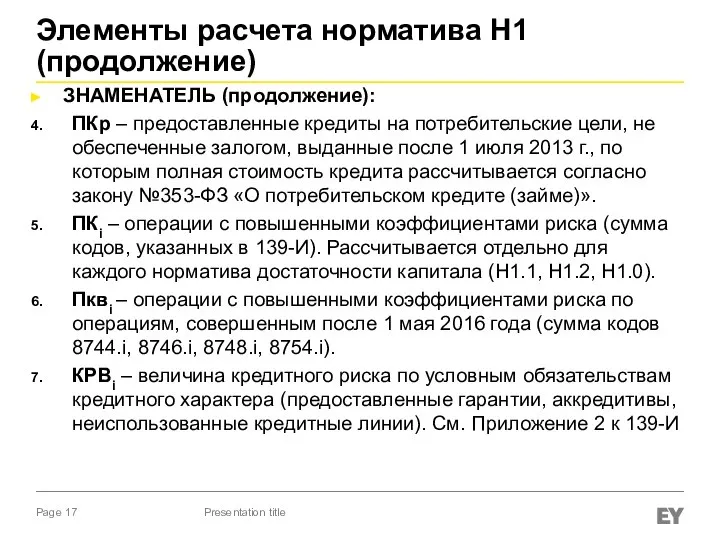

- 17. Элементы расчета норматива Н1 (продолжение) ЗНАМЕНАТЕЛЬ (продолжение): ПКр – предоставленные кредиты на потребительские цели, не обеспеченные

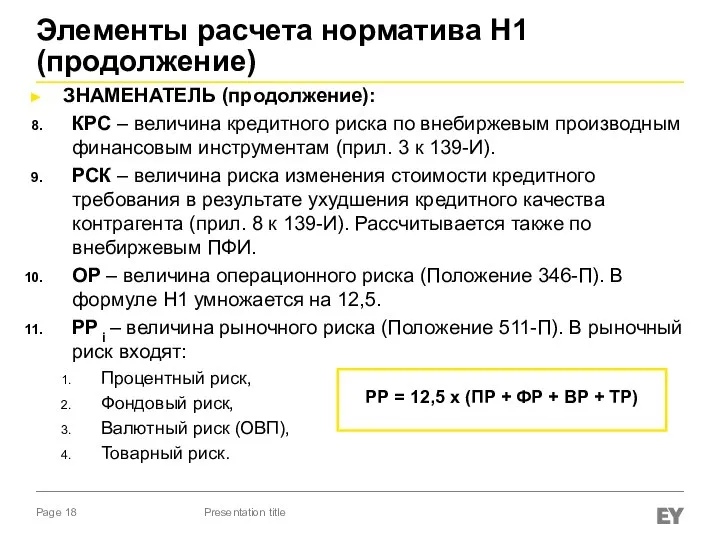

- 18. Элементы расчета норматива Н1 (продолжение) ЗНАМЕНАТЕЛЬ (продолжение): КРС – величина кредитного риска по внебиржевым производным финансовым

- 19. Базель III С 2014 года банки осуществляют расчет показателей достаточности капитала по Базелю III (в соответствии

- 20. Нормативы достаточности капитала банковской группы (509-П) и надбавки Рассчитываются по банковской группе в целом (на консолидированной

- 21. Нормативы ликвидности (Н2, Н3, Н4) Presentation title

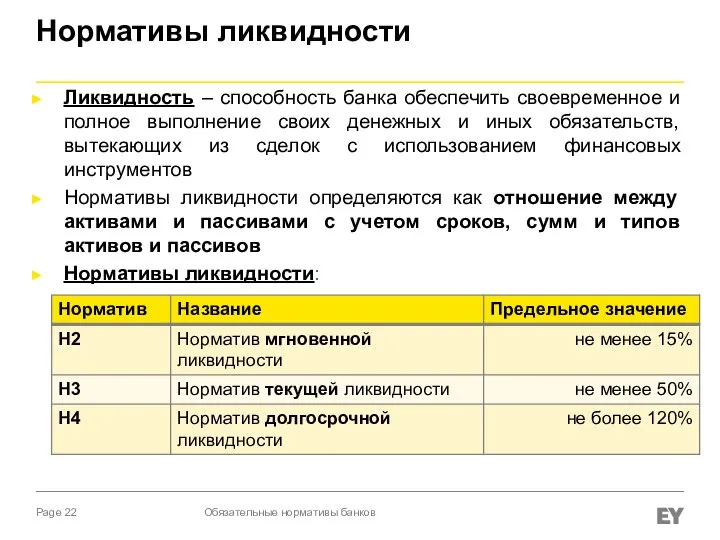

- 22. Нормативы ликвидности Ликвидность – способность банка обеспечить своевременное и полное выполнение своих денежных и иных обязательств,

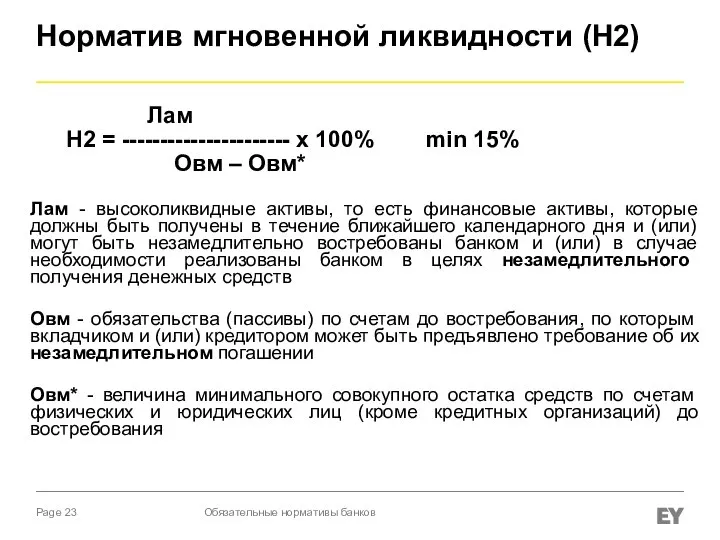

- 23. Норматив мгновенной ликвидности (Н2) Лам Н2 = ---------------------- х 100% min 15% Овм – Овм* Лам

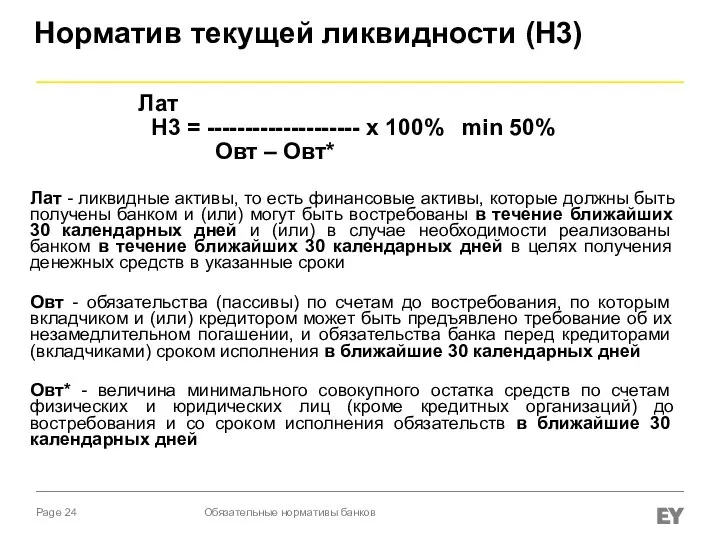

- 24. Норматив текущей ликвидности (Н3) Лат Н3 = -------------------- х 100% min 50% Овт – Овт* Лат

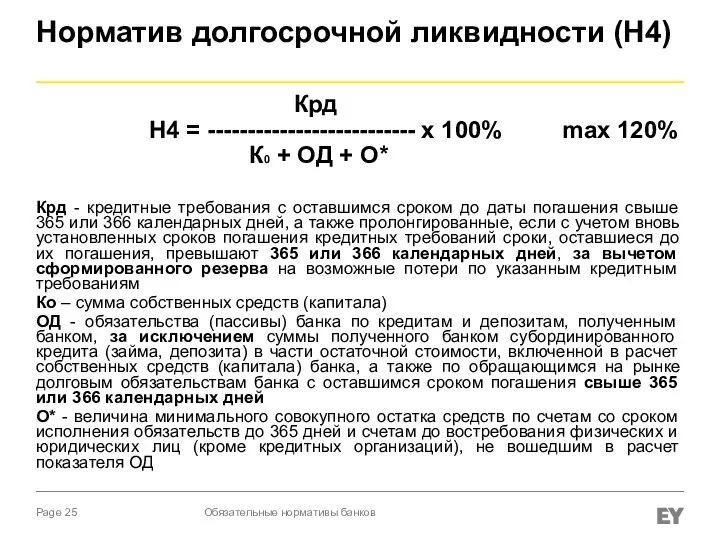

- 25. Норматив долгосрочной ликвидности (Н4) Крд Н4 = -------------------------- х 100% max 120% К0 + ОД +

- 26. Другие нормативы (Н6, Н7, Н9.1, Н10.1, Н12, Н18) Presentation title

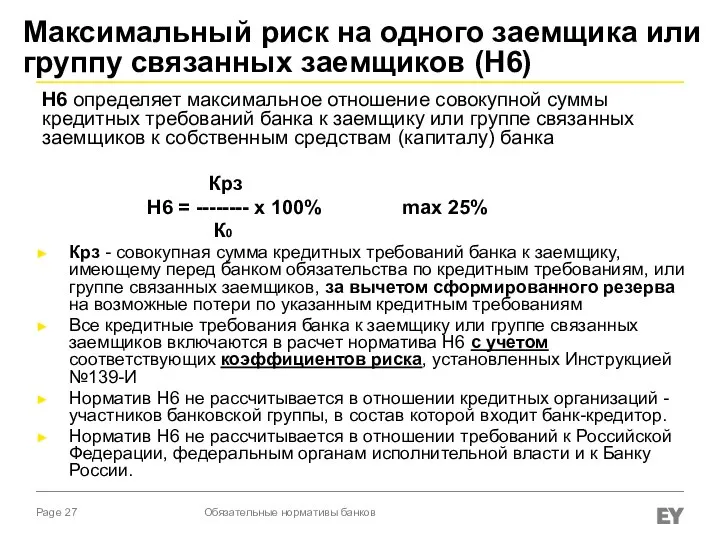

- 27. Максимальный риск на одного заемщика или группу связанных заемщиков (Н6) Н6 определяет максимальное отношение совокупной суммы

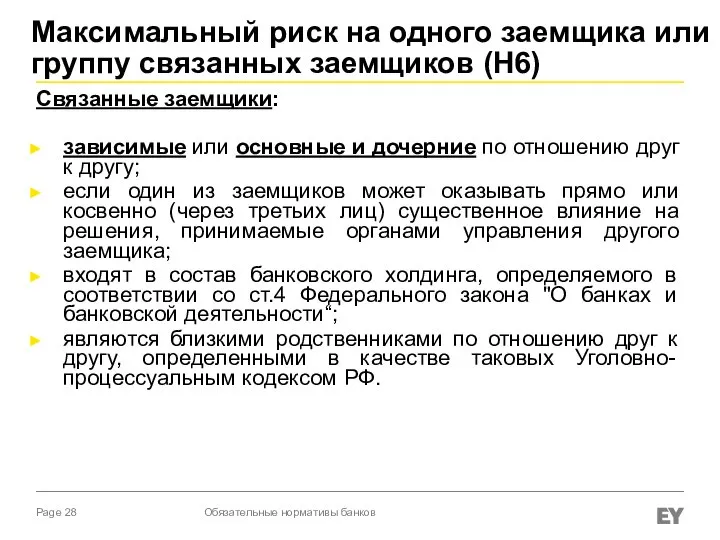

- 28. Связанные заемщики: зависимые или основные и дочерние по отношению друг к другу; если один из заемщиков

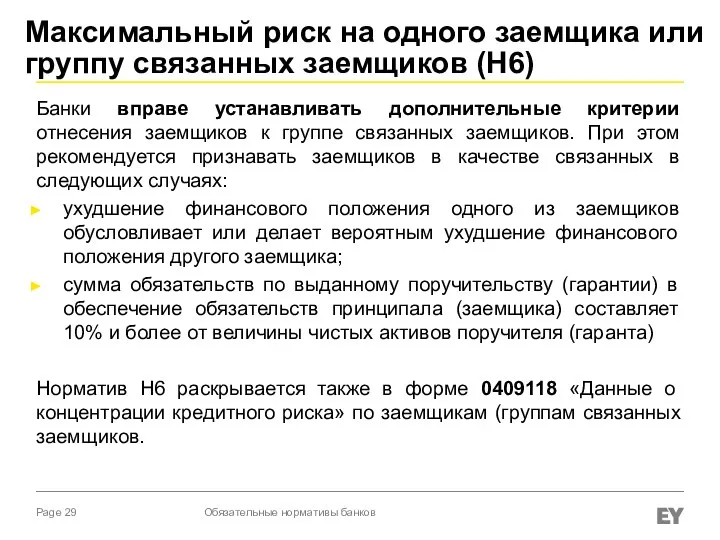

- 29. Максимальный риск на одного заемщика или группу связанных заемщиков (Н6) Банки вправе устанавливать дополнительные критерии отнесения

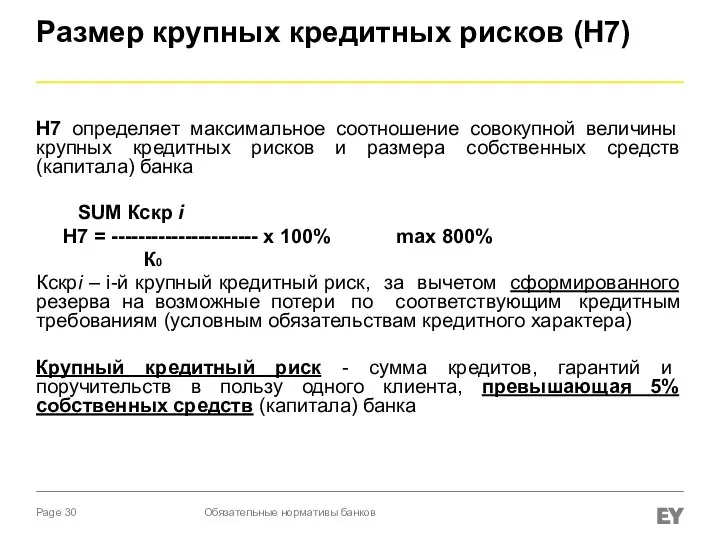

- 30. Размер крупных кредитных рисков (Н7) Н7 определяет максимальное соотношение совокупной величины крупных кредитных рисков и размера

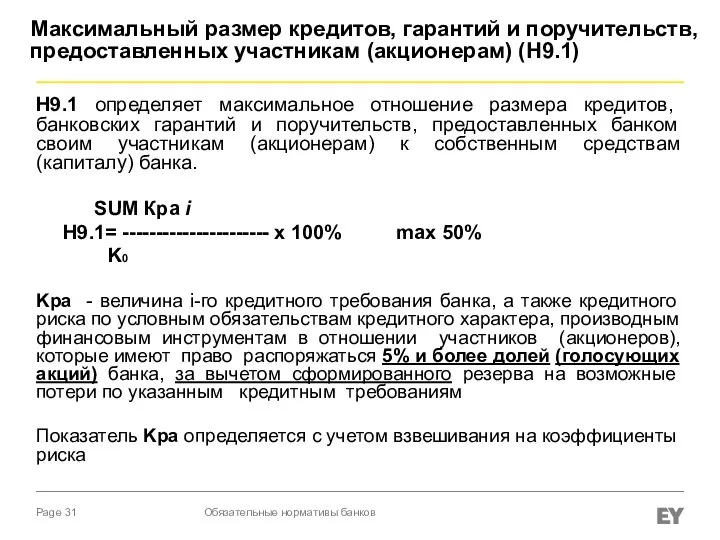

- 31. Максимальный размер кредитов, гарантий и поручительств, предоставленных участникам (акционерам) (Н9.1) Н9.1 определяет максимальное отношение размера кредитов,

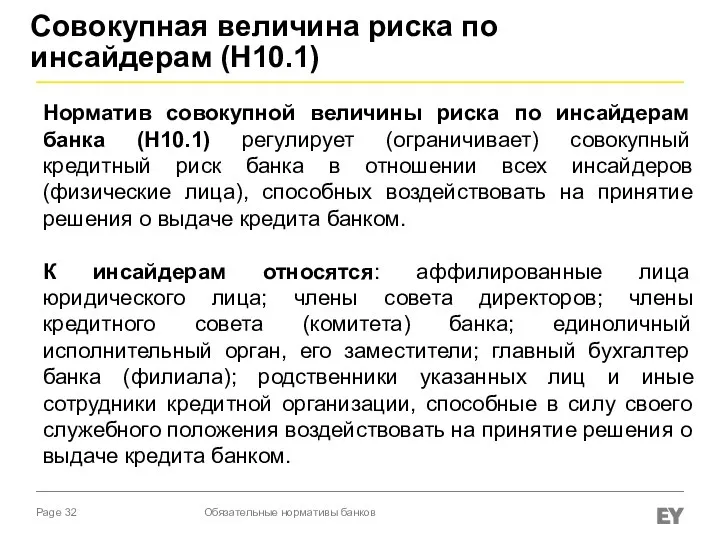

- 32. Совокупная величина риска по инсайдерам (Н10.1) Норматив совокупной величины риска по инсайдерам банка (H10.1) регулирует (ограничивает)

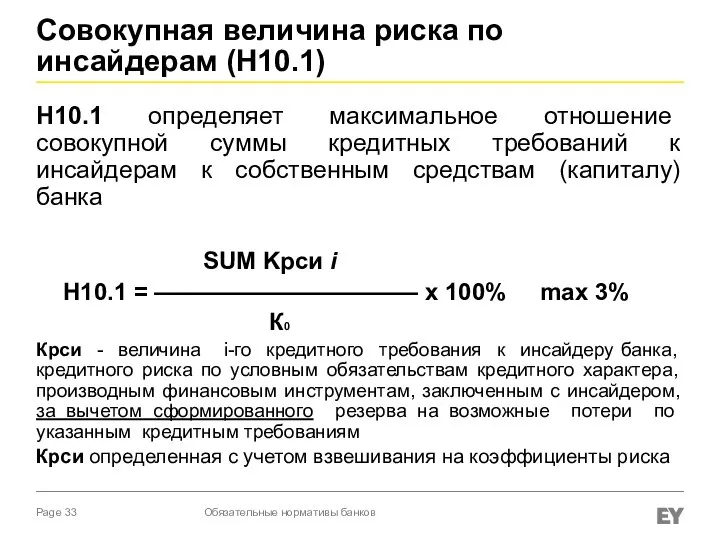

- 33. Совокупная величина риска по инсайдерам (Н10.1) Н10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам

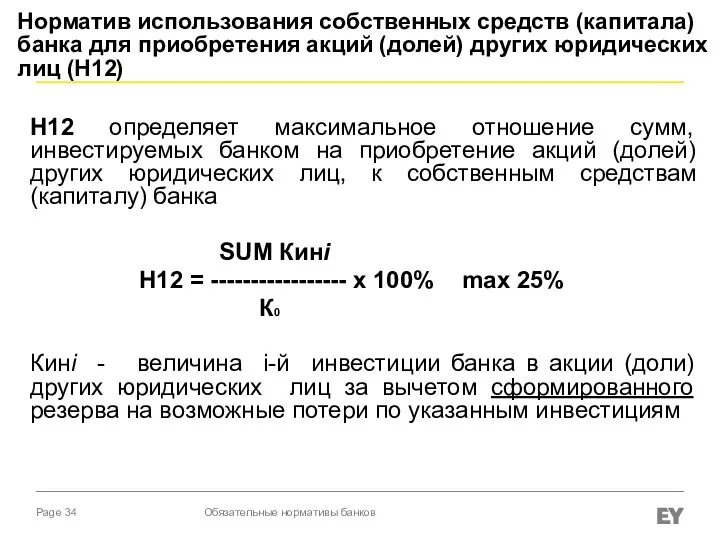

- 34. Норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц (Н12) Н12 определяет

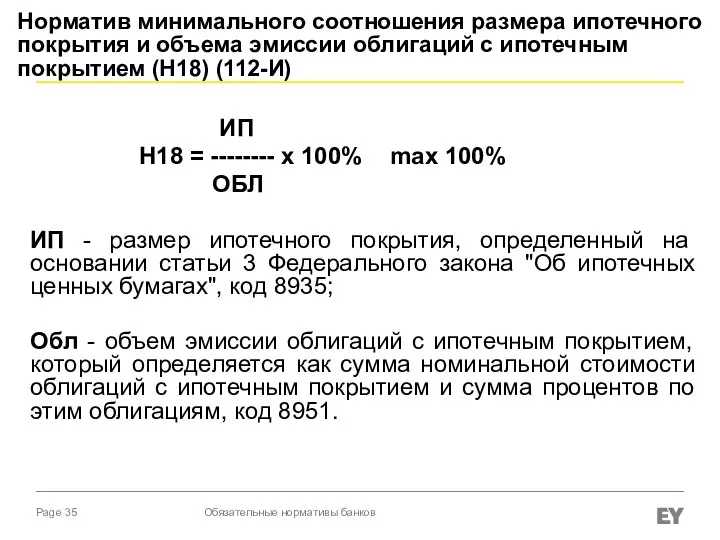

- 35. Норматив минимального соотношения размера ипотечного покрытия и объема эмиссии облигаций с ипотечным покрытием (H18) (112-И) ИП

- 36. Предельные значения нормативов Норматив Значение Н1.1 ≥ 4,5% Н1.2 ≥ 6% Н1.0 ≥ 8% Н2 ≥

- 37. Финансовый рычаг и норматив краткосрочной ликвидности Presentation title

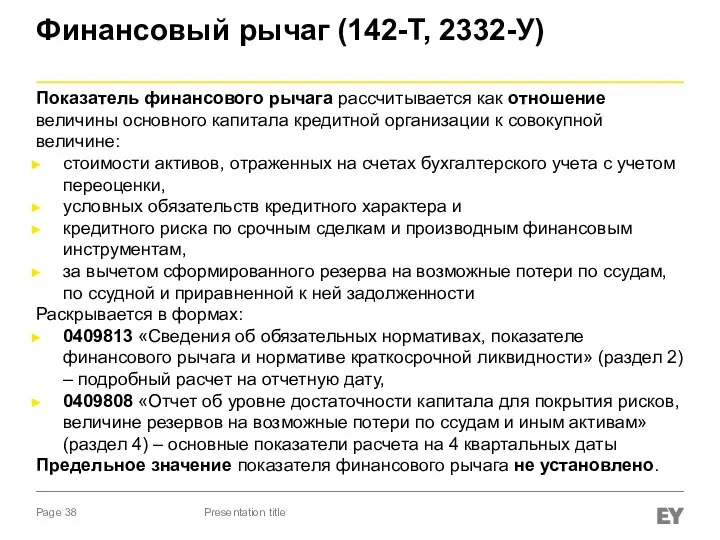

- 38. Финансовый рычаг (142-Т, 2332-У) Показатель финансового рычага рассчитывается как отношение величины основного капитала кредитной организации к

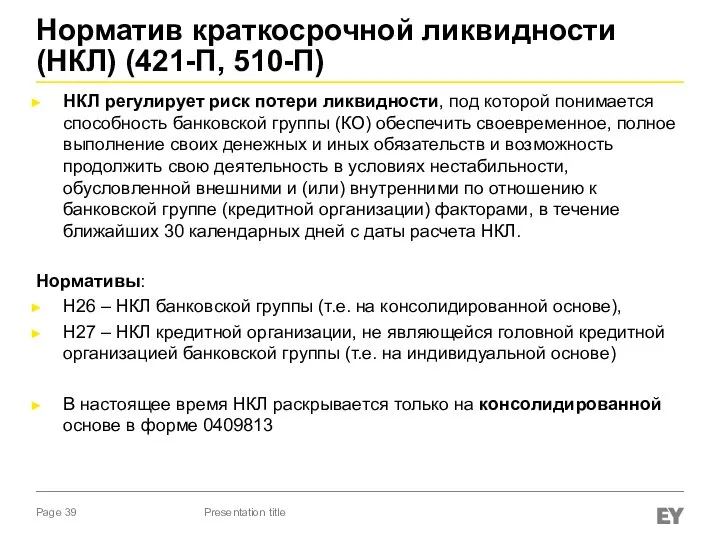

- 39. Норматив краткосрочной ликвидности (НКЛ) (421-П, 510-П) НКЛ регулирует риск потери ликвидности, под которой понимается способность банковской

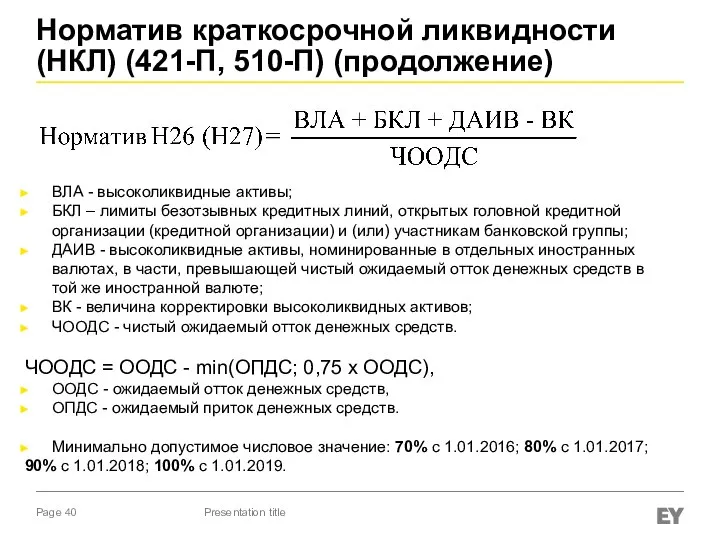

- 40. Норматив краткосрочной ликвидности (НКЛ) (421-П, 510-П) (продолжение) ВЛА - высоколиквидные активы; БКЛ – лимиты безотзывных кредитных

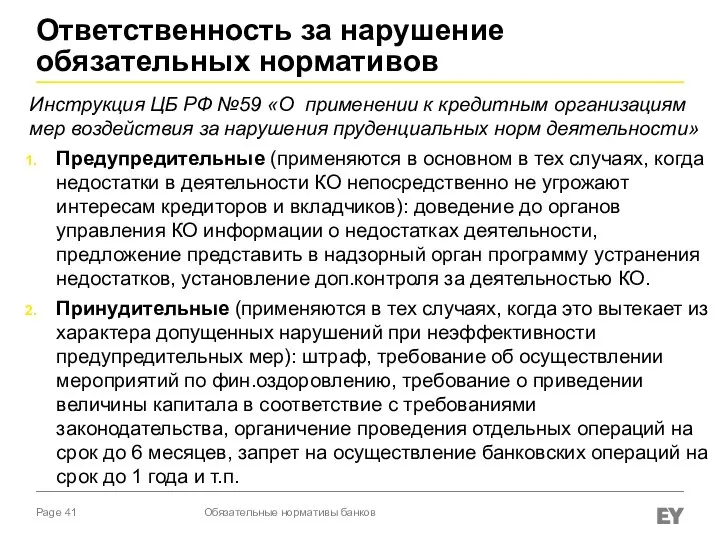

- 41. Ответственность за нарушение обязательных нормативов Инструкция ЦБ РФ №59 «О применении к кредитным организациям мер воздействия

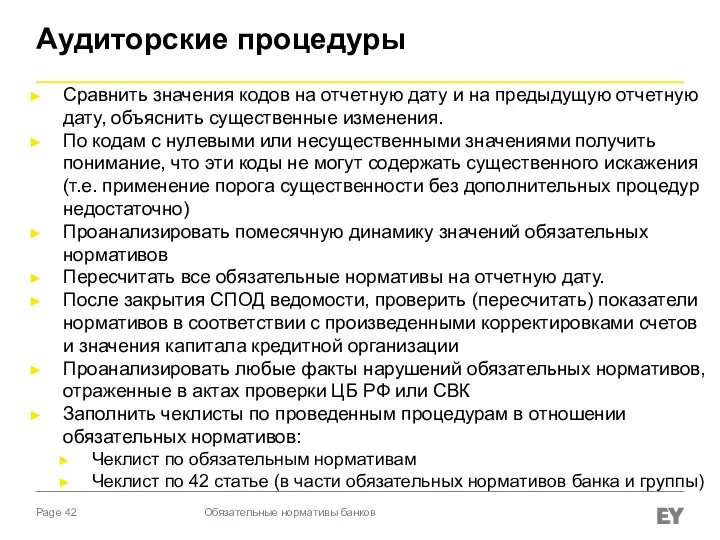

- 42. Аудиторские процедуры Сравнить значения кодов на отчетную дату и на предыдущую отчетную дату, объяснить существенные изменения.

- 44. Скачать презентацию

Презентация Коммерц-коллегия

Презентация Коммерц-коллегия Этапы развития ОАО Нафтан

Этапы развития ОАО Нафтан Языки программирования

Языки программирования Хохломская роспись

Хохломская роспись Онтогенез человека Презентация разработана учителем биологии МОУ «СОШ № 57», г. Воронеж Трухачёвой Верой Валерьевной

Онтогенез человека Презентация разработана учителем биологии МОУ «СОШ № 57», г. Воронеж Трухачёвой Верой Валерьевной Презентация "Этапы формирования первобытного искусства" - скачать презентации по МХК

Презентация "Этапы формирования первобытного искусства" - скачать презентации по МХК Христианская церковь "Дом горшечника"

Христианская церковь "Дом горшечника" Pharmacovigilance. Services, science, education. The main legal acts in PV

Pharmacovigilance. Services, science, education. The main legal acts in PV Особенности годичного планирования в процессе подготовки баскетболистов 17-18 лет

Особенности годичного планирования в процессе подготовки баскетболистов 17-18 лет Влияние времени нагружения и среды на механические свойства материалов

Влияние времени нагружения и среды на механические свойства материалов  Антипаттерны: хардкодинг, софткодинг

Антипаттерны: хардкодинг, софткодинг Основные методические приемы развития критического мышления

Основные методические приемы развития критического мышления Презентация "Художник и учёный" - скачать презентации по МХК

Презентация "Художник и учёный" - скачать презентации по МХК Литературные музеи Урала

Литературные музеи Урала Волнистые попугайчики - презентация для начальной школы_

Волнистые попугайчики - презентация для начальной школы_ Распределенные системы

Распределенные системы Конституция Казахстана

Конституция Казахстана Презентация "Празднование Дня влюбленных в Германии" - скачать презентации по МХК

Презентация "Празднование Дня влюбленных в Германии" - скачать презентации по МХК Как избавиться от зависимости или 12 шагов к Богу

Как избавиться от зависимости или 12 шагов к Богу При гимназии № 24

При гимназии № 24 Права ребенка

Права ребенка Фонетические средства стилистики

Фонетические средства стилистики История телевидения

История телевидения Маршрутизация как процесс

Маршрутизация как процесс  Уголовное право

Уголовное право ИССЛЕДОВАНИЕ СПРОСА НА НЕДВИЖИМОСТЬ В МАЛОМ ГОРОДЕ

ИССЛЕДОВАНИЕ СПРОСА НА НЕДВИЖИМОСТЬ В МАЛОМ ГОРОДЕ  Собори

Собори Понятие комплексной безопасности предприятия

Понятие комплексной безопасности предприятия