Содержание

- 2. Учебные вопросы Источники финансирования инвестиций. Организационные формы финансирования инвестиций.

- 3. Система финансирования инвестиционных проектов включает: Источники финансирования Организационные формы финансирования Согласно ФЗ№39 «…финансирование капитальных вложений осуществляется

- 4. К собственным средствам организации относятся Чистая прибыль, направляемая на производственное развитие, Амортизационные отчисления, Суммы, полученные от

- 5. К привлеченным средствам финансирования проектов относятся Средства, вырученные в результате выпуска и продажи инвестором акций и

- 6. К привлеченным средствам финансирования проектов относятся Государственные субсидии, различного рода денежные взносы и пожертвования из региональных

- 7. Классификация источников финансирования инвестиционных проектов По видам собственности: государственные, Иностранные, Хозяйствующих субъектов

- 8. Классификация источников финансирования инвестиционных проектов По степени централизации источников финансирования Централизованные (бюджетные)- средства федерального бюджета, бюджетов

- 9. Собственные средства предприятий Чистая прибыль – важнейший источник производственного и социального развития организации. Организации самостоятельно распределяют

- 10. Собственные средства предприятий Амортизационные отчисления. Их преимущество как источника финансирования состоит в том, что они не

- 11. Ускоренная амортизация позволяет: Ускорить процесс обновления активной части фондов, Уменьшить налог на прибыль, Избежать морального и

- 12. Амортизационные отчисления должны использоваться на: реконструкцию, расширение производства, Новое строительство, Техническое перевооружение (механизацию и автоматизацию производства,

- 13. Организационные формы финансирования инвестиционных проектов Государственное финансирование, Акционерное финансирование, Смешанное финансирование, Банковские кредиты, Инвестиционный налоговый кредит,

- 14. Государственное финансирование инвестиционных проектов Получателями государственных инвестиций могут быть предприятия, находящиеся в госсобственности, юр.лица, участвующие в

- 15. Государственное финансирование инвестиционных проектов Бюджетное финансирование инвестиционных проектов осуществляется в формах: Финансовой поддержки высокоэффективных инвестиционных проектов

- 16. Государственное финансирование инвестиционных проектов Предоставляемые на конкурс проекты классифицируются по категориям: - Категория А – проекты,

- 17. Государственное финансирование инвестиционных проектов Категория Б – проекты, обеспечивающие производство экспортных товаров несырьевых отраслей, имеющих спрос

- 18. Государственное финансирование инвестиционных проектов - Категория Г – проекты, обеспечивающие производство продукции, пользующейся спросом на внутреннем

- 19. Государственное финансирование инвестиционных проектов Финансирование государственных централизованных капитальных вложений за счет средств федерального бюджета может осуществляться

- 20. Государственное финансирование инвестиционных проектов На возвратной основе средства федерального бюджета выделяются Министерству финансов РФ в пределах

- 21. Государственное финансирование инвестиционных проектов Перечень банков, уполномоченных осуществлять финансирование государственных капитальных вложений за счет средств федерального

- 22. Акционерное финансирование инвестиционных проектов Форма получения необходимых денежных средств для реализации инвестиционных проектов за сет эмиссии

- 23. Акционерное финансирование инвестиционных проектов Одной из главных особенностей акционерных обществ является то, что акционер не имеет

- 24. Смешанное финансирование инвестиционных проектов Совместное финансирование инвестиций из федерального, территориального и местных бюджетов; Участие федерального, территориального

- 25. Кредитование инвестиционных проектов Кредит - это ссуда в денежной форме, выдаваемая на условиях возвратности, срочности, платности,

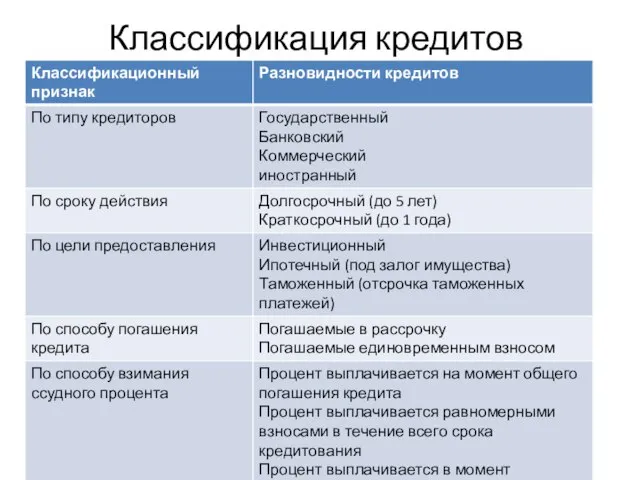

- 26. Классификация кредитов

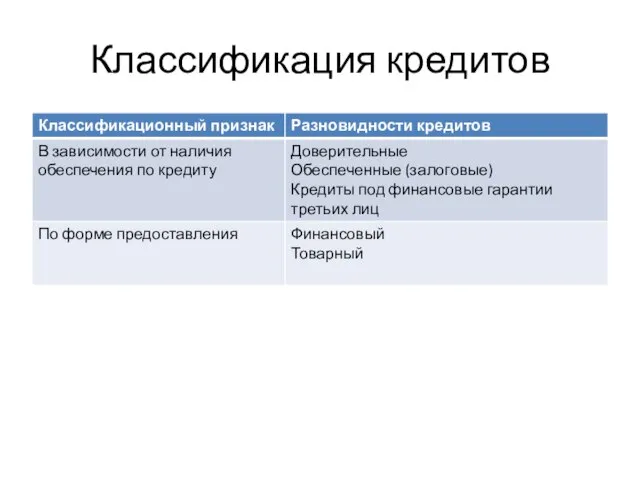

- 27. Классификация кредитов

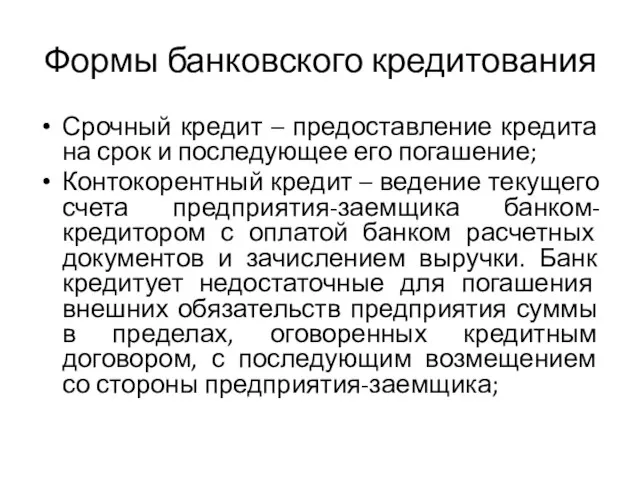

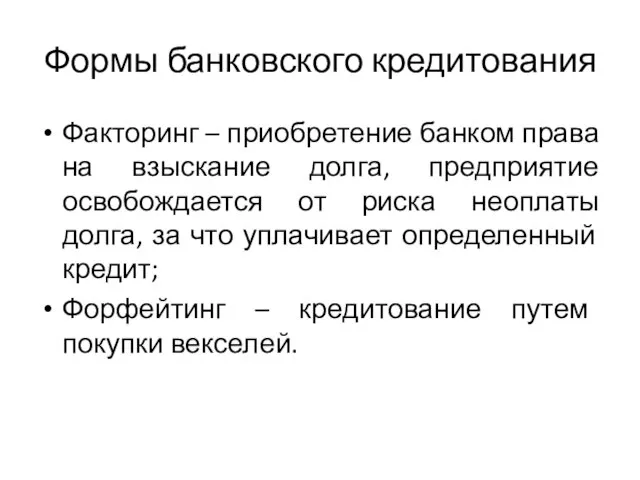

- 28. Формы банковского кредитования Срочный кредит – предоставление кредита на срок и последующее его погашение; Контокорентный кредит

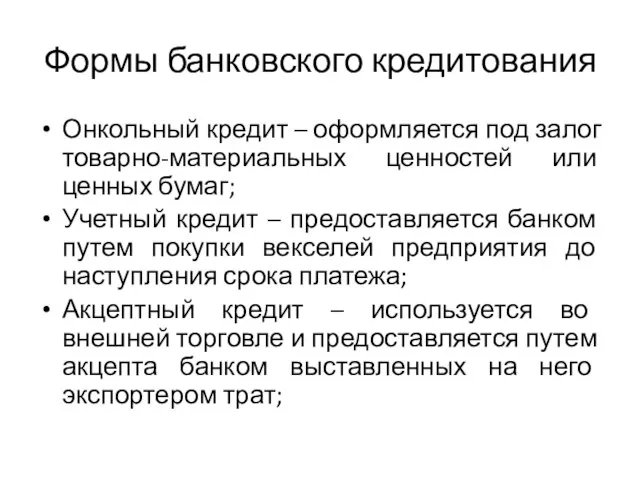

- 29. Формы банковского кредитования Онкольный кредит – оформляется под залог товарно-материальных ценностей или ценных бумаг; Учетный кредит

- 30. Формы банковского кредитования Факторинг – приобретение банком права на взыскание долга, предприятие освобождается от риска неоплаты

- 31. Основой кредитных отношений является кредитный договор, в котором предусматриваются определенные условия предоставления кредита: Сумма выдаваемого кредита;

- 32. При долгосрочном кредитовании в кредитном договоре предусматриваются не жестко определенные размеры процентных ставок, сроки и условия

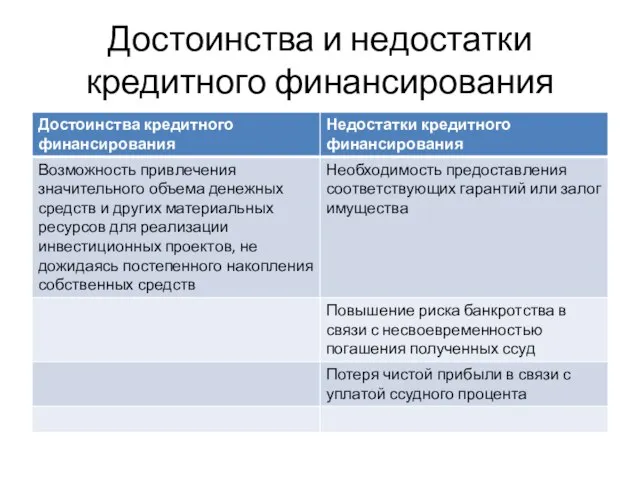

- 33. Достоинства и недостатки кредитного финансирования

- 34. Кроме банков, ссудное финансирование инвестиционных проектов осуществляет ряд других финансовых институтов: страховые компании, негосударственные пенсионные фонды,

- 35. Инвестиционный налоговый кредит Это форма изменения срока исполнения налогового обязательства, при которой налогоплательщику предоставляется возможность уменьшить

- 36. Основания для предоставления инвестиционного налогового кредита проведение научно-исследовательских или опытно-конструкторских работ, технического перевооружения производства (на осуществление

- 37. предоставление Предоставляется на основании заявления и оформляется договором между уполномоченным органом и организацией-налогоплательщиком. Организация представляет документы:

- 38. Инвестиционный налоговый кредит Организация может уменьшить платежи по налогу на прибыль в течение срока действия договора.

- 39. Особыми формами финансирования инвестиционных проектов являются лизинг и форфейтинг. Лизинг – комплекс имущественных отношений, которые складываются

- 40. Виды лизинга финансовый лизинг (лизинг с полной амортизацией) – лизингодатель обязуется приобрести в собственность указанное лизингополучателем

- 41. Виды лизинга оперативный лизинг – лизингодатель закупает на свой страх и риск имущество и передает его

- 42. Виды лизинга возвратный лизинг – продавец предмета лизинга выступает и как лизингополучатель. Собственник оборудования продает его

- 43. форфейтинг определенная форма кредитования торговых операций. Главным условием форфейтинга является то, что все риски по долговому

- 44. Проектное финансирование Финансирование инвестиций, при котором источником погашения задолженности являются потоки денежной наличности, генерируемые в результате

- 45. Проектное финансирование Особенностью проектного финансирования является подтверждение реальности получения запланированных потоков наличности путем выявления и распределения

- 46. Проектное финансирование Учет и распределение рисков между участниками реализации инвестиционных проектов, оценка их затрат и доходов

- 47. Формы проектного финансирования С полным регрессом на заемщика; Без какого-либо регресса на заемщика; С ограниченным регрессом

- 48. Финансирование с полным регрессом на заемщика Кредитор не принимает на себя никаких рисков, связанных с проектом,

- 49. Финансирование без какого-либо регресса на заемщика Все риски по реализации проекта принимает на себя кредитор. Стоимость

- 50. Финансирование с ограниченным регрессом на заемщика Все риски, связанные с реализацией проекта, распределяются между его участниками.

- 52. Скачать презентацию

Product Specification

Product Specification The 10 most extravagant hats for the Royal Ascot races Royal

The 10 most extravagant hats for the Royal Ascot races Royal Презентация

Презентация Тема: «Акции: виды и порядок размещения» Выполнила: Студентка 2-го курса Группа Юб03/1303 Герасимова Алина

Тема: «Акции: виды и порядок размещения» Выполнила: Студентка 2-го курса Группа Юб03/1303 Герасимова Алина  Научный дискурс (Теория надежности в электроэнергетике). Определение основных понятий

Научный дискурс (Теория надежности в электроэнергетике). Определение основных понятий План-схема расположения объекта на местности

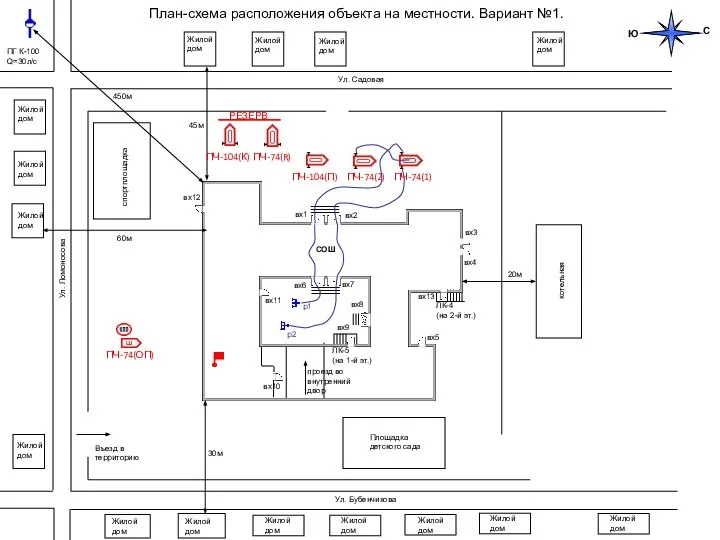

План-схема расположения объекта на местности Особенности течения ВИЧ-ИНФЕКЦИИ У ДЕТЕЙ

Особенности течения ВИЧ-ИНФЕКЦИИ У ДЕТЕЙ Сущность флюсокислородной резки. Билет 15

Сущность флюсокислородной резки. Билет 15 Выпуклый анализ. Выпуклые функции.. Лекция 12

Выпуклый анализ. Выпуклые функции.. Лекция 12 Ушаков Фёдор Фёдорович - великий русский флотоводец

Ушаков Фёдор Фёдорович - великий русский флотоводец Осушительные мелиорации

Осушительные мелиорации Сделки. Тема 6

Сделки. Тема 6 Модели УП в Китае

Модели УП в Китае Tunti 10

Tunti 10 АРХИТЕКТУРНЫЕ СТИЛИ Ваняшина Люба 6б класс

АРХИТЕКТУРНЫЕ СТИЛИ Ваняшина Люба 6б класс Введение в литургическую жизнь церкви

Введение в литургическую жизнь церкви Презентация ПРАВО СОБСТВЕННОСТИ НА ПРИРОДНЫЕ ОБЪЕКТЫ. ПРАВОВЫЕ ФОРМЫ ИСПОЛЬЗОВАНИЯ ПРИРОДНЫХ РЕСУРСОВ

Презентация ПРАВО СОБСТВЕННОСТИ НА ПРИРОДНЫЕ ОБЪЕКТЫ. ПРАВОВЫЕ ФОРМЫ ИСПОЛЬЗОВАНИЯ ПРИРОДНЫХ РЕСУРСОВ  Религия древних греков

Религия древних греков Инновационные технологии Японии

Инновационные технологии Японии Системный анализ в ИСУ

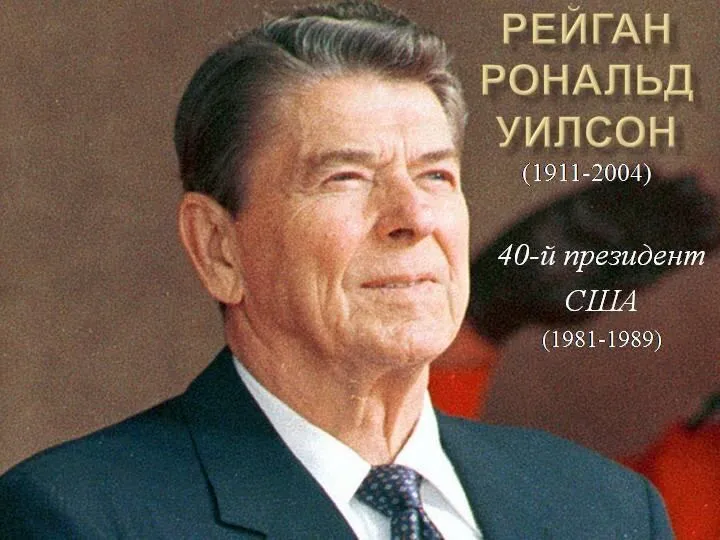

Системный анализ в ИСУ Рейган Рональд Уилсон (1911 - 2004). 40-й президент США (1981-1989)

Рейган Рональд Уилсон (1911 - 2004). 40-й президент США (1981-1989) Диагностика котлов,камер сгораний и аппаратов теплообмена

Диагностика котлов,камер сгораний и аппаратов теплообмена Электронное портфолио руководителя Разработано по заказу Департамента образования и науки г. Перми научно-исследовательским ко

Электронное портфолио руководителя Разработано по заказу Департамента образования и науки г. Перми научно-исследовательским ко Практика работы адвоката с задержания подозреваемого до момента рассмотрения судом ходатайства об избрании меры пресечения

Практика работы адвоката с задержания подозреваемого до момента рассмотрения судом ходатайства об избрании меры пресечения Болезни печени

Болезни печени Молоко Товароведение и экспертиза в таможенном деле

Молоко Товароведение и экспертиза в таможенном деле  Виды аналитической информации, предоставляемой загранучреждениями

Виды аналитической информации, предоставляемой загранучреждениями буква х - презентация для начальной школы

буква х - презентация для начальной школы