Содержание

- 2. I. Риск и доходность

- 3. Риск и доход - две взаимосвязанные категории. Риск - это степень вариабельности дохода, который может быть

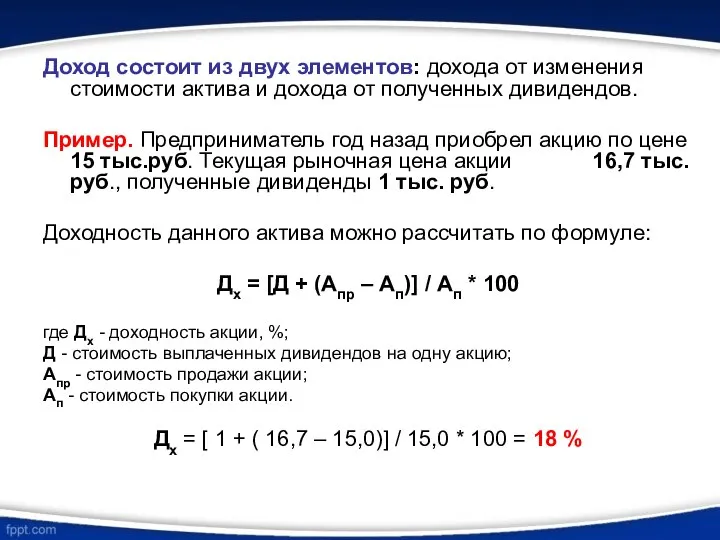

- 4. Доход состоит из двух элементов: дохода от изменения стоимости актива и дохода от полученных дивидендов. Пример.

- 5. Две методики оценки риск-доходность: 1. Анализ чувствительности конъюнктуры 2. Анализ вероятностного распределения доходности

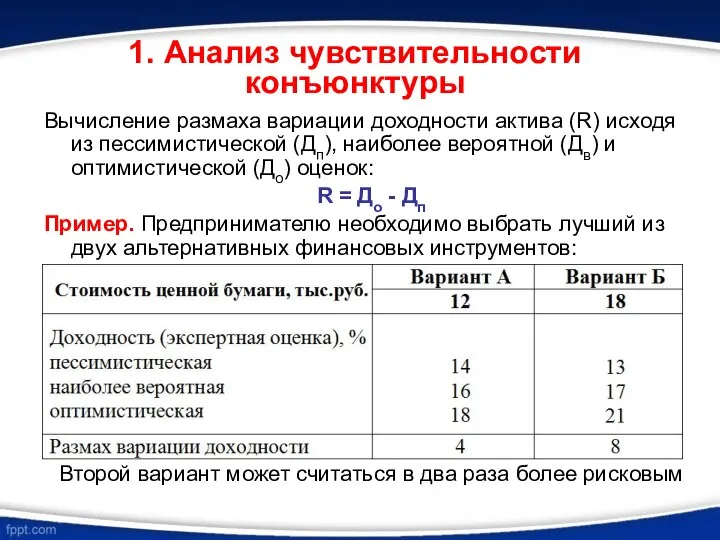

- 6. 1. Анализ чувствительности конъюнктуры Вычисление размаха вариации доходности актива (R) исходя из пессимистической (Дп), наиболее вероятной

- 7. 2. Анализ вероятностного распределения доходности Основные процедуры методики: - делаются прогнозные оценки значений доходности (xi) и

- 8. II. Риск инвестиционного портфеля

- 9. Теория инвестиционного портфеля Г. Марковица Основные принципы: 1. Успех инвестиций в основном зависит от правильного распределения

- 10. Модель увязки систематического риска и доходности ценных бумаг (Capital Asset Pricing Model - САРМ). Систематический риск

- 11. Интерпретация b-коэффициента для акций компании: b = 1 означает, что акции данной компании имеют среднюю степень

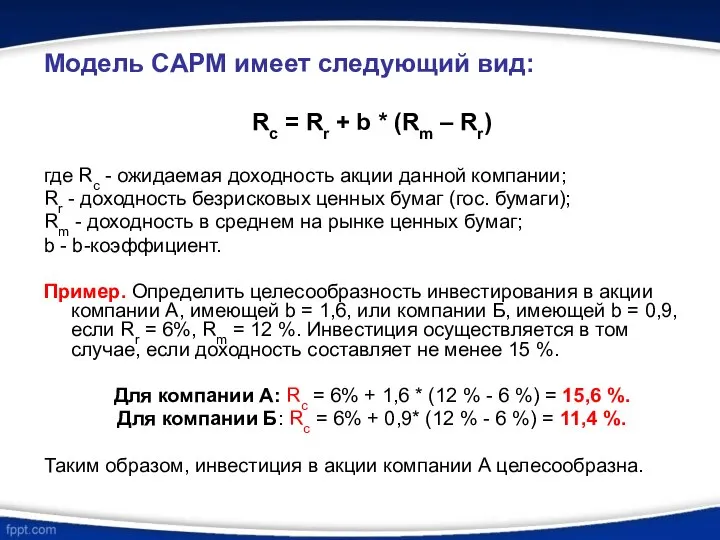

- 12. Модель САРМ имеет следующий вид: Rc = Rr + b * (Rm – Rr) где Rc

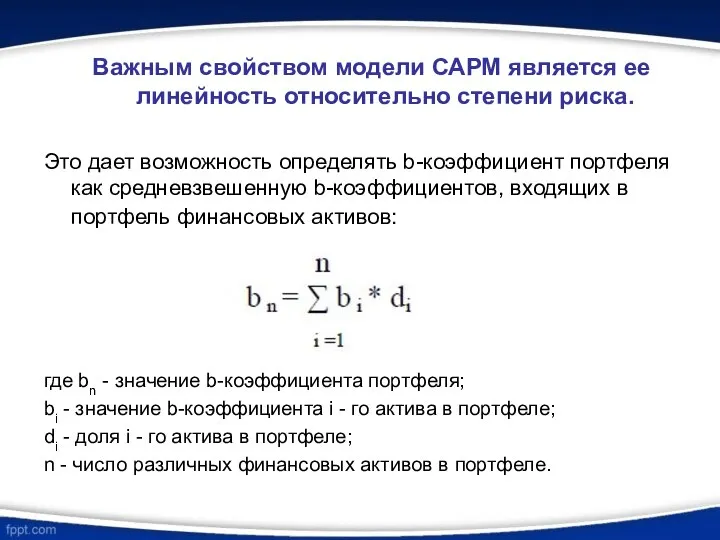

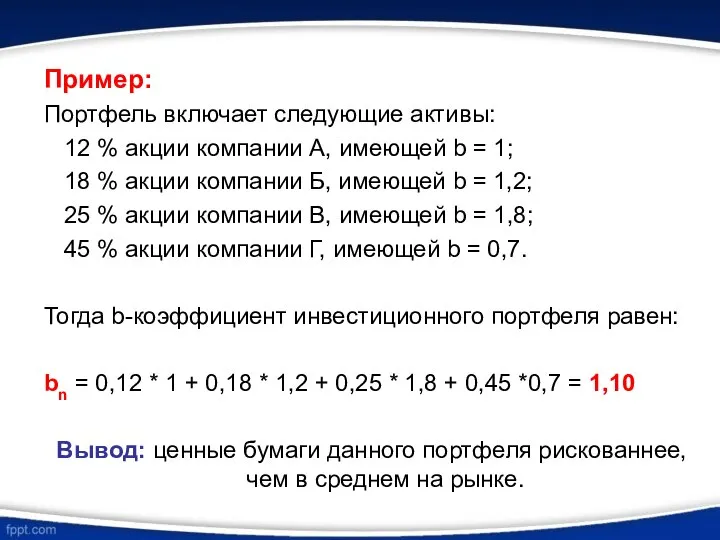

- 13. Важным свойством модели САРМ является ее линейность относительно степени риска. Это дает возможность определять b-коэффициент портфеля

- 14. Пример: Портфель включает следующие активы: 12 % акции компании А, имеющей b = 1; 18 %

- 15. III. Риск и инвестиции

- 16. Cпособы выбора решения о вложении капитала: 1. Известны вероятности возможных хозяйственных ситуаций. 2. Вероятности неизвестны, но

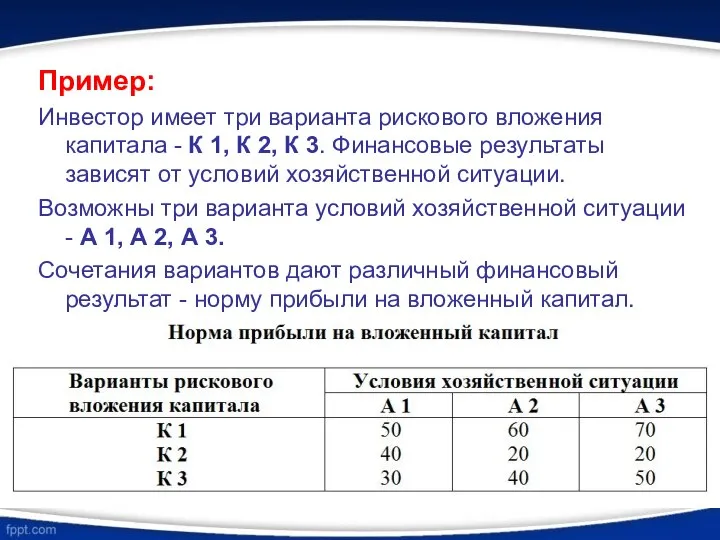

- 17. Пример: Инвестор имеет три варианта рискового вложения капитала - К 1, К 2, К 3. Финансовые

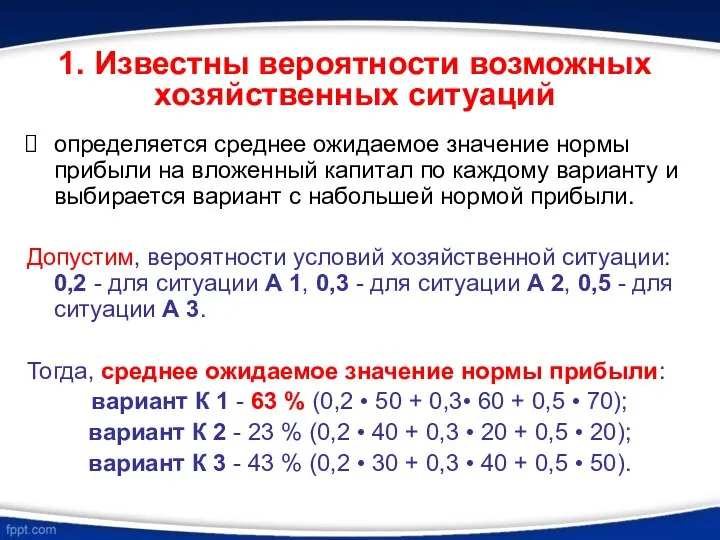

- 18. 1. Известны вероятности возможных хозяйственных ситуаций определяется среднее ожидаемое значение нормы прибыли на вложенный капитал по

- 19. 2. Вероятности неизвестны, но имеются оценки их относительных значений По оценке экспертов известно, что условия хозяйственных

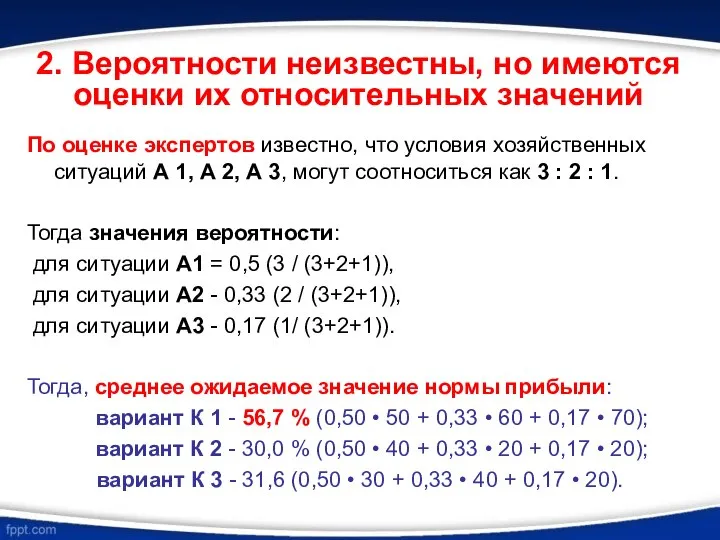

- 20. 3. Выбор средней величины результата Применение направления базируется на двух крайних показателях результата (минимум и максимум),

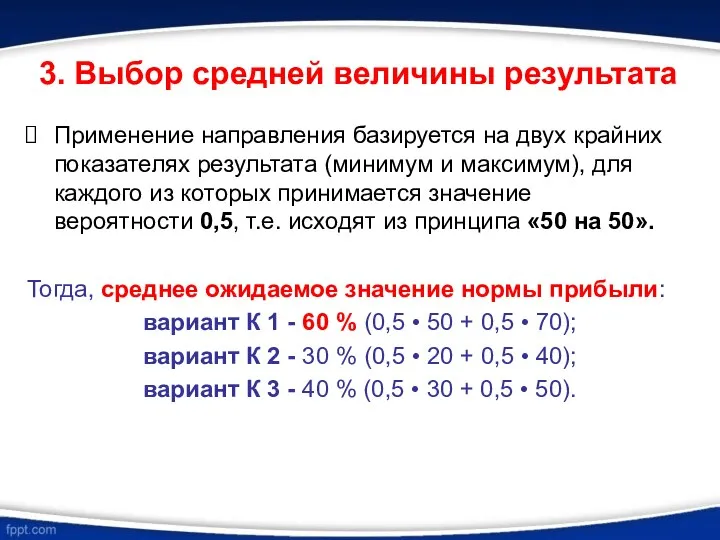

- 22. Скачать презентацию

Александр Грейам Белл

Александр Грейам Белл Патофизиология дыхания

Патофизиология дыхания  Динамика развития группы

Динамика развития группы Теория международных отношений: эволюция развития

Теория международных отношений: эволюция развития Бюджет. Доходы и расходы Автор Воронина М.М., учитель начальных классов МОУ лицей №7 Волгограда

Бюджет. Доходы и расходы Автор Воронина М.М., учитель начальных классов МОУ лицей №7 Волгограда  Сочиняем сказку о звуках Учитель-логопед 1-ой квалификационной категории МДОУ №2 п. Африканда

Сочиняем сказку о звуках Учитель-логопед 1-ой квалификационной категории МДОУ №2 п. Африканда Инновационные теплоизоляционные материалы

Инновационные теплоизоляционные материалы Педагогическое совещание на тему: «Нравственное воспитание – основа воспитательной деятельности школы. Взаимодействие школы с

Педагогическое совещание на тему: «Нравственное воспитание – основа воспитательной деятельности школы. Взаимодействие школы с  Платформа Нової Освіти Павло Бачинський, м. Львів Середня загальноосвітня Школа № 50 ім. А.С.Макаренка Юрій Кравченко, м. Черкаси У

Платформа Нової Освіти Павло Бачинський, м. Львів Середня загальноосвітня Школа № 50 ім. А.С.Макаренка Юрій Кравченко, м. Черкаси У Великая Пасха - праздник добра, чистоты и мира

Великая Пасха - праздник добра, чистоты и мира Оценка налоговой нагрузки предприятия в условиях современного налогового законодательства РФ

Оценка налоговой нагрузки предприятия в условиях современного налогового законодательства РФ #Lviv – це #Twitter. Не вірите? Ось докази.)))

#Lviv – це #Twitter. Не вірите? Ось докази.))) Академия Алкон – международный обучающий проект для профессионалов в сфере офтальмологии и оптометрии

Академия Алкон – международный обучающий проект для профессионалов в сфере офтальмологии и оптометрии Презентация Понятие населения в международном праве

Презентация Понятие населения в международном праве  организация процесса научного исследования

организация процесса научного исследования Методы установления цен на продукты и услуги - средние издержки + прибыль

Методы установления цен на продукты и услуги - средние издержки + прибыль Всяк не на своём месте – вот общая беда… Ст. Рассадин

Всяк не на своём месте – вот общая беда… Ст. Рассадин Obliczenia w Matlabie. Tablice

Obliczenia w Matlabie. Tablice Технические новинки первой мировой войны

Технические новинки первой мировой войны Презентация Структура и содержание основных элементов экономического механизма природопользования и охраны окружающей среды

Презентация Структура и содержание основных элементов экономического механизма природопользования и охраны окружающей среды  Виды судебно-психологической экспертизы

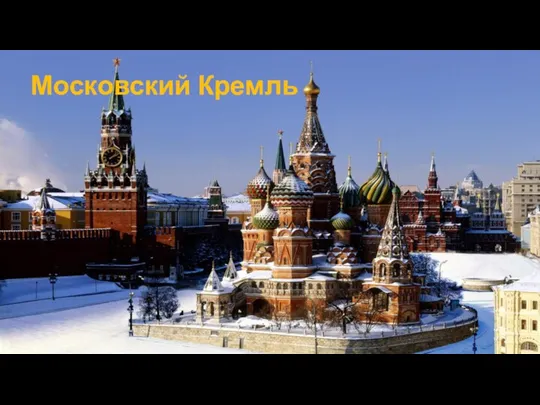

Виды судебно-психологической экспертизы Московский Кремль

Московский Кремль Антропогенез. Культура первобытного общества.

Антропогенез. Культура первобытного общества. Шувалова Н. С., заместитель директора по УВР МУ СОШ № 66 г. Иваново

Шувалова Н. С., заместитель директора по УВР МУ СОШ № 66 г. Иваново Философ Пьер Абеляр

Философ Пьер Абеляр Критерии готовности детей к обучению в школе

Критерии готовности детей к обучению в школе Дипломный проект на тему: «Разработка программно-математических средств для обнаружения сигнала системы спутникового позиционир

Дипломный проект на тему: «Разработка программно-математических средств для обнаружения сигнала системы спутникового позиционир Повреждения острыми предметами

Повреждения острыми предметами