Содержание

- 2. Формы и принципы построения финансовой отчетности (1) Отчетность фирмы выполняет множество функций, однако основное ее назначение

- 3. Формы и принципы построения финансовой отчетности (2) Несмотря на разнообразие форм подобной отчетности, ее основными элементами

- 4. Формы и принципы построения финансовой отчетности (3) Требования значимости, своевременности и полноты предполагают, что приведенная в

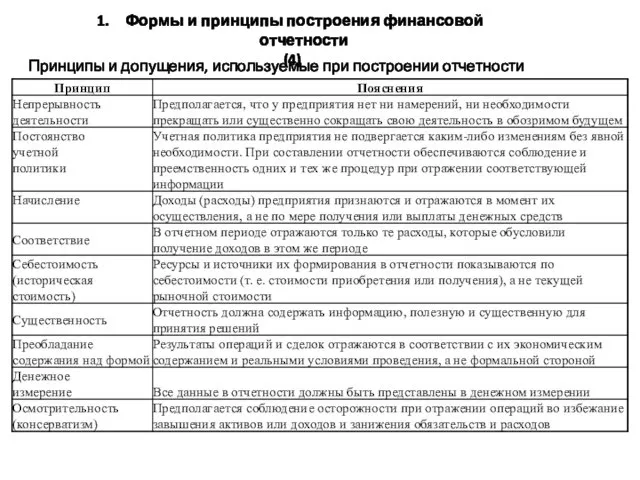

- 5. Формы и принципы построения финансовой отчетности (4) Принципы и допущения, используемые при построении отчетности

- 6. Балансовый отчет 2.1. Сущность и структура баланса (1) Балансовый отчет, или баланс, — это детализированное представление

- 7. Балансовый отчет 2.1. Сущность и структура баланса (2) В одной части — активе (assets — А)

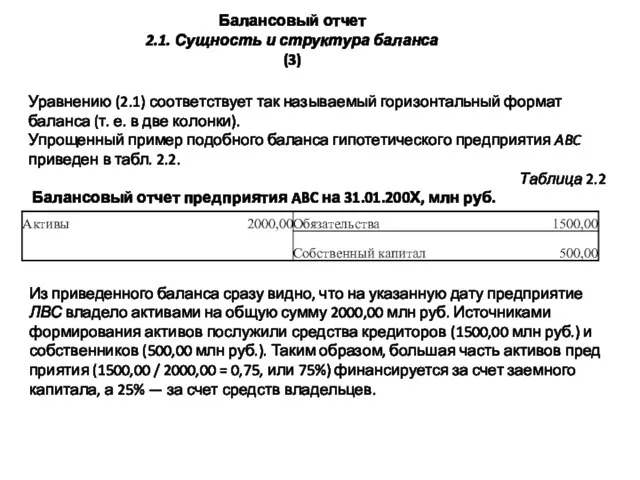

- 8. Балансовый отчет 2.1. Сущность и структура баланса (3) Уравнению (2.1) соответствует так называемый горизонтальный формат баланса

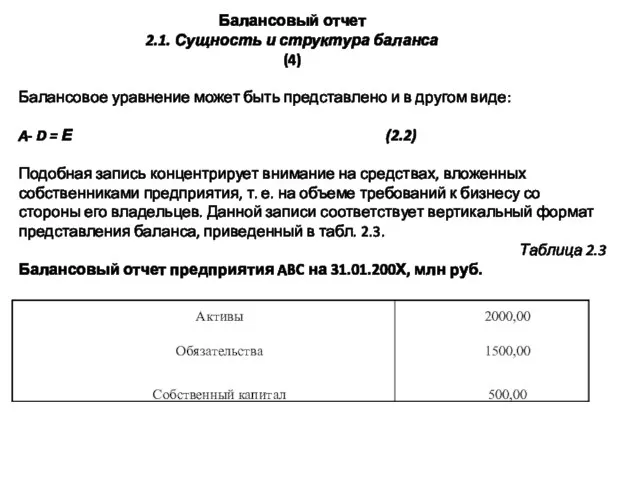

- 9. Балансовый отчет 2.1. Сущность и структура баланса (4) Балансовое уравнение может быть представлено и в другом

- 10. Балансовый отчет 2.2. Актив баланса (1) Активы — это ресурсы, полученные и контролируемые субъектом в результате

- 11. Краткосрочные (текущие) активы Согласно МСФО актив классифицируется как краткосрочный, если: его предполагается реализовать или держать для

- 12. Балансовый отчет 2.2. Актив баланса (3) Рассматриваемый раздел обычно содержит следующие группы статей: денежные средства (cash);

- 13. Краткосрочные финансовые вложения включают высоколиквидные ценные бумаги и краткосрочные (не более года) депозиты в надежных банках.

- 14. Балансовый отчет 2.2. Актив баланса (5) Товарно-материальные запасы, как правило, составляют значительную долю текущих активов большинства

- 15. Балансовый отчет 2.2. Актив баланса (6) Долгосрочные (постоянные) активы Долгосрочные, или постоянные активы имеют срок использования

- 16. Балансовый отчет 2.2. Актив баланса (7) Долгосрочные финансовые вложения — это средства, помещенные в различные инструменты

- 17. Балансовый отчет 2.2. Актив баланса (8) С понятием активов связана такая важнейшая характеристика предприятия, как ликвидность.

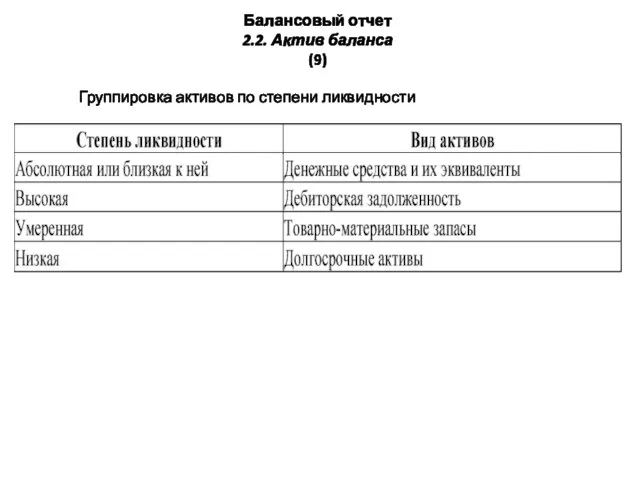

- 18. Балансовый отчет 2.2. Актив баланса (9) Группировка активов по степени ликвидности

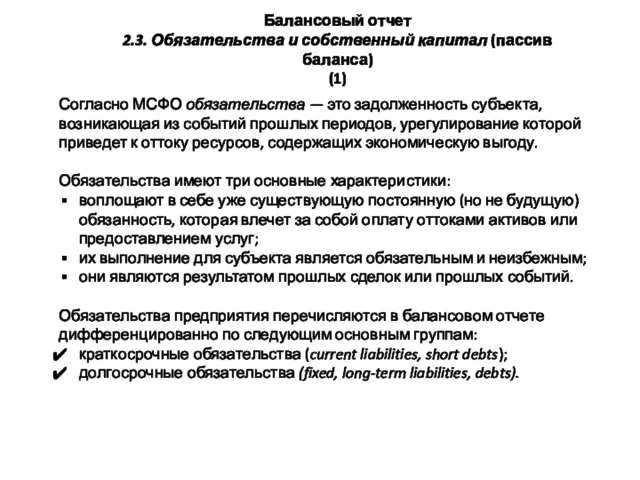

- 19. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (1) Согласно МСФО обязательства — это задолженность

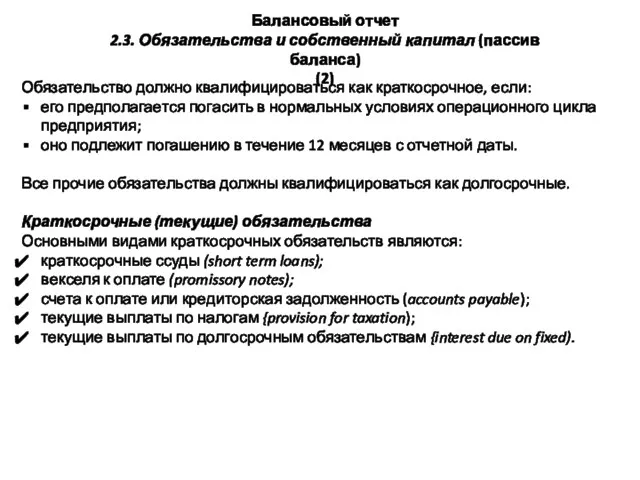

- 20. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (2) Обязательство должно квалифицироваться как краткосрочное, если:

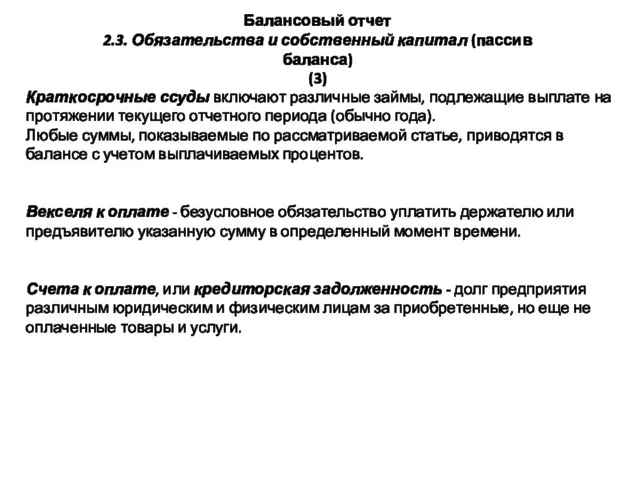

- 21. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (3) Краткосрочные ссуды включают различные займы, подлежащие

- 22. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (4) Текущие выплаты по долгосрочным займам -

- 23. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (5) Долгосрочные обязательства - те виды задолженности,

- 24. Как правило, долгосрочные обязательства являются источником финансирования постоянных (долгосрочных) активов. Текущие и долгосрочные обязательства составляют внешние

- 25. Балансовый отчет 2.3. Обязательства и собственный капитал (пассив баланса) (7) Собственный капитал В зависимости от юридической

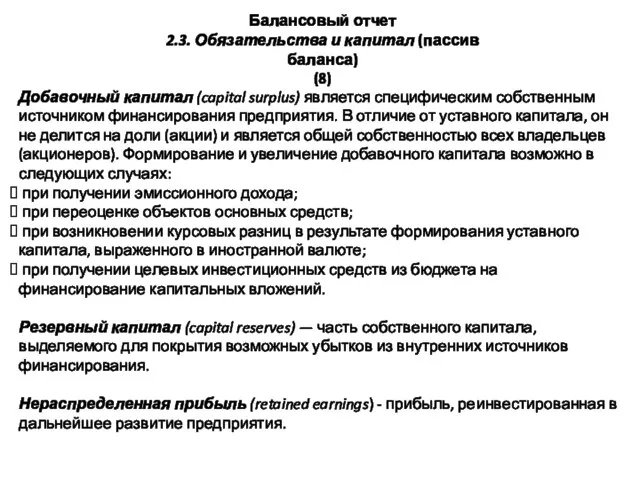

- 26. Добавочный капитал (capital surplus) является специфическим собственным источником финансирования предприятия. В отличие от уставного капитала, он

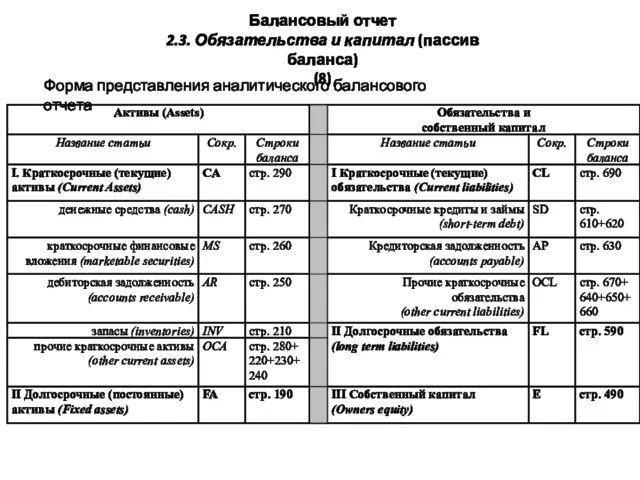

- 27. Балансовый отчет 2.3. Обязательства и капитал (пассив баланса) (8) Форма представления аналитического балансового отчета

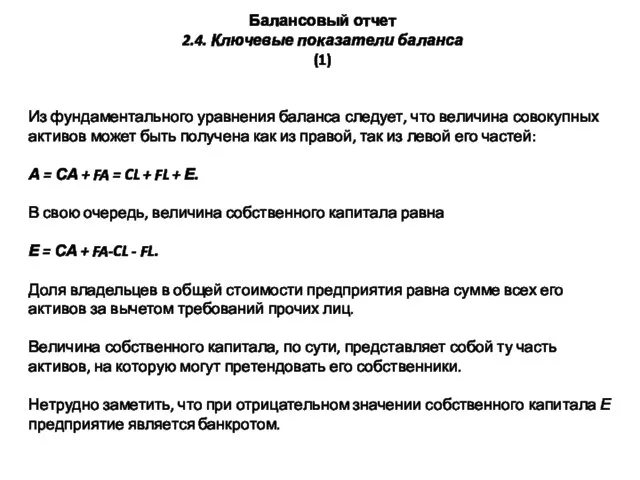

- 28. Балансовый отчет 2.4. Ключевые показатели баланса (1) Из фундаментального уравнения баланса следует, что величина совокупных активов

- 29. Балансовый отчет 2.4. Ключевые показатели баланса (2) Важнейшими финансовыми показателями, связанными с балансом, являются: чистый работающий

- 30. NWC — важнейший показатель общей ликвидности операционной деятельности предприятия, т. е. его способности выполнять свои краткосрочные

- 31. Балансовый отчет 2.4. Ключевые показатели баланса (4) Реализация операционного цикла предприятия непосредственно затрагивает следующие статьи баланса:

- 32. Балансовый отчет 2.4. Ключевые показатели баланса (6) Аналогичный «взаимозачет» можно произвести с краткосрочными финансовыми активами и

- 33. Балансовый отчет 2.4. Ключевые показатели баланса (7) Теперь можем ввести и определить заключительные понятия, связанные с

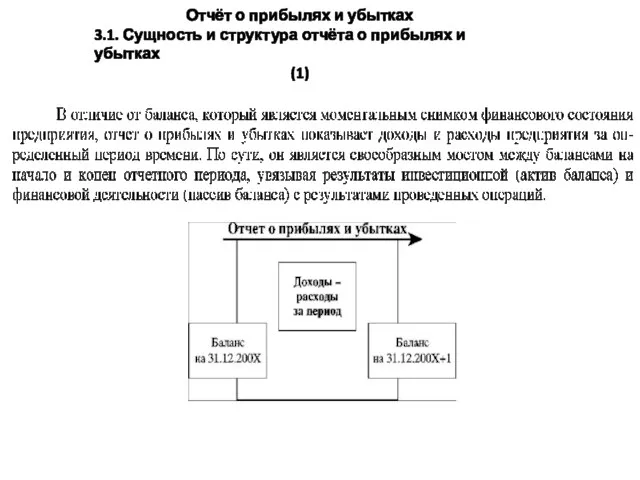

- 34. Отчёт о прибылях и убытках 3.1. Сущность и структура отчёта о прибылях и убытках (1)

- 35. Отчёт о прибылях и убытках 3.1. Сущность и структура отчёта о прибылях и убытках (2) Основное

- 36. Отчёт о прибылях и убытках 3.1. Сущность и структура отчёта о прибылях и убытках (3) Согласно

- 37. Отчёт о прибылях и убытках 3.1. Сущность и структура отчёта о прибылях и убытках (4) Согласно

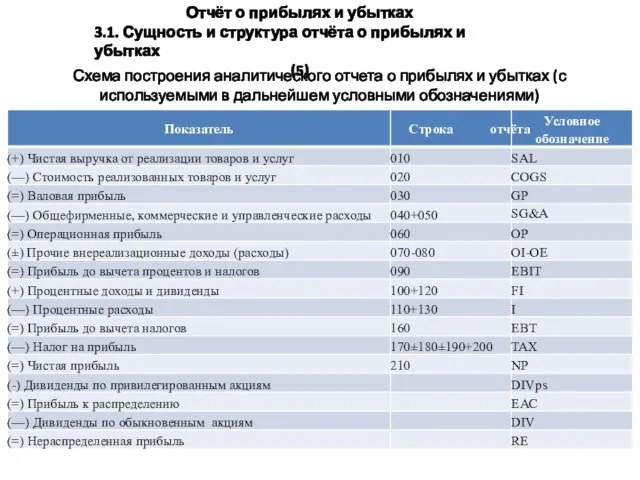

- 38. Отчёт о прибылях и убытках 3.1. Сущность и структура отчёта о прибылях и убытках (5) Схема

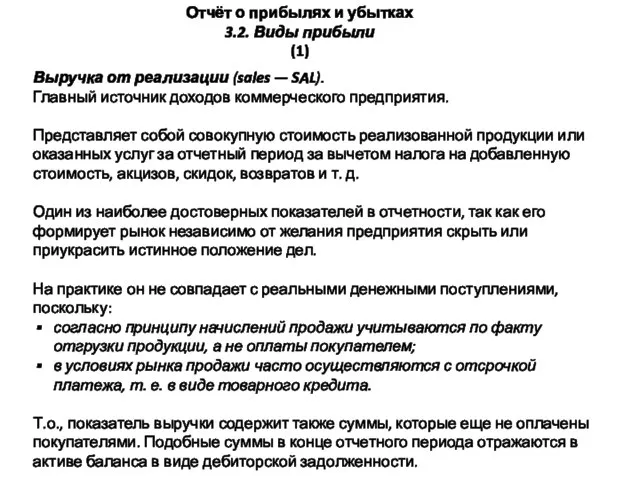

- 39. Отчёт о прибылях и убытках 3.2. Виды прибыли (1) Выручка от реализации (sales — SAL). Главный

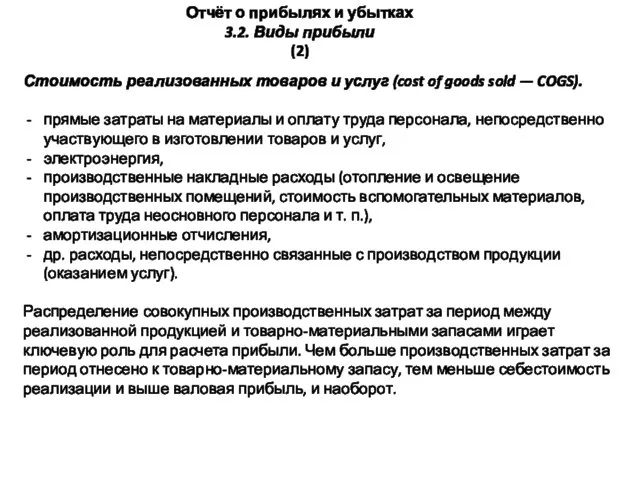

- 40. Отчёт о прибылях и убытках 3.2. Виды прибыли (2) Стоимость реализованных товаров и услуг (cost of

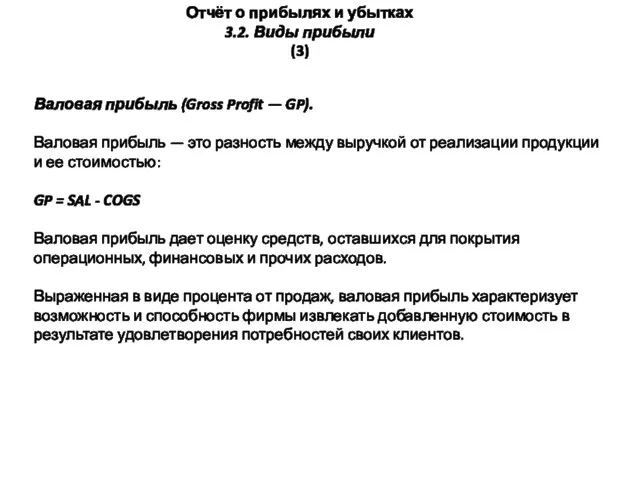

- 41. Отчёт о прибылях и убытках 3.2. Виды прибыли (3) Валовая прибыль (Gross Profit — GP). Валовая

- 42. Общефирменные, коммерческие и управленческие расходы (Selling, General and Administrative expenses — SG&A). отражает операционные расходы, не

- 43. Отчёт о прибылях и убытках 3.2. Виды прибыли (5) Прибыль от основной деятельности Показатель характеризует способность

- 44. Отчёт о прибылях и убытках 3.2. Виды прибыли (6) Прочие внереализационные доходы и расходы Кроме прибыли

- 45. Отчёт о прибылях и убытках 3.2. Виды прибыли (7) Прибыль до вычета процентов и налогов (earnings

- 46. Отчёт о прибылях и убытках 3.2. Виды прибыли (8) Процентные доходы и дивиденды (finance income —

- 47. Отчёт о прибылях и убытках 3.2. Виды прибыли (9) Прибыль до вычета налогов (earning before taxes

- 48. Отчёт о прибылях и убытках 3.2. Виды прибыли (10) Чистая прибыль Чистая прибыль {net profit —

- 49. Отчёт о прибылях и убытках 3.2. Виды прибыли (11) Следующие статьи не обязательно присутствуют в отчетах

- 50. Оставшаяся после выплаты дивидендов по обыкновенным акциям часть прибыли называется нераспределенной, или капитализированной, прибылью (retained earnings

- 51. Важнейшими показателями, связанными с отчетом о прибылях и убытках, являются: прибыль до вычета процентов, налогов и

- 52. Отчёт о прибылях и убытках 3.2. Виды прибыли (14) Показатель EBITDA рассчитывается добавлением к прибыли до

- 53. Отчёт о прибылях и убытках 3.2. Виды прибыли (15) Недостатком обоих показателей операционной прибыли (EBIT и

- 55. Скачать презентацию

Сущность коллективного инвестирования

Сущность коллективного инвестирования Ревизия (аудит) учета затрат на производство и калькулирование

Ревизия (аудит) учета затрат на производство и калькулирование Базовые концепции финансового менеджмента

Базовые концепции финансового менеджмента Розміщення цінних паперів. Андерайтинг. (Тема 6.2)

Розміщення цінних паперів. Андерайтинг. (Тема 6.2) Анализ и институциональная оценка участия банков в системе страхования вкладов

Анализ и институциональная оценка участия банков в системе страхования вкладов Вопросы составления бюджета в рамках конкурсов,

Вопросы составления бюджета в рамках конкурсов, Определение горизонтальной составляющей магнитного поля Земли

Определение горизонтальной составляющей магнитного поля Земли Страховое дело. Особенности страхового товара и его значение в жизни общества

Страховое дело. Особенности страхового товара и его значение в жизни общества ЭДО-3_ответы на вопросы

ЭДО-3_ответы на вопросы Все, что вы хотели знать об инвестициях в криптовалюты

Все, что вы хотели знать об инвестициях в криптовалюты ЦБ РФ. История создания. Государственный контроль

ЦБ РФ. История создания. Государственный контроль Прибыль слов

Прибыль слов Europäische Zentralbank

Europäische Zentralbank Деньги. Виды денег

Деньги. Виды денег Налог на прибыль. Практическое занятие 5

Налог на прибыль. Практическое занятие 5 Единый налог на вмененный доход. Практика его применения и фискальная роль

Единый налог на вмененный доход. Практика его применения и фискальная роль Своя игра Финансовая грамотность. Осторожно, мошенники

Своя игра Финансовая грамотность. Осторожно, мошенники Понятие финансов и финансовой системы

Понятие финансов и финансовой системы Элементы и функции налогообложения

Элементы и функции налогообложения Централизация бюджетного учета органов местного самоуправления города Чебоксары

Централизация бюджетного учета органов местного самоуправления города Чебоксары Дистанционное банковское обслуживание

Дистанционное банковское обслуживание Исламова Анализ безубыточности

Исламова Анализ безубыточности Облік в оподаткуванні, його зміст та організація на підприємстві

Облік в оподаткуванні, його зміст та організація на підприємстві Организация инвестиционного проекта по производству кормов в Самарской области

Организация инвестиционного проекта по производству кормов в Самарской области Пенсионный фонд РФ

Пенсионный фонд РФ Страховые взносы в пенсионный фонд РФ, фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования

Страховые взносы в пенсионный фонд РФ, фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования Master Budgeting and Responsibility Accounting

Master Budgeting and Responsibility Accounting Финансовые рынки и финансовые институты

Финансовые рынки и финансовые институты