Содержание

- 2. Качественное налоговое администрирование является одним из условий эффективного функционирования налоговой системы и экономики государства. Основной и

- 3. планирование выездных налоговых проверок - это открытый процесс, построенный на отборе налогоплательщиков для проведения выездных налоговых

- 4. Концепция разработана в целях: 1) создания единой системы планирования выездных налоговых проверок; 2) повышения налоговой дисциплины

- 5. Принципы системы планирования выездных налоговых проверок: 1. Режим наибольшего благоприятствования для добросовестных налогоплательщиков. 2. Своевременность реагирования

- 6. Структура отбора налогоплательщиков для проведения выездных налоговых проверок Проводимый с целью отбора налогоплательщиков для проведения выездных

- 7. анализ показателей налоговой и (или) бухгалтерской отчетности налогоплательщиков, позволяющий определить значительные отклонения показателей финансово-хозяйственной деятельности текущего

- 8. Критерии самостоятельной оценки рисков для налогоплательщиков 1. Налоговая нагрузка у данного налогоплательщика ниже ее среднего уровня

- 9. 6. Неоднократное приближение к предельному значению установленных НК РФ величин показателей, предоставляющих право применять налогоплательщикам специальные

- 11. Скачать презентацию

Регламентированная отчетность за 1 квартал 2022 года: что нового?

Регламентированная отчетность за 1 квартал 2022 года: что нового? Ақшалай қаржылар және олардың эквиваленттері

Ақшалай қаржылар және олардың эквиваленттері Бюджетная политика и ее инструменты

Бюджетная политика и ее инструменты АО Компания по страхованию жизни Казкоммерц-Life

АО Компания по страхованию жизни Казкоммерц-Life БУиО_Т.2

БУиО_Т.2 Мировые торговые центры

Мировые торговые центры Финансовый анализ в коммерческих организациях

Финансовый анализ в коммерческих организациях Расчетная работа ОАО Мечел. Аналитический баланс, вертикальный и горизонтальный анализ

Расчетная работа ОАО Мечел. Аналитический баланс, вертикальный и горизонтальный анализ Двойная запись

Двойная запись Экономическая сущность НДФЛ

Экономическая сущность НДФЛ Безналичные деньги. Финансовая грамотность

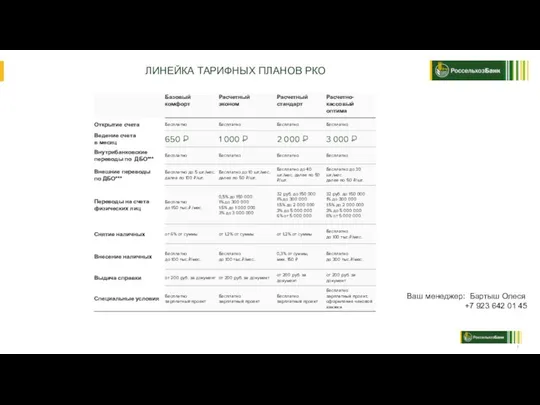

Безналичные деньги. Финансовая грамотность РКО линейка РСХБ

РКО линейка РСХБ Социально-экономическое развитие Башмаковского района Пензенской области

Социально-экономическое развитие Башмаковского района Пензенской области Выборочное наблюдение доходов населения и участия в социальных программах

Выборочное наблюдение доходов населения и участия в социальных программах Зарплатный проект в рамках Пакетов решений Alfa Smart

Зарплатный проект в рамках Пакетов решений Alfa Smart Фонд развития моногородов

Фонд развития моногородов Порядок открытия и ведения лицевых счетов территориальными органами Федерального казначейства юридическим лицам

Порядок открытия и ведения лицевых счетов территориальными органами Федерального казначейства юридическим лицам Формирование себестоимости

Формирование себестоимости Торговая система H1/D1. План семинара

Торговая система H1/D1. План семинара Программа Выкуп долга

Программа Выкуп долга Управление инвестициями предприятия

Управление инвестициями предприятия Местное налогообложение

Местное налогообложение Негосударственный пенсионный фонд Сургутнефтегаз

Негосударственный пенсионный фонд Сургутнефтегаз Плюсы и минусы банкротства

Плюсы и минусы банкротства Методы расчета VaR

Методы расчета VaR Содержание, условия реализации бюджетирования, организация бюджетного управления в организациях бюджетного сектора

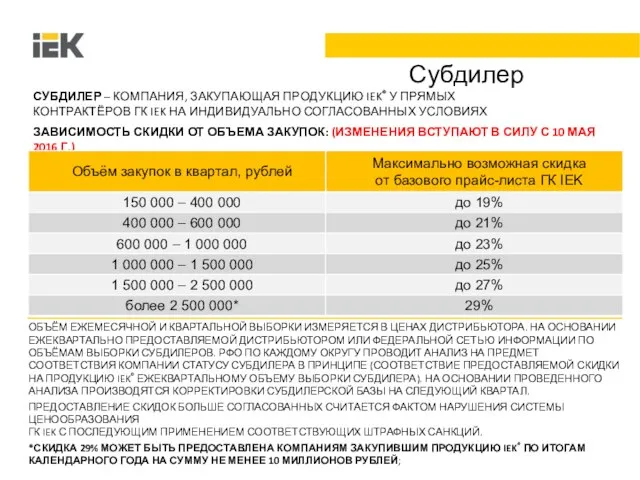

Содержание, условия реализации бюджетирования, организация бюджетного управления в организациях бюджетного сектора Градация по скидкам

Градация по скидкам Зарплатный проект PRO. Банкоматная сеть ПСБ

Зарплатный проект PRO. Банкоматная сеть ПСБ