Содержание

- 2. Блок 3 Налоговый учет ПФИ

- 3. Система налогообложение в РФ Глава 21 НК РФ – НДС Налогоплательщик - продавец Объект налогообложения –

- 4. Налогообложение ПФИ Определение ПФИ для целей исчисления налога на прибыль ФЗ «О рынке ценных бумаг» Базисным

- 5. Налогообложение ПФИ Термины, определенные НК РФ для налога на прибыль (ст. 301 Срочные сделки. Особенности налогообложения)

- 6. Налогообложение ПФИ Исполнение ПФИ в соответствии с НК РФ (ст. 301) Исполнением прав и обязанностей по

- 7. Налогообложение ПФИ Квалификация ПФИ в соответствии с НК РФ (ст. 301) ПФИ условия которых предусматривают поставку

- 8. Налогообложение ПФИ Сделка на поставку с отсрочкой исполнения (НК РФ ст. 301) Налогоплательщик вправе с учетом

- 9. Обращающиеся Квалификация ПФИ для целей налогообложения

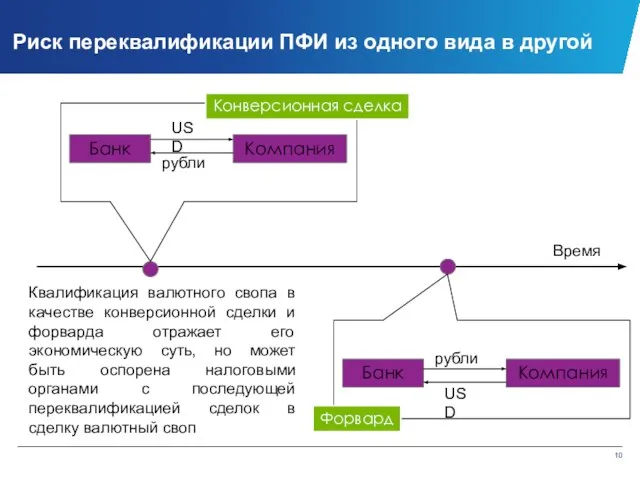

- 10. Риск переквалификации ПФИ из одного вида в другой Учебный центр Время Конверсионная сделка Форвард Квалификация валютного

- 11. В соответствии с НК РФ ПФИ, условия которых предусматривают поставку базисного актива (в том числе, поставочные

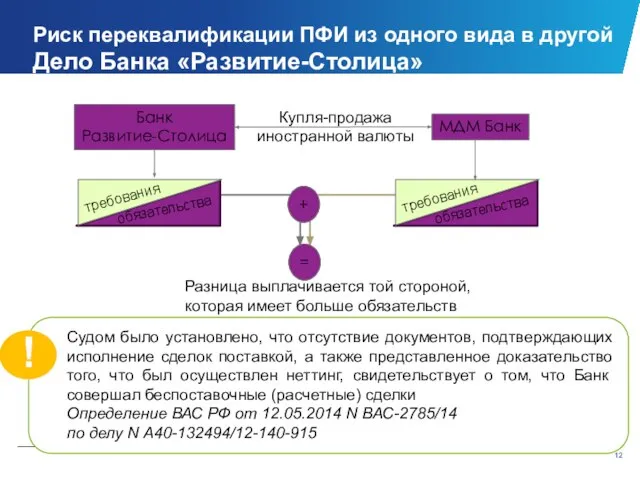

- 12. Риск переквалификации ПФИ из одного вида в другой Дело Банка «Развитие-Столица» Учебный центр Разница выплачивается той

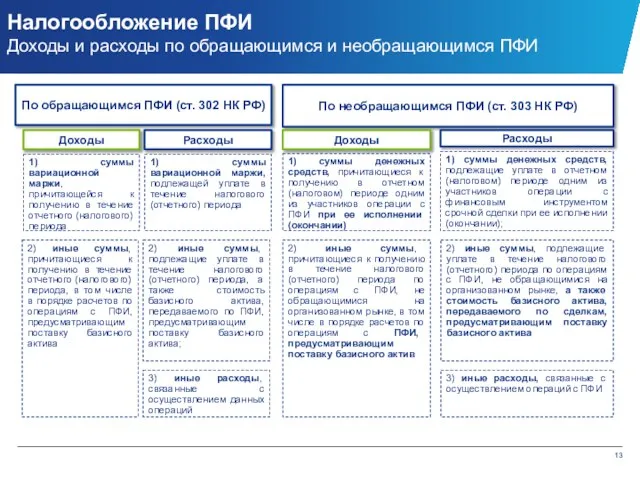

- 13. Налогообложение ПФИ Доходы и расходы по обращающимся и необращающимся ПФИ По обращающимся ПФИ (ст. 302 НК

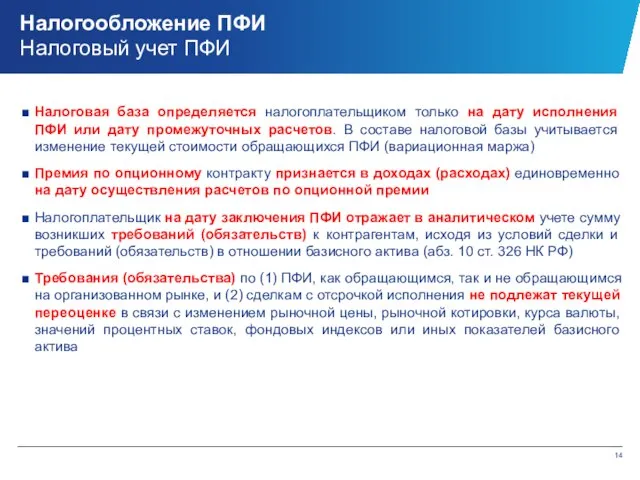

- 14. Налогообложение ПФИ Налоговый учет ПФИ Налоговая база определяется налогоплательщиком только на дату исполнения ПФИ или дату

- 15. Расчет налоговой базы по ПФИ и ценным бумагам

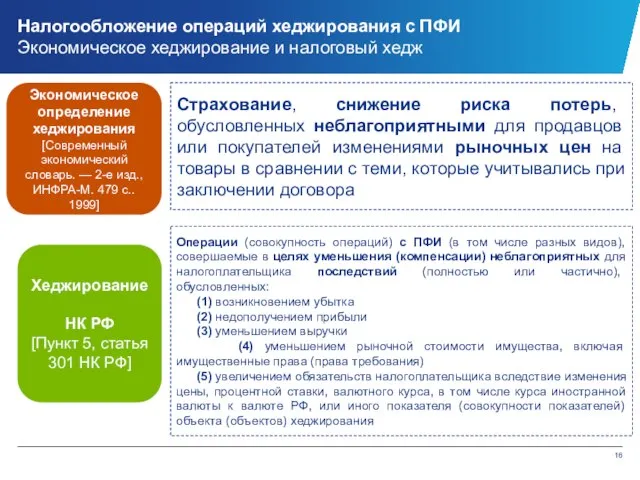

- 16. Налогообложение операций хеджирования с ПФИ Экономическое хеджирование и налоговый хедж Операции (совокупность операций) с ПФИ (в

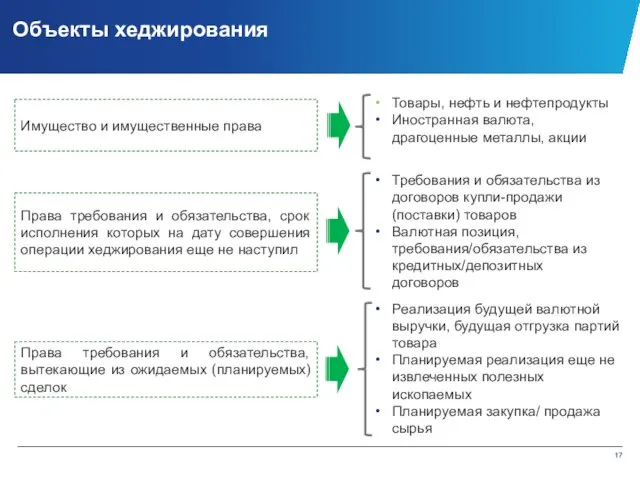

- 17. Объекты хеджирования

- 18. Соотношение характеристик ПФИ и объекта хеджирования

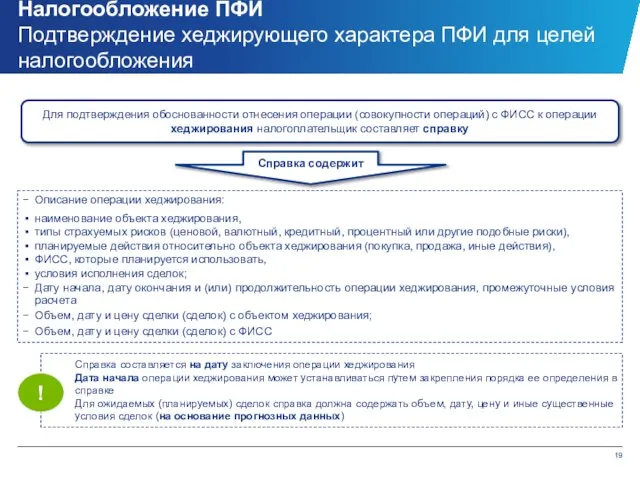

- 19. Налогообложение ПФИ Подтверждение хеджирующего характера ПФИ для целей налогообложения Описание операции хеджирования: наименование объекта хеджирования, типы

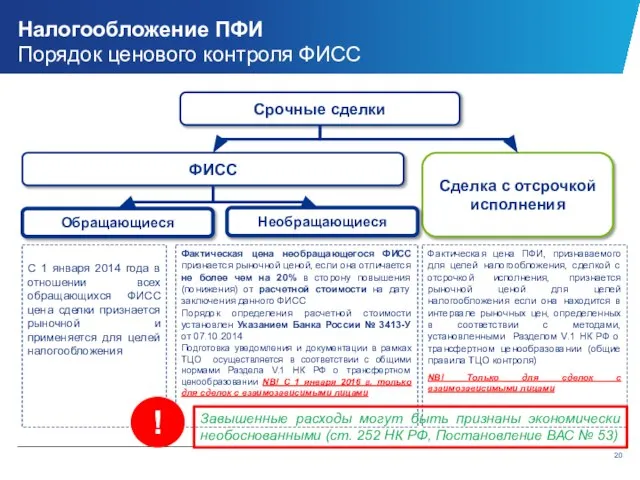

- 20. Налогообложение ПФИ Порядок ценового контроля ФИСС Фактическая цена необращающегося ФИСС признается рыночной ценой, если она отличается

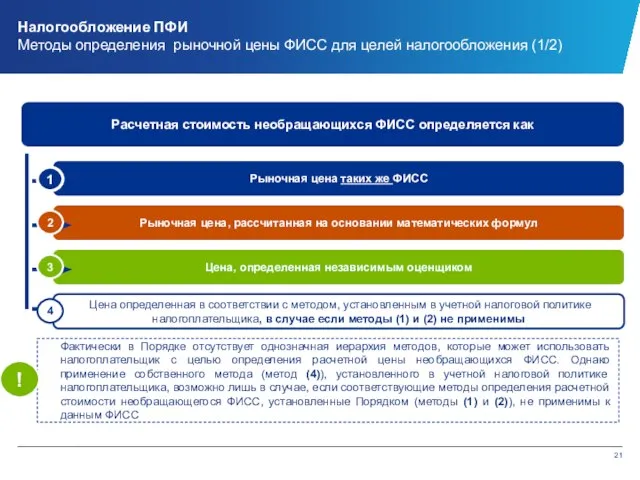

- 21. Налогообложение ПФИ Методы определения рыночной цены ФИСС для целей налогообложения (1/2) Расчетная стоимость необращающихся ФИСС определяется

- 22. Налогообложение ПФИ Методы определения рыночной цены ФИСС для целей налогообложения Рыночная цена, необращающихся ФИСС может быть

- 23. Налогообложение ПФИ Какой ФИСС считается таким же для целей ценового налогового контроля? Для целей порядка таким

- 24. Налогообложение ПФИ Проблема применения методов определения расчетной стоимости ФИСС В частности, сроки основных ПФИ (критерий (3))

- 25. Порядком не предусмотрены математические модели для определения расчетной стоимости отдельных видов ПФИ, в частности, форвардных контрактов

- 26. Налогообложение ПФИ Использование методики налогоплательщика По нашему мнению, при наличии соответствующей возможности, данный подход является наиболее

- 27. Налогообложение ПФИ Определение расчетной стоимости товарного своп контракта Для определения расчетной стоимости товарного свопа со сроком

- 28. Налогообложение ПФИ Льготное налогообложение сделок с центральным контрагентом Участник торгов Общая налоговая база Участник торгов Общая

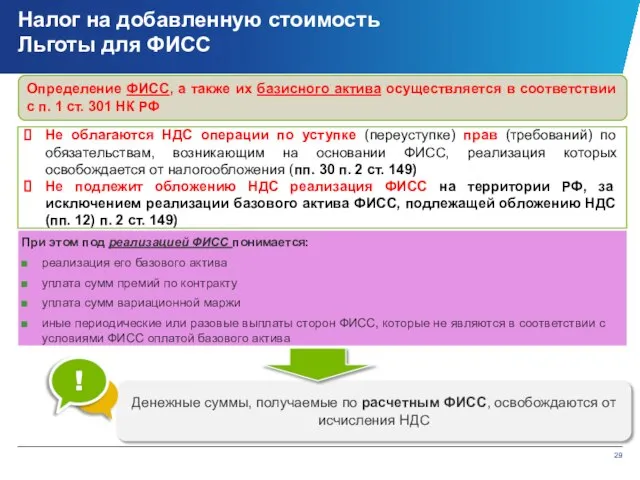

- 29. Налог на добавленную стоимость Льготы для ФИСС Определение ФИСС, а также их базисного актива осуществляется в

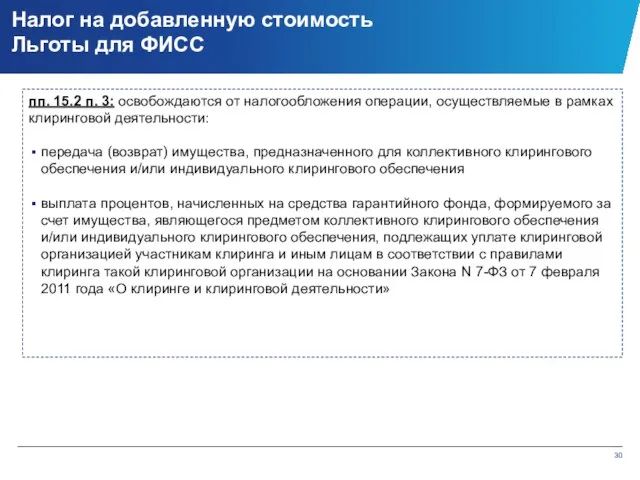

- 30. пп. 15.2 п. 3: освобождаются от налогообложения операции, осуществляемые в рамках клиринговой деятельности: передача (возврат) имущества,

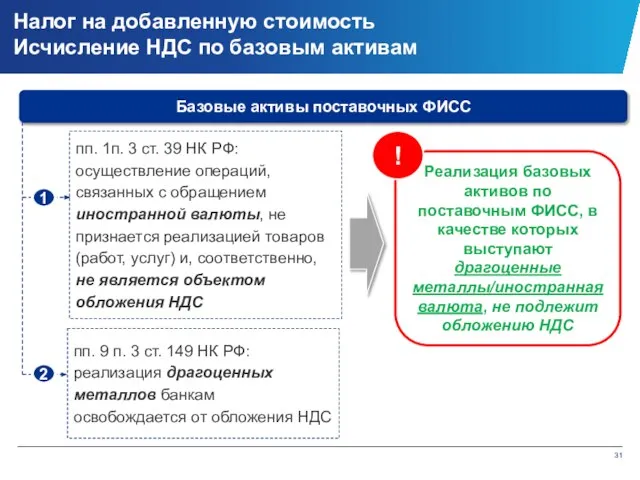

- 31. Налог на добавленную стоимость Исчисление НДС по базовым активам !

- 32. Налог на добавленную стоимость Определение стоимости базового актива по поставочным ФИСС для целей исчисления НДС (п.

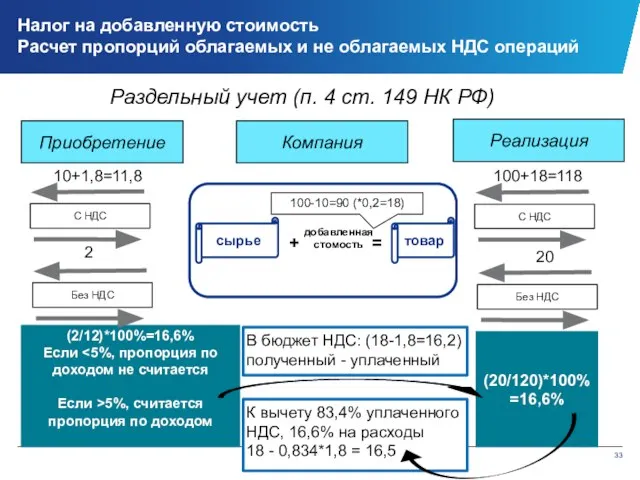

- 33. Налог на добавленную стоимость Расчет пропорций облагаемых и не облагаемых НДС операций добавленная стомость + =

- 34. Налог на добавленную стоимость Расчет Пропорции по расходам Налогоплательщик вправе не применять положения настоящего пункта к

- 35. Налог на добавленную стоимость Расчет Пропорции по доходам 4. Суммы налога, предъявленные продавцами товаров (работ, услуг),

- 36. Налог на добавленную стоимость Расчет Пропорции по доходам 4.1. Пропорция, указанная в абзаце четвертом пункта 4

- 37. Налог на добавленную стоимость Расчет Пропорции по доходам сумма чистого дохода, полученного налогоплательщиком в текущем налоговом

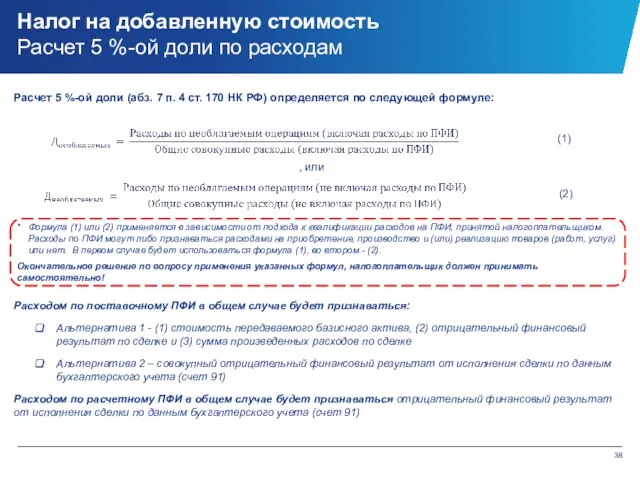

- 38. Налог на добавленную стоимость Расчет 5 %-ой доли по расходам Расчет 5 %-ой доли (абз. 7

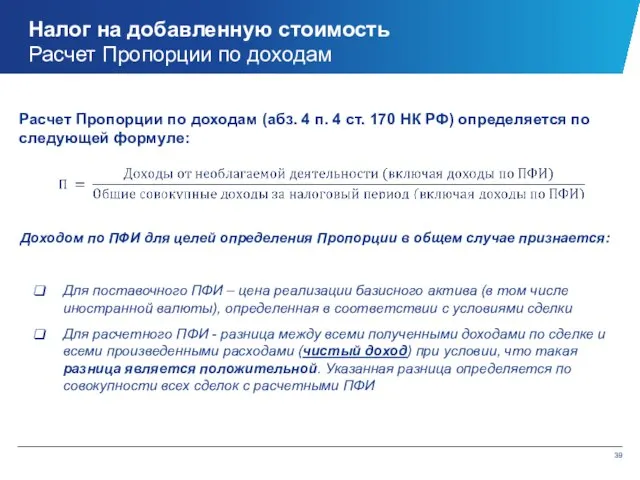

- 39. Налог на добавленную стоимость Расчет Пропорции по доходам Расчет Пропорции по доходам (абз. 4 п. 4

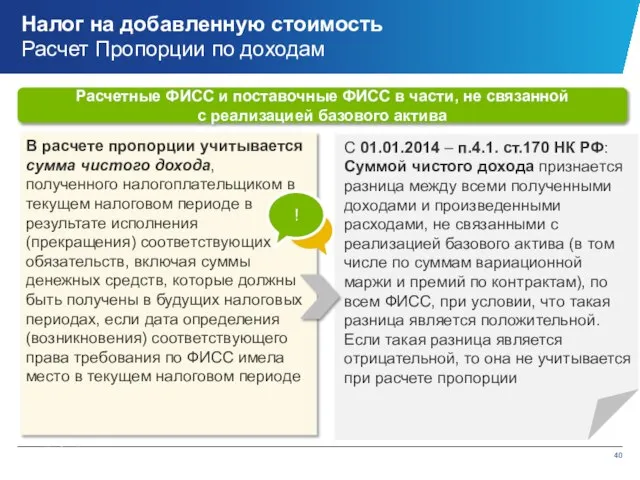

- 40. Расчетные ФИСС и поставочные ФИСС в части, не связанной с реализацией базового актива В расчете пропорции

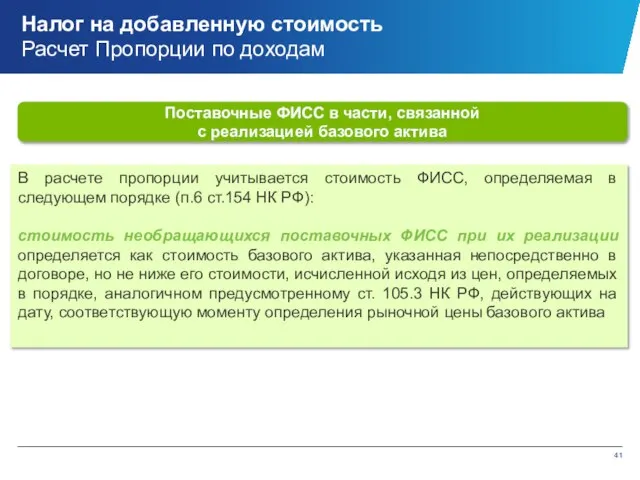

- 41. Поставочные ФИСС в части, связанной с реализацией базового актива В расчете пропорции учитывается стоимость ФИСС, определяемая

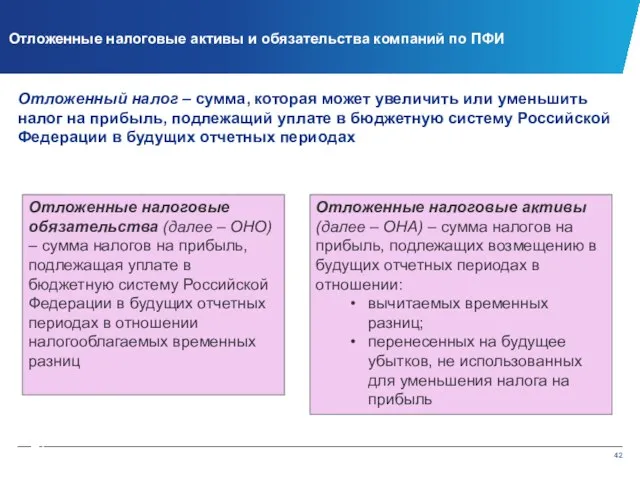

- 42. Отложенные налоговые активы и обязательства компаний по ПФИ Отложенный налог – сумма, которая может увеличить или

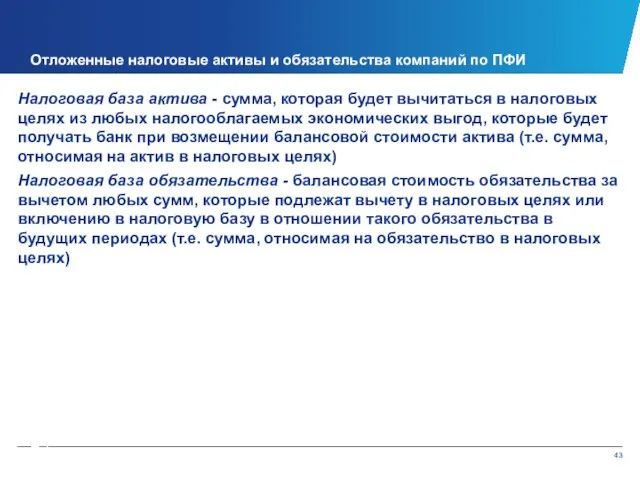

- 43. Налоговая база актива - сумма, которая будет вычитаться в налоговых целях из любых налогооблагаемых экономических выгод,

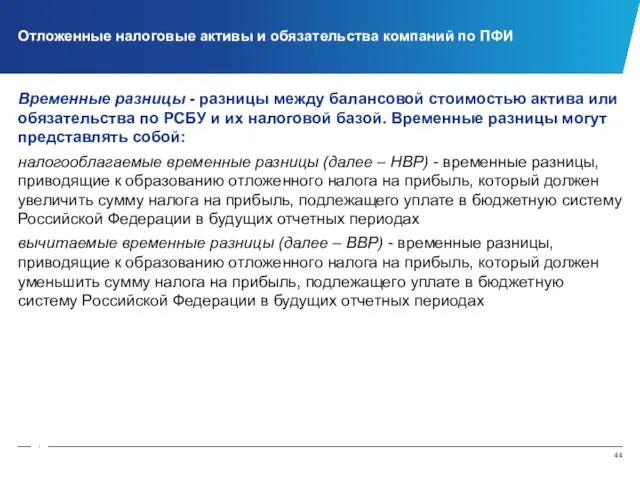

- 44. Временные разницы - разницы между балансовой стоимостью актива или обязательства по РСБУ и их налоговой базой.

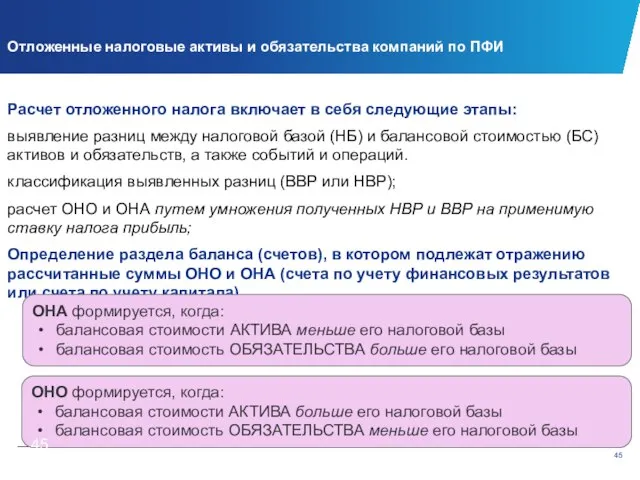

- 45. Отложенные налоговые активы и обязательства компаний по ПФИ Расчет отложенного налога включает в себя следующие этапы:

- 46. Переоценка справедливой стоимости производного финансового инструмента осуществляется в конец каждого отчетного периода Расчет финансового результата и

- 47. Опционная премия признается справедливой стоимостью инструмента и на дату признания доходов / расходов не возникает Премия

- 48. Отложенные налоговые активы и обязательства компаний по ПФИ Учебный центр

- 50. Скачать презентацию

Блок 3

Налоговый учет ПФИ

Блок 3

Налоговый учет ПФИ

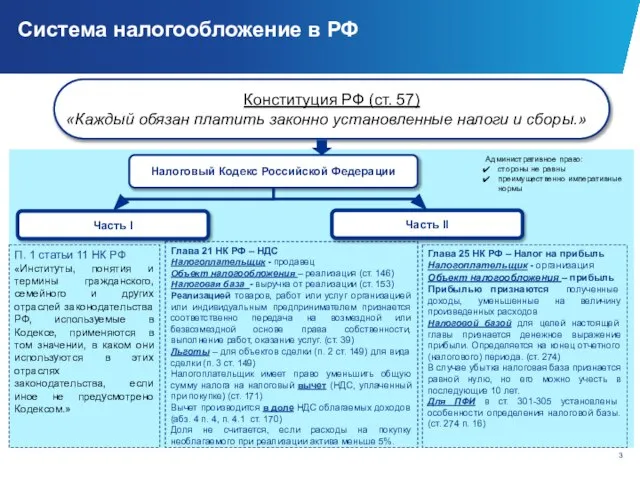

Система налогообложение в РФ

Глава 21 НК РФ – НДС

Налогоплательщик - продавец

Объект

Система налогообложение в РФ

Глава 21 НК РФ – НДС

Налогоплательщик - продавец

Объект

Налоговая база - выручка от реализации (ст. 153)

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной или безвозмездной основе права собственности, выполнение работ, оказание услуг. (ст. 39)

Льготы – для объектов сделки (п. 2 ст. 149) для вида сделки (п. 3 ст. 149)

Налогоплательщик имеет право уменьшить общую сумму налога на налоговый вычет (НДС, уплаченный при покупке) (ст. 171)

Вычет производится в доле НДС облагаемых доходов (абз. 4 п. 4, п. 4.1 ст. 170)

Доля не считается, если расходы на покупку необлагаемого при реализации актива меньше 5%.

П. 1 статьи 11 НК РФ

«Институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом.»

Конституция РФ (ст. 57)

«Каждый обязан платить законно установленные налоги и сборы.»

Налоговый Кодекс Российской Федерации

Часть I

Глава 25 НК РФ – Налог на прибыль

Налогоплательщик - организация

Объект налогообложения – прибыль

Прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов

Налоговой базой для целей настоящей главы признается денежное выражение прибыли. Определяется на конец отчетного (налогового) периода. (ст. 274)

В случае убытка налоговая база признается равной нулю, но его можно учесть в последующие 10 лет.

Для ПФИ в ст. 301-305 установлены особенности определения налоговой базы. (ст. 274 п. 16)

Административное право:

стороны не равны

преимущественно императивные нормы

Часть II

Налогообложение ПФИ

Определение ПФИ для целей исчисления налога на прибыль

ФЗ «О рынке

Налогообложение ПФИ

Определение ПФИ для целей исчисления налога на прибыль

ФЗ «О рынке

Базисным активом ПФИ являются следующие показатели:

цена на товары и ценные бумаги

курс иностранной валюты

процентные ставки

величина процентных ставок

уровень инфляции

показатели, рассчитываемые на основании цен ПФИ

величины, составляющие официальную статистическую информацию

показатели состояния окружающей среды

показатели состояния окружающей среды

Налоговый кодекс РФ

Не признается ФИСС договор, требования по которому не подлежат судебной защите в соответствии с гражданским законодательством РФ или применимым законодательством иностранных государств. Убытки, полученные от указанных договоров, не учитываются при определении налоговой базы

Федеральный закон N 420-ФЗ от 28 декабря 2013 года

"О внесении изменений в статью 27.5-3 Федерального закона "О рынке ценных бумаг" и части первую и вторую НК РФ»

Порядок, действовавший до 01.01.2014

Порядок, действующий с 01.01.2014

Являются ФИСС

в соответствии с п.1 ст. 301 НК РФ

Не являются ФИСС в соответствии с

абз. 3 п.1 ст. 301 НК РФ

Являются ФИСС

в соответствии с п.1 ст. 301 НК РФ

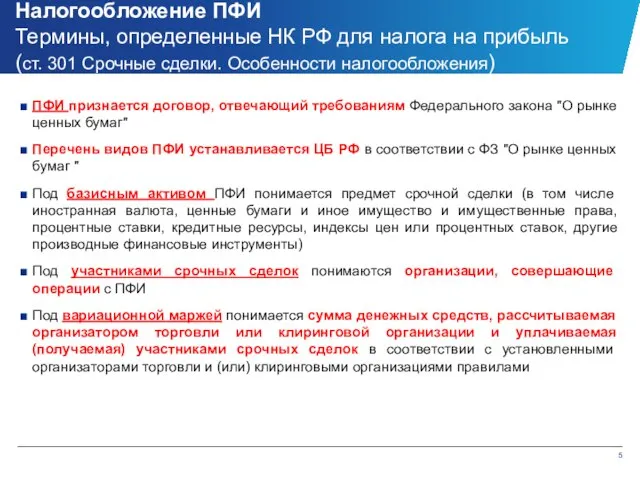

Налогообложение ПФИ

Термины, определенные НК РФ для налога на прибыль

(ст.

Налогообложение ПФИ Термины, определенные НК РФ для налога на прибыль (ст.

ПФИ признается договор, отвечающий требованиям Федерального закона "О рынке ценных бумаг"

Перечень видов ПФИ устанавливается ЦБ РФ в соответствии с ФЗ "О рынке ценных бумаг "

Под базисным активом ПФИ понимается предмет срочной сделки (в том числе иностранная валюта, ценные бумаги и иное имущество и имущественные права, процентные ставки, кредитные ресурсы, индексы цен или процентных ставок, другие производные финансовые инструменты)

Под участниками срочных сделок понимаются организации, совершающие операции с ПФИ

Под вариационной маржей понимается сумма денежных средств, рассчитываемая организатором торговли или клиринговой организации и уплачиваемая (получаемая) участниками срочных сделок в соответствии с установленными организаторами торговли и (или) клиринговыми организациями правилами

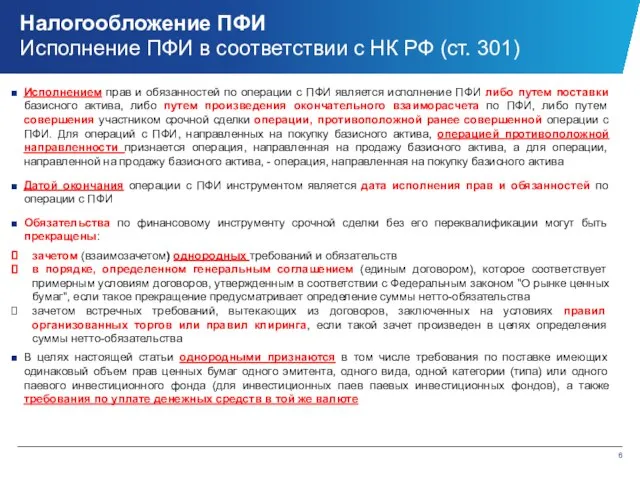

Налогообложение ПФИ

Исполнение ПФИ в соответствии с НК РФ (ст. 301)

Исполнением

Налогообложение ПФИ

Исполнение ПФИ в соответствии с НК РФ (ст. 301)

Исполнением

Датой окончания операции с ПФИ инструментом является дата исполнения прав и обязанностей по операции с ПФИ

Обязательства по финансовому инструменту срочной сделки без его переквалификации могут быть прекращены:

зачетом (взаимозачетом) однородных требований и обязательств

в порядке, определенном генеральным соглашением (единым договором), которое соответствует примерным условиям договоров, утвержденным в соответствии с Федеральным законом "О рынке ценных бумаг", если такое прекращение предусматривает определение суммы нетто-обязательства

зачетом встречных требований, вытекающих из договоров, заключенных на условиях правил организованных торгов или правил клиринга, если такой зачет произведен в целях определения суммы нетто-обязательства

В целях настоящей статьи однородными признаются в том числе требования по поставке имеющих одинаковый объем прав ценных бумаг одного эмитента, одного вида, одной категории (типа) или одного паевого инвестиционного фонда (для инвестиционных паев паевых инвестиционных фондов), а также требования по уплате денежных средств в той же валюте

Налогообложение ПФИ

Квалификация ПФИ в соответствии с НК РФ (ст. 301)

ПФИ

Налогообложение ПФИ

Квалификация ПФИ в соответствии с НК РФ (ст. 301)

ПФИ

Сделки, квалифицированные как поставочные срочные сделки, а также как сделки на поставку предмета сделки с отсрочкой исполнения, в целях настоящей главы не подлежат переквалификации в расчетные срочные сделки в случае прекращения обязательств способами, отличными от надлежащего исполнения

Сделка, которая заключается не на организованном рынке и условия которой предусматривают поставку базисного актива (в том числе ценных бумаг, иностранной валюты, товара), может быть квалифицирована в качестве ПФИ при условии, что поставка базисного актива в соответствии с условиями такой сделки должна быть осуществлена не ранее третьего дня после дня ее заключения

Сделка, которая заключается не на организованном рынке и условия которой не предусматривают поставки базисного актива, может быть квалифицирована только как ПФИ

Налогообложение ПФИ

Сделка на поставку с отсрочкой исполнения (НК РФ ст.

Налогообложение ПФИ Сделка на поставку с отсрочкой исполнения (НК РФ ст.

Налогоплательщик вправе с учетом требований НК РФ самостоятельно квалифицировать сделку, условия которой предусматривают поставку базисного актива, признавая ее операцией с ПФИ либо сделкой на поставку предмета сделки с отсрочкой исполнения. Критерии отнесения сделок, предусматривающих поставку предмета сделки (за исключением операций хеджирования), к категории операций с ПФИ должны быть определены налогоплательщиком в учетной политике для целей налогообложения

Налогообложение сделок, квалифицированных как сделки на поставку предмета сделки с отсрочкой исполнения, осуществляется в порядке, предусмотренном НК РФ для соответствующих базисных активов таких сделок

Обращающиеся

Квалификация ПФИ для целей налогообложения

Обращающиеся

Квалификация ПФИ для целей налогообложения

Риск переквалификации ПФИ из одного вида в другой

Учебный центр

Время

Конверсионная сделка

Форвард

Квалификация валютного

Риск переквалификации ПФИ из одного вида в другой

Учебный центр

Время

Конверсионная сделка

Форвард

Квалификация валютного

В соответствии с НК РФ ПФИ, условия которых предусматривают поставку базисного

В соответствии с НК РФ ПФИ, условия которых предусматривают поставку базисного

Согласно положениям НК РФ, компаниям предоставлено право самостоятельно квалифицировать сделки, условия которых предусматривают поставку базисного актива, признавая их операциями с ПФИ либо сделками на поставку предмета сделки с отсрочкой исполнения

НК РФ не предусматривает переквалификацию поставочной сделки в расчетную при исполнение ПФИ зачетом встречных обязательств

Риск переквалификации ПФИ из одного вида в другой

Налоговые органы пытаются это оспорить

!

!

Риск переквалификации ПФИ из одного вида в другой

Дело Банка «Развитие-Столица»

Учебный центр

Разница

Риск переквалификации ПФИ из одного вида в другой

Дело Банка «Развитие-Столица»

Учебный центр

Разница

Судом было установлено, что отсутствие документов, подтверждающих исполнение сделок поставкой, а также представленное доказательство того, что был осуществлен неттинг, свидетельствует о том, что Банк совершал беспоставочные (расчетные) сделки

Определение ВАС РФ от 12.05.2014 N ВАС-2785/14

по делу N А40-132494/12-140-915

Налогообложение ПФИ

Доходы и расходы по обращающимся и необращающимся ПФИ

По обращающимся

Налогообложение ПФИ

Доходы и расходы по обращающимся и необращающимся ПФИ

По обращающимся

По необращающимся ПФИ (ст. 303 НК РФ)

Доходы

Расходы

Доходы

Расходы

1) суммы вариационной маржи, причитающейся к получению в течение отчетного (налогового) периода

2) иные суммы, причитающиеся к получению в течение отчетного (налогового) периода, в том числе в порядке расчетов по операциям с ПФИ, предусматривающим поставку базисного актива

1) суммы вариационной маржи, подлежащей уплате в течение налогового (отчетного) периода

2) иные суммы, подлежащие уплате в течение налогового (отчетного) периода, а также стоимость базисного актива, передаваемого по ПФИ, предусматривающим поставку базисного актива;

3) иные расходы, связанные с осуществлением данных операций

1) суммы денежных средств, причитающиеся к получению в отчетном (налоговом) периоде одним из участников операции с ПФИ при ее исполнении (окончании)

2) иные суммы, причитающиеся к получению в течение налогового (отчетного) периода по операциям с ПФИ, не обращающимися на организованном рынке, в том числе в порядке расчетов по операциям с ПФИ, предусматривающим поставку базисного актив

1) суммы денежных средств, подлежащие уплате в отчетном (налоговом) периоде одним из участников операции с финансовым инструментом срочной сделки при ее исполнении (окончании);

2) иные суммы, подлежащие уплате в течение налогового (отчетного) периода по операциям с ПФИ, не обращающимися на организованном рынке, а также стоимость базисного актива, передаваемого по сделкам, предусматривающим поставку базисного актива

3) иные расходы, связанные с осуществлением операций с ПФИ

Налогообложение ПФИ

Налоговый учет ПФИ

Налоговая база определяется налогоплательщиком только на дату

Налогообложение ПФИ

Налоговый учет ПФИ

Налоговая база определяется налогоплательщиком только на дату

Премия по опционному контракту признается в доходах (расходах) единовременно на дату осуществления расчетов по опционной премии

Налогоплательщик на дату заключения ПФИ отражает в аналитическом учете сумму возникших требований (обязательств) к контрагентам, исходя из условий сделки и требований (обязательств) в отношении базисного актива (абз. 10 ст. 326 НК РФ)

Требования (обязательства) по (1) ПФИ, как обращающимся, так и не обращающимся на организованном рынке, и (2) сделкам с отсрочкой исполнения не подлежат текущей переоценке в связи с изменением рыночной цены, рыночной котировки, курса валюты, значений процентных ставок, фондовых индексов или иных показателей базисного актива

Расчет налоговой базы по ПФИ и ценным бумагам

Расчет налоговой базы по ПФИ и ценным бумагам

Налогообложение операций хеджирования с ПФИ

Экономическое хеджирование и налоговый хедж

Операции (совокупность

Налогообложение операций хеджирования с ПФИ

Экономическое хеджирование и налоговый хедж

Операции (совокупность

(1) возникновением убытка

(2) недополучением прибыли

(3) уменьшением выручки

(4) уменьшением рыночной стоимости имущества, включая имущественные права (права требования)

(5) увеличением обязательств налогоплательщика вследствие изменения цены, процентной ставки, валютного курса, в том числе курса иностранной валюты к валюте РФ, или иного показателя (совокупности показателей) объекта (объектов) хеджирования

Хеджирование

НК РФ

[Пункт 5, статья 301 НК РФ]

Экономическое определение хеджирования

[Современный экономический словарь. — 2-е изд., ИНФРА-М. 479 с.. 1999]

Страхование, снижение риска потерь, обусловленных неблагоприятными для продавцов или покупателей изменениями рыночных цен на товары в сравнении с теми, которые учитывались при заключении договора

Объекты хеджирования

Объекты хеджирования

Соотношение характеристик ПФИ

и объекта хеджирования

Соотношение характеристик ПФИ

и объекта хеджирования

Налогообложение ПФИ

Подтверждение хеджирующего характера ПФИ для целей налогообложения

Описание операции

Налогообложение ПФИ

Подтверждение хеджирующего характера ПФИ для целей налогообложения

Описание операции

наименование объекта хеджирования,

типы страхуемых рисков (ценовой, валютный, кредитный, процентный или другие подобные риски),

планируемые действия относительно объекта хеджирования (покупка, продажа, иные действия),

ФИСС, которые планируется использовать,

условия исполнения сделок;

Дату начала, дату окончания и (или) продолжительность операции хеджирования, промежуточные условия расчета

Объем, дату и цену сделки (сделок) с объектом хеджирования;

Объем, дату и цену сделки (сделок) с ФИСС

Для подтверждения обоснованности отнесения операции (совокупности операций) с ФИСС к операции хеджирования налогоплательщик составляет справку

Справка содержит

Справка составляется на дату заключения операции хеджирования

Дата начала операции хеджирования может устанавливаться путем закрепления порядка ее определения в справке

Для ожидаемых (планируемых) сделок справка должна содержать объем, дату, цену и иные существенные условия сделок (на основание прогнозных данных)

!

Налогообложение ПФИ

Порядок ценового контроля ФИСС

Фактическая цена необращающегося ФИСС признается рыночной

Налогообложение ПФИ

Порядок ценового контроля ФИСС

Фактическая цена необращающегося ФИСС признается рыночной

Порядок определения расчетной стоимости установлен Указанием Банка России № 3413-У от 07.10.2014

Подготовка уведомления и документации в рамках ТЦО осуществляется в соответствии с общими нормами Раздела V.1 НК РФ о трансфертном ценообразовании NB! С 1 января 2016 г. только для сделок с взаимозависимыми лицами

С 1 января 2014 года в отношении всех обращающихся ФИСС цена сделки признается рыночной и применяется для целей налогообложения

Фактическая цена ПФИ, признаваемого для целей налогообложения, сделкой с отсрочкой исполнения, признается рыночной ценой для целей налогообложения если она находится в интервале рыночных цен, определенных в соответствии с методами, установленными Разделом V.1 НК РФ о трансфертном ценообразовании (общие правила ТЦО контроля)

NB! Только для сделок с взаимозависимыми лицами

Завышенные расходы могут быть признаны экономически необоснованными (ст. 252 НК РФ, Постановление ВАС № 53)

!

Необращающиеся

Налогообложение ПФИ

Методы определения рыночной цены ФИСС для целей налогообложения (1/2)

Налогообложение ПФИ Методы определения рыночной цены ФИСС для целей налогообложения (1/2)

Расчетная стоимость необращающихся ФИСС определяется как

Рыночная цена таких же ФИСС

1

Цена, определенная независимым оценщиком

3

Цена определенная в соответствии с методом, установленным в учетной налоговой политике налогоплательщика, в случае если методы (1) и (2) не применимы

4

Рыночная цена, рассчитанная на основании математических формул

2

Фактически в Порядке отсутствует однозначная иерархия методов, которые может использовать налогоплательщик с целью определения расчетной цены необращающихся ФИСС. Однако применение собственного метода (метод (4)), установленного в учетной налоговой политике налогоплательщика, возможно лишь в случае, если соответствующие методы определения расчетной стоимости необращающегося ФИСС, установленные Порядком (методы (1) и (2)), не применимы к данным ФИСС

!

Налогообложение ПФИ

Методы определения рыночной цены ФИСС для целей налогообложения

Рыночная

Налогообложение ПФИ

Методы определения рыночной цены ФИСС для целей налогообложения

Рыночная

1

Какой ФИСС считается таким же?

1.2

1.3

1.4

1.5

Налогообложение ПФИ

Какой ФИСС считается таким же для целей ценового налогового

Налогообложение ПФИ Какой ФИСС считается таким же для целей ценового налогового

Для целей порядка таким же ФИСС признается:

ФИСС того же вида

той же ценой исполнения (для опционных контрактов)

1

4

Налогообложение ПФИ

Проблема применения методов определения расчетной стоимости ФИСС

В частности, сроки

Налогообложение ПФИ

Проблема применения методов определения расчетной стоимости ФИСС

В частности, сроки

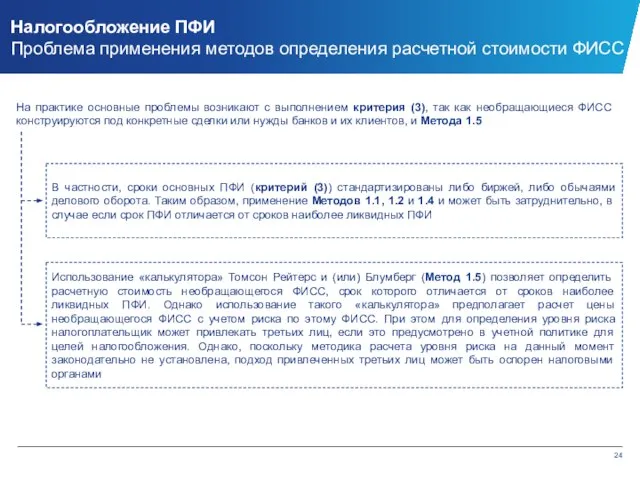

На практике основные проблемы возникают с выполнением критерия (3), так как необращающиеся ФИСС конструируются под конкретные сделки или нужды банков и их клиентов, и Метода 1.5

Использование «калькулятора» Томсон Рейтерс и (или) Блумберг (Метод 1.5) позволяет определить расчетную стоимость необращающегося ФИСС, срок которого отличается от сроков наиболее ликвидных ПФИ. Однако использование такого «калькулятора» предполагает расчет цены необращающегося ФИСС с учетом риска по этому ФИСС. При этом для определения уровня риска налогоплательщик может привлекать третьих лиц, если это предусмотрено в учетной политике для целей налогообложения. Однако, поскольку методика расчета уровня риска на данный момент законодательно не установлена, подход привлеченных третьих лиц может быть оспорен налоговыми органами

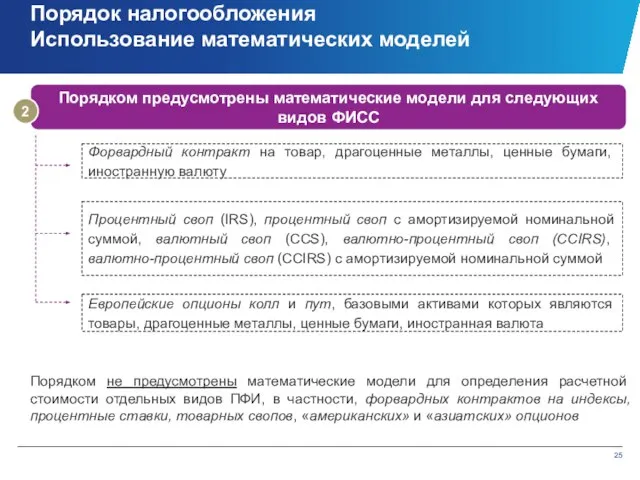

Порядком не предусмотрены математические модели для определения расчетной стоимости отдельных видов

Порядком не предусмотрены математические модели для определения расчетной стоимости отдельных видов

Порядок налогообложения

Использование математических моделей

Налогообложение ПФИ

Использование методики налогоплательщика

По нашему мнению, при наличии соответствующей возможности,

Налогообложение ПФИ

Использование методики налогоплательщика

По нашему мнению, при наличии соответствующей возможности,

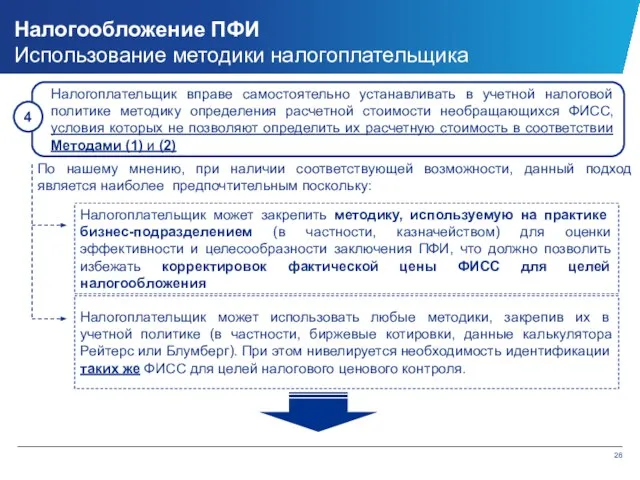

Налогоплательщик может закрепить методику, используемую на практике бизнес-подразделением (в частности, казначейством) для оценки эффективности и целесообразности заключения ПФИ, что должно позволить избежать корректировок фактической цены ФИСС для целей налогообложения

Налогоплательщик может использовать любые методики, закрепив их в учетной политике (в частности, биржевые котировки, данные калькулятора Рейтерс или Блумберг). При этом нивелируется необходимость идентификации таких же ФИСС для целей налогового ценового контроля.

Налогоплательщик вправе самостоятельно устанавливать в учетной налоговой политике методику определения расчетной стоимости необращающихся ФИСС, условия которых не позволяют определить их расчетную стоимость в соответствии Методами (1) и (2)

4

Налогообложение ПФИ

Определение расчетной стоимости товарного своп контракта

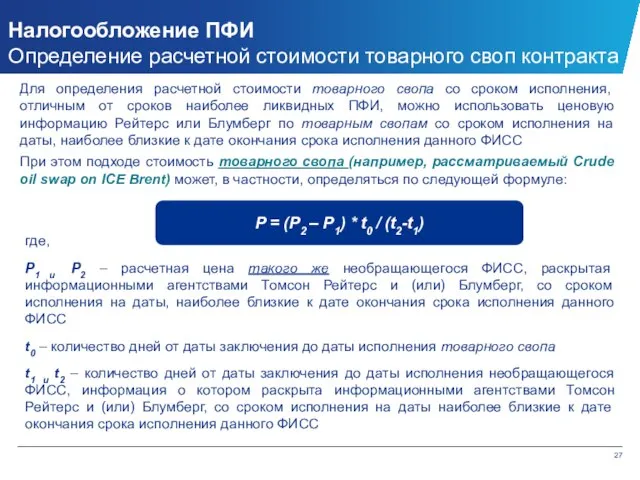

Для определения расчетной стоимости

Налогообложение ПФИ

Определение расчетной стоимости товарного своп контракта

Для определения расчетной стоимости

При этом подходе стоимость товарного свопа (например, рассматриваемый Crude oil swap on ICE Brent) может, в частности, определяться по следующей формуле:

P = (P2 – P1) * t0 / (t2-t1)

где,

P1 и P2 – расчетная цена такого же необращающегося ФИСС, раскрытая информационными агентствами Томсон Рейтерс и (или) Блумберг, со сроком исполнения на даты, наиболее близкие к дате окончания срока исполнения данного ФИСС

t0 – количество дней от даты заключения до даты исполнения товарного свопа

t1 и t2 – количество дней от даты заключения до даты исполнения необращающегося ФИСС, информация о котором раскрыта информационными агентствами Томсон Рейтерс и (или) Блумберг, со сроком исполнения на даты наиболее близкие к дате окончания срока исполнения данного ФИСС

Налогообложение ПФИ

Льготное налогообложение сделок с центральным контрагентом

Участник торгов

Общая налоговая база

Участник

Налогообложение ПФИ

Льготное налогообложение сделок с центральным контрагентом

Участник торгов

Общая налоговая база

Участник

Общая налоговая база

доходы/расходы

доходы/расходы

ЦК

Налоговая база по НО ЦБ и НО ПФИ

или

Налоговая база по НО ЦБ и НО ПФИ

или

Цена признается рыночной ценой и применяется для целей налогообложения

!

Сделки без ЦК

Сделки с ЦК

до 01.01.2015

с 01.01.2015

* С 01.01.2016 контроль цен для целей налогообложения применяется только в отношении сделок с ценными бумагами и ФИСС, признаваемых контролируемыми в соответствии с разделом V.1 НК РФ

Налог на добавленную стоимость

Льготы для ФИСС

Определение ФИСС, а также их базисного

Налог на добавленную стоимость

Льготы для ФИСС

Определение ФИСС, а также их базисного

пп. 15.2 п. 3: освобождаются от налогообложения операции, осуществляемые в рамках

пп. 15.2 п. 3: освобождаются от налогообложения операции, осуществляемые в рамках

передача (возврат) имущества, предназначенного для коллективного клирингового обеспечения и/или индивидуального клирингового обеспечения

выплата процентов, начисленных на средства гарантийного фонда, формируемого за счет имущества, являющегося предметом коллективного клирингового обеспечения и/или индивидуального клирингового обеспечения, подлежащих уплате клиринговой организацией участникам клиринга и иным лицам в соответствии с правилами клиринга такой клиринговой организации на основании Закона N 7-ФЗ от 7 февраля 2011 года «О клиринге и клиринговой деятельности»

Учебный центр

Налог на добавленную стоимость

Льготы для ФИСС

Налог на добавленную стоимость

Исчисление НДС по базовым активам

!

Налог на добавленную стоимость

Исчисление НДС по базовым активам

!

Налог на добавленную стоимость

Определение стоимости базового актива по поставочным ФИСС для

Налог на добавленную стоимость Определение стоимости базового актива по поставочным ФИСС для

ФИСС

Обращающиеся

Не обращающиеся

и срочные сделки

Налоговая база определяется как стоимость по которой должна быть осуществлена реализация базисного актива и которая определена в соответствии с условиями спецификации ФИСС, утвержденными биржей, но не ниже стоимости, исчисленной в соответствии со статьей 105.3 НК РФ на дату, соответствующую моменту определения налоговой базы

Опционы

Прочие

Налоговая база определяется как стоимость, по которой должна быть осуществлена реализация базисного актива и которая определена в соответствии с условиями спецификации ФИСС, утвержденными биржей

Сделки, предполагающие поставку товаров (выполнение работ, оказание услуг) по истечении установленного договором (контрактом) срока по указанной непосредственно в этом договоре или контракте цене

Моментом (ст. 167) определения налоговой базы, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

!

Налог на добавленную стоимость

Расчет пропорций облагаемых и не облагаемых НДС операций

добавленная

Налог на добавленную стоимость

Расчет пропорций облагаемых и не облагаемых НДС операций

добавленная

+

=

Приобретение

Реализация

Компания

С НДС

100+18=118

Раздельный учет (п. 4 ст. 149 НК РФ)

В бюджет НДС: (18-1,8=16,2)

полученный - уплаченный

К вычету 83,4% уплаченного НДС, 16,6% на расходы

18 - 0,834*1,8 = 16,5

100-10=90 (*0,2=18)

Налог на добавленную стоимость

Расчет Пропорции по расходам

Налогоплательщик вправе не применять положения

Налог на добавленную стоимость

Расчет Пропорции по расходам

Налогоплательщик вправе не применять положения

Раздельный учет (Абз. 7 п. 4 ст. 149 НК РФ)

Налог на добавленную стоимость

Расчет Пропорции по доходам

4. Суммы налога, предъявленные продавцами

Налог на добавленную стоимость

Расчет Пропорции по доходам

4. Суммы налога, предъявленные продавцами

Раздельный учет (П. 4 ст. 149 НК РФ)

Налог на добавленную стоимость

Расчет Пропорции по доходам

4.1. Пропорция, указанная в абзаце

Налог на добавленную стоимость

Расчет Пропорции по доходам

4.1. Пропорция, указанная в абзаце

2) в целях расчета пропорции в отношении финансовых инструментов срочных сделок в качестве стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период:

стоимость финансовых инструментов срочных сделок, предполагающих поставку базисного актива, определяемая по правилам, установленным статьей 154 настоящего Кодекса, при условии отгрузки (передачи) базисного актива соответствующих финансовых инструментов срочных сделок в налоговом периоде (месяце);

Раздельный учет (П. 4 ст. 149 НК РФ)

Налог на добавленную стоимость

Расчет Пропорции по доходам

сумма чистого дохода, полученного налогоплательщиком

Налог на добавленную стоимость

Расчет Пропорции по доходам

сумма чистого дохода, полученного налогоплательщиком

При этом суммой чистого дохода признается разница между всеми полученными доходами, не связанными с реализацией базисного актива (в том числе полученные суммы вариационной маржи и премий по контракту), по всем финансовым инструментам срочных сделок и всеми произведенными расходами, не связанными с реализацией базисного актива (в том числе уплаченные суммы вариационной маржи и премий по контракту), по всем финансовым инструментам срочных сделок при условии, что такая разница является положительной. Если такая разница является отрицательной, то она не учитывается при расчете пропорции в соответствии с настоящим абзацем;

Раздельный учет (П. 4 ст. 149 НК РФ)

Налог на добавленную стоимость

Расчет 5 %-ой доли по расходам

Расчет 5 %-ой

Налог на добавленную стоимость

Расчет 5 %-ой доли по расходам

Расчет 5 %-ой

, или

* Формула (1) или (2) применяется в зависимости от подхода к квалификации расходов на ПФИ, принятой налогоплательщиком. Расходы по ПФИ могут либо признаваться расходами на приобретение, производство и (или) реализацию товаров (работ, услуг) или нет. В первом случае будет использоваться формула (1), во втором - (2).

Окончательное решение по вопросу применения указанных формул, налогоплательщик должен принимать самостоятельно!

Расходом по поставочному ПФИ в общем случае будет признаваться:

Альтернатива 1 - (1) стоимость передаваемого базисного актива, (2) отрицательный финансовый результат по сделке и (3) сумма произведенных расходов по сделке

Альтернатива 2 – совокупный отрицательный финансовый результат от исполнения сделки по данным бухгалтерского учета (счет 91)

Расходом по расчетному ПФИ в общем случае будет признаваться отрицательный финансовый результат от исполнения сделки по данным бухгалтерского учета (счет 91)

Налог на добавленную стоимость

Расчет Пропорции по доходам

Расчет Пропорции по доходам (абз.

Налог на добавленную стоимость

Расчет Пропорции по доходам

Расчет Пропорции по доходам (абз.

Доходом по ПФИ для целей определения Пропорции в общем случае признается:

Для поставочного ПФИ – цена реализации базисного актива (в том числе иностранной валюты), определенная в соответствии с условиями сделки

Для расчетного ПФИ - разница между всеми полученными доходами по сделке и всеми произведенными расходами (чистый доход) при условии, что такая разница является положительной. Указанная разница определяется по совокупности всех сделок с расчетными ПФИ

Расчетные ФИСС и поставочные ФИСС в части, не связанной

с реализацией

Расчетные ФИСС и поставочные ФИСС в части, не связанной с реализацией

В расчете пропорции учитывается сумма чистого дохода, полученного налогоплательщиком в текущем налоговом периоде в результате исполнения (прекращения) соответствующих обязательств, включая суммы денежных средств, которые должны быть получены в будущих налоговых периодах, если дата определения (возникновения) соответствующего права требования по ФИСС имела место в текущем налоговом периоде

С 01.01.2014 – п.4.1. ст.170 НК РФ: Суммой чистого дохода признается разница между всеми полученными доходами и произведенными расходами, не связанными с реализацией базового актива (в том числе по суммам вариационной маржи и премий по контрактам), по всем ФИСС, при условии, что такая разница является положительной. Если такая разница является отрицательной, то она не учитывается при расчете пропорции

Учебный центр

Налог на добавленную стоимость

Расчет Пропорции по доходам

Поставочные ФИСС в части, связанной

с реализацией базового актива

В расчете

Поставочные ФИСС в части, связанной

с реализацией базового актива

В расчете

стоимость необращающихся поставочных ФИСС при их реализации определяется как стоимость базового актива, указанная непосредственно в договоре, но не ниже его стоимости, исчисленной исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ, действующих на дату, соответствующую моменту определения рыночной цены базового актива

Налог на добавленную стоимость

Расчет Пропорции по доходам

Отложенные налоговые активы и обязательства компаний по ПФИ

Отложенный налог – сумма,

Отложенные налоговые активы и обязательства компаний по ПФИ

Отложенный налог – сумма,

Отложенные налоговые обязательства (далее – ОНО) – сумма налогов на прибыль, подлежащая уплате в бюджетную систему Российской Федерации в будущих отчетных периодах в отношении налогооблагаемых временных разниц

Отложенные налоговые активы (далее – ОНА) – сумма налогов на прибыль, подлежащих возмещению в будущих отчетных периодах в отношении:

вычитаемых временных разниц;

перенесенных на будущее убытков, не использованных для уменьшения налога на прибыль

Учебный центр

Налоговая база актива - сумма, которая будет вычитаться в налоговых целях

Налоговая база актива - сумма, которая будет вычитаться в налоговых целях

Налоговая база обязательства - балансовая стоимость обязательства за вычетом любых сумм, которые подлежат вычету в налоговых целях или включению в налоговую базу в отношении такого обязательства в будущих периодах (т.е. сумма, относимая на обязательство в налоговых целях)

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Временные разницы - разницы между балансовой стоимостью актива или обязательства по

Временные разницы - разницы между балансовой стоимостью актива или обязательства по

налогооблагаемые временные разницы (далее – НВР) - временные разницы, приводящие к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджетную систему Российской Федерации в будущих отчетных периодах

вычитаемые временные разницы (далее – ВВР) - временные разницы, приводящие к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджетную систему Российской Федерации в будущих отчетных периодах

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Отложенные налоговые активы и обязательства компаний по ПФИ

Расчет отложенного налога включает

Отложенные налоговые активы и обязательства компаний по ПФИ

Расчет отложенного налога включает

выявление разниц между налоговой базой (НБ) и балансовой стоимостью (БС) активов и обязательств, а также событий и операций.

классификация выявленных разниц (ВВР или НВР);

расчет ОНО и ОНА путем умножения полученных НВР и ВВР на применимую ставку налога прибыль;

Определение раздела баланса (счетов), в котором подлежат отражению рассчитанные суммы ОНО и ОНА (счета по учету финансовых результатов или счета по учету капитала)

ОНА формируется, когда:

балансовая стоимости АКТИВА меньше его налоговой базы

балансовая стоимость ОБЯЗАТЕЛЬСТВА больше его налоговой базы

ОНО формируется, когда:

балансовая стоимости АКТИВА больше его налоговой базы

балансовая стоимость ОБЯЗАТЕЛЬСТВА меньше его налоговой базы

Учебный центр

Переоценка справедливой стоимости производного финансового инструмента осуществляется в конец каждого отчетного

Переоценка справедливой стоимости производного финансового инструмента осуществляется в конец каждого отчетного

Расчет финансового результата и его признание осуществляется в момент исполнения ПФИ. Текущей переоценки нет

Бухгалтерский учет по МСФО

Налоговый учет

Переоценка ПФИ до их справедливой стоимости

Возникновение НВР и ВВР

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Опционная премия признается справедливой стоимостью инструмента и на дату признания доходов

Опционная премия признается справедливой стоимостью инструмента и на дату признания доходов

Премия по опционному контракту признается в составе доходов/ расходов единовременно на дату осуществления расчетов

Бухгалтерский учет по МСФО

Налоговый учет

Отражение премий по опционным контрактам

Возникновение НВР и ВВР

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Отложенные налоговые активы и обязательства компаний по ПФИ

Учебный центр

Бухгалтерский учет и аудит дебиторской и кредиторской задолженности

Бухгалтерский учет и аудит дебиторской и кредиторской задолженности Основные теоретические концепции корпоративных финансов

Основные теоретические концепции корпоративных финансов Инвестиционный проект: строительство ЦБК Сегежа Запад

Инвестиционный проект: строительство ЦБК Сегежа Запад Влияние бухгалтерских и налоговых ошибок на качество бухгалтерской отчетности предприятия ЗАО Астраханоргтехводстрой

Влияние бухгалтерских и налоговых ошибок на качество бухгалтерской отчетности предприятия ЗАО Астраханоргтехводстрой Стратегии финансового развития

Стратегии финансового развития Метод бухгалтерского учета

Метод бухгалтерского учета Бухгалтерский учет. Тема 10. Учет обязательств в организациях

Бухгалтерский учет. Тема 10. Учет обязательств в организациях История появления денег

История появления денег Функції і механізм інвестиційного менеджменту

Функції і механізм інвестиційного менеджменту Бухгалтерский учет основных средств

Бухгалтерский учет основных средств Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ

Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ Банковские карты

Банковские карты Денежно-кредитная политика

Денежно-кредитная политика Финансовая политика государства

Финансовая политика государства Финансовая система Российской Федерации

Финансовая система Российской Федерации Предложение ВТБ по обслуживанию в области приема платежей физических лиц

Предложение ВТБ по обслуживанию в области приема платежей физических лиц Бухгалтерский баланс, его важнейшие элементы. (Тема 2)

Бухгалтерский баланс, его важнейшие элементы. (Тема 2) Государственные и негосударственные кредитные организации

Государственные и негосударственные кредитные организации Зарплатно-картковий проект. Комплексне банківське рішення для вашої компанії та працівників

Зарплатно-картковий проект. Комплексне банківське рішення для вашої компанії та працівників Технологическое обеспечение ведения бюджетного учета

Технологическое обеспечение ведения бюджетного учета Декларування громадянами та фізичними особами – підприємцями доходів, отриманих у 2017 році

Декларування громадянами та фізичними особами – підприємцями доходів, отриманих у 2017 році Международная школа бухгалтеров и аудиторов Натальи Алексеевой BEST. Бухгалтерский учёт с 0

Международная школа бухгалтеров и аудиторов Натальи Алексеевой BEST. Бухгалтерский учёт с 0 Що таке фінансовий менеджмент. Чому “фінанси” — це значно ширше, ніж гроші

Що таке фінансовий менеджмент. Чому “фінанси” — це значно ширше, ніж гроші Комплексная оценка эффективности финансово-хозяйственной деятельности предприятий торговли и общественного питания

Комплексная оценка эффективности финансово-хозяйственной деятельности предприятий торговли и общественного питания Государственный долг

Государственный долг Фондовый рынок в РФ

Фондовый рынок в РФ Урегулирование налоговых споров

Урегулирование налоговых споров Парковки

Парковки