НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ – АКТУАЛЬНЫЕ ПРОБЛЕМЫ ИСЧИСЛЕНИЯ И УПЛАТЫ В БЮДЖЕТ Плательщики НДС; Освобождение от обязанно

Содержание

- 2. Особенности исчисления и уплаты НДС налоговыми агентами; «Входной налог», источники его покрытия; Ввоз товаров на таможенную

- 4. Не признаются налогоплательщиками организации, являющиеся иностранными организаторами Олимпийских игр и Паралимпийских игр в соответствии со статьей

- 5. Учет налогоплательщиков НДС Плательщики НДС обязаны встать на учет в налоговых органах: По месту нахождения организации;

- 6. Перечень организаций и предпринимателей, которые не обязаны платить НДС по операциям внутри России Применяющие ЕСХН –

- 7. Исключение из правил Указанные лица обязаны заплатить НДс, при выставлении счета-фактуры покупателю НДС по товарам, ввезенным

- 8. Освобождение от обязанностей налогоплательщика НДС Освобождение от обязанностей налогоплательщика НДС – это право: Не платить НДС

- 9. Общая сумма выручки за три последовательно прошедших календарных месяца не должна превышать 2 млн. руб. При

- 10. В сумме выручки не учитывается Выручка полученная от применения ЕНВД; Суммы, связанные с расчетами по оплате

- 11. Отсутствие права на освобождение по ст. 145 НК РФ Сумма выручки превышает 2 млн руб.; Реализующие

- 12. Необходимые документы для применения ст.145 НК РФ Уведомление об использовании права на освобождение (Приказ МНС России

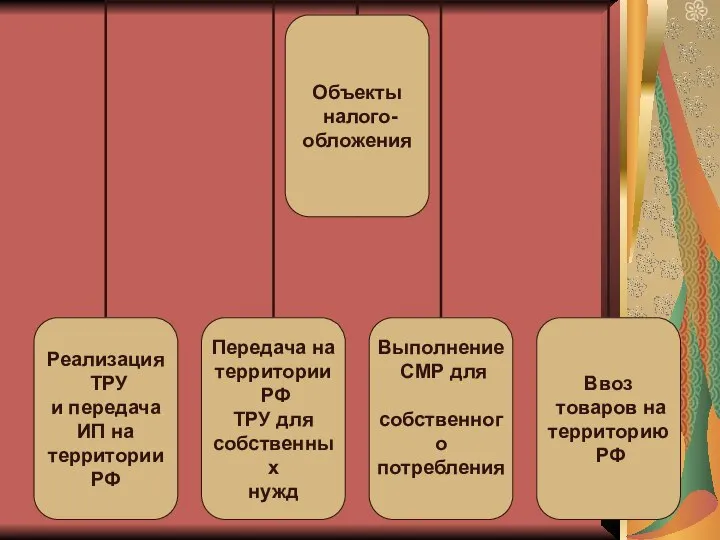

- 14. Объект налогообложения Реализация: Передача на возмездной основе права собственности на товар; Передача на возмездной основе результатов

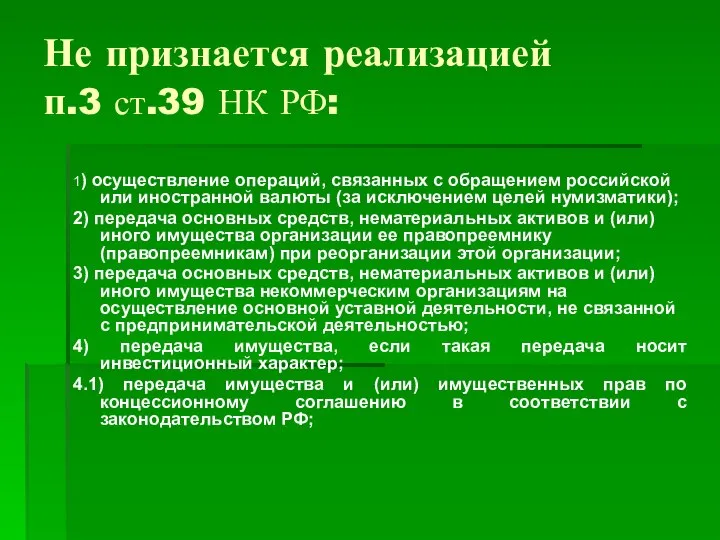

- 15. Не признается реализацией п.3 ст.39 НК РФ: 1) осуществление операций, связанных с обращением российской или иностранной

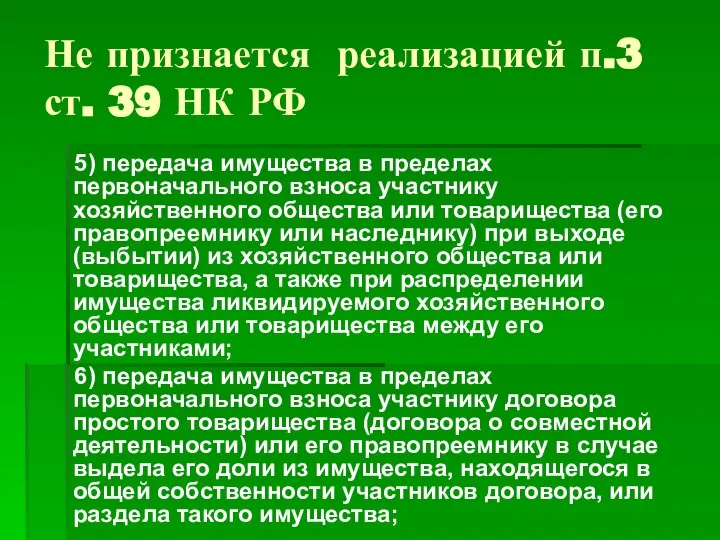

- 16. Не признается реализацией п.3 ст. 39 НК РФ 5) передача имущества в пределах первоначального взноса участнику

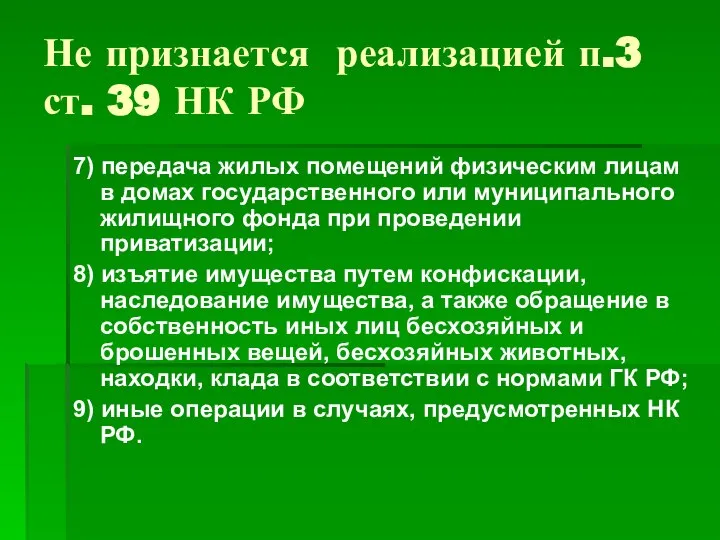

- 17. Не признается реализацией п.3 ст. 39 НК РФ 7) передача жилых помещений физическим лицам в домах

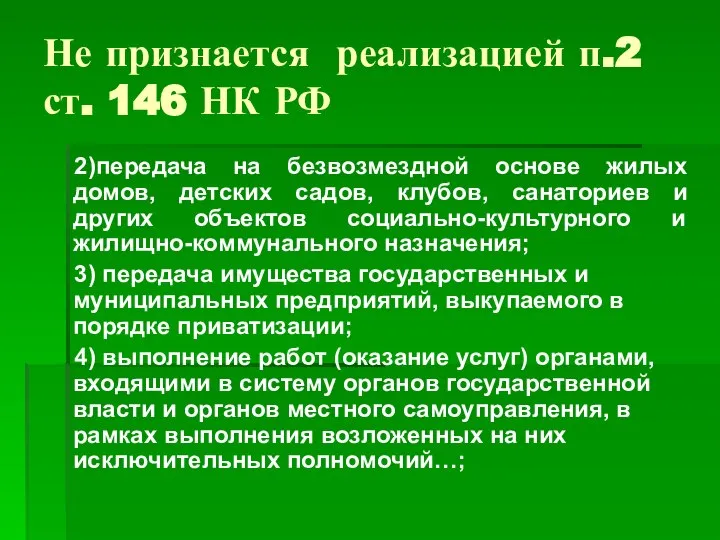

- 18. Не признается реализацией п.2 ст. 146 НК РФ 2)передача на безвозмездной основе жилых домов, детских садов,

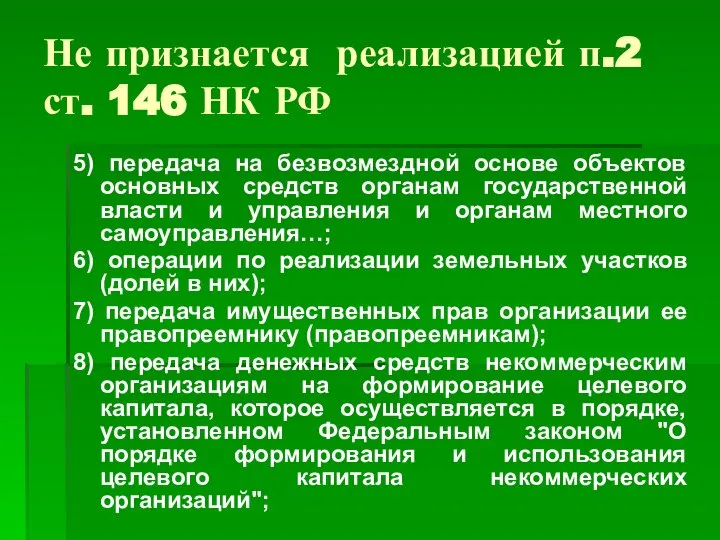

- 19. Не признается реализацией п.2 ст. 146 НК РФ 5) передача на безвозмездной основе объектов основных средств

- 20. Место реализации товаров Товар находится на территории РФ не отгружается и не транспортируется; Товар в момент

- 21. Место реализации работ (услуг) По месту деятельности лица, которое эти Р,У выполняет (оказывает); По месту нахождения

- 22. Льготы по НДС Обороты по реализации: Социально значимых товаров; Медицинских услуг; Услуг по перевозке пассажиров городским

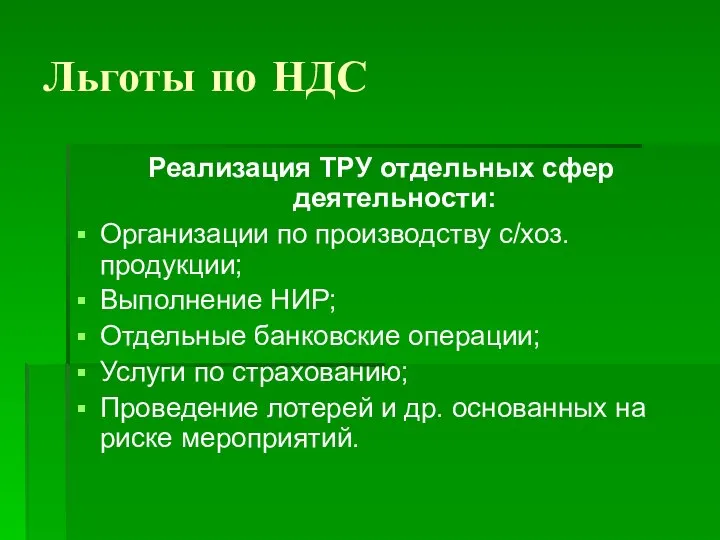

- 23. Льготы по НДС Реализация ТРУ отдельных сфер деятельности: Организации по производству с/хоз. продукции; Выполнение НИР; Отдельные

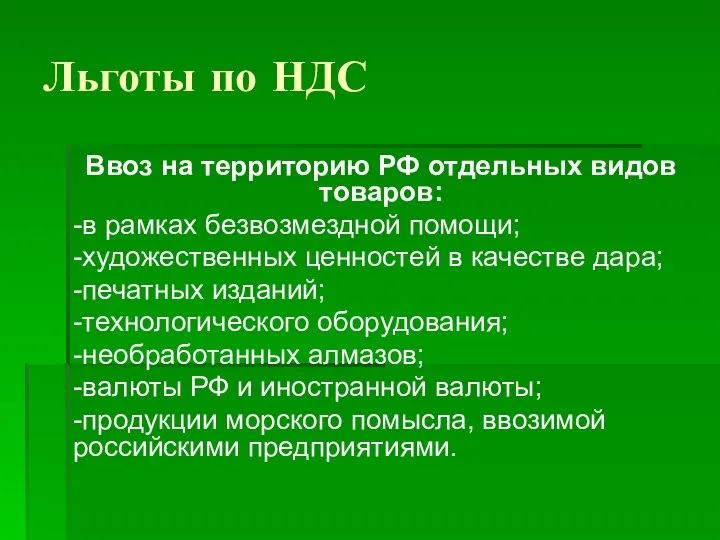

- 24. Льготы по НДС Ввоз на территорию РФ отдельных видов товаров: -в рамках безвозмездной помощи; -художественных ценностей

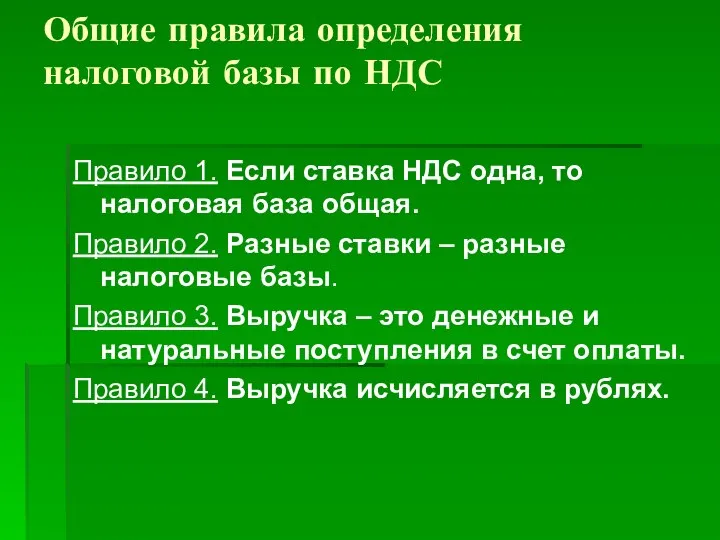

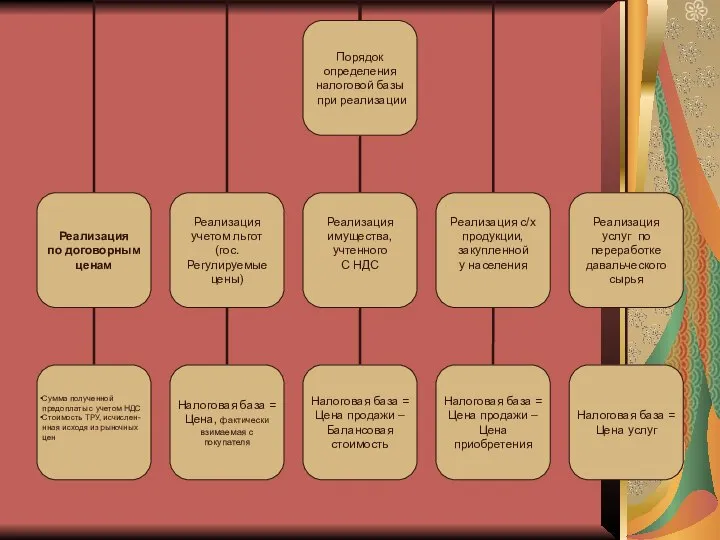

- 25. Общие правила определения налоговой базы по НДС Правило 1. Если ставка НДС одна, то налоговая база

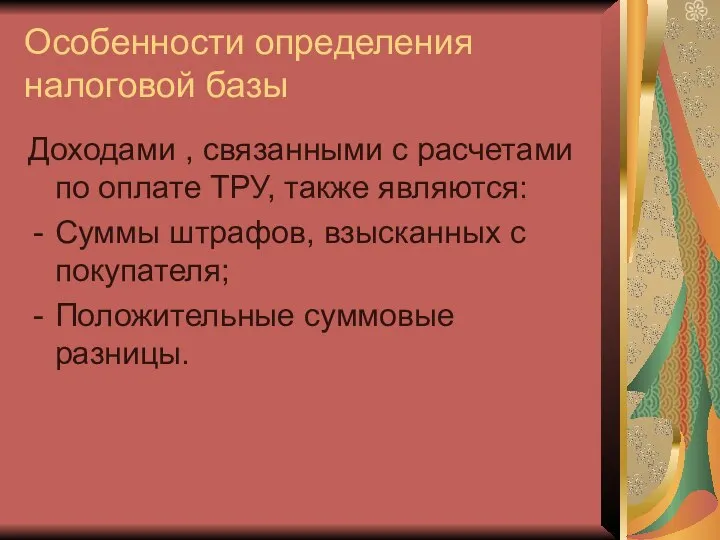

- 27. Особенности определения налоговой базы Доходами , связанными с расчетами по оплате ТРУ, также являются: Суммы штрафов,

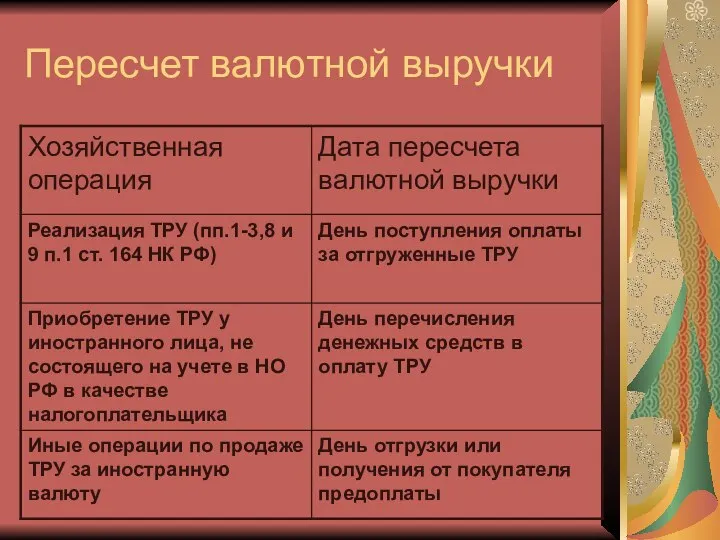

- 28. Пересчет валютной выручки

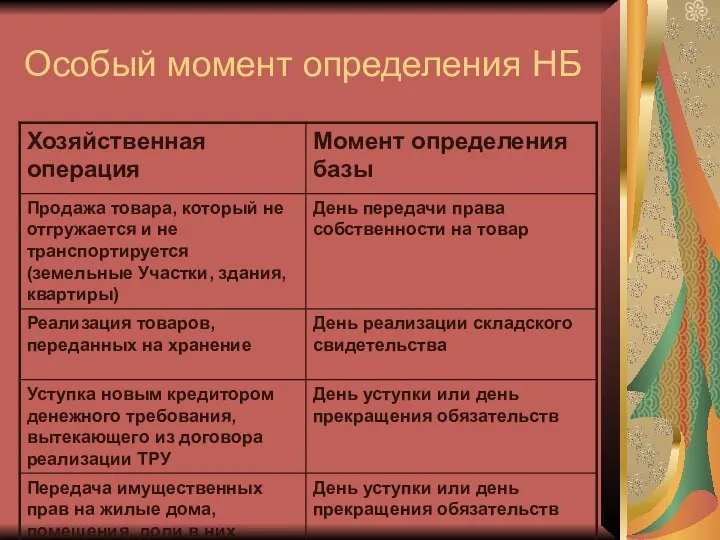

- 29. Особый момент определения НБ

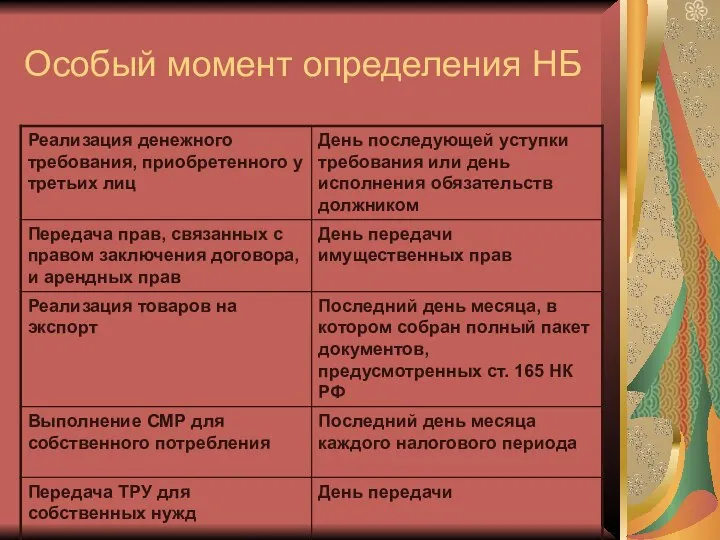

- 30. Особый момент определения НБ

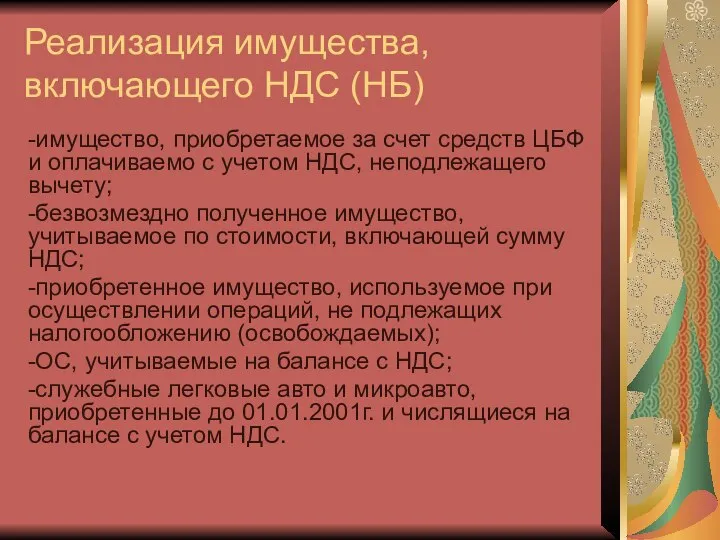

- 31. Реализация имущества, включающего НДС (НБ) -имущество, приобретаемое за счет средств ЦБФ и оплачиваемо с учетом НДС,

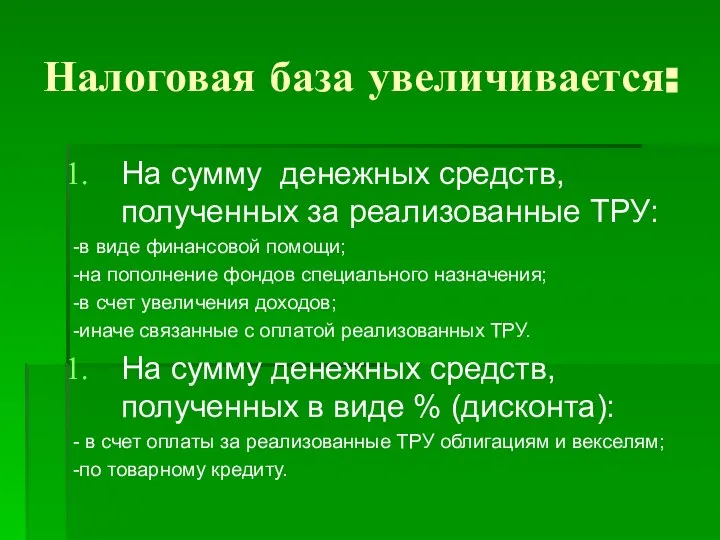

- 32. Налоговая база увеличивается: На сумму денежных средств, полученных за реализованные ТРУ: -в виде финансовой помощи; -на

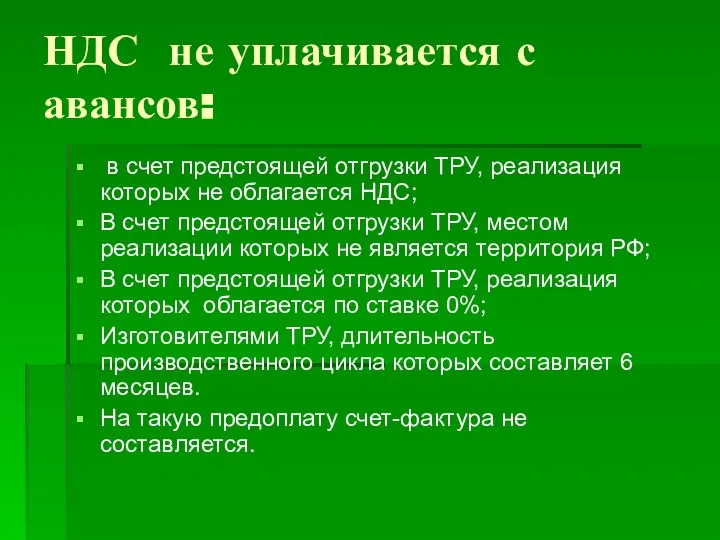

- 33. НДС не уплачивается с авансов: в счет предстоящей отгрузки ТРУ, реализация которых не облагается НДС; В

- 34. Особенности исчисления и уплаты НДС налоговыми агентами

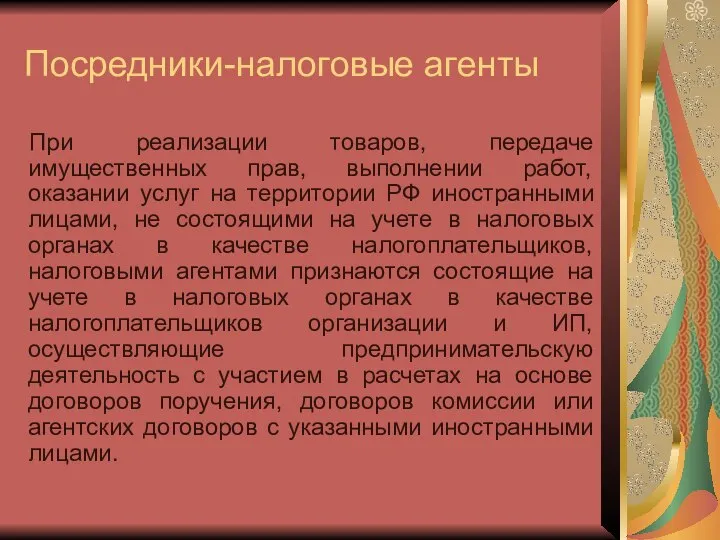

- 35. Посредники-налоговые агенты При реализации товаров, передаче имущественных прав, выполнении работ, оказании услуг на территории РФ иностранными

- 36. НБ для посредников НБ определяется налоговым агентом как стоимость таких ТРУ, имущественных прав с учетом акцизов

- 37. Налоговый период Налоговый период – это период, по итогам которого должна быть определена налоговая база и

- 38. Ставки НДС Ставка 0% (реализация) -экспортируемые товары; -работы и услуги по сопровождению, транспортировке, погрузке и перегрузке

- 39. Ставки НДС Ставка 10%, при реализации: -продовольственных товаров –пп1 п.2.ст. 164 НК РФ; -товаров для детей

- 40. Ставки НДС 18% Во всех остальных случаях

- 41. Ставки НДС, определяемые расчетным методом 10/110%,18/118% При получении денежных средств, связанных с оплатой ТРУ; При получении

- 42. Порядок исчисления суммы НДС= НБхС, Необходимо: -определить налоговую базу по каждому виду операции, облагаемых по разным

- 43. «Входной налог», источники его покрытия Принимается к вычету (возмещению) – ст.171,172,176 НК РФ; Учитывается в стоимости

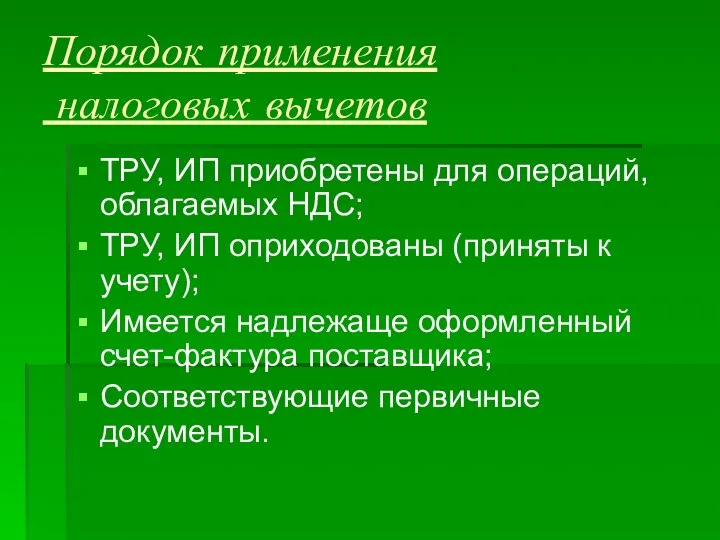

- 44. Порядок применения налоговых вычетов ТРУ, ИП приобретены для операций, облагаемых НДС; ТРУ, ИП оприходованы (приняты к

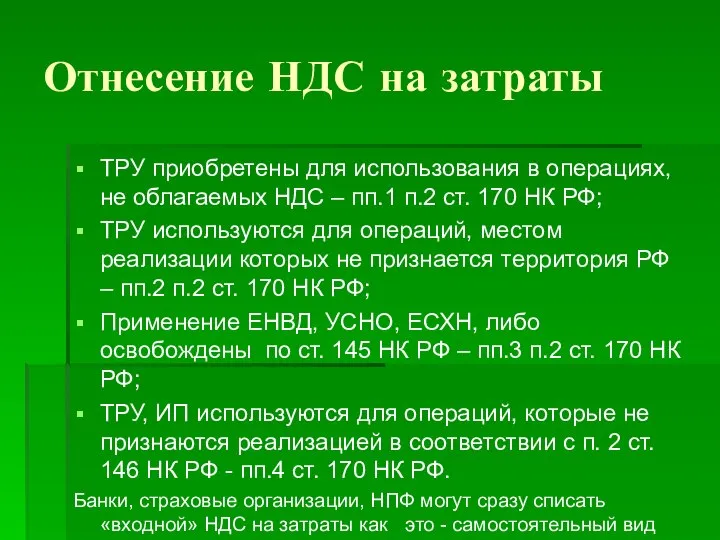

- 45. Отнесение НДС на затраты ТРУ приобретены для использования в операциях, не облагаемых НДС – пп.1 п.2

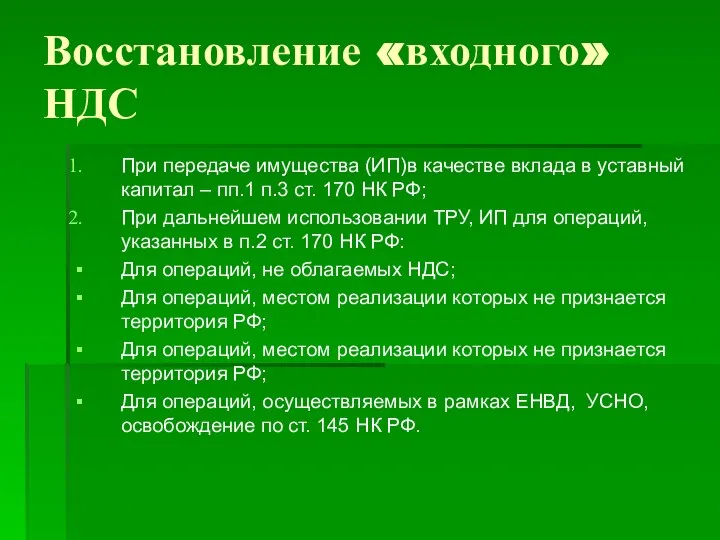

- 46. Восстановление «входного» НДС При передаче имущества (ИП)в качестве вклада в уставный капитал – пп.1 п.3 ст.

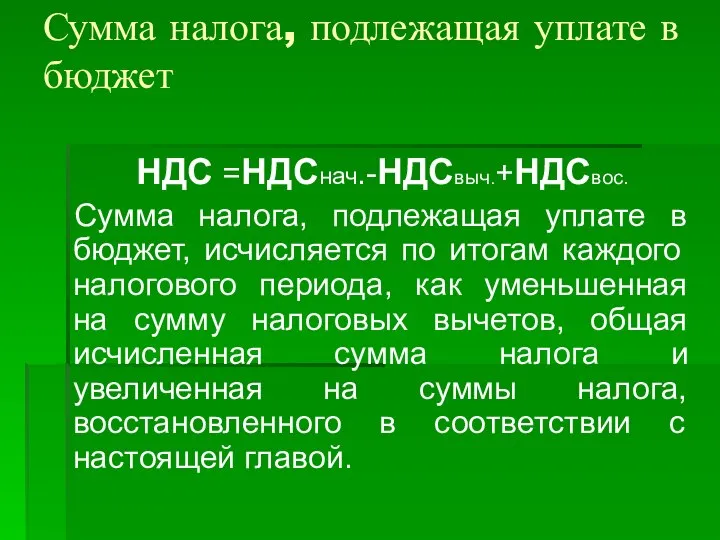

- 48. Сумма налога, подлежащая уплате в бюджет НДС =НДСнач.-НДСвыч.+НДСвос. Сумма налога, подлежащая уплате в бюджет, исчисляется по

- 49. Срок уплаты НДС в бюджет не позднее 20-го числа каждого из трех месяцев, следующего за истекшим

- 51. Скачать презентацию

Искусство Древнего Египта

Искусство Древнего Египта Теоретические основы налоговой цивилизации. Элементы налога. Классификация налогов по уровням налоговой системы

Теоретические основы налоговой цивилизации. Элементы налога. Классификация налогов по уровням налоговой системы Гендерная социализация

Гендерная социализация  ВЕДЕНИЕ СЛУЖЕБНОЙ ПЕРЕПИСКИ ПО ОБРАЩЕНИЯМ ГРАЖДАН

ВЕДЕНИЕ СЛУЖЕБНОЙ ПЕРЕПИСКИ ПО ОБРАЩЕНИЯМ ГРАЖДАН . Цель и задачи исследования_

. Цель и задачи исследования_ Первичный сектор отрасли

Первичный сектор отрасли  Ознакомление детей от 6 до 9 лет с туризмом

Ознакомление детей от 6 до 9 лет с туризмом Общая патофизиология нервной системы

Общая патофизиология нервной системы Архимандрит Гавриил

Архимандрит Гавриил Цикл for

Цикл for Определение логарифма. Основное логарифмическое тождество. Алгебра 11 класс

Определение логарифма. Основное логарифмическое тождество. Алгебра 11 класс  Основные приемы работы в Paint

Основные приемы работы в Paint Разминка по БКД

Разминка по БКД Проект загородного дома

Проект загородного дома МХК Культура Китая

МХК Культура Китая Устройство, обслуживание и эксплуатация бензопилы

Устройство, обслуживание и эксплуатация бензопилы Презентация по МХК Великие открытия и Изобретения Леонардо да Винчи

Презентация по МХК Великие открытия и Изобретения Леонардо да Винчи  Машины постоянного тока

Машины постоянного тока Физическое воспитание, как социальное явление

Физическое воспитание, как социальное явление Презентация Экономическая деятельность

таможенных органов

и ее взаимосвязь

с экономикой таможенного дела

Презентация Экономическая деятельность

таможенных органов

и ее взаимосвязь

с экономикой таможенного дела Группа Магнезит. Производство и реализация огнеупорной продукции

Группа Магнезит. Производство и реализация огнеупорной продукции Лето ягодное Часть 3 Презентацию подготовила С.Ф.Сироткина, учитель МОУ Уренской СОШ№1 Нижегородской области

Лето ягодное Часть 3 Презентацию подготовила С.Ф.Сироткина, учитель МОУ Уренской СОШ№1 Нижегородской области Стили и направления зарубежного изобразительного искусства

Стили и направления зарубежного изобразительного искусства  La maison de mon rêve

La maison de mon rêve Опыт ведущих зарубежных стран в области государственного регулирования сферы исследований и разработок

Опыт ведущих зарубежных стран в области государственного регулирования сферы исследований и разработок Веселая коляда

Веселая коляда Прогнозирование денежного потока инвестиционного проекта

Прогнозирование денежного потока инвестиционного проекта  Стрептококки

Стрептококки