Содержание

- 2. Классы источников информационной неопределенности Избыток информации; Дефицит информации.

- 3. Типы неопределенности неопределенность состояний внешней среды; неопределенность целей; неопределенность действий; временная неопределенность.

- 4. Банковский риск – вероятность (угроза) получения отрицательных финансовых результатов.

- 5. Виды банковских рисков Кредитный риск Валютный риск Процентный риск Инвестиционный (портфельный) риск Риск упущенной выгоды Риск

- 6. Факторы, повышающие кредитный риск концентрация кредитной деятельности банка в сфере (отрасли), чувствительной к изменениям в экономике;

- 7. Риск невозврата размещенных ресурсов банка Объект размещения ресурсов банка (ОРР) -объект вложения (размещения) какого-либо актива банка,

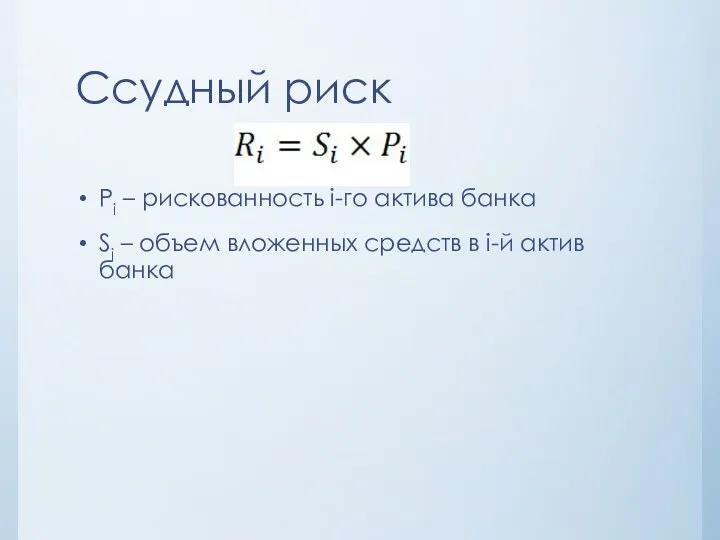

- 8. Ссудный риск Pi – рискованность i-го актива банка Si – объем вложенных средств в i-й актив

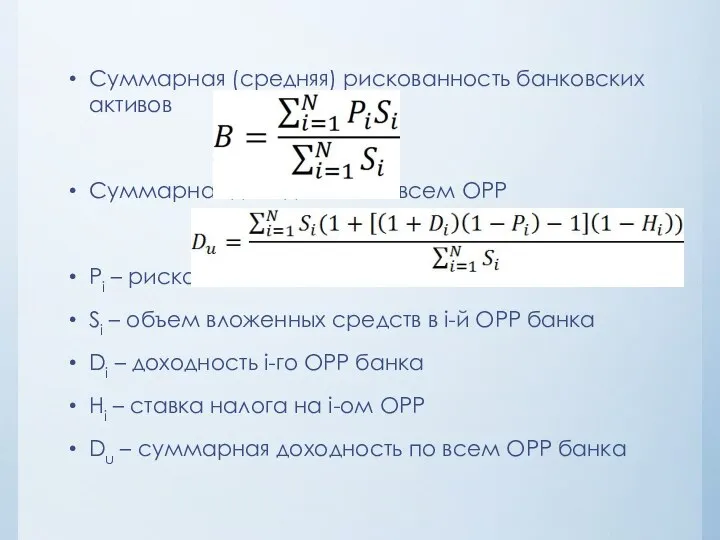

- 9. Суммарная (средняя) рискованность банковских активов Суммарная доходность по всем ОРР Pi – рискованность i-го ОРР банка

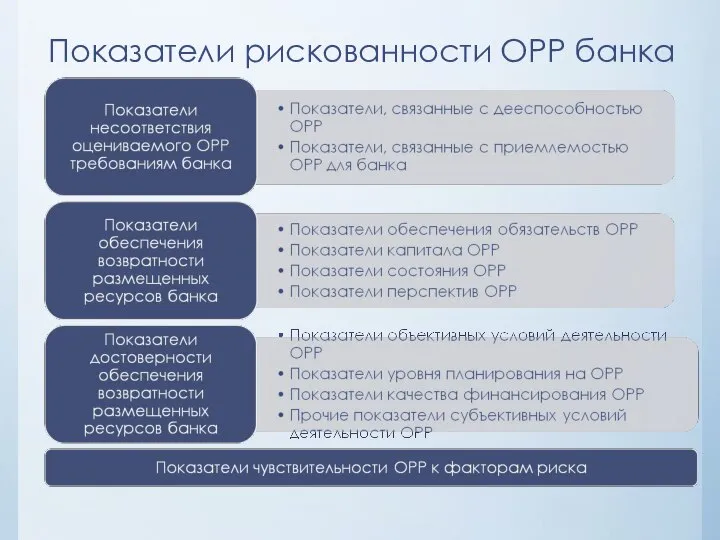

- 10. Показатели рискованности ОРР банка

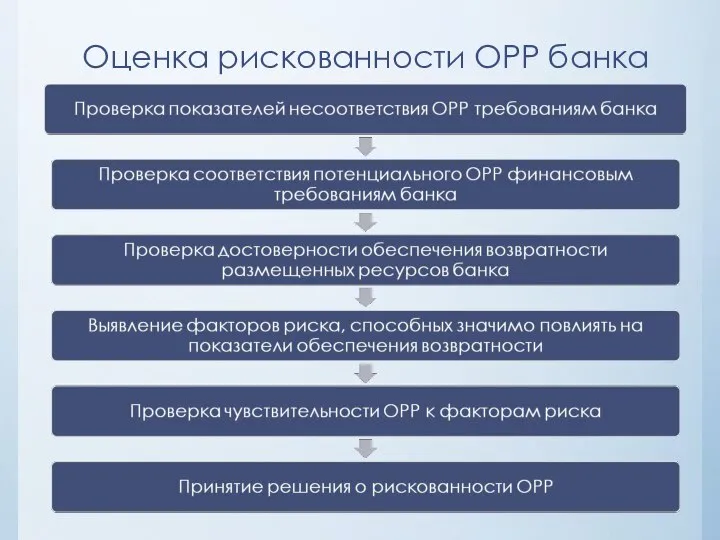

- 11. Оценка рискованности ОРР банка

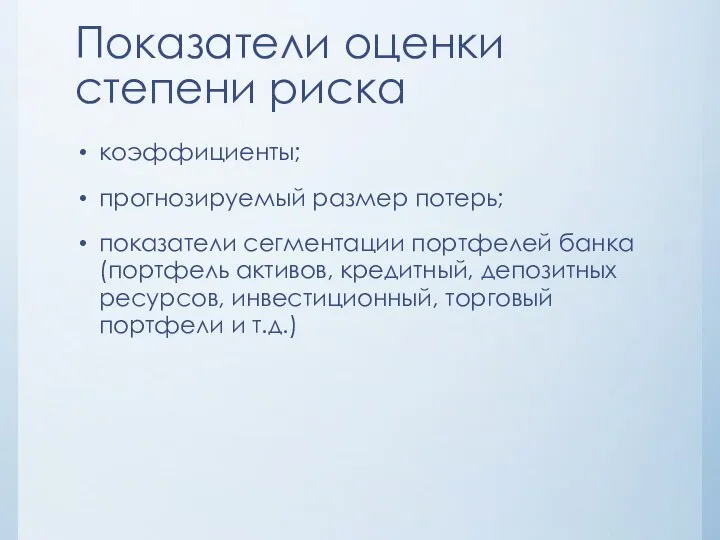

- 12. Показатели оценки степени риска коэффициенты; прогнозируемый размер потерь; показатели сегментации портфелей банка (портфель активов, кредитный, депозитных

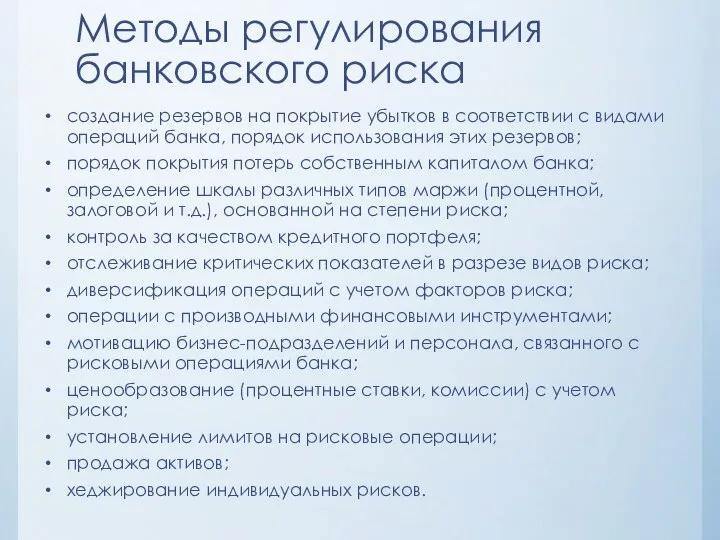

- 13. Методы регулирования банковского риска создание резервов на покрытие убытков в соответствии с видами операций банка, порядок

- 14. Методы снижения кредитного риска Оценка кредитоспособности заемщика, основанная на балльной оценке. Лимитирование ссудных операций. Политика диверсификации

- 15. Риски лизинговых операций имущественные, финансовые, организационные, технические, форс-мажорные, политические.

- 16. Страхование при имущественных рисках страхование имущества; страхование гражданской ответственности; страхование потерь дохода (прибыли) лизингополучателя.

- 17. Страхование при финансовых рисках страхование риска временной неплатежеспособности или полной неплатежеспособности лизингополучателя; страхование несоблюдения лизингополучателем договорных

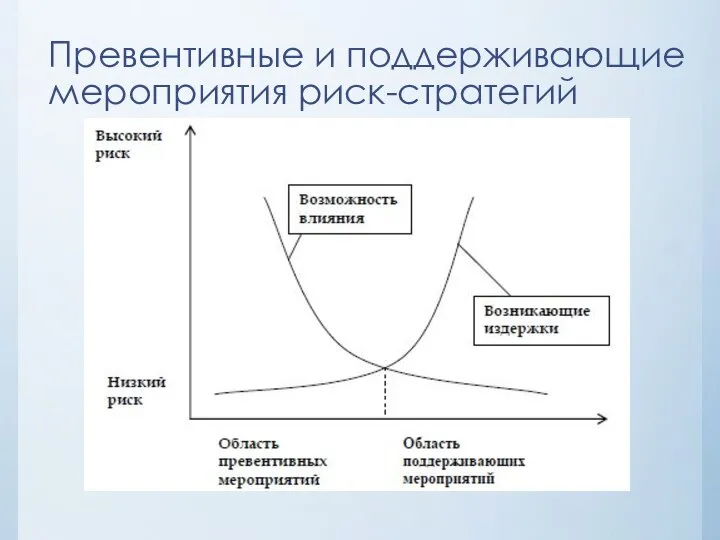

- 18. Превентивные и поддерживающие мероприятия риск-стратегий

- 19. Матрица стратегического потенциала

- 20. Хеджирование – система мер, позволяющих исключить или ограничить риск финансовых операций в результате неблагоприятных изменений курса

- 21. Инструменты хеджирования Форвардные контракты Фьючерсные контракты Опционы Свопы

- 22. Форвардный контракт – это соглашение между двумя сторонами о будущей поставке предмета контракта, которое заключается вне

- 24. Скачать презентацию

Кабинет. Описание

Кабинет. Описание Сочитание обуви и брюк

Сочитание обуви и брюк Перспективы развития планирования и прогнозирования бюджетных показателей

Перспективы развития планирования и прогнозирования бюджетных показателей Конкурс рисунков. Аделина 3 класс

Конкурс рисунков. Аделина 3 класс StyleBook. Цветотит – холодная зима

StyleBook. Цветотит – холодная зима Структурные радиационные дефекты в полупроводниковых приборах (ПП) и интегральных схемах (ИС)

Структурные радиационные дефекты в полупроводниковых приборах (ПП) и интегральных схемах (ИС) Основы брендинга

Основы брендинга  ТЕМА УРОКА: СУЩНОСТЬ И ФУНКЦИИ ДЕНЕГ «Даже любовь не свела с ума стольких людей, сколько

ТЕМА УРОКА: СУЩНОСТЬ И ФУНКЦИИ ДЕНЕГ «Даже любовь не свела с ума стольких людей, сколько  технологический цикл. Л1.

технологический цикл. Л1. Презентация тест Философия

Презентация тест Философия Политическая система

Политическая система РОДИТЕЛЬСКОЕ СОБРАНИЕ 13.11.10г.

РОДИТЕЛЬСКОЕ СОБРАНИЕ 13.11.10г. Производство летательных аппаратов

Производство летательных аппаратов Палитра описание идеи

Палитра описание идеи Топологические модели электронных схем. Схемы замещения электронных цепей по постоянному и переменному току

Топологические модели электронных схем. Схемы замещения электронных цепей по постоянному и переменному току Основы разработки программ для распределенной обработки данных

Основы разработки программ для распределенной обработки данных Ускорение. Торможение

Ускорение. Торможение История лоскутного шитья

История лоскутного шитья Общая физиология сенсорных систем

Общая физиология сенсорных систем Народный костюм

Народный костюм Презентация Модель М. Портера

Презентация Модель М. Портера Әлемдік саясат және халықаралық қатынастар

Әлемдік саясат және халықаралық қатынастар Спортивно - оздоровительный центр - презентация для начальной школы_

Спортивно - оздоровительный центр - презентация для начальной школы_ Perfekte Party

Perfekte Party Осень золотая… Желтый лист летит

Осень золотая… Желтый лист летит Конструкция автосцепного устройства

Конструкция автосцепного устройства Структура механизма

Структура механизма Разработка автоматической противопожарной защиты ООО «МАК-Иваново» г. Иваново»

Разработка автоматической противопожарной защиты ООО «МАК-Иваново» г. Иваново»