Содержание

- 2. Под темпом инфляции h понимается относительный прирост цен за период, обычно он измеряется в процентах и

- 3. Если наращение производится по простой ставке i в течение n лет, то реальное наращение при темпе

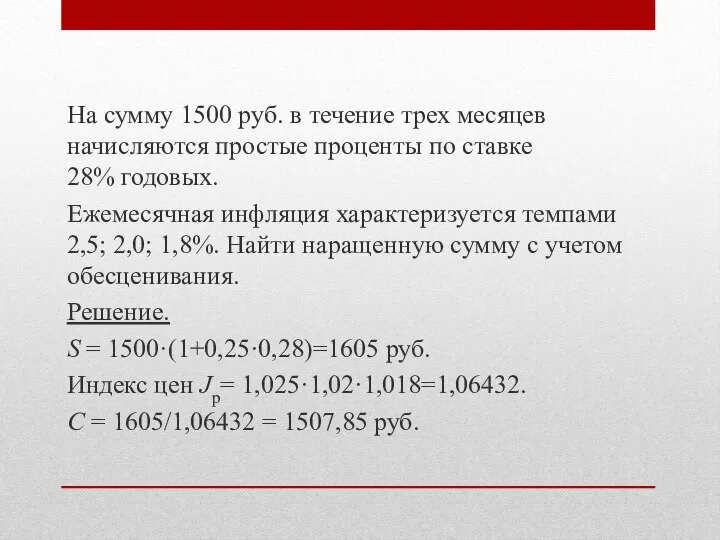

- 4. На сумму 1500 руб. в течение трех месяцев начисляются простые проценты по ставке 28% годовых. Ежемесячная

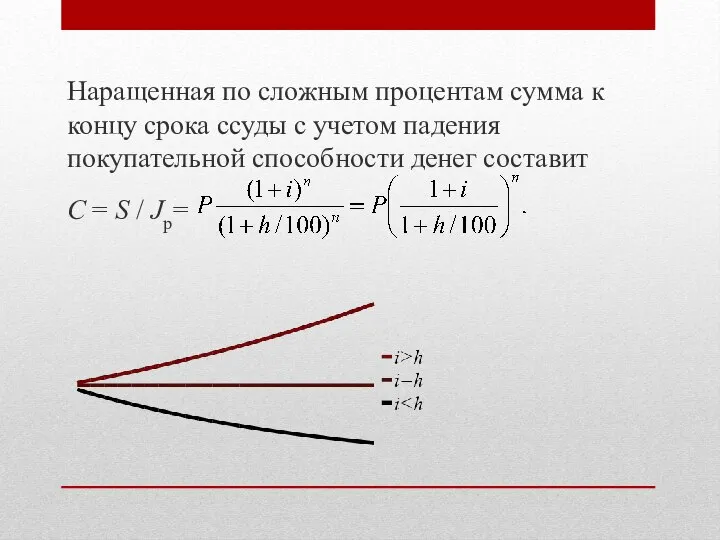

- 5. Наращенная по сложным процентам сумма к концу срока ссуды с учетом падения покупательной способности денег составит

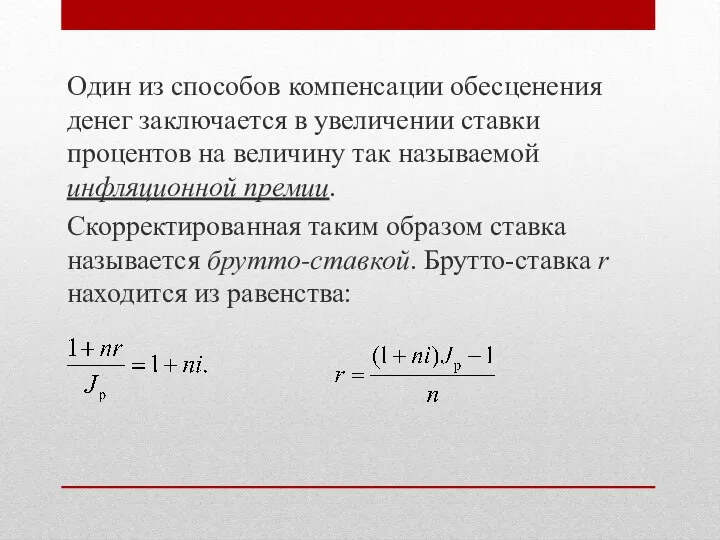

- 6. Один из способов компенсации обесценения денег заключается в увеличении ставки процентов на величину так называемой инфляционной

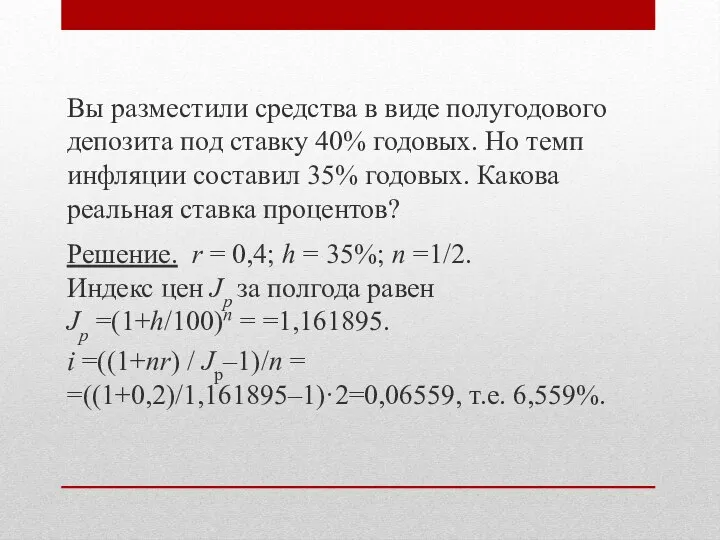

- 7. Вы разместили средства в виде полугодового депозита под ставку 40% годовых. Но темп инфляции составил 35%

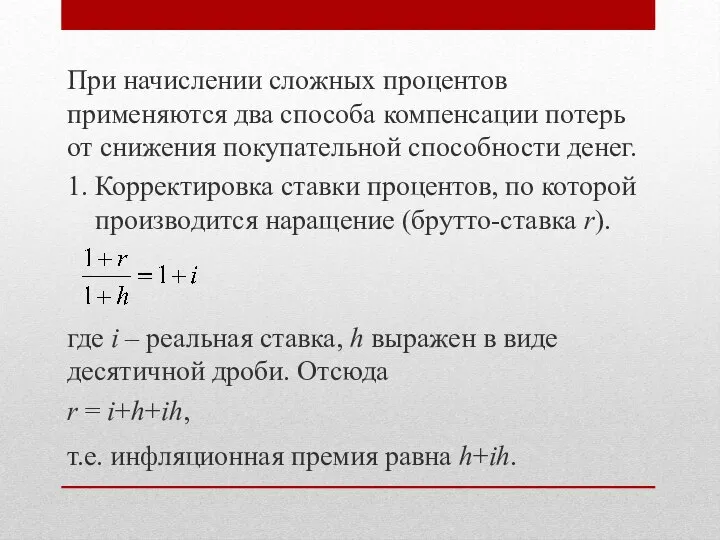

- 8. При начислении сложных процентов применяются два способа компенсации потерь от снижения покупательной способности денег. 1. Корректировка

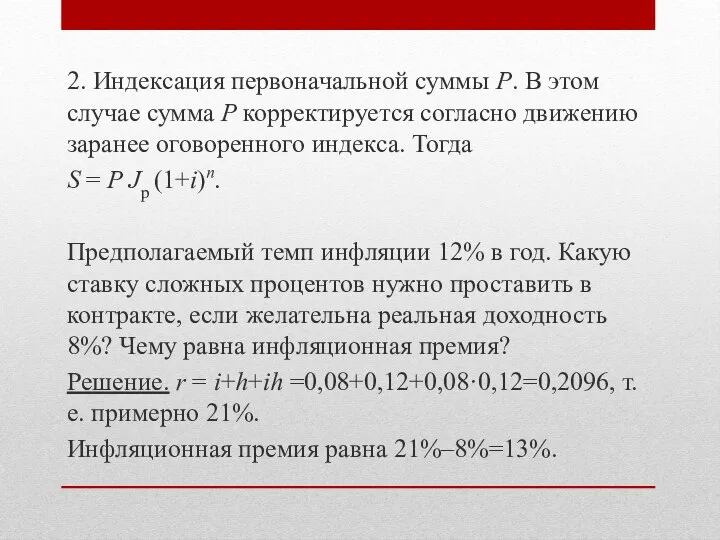

- 9. 2. Индексация первоначальной суммы P. В этом случае сумма P корректируется согласно движению заранее оговоренного индекса.

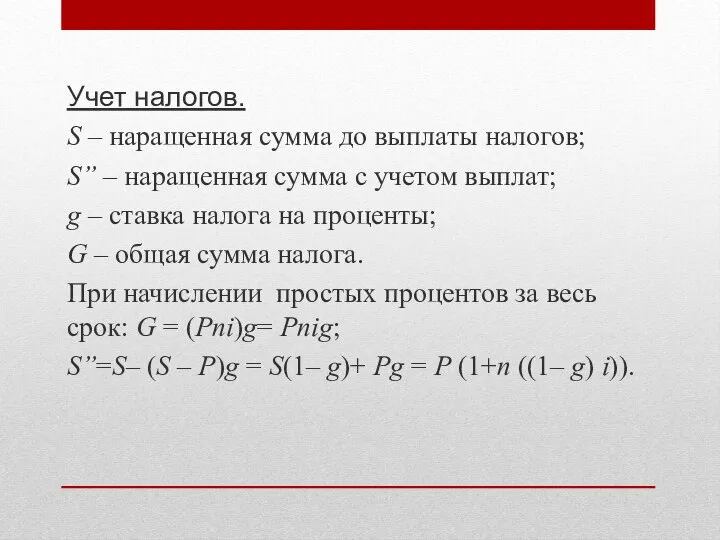

- 10. Учет налогов. S – наращенная сумма до выплаты налогов; S” – наращенная сумма с учетом выплат;

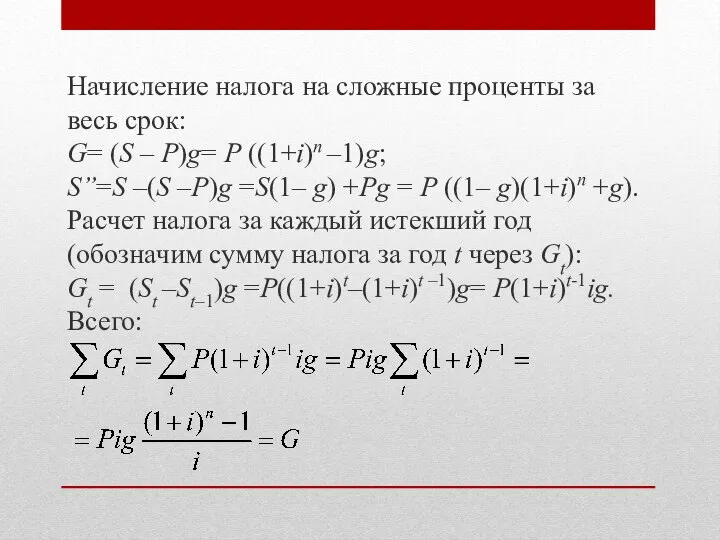

- 11. Начисление налога на сложные проценты за весь срок: G= (S – P)g= P ((1+i)n –1)g; S”=S

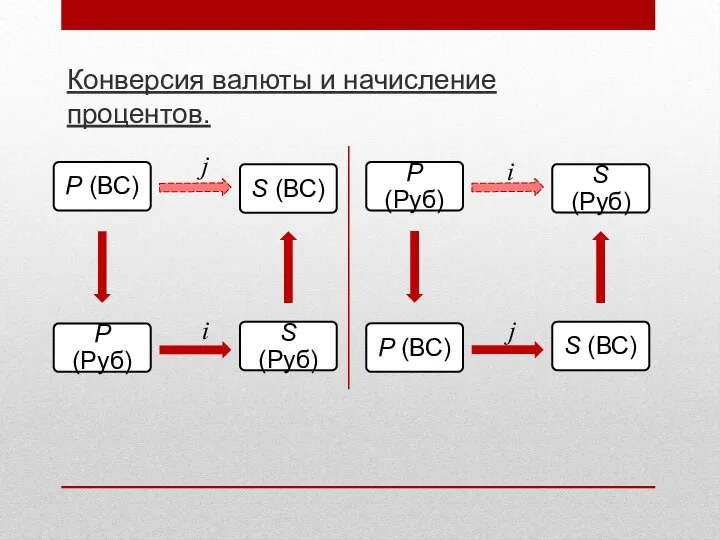

- 12. Конверсия валюты и начисление процентов. i i j j

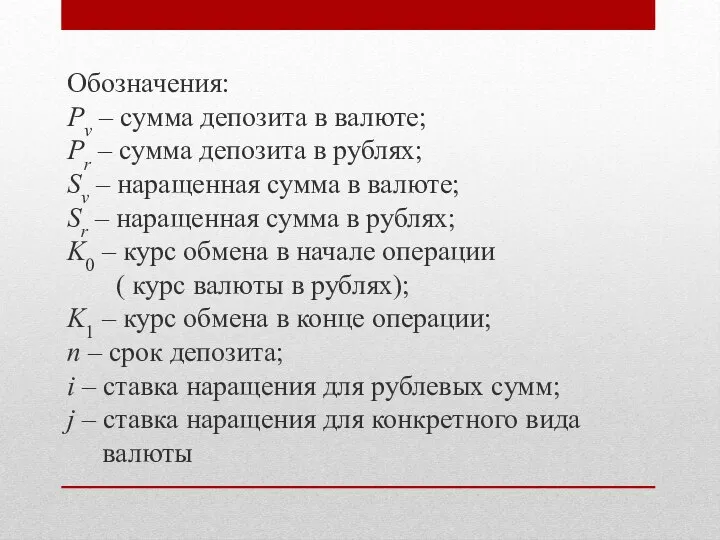

- 13. Обозначения: Pv – сумма депозита в валюте; Pr – сумма депозита в рублях; Sv – наращенная

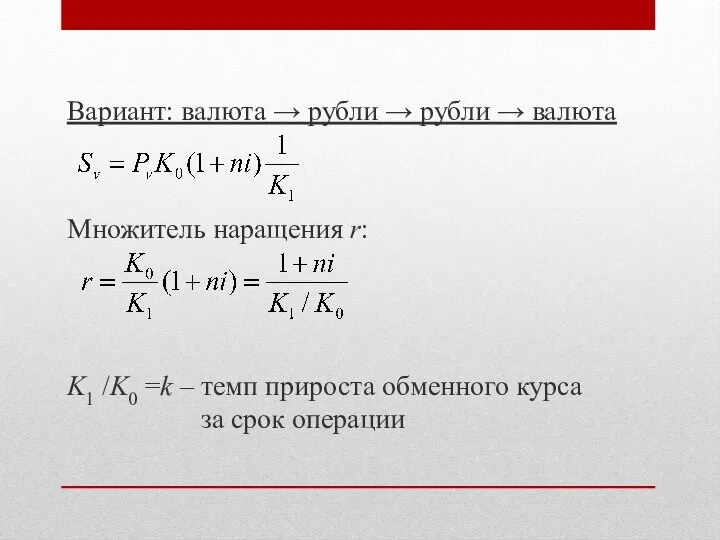

- 14. Вариант: валюта → рубли → рубли → валюта Множитель наращения r: K1 /K0 =k – темп

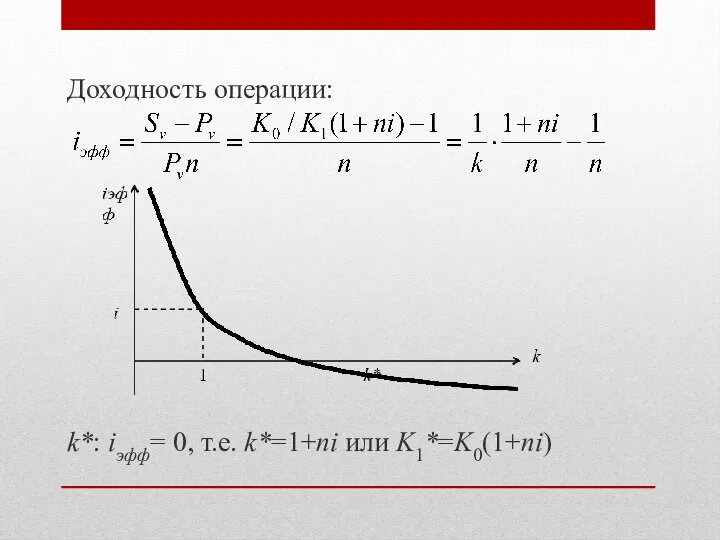

- 15. Доходность операции: k*: iэфф= 0, т.е. k*=1+ni или K1*=K0(1+ni)

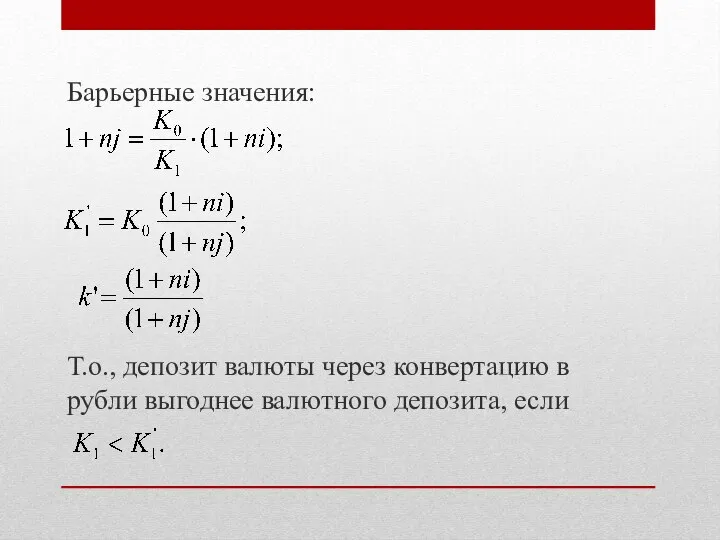

- 16. Барьерные значения: Т.о., депозит валюты через конвертацию в рубли выгоднее валютного депозита, если

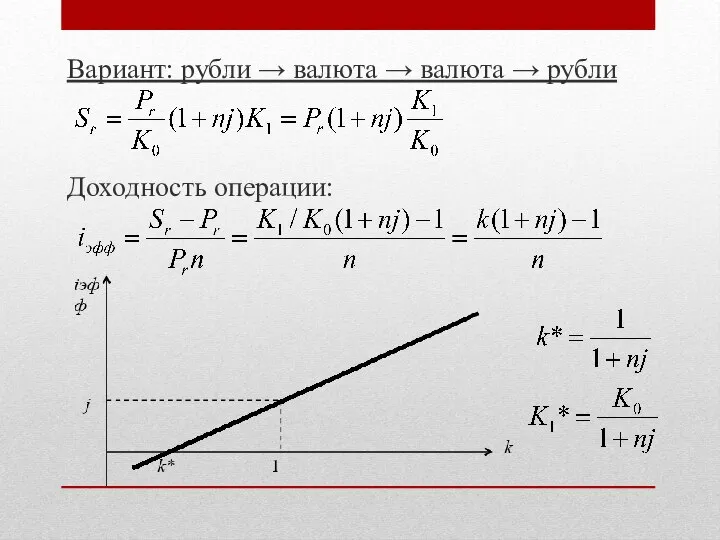

- 17. Вариант: рубли → валюта → валюта → рубли Доходность операции:

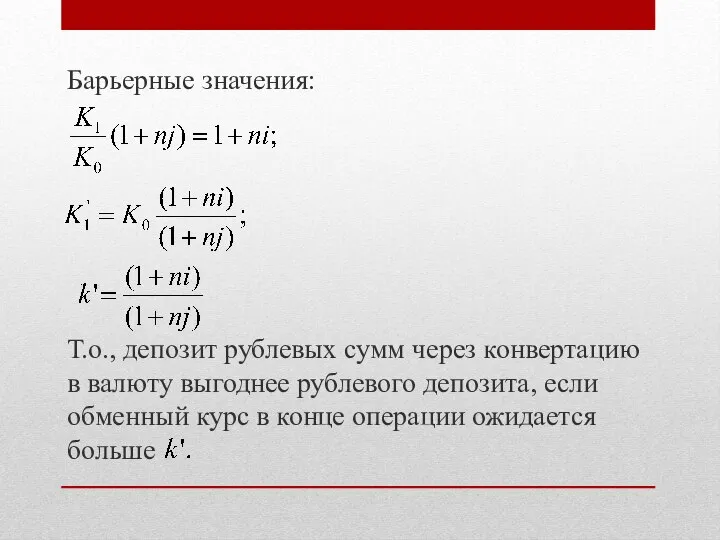

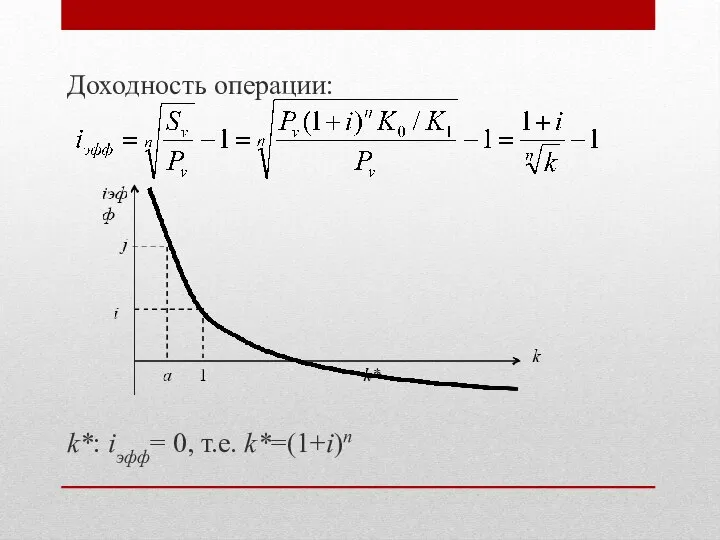

- 18. Барьерные значения: Т.о., депозит рублевых сумм через конвертацию в валюту выгоднее рублевого депозита, если обменный курс

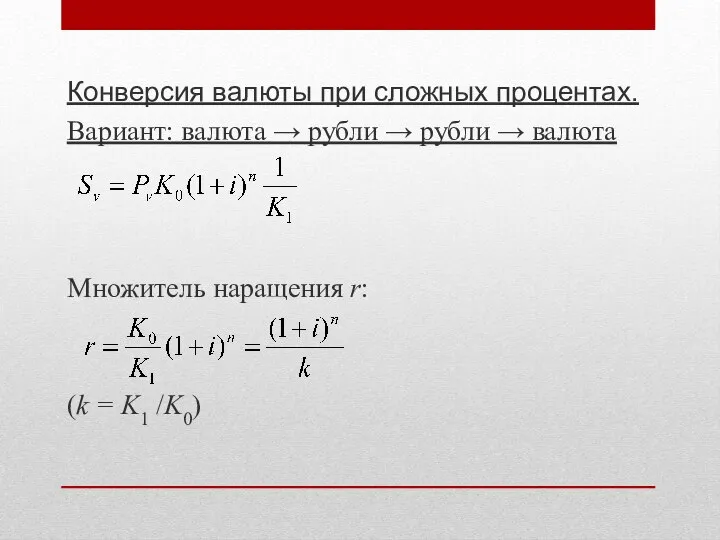

- 19. Конверсия валюты при сложных процентах. Вариант: валюта → рубли → рубли → валюта Множитель наращения r:

- 20. Доходность операции: k*: iэфф= 0, т.е. k*=(1+i)n

- 21. Барьерные значения:

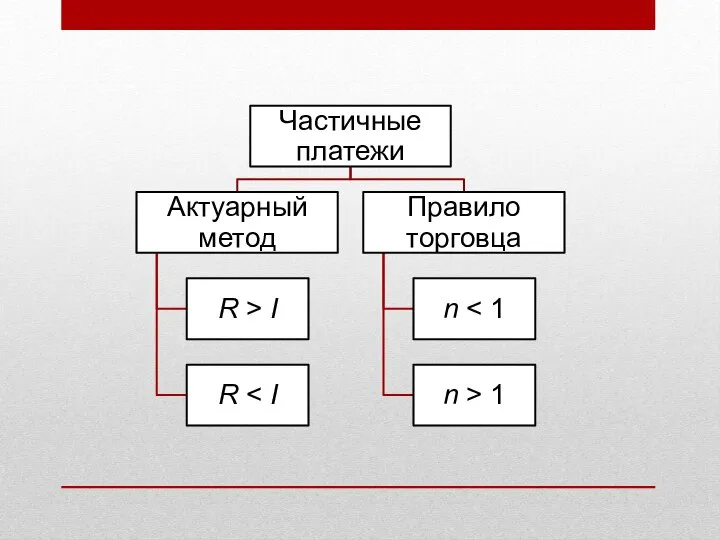

- 22. Погашение задолженности частями. Контур финансовой операции – это графическое изображение процесса погашения краткосрочной задолженности частичными (промежуточными)

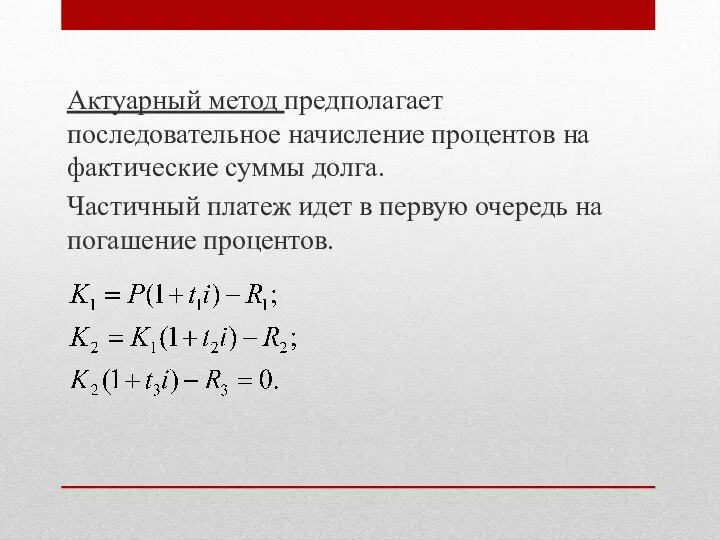

- 24. Актуарный метод предполагает последовательное начисление процентов на фактические суммы долга. Частичный платеж идет в первую очередь

- 25. Пример. Имеется обязательство погасить за 1,5 года (с 12.03.2011 по 12.09.2012) долг в размере 15 тыс.

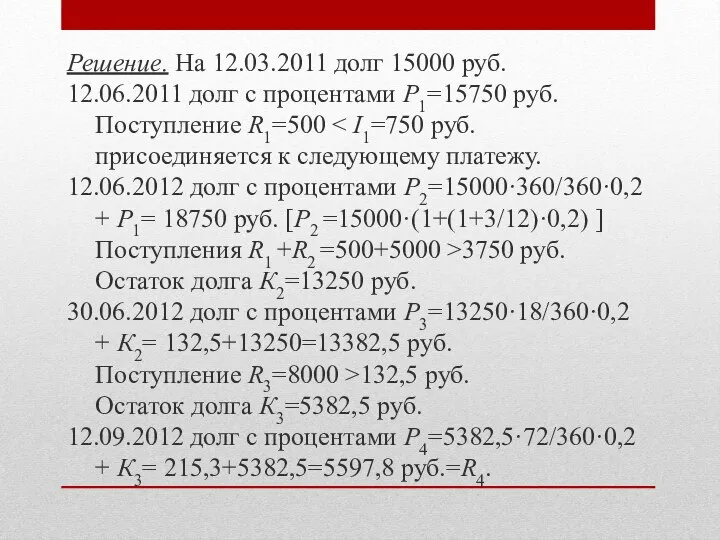

- 26. Решение. На 12.03.2011 долг 15000 руб. 12.06.2011 долг с процентами P1=15750 руб. Поступление R1=500 12.06.2012 долг

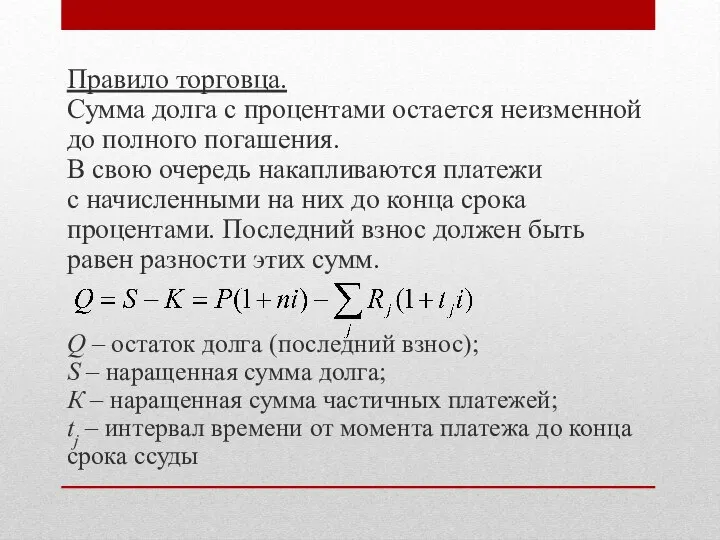

- 27. Правило торговца. Сумма долга с процентами остается неизменной до полного погашения. В свою очередь накапливаются платежи

- 29. Скачать презентацию

Полицентрическое развитие территорий. Уровни полицентризма

Полицентрическое развитие территорий. Уровни полицентризма Мировая экономика

Мировая экономика Энергосберегающие ресурсы

Энергосберегающие ресурсы Рынок труда. Занятость

Рынок труда. Занятость Роль экономики в жизни общества

Роль экономики в жизни общества Теории международной торговли

Теории международной торговли Spieltheorie und Wettbewerbsstrategie

Spieltheorie und Wettbewerbsstrategie Что может НКО? От социальных инициатив к устойчивому развитию

Что может НКО? От социальных инициатив к устойчивому развитию Розподіл вакансій по містах

Розподіл вакансій по містах Основные понятия экономических систем. Тема 4. Лекция 4

Основные понятия экономических систем. Тема 4. Лекция 4 «Қазақстанның саласындағы инвестициялық хал-ахуалдың проблемалары мен перспективалары»проблемаларын талқылау

«Қазақстанның саласындағы инвестициялық хал-ахуалдың проблемалары мен перспективалары»проблемаларын талқылау Совместное общество (общество участия)

Совместное общество (общество участия) КИБЕРСАНТ ФИНАНСИСТ e-baZZ.com & koRRch.com

КИБЕРСАНТ ФИНАНСИСТ e-baZZ.com & koRRch.com Концептуальні положення діагностики кризового стану підприємства

Концептуальні положення діагностики кризового стану підприємства Роль налогов в экономике. Основные виды налогов. Средняя и предельная ставки налога. Воздействие налогов на экономику

Роль налогов в экономике. Основные виды налогов. Средняя и предельная ставки налога. Воздействие налогов на экономику Организация и условия труда работников

Организация и условия труда работников Концепция долгосрочного социально-экономического развития РФ до 2020 года

Концепция долгосрочного социально-экономического развития РФ до 2020 года Теория спроса и предложения

Теория спроса и предложения Ринок цінних паперів. (Тема 6)

Ринок цінних паперів. (Тема 6) Трудовые ресурсы предприятия

Трудовые ресурсы предприятия Экономить, чтобы ярко и красиво жить

Экономить, чтобы ярко и красиво жить Население и трудовые ресурсы РФ

Население и трудовые ресурсы РФ Прогнозирование денежных потоков предприятия по инвестиционной деятельности

Прогнозирование денежных потоков предприятия по инвестиционной деятельности Статистика рынка труда

Статистика рынка труда Макроэкономическая нестабильность: теория инфляции и модели антиинфляционной политики

Макроэкономическая нестабильность: теория инфляции и модели антиинфляционной политики Основные понятия регламентации и нормирования труда

Основные понятия регламентации и нормирования труда "Қазақстан-2050". Стратегиясы

"Қазақстан-2050". Стратегиясы Общие экономические проблемы и основные понятия экономической теории

Общие экономические проблемы и основные понятия экономической теории