Содержание

- 2. Законодательство о налогах и сборах: Налоговый кодекс РФ Статья 1 1. Законодательство Российской Федерации о налогах

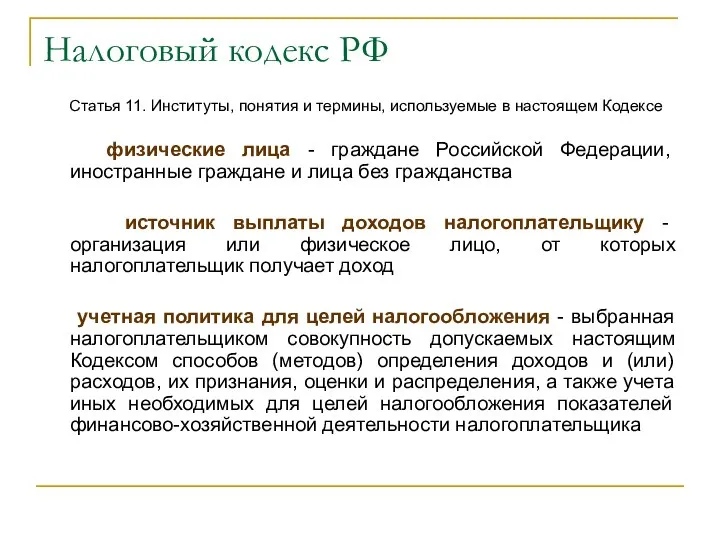

- 3. Налоговый кодекс РФ Статья 11. Институты, понятия и термины, используемые в настоящем Кодексе физические лица -

- 4. Налоговый кодекс РФ Статья 11. Институты, понятия и термины, используемые в настоящем Кодексе обособленное подразделение организации

- 5. Налоговый кодекс РФ Статья 2. Отношения, регулируемые законодательством о налогах и сборах Законодательство о налогах и

- 6. Налоговый кодекс РФ Статья 3. Основные начала законодательства о налогах и сборах 1. Каждое лицо должно

- 7. Налоговый кодекс РФ Статья 3. Основные начала законодательства о налогах и сборах 6. При установлении налогов

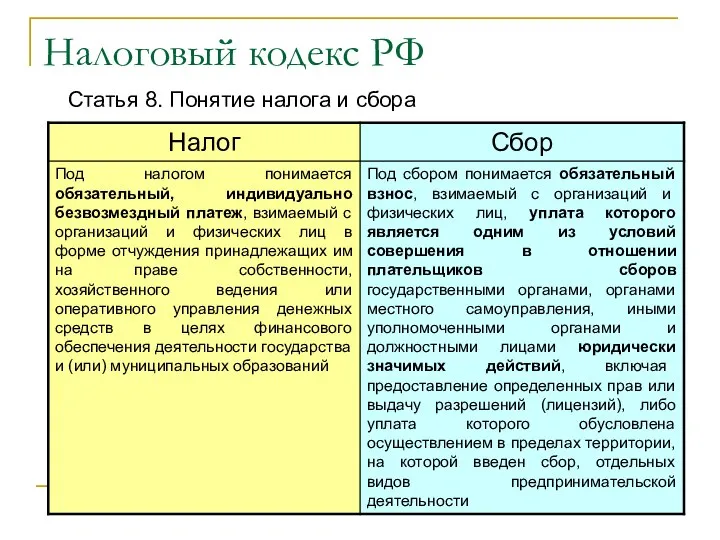

- 8. Налоговый кодекс РФ Статья 8. Понятие налога и сбора

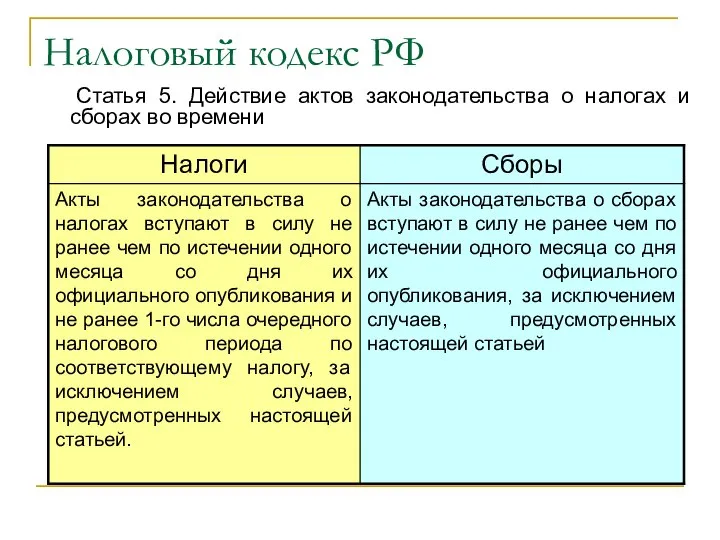

- 9. Налоговый кодекс РФ Статья 5. Действие актов законодательства о налогах и сборах во времени

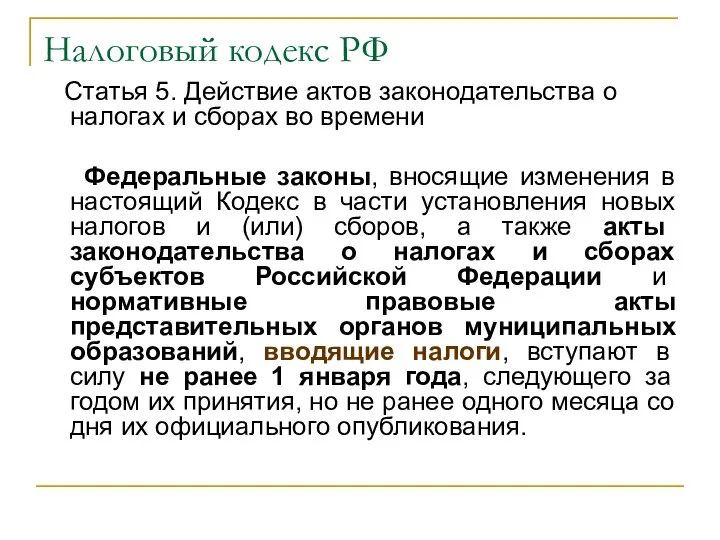

- 10. Налоговый кодекс РФ Статья 5. Действие актов законодательства о налогах и сборах во времени Федеральные законы,

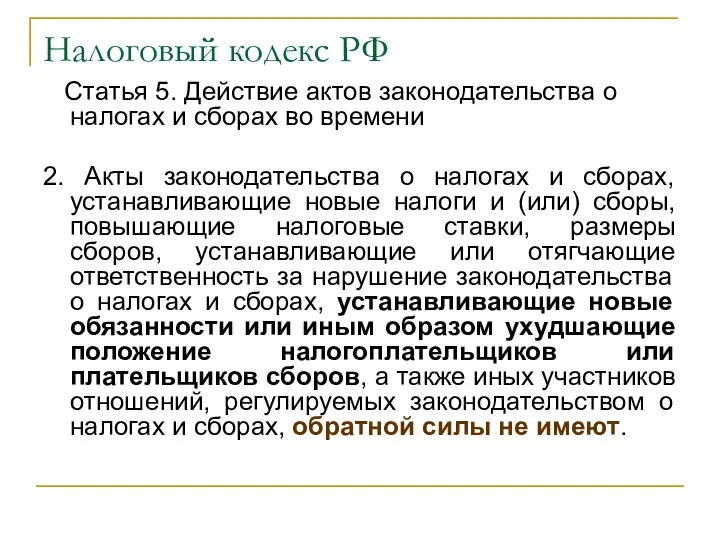

- 11. Налоговый кодекс РФ Статья 5. Действие актов законодательства о налогах и сборах во времени 2. Акты

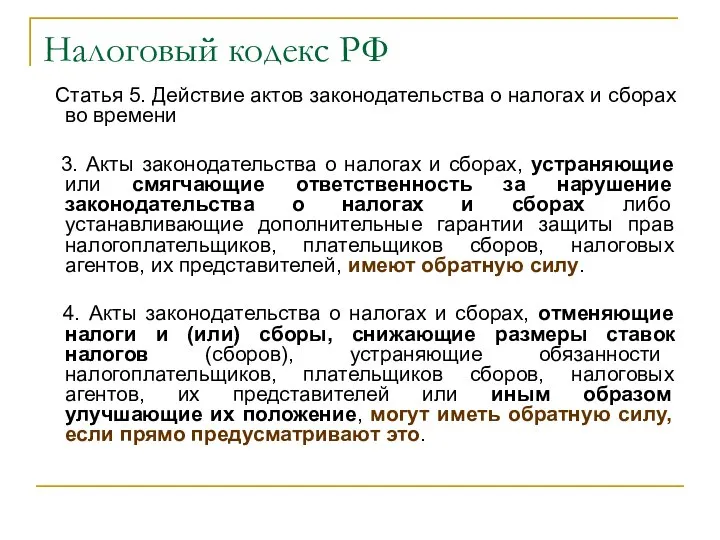

- 12. Налоговый кодекс РФ Статья 5. Действие актов законодательства о налогах и сборах во времени 3. Акты

- 13. Налоговый кодекс РФ Статья 6.1. Порядок исчисления сроков, установленных законодательством о налогах и сборах 1. Сроки,

- 14. Налоговый кодекс РФ Статья 6.1. Порядок исчисления сроков, установленных законодательством о налогах и сборах 5. Срок,

- 15. Налоговый кодекс РФ Участники налоговых отношений Организации и физические лица, признаваемые в соответствие с НК РФ

- 16. Система налогов и сборов в РФ Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на

- 17. Система налогов и сборов в РФ Налоговыми агентами признаются лица, на которых в соответствии с настоящим

- 18. Система налогов и сборов в РФ Налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и

- 19. Система налогов и сборов в РФ Статья 27. Законный представитель налогоплательщика 1. Законными представителями налогоплательщика-организации признаются

- 20. Система налогов и сборов в РФ Статья 29. Уполномоченный представитель налогоплательщика 1. Уполномоченным представителем налогоплательщика признается

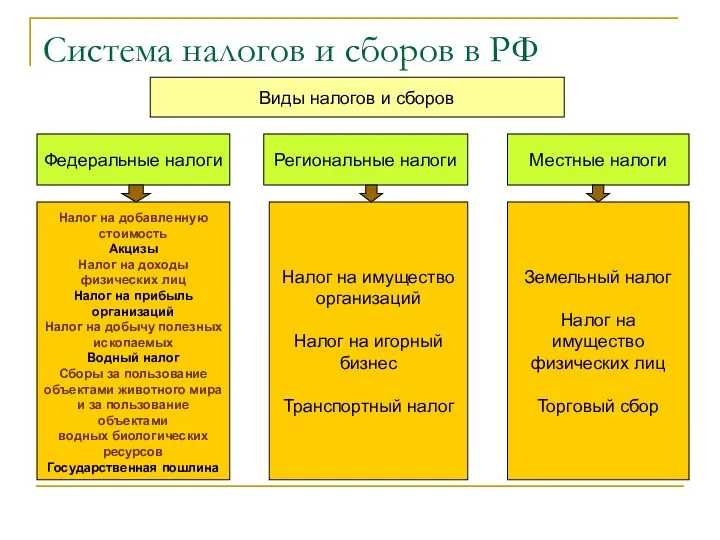

- 21. Система налогов и сборов в РФ Виды налогов и сборов Федеральные налоги Региональные налоги Местные налоги

- 22. Система налогов и сборов в РФ Статья 17. Общие условия установления налогов и сборов Налог считается

- 23. Система налогов и сборов в РФ Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход,

- 24. Система налогов и сборов в РФ Статья 38 НК РФ 2. Под имуществом в настоящем Кодексе

- 25. Система налогов и сборов в РФ Статья 38 НК РФ: 4. Работой для целей налогообложения признается

- 26. Система налогов и сборов в РФ Статья 39 НК РФ 1. Реализацией товаров, работ или услуг

- 27. Система налогов и сборов в РФ Статья 39 НК РФ 3. Не признается реализацией товаров, работ

- 28. Система налогов и сборов в РФ Статья 39 НК РФ 3. Не признается реализацией товаров, работ

- 29. Система налогов и сборов в РФ Принципы определения доходов Доходом признается экономическая выгода в денежной или

- 30. Система налогов и сборов в РФ Дивидендом признается любой доход, полученный акционером (участником) от организации при

- 31. Система налогов и сборов в РФ Статья 53 НК РФ: Налоговая база представляет собой стоимостную, физическую

- 32. Система налогов и сборов в РФ Статья 55 НК РФ: Под налоговым периодом понимается календарный год

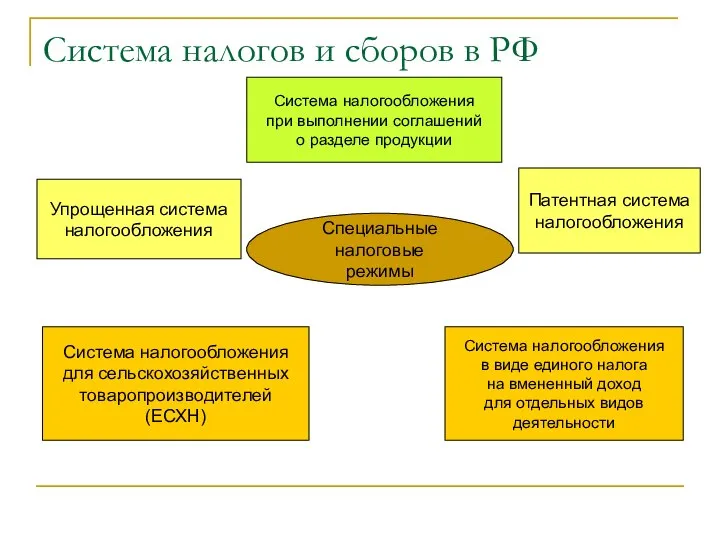

- 33. Система налогов и сборов в РФ Специальные налоговые режимы Система налогообложения при выполнении соглашений о разделе

- 34. Исполнение обязанности по уплате налогов и сборов Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если

- 35. Исполнение обязанности по уплате налогов и сборов Обязанность по уплате налога исполняется в валюте Российской Федерации,

- 36. Исполнение обязанности по уплате налогов и сборов В случае неуплаты или неполной уплаты налога в установленный

- 37. Исполнение обязанности по уплате налогов и сборов При недостаточности или отсутствии денежных средств на счетах налогоплательщика

- 38. Порядок исчисления налога Статья 50 «Порядок исчисления налога» 1. Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате

- 39. Порядок исчисления налога Статья 50 «Порядок исчисления налога» 3. В налоговом уведомлении должны быть указаны сумма

- 40. Порядок исчисления налога Статья 56. Установление и использование льгот по налогам и сборам 1. Льготами по

- 41. Порядок исчисления налога Виды налоговых льгот Изъятие Скидка Налоговый кредит

- 42. Изменение срока уплаты налога Форма изменения срока уплаты налога и сбора (ст. 61 НК РФ) отсрочка

- 44. Скачать презентацию

Государственный специализированный российский экспортно-импортный банк

Государственный специализированный российский экспортно-импортный банк Организация банками проектного финансирования и венчурная деятельность

Организация банками проектного финансирования и венчурная деятельность Финансовая система и фискальная политика

Финансовая система и фискальная политика Деньги. Функции денег

Деньги. Функции денег Організація діяльності аудиторської фірми та праці аудиторів

Організація діяльності аудиторської фірми та праці аудиторів Расчет технико-экономических показателей деятельности участка ремонта двигателей на АТП

Расчет технико-экономических показателей деятельности участка ремонта двигателей на АТП Банківська система Польщі

Банківська система Польщі Оценка обыкновенных акций

Оценка обыкновенных акций Опыт внедрения SAS Visual Analitics

Опыт внедрения SAS Visual Analitics Обновление содержания образования в контексте новых нормативных требований

Обновление содержания образования в контексте новых нормативных требований Бухгалтерский учет и анализ формирования финансовых результатов

Бухгалтерский учет и анализ формирования финансовых результатов Способ расчета показателя потенциальных потерь (VaR — Value at Risk) портфеля

Способ расчета показателя потенциальных потерь (VaR — Value at Risk) портфеля Организация кредитования юридических лиц в современных условиях

Организация кредитования юридических лиц в современных условиях Корпоративные финансы. Тема 1

Корпоративные финансы. Тема 1 Капитальный ремонт общего имущества многоквартирных домов

Капитальный ремонт общего имущества многоквартирных домов Оформление кассового отчёта в 1C

Оформление кассового отчёта в 1C Перемещение поршня

Перемещение поршня Исправление ошибок в документах

Исправление ошибок в документах Роль банков в жизни современного человека. Банковские вклады

Роль банков в жизни современного человека. Банковские вклады Управление портфелем ценных бумаг

Управление портфелем ценных бумаг Построение схемы Налоги и сборы в РФ

Построение схемы Налоги и сборы в РФ Налог на доходы физических лиц (НДФЛ). Ставки налога

Налог на доходы физических лиц (НДФЛ). Ставки налога Основи побудови та загальні вимоги до звітності підприємств

Основи побудови та загальні вимоги до звітності підприємств Тема 2. Структура та організація державного регулювання фінансового ринку

Тема 2. Структура та організація державного регулювання фінансового ринку Рынок ценных бумаг. Облигации

Рынок ценных бумаг. Облигации Коммерческое предложение. Инвестиции в бизнес

Коммерческое предложение. Инвестиции в бизнес Мемлекет қаржысының жалпы сипаттамасы. Мемлекеттің кірістері мен шығыстары

Мемлекет қаржысының жалпы сипаттамасы. Мемлекеттің кірістері мен шығыстары Налог на добавленную стоимость

Налог на добавленную стоимость