Содержание

- 2. Специфика оборотного капитала Оборотный капитал авансируется для обеспечения операционно-финансового цикла организации, при этом выделяются разные по

- 3. Оборотный капитал Оборотный капитал – это инвестиции в краткосрочные активы, которые называют текущими активами или оборотными

- 4. Цель управления оборотным обеспечение денежными средствами текущей деятельности организации, создание условий для максимальной деловой активности при

- 5. Направления, по которым можно строить управление оборотным капиталом: 1.На основе баланса 2. На основе длительности оборота.

- 6. Оборотные средства Оборотные средства (или текущие активы) корпорации – это средства, инвестируемые ей (корпорацией) в свои

- 7. Чистый оборотный капитал ЧОК = текущие активы – краткосрочные обязательства Коэффициент общей ликвидности оборотных средств –

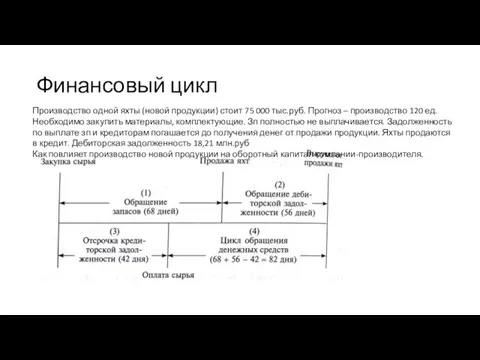

- 8. Финансовый цикл Производство одной яхты (новой продукции) стоит 75 000 тыс.руб. Прогноз – производство 120 ед.

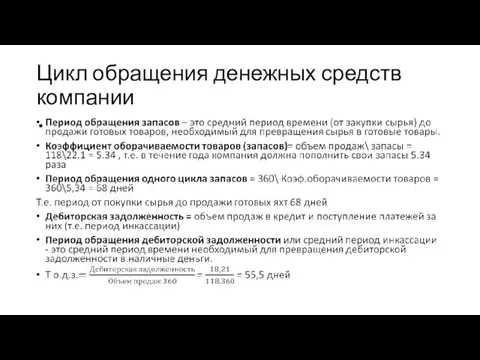

- 9. Цикл обращения денежных средств компании

- 10. Цикл обращения денежных средств компании Период отсрочки по кредиторской задолженности = это период времени от фактически

- 11. Как можно сократить цикл обращения денежных средств?

- 12. 1. Сократить период обращения запасов (за счет снижения запасов сырья на складе, ускорения производства продукции, продажи

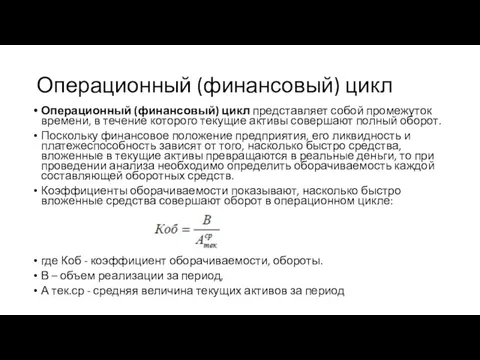

- 13. Операционный (финансовый) цикл Операционный (финансовый) цикл представляет собой промежуток времени, в течение которого текущие активы совершают

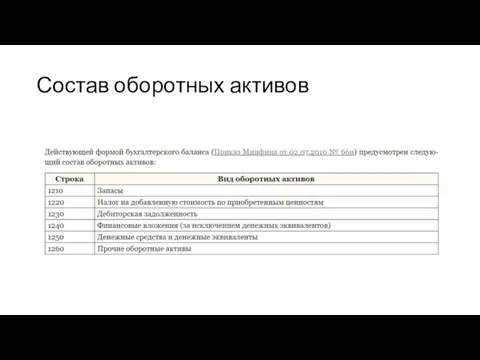

- 14. Состав оборотных активов

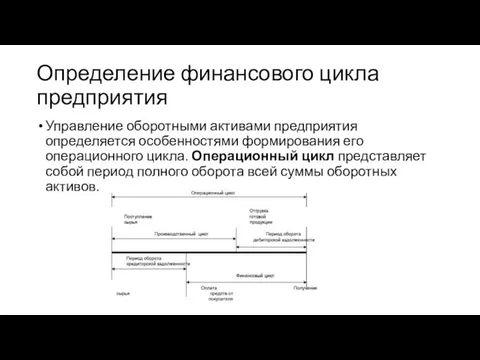

- 15. Определение финансового цикла предприятия Управление оборотными активами предприятия определяется особенностями формирования его операционного цикла. Операционный цикл

- 16. Структура операционного цикла Операционный цикл включает два других цикла: производственный и финансовый. Длительность операционного цикла можно

- 17. Для определения продолжительности циклов предприятия используются показатели оборачиваемости Для производственного цикла: • период оборота запасов сырья,

- 18. Управление запасами предприятия Система управления запасами сырья, основных и вспомогательных материалов нужна для непрерывного обеспечения производства

- 19. Цель управления запасами Цель - обеспечение бесперебойного производства продукции в нужном количестве в установленные сроки и

- 20. Метод АВС- контроля товарно-материальных запасов (управления запасами) Одним из наиболее употребительных методов является метод АВС- контроля

- 21. Управление дебиторской задолженностью Дебиторская задолженность как в России, так и в странах с развитой рыночной экономикой

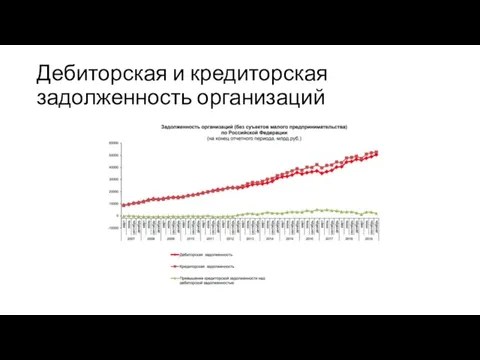

- 22. Дебиторская и кредиторская задолженность организаций

- 23. Виды дебиторской задолженности Срочная ДЗ имеет место в пределах срока, установленного договором. Срочная дебиторская задолженность возникает

- 24. Особенности договора факторинга Важнейшей составляющей политики взыскания долгов и в целом управления дебиторской задолженностью является использование

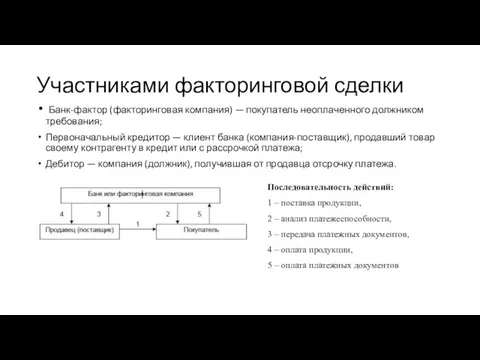

- 25. Участниками факторинговой сделки Банк-фактор (факторинговая компания) — покупатель неоплаченного должником требования; Первоначальный кредитор — клиент банка

- 27. Скачать презентацию

Политика о расходовании денежных средств компании на представительские, текущие и командировочные расходы

Политика о расходовании денежных средств компании на представительские, текущие и командировочные расходы Фінансові інструменти. Фінансовий інжиніринг

Фінансові інструменти. Фінансовий інжиніринг Дивидендная политика корпорации

Дивидендная политика корпорации Бизнес под ключ

Бизнес под ключ Информация об осуществлении ежемесячной выплаты в связи с рождением (усыновлением) первого ребенка в 2018 году

Информация об осуществлении ежемесячной выплаты в связи с рождением (усыновлением) первого ребенка в 2018 году Налоговые доходы. Налоги на прибыль и доходы

Налоговые доходы. Налоги на прибыль и доходы Минфин России

Минфин России Современные способы обеспечения возвратности кредита

Современные способы обеспечения возвратности кредита Описание вексельной программы РУСАЛа

Описание вексельной программы РУСАЛа Салықтар және салық жүйесі

Салықтар және салық жүйесі Организационное устройство коммерческого банка

Организационное устройство коммерческого банка Корпоративные финансы. (Тема 1)

Корпоративные финансы. (Тема 1) О проекте бюджета Пермского муниципального района на 2015 год и плановый период 2016-2017 годов

О проекте бюджета Пермского муниципального района на 2015 год и плановый период 2016-2017 годов Налоги и налоговая система РФ

Налоги и налоговая система РФ Memo issues (training)

Memo issues (training) Эквивалентные ставки

Эквивалентные ставки Анализ системы управления рисками на российских предприятиях

Анализ системы управления рисками на российских предприятиях Финансовые механизмы бизнес-процессов

Финансовые механизмы бизнес-процессов Ресурсы организации и формирование капитала

Ресурсы организации и формирование капитала Ваш персональный менеджер

Ваш персональный менеджер Оценка стоимости предприятия (бизнеса)

Оценка стоимости предприятия (бизнеса) Товарно-денежные отношения как основа рынка

Товарно-денежные отношения как основа рынка Компенсационная политика организации. Теоретические подходы к понятию компенсаций и льгот

Компенсационная политика организации. Теоретические подходы к понятию компенсаций и льгот Конкурентоспособность фирмы и ее оценка на примере ОДО Дижар

Конкурентоспособность фирмы и ее оценка на примере ОДО Дижар Отчет о работе отдела ПУ и ВС за 2016 год

Отчет о работе отдела ПУ и ВС за 2016 год Бюджет для граждан, разработанный на основе решения о бюджете муниципального района

Бюджет для граждан, разработанный на основе решения о бюджете муниципального района 1С-отчетность. На что обратить внимание

1С-отчетность. На что обратить внимание Вводный семинар из цикла Технологии успешного инвестирования

Вводный семинар из цикла Технологии успешного инвестирования