Содержание

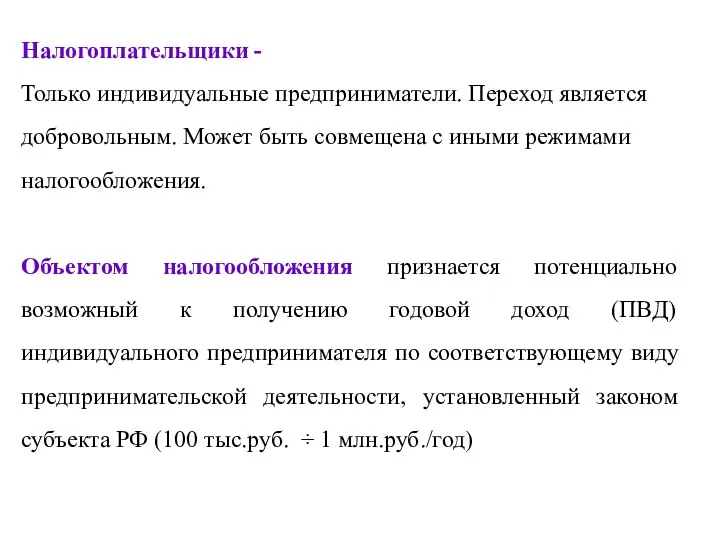

- 2. Налогоплательщики - Только индивидуальные предприниматели. Переход является добровольным. Может быть совмещена с иными режимами налогообложения. Объектом

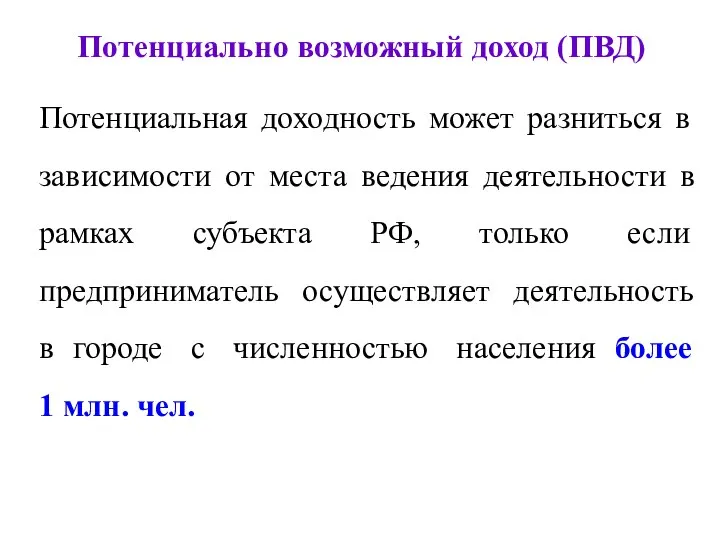

- 3. Потенциально возможный доход (ПВД) Потенциальная доходность может разниться в зависимости от места ведения деятельности в рамках

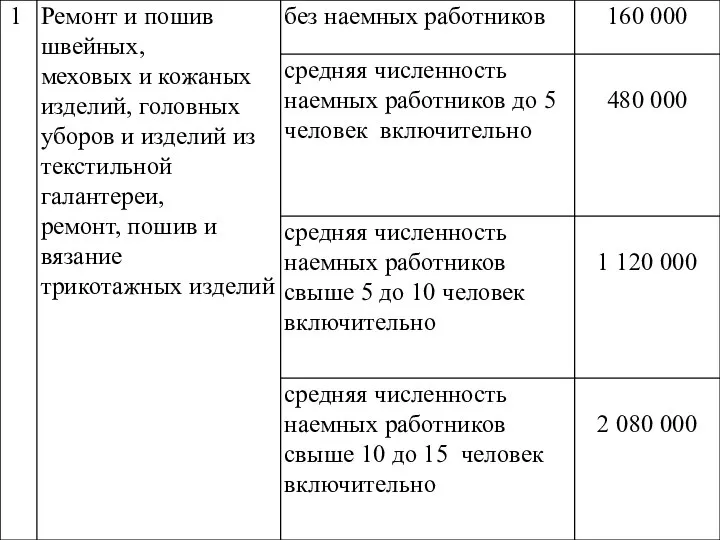

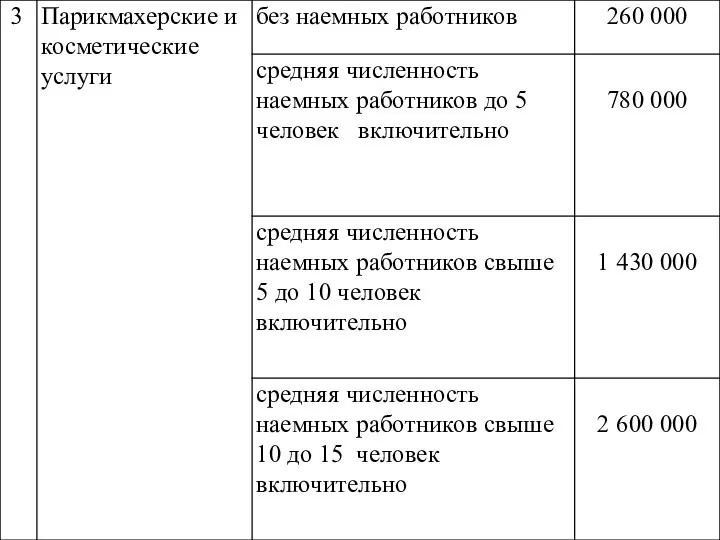

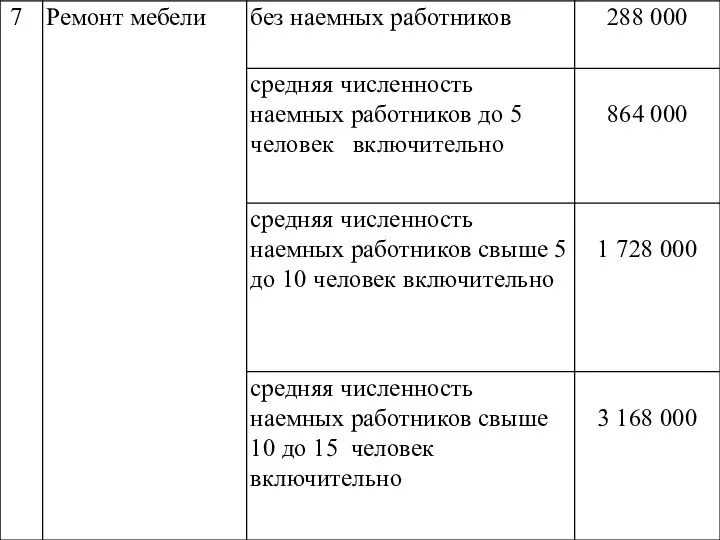

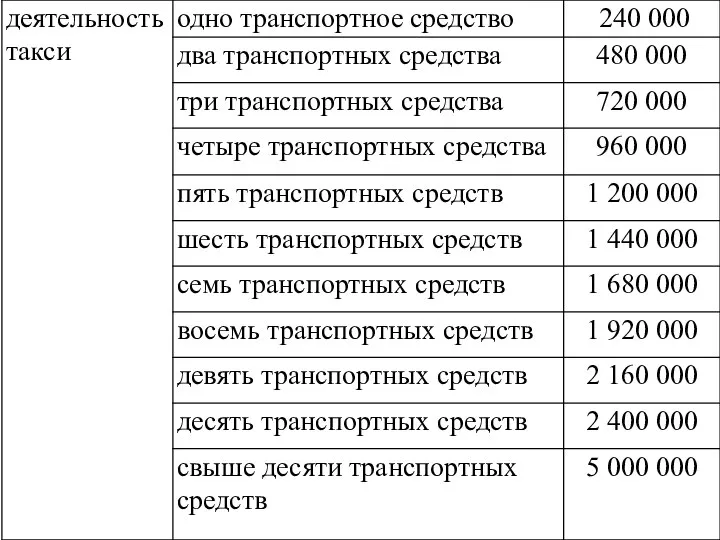

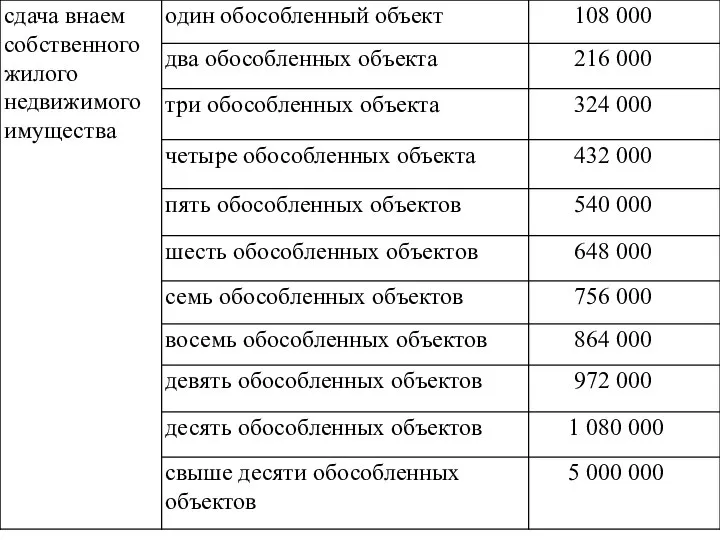

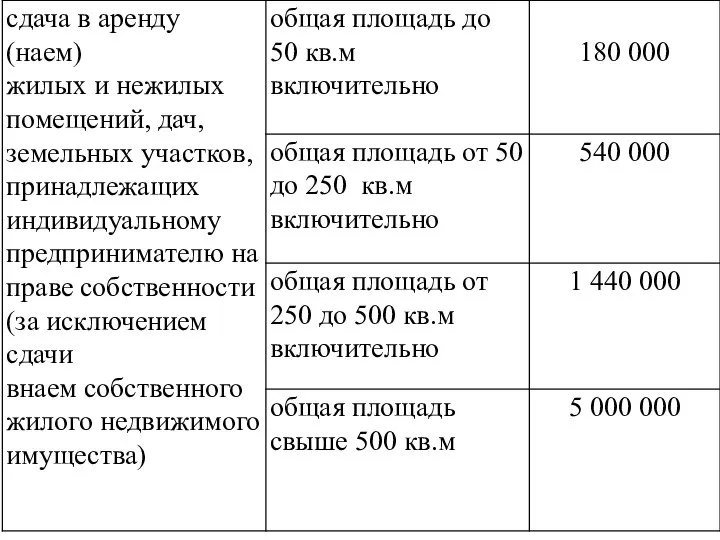

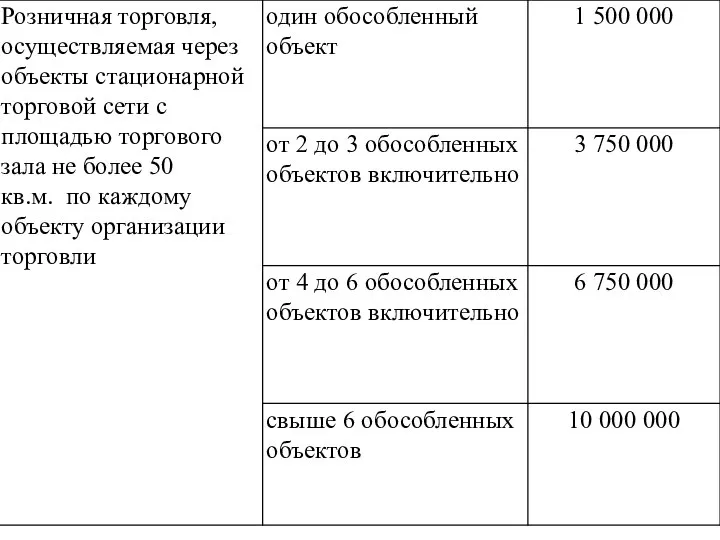

- 4. В соответствии с законом Омской области 1488-ОЗ от 29.11.2012 Потенциально возможный доход (фрагмент приложения)

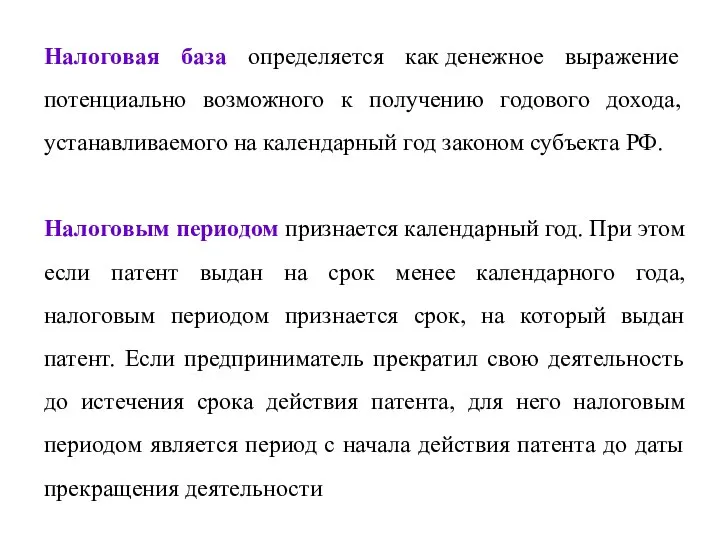

- 12. Налоговая база определяется как денежное выражение потенциально возможного к получению годового дохода, устанавливаемого на календарный год

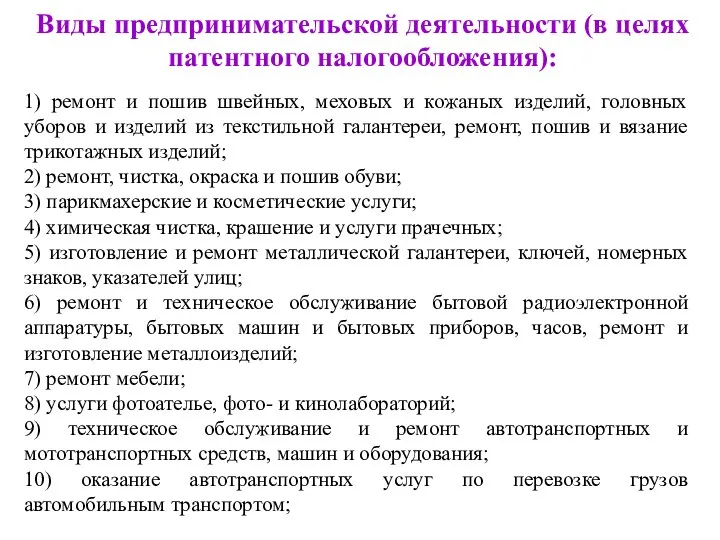

- 13. Виды предпринимательской деятельности (в целях патентного налогообложения): 1) ремонт и пошив швейных, меховых и кожаных изделий,

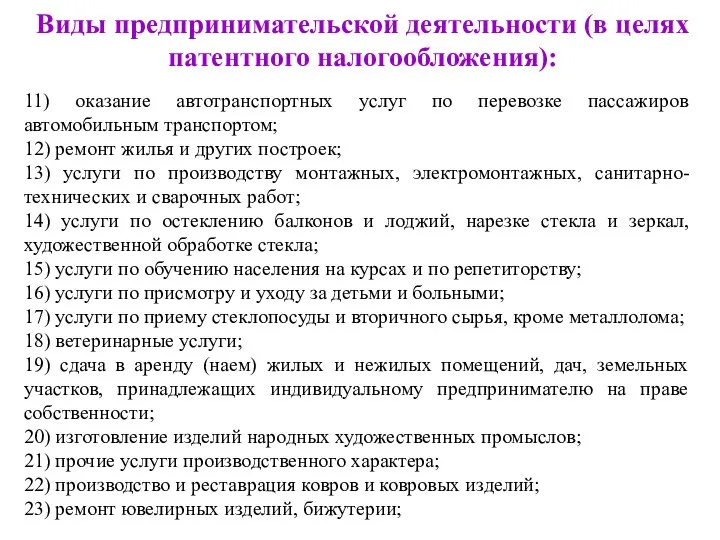

- 14. Виды предпринимательской деятельности (в целях патентного налогообложения): 11) оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

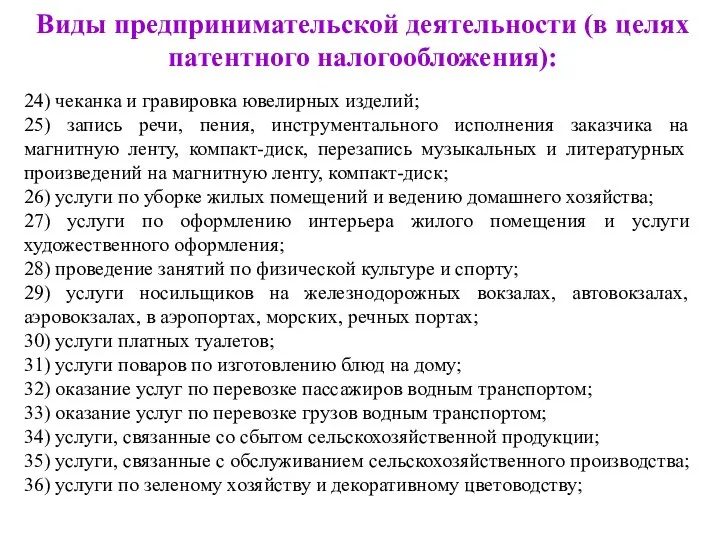

- 15. Виды предпринимательской деятельности (в целях патентного налогообложения): 24) чеканка и гравировка ювелирных изделий; 25) запись речи,

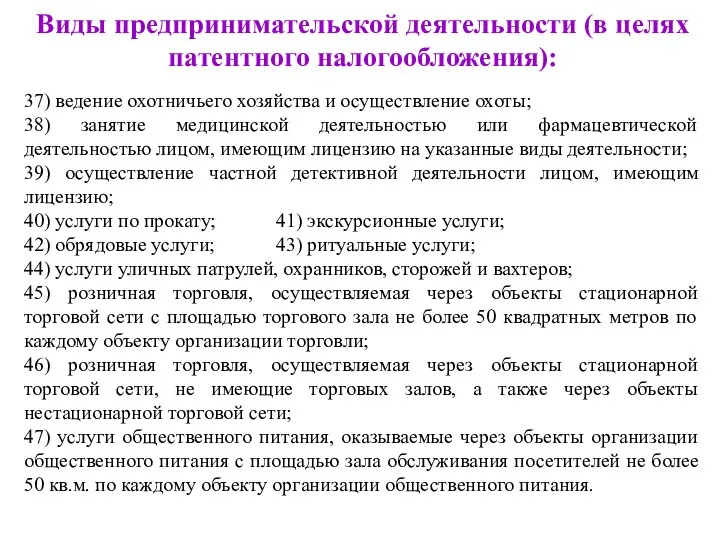

- 16. Виды предпринимательской деятельности (в целях патентного налогообложения): 37) ведение охотничьего хозяйства и осуществление охоты; 38) занятие

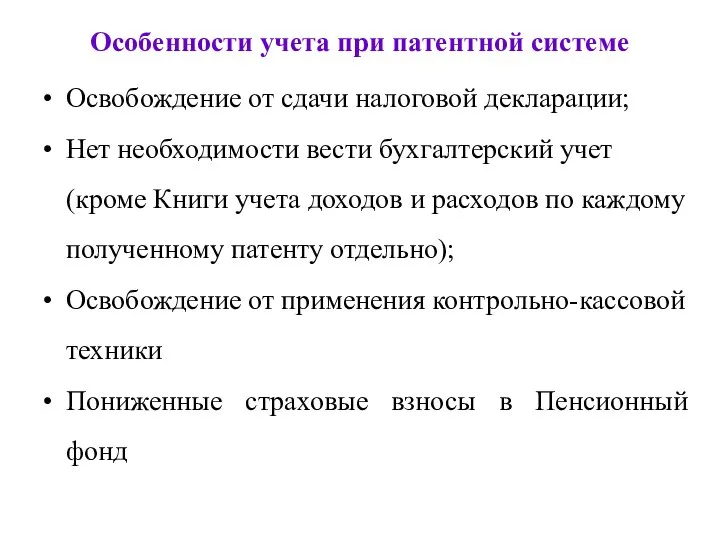

- 17. Особенности учета при патентной системе Освобождение от сдачи налоговой декларации; Нет необходимости вести бухгалтерский учет (кроме

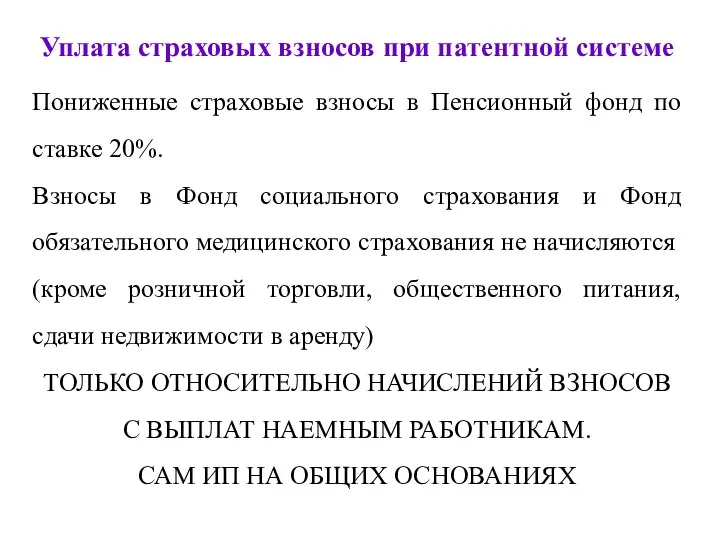

- 18. Уплата страховых взносов при патентной системе Пониженные страховые взносы в Пенсионный фонд по ставке 20%. Взносы

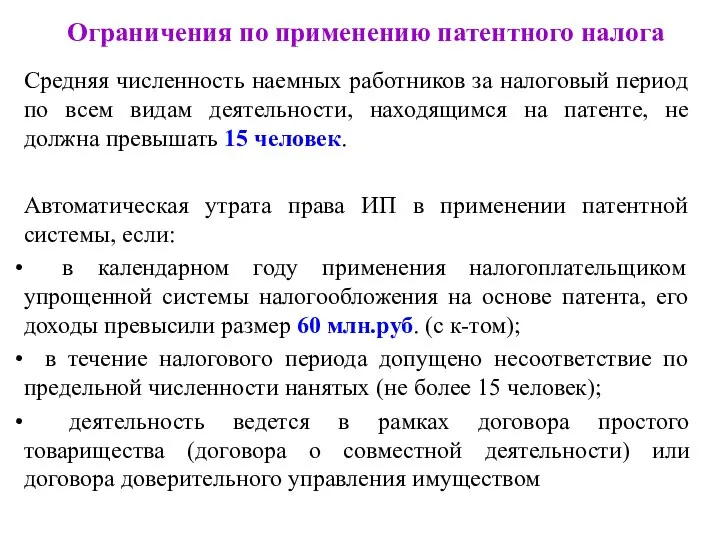

- 19. Ограничения по применению патентного налога Средняя численность наемных работников за налоговый период по всем видам деятельности,

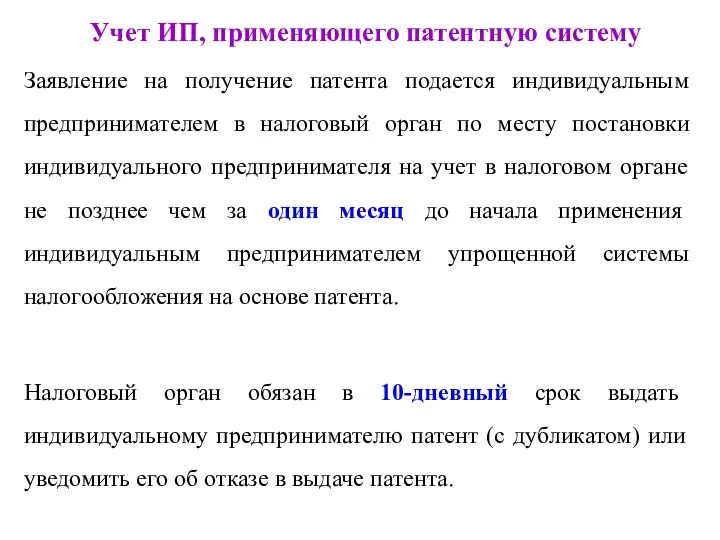

- 20. Учет ИП, применяющего патентную систему Заявление на получение патента подается индивидуальным предпринимателем в налоговый орган по

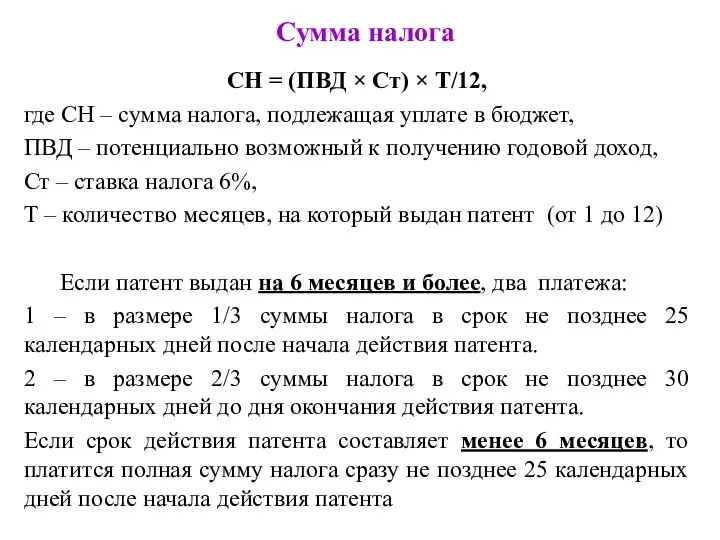

- 21. Сумма налога СН = (ПВД × Ст) × Т/12, где СН – сумма налога, подлежащая уплате

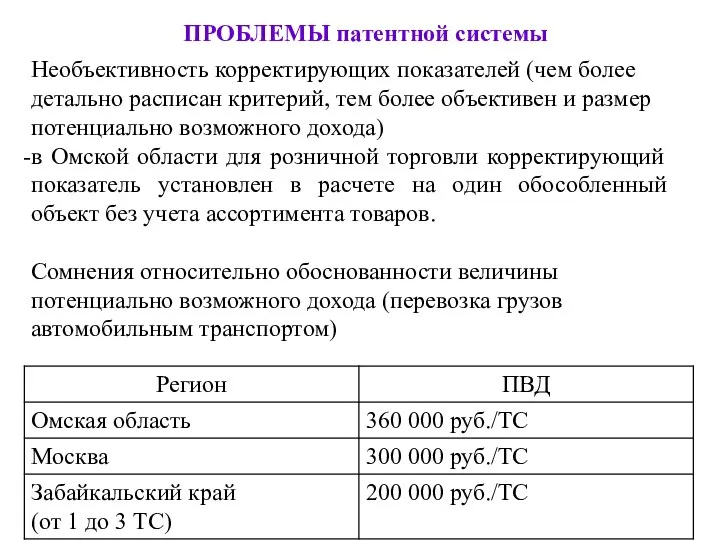

- 22. ПРОБЛЕМЫ патентной системы Необъективность корректирующих показателей (чем более детально расписан критерий, тем более объективен и размер

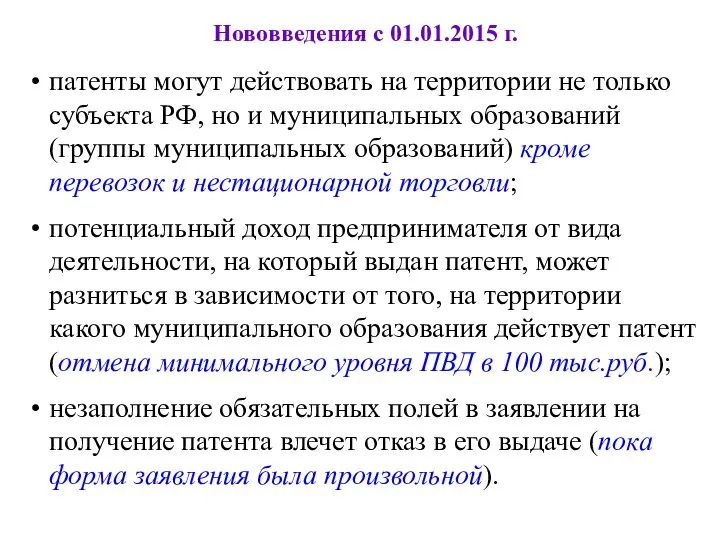

- 23. Нововведения с 01.01.2015 г. патенты могут действовать на территории не только субъекта РФ, но и муниципальных

- 24. гл. 26.1 НК РФ введена Федеральным законом от 11.11.2003 № 147-ФЗ Единый сельскохозяйственный налог (ЕСХН)

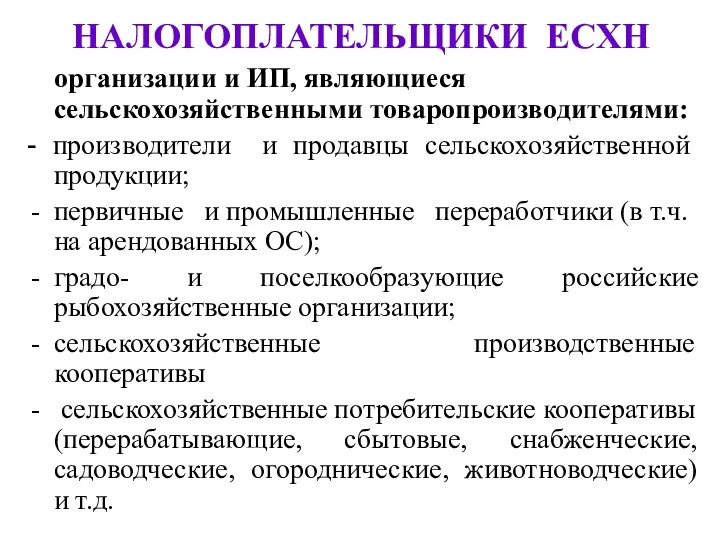

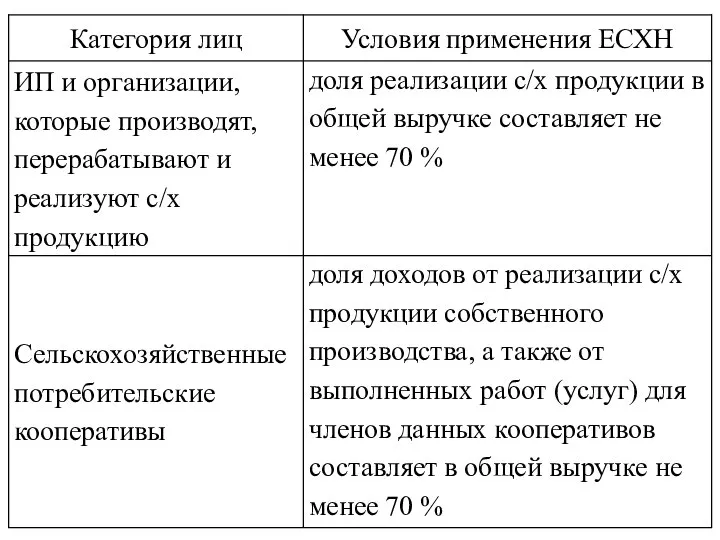

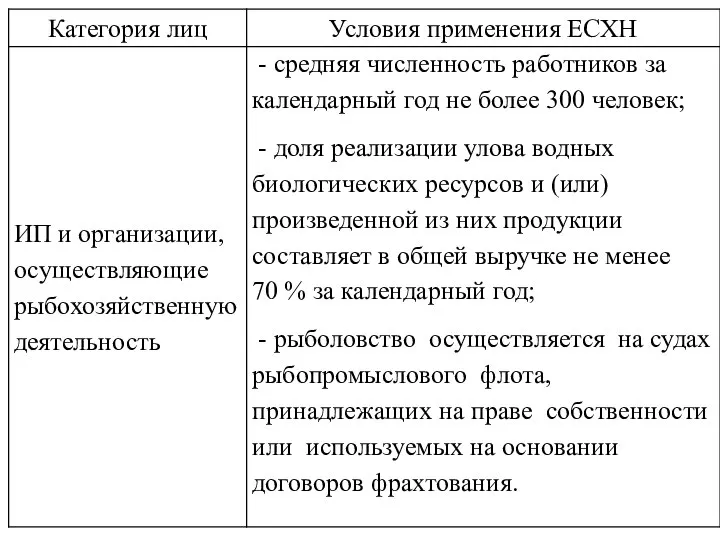

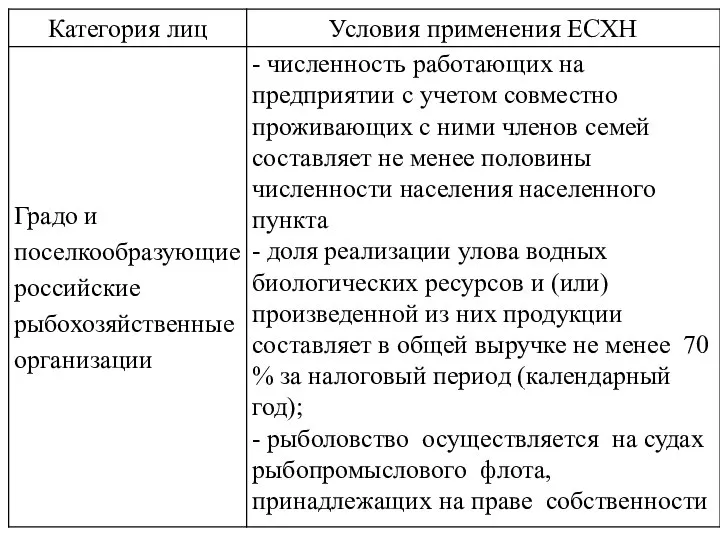

- 25. НАЛОГОПЛАТЕЛЬЩИКИ ЕСХН организации и ИП, являющиеся сельскохозяйственными товаропроизводителями: - производители и продавцы сельскохозяйственной продукции; первичные и

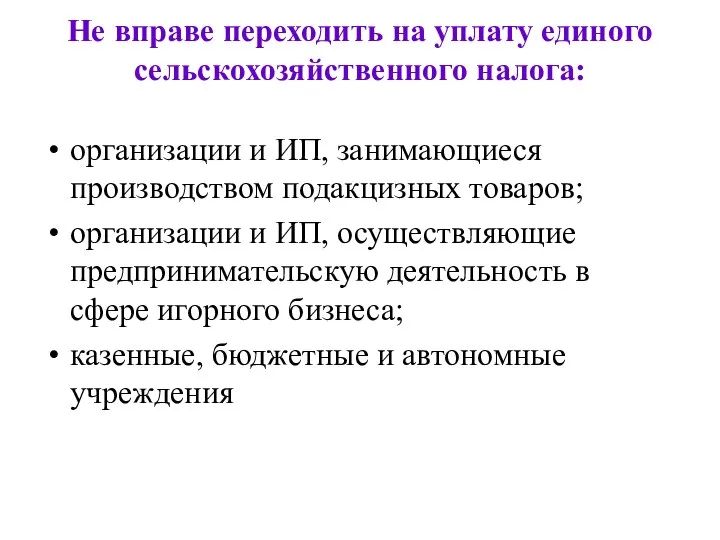

- 29. Не вправе переходить на уплату единого сельскохозяйственного налога: организации и ИП, занимающиеся производством подакцизных товаров; организации

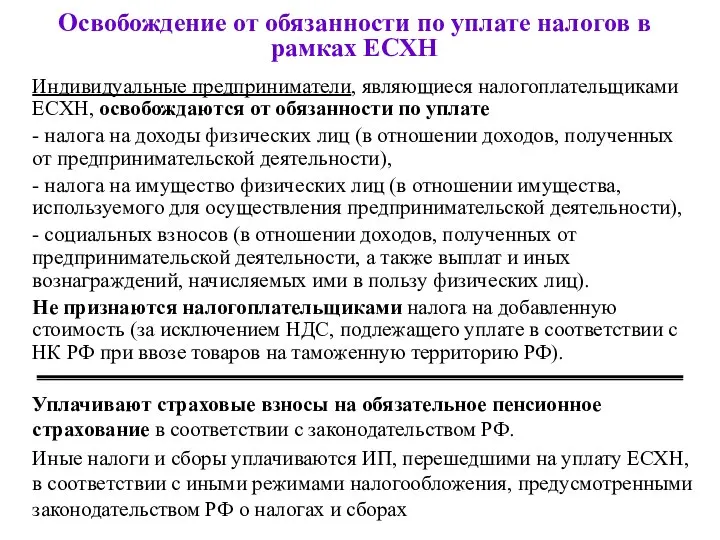

- 30. Освобождение от обязанности по уплате налогов в рамках ЕСХН Индивидуальные предприниматели, являющиеся налогоплательщиками ЕСХН, освобождаются от

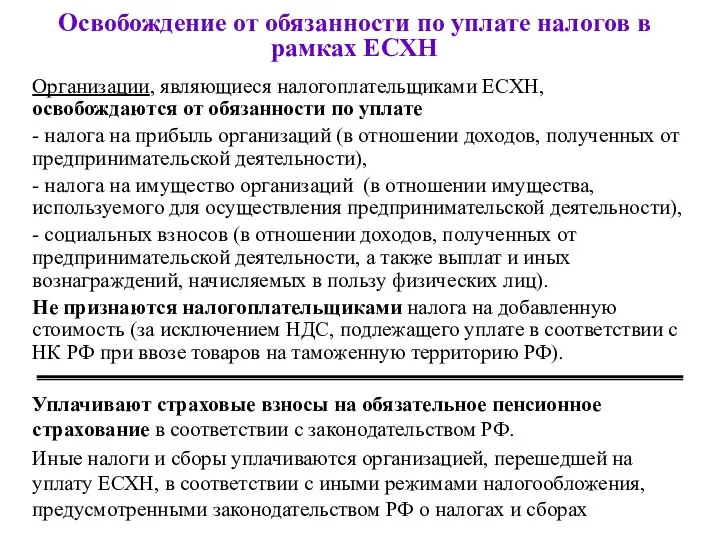

- 31. Освобождение от обязанности по уплате налогов в рамках ЕСХН Организации, являющиеся налогоплательщиками ЕСХН, освобождаются от обязанности

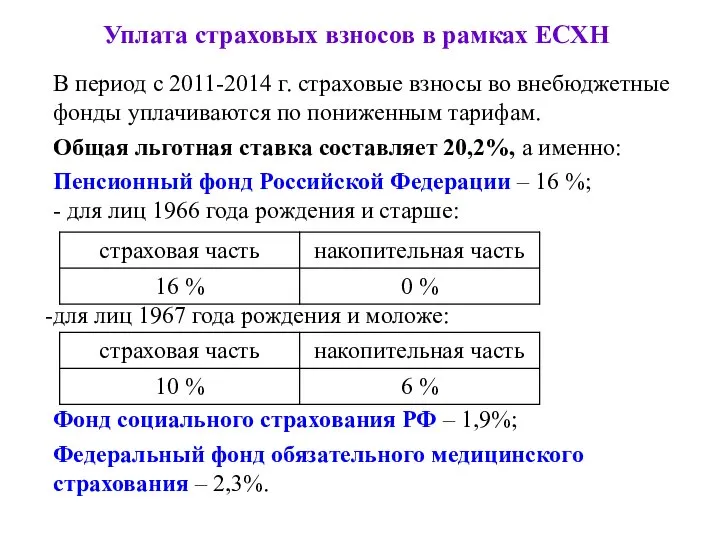

- 32. В период с 2011-2014 г. страховые взносы во внебюджетные фонды уплачиваются по пониженным тарифам. Общая льготная

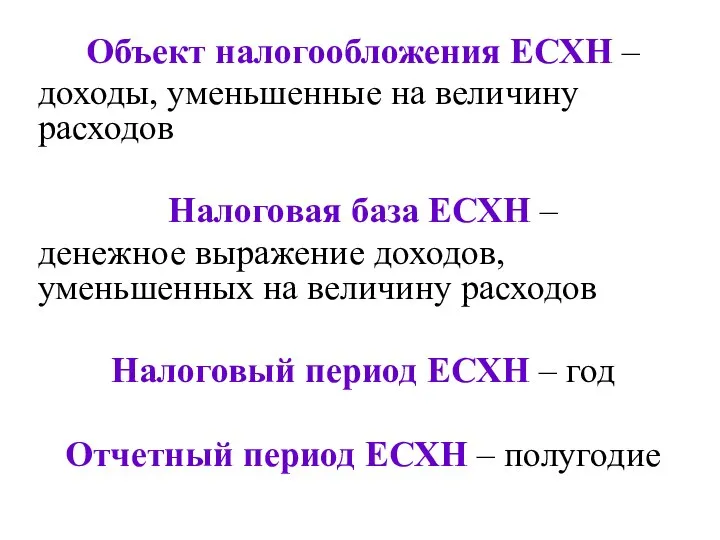

- 33. Объект налогообложения ЕСХН – доходы, уменьшенные на величину расходов Налоговая база ЕСХН – денежное выражение доходов,

- 34. Налоговая ставка ЕСХН – 6 % Срок уплаты ЕСХН – по итогам отчетного периода - не

- 35. Достоинства ЕСХН: замещение совокупности налогов (налог на прибыль, НДС, налог на имущество) на один (ЕСХН), вследствие

- 37. Скачать презентацию

«Использование индивидуальных и групповых форм работы на уроках математики с учетом личностно – ориентированного подхода к учащ

«Использование индивидуальных и групповых форм работы на уроках математики с учетом личностно – ориентированного подхода к учащ Презентация "Михаил Булгаков" - скачать презентации по МХК

Презентация "Михаил Булгаков" - скачать презентации по МХК Региональный конкурс бизнес-идей «Двигай дело!» Экономическое обоснование: шаг за шагом

Региональный конкурс бизнес-идей «Двигай дело!» Экономическое обоснование: шаг за шагом  Русские нули Какие они бывают и как их выявлять

Русские нули Какие они бывают и как их выявлять Иван Рудской - летсплейщик и блогер

Иван Рудской - летсплейщик и блогер Дизайн сайта

Дизайн сайта Презентация на тему "Коронарное кровообращение и его регуляция" - скачать презентации по Медицине

Презентация на тему "Коронарное кровообращение и его регуляция" - скачать презентации по Медицине Skinner

Skinner Понятие авторитета и лидерства. Формы власти и влияния, стили руководства

Понятие авторитета и лидерства. Формы власти и влияния, стили руководства Типовые узлы комбинационного типа

Типовые узлы комбинационного типа Mittelhochdeutsch. Lektion 7

Mittelhochdeutsch. Lektion 7 Презентация на тему "Синтез традиции и инновации как основа профессионального роста педагога" - скачать презентации по Педаг

Презентация на тему "Синтез традиции и инновации как основа профессионального роста педагога" - скачать презентации по Педаг ЦОС Л3

ЦОС Л3 Политическое лидерство

Политическое лидерство Святитель Иов – первый Патриарх России

Святитель Иов – первый Патриарх России  Городские электрические сети

Городские электрические сети Разработка парка «Park-house»

Разработка парка «Park-house» Lekcija_-_Operativnaja_khirurgija_sluchainykh_ran

Lekcija_-_Operativnaja_khirurgija_sluchainykh_ran Инжиниринг бизнес-процессов, Производственное планирование

Инжиниринг бизнес-процессов, Производственное планирование Консерватизм. Формы консерватизма

Консерватизм. Формы консерватизма Живопись XIX века.

Живопись XIX века. ОБЩАЯ ХАРАКТЕРИСТИКА АВТОМАТИЗИРОВАННОЙ СТАНЦИИ ПОМЕХ КВ ДИАПАЗОНА ТАКТИЧЕСКОГО ЗВЕНА УПРАВЛЕНИЯ БАЗОВОГО КОМПЛЕКСА ПОДАВЛЕНИЯ

ОБЩАЯ ХАРАКТЕРИСТИКА АВТОМАТИЗИРОВАННОЙ СТАНЦИИ ПОМЕХ КВ ДИАПАЗОНА ТАКТИЧЕСКОГО ЗВЕНА УПРАВЛЕНИЯ БАЗОВОГО КОМПЛЕКСА ПОДАВЛЕНИЯ Перечень работ, которые могут быть выполнены на кафедре промышленного и гражданского строительства (ПГС)

Перечень работ, которые могут быть выполнены на кафедре промышленного и гражданского строительства (ПГС) Презентация Информационно-техническое обеспечение деятельности таможенных органов

Презентация Информационно-техническое обеспечение деятельности таможенных органов Обработка символьной информации

Обработка символьной информации Презентация "Лизинг как форма кредитования бизнеса" - скачать презентации по Экономике

Презентация "Лизинг как форма кредитования бизнеса" - скачать презентации по Экономике Исаакиевский собор

Исаакиевский собор  МИРОВОЙ РЫНОК ТРАНСПОРТНЫХ УСЛУГ Транспортный фактор Рынки транспортных услуг Фрахтовый рынок Выбор вида транспорта

МИРОВОЙ РЫНОК ТРАНСПОРТНЫХ УСЛУГ Транспортный фактор Рынки транспортных услуг Фрахтовый рынок Выбор вида транспорта