Содержание

- 2. План: 1 Метод дисконтированных денежных потоков (метод ДДП). 2 Метод капитализации.

- 4. Методы доходного подхода: Метод дисконтированных денежных потоков (метод ДДП). 2 Метод капитализации.

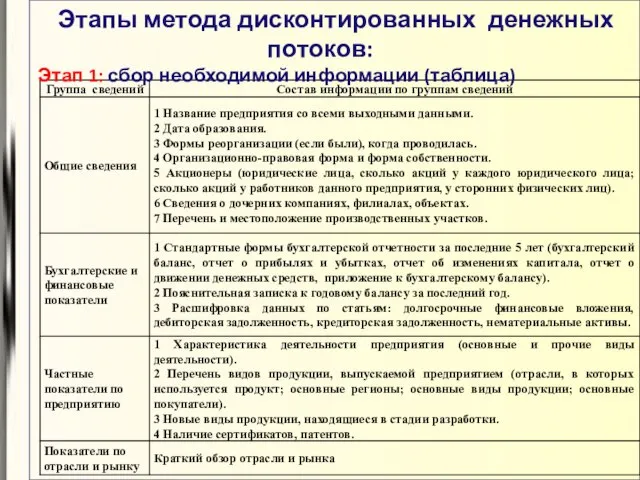

- 5. Этапы метода дисконтированных денежных потоков: Этап 1: сбор необходимой информации (таблица)

- 6. Этап 2: анализ бухгалтерской отчетности за предшествующие периоды. Этап 3: проведение анализа доходов предприятия за предшествующие

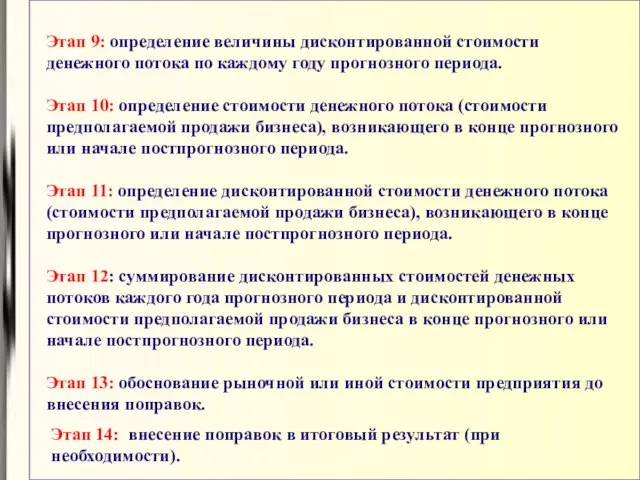

- 7. Этап 9: определение величины дисконтированной стоимости денежного потока по каждому году прогнозного периода. Этап 10: определение

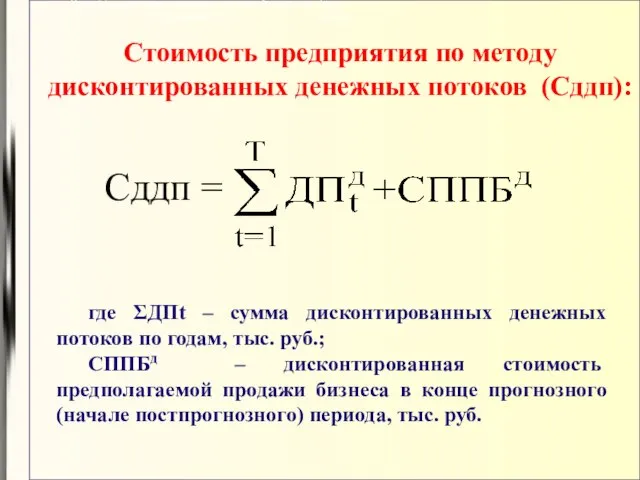

- 8. Стоимость предприятия по методу дисконтированных денежных потоков (Сддп): Этап 14: внесение поправок в итоговый результат (при

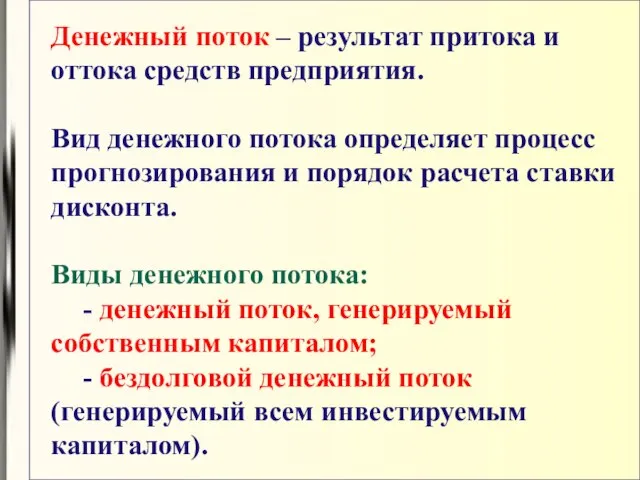

- 9. Денежный поток – результат притока и оттока средств предприятия. Вид денежного потока определяет процесс прогнозирования и

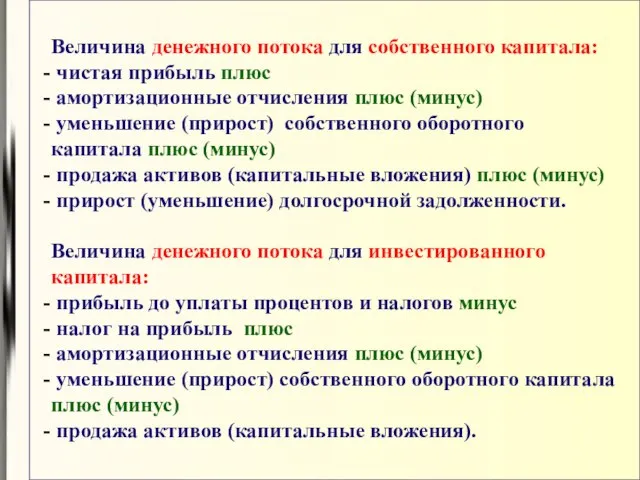

- 10. Величина денежного потока для собственного капитала: чистая прибыль плюс амортизационные отчисления плюс (минус) уменьшение (прирост) собственного

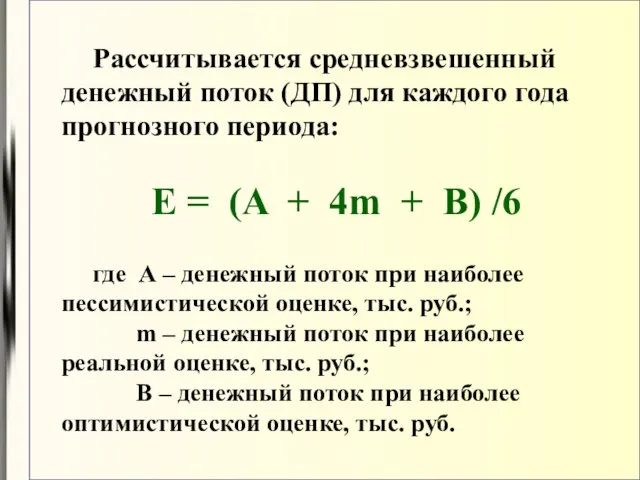

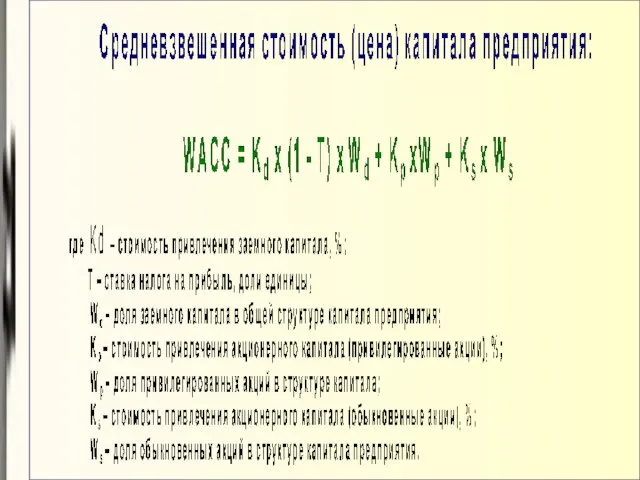

- 12. Рассчитывается средневзвешенный денежный поток (ДП) для каждого года прогнозного периода: E = (A + 4m +

- 14. Для дисконтирования денежных потоков по инвестиционному проекту необходима ставка дисконта!!!

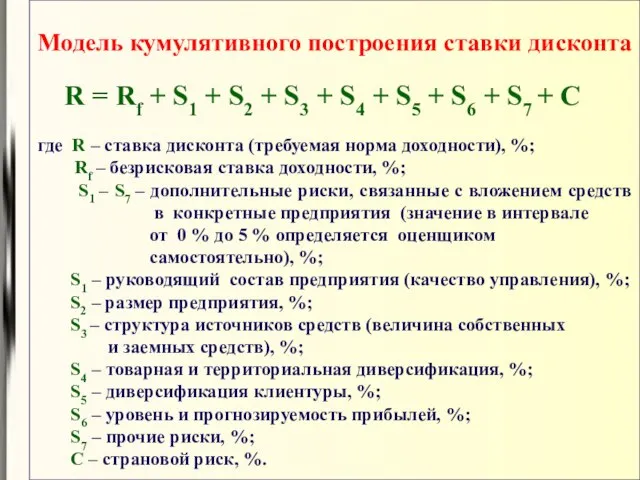

- 18. Модель кумулятивного построения ставки дисконта R = Rf + S1 + S2 + S3 + S4

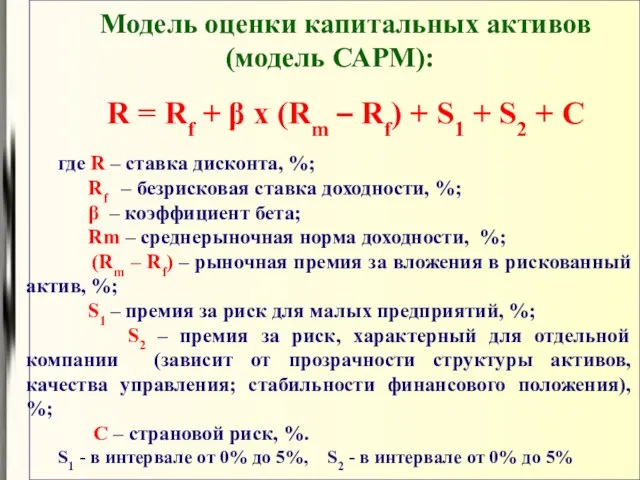

- 19. Модель оценки капитальных активов (модель САРМ): R = Rf + β х (Rm – Rf) +

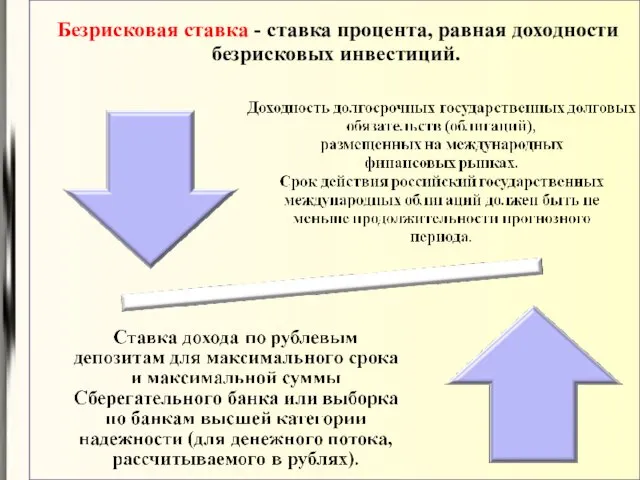

- 20. Безрисковая ставка - ставка процента, равная доходности безрисковых инвестиций.

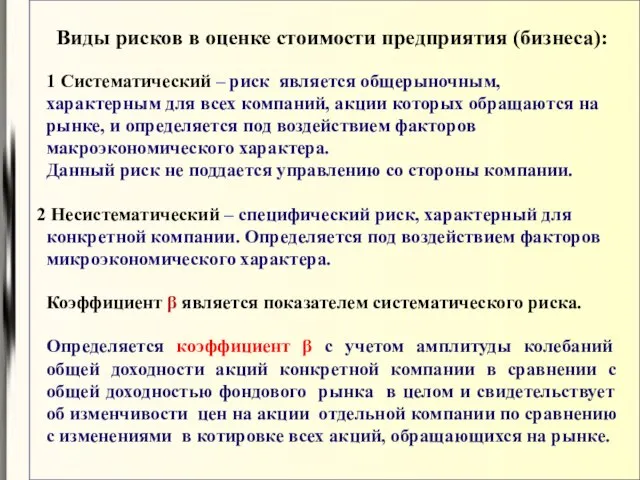

- 22. Виды рисков в оценке стоимости предприятия (бизнеса): 1 Систематический – риск является общерыночным, характерным для всех

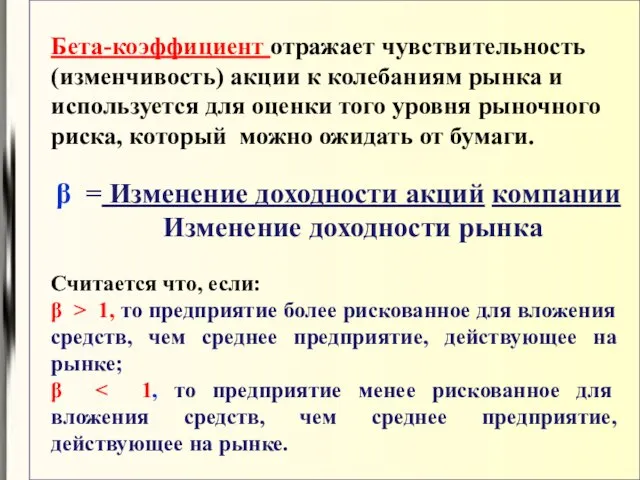

- 23. Бета-коэффициент отражает чувствительность (изменчивость) акции к колебаниям рынка и используется для оценки того уровня рыночного риска,

- 24. Наличие в портфеле акций с β β всего портфеля оценивается как среднее значение беты ценных бумаг

- 25. Факторы, влияющие на оценку рисков1 Факторы, влияющие на оценку странового риска

- 27. В мировой практике существует множество методов для оценки данных рисков: - метод «старых знакомств», - «больших

- 31. Информация о страновых оценках стран по классификации Экспортных Кредитных Агентств, участвующих в соглашении стран – членов

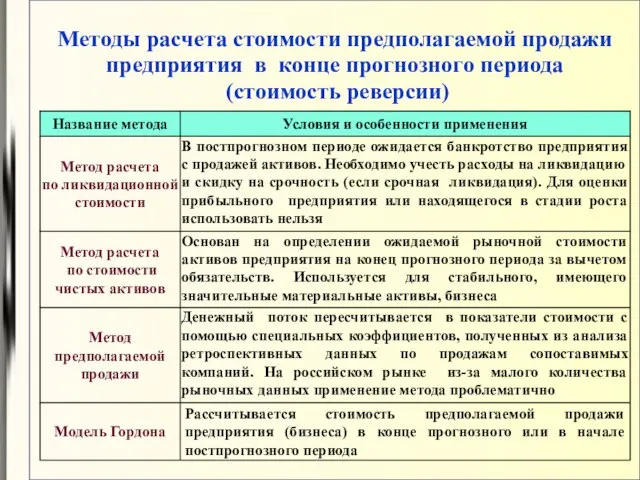

- 34. Методы расчета стоимости предполагаемой продажи предприятия в конце прогнозного периода (стоимость реверсии)

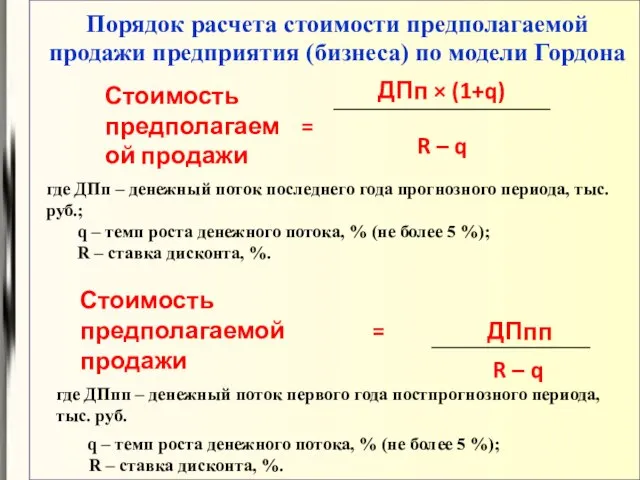

- 35. Порядок расчета стоимости предполагаемой продажи предприятия (бизнеса) по модели Гордона где ДПпп – денежный поток первого

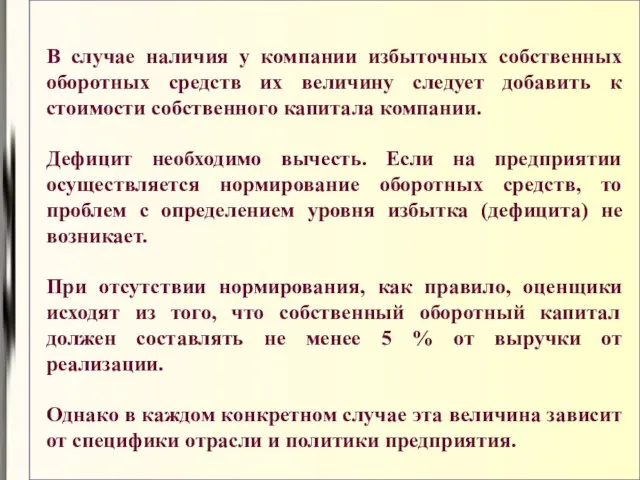

- 37. В случае наличия у компании избыточных собственных оборотных средств их величину следует добавить к стоимости собственного

- 38. Если характер производства компании недостаточно экологически чист, то для уменьшения вредного воздействия на окружающую среду компания

- 39. При наличии у предприятия социальных объектов и законсервированных основных фондов необходимо определить стоимость их возможной продажи.

- 41. Скачать презентацию

Основы банковского бухгалтерского учета

Основы банковского бухгалтерского учета Расчёт затрат и финансирование проекта (в предпринимательской деятельности)

Расчёт затрат и финансирование проекта (в предпринимательской деятельности) БУиО_Т.2

БУиО_Т.2 Денежные реформы в России 20 века

Денежные реформы в России 20 века Безналичные расчеты

Безналичные расчеты Корпоративные финансы

Корпоративные финансы Невыплата алиментов в России

Невыплата алиментов в России Презентация Финансовый рынок России_ Эволюция его развития (2)

Презентация Финансовый рынок России_ Эволюция его развития (2) Пенсионная система в 2015 году

Пенсионная система в 2015 году Оценка доходности банковских операций (методы количественного анализа)

Оценка доходности банковских операций (методы количественного анализа) Сущность коллективного инвестирования

Сущность коллективного инвестирования Этапы становления бухгалтерского учета как науки

Этапы становления бухгалтерского учета как науки Переход на казначейское обслуживание и систему казначейских платежей

Переход на казначейское обслуживание и систему казначейских платежей Коммерческое предложение по приему коммунальных платежей через пункты оказания услуг Компании

Коммерческое предложение по приему коммунальных платежей через пункты оказания услуг Компании Гаврилова Валерия 281 группа дополнение на 6 вопрос 4 темы

Гаврилова Валерия 281 группа дополнение на 6 вопрос 4 темы Издержки и прибыль фирмы

Издержки и прибыль фирмы Team building - как способ рационального распределения денежных доходов

Team building - как способ рационального распределения денежных доходов Тенденции и риски криптовалюты в России

Тенденции и риски криптовалюты в России Управление муниципальными финансами в регионе

Управление муниципальными финансами в регионе Ценовая политика предприятия

Ценовая политика предприятия Финансовые цели и финансовое планирование

Финансовые цели и финансовое планирование Оценка организации и состояния внутреннего аудита. Тема 9

Оценка организации и состояния внутреннего аудита. Тема 9 Презентация для самостоятельного обучения 1С: Предприятие

Презентация для самостоятельного обучения 1С: Предприятие Затраты на охрану труда, технику безопасности и компенсации

Затраты на охрану труда, технику безопасности и компенсации Финансовый рынок Швеции

Финансовый рынок Швеции Порядок открытия и ведения лицевых счетов территориальными органами Федерального казначейства юридическим лицам

Порядок открытия и ведения лицевых счетов территориальными органами Федерального казначейства юридическим лицам Фінансове забезпечення відтворення основних фондів

Фінансове забезпечення відтворення основних фондів Формы и методы финансового контроля

Формы и методы финансового контроля