Содержание

- 2. Основные изменения по НДС с 01.01.2017 Обновлены форма, формат и порядок заполнения декларации по НДС (утв.

- 3. Декларация по НДС за I квартал 2017 г. – на что обратить внимание Приказ ФНС России

- 4. Оперативное представление пояснений в ФНС по НДС Налоговая инспекция вправе запросить у налогоплательщика пояснения, если выявлены

- 5. Пояснения к декларации по НДС – только в электронной форме С 01.07.2016 – лица, обязанные представлять

- 6. Пояснения к декларации по НДС – только в электронной форме С 01.01.2017 налогоплательщики, обязанные представлять налоговую

- 7. Уведомление о получателе документов В налоговый орган представляется Уведомление о получателе документов, если: налогоплательщик взаимодействует с

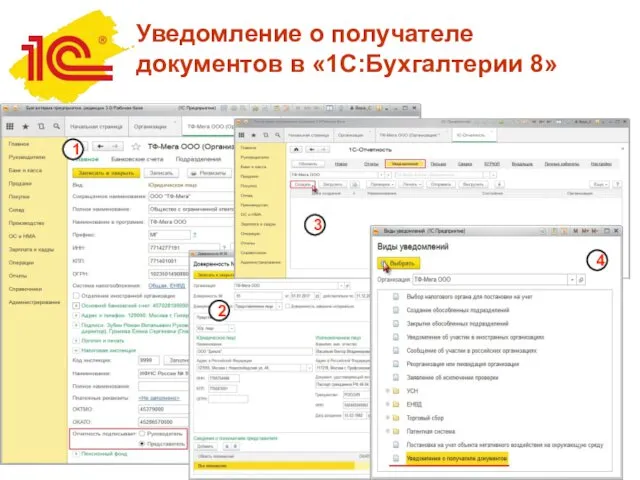

- 8. Уведомление о получателе документов в «1С:Бухгалтерии 8» 1 2 3 4

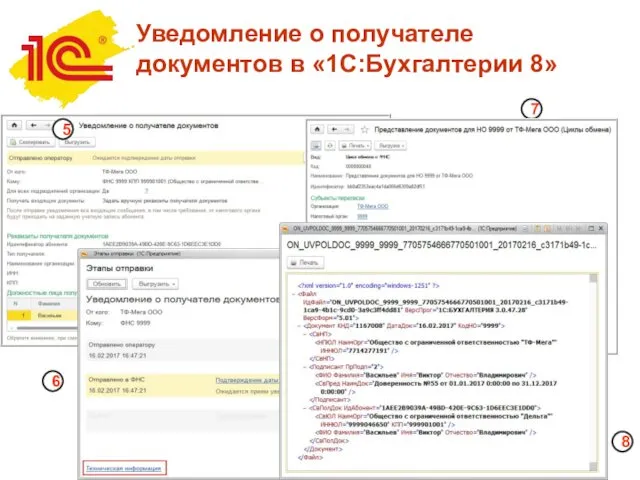

- 9. Уведомление о получателе документов в «1С:Бухгалтерии 8» 5 7 8 6

- 10. Ответственность за нарушения С 01.01.2015 приостановление операций по счетам (п. 3 ст. 76 НК РФ): непредставление

- 11. Ответственность за нарушения С 01.07.2016 в порядок приостановления операций по счетам добавлен подпункт 1.1 (п. 3

- 12. Требование представления пояснений к декларации по НДС Формат представления пояснений к декларации по НДС, характер взаимодействия

- 13. Требование представления пояснений по Разделам 8 – 12

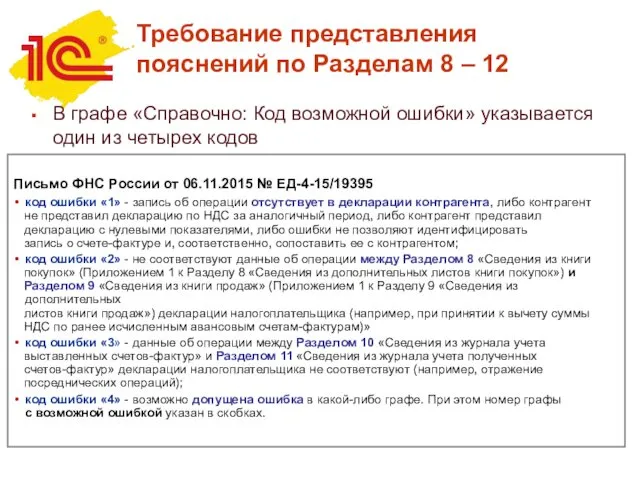

- 14. Требование представления пояснений по Разделам 8 – 12 В графе «Справочно: Код возможной ошибки» указывается один

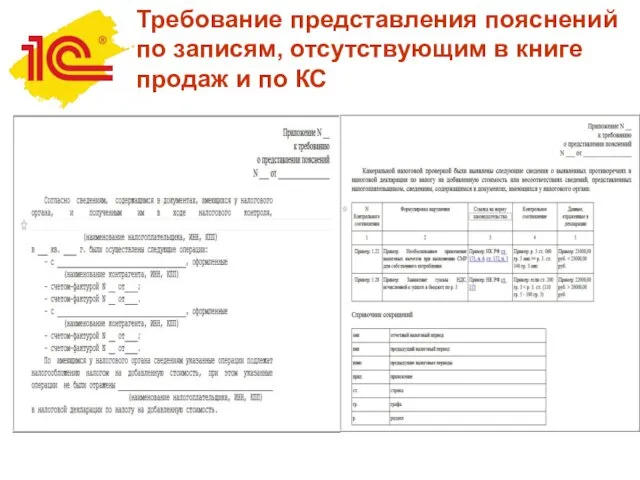

- 15. Требование представления пояснений по записям, отсутствующим в книге продаж и по КС Образец текста Второй уровень

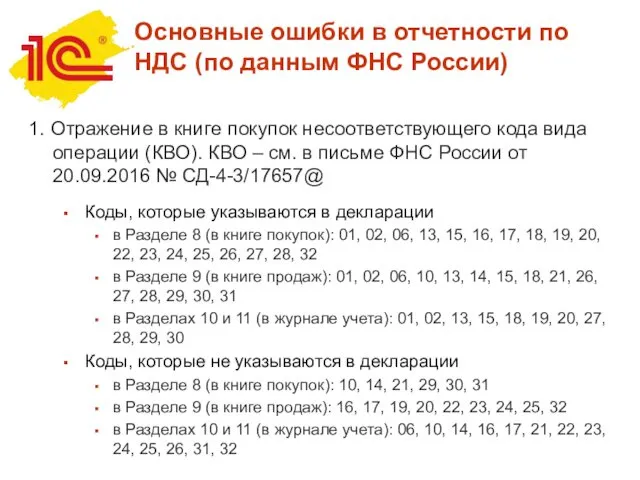

- 16. Основные ошибки в отчетности по НДС (по данным ФНС России) 1. Отражение в книге покупок несоответствующего

- 17. Основные ошибки в отчетности по НДС (по данным ФНС России) 2. Одностороннее изменение реквизитного состава счета-фактуры

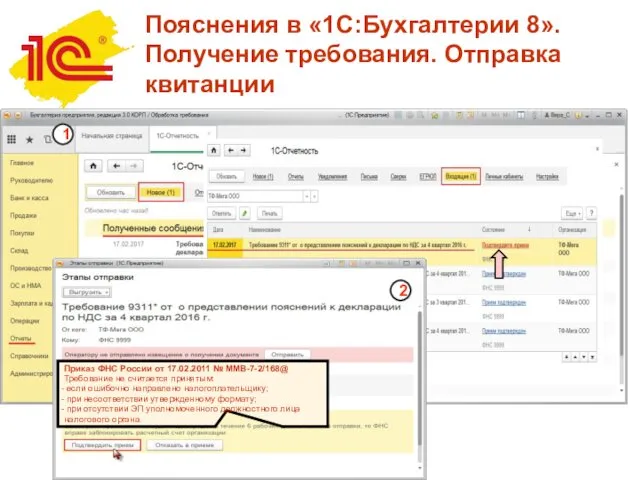

- 18. Пояснения в «1С:Бухгалтерии 8». Получение требования. Отправка квитанции Образец текста Второй уровень Третий уровень Четвертый уровень

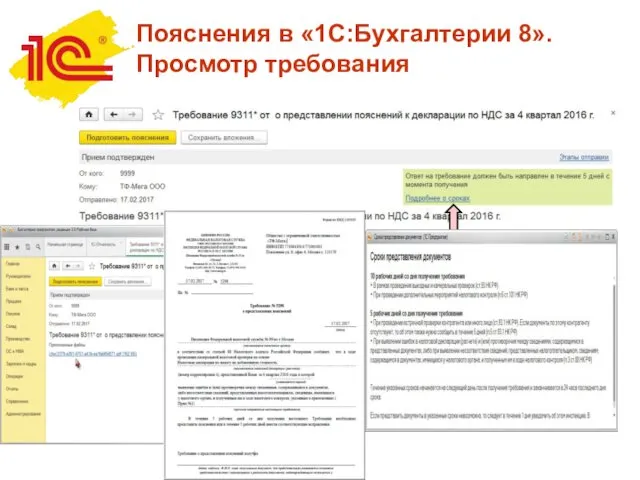

- 19. Пояснения в «1С:Бухгалтерии 8». Просмотр требования

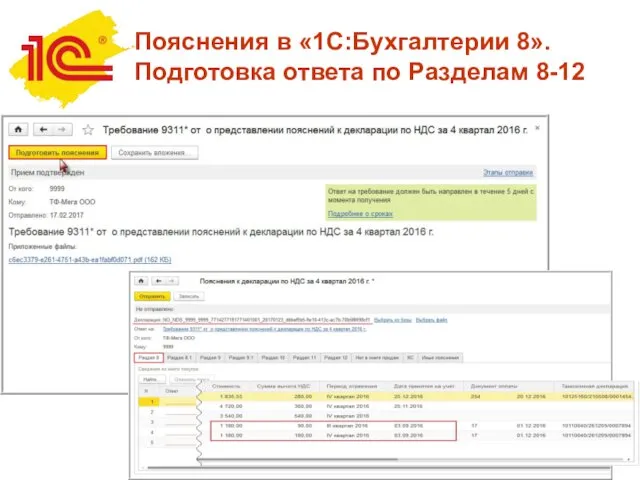

- 20. Пояснения в «1С:Бухгалтерии 8». Подготовка ответа по Разделам 8-12

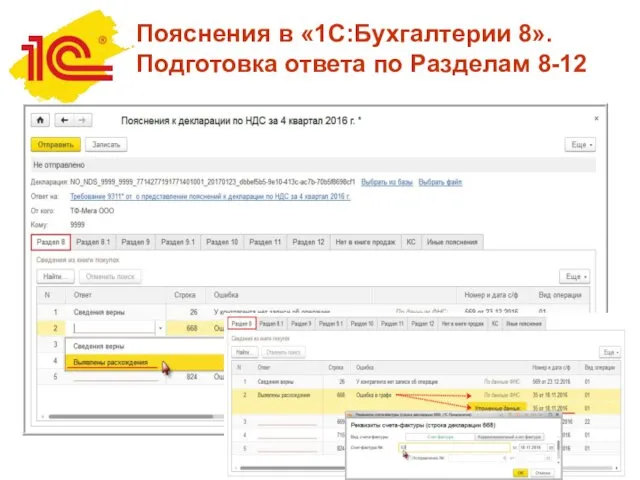

- 21. Пояснения в «1С:Бухгалтерии 8». Подготовка ответа по Разделам 8-12

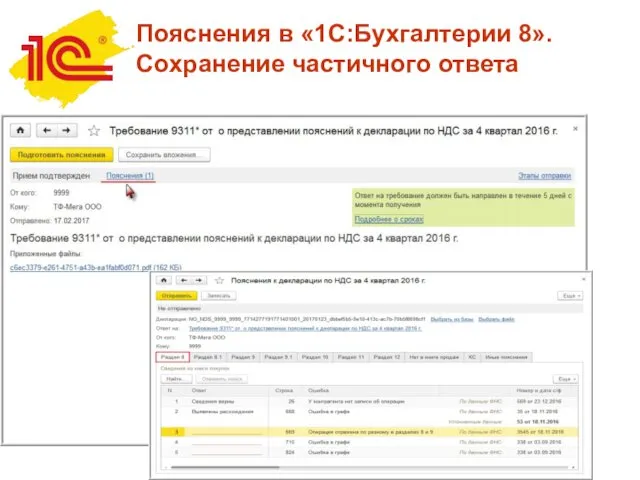

- 22. Пояснения в «1С:Бухгалтерии 8». Сохранение частичного ответа

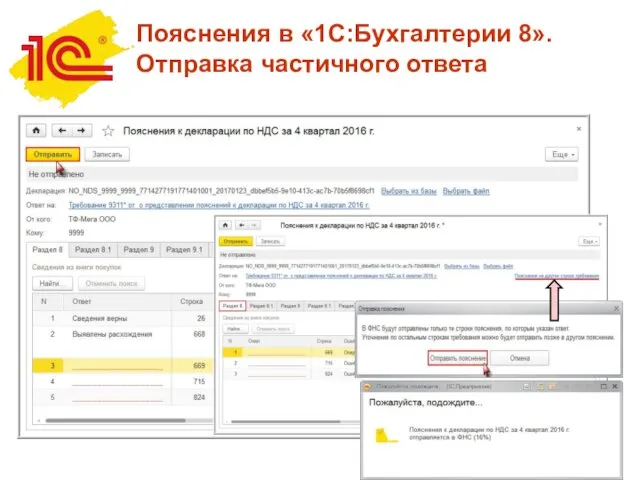

- 23. Пояснения в «1С:Бухгалтерии 8». Отправка частичного ответа

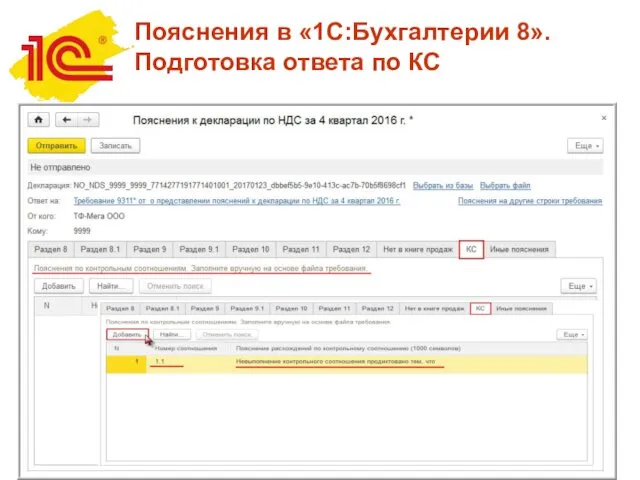

- 24. Пояснения в «1С:Бухгалтерии 8». Подготовка ответа по КС

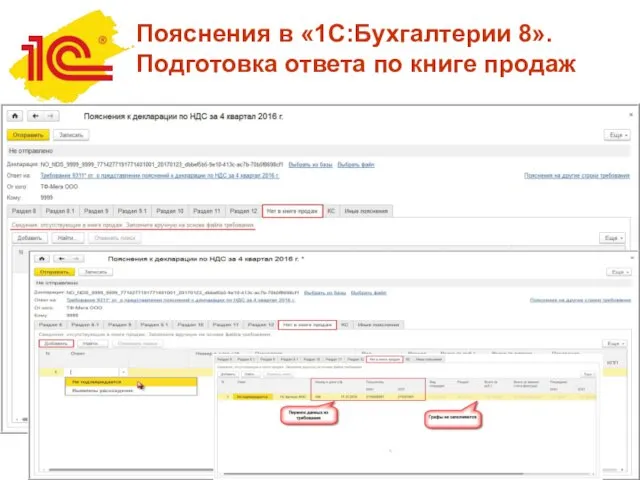

- 25. Пояснения в «1С:Бухгалтерии 8». Подготовка ответа по книге продаж

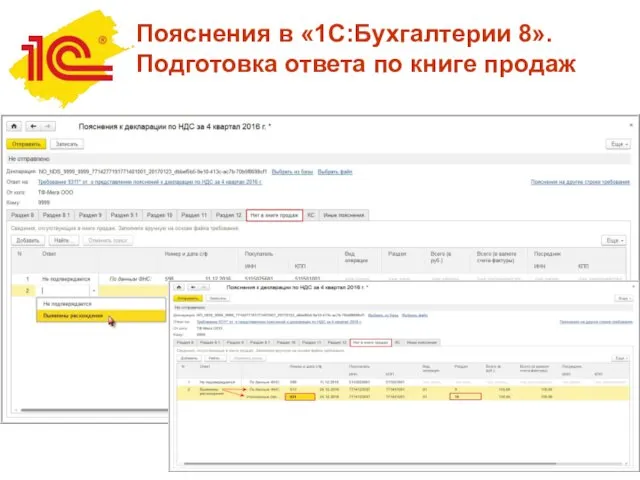

- 26. Пояснения в «1С:Бухгалтерии 8». Подготовка ответа по книге продаж

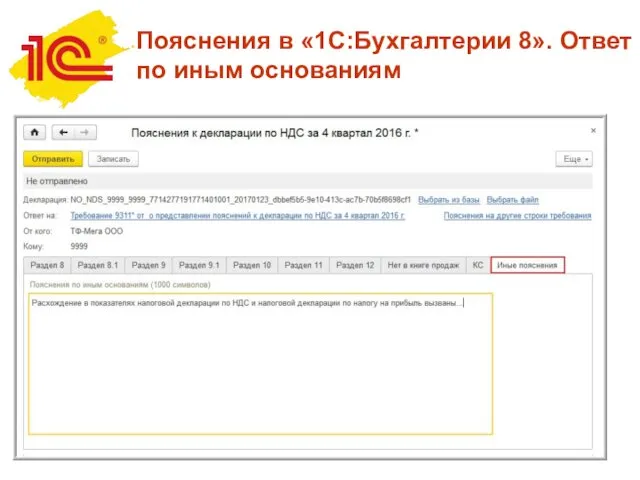

- 27. Пояснения в «1С:Бухгалтерии 8». Ответ по иным основаниям

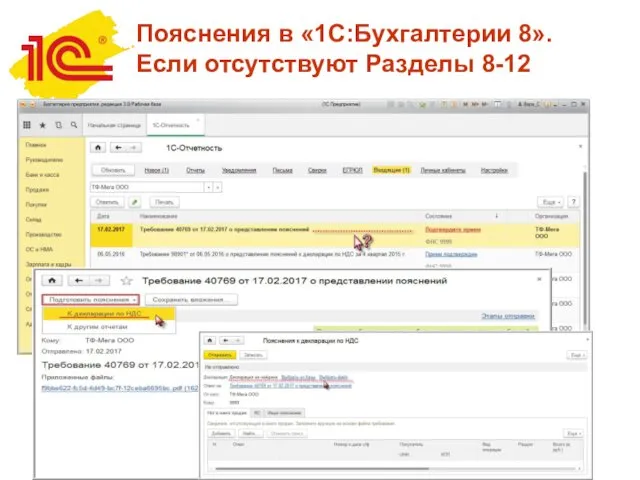

- 28. Пояснения в «1С:Бухгалтерии 8». Если отсутствуют Разделы 8-12

- 29. Подтверждение налоговых льгот, отраженных в декларации по НДС Письмо ФНС России от 26.01.2017 № ЕД-4-15/1281@ В

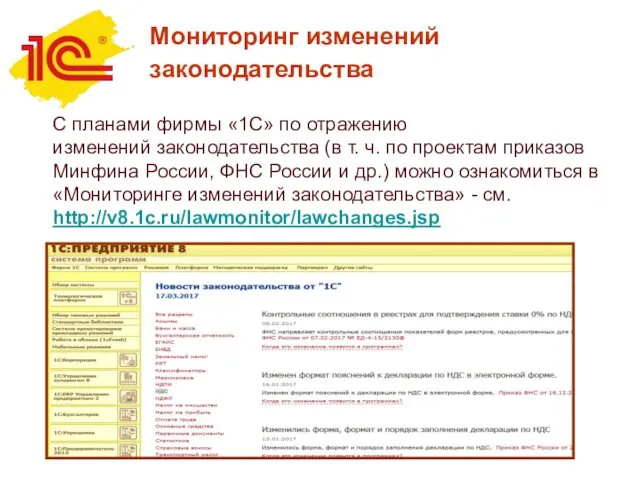

- 30. Мониторинг изменений законодательства С планами фирмы «1С» по отражению изменений законодательства (в т. ч. по проектам

- 31. 1С:ИТС для пользователей информационно-технологического сопровождения Более полную и подробную информацию о подготовке и проверке данных перед

- 32. 1С:ИТС и 1С:Лекторий При подготовке отчета пользуйтесь видеозаписью лекции от 02.03.2017 «НДС 2017 - новая редакция

- 34. Скачать презентацию

Функции финансовых рынков

Функции финансовых рынков Особенности оценки произведений искусства

Особенности оценки произведений искусства Привлечение ресурсов для СО НКО

Привлечение ресурсов для СО НКО Ценные бумаги: акции, облигации. Фондовый рынок. Тема 6.3. Урок № 46

Ценные бумаги: акции, облигации. Фондовый рынок. Тема 6.3. Урок № 46 1С:Бухгалтерия строительной организацией 2.0

1С:Бухгалтерия строительной организацией 2.0 Документационное обеспечение логистического процесса

Документационное обеспечение логистического процесса Учет и аудит товарных операций в розничной торговле (ООО Дамир-97)

Учет и аудит товарных операций в розничной торговле (ООО Дамир-97) Пенсионный фонд РФ

Пенсионный фонд РФ Бюро кредитных историй Эквифакс, МФО

Бюро кредитных историй Эквифакс, МФО Методы оценки инвестиционных проектов

Методы оценки инвестиционных проектов Кредитный калькулятор

Кредитный калькулятор Транспортный налог

Транспортный налог Мой первый финансовый план. Как подростку накопить на мечту

Мой первый финансовый план. Как подростку накопить на мечту Внутрішній контроль та внутрішній аудит в державних органах

Внутрішній контроль та внутрішній аудит в державних органах Петербургский метрополитен об исполнении плана финансово-хозяйственной деятельност

Петербургский метрополитен об исполнении плана финансово-хозяйственной деятельност Контроль якості роботи аудиторської фірми

Контроль якості роботи аудиторської фірми Формы бухгалтерского учета

Формы бухгалтерского учета Технический анализ финансовых рынков

Технический анализ финансовых рынков Бесплатная юридическая помощь

Бесплатная юридическая помощь Международные задолженности

Международные задолженности Финансы и финансовая система

Финансы и финансовая система Банковские карты

Банковские карты Бюджетная система. Бюджетное устройство и бюджетный процесс

Бюджетная система. Бюджетное устройство и бюджетный процесс Размеры стипендиального обеспечения студентов, магистрантов, аспирантов, докторов в АлтГТУ

Размеры стипендиального обеспечения студентов, магистрантов, аспирантов, докторов в АлтГТУ Tantuni от Caspian House

Tantuni от Caspian House Финансовая грамотность для старшего возраста (PensionFG)

Финансовая грамотность для старшего возраста (PensionFG) Оценщик недвижимого имущества

Оценщик недвижимого имущества Разведочный анализ данных (EDA) и подготовка отчётов

Разведочный анализ данных (EDA) и подготовка отчётов