Содержание

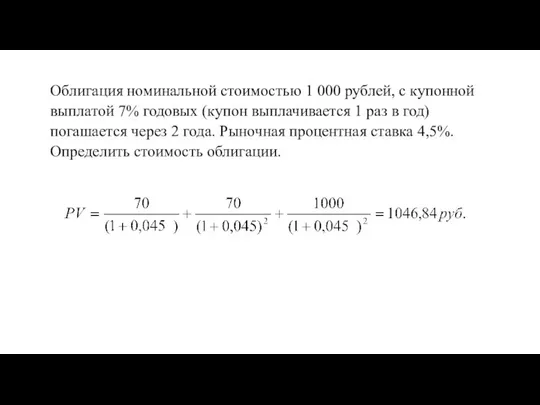

- 2. Облигация номинальной стоимостью 1 000 рублей, с купонной выплатой 7% годовых (купон выплачивается 1 раз в

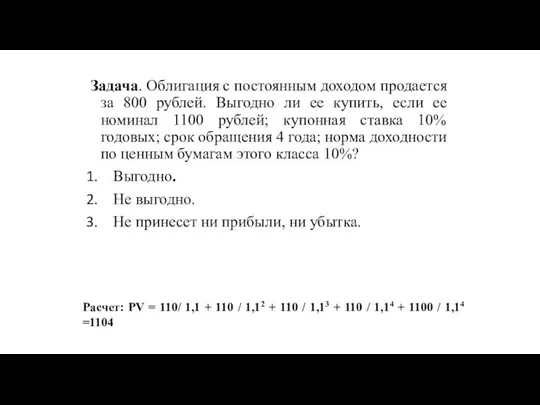

- 3. Задача. Облигация с постоянным доходом продается за 800 рублей. Выгодно ли ее купить, если ее номинал

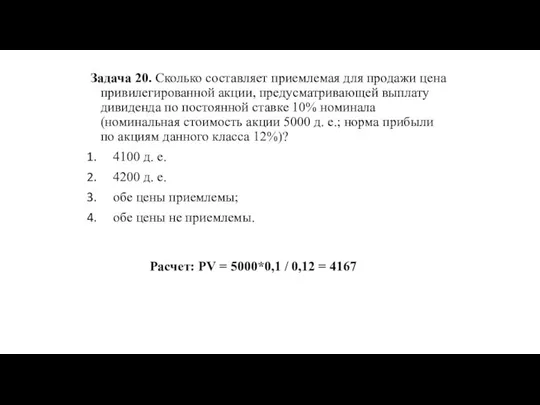

- 4. Задача 20. Сколько составляет приемлемая для продажи цена привилегированной акции, предусматривающей выплату дивиденда по постоянной ставке

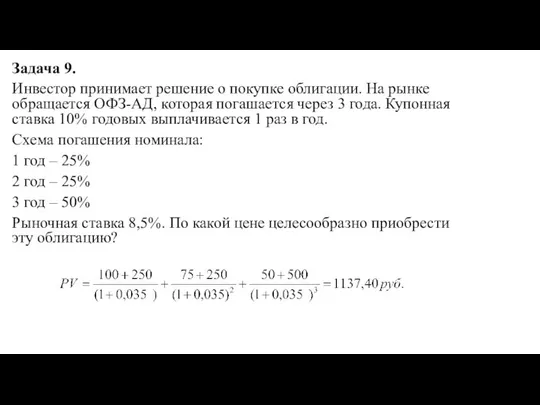

- 5. Задача 9. Инвестор принимает решение о покупке облигации. На рынке обращается ОФЗ-АД, которая погашается через 3

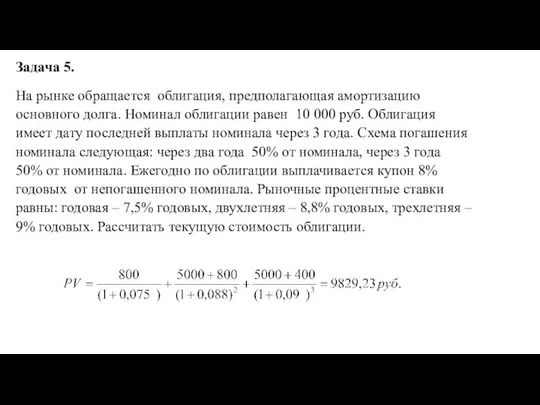

- 6. Задача 5. На рынке обращается облигация, предполагающая амортизацию основного долга. Номинал облигации равен 10 000 руб.

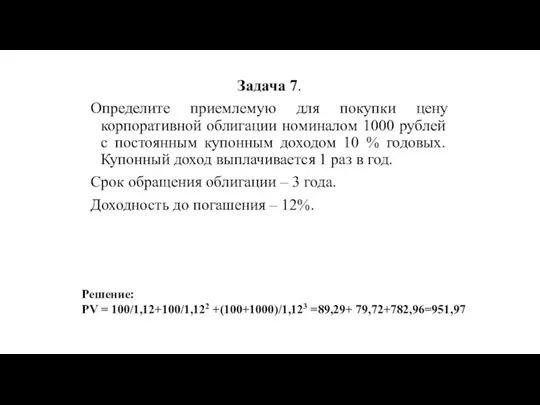

- 7. Задача 7. Определите приемлемую для покупки цену корпоративной облигации номиналом 1000 рублей с постоянным купонным доходом

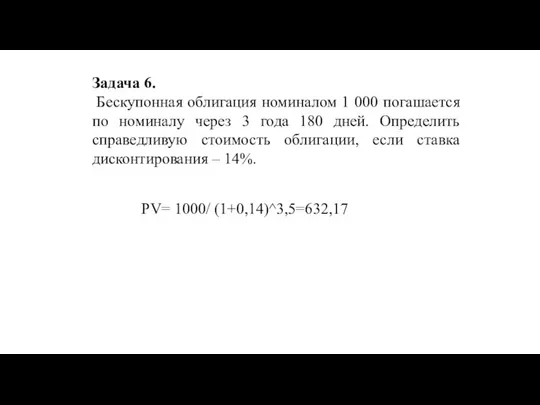

- 8. Задача 6. Бескупонная облигация номиналом 1 000 погашается по номиналу через 3 года 180 дней. Определить

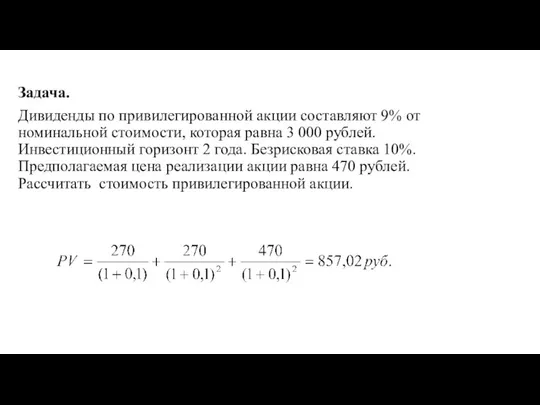

- 9. Задача. Дивиденды по привилегированной акции составляют 9% от номинальной стоимости, которая равна 3 000 рублей. Инвестиционный

- 11. Скачать презентацию

Самозанятые

Самозанятые Інститут комунальної власності у сиcтемі місцевих фінансів

Інститут комунальної власності у сиcтемі місцевих фінансів Ақшаның ағымдағы құны. Ақшаның болашақтағы құны

Ақшаның ағымдағы құны. Ақшаның болашақтағы құны Прайс маникюр

Прайс маникюр Схема субсидирования процентов по кредитам ЛПХ

Схема субсидирования процентов по кредитам ЛПХ Пакет страховых программ Мой ребенок – студент

Пакет страховых программ Мой ребенок – студент Спрос. Кривая спроса. Факторы спроса. Часть 1

Спрос. Кривая спроса. Факторы спроса. Часть 1 Задачи на доходность депозита

Задачи на доходность депозита Финансирование инновационной деятельности

Финансирование инновационной деятельности ПСО Шишкина, Кайсина, 46 гр

ПСО Шишкина, Кайсина, 46 гр Инвестор. Цена

Инвестор. Цена Essential criteria for recognizing transaction, as foreign investment

Essential criteria for recognizing transaction, as foreign investment Основы бухгалтерского учёта на транспорте

Основы бухгалтерского учёта на транспорте От стипендии к пассивному доходу

От стипендии к пассивному доходу Основы профессиональной этики в банковской сфере

Основы профессиональной этики в банковской сфере Совершенствование инвестиционной политики предприятия

Совершенствование инвестиционной политики предприятия Формы и системы оплаты труда

Формы и системы оплаты труда Оплата и мотивация труда

Оплата и мотивация труда Валюта в современном мире (7 класс)

Валюта в современном мире (7 класс) Понятие банковской системы Российской Федерации

Понятие банковской системы Российской Федерации Как накопить на мечту?

Как накопить на мечту? Учет и анализ расчетов с персоналом по оплате труда в ООО Компьютер Плаза

Учет и анализ расчетов с персоналом по оплате труда в ООО Компьютер Плаза Маржинальная торговля

Маржинальная торговля Оценка аудиторского риска

Оценка аудиторского риска Банковская система. Кредитно-денежная политика

Банковская система. Кредитно-денежная политика Система регистрации сделок на заводе ЗАО Ремеза

Система регистрации сделок на заводе ЗАО Ремеза Управление затратами и финансирование в инновационной сфере

Управление затратами и финансирование в инновационной сфере Распределение доходов

Распределение доходов