Содержание

- 2. Тема 7. Современные способы организации банковского кредитования Цель лекции: изучить процесс кредитования с учетом особенностей корпоративных

- 3. Основные вопросы: 1. Организация процесса корпоративного кредитования 2. Организация кредитования физических лиц (розничное кредитование): потребительский кредит,

- 4. 1 Организация процесса корпоративного кредитования К корпоративным клиентам можно отнести: Акционерные общества; Товарищество с ограниченной ответственности;

- 5. Основные функции организации кредитования корпоративных клиентов банком: 1) макроэкономическая - выполнение основной банковской задачи аккумуляции денежных

- 6. В практике кредитования применяются: Применение этих методов предполагает привязку к объекту кредитования

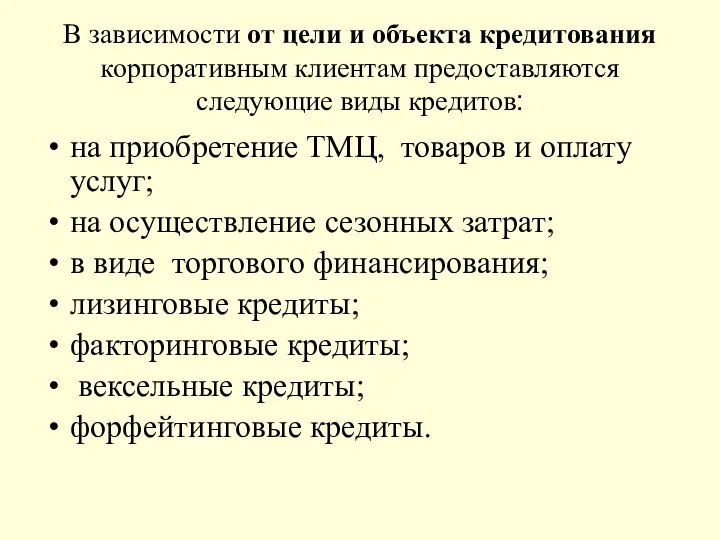

- 7. В зависимости от цели и объекта кредитования корпоративным клиентам предоставляются следующие виды кредитов: на приобретение ТМЦ,

- 8. Виды кредитов корпоративным клиентам

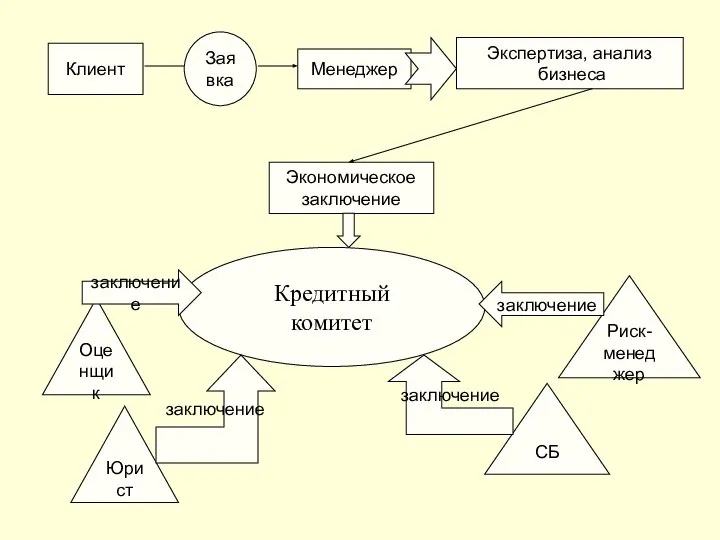

- 9. Клиент Заявка Менеджер Оценщик СБ Юрист Риск-менеджер Экспертиза, анализ бизнеса Кредитный комитет заключение заключение заключение заключение

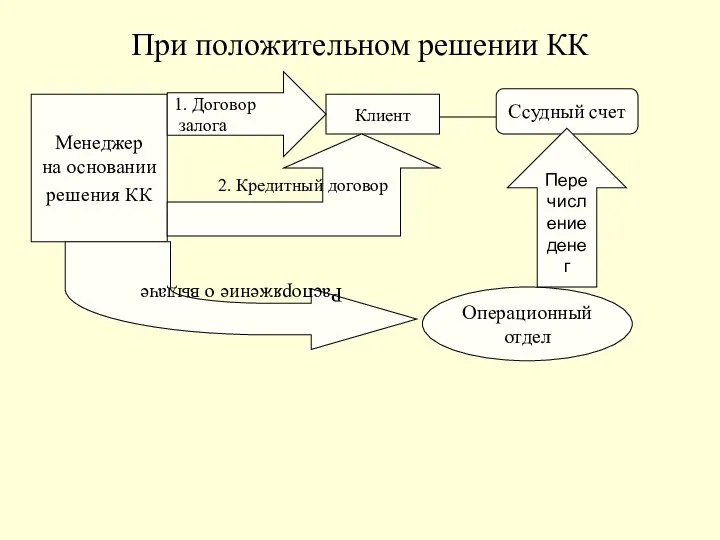

- 10. При положительном решении КК Менеджер на основании решения КК Клиент 1. Договор залога 2. Кредитный договор

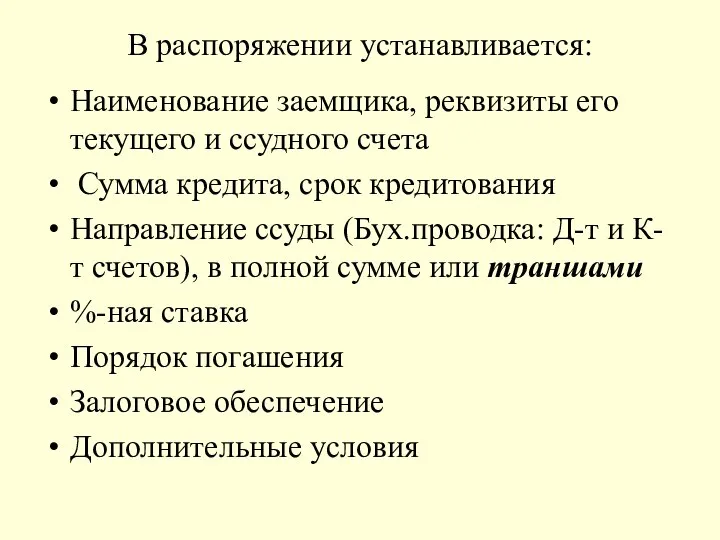

- 11. В распоряжении устанавливается: Наименование заемщика, реквизиты его текущего и ссудного счета Сумма кредита, срок кредитования Направление

- 12. Направление ссуды ссуда зачисляется на текущий счет клиента – Д-т с/сч К-т тек/счет в полной сумме

- 13. Современные способы кредитования и виды кредитов банка Кредитная линия Контокоррент ОВЕРДРАФТ консорциальные (синдицированные) кредиты

- 14. Кредитная линия С заемщиком заключается наряду с кредитным договором Соглашение об открытии кредитной линии. Кредитная линия

- 15. Контокоррент единый активно-пассивный счет. Выполняет роль и текущего и ссудного счета. С него проводятся все платежи

- 16. Разновидность контокоррента ОВЕРДРАФТ DRAFT — это минимальный остаток денежных средств на счете клиента, OVER — предельный

- 17. Консорциальные (синдицированные) кредиты организуется через банк-организатор, который создает группу банков, и каждый банк выдает определенную часть

- 18. 2 Организация кредитования физических лиц Потребительский кредит – это кредит, предназначенный для физических лиц: на приобретение

- 19. Банки Казахстана предоставляют населению: автомобильный кредит кредиты на приобретение товаров длительного пользования На приобретение жилья (ипотечный)

- 20. Этапы процесса кредитования физических лиц рассмотрение заявления на кредит; анализ платежеспособности и кредитоспособности; юридическая и залоговая

- 21. Список необходимых документов для получения потребительского кредита: 1. анкета заемщика 2. удостоверение личности (копия) 3. РНН

- 22. 3 вопрос Банковский процент, маржа и факторы, влияющие на их уровень. ссудный процент это: 1) часть

- 23. Банковский процент делится на процент по кредитам (активам) и процент по депозитам (пассивам) Банковский процент по

- 24. маржа разница между ставкой ссудного и депозитного процента. Размер фактически сложившейся процентной маржи определяется как отношение

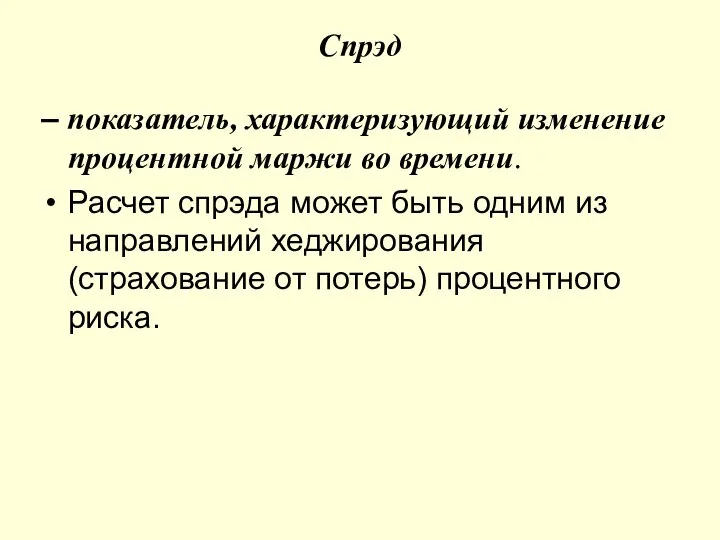

- 25. Спрэд – показатель, характеризующий изменение процентной маржи во времени. Расчет спрэда может быть одним из направлений

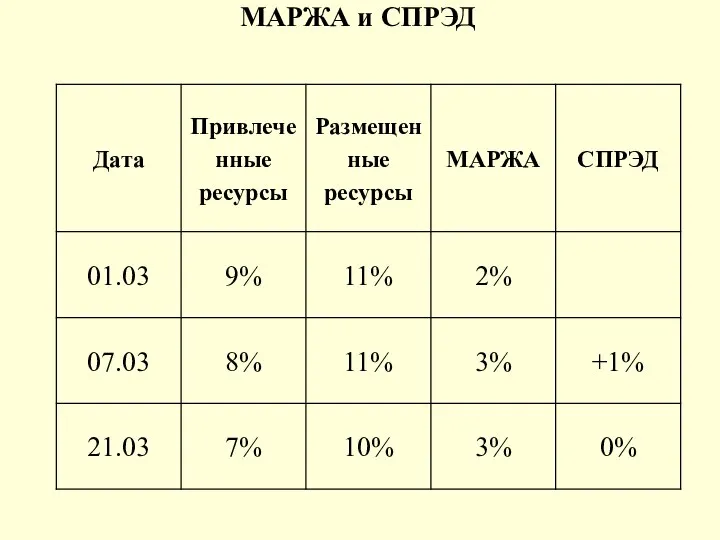

- 26. МАРЖА и СПРЭД

- 27. Основные факторы, влияющие на размер процентной маржи объём, состав и структура кредитных вложений и их источников,

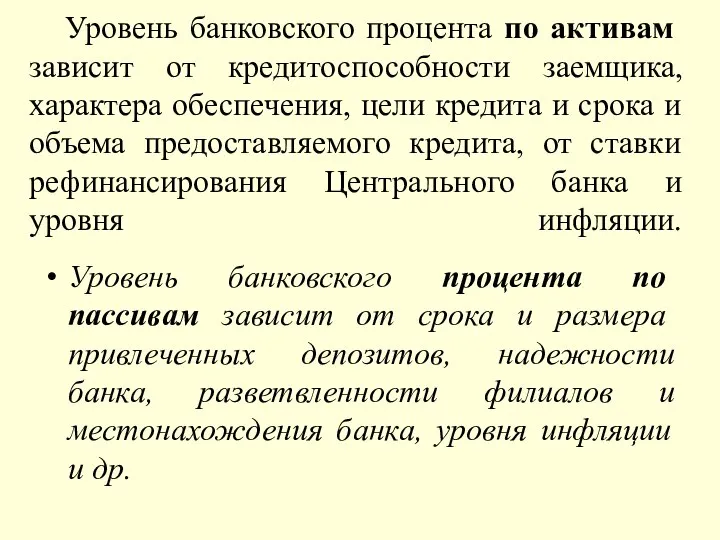

- 28. Уровень банковского процента по активам зависит от кредитоспособности заемщика, характера обеспечения, цели кредита и срока и

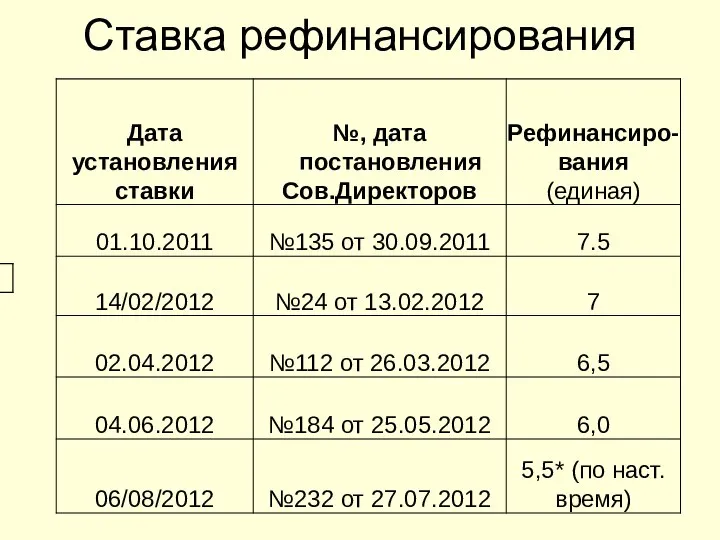

- 29. Ставка рефинансирования

- 30. 4. Процентные ставки и их формирование Количественным выражением ссудного процента является ставка процента. Базовая процентная ставка

- 31. Фиксированные и плавающие процентные ставки ФИКСИРОВАННАЯ ПРОЦЕНТНАЯ СТАВКА – ставка, установленная на весь период пользования заемными

- 32. ЛИБОР (LIBOR) – лондонская межбанковская ставка, используемая на евровалютном рынке в депозитных, кредитных операциях и еврооблигационных

- 33. НОМИНАЛЬНАЯ и РЕАЛЬНАЯ СТАВКИ ПРОЦЕНТА. Под номинальной ставкой понимается текущая рыночная процентная ставка. Реальная ставка представляет

- 34. Ставка рефинансирования выполняет фискальную функцию и используется при начислении пени, штрафов для возмещения ущерба, исчисления упущенной

- 35. В соответствии с постановлением Правления Национального Банка Республики Казахстан №30 от 24 февраля 2017 года «Об

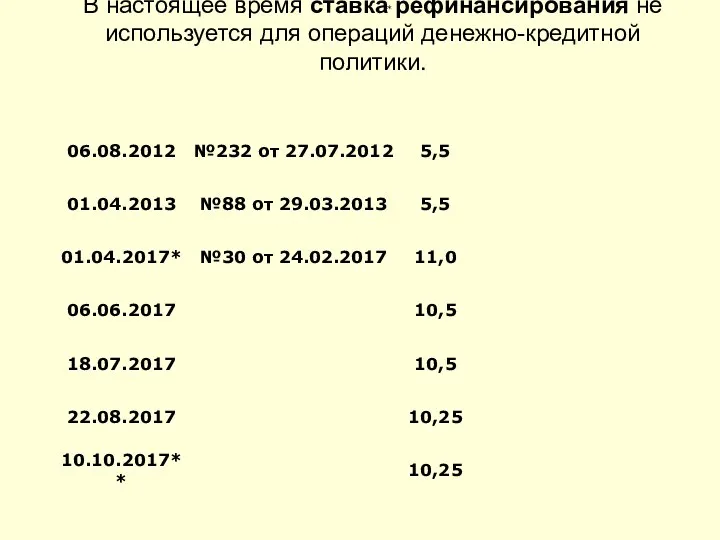

- 36. В настоящее время ставка рефинансирования не используется для операций денежно-кредитной политики. *

- 37. В зависимости от способа расчёта суммы процентных ставок различают: простые процентные ставки – начисляются на одну

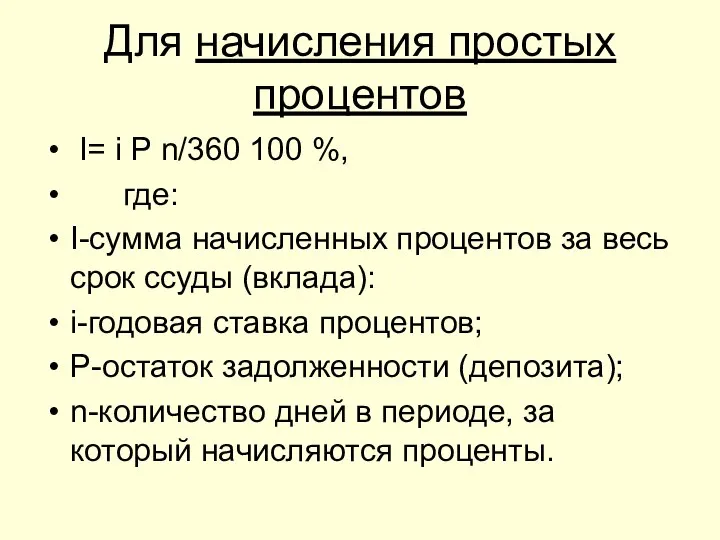

- 38. Для начисления простых процентов I= i P n/360 100 %, где: I-сумма начисленных процентов за весь

- 39. Сложные проценты при долгосрочном кредитовании, когда начисленные суммы не выплачиваются кредитору до окончания сделки, а увеличивают

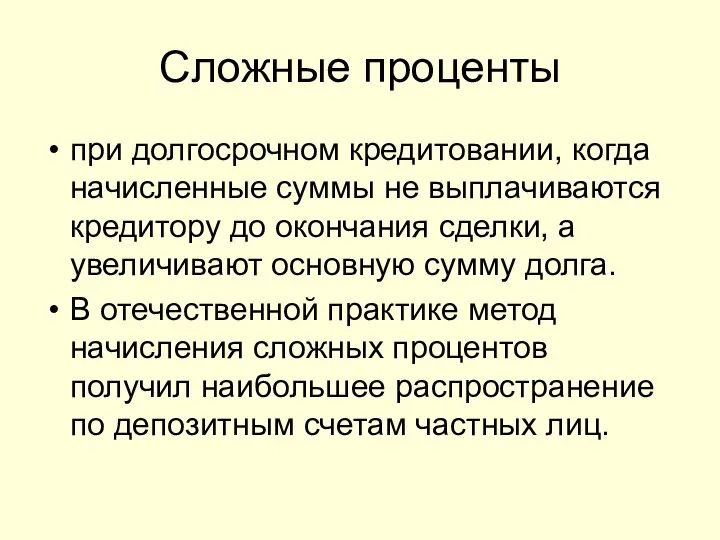

- 40. Сложные проценты рассчитываются: I = P(1+i/120 0)n – 1, где: i – годовая ставка процентов; Р

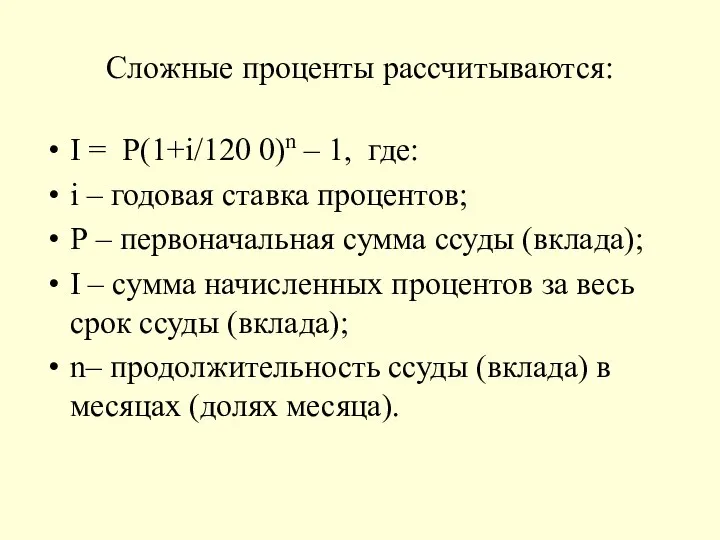

- 41. Эффективная процентная ставка (ЭПС) значение абсолютно всей суммы платежа за пользование кредитом, распределённое на весь кредитный

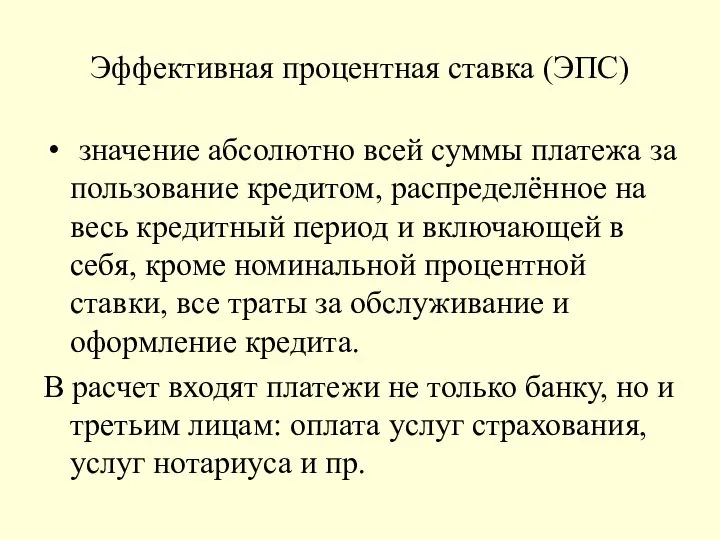

- 42. В Казахстане Введен предельный размер годовой эффективной ставки вознаграждения по займам* (ГЭСВ). ГЭСВ- ставка вознаграждения в

- 43. В Казахстане Правила исчисления банками второго уровни ставок вознаграждения при распространении информации о величинах вознаграждения по

- 44. Пользователи могут рассчитать эффективную ставку на сайте АФН Сумма займа * Номинальная ставка вознаграждения(в годовых)% *

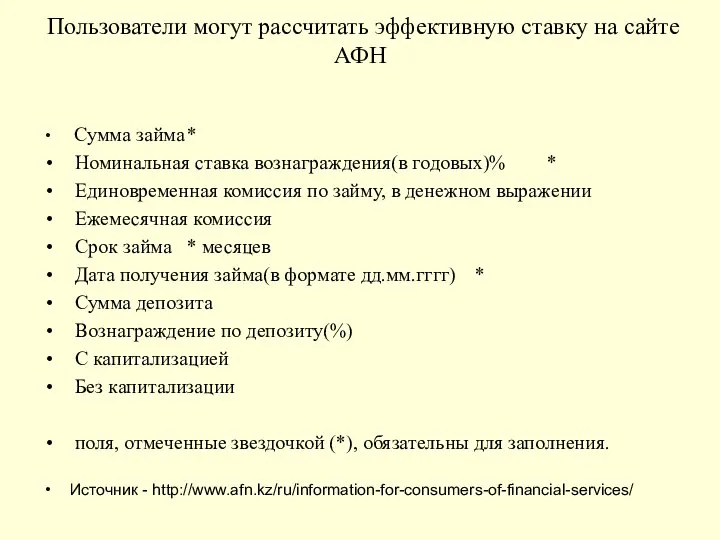

- 45. Национальным банком РК принято Постановление Правления от 24 декабря 2012 года № 377 Об утверждении предельного

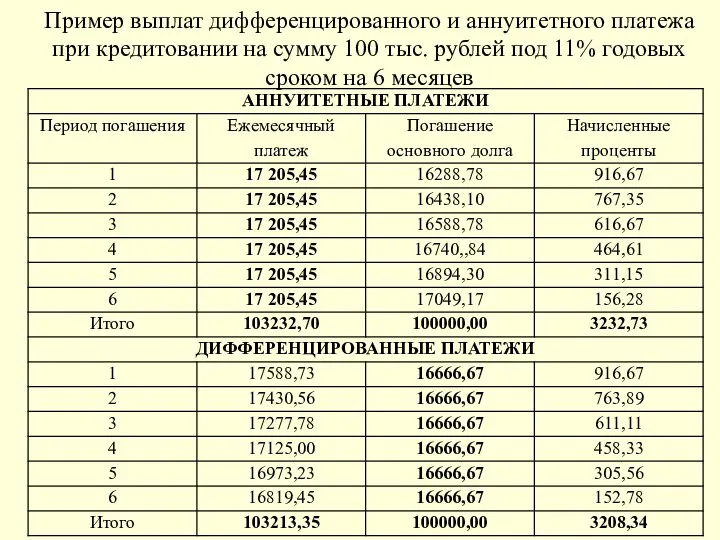

- 46. 5. Порядок погашения кредита Тип погашения кредита - в двух вариантах: 1. Дифференцированный - начисление процентов

- 47. Аннуитет Во-первых, доля процентов в общей сумме ежемесячного платежа будет несколько выше, чем при использовании дифференцированного

- 48. Расчет аннуитетного платежа = S * (Р + (Р/(1+Р)N-1)), Где: х — размер ежемесячного платежа, Р

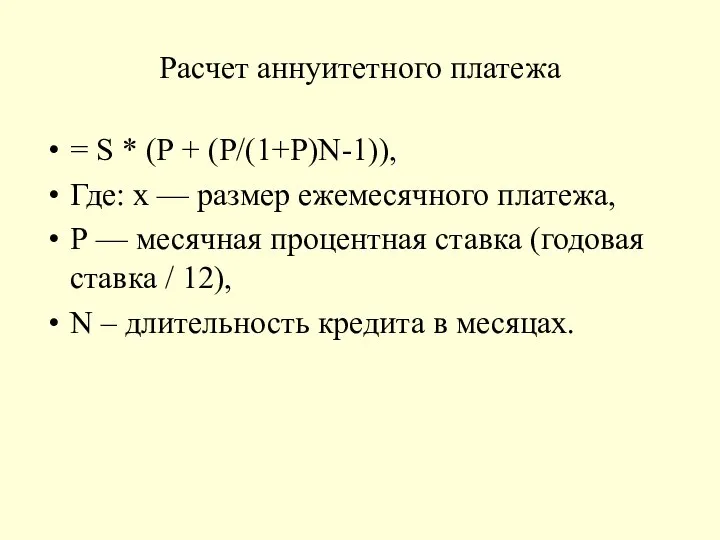

- 49. Расчет процентной составляющей аннуитетного платежа Рn = Sn * Р / 12 Здесь: Рn — сумма

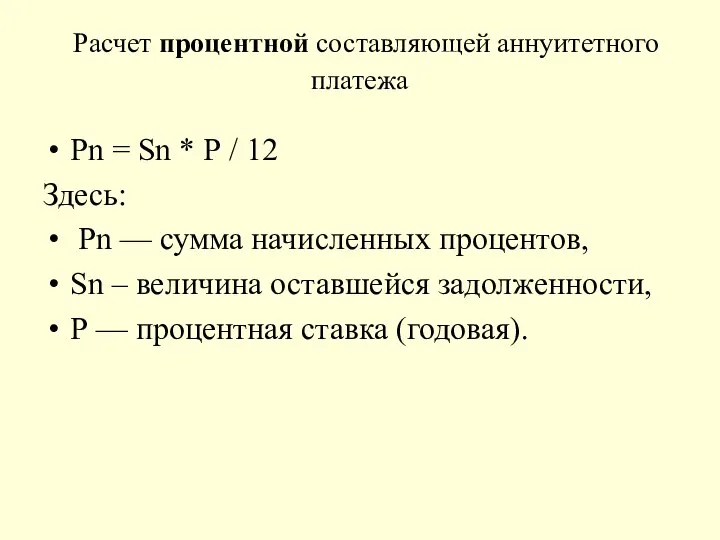

- 50. Расчета суммы на погашение основного долга s = х — рn Здесь: х — ежемесячный платеж,

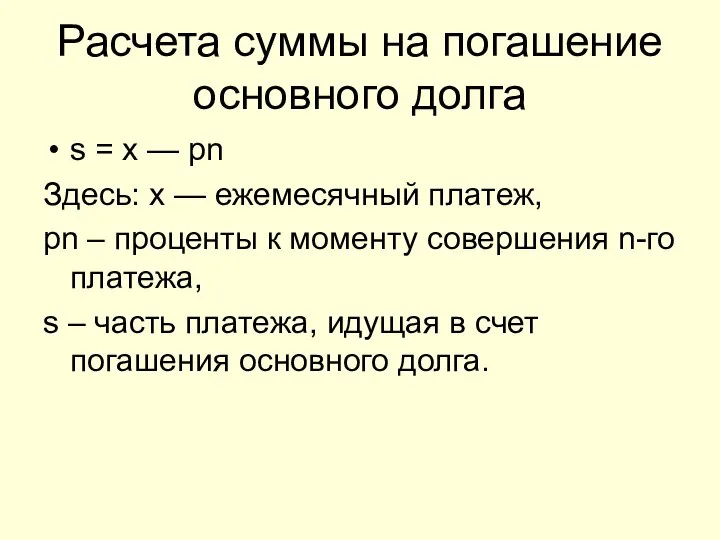

- 51. Пример выплат дифференцированного и аннуитетного платежа при кредитовании на сумму 100 тыс. рублей под 11% годовых

- 53. Скачать презентацию

Организация изучения и проектирования затрат труда

Организация изучения и проектирования затрат труда Стоимость автопоездов для перевозки молока

Стоимость автопоездов для перевозки молока Документальное оформление, бухгалтерский учет с внебюджетными фондами на примере ООО Спецстрой

Документальное оформление, бухгалтерский учет с внебюджетными фондами на примере ООО Спецстрой Сущность и формы кредита

Сущность и формы кредита Разработка проекта по повышению эффективности деятельности предприятия (на примере ЗАО СБКК) Самара, 2020

Разработка проекта по повышению эффективности деятельности предприятия (на примере ЗАО СБКК) Самара, 2020 Технический анализ финансовых рынков

Технический анализ финансовых рынков Познакомьтесь – деньги! Сказка для детей

Познакомьтесь – деньги! Сказка для детей Задачи учета затрат в производстве

Задачи учета затрат в производстве Система регламентации учета на национальном уровне. Нормативное регулирование

Система регламентации учета на национальном уровне. Нормативное регулирование Статистика кредита

Статистика кредита Автоматизация HR процессов группы компаний: расчет премий по KPI, подбор, обучения и аттестации персонала в 1С:ЗУП 8 КОРП

Автоматизация HR процессов группы компаний: расчет премий по KPI, подбор, обучения и аттестации персонала в 1С:ЗУП 8 КОРП Учет собственного капитала. Тема 25

Учет собственного капитала. Тема 25 Zmysł przedsiębiorczości

Zmysł przedsiębiorczości Федеральные налоги и сборы

Федеральные налоги и сборы Финансовая модель ПАО Нефаз

Финансовая модель ПАО Нефаз Депозитные операции коммерческого банка ЗАО Сургутнефтегазбанк

Депозитные операции коммерческого банка ЗАО Сургутнефтегазбанк Учет кредитных операций

Учет кредитных операций Итоги исполнения местных бюджетов Калининградской области

Итоги исполнения местных бюджетов Калининградской области Компания Life is Good

Компания Life is Good Корпоративная программа от банка ВТБ

Корпоративная программа от банка ВТБ АнтиВирус Памятка для сотрудников компании. Программа страхования от коронавирусной инфекции

АнтиВирус Памятка для сотрудников компании. Программа страхования от коронавирусной инфекции Валюта. Виды валюты

Валюта. Виды валюты Тема лекции Калькулирование в системе управленческого учета

Тема лекции Калькулирование в системе управленческого учета Программа Trade Forward Bot (для инвесторов). Валютный рынок Forex

Программа Trade Forward Bot (для инвесторов). Валютный рынок Forex Оборотные средства предприятий

Оборотные средства предприятий Налоговые льготы и преференции, доступные бизнесу в 2022 году

Налоговые льготы и преференции, доступные бизнесу в 2022 году Предмет, задачи, базовые понятия финансового менеджмента

Предмет, задачи, базовые понятия финансового менеджмента Общее исполнение плана потребления Прогноз Серебро

Общее исполнение плана потребления Прогноз Серебро