Содержание

- 2. Кредитование Предоставление банком собственных или привлеченных денежных средств от своего имени и за свой счет на

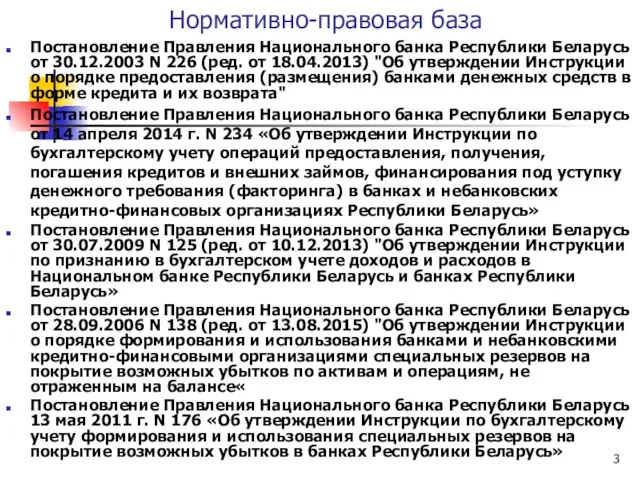

- 3. Нормативно-правовая база Постановление Правления Национального банка Республики Беларусь от 30.12.2003 N 226 (ред. от 18.04.2013) "Об

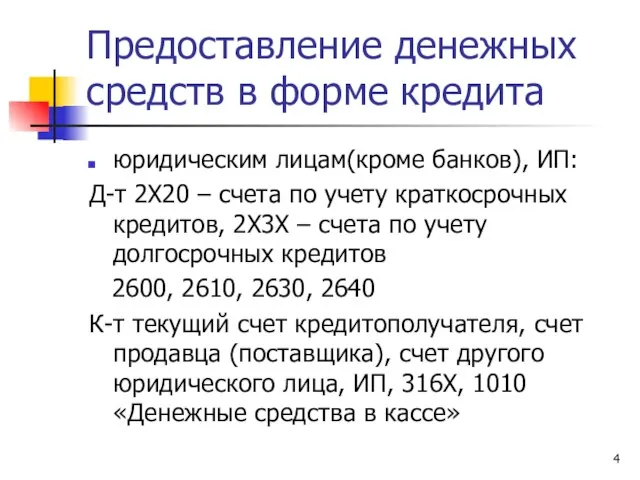

- 4. Предоставление денежных средств в форме кредита юридическим лицам(кроме банков), ИП: Д-т 2Х20 – счета по учету

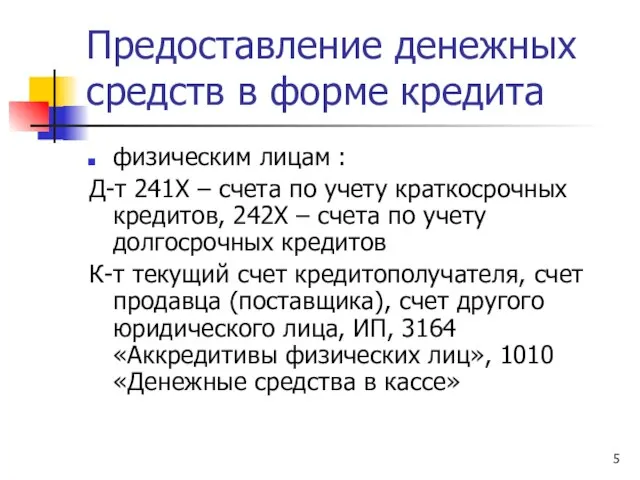

- 5. Предоставление денежных средств в форме кредита физическим лицам : Д-т 241Х – счета по учету краткосрочных

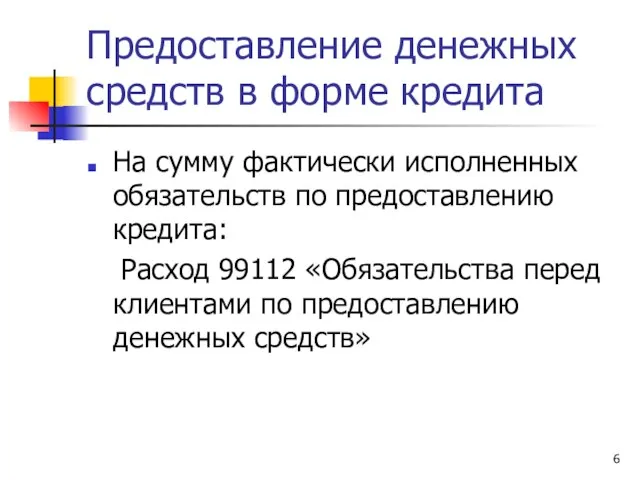

- 6. Предоставление денежных средств в форме кредита На сумму фактически исполненных обязательств по предоставлению кредита: Расход 99112

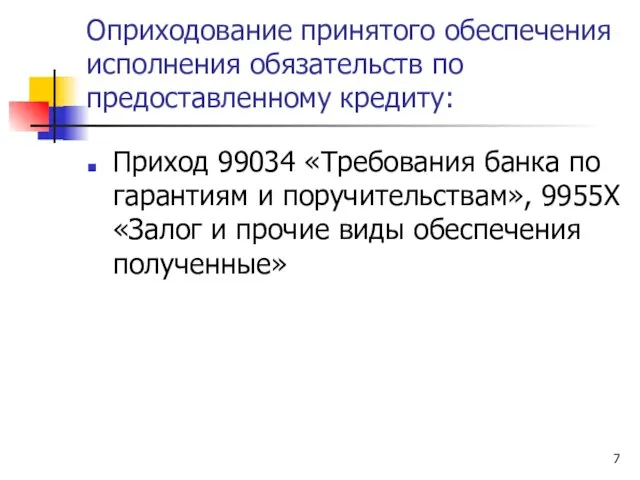

- 7. Оприходование принятого обеспечения исполнения обязательств по предоставленному кредиту: Приход 99034 «Требования банка по гарантиям и поручительствам»,

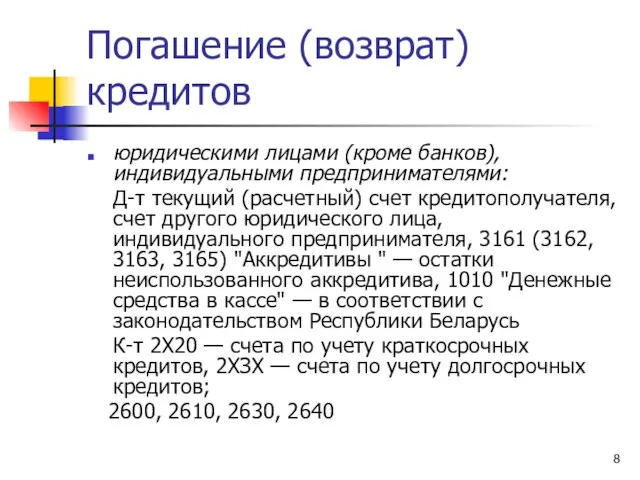

- 8. Погашение (возврат) кредитов юридическими лицами (кроме банков), индивидуальными предпринимателями: Д-т текущий (расчетный) счет кредитополучателя, счет другого

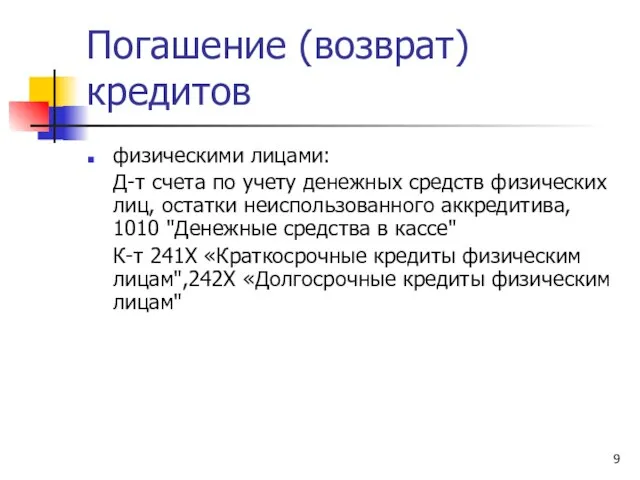

- 9. Погашение (возврат) кредитов физическими лицами: Д-т счета по учету денежных средств физических лиц, остатки неиспользованного аккредитива,

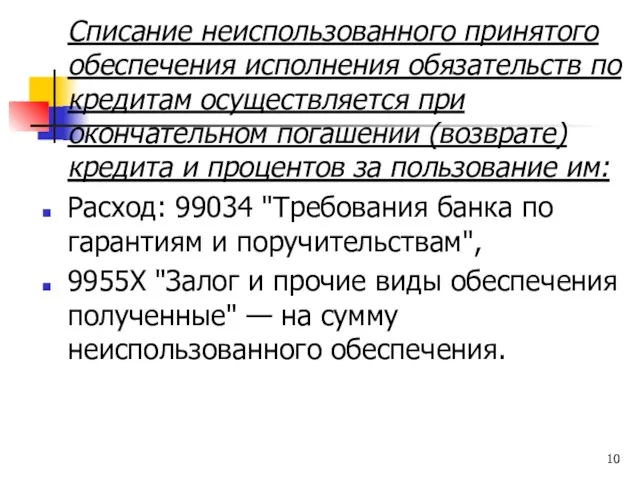

- 10. Списание неиспользованного принятого обеспечения исполнения обязательств по кредитам осуществляется при окончательном погашении (возврате) кредита и процентов

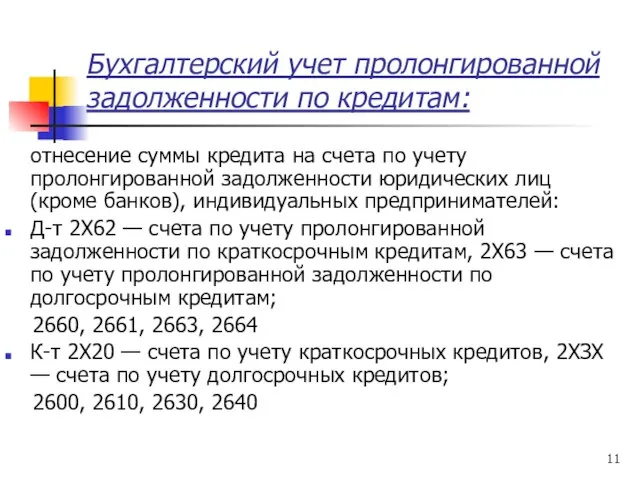

- 11. Бухгалтерский учет пролонгированной задолженности по кредитам: отнесение суммы кредита на счета по учету пролонгированной задолженности юридических

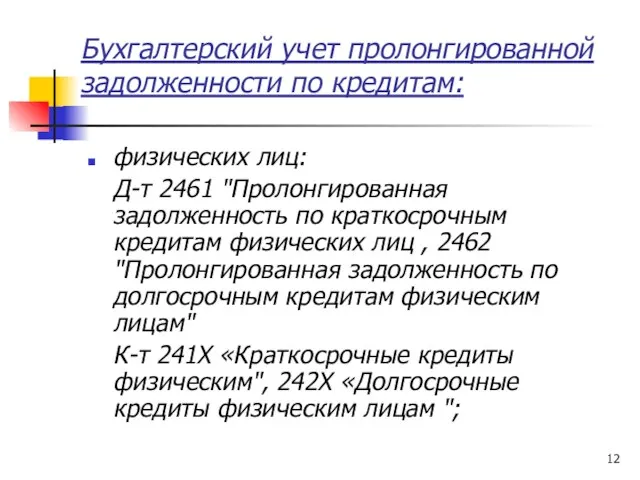

- 12. Бухгалтерский учет пролонгированной задолженности по кредитам: физических лиц: Д-т 2461 "Пролонгированная задолженность по краткосрочным кредитам физических

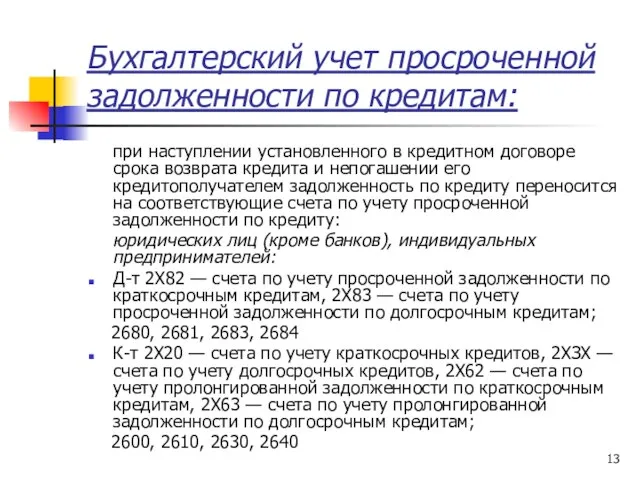

- 13. Бухгалтерский учет просроченной задолженности по кредитам: при наступлении установленного в кредитном договоре срока возврата кредита и

- 14. Бухгалтерский учет просроченной задолженности по кредитам: физических лиц: Д-т 2481 "Просроченная задолженность по краткосрочным кредитам физических

- 15. Цель создания резерва Для списания задолженности по активам банка, отнесенным к безнадежным (пятая группа риска)

- 16. Активы, подверженные кредитному риску задолженность перед банком по активам, по которым возникает кредитный риск, включая кредитную

- 17. Критерии классификации Способность должника вернуть долг; Качество и достаточность обеспечения; Длительность просроченной задолженности; Количество пролонгаций.

- 18. В зависимости от качества и достаточности обеспечения задолженность по кредитам подразделяется на: обеспеченную, недостаточно обеспеченную, необеспеченную.

- 19. Обеспеченная задолженность, имеющая обеспечение в виде залога, гарантии (поручительства), имущественных прав, реализация которых не вызывает сомнений,

- 20. Недостаточно обеспеченная задолженность по кредитам, имеющая частичное обеспечение, реальная (рыночная) стоимость которого превышает 70 процентов размера

- 21. Необеспеченная задолженность по кредитам, которая не имеет обеспечения, либо у которой реальная (рыночная) стоимость обеспечения составляет

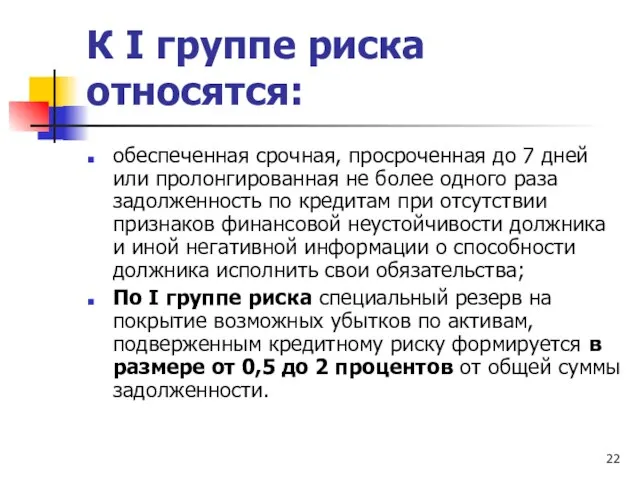

- 22. К I группе риска относятся: обеспеченная срочная, просроченная до 7 дней или пролонгированная не более одного

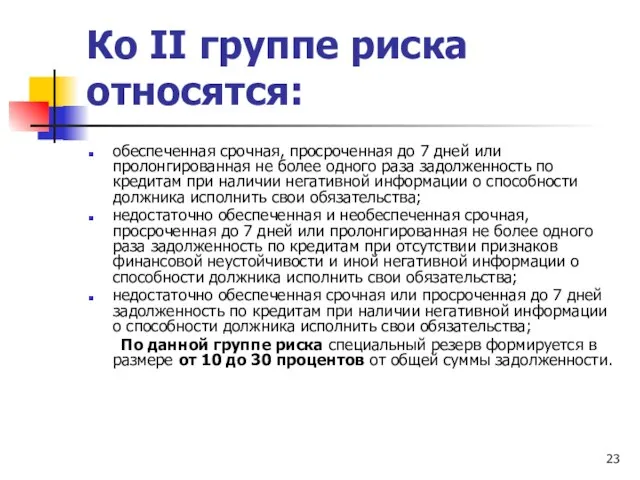

- 23. Ко II группе риска относятся: обеспеченная срочная, просроченная до 7 дней или пролонгированная не более одного

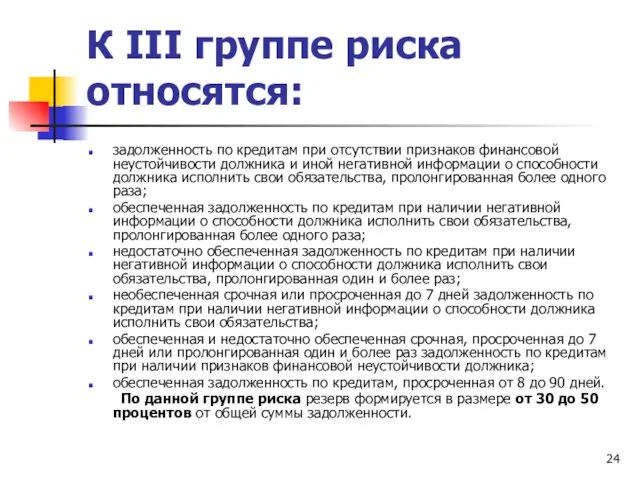

- 24. К III группе риска относятся: задолженность по кредитам при отсутствии признаков финансовой неустойчивости должника и иной

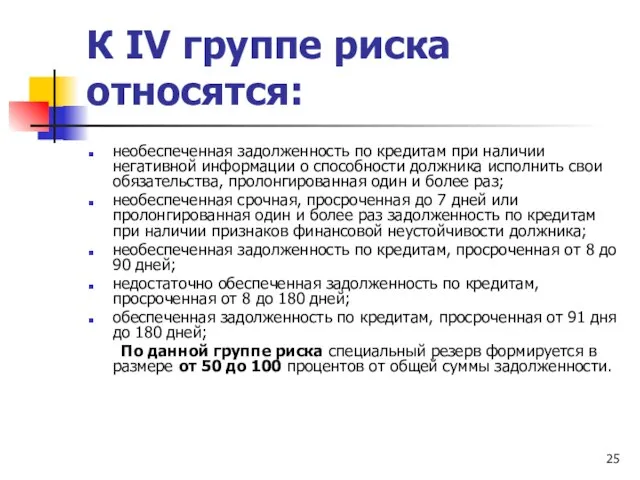

- 25. К IV группе риска относятся: необеспеченная задолженность по кредитам при наличии негативной информации о способности должника

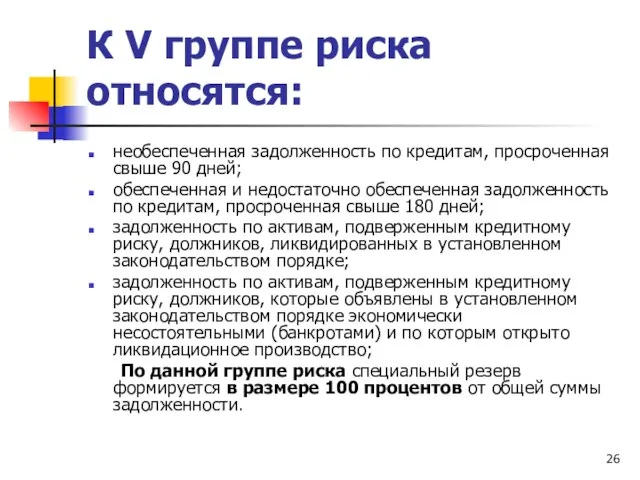

- 26. К V группе риска относятся: необеспеченная задолженность по кредитам, просроченная свыше 90 дней; обеспеченная и недостаточно

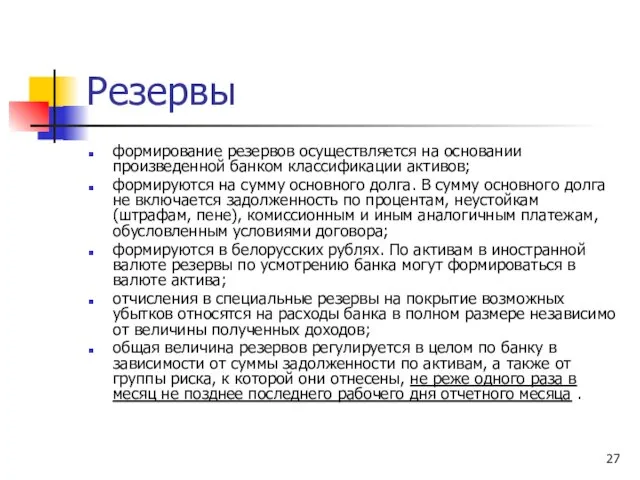

- 27. Резервы формирование резервов осуществляется на основании произведенной банком классификации активов; формируются на сумму основного долга. В

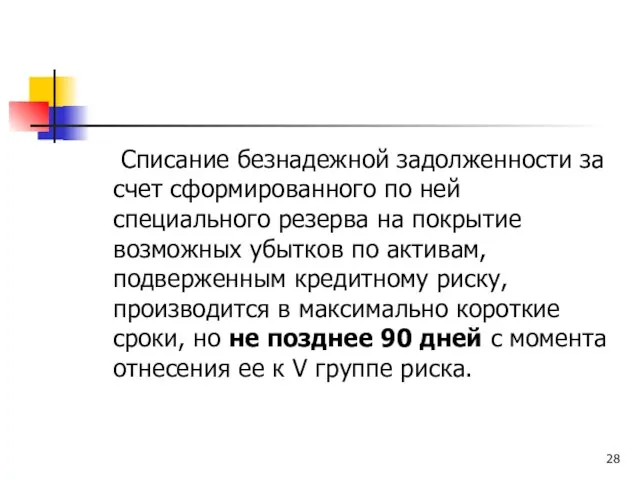

- 28. Списание безнадежной задолженности за счет сформированного по ней специального резерва на покрытие возможных убытков по активам,

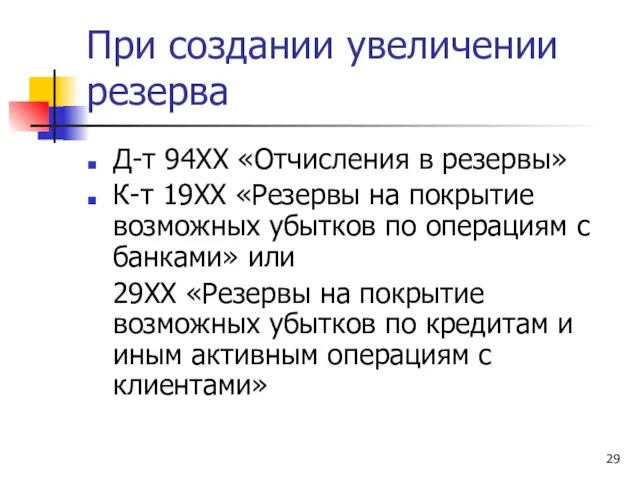

- 29. При создании увеличении резерва Д-т 94ХХ «Отчисления в резервы» К-т 19ХХ «Резервы на покрытие возможных убытков

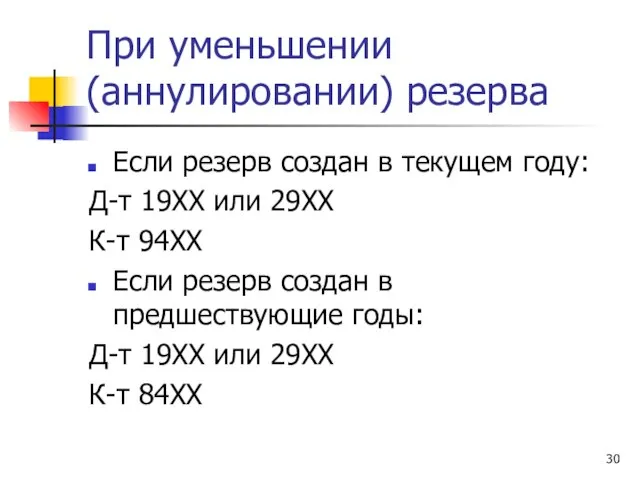

- 30. При уменьшении (аннулировании) резерва Если резерв создан в текущем году: Д-т 19ХХ или 29ХХ К-т 94ХХ

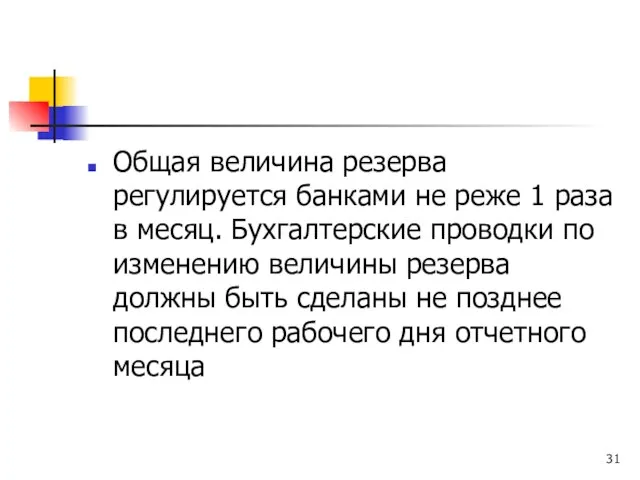

- 31. Общая величина резерва регулируется банками не реже 1 раза в месяц. Бухгалтерские проводки по изменению величины

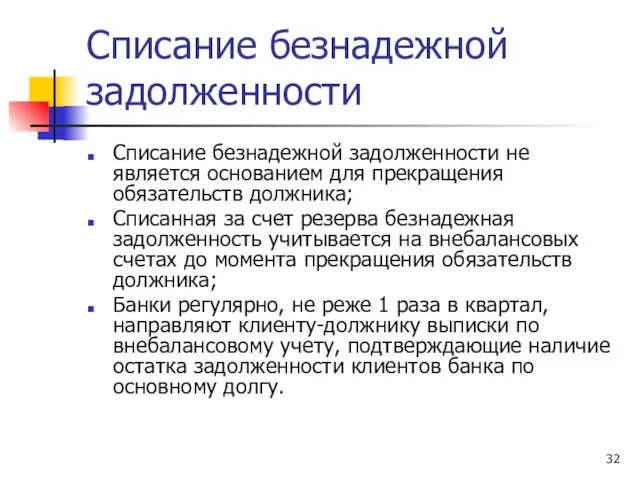

- 32. Списание безнадежной задолженности Списание безнадежной задолженности не является основанием для прекращения обязательств должника; Списанная за счет

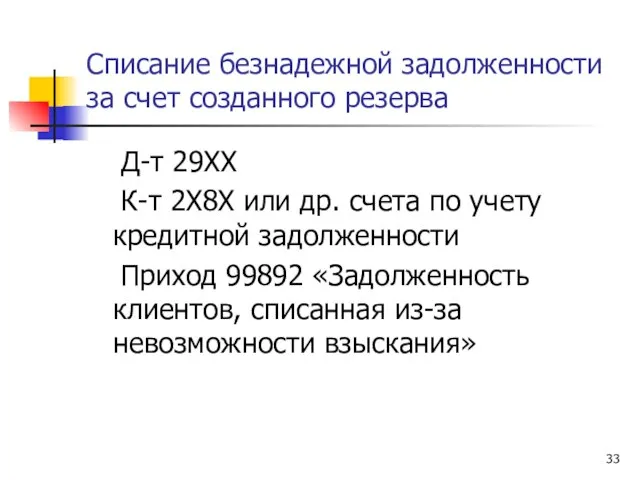

- 33. Списание безнадежной задолженности за счет созданного резерва Д-т 29ХХ К-т 2Х8Х или др. счета по учету

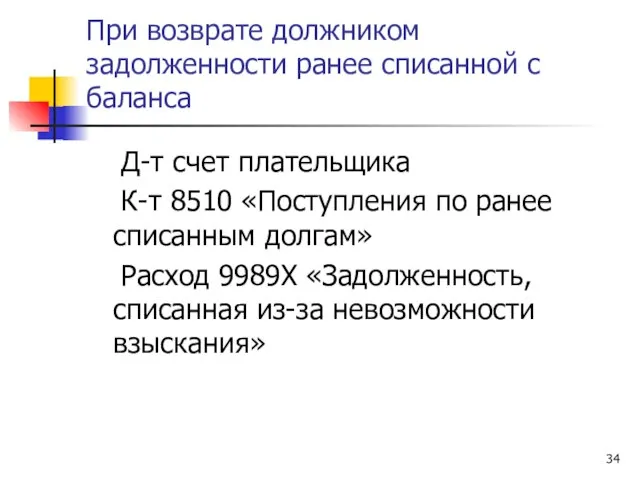

- 34. При возврате должником задолженности ранее списанной с баланса Д-т счет плательщика К-т 8510 «Поступления по ранее

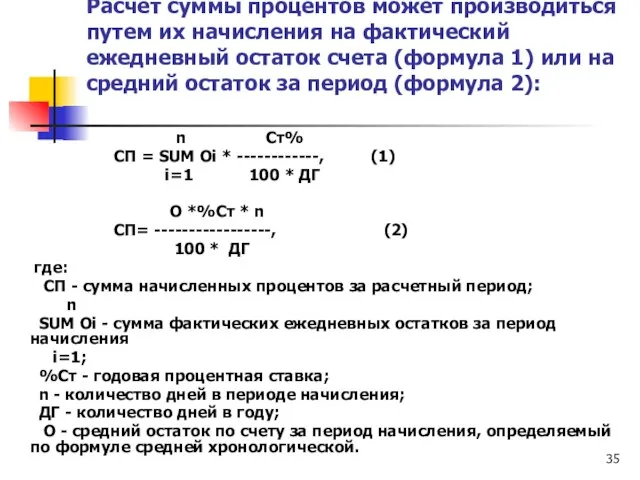

- 35. Расчет суммы процентов может производиться путем их начисления на фактический ежедневный остаток счета (формула 1) или

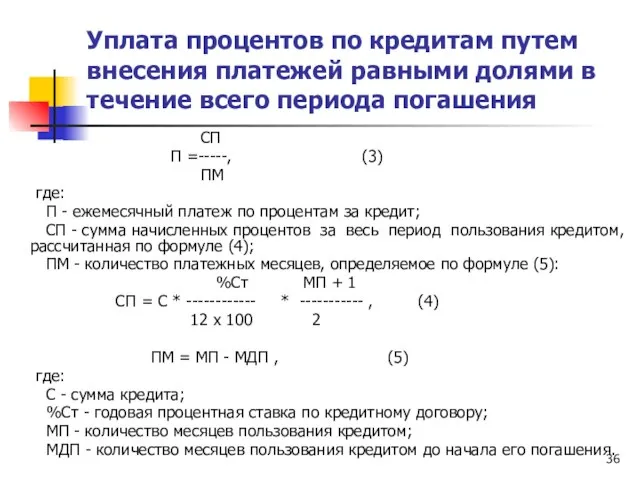

- 36. Уплата процентов по кредитам путем внесения платежей равными долями в течение всего периода погашения СП П

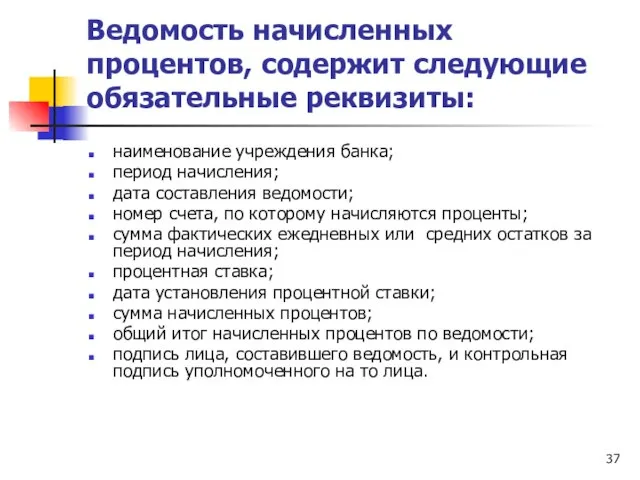

- 37. Ведомость начисленных процентов, содержит следующие обязательные реквизиты: наименование учреждения банка; период начисления; дата составления ведомости; номер

- 38. Факторинг По договору финансирования под уступку денежного требования (факторинга) одна сторона (фактор) - банк или небанковская

- 39. Виды факторинга должник может быть уведомлен о заключении договора факторинга, по которому права кредитора переходят к

- 40. Виды факторинга по условиям платежа между фактором и кредитором: на договоры без права обратного требования (регресса),

- 41. Предмет уступки по договору факторинга денежное требование, срок платежа по которому уже наступил (существующее денежное требование);

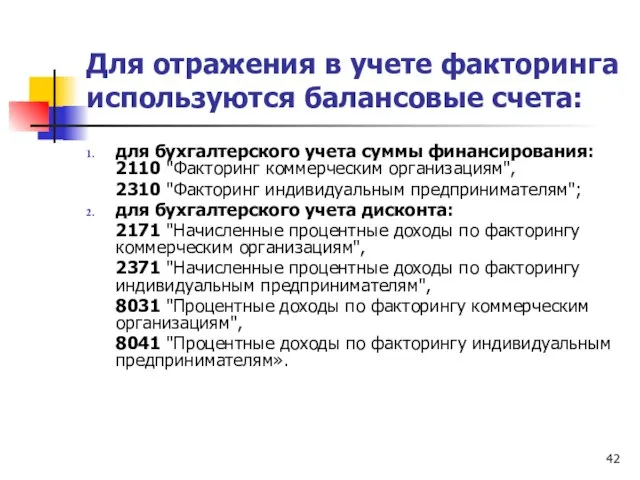

- 42. Для отражения в учете факторинга используются балансовые счета: для бухгалтерского учета суммы финансирования: 2110 "Факторинг коммерческим

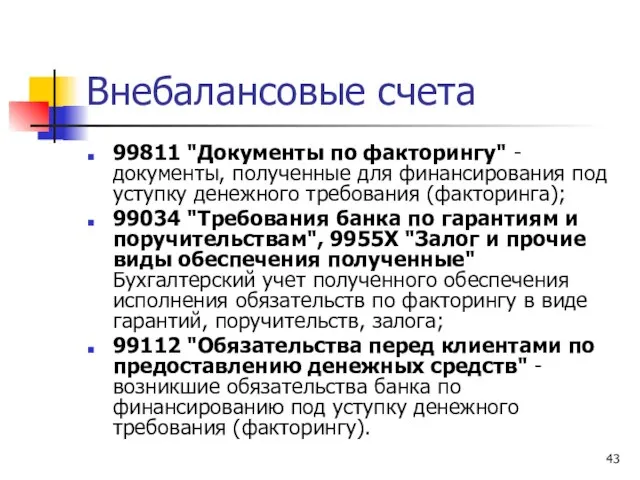

- 43. Внебалансовые счета 99811 "Документы по факторингу" - документы, полученные для финансирования под уступку денежного требования (факторинга);

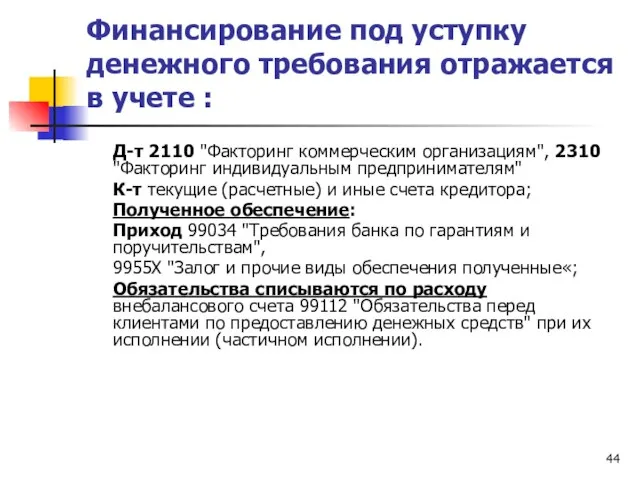

- 44. Финансирование под уступку денежного требования отражается в учете : Д-т 2110 "Факторинг коммерческим организациям", 2310 "Факторинг

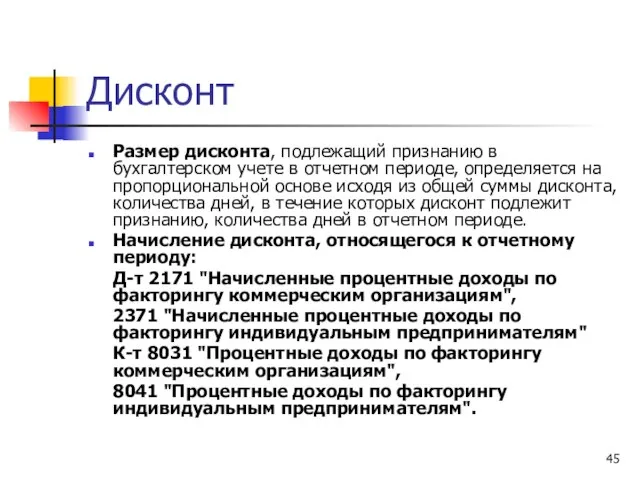

- 45. Дисконт Размер дисконта, подлежащий признанию в бухгалтерском учете в отчетном периоде, определяется на пропорциональной основе исходя

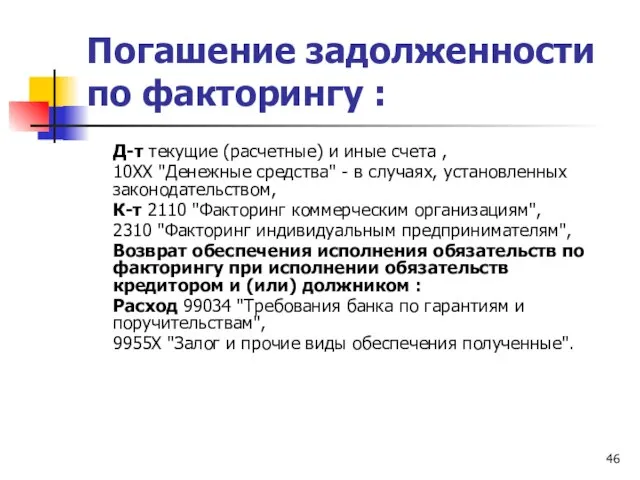

- 46. Погашение задолженности по факторингу : Д-т текущие (расчетные) и иные счета , 10ХХ "Денежные средства" -

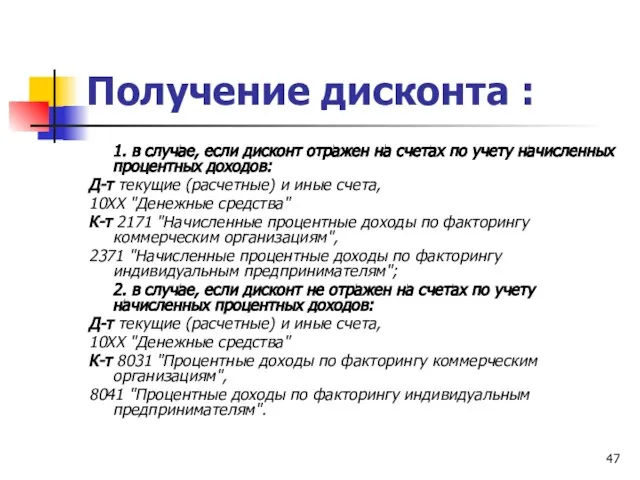

- 47. Получение дисконта : 1. в случае, если дисконт отражен на счетах по учету начисленных процентных доходов:

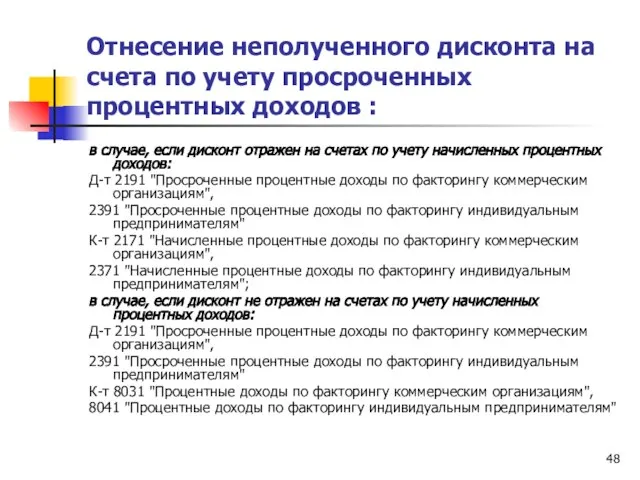

- 48. Отнесение неполученного дисконта на счета по учету просроченных процентных доходов : в случае, если дисконт отражен

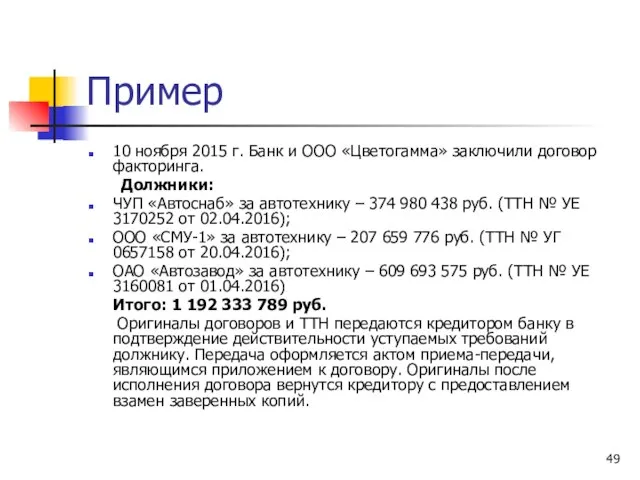

- 49. Пример 10 ноября 2015 г. Банк и ООО «Цветогамма» заключили договор факторинга. Должники: ЧУП «Автоснаб» за

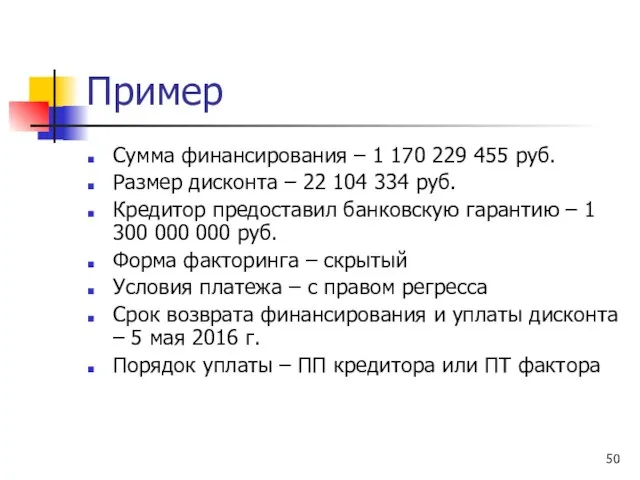

- 50. Пример Сумма финансирования – 1 170 229 455 руб. Размер дисконта – 22 104 334 руб.

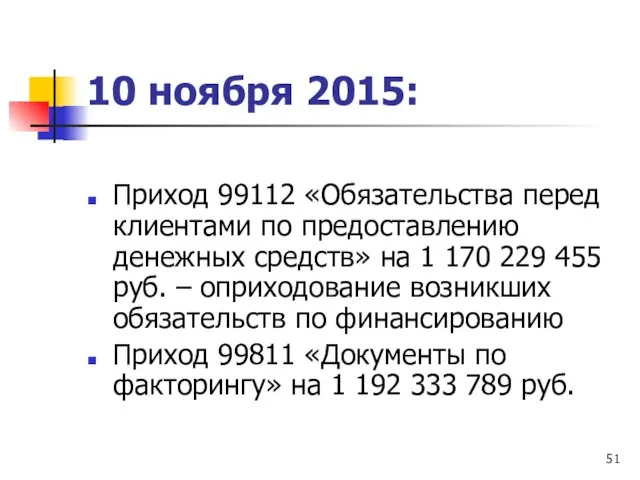

- 51. 10 ноября 2015: Приход 99112 «Обязательства перед клиентами по предоставлению денежных средств» на 1 170 229

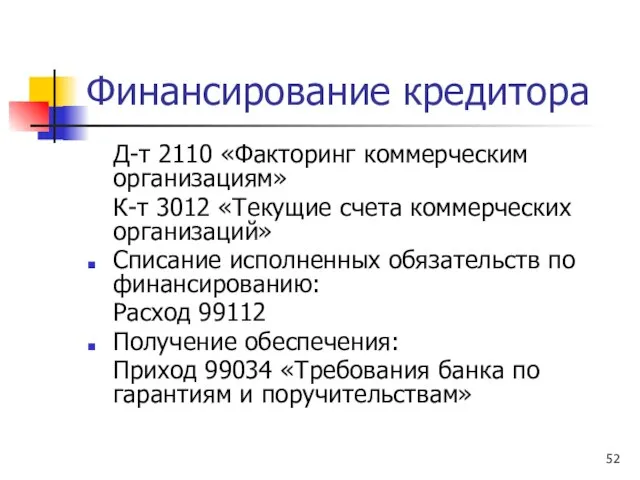

- 52. Финансирование кредитора Д-т 2110 «Факторинг коммерческим организациям» К-т 3012 «Текущие счета коммерческих организаций» Списание исполненных обязательств

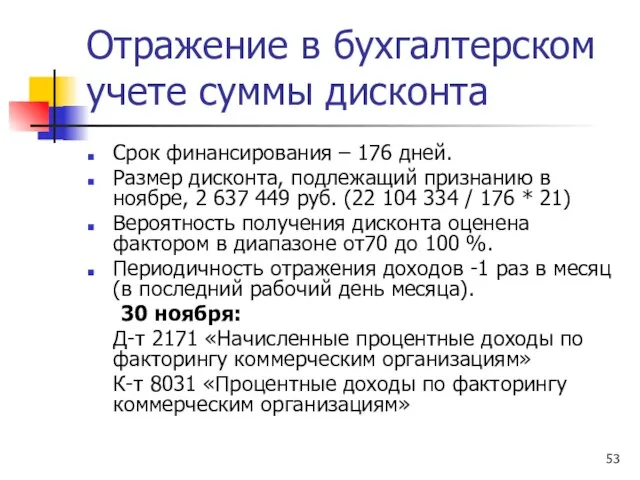

- 53. Отражение в бухгалтерском учете суммы дисконта Срок финансирования – 176 дней. Размер дисконта, подлежащий признанию в

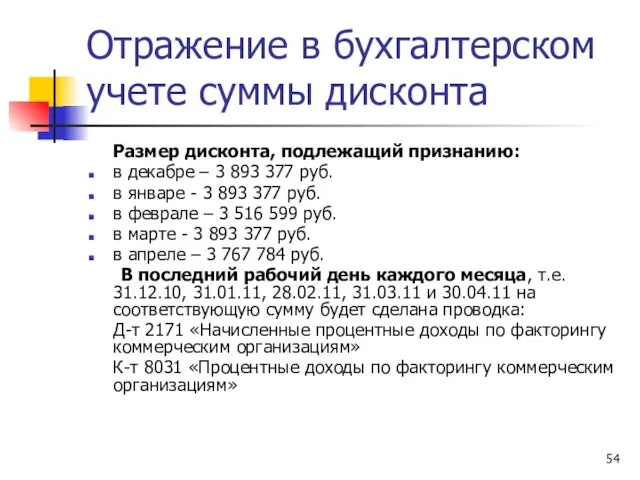

- 54. Отражение в бухгалтерском учете суммы дисконта Размер дисконта, подлежащий признанию: в декабре – 3 893 377

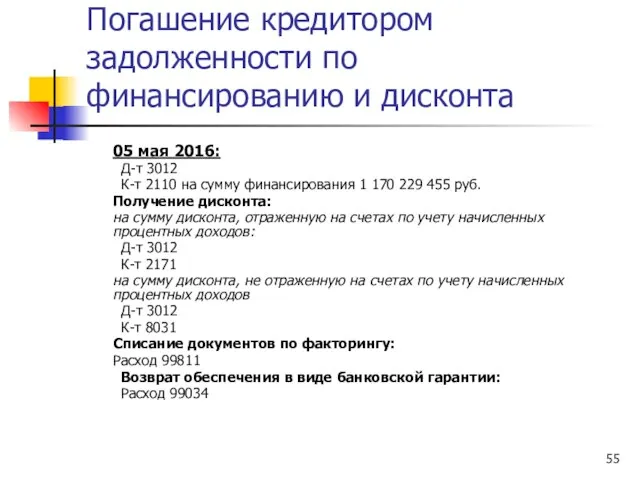

- 55. Погашение кредитором задолженности по финансированию и дисконта 05 мая 2016: Д-т 3012 К-т 2110 на сумму

- 57. Скачать презентацию

Правовые основы социального обеспечения

Правовые основы социального обеспечения Бюджетное право РФ. Тема 4

Бюджетное право РФ. Тема 4 Исследование банковского рынка Челябинской области

Исследование банковского рынка Челябинской области Київобленерго. Ключові показники Грудень 2017

Київобленерго. Ключові показники Грудень 2017 Корпоративные финансы

Корпоративные финансы Деньги. Банковская система. Инфляция

Деньги. Банковская система. Инфляция Банк снаружи и внутри. Состав банковских продуктов и услуг. Информационные технологии в банке

Банк снаружи и внутри. Состав банковских продуктов и услуг. Информационные технологии в банке Пособия гражданам проходившим военную службу при увольнении с военной службы

Пособия гражданам проходившим военную службу при увольнении с военной службы Деньги, кредит, банки

Деньги, кредит, банки Организация и порядок учета кассовых операций

Организация и порядок учета кассовых операций Особенности ссудного капитала

Особенности ссудного капитала Тема 2. Структура та організація державного регулювання фінансового ринку

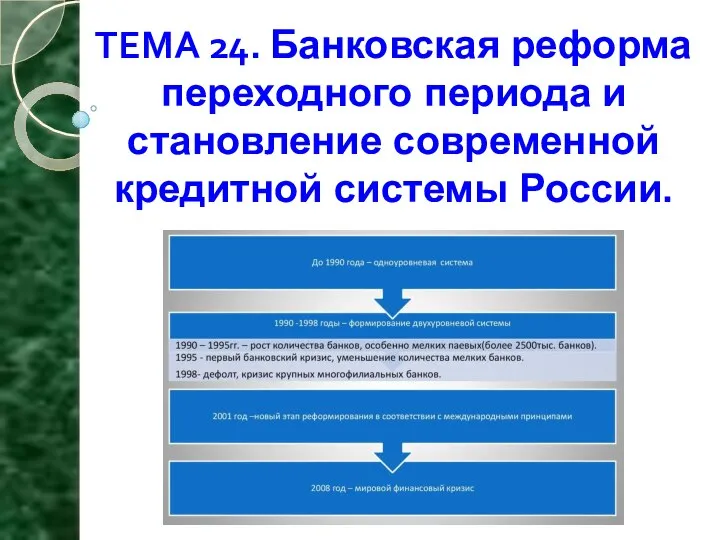

Тема 2. Структура та організація державного регулювання фінансового ринку Банковская реформа переходного периода и становление современной кредитной системы России

Банковская реформа переходного периода и становление современной кредитной системы России Налог на доходы физических лиц (НДФЛ). Ставки налога

Налог на доходы физических лиц (НДФЛ). Ставки налога Проблемы и перспективы развития банковской системы РФ. ЗАО НОМОСБАНК-Сибирь

Проблемы и перспективы развития банковской системы РФ. ЗАО НОМОСБАНК-Сибирь Заработная плата: юридический аспект

Заработная плата: юридический аспект О развитии проекта единого контакт-центра отделения пенсионного фонда по Самарской области

О развитии проекта единого контакт-центра отделения пенсионного фонда по Самарской области Центральный банк Российской Федерации (Банк России)

Центральный банк Российской Федерации (Банк России) Зарплатный проект ВТБ24

Зарплатный проект ВТБ24 Итоги деятельности территориальных органов Роспотребнадзора в сфере защиты прав потребителей

Итоги деятельности территориальных органов Роспотребнадзора в сфере защиты прав потребителей Прекращения выплаты страховой пенсии

Прекращения выплаты страховой пенсии Банковские деньги

Банковские деньги Финансовые методы управления оборотными средствами

Финансовые методы управления оборотными средствами Обеспечение операционной деятельности персонала и оплата его труда

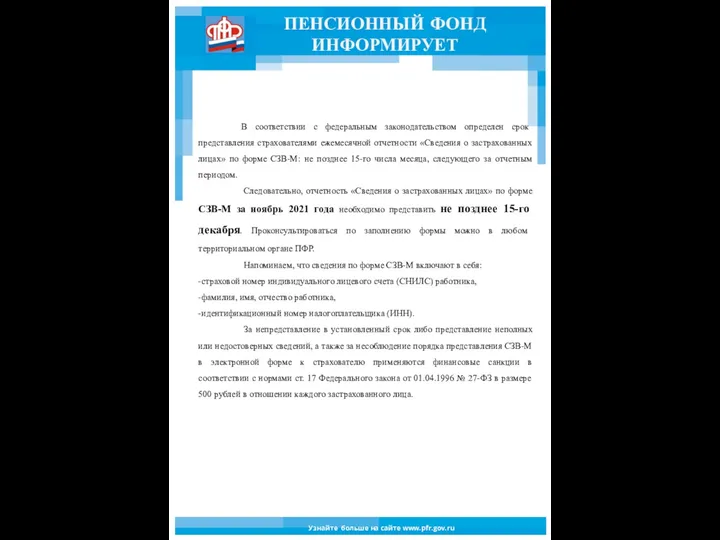

Обеспечение операционной деятельности персонала и оплата его труда Пенсионный фонд информирует

Пенсионный фонд информирует Формирование цены на сельскохозяйственную продукцию

Формирование цены на сельскохозяйственную продукцию Бюджет для граждан, разработанный на основе решения о бюджете муниципального района

Бюджет для граждан, разработанный на основе решения о бюджете муниципального района Бюджетная система РФ, её строение и характерные черты (тема 2)

Бюджетная система РФ, её строение и характерные черты (тема 2)