Содержание

- 2. В теории выделяют четыре способа защиты прав налогоплательщиков: президентский, административный, судебный, самозащита прав. Президентский: могут быть

- 3. Административный способ: обращение за защитой и восстановлением нарушенного права к вышестоящему органу власти по отношению к

- 4. Административный порядок защиты нарушенных прав налогоплательщиков. В налоговом праве административный порядок обжалования не исключает права на

- 5. Вышестоящий налоговый орган или должностное лицо в месячный срок с момента получения жалобы налогоплательщика обязаны ее

- 6. Судебный порядок защиты нарушенных прав налогоплательщиков. Среди способов защиты прав и законных интересов налогоплательщиков основным является

- 9. Скачать презентацию

В теории выделяют четыре способа защиты прав налогоплательщиков: президентский, административный, судебный,

В теории выделяют четыре способа защиты прав налогоплательщиков: президентский, административный, судебный,

Президентский: могут быть обжалованы любые действия (бездействия) контролирующих органов в финансовой сфере. В частности, решения Федеральной службы по экономическим и налоговым поступлениям, Федеральной службы по финансовым рынкам, функционирующей под руководством Правительства.

Налогоплательщик (субъект налогообложения) – это обязательный элемент налогообложения, характеризующий лицо, на которое в соответствии с НК РФ возложена юридическая обязанность уплачивать налоги за счет собственных средств. Налог непременно должен сокращать доходы налогоплательщика.

Административный способ: обращение за защитой и восстановлением нарушенного права к вышестоящему

Административный способ: обращение за защитой и восстановлением нарушенного права к вышестоящему

Судебный способ: право на обжалование имеет каждый гражданин, считающий, что нарушены его права и свободы, на него возложена какая-либо обязанность, или он незаконно привлечен к какой-либо ответственности, или созданы препятствия для осуществления его прав и свобод.

Усилилась роль Конституционного Суда РФ в защите нарушенных прав и законных интересов субъектов налогового права.

Существенная роль в защите и восстановлении нарушенных прав и законных интересов налогоплательщиков принадлежит прокуратуре РФ, которая осуществляет надзор за исполнением действующих на территории России законов, предпринимает меры, направленные на устранение их нарушений и привлечение нарушителей к ответственности.

Право на самозащиту: налогоплательщик имеет право не выполнять неправомерные акты и требования налоговых органов и их должностных лиц.

Административный порядок защиты нарушенных прав налогоплательщиков.

В налоговом праве административный порядок

Административный порядок защиты нарушенных прав налогоплательщиков.

В налоговом праве административный порядок

Жалоба подается только в письменной форме и должна содержать название и реквизиты налогового органа или должность лица, чьи действия обжалуются, сведения о заявителе, предмет и основания обжалования.

Жалоба налогоплательщика должна содержать определенный набор сведений, которые указывают на обстоятельства нарушения их прав. Вместе с тем большую роль играет подведомственность подачи и рассмотрения жалобы. Так жалобы на действия или бездействие налогового органа подаются только в вышестоящий налоговый орган, а жалобы на неправомерное поведение должностных лиц, только вышестоящему должностному лицу.

Вышестоящий налоговый орган или должностное лицо в месячный срок с момента

Вышестоящий налоговый орган или должностное лицо в месячный срок с момента

- оставить жалобу без удовлетворения;

- отменить акт налогового органа и назначить дополнительную проверку;

- отменить решение и прекратить производство по делу о налоговом правонарушении;

- изменить решение и вынести новое по существу обстоятельств дела.

О любом из принятых решений в течение трех дней сообщается лицу, подавшему жалобу. Административный порядок обжалования актов, действий или бездействия налоговых органов и их должностных лиц не предполагает обязательного участия заявителя или его уведомления о дате разбирательства его жалобы.

Судебный порядок защиты нарушенных прав налогоплательщиков.

Среди способов защиты прав и законных

Судебный порядок защиты нарушенных прав налогоплательщиков.

Среди способов защиты прав и законных

Налоговые споры могут рассматриваться судами, разрешающими любые категории дел. Однако, поскольку эти споры весьма специфичны, в судах целесообразно было бы создавать специальные подразделения (например, коллегии в составе арбитражных судов по рассмотрению споров в сфере налогообложения, что рекомендовано Указом Президента РФ от 21.07.95 N 746 "О первоочередных мерах по совершенствованию налоговой системы Российской Федерации").

Кодирование Информации

Кодирование Информации  Системы здравоохранения в различных странах мира Системы здравоохранения в различных странах мира Манерова Ольга Александ

Системы здравоохранения в различных странах мира Системы здравоохранения в различных странах мира Манерова Ольга Александ МЕТОДИЧЕСКАЯ ТЕМА: «АКТИВИЗАЦИЯ ПОЗНАВАТЕЛЬНОЙ ДЕЯТЕЛЬНОСТИ УЧАЩИХСЯ НА УРОКАХ ПУТЕМ ИСПОЛЬЗОВАНИЯ НОВЫХ ПЕДАГОГИЧЕСКИХ ТЕХН

МЕТОДИЧЕСКАЯ ТЕМА: «АКТИВИЗАЦИЯ ПОЗНАВАТЕЛЬНОЙ ДЕЯТЕЛЬНОСТИ УЧАЩИХСЯ НА УРОКАХ ПУТЕМ ИСПОЛЬЗОВАНИЯ НОВЫХ ПЕДАГОГИЧЕСКИХ ТЕХН Научно-технические методы стандартизации. (Лекция 8)

Научно-технические методы стандартизации. (Лекция 8) Иррациональные уравнения Урок алгебры и начал анализа 11 класс Учитель: Вязовченко Н.К.

Иррациональные уравнения Урок алгебры и начал анализа 11 класс Учитель: Вязовченко Н.К.  НАНЕСЕНИЕ РАЗМЕРОВ

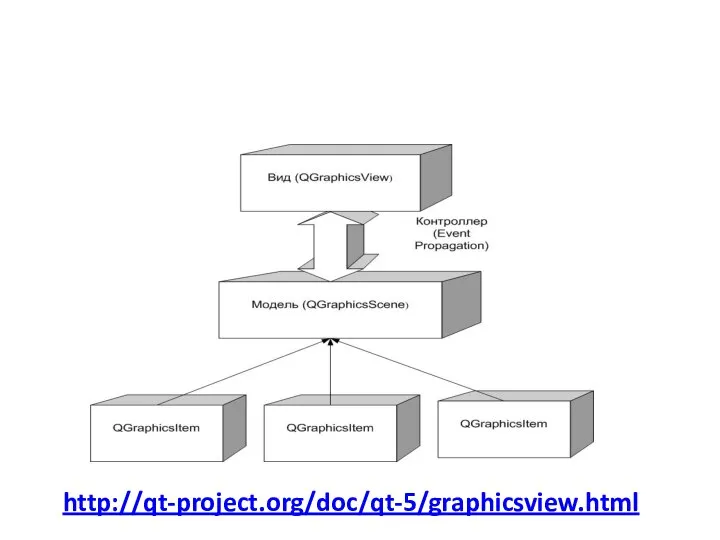

НАНЕСЕНИЕ РАЗМЕРОВ Программирование графики с помощью Graphics View Framework

Программирование графики с помощью Graphics View Framework Патология обмена белков

Патология обмена белков  Под Рождественской звездой

Под Рождественской звездой Население. Безработица. Гендерный баланс.

Население. Безработица. Гендерный баланс. Презентация Судебное разбирательство между ЗАО «ЛОНМАДИ» и Центральной акцизной таможней России

Презентация Судебное разбирательство между ЗАО «ЛОНМАДИ» и Центральной акцизной таможней России  1 октября 2011 - Project Management Camp «30 советов по управлению маркетинговыми услугами»

1 октября 2011 - Project Management Camp «30 советов по управлению маркетинговыми услугами»  формирования социального государства в россии Петрова М.А Курчина М.С.

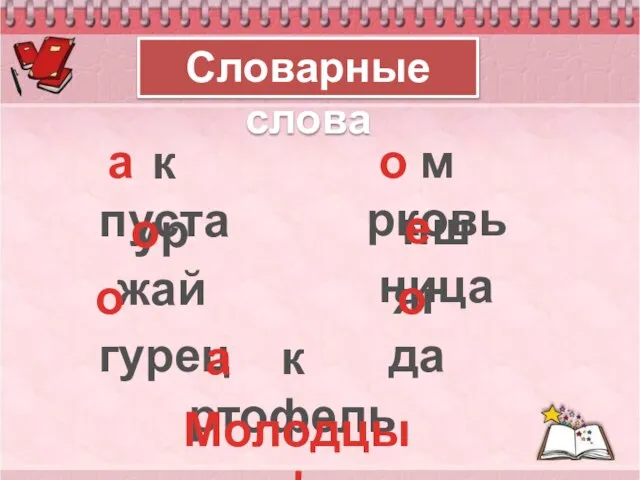

формирования социального государства в россии Петрова М.А Курчина М.С. Словарные слова, 3 класс - презентация для начальной школы

Словарные слова, 3 класс - презентация для начальной школы Развитие Тамбовской области Нечаева А. Юрлова В.

Развитие Тамбовской области Нечаева А. Юрлова В. Анатомо-физиологическая основа ВНД Строение и функции НС

Анатомо-физиологическая основа ВНД Строение и функции НС Pure Auto

Pure Auto Выпускная квалификационная работа: Оптимизация параметров технико-технологической безопасности организации

Выпускная квалификационная работа: Оптимизация параметров технико-технологической безопасности организации Теория стационарных возмущений

Теория стационарных возмущений  Локальные компьютерные сети. Адаптер. Виды адаптеров. Топология сети

Локальные компьютерные сети. Адаптер. Виды адаптеров. Топология сети Современный культурный процесс (тема 1)

Современный культурный процесс (тема 1) Презентация Государственный флаг РФ

Презентация Государственный флаг РФ Физические приборы

Физические приборы Презентация Договор ренты

Презентация Договор ренты Элементная база электронных устройств

Элементная база электронных устройств Организационное собрание Подготовка выпускной квалификационной работы

Организационное собрание Подготовка выпускной квалификационной работы Новый год в Армении

Новый год в Армении Нагрузка и восстановление в спорте. Стресс и релакс

Нагрузка и восстановление в спорте. Стресс и релакс