Содержание

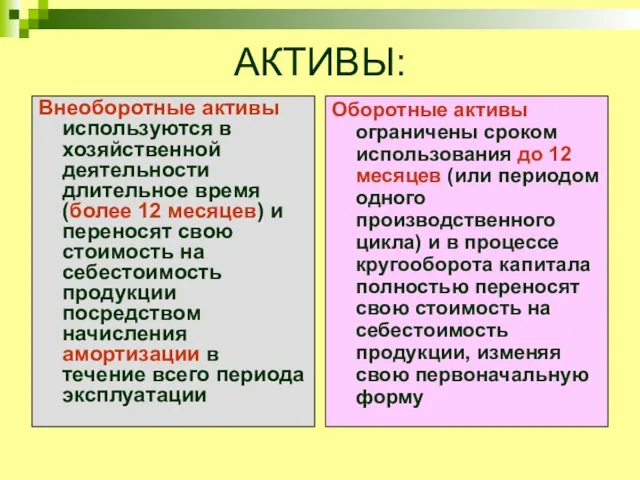

- 2. АКТИВЫ: Внеоборотные активы используются в хозяйственной деятельности длительное время (более 12 месяцев) и переносят свою стоимость

- 5. Схема финансирования активов организации собственные оборотные средства

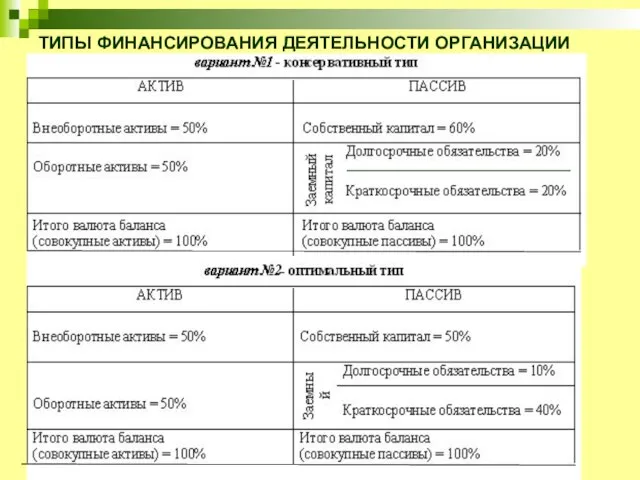

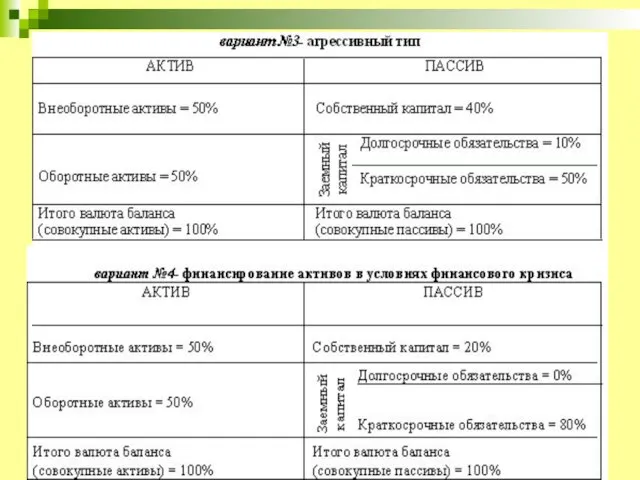

- 6. ТИПЫ ФИНАНСИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ

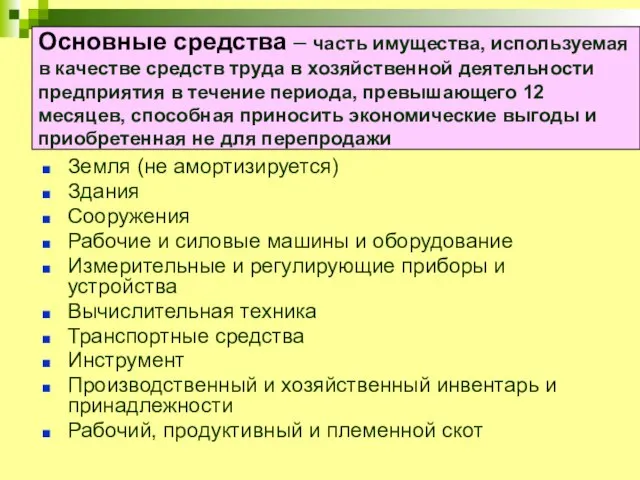

- 8. Основные средства – часть имущества, используемая в качестве средств труда в хозяйственной деятельности предприятия в течение

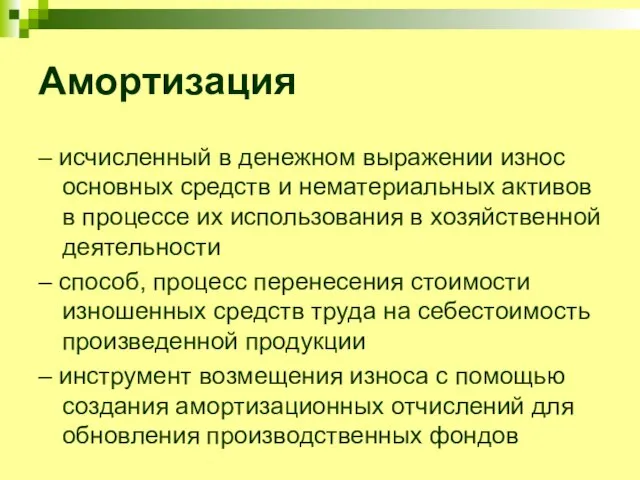

- 9. Амортизация – исчисленный в денежном выражении износ основных средств и нематериальных активов в процессе их использования

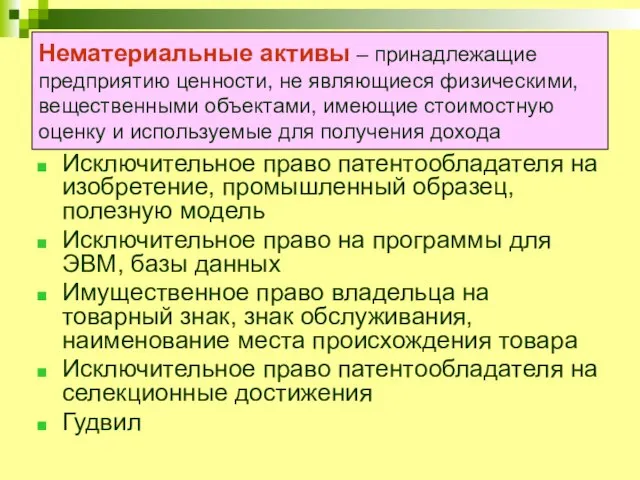

- 11. Нематериальные активы – принадлежащие предприятию ценности, не являющиеся физическими, вещественными объектами, имеющие стоимостную оценку и используемые

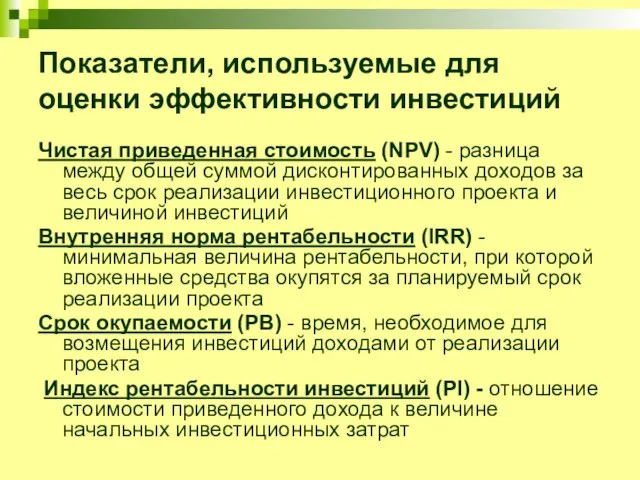

- 12. Показатели, используемые для оценки эффективности инвестиций Чистая приведенная стоимость (NPV) - разница между общей суммой дисконтированных

- 13. Характеристики оборачиваемости активов:

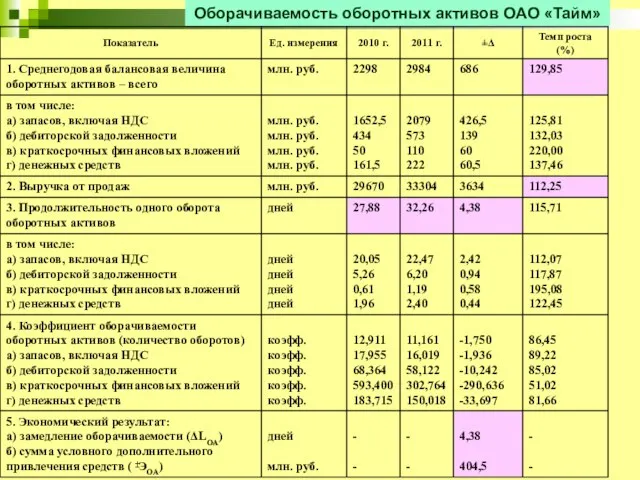

- 14. Оборачиваемость оборотных активов ОАО «Тайм»

- 15. Инфляция приводит к обесценению денежных средств, капитала, активов Пример расчета влияния инфляции на выручку от продаж

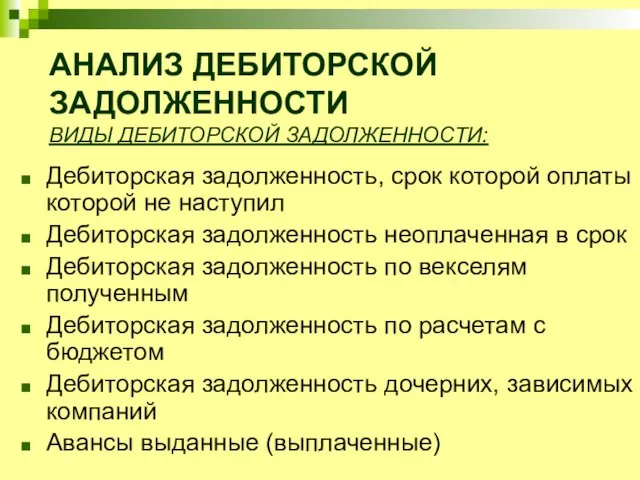

- 16. АНАЛИЗ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ ВИДЫ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ: Дебиторская задолженность, срок которой оплаты которой не наступил Дебиторская задолженность

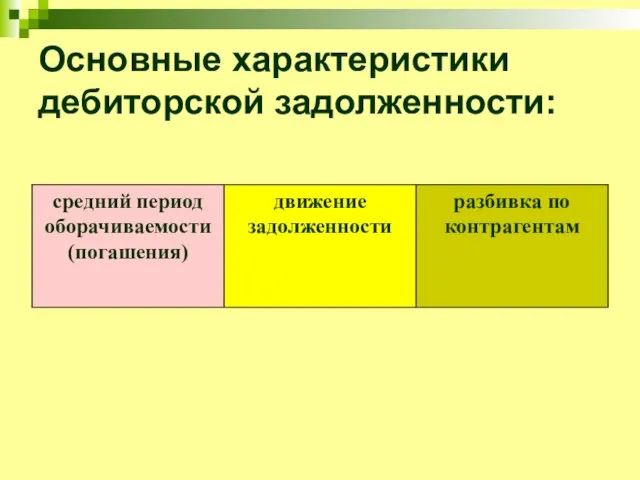

- 17. Основные характеристики дебиторской задолженности:

- 18. Качество дебиторской задолженности покупателей по «возрастным группам»

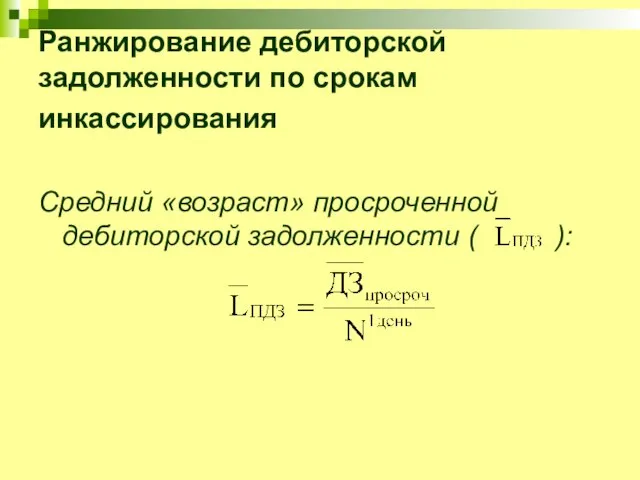

- 19. Ранжирование дебиторской задолженности по срокам инкассирования Средний «возраст» просроченной дебиторской задолженности ( ):

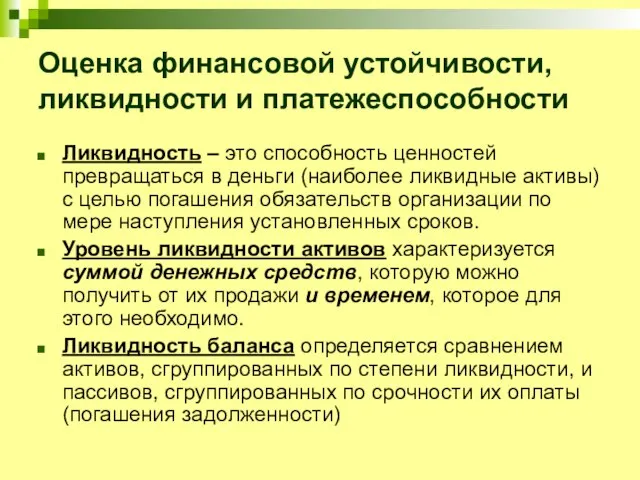

- 20. Оценка финансовой устойчивости, ликвидности и платежеспособности Ликвидность – это способность ценностей превращаться в деньги (наиболее ликвидные

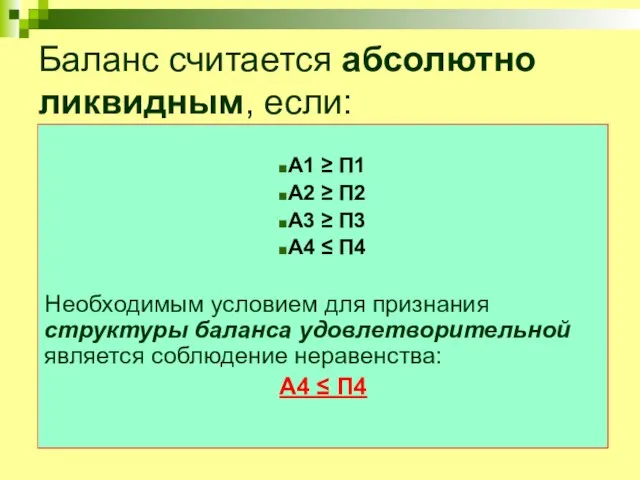

- 22. Баланс считается абсолютно ликвидным, если: А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≤

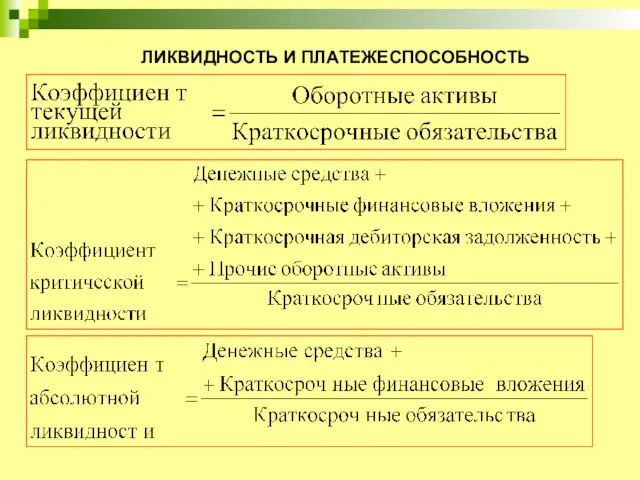

- 23. ЛИКВИДНОСТЬ И ПЛАТЕЖЕСПОСОБНОСТЬ

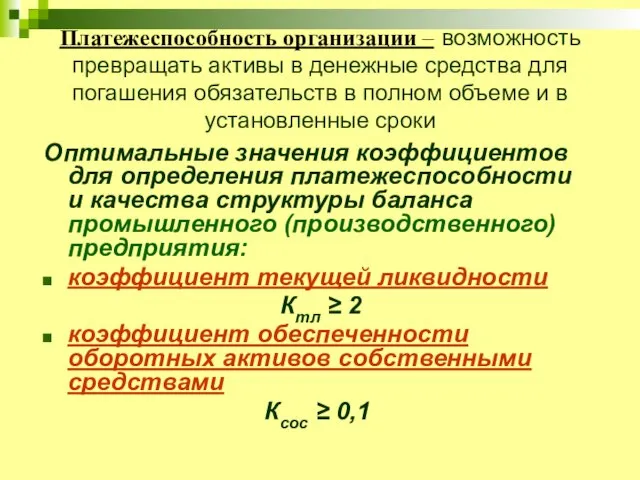

- 24. Платежеспособность организации – возможность превращать активы в денежные средства для погашения обязательств в полном объеме и

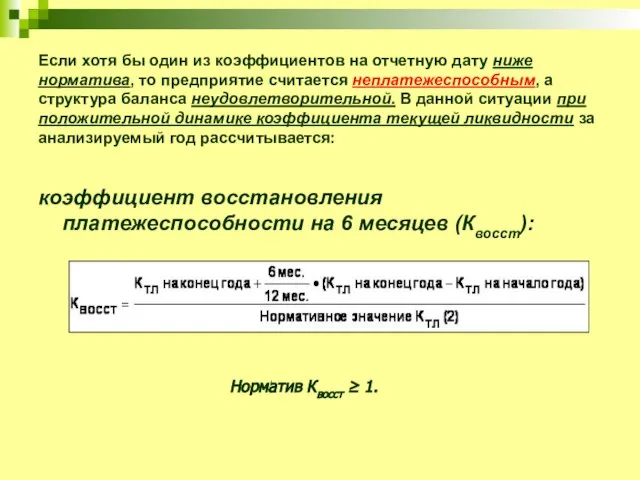

- 25. Если хотя бы один из коэффициентов на отчетную дату ниже норматива, то предприятие считается неплатежеспособным, а

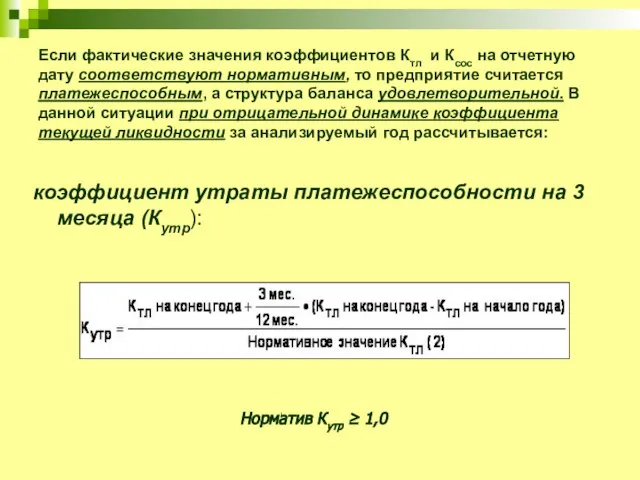

- 26. Если фактические значения коэффициентов Ктл и Ксос на отчетную дату соответствуют нормативным, то предприятие считается платежеспособным,

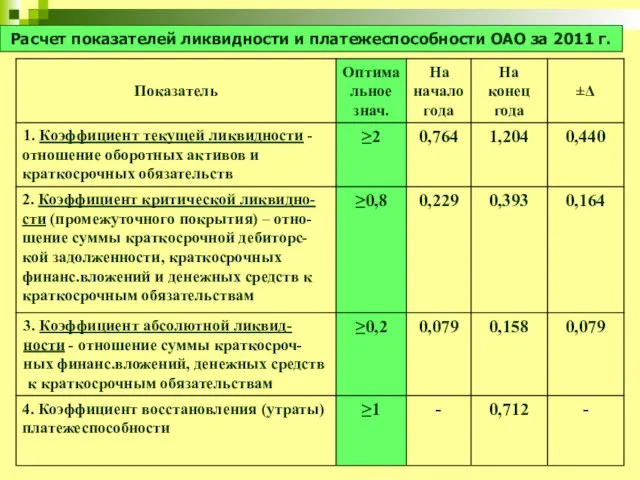

- 27. Расчет показателей ликвидности и платежеспособности ОАО за 2011 г.

- 28. Финансовое состояние компании оценивается по данным бухгалтерского баланса и зависит от результативности всей деятельности Финансовая устойчивость

- 29. Объекты анализа финансового состояния: наличие и размещение капитала, эффективность его использования; оптимальность структуры пассивов (соответствие уровня

- 30. Показатели финансового состояния Абсолютные (данные бухгалтерского баланса) Относительные (коэффициенты)

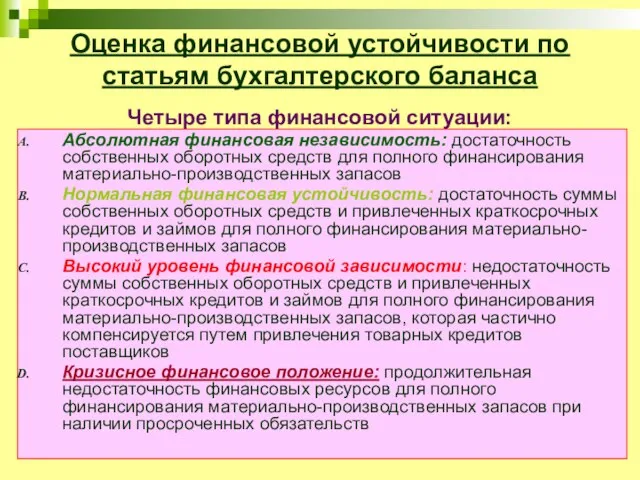

- 31. Оценка финансовой устойчивости по статьям бухгалтерского баланса Четыре типа финансовой ситуации: Абсолютная финансовая независимость: достаточность собственных

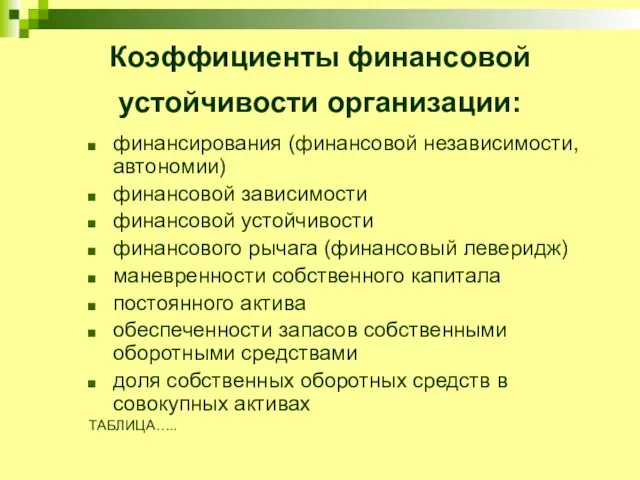

- 32. Коэффициенты финансовой устойчивости организации: финансирования (финансовой независимости, автономии) финансовой зависимости финансовой устойчивости финансового рычага (финансовый леверидж)

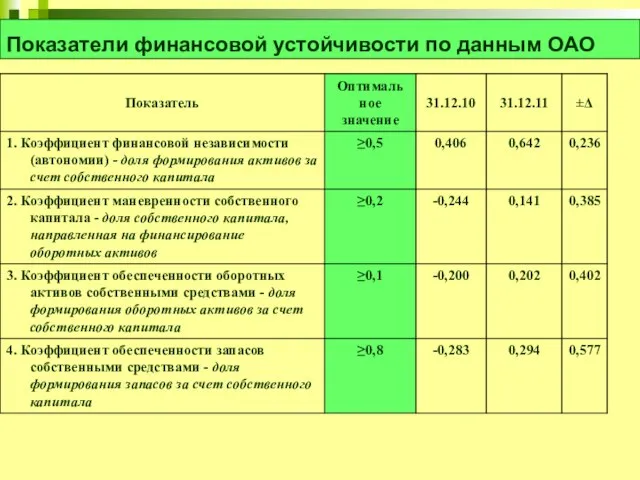

- 33. Показатели финансовой устойчивости по данным ОАО

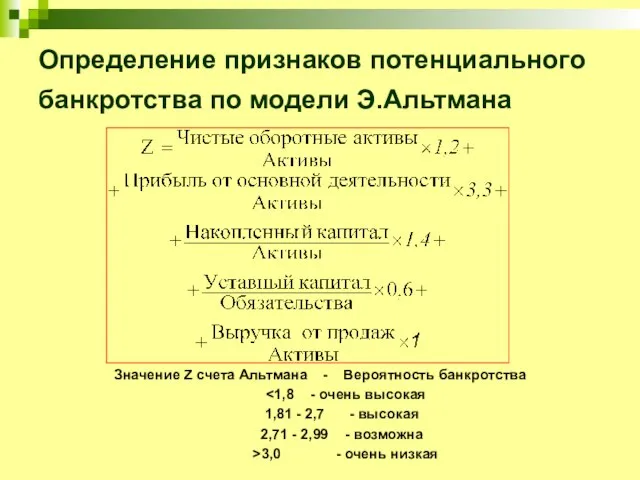

- 34. Определение признаков потенциального банкротства по модели Э.Альтмана Значение Z счета Альтмана - Вероятность банкротства 1,81 -

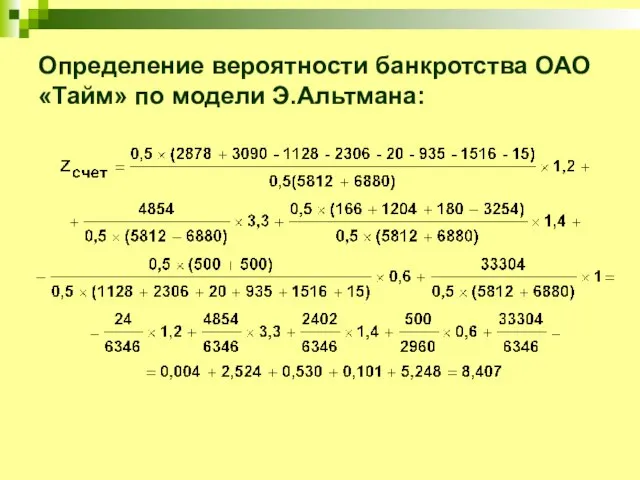

- 35. Определение вероятности банкротства ОАО «Тайм» по модели Э.Альтмана:

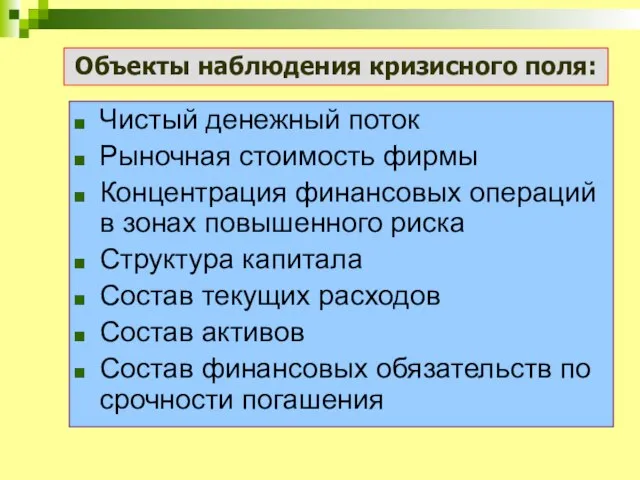

- 36. Чистый денежный поток Рыночная стоимость фирмы Концентрация финансовых операций в зонах повышенного риска Структура капитала Состав

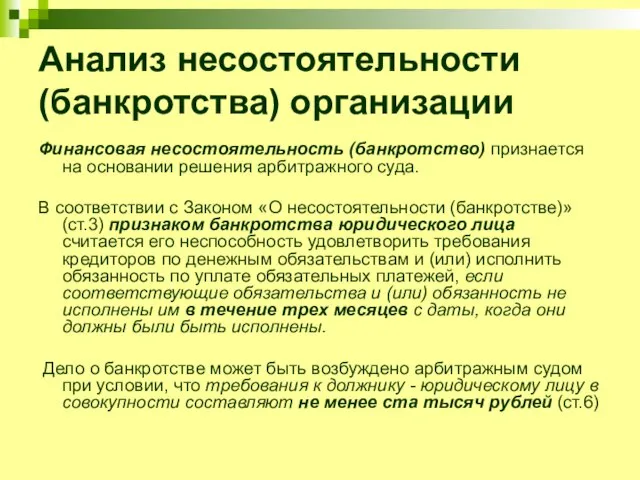

- 37. Анализ несостоятельности (банкротства) организации Финансовая несостоятельность (банкротство) признается на основании решения арбитражного суда. В соответствии с

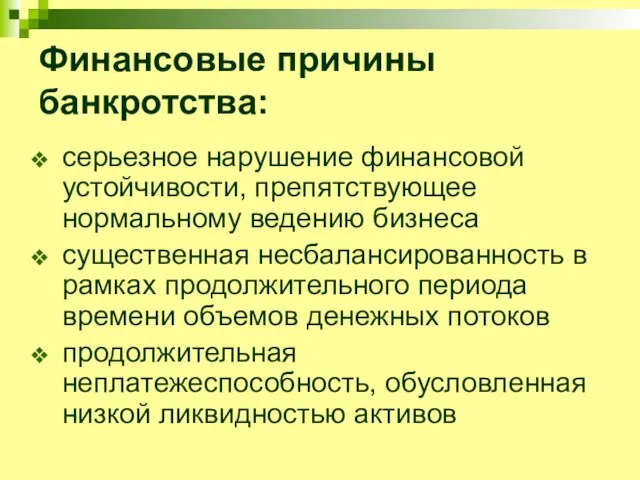

- 38. Финансовые причины банкротства: серьезное нарушение финансовой устойчивости, препятствующее нормальному ведению бизнеса существенная несбалансированность в рамках продолжительного

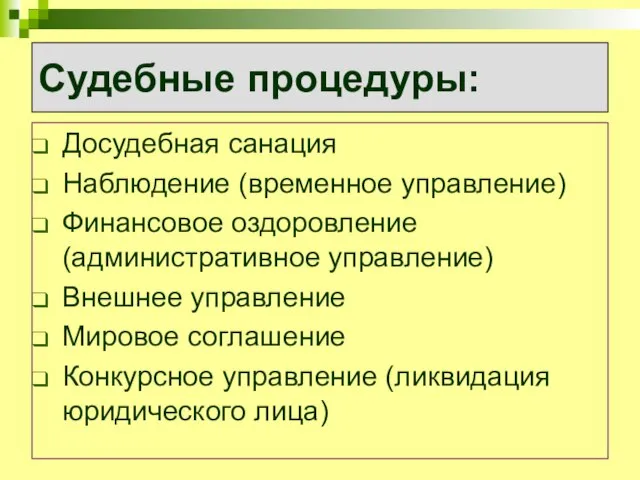

- 39. Судебные процедуры: Досудебная санация Наблюдение (временное управление) Финансовое оздоровление (административное управление) Внешнее управление Мировое соглашение Конкурсное

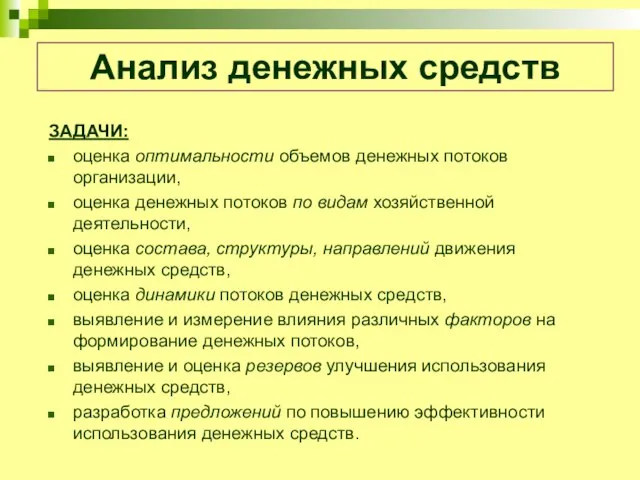

- 40. Анализ денежных средств ЗАДАЧИ: оценка оптимальности объемов денежных потоков организации, оценка денежных потоков по видам хозяйственной

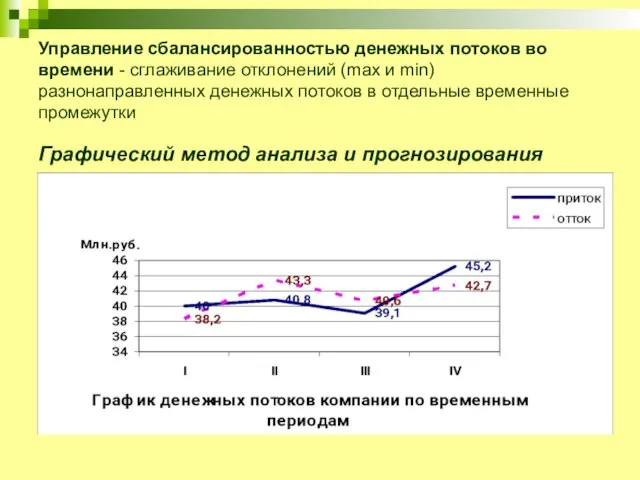

- 41. Управление сбалансированностью денежных потоков во времени - сглаживание отклонений (max и min) разнонаправленных денежных потоков в

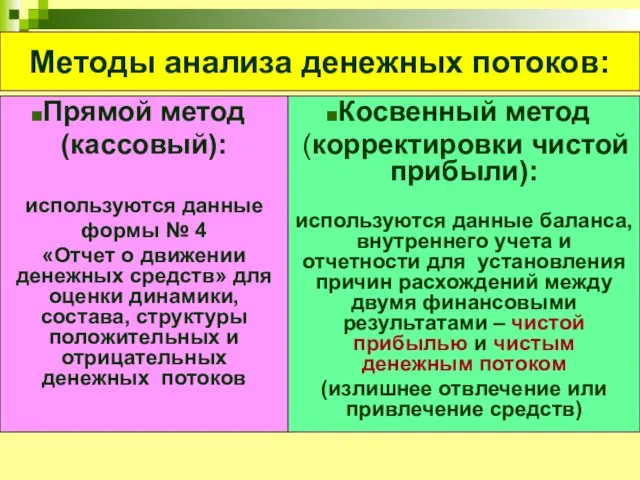

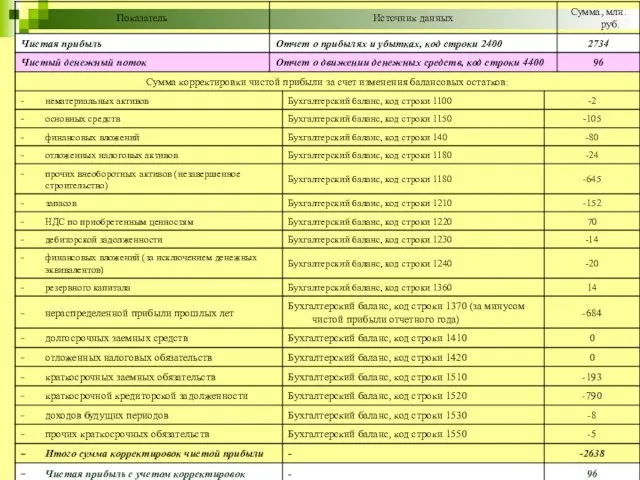

- 42. Методы анализа денежных потоков: Прямой метод (кассовый): используются данные формы № 4 «Отчет о движении денежных

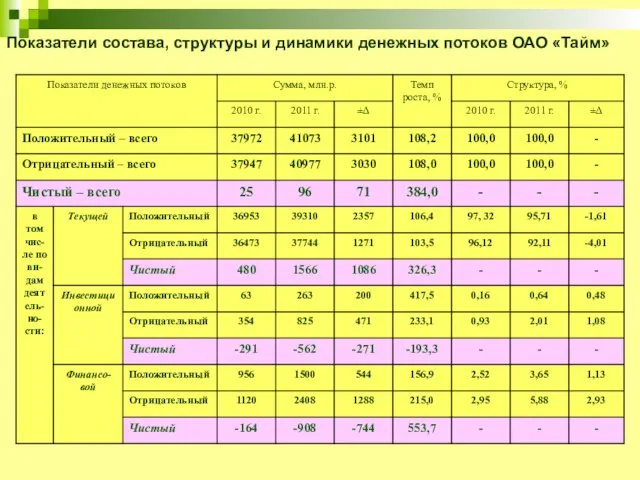

- 43. Показатели состава, структуры и динамики денежных потоков ОАО «Тайм»

- 46. Скачать презентацию

Как вывести Amazon на чистую воду?

Как вывести Amazon на чистую воду? Анализ финансово-хозяйственной деятельности

Анализ финансово-хозяйственной деятельности Финансовая политика

Финансовая политика Финансовые результаты деятельности страховой организации

Финансовые результаты деятельности страховой организации Меры поддержки семей с детьми в Вологодской области

Меры поддержки семей с детьми в Вологодской области Загрози та засоби безпеки комп'ютерних інформаційних систем підприємства при проведенні аудиту

Загрози та засоби безпеки комп'ютерних інформаційних систем підприємства при проведенні аудиту Бухгалтерский учет основных средств

Бухгалтерский учет основных средств Формы безналичных расчетов

Формы безналичных расчетов Теория затрат

Теория затрат Заемные и банковские договоры

Заемные и банковские договоры Девайсы в рассрочку. Условия пилотной программы

Девайсы в рассрочку. Условия пилотной программы Центральный банк России

Центральный банк России Капитальные вложения, инвестиции и экономическая эффективность их использования. Лекция 6

Капитальные вложения, инвестиции и экономическая эффективность их использования. Лекция 6 2 Денежная система и её типы

2 Денежная система и её типы Кредитная политика банка, структура кредитного договора

Кредитная политика банка, структура кредитного договора Основные принципы кредита

Основные принципы кредита Финансовое злоупотребления в сфере страхования и методы его предотвращения

Финансовое злоупотребления в сфере страхования и методы его предотвращения Основы предпринимательского дела. Лекция 9. Калькуляция продукции

Основы предпринимательского дела. Лекция 9. Калькуляция продукции Психолого- педагогические рекомендации по организации сопровождения родителей детей с ОВЗ

Психолого- педагогические рекомендации по организации сопровождения родителей детей с ОВЗ Затратный подход. Метод ликвидационной стоимости

Затратный подход. Метод ликвидационной стоимости Подушка безопасности. Личное финансовое планирование

Подушка безопасности. Личное финансовое планирование Учет денежных средств и расчетов

Учет денежных средств и расчетов Основы бухгалтерского учета

Основы бухгалтерского учета Оборотные средства

Оборотные средства Порядок обращения за страховой пенсии по старости

Порядок обращения за страховой пенсии по старости Пособие по безработице

Пособие по безработице Особенности пенсионного обеспечения лиц, пострадавших от радиационных и техногенных катастроф

Особенности пенсионного обеспечения лиц, пострадавших от радиационных и техногенных катастроф Подтверждение экспортных аккредитивов Эксар

Подтверждение экспортных аккредитивов Эксар