Содержание

- 2. П Л А Н Нормативные документы, используемые аудитором при проверке учета финансовых вложений Цели, задачи, информационная

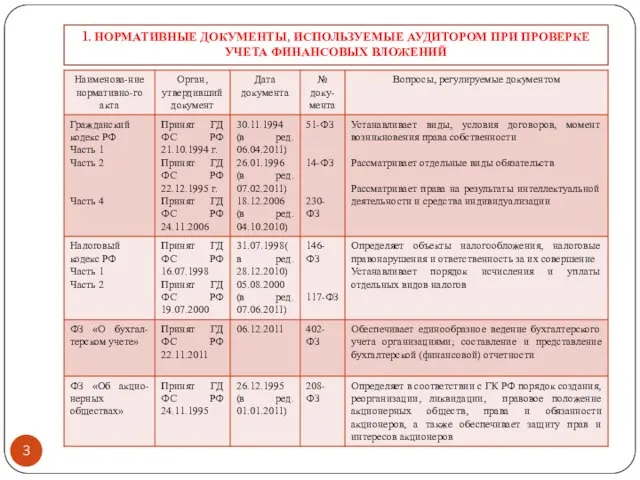

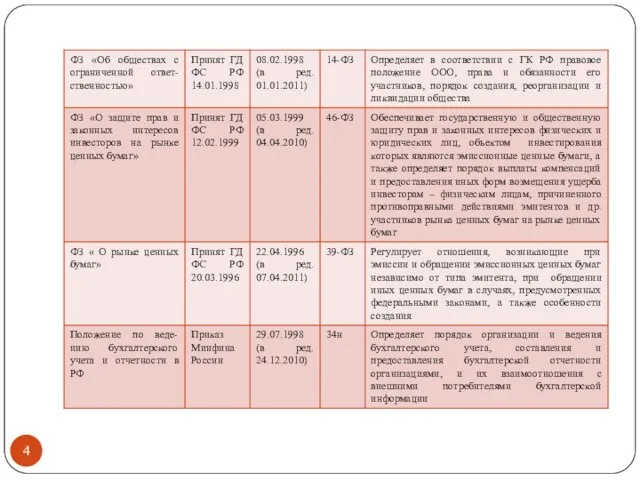

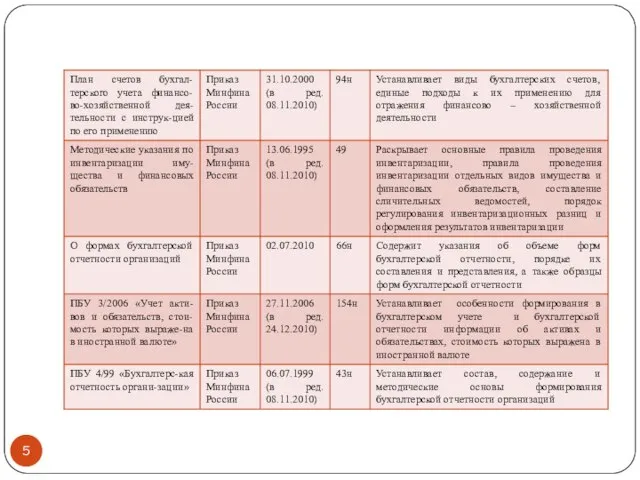

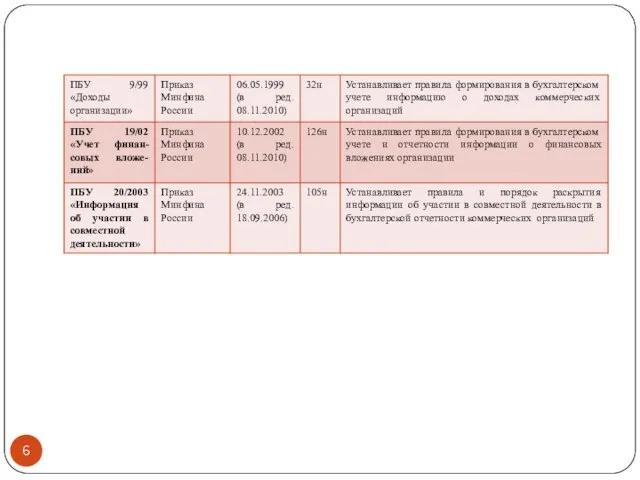

- 3. 1. НОРМАТИВНЫЕ ДОКУМЕНТЫ, ИСПОЛЬЗУЕМЫЕ АУДИТОРОМ ПРИ ПРОВЕРКЕ УЧЕТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

- 7. 2. Цели, задачи, информационная база аудита финансовых вложений и операций с ценными бумагами Согласно ПБУ 19/02

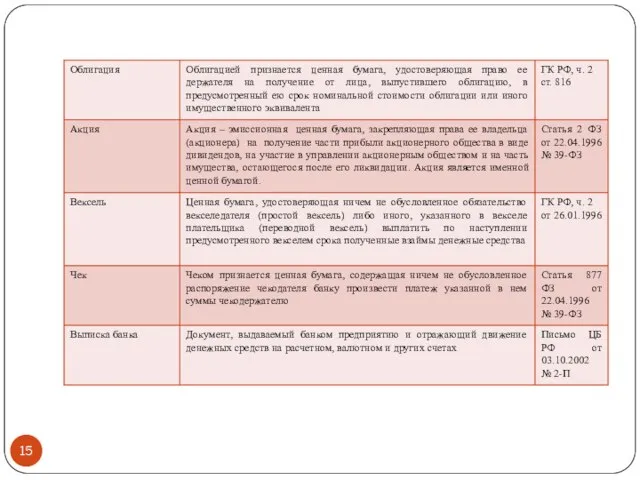

- 8. Ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление

- 9. Можно выделить четыре основных направления проверки: аудит вложений в ценные бумаги; аудит вложений в уставные капиталы

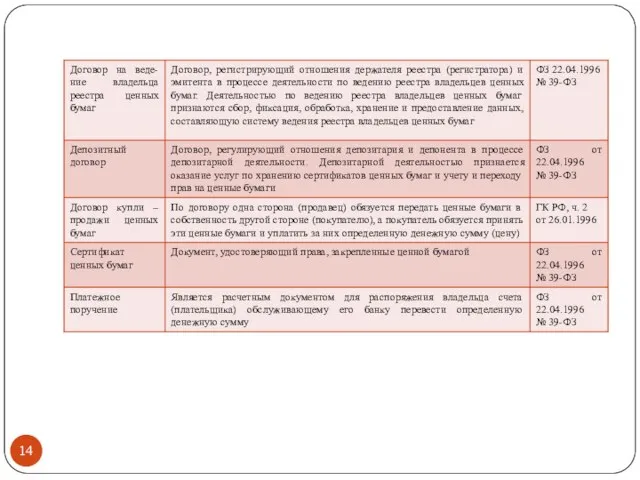

- 10. ИСТОЧНИКИ ИНФОРМАЦИИ для проверки учета финансовых вложений можно разделить на несколько групп: первичные документы по учету

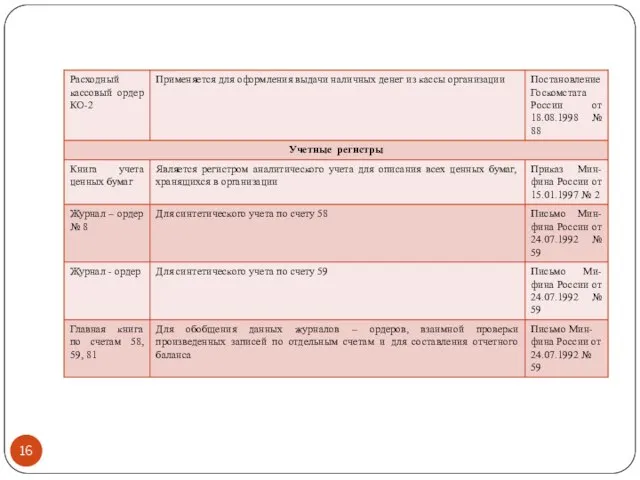

- 11. Состав учетных регистров определяется формой бухгалтерского учета (журнально – ордерная, мемориально – ордерная, упрощенная, автоматизированная и

- 12. При проверке оформления первичных документов надо учесть, что ценная бумага – строго формальный документ, ее форма

- 18. Аудитор должен также проверить правильность оценки финансовых вложений. Аудитору необходимо ознакомиться и с организацией учета и

- 19. 3. ПЛАНИРОВАНИЕ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ Планирование аудита регулируется федеральным правилом (стандартом) № 3 «Планирование аудита» (утверждено

- 20. Аудитору необходимо составить и документально оформить общий план аудита, описав в нем предполагаемые объем и порядок

- 21. В процессе подготовки программы аудита аудитор обязан принимать во внимание полученные им оценки неотъемлемого риска и

- 22. б) системы бухгалтерского учета и внутреннего контроля, в том числе: учетную политику, принятую аудируемым лицом, и

- 23. г) характер, временные рамки и объем процедур, в том числе: относительную важность различных разделов учета для

- 24. обстоятельства, требующие особого внимания, например, существование аффилированных лиц; особенности договора об оказании аудиторских услуг и требования

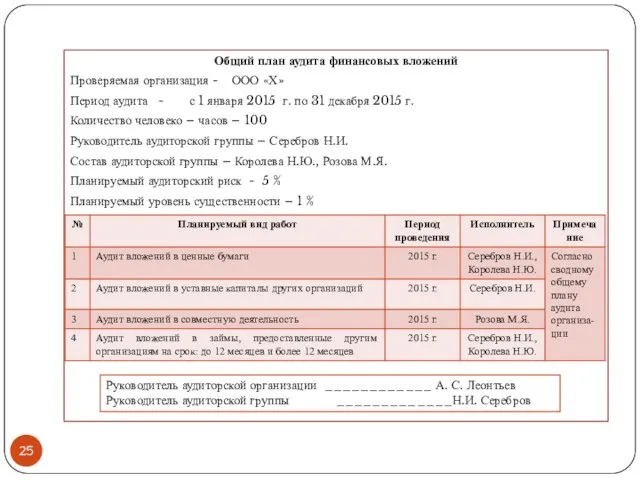

- 25. Общий план аудита финансовых вложений Проверяемая организация - ООО «Х» Период аудита - с 1 января

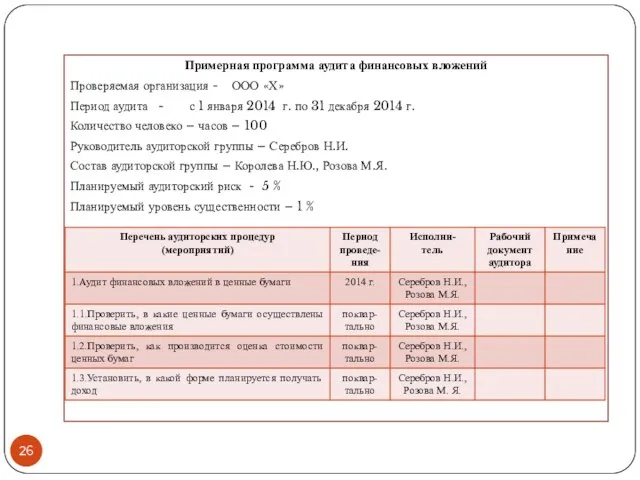

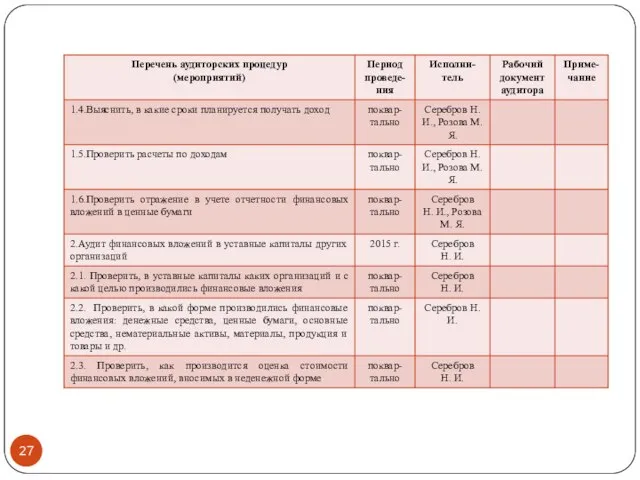

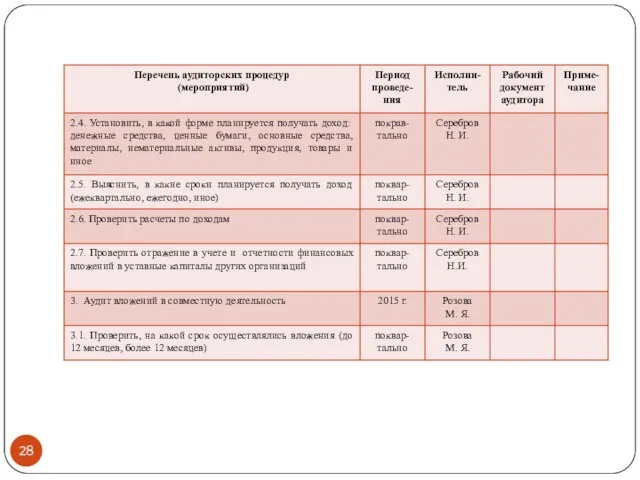

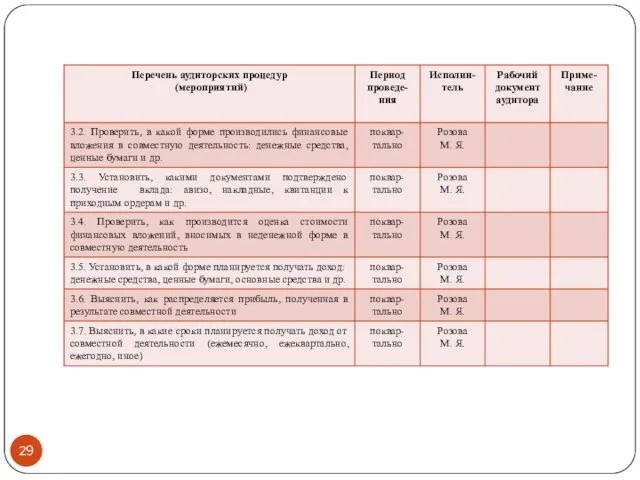

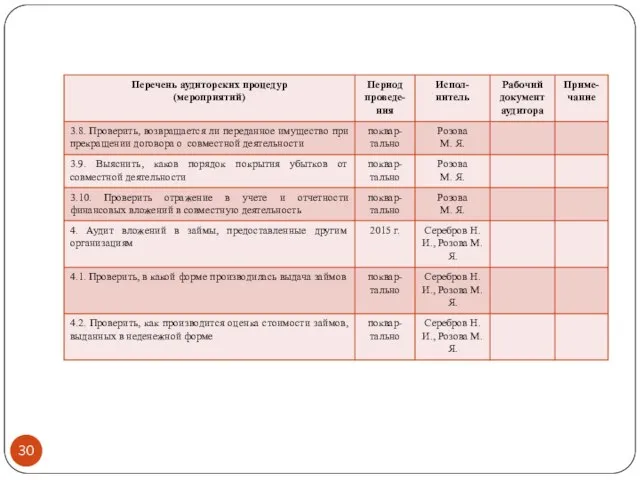

- 26. Примерная программа аудита финансовых вложений Проверяемая организация - ООО «Х» Период аудита - с 1 января

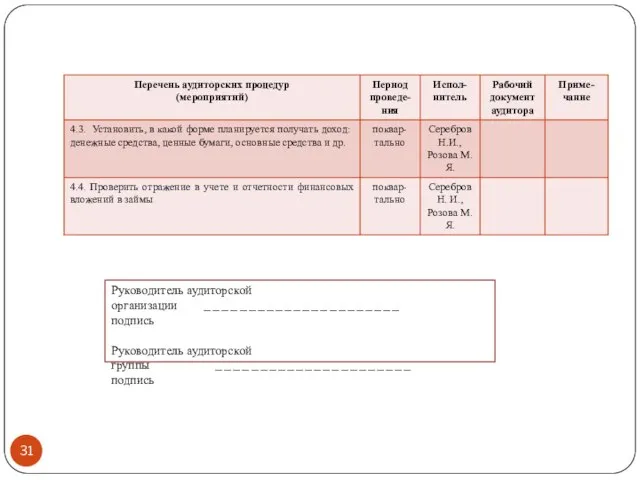

- 31. Руководитель аудиторской организации ______________________ подпись Руководитель аудиторской группы ______________________ подпись

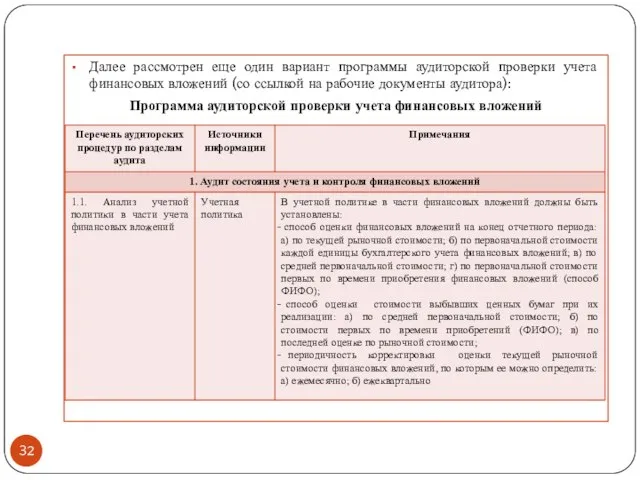

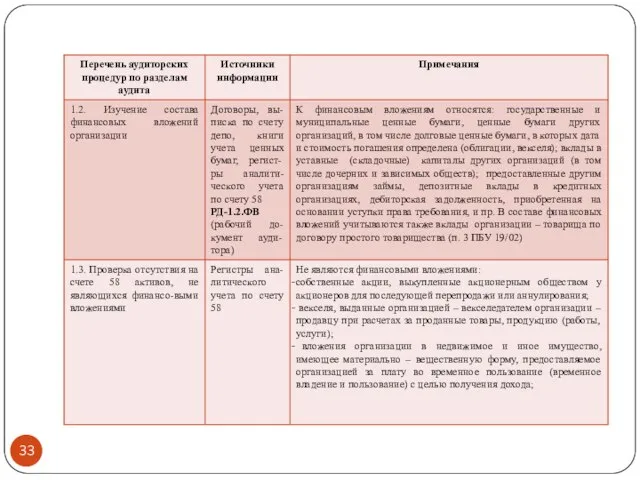

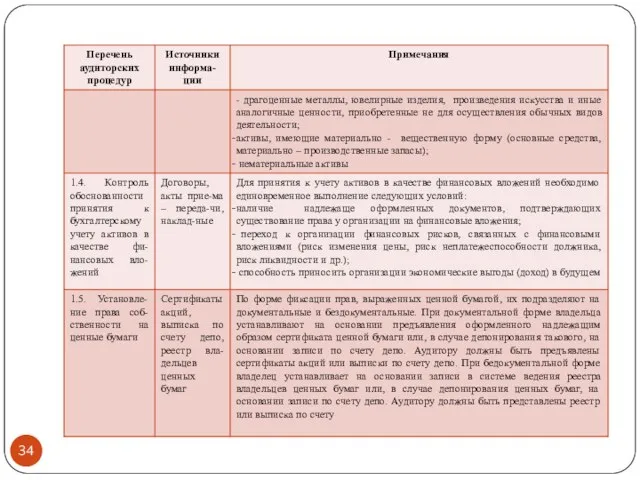

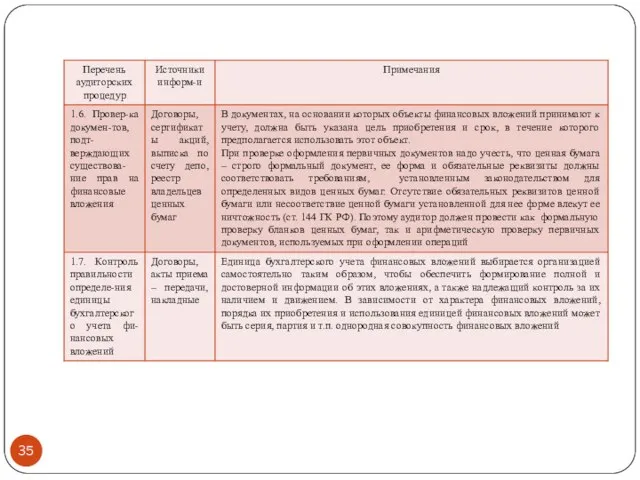

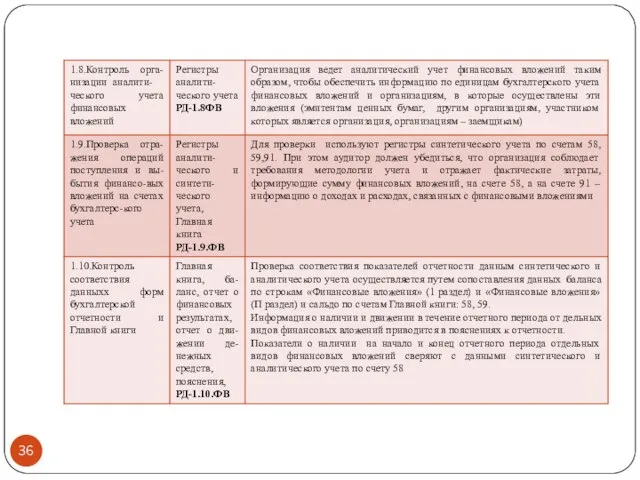

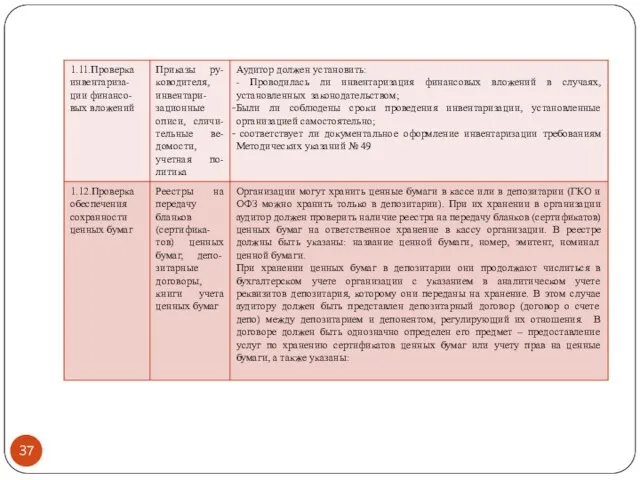

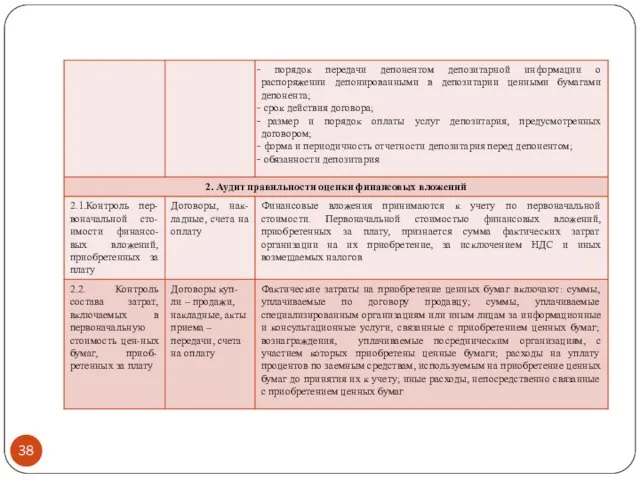

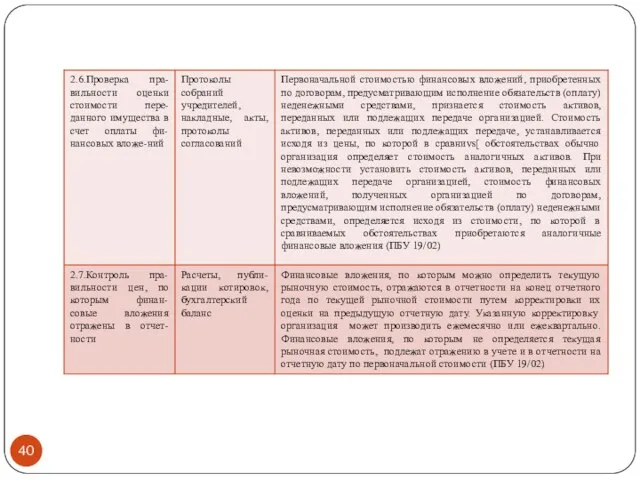

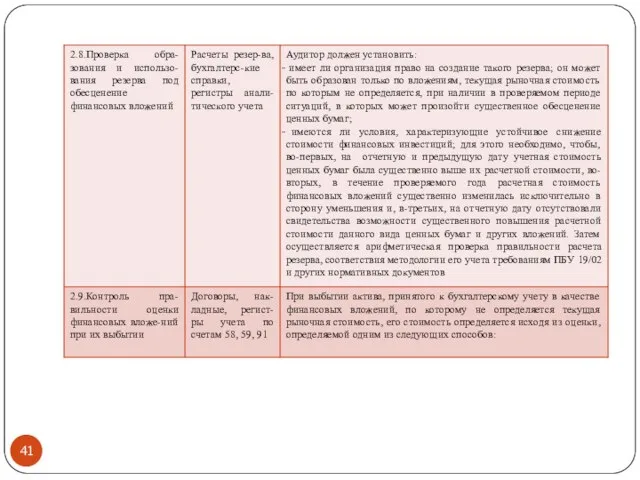

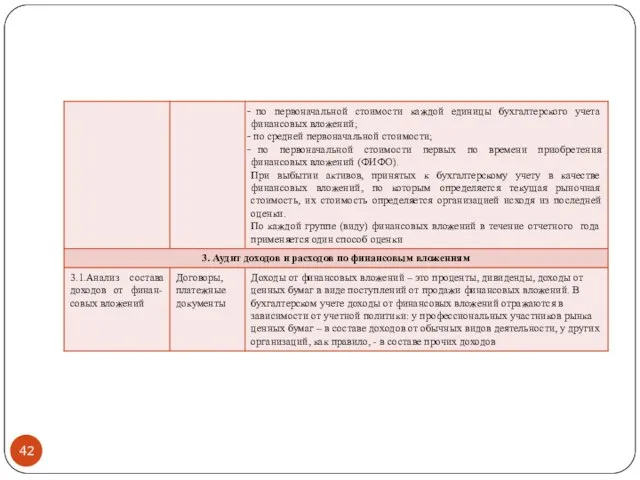

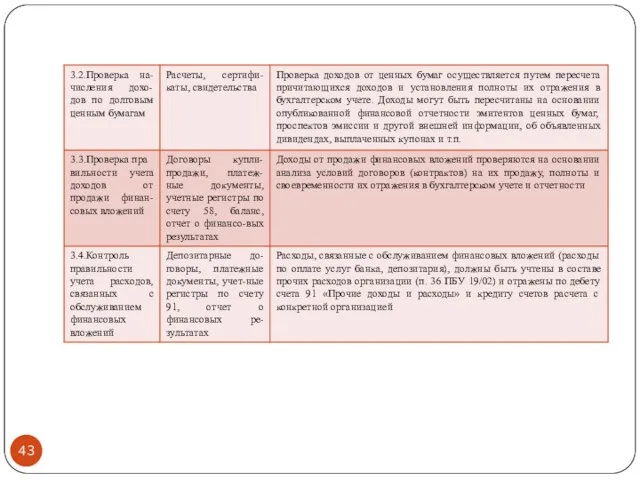

- 32. Далее рассмотрен еще один вариант программы аудиторской проверки учета финансовых вложений (со ссылкой на рабочие документы

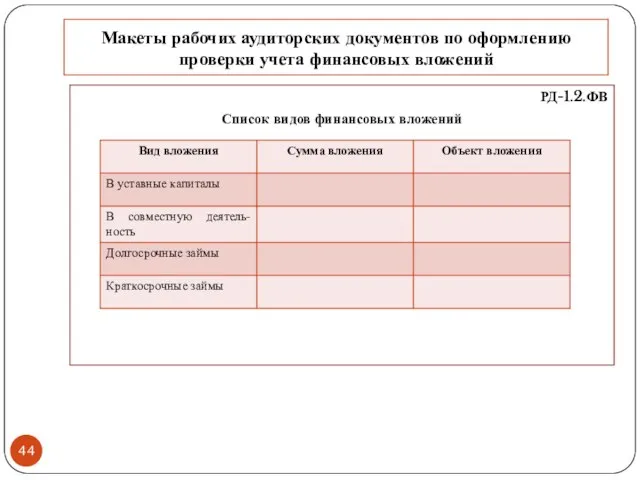

- 44. Макеты рабочих аудиторских документов по оформлению проверки учета финансовых вложений РД-1.2.ФВ Список видов финансовых вложений

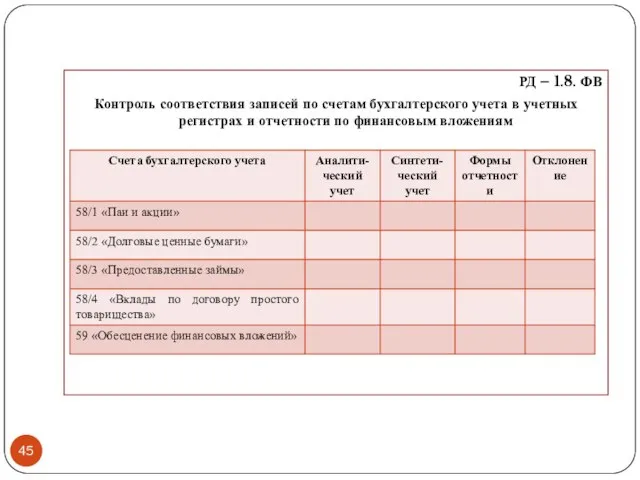

- 45. РД – 1.8. ФВ Контроль соответствия записей по счетам бухгалтерского учета в учетных регистрах и отчетности

- 46. РД-1.9.ФВ Ведомость проверки правильности отражения в бухгалтерском учете вкладов в уставный капитал

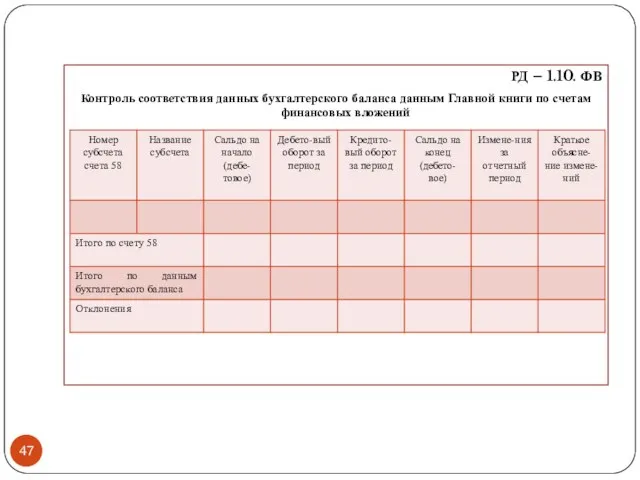

- 47. РД – 1.10. ФВ Контроль соответствия данных бухгалтерского баланса данным Главной книги по счетам финансовых вложений

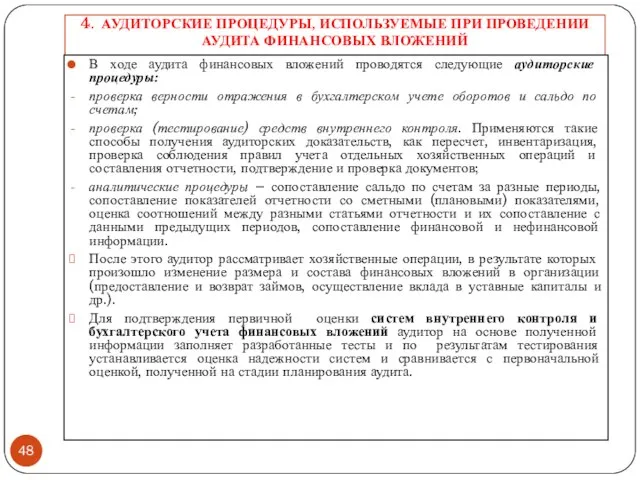

- 48. 4. АУДИТОРСКИЕ ПРОЦЕДУРЫ, ИСПОЛЬЗУЕМЫЕ ПРИ ПРОВЕДЕНИИ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ В ходе аудита финансовых вложений проводятся следующие

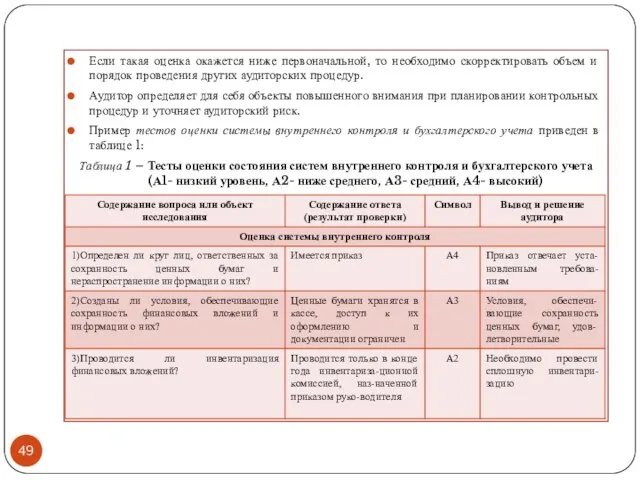

- 49. Если такая оценка окажется ниже первоначальной, то необходимо скорректировать объем и порядок проведения других аудиторских процедур.

- 52. Аудитор проводит взаимную проверку документов, которыми оформлялось движение финансовых вложений: договоров, актов приема – передачи, ценных

- 53. Аудитору необходимо подтвердить соответствие метода оценки себестоимости ценных бумаг, применяемого при их списании (выбытии), методу, зафиксированному

- 54. Аудитору целесообразно самостоятельно выполнить такую инвентаризацию по отдельным эмитентам. Если результаты инвентаризаций, проведенных аудитором и сотрудниками

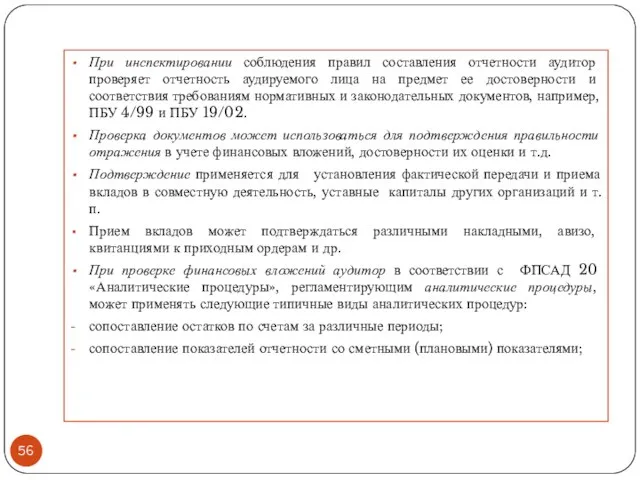

- 55. 5. Сбор аудиторских доказательств для подтверждения достоверности учетной информации Собирая аудиторские доказательства, аудитор может применить одну

- 56. При инспектировании соблюдения правил составления отчетности аудитор проверяет отчетность аудируемого лица на предмет ее достоверности и

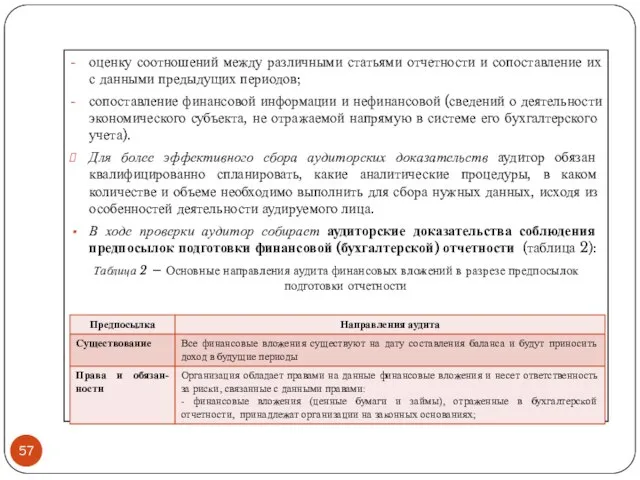

- 57. оценку соотношений между различными статьями отчетности и сопоставление их с данными предыдущих периодов; сопоставление финансовой информации

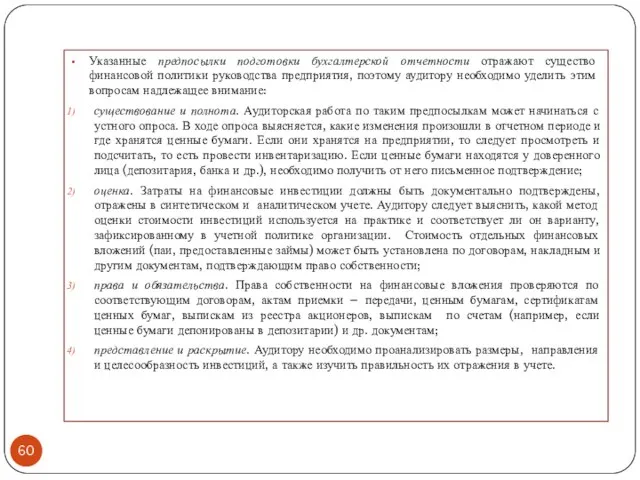

- 60. Указанные предпосылки подготовки бухгалтерской отчетности отражают существо финансовой политики руководства предприятия, поэтому аудитору необходимо уделить этим

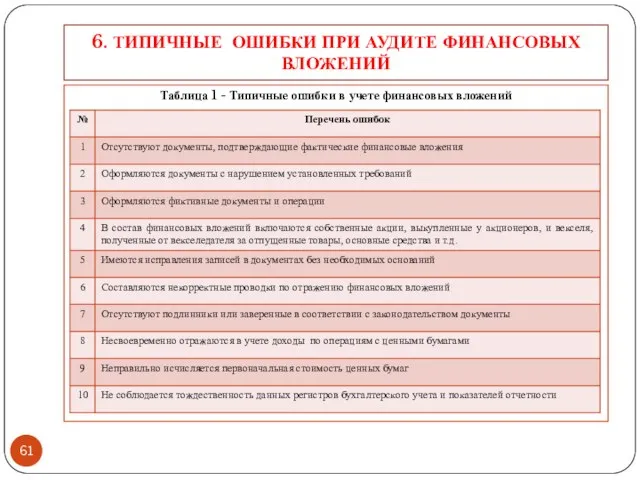

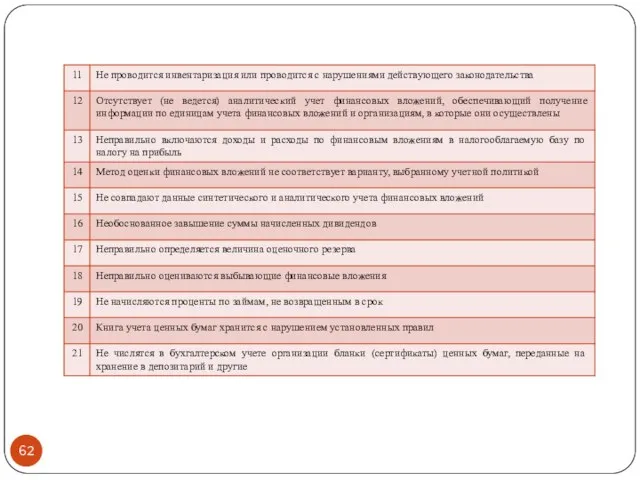

- 61. 6. ТИПИЧНЫЕ ОШИБКИ ПРИ АУДИТЕ ФИНАНСОВЫХ ВЛОЖЕНИЙ Таблица 1 - Типичные ошибки в учете финансовых вложений

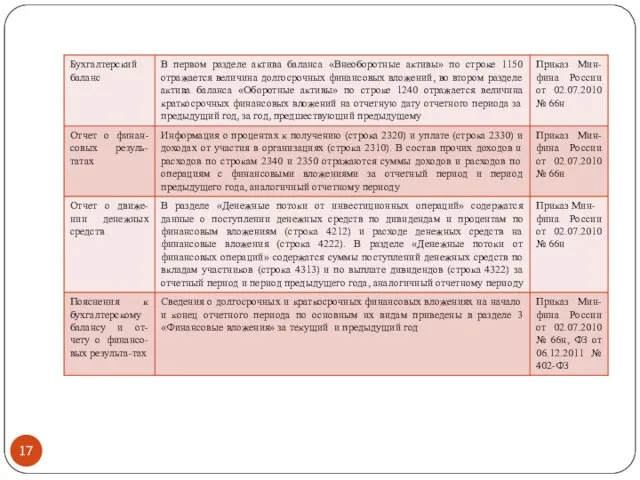

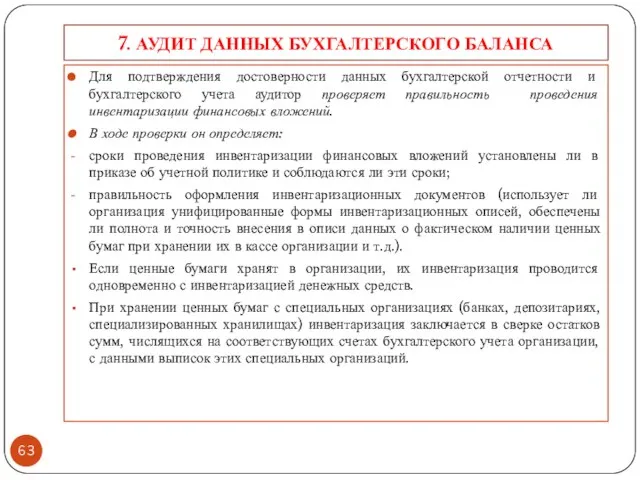

- 63. 7. АУДИТ ДАННЫХ БУХГАЛТЕРСКОГО БАЛАНСА Для подтверждения достоверности данных бухгалтерской отчетности и бухгалтерского учета аудитор проверяет

- 64. В инвентаризационных описях должны быть указаны эмитенты, название ценной бумаги, серия, номер, номинальная и фактическая стоимость,

- 65. Аудитор должен изучить положения учетной политики, где указан выбранный организацией способ оценки, и путем пересчета проверить

- 66. в течение отчетного года расчетная стоимость финансовых вложений существенно изменилась в сторону уменьшения; на отчетную дату

- 67. Если проверка на обесценение подтверждает существенное снижение стоимости финансовых вложений, то аудитор проверяет создание резерва под

- 68. В бухгалтерской отчетности финансовые вложения должны представляться с подразделением по срокам обращения (погашения): краткосрочные (П раздел

- 70. Скачать презентацию

П Л А Н

Нормативные документы, используемые аудитором при проверке учета финансовых

П Л А Н

Нормативные документы, используемые аудитором при проверке учета финансовых

Цели, задачи, информационная база аудита финансовых вложений и операций с ценными бумагами

Планирование аудита финансовых вложений

4. Аудиторские процедуры, используемые при аудите финансовых вложений

5. Сбор аудиторских доказательств для подтверждения достоверности учетной информации

Типичные нарушения и ошибки при аудите финансовых вложений

Аудит данных бухгалтерского баланса

1. НОРМАТИВНЫЕ ДОКУМЕНТЫ, ИСПОЛЬЗУЕМЫЕ АУДИТОРОМ ПРИ ПРОВЕРКЕ УЧЕТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

1. НОРМАТИВНЫЕ ДОКУМЕНТЫ, ИСПОЛЬЗУЕМЫЕ АУДИТОРОМ ПРИ ПРОВЕРКЕ УЧЕТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

2. Цели, задачи, информационная база аудита финансовых вложений и операций с

2. Цели, задачи, информационная база аудита финансовых вложений и операций с

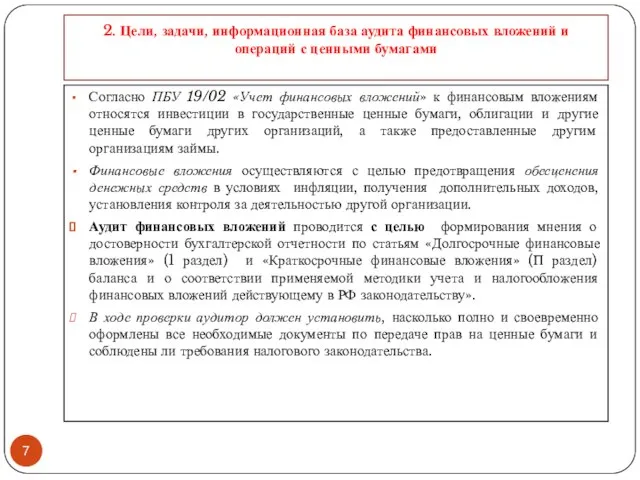

Согласно ПБУ 19/02 «Учет финансовых вложений» к финансовым вложениям относятся инвестиции в государственные ценные бумаги, облигации и другие ценные бумаги других организаций, а также предоставленные другим организациям займы.

Финансовые вложения осуществляются с целью предотвращения обесценения денежных средств в условиях инфляции, получения дополнительных доходов, установления контроля за деятельностью другой организации.

Аудит финансовых вложений проводится с целью формирования мнения о достоверности бухгалтерской отчетности по статьям «Долгосрочные финансовые вложения» (1 раздел) и «Краткосрочные финансовые вложения» (П раздел) баланса и о соответствии применяемой методики учета и налогообложения финансовых вложений действующему в РФ законодательству».

В ходе проверки аудитор должен установить, насколько полно и своевременно оформлены все необходимые документы по передаче прав на ценные бумаги и соблюдены ли требования налогового законодательства.

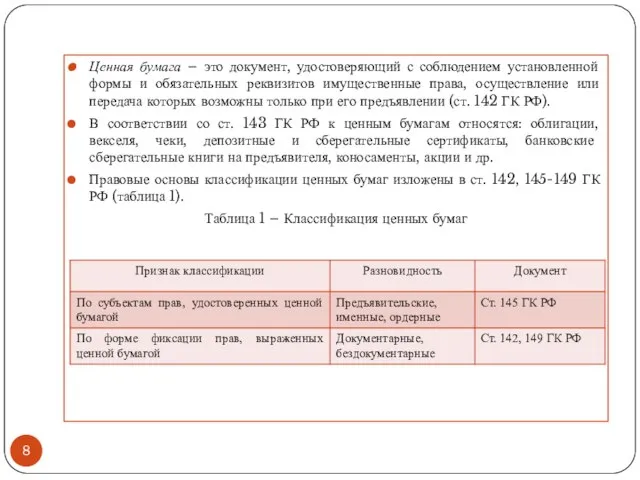

Ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и

Ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и

В соответствии со ст. 143 ГК РФ к ценным бумагам относятся: облигации, векселя, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книги на предъявителя, коносаменты, акции и др.

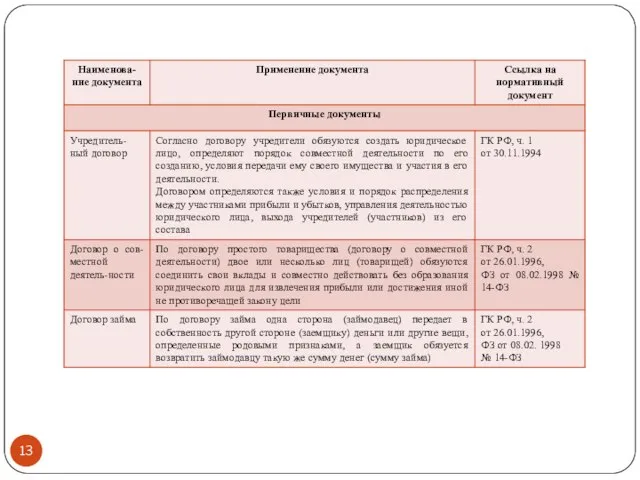

Правовые основы классификации ценных бумаг изложены в ст. 142, 145-149 ГК РФ (таблица 1).

Таблица 1 – Классификация ценных бумаг

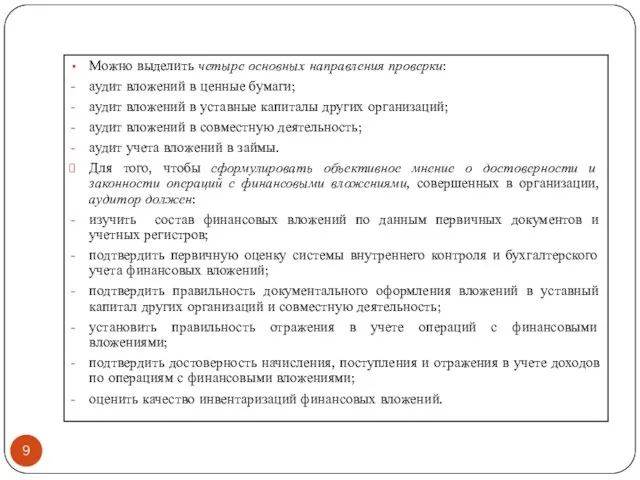

Можно выделить четыре основных направления проверки:

аудит вложений в ценные бумаги;

аудит вложений

Можно выделить четыре основных направления проверки:

аудит вложений в ценные бумаги;

аудит вложений

аудит вложений в совместную деятельность;

аудит учета вложений в займы.

Для того, чтобы сформулировать объективное мнение о достоверности и законности операций с финансовыми вложениями, совершенных в организации, аудитор должен:

изучить состав финансовых вложений по данным первичных документов и учетных регистров;

подтвердить первичную оценку системы внутреннего контроля и бухгалтерского учета финансовых вложений;

подтвердить правильность документального оформления вложений в уставный капитал других организаций и совместную деятельность;

установить правильность отражения в учете операций с финансовыми вложениями;

подтвердить достоверность начисления, поступления и отражения в учете доходов по операциям с финансовыми вложениями;

оценить качество инвентаризаций финансовых вложений.

ИСТОЧНИКИ ИНФОРМАЦИИ для проверки учета финансовых вложений можно разделить на несколько

ИСТОЧНИКИ ИНФОРМАЦИИ для проверки учета финансовых вложений можно разделить на несколько

первичные документы по учету финансовых вложений, в том числе акты приема – передачи ценных бумаг; акты приема – передачи вкладов в уставный капитал других организаций, приема – передачи вкладов в совместную деятельность, свидетельства на суммы произведенных вкладов в другие организации, акты приема – передачи ценных бумаг, платежные поручения и выписки банка, приходные и расходные кассовые ордера, накладные на передачу активов в оплату за ценные бумаги, инвентаризационная опись ценных бумаг и бланков документов строгой отчетности (форма № ИНВ – 16);

документы, устанавливающие обязательства сторон по сделкам, в том числе учредительные документы, выписки из реестра акционеров, выписки из протоколов собраний акционеров, учредителей, советов директоров и т.п.; сертификаты акций и другие ценные бумаги; договоры займа и договоры о совместной деятельности (договоры простого товарищества);

учетные регистры, в том числе Главная книга, журналы – ордера, ведомости, машинограммы (в случае применения вычислительной техники) по счетам бухгалтерского учета 58 «Финансовые вложения», 59 «Резервы под обесценение финансовых вложений», 55 «Специальные счета в банках», 91 «Прочие доходы и расходы» и др.

Состав учетных регистров определяется формой бухгалтерского учета (журнально – ордерная, мемориально

Состав учетных регистров определяется формой бухгалтерского учета (журнально – ордерная, мемориально

Формы учетной документации по инвентаризации: приказ о создании комиссии по инвентаризации; ведомости результатов инвентаризации, инвентаризационные описи ценных бумаг, бланков строгой отчетности и т. п.;

финансовая (бухгалтерская) отчетность, статистическая и налоговая отчетность;

прочие, например, приказ об учетной политике организации и книга учета ценных бумаг.

В начале проверки аудитор должен проанализировать данные первичных документов и учетных регистров и выявить состав финансовых вложений организации: краткосрочные и долгосрочные; государственные, муниципальные и корпоративные ценные бумаги; паи (доли), акции, облигации, депозиты, предоставленные займы и др.

При проверке оформления первичных документов надо учесть, что ценная бумага –

При проверке оформления первичных документов надо учесть, что ценная бумага –

Отсутствие обязательных реквизитов ценной бумаги или несоответствие ценной бумаги установленной для нее формы влечет ее ничтожность (ст. 144 ГК РФ).

Поэтому аудитор должен провести как формальную проверку бланков ценных бумаг, так и арифметическую проверку первичных документов, используемых при оформлении операций.

Проверка первичных документов по учету финансовых вложений особенно важна, так как эти документы определяют особый порядок перехода права собственности по ценным бумагам.

В документах, на основании которых объекты финансовых вложений принимаются к учету, должны быть указаны цель приобретения и срок, в течение которого предполагается использовать этот объект.

Далее аудитор должен проверить правильность оценки финансовых вложений.

Аудитор должен также проверить правильность оценки финансовых вложений.

Аудитору необходимо ознакомиться и

Аудитор должен также проверить правильность оценки финансовых вложений.

Аудитору необходимо ознакомиться и

Расходы, связанные с обслуживанием финансовых вложений организации, такие, как оплата услуг банка или депозитария за хранение финансовых вложений, предоставление выписки со счетов и др., должны классифицироваться как прочие расходы организации.

На основе анализа доходности необходимо установить экономическую целесообразность финансовых вложений, исследовать влияние отвлечения средств на показатели финансово – хозяйственной деятельности организации.

Для подтверждения первичной оценки систем внутреннего контроля организации и бухгалтерского учета ее финансовых вложений аудитор на основе полученной информации заполняет разработанные тесты, по результатам тестирования устанавливает оценку надежности систем и сравнивает с первоначальной оценкой, полученной на стадии планирования аудита.

Если такая оценка окажется ниже первоначальной, то необходимо скорректировать объем и порядок выполнения других аудиторских процедур.

Аудитор определяет для себя объекты повышенного внимания при планировании контрольных процедур и уточняет аудиторский риск.

3. ПЛАНИРОВАНИЕ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

Планирование аудита регулируется федеральным правилом (стандартом) №

3. ПЛАНИРОВАНИЕ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

Планирование аудита регулируется федеральным правилом (стандартом) №

Планирование состоит в разработке: аудиторской организацией общего плана аудита с указанием ожидаемого объема, графиков и сроков проведения аудита; аудиторской программы, определяющей объем, виды и последовательность осуществления аудиторских процедур, необходимых для формирования аудиторской организацией объективного и обоснованного мнения о бухгалтерской (финансовой) отчетности организации.

Планирование аудитором своей работы способствует тому, чтобы важным областям аудита было уделено необходимое внимание, чтобы бдыли выявлены потенциальные проблемы и работа была выполнена с оптимальными затратами, качественно и своевременно.

Планирование позволяет эффективно распределять работу между членами группы специалистов, участвующих в аудиторской проверке, а также координировать такую работу.

Аудитор вправе обсуждать отдельные разделы общего плана аудита и определенные аудиторские процедуры с работниками, а также с членами совета директоров и членами ревизионной комиссии аудируемого лица для повышения эффективности аудита и координации аудиторских процедур с работой персонала аудируемого лица. При этом аудитор несет ответственность за правильную и полную разработку общего плана и программы аудита.

Аудитору необходимо составить и документально оформить общий план аудита, описав в

Аудитору необходимо составить и документально оформить общий план аудита, описав в

Общий план должен быть достаточно подробным для того, чтобы служить руководством для разработки программы аудита.

Форма и содержание общего плана аудита могут меняться в зависимости от масштабов и специфики деятельности, аудируемого лица, сложности проверки и конкретных методик, применяемых аудитором.

Аудитору необходимо составить и документально оформить программу аудита, определяющую характер, временные рамки и объем запланированных аудиторских процедур, необходимых для осуществления общего плана аудита.

Программа аудита является набором инструкций для аудитора выполняющего проверку, а также средством контроля и проверки надлежащего выполнения работы.

В программу аудита также могут быть включены проверяемые предпосылки подготовки финансовой (бухгалтерской) отчетности по каждой из областей аудита и время, запланированное на различные области и процедуры аудита.

В процессе подготовки программы аудита аудитор обязан принимать во внимание полученные

В процессе подготовки программы аудита аудитор обязан принимать во внимание полученные

При разработке общего плана аудита аудитору необходимо принимать во внимание:

а) деятельность аудируемого лица, в том числе:

общие экономические факторы и условия в отрасли, влияющие на деятельность аудируемого лица;

особенности аудируемого лица, его деятельности, финансовое состояние, требования к его финансовой (бухгалтерской) или иной отчетности, включая изменения, произошедшие с даты предшествующего аудита;

общий уровень компетентности руководства;

б) системы бухгалтерского учета и внутреннего контроля, в том числе:

учетную политику,

б) системы бухгалтерского учета и внутреннего контроля, в том числе:

учетную политику,

влияние новых нормативных правовых актов в области бухгалтерского учета на отражение в финансовой (бухгалтерской) отчетности результатов финансово – хозяйственной деятельности аудируемого лица;

планы использования в ходе аудиторской проверки тестов средств контроля и процедур проверки по существу;

в) риск и существенность, в том числе:

ожидаемые оценки неотъемлемого риска и риска средств контроля, определение наиболее важных областей для аудита;

установление уровней существенности для аудита;

возможность (в том числе на основе аудита прошлых лет) существенных искажений или мошеннических действий;

выявление сложных областей бухгалтерского учета, в том числе таких, где результат зависит от субъективного суждения бухгалтера, например, при подготовке оценочных показателей;

г) характер, временные рамки и объем процедур, в том числе:

относительную важность

г) характер, временные рамки и объем процедур, в том числе:

относительную важность

влияние на аудит наличия компьютерной системы ведения учета и ее специфических особенностей;

существование подразделения внутреннего аудита аудируемого лица и его возможное влияние на процедуры внешнего аудита;

д) координацию и направление работы, текущий контроль и проверку выполненной работы, в том числе:

привлечение других аудиторских организаций к проверке филиалов, подразделений, дочерних компаний аудируемого лица;

привлечение экспертов;

количество территориально обособленных подразделений одного аудируемого лица и их пространственную удаленность друг от друга;

количество и квалификацию специалистов, необходимых для работы с данным аудируемым лицом;

е) прочие аспекты, в том числе:

возможность того, что допущение о непрерывности деятельности аудируемого лица может оказаться под вопросом;

обстоятельства, требующие особого внимания, например, существование аффилированных лиц;

особенности договора об оказании

обстоятельства, требующие особого внимания, например, существование аффилированных лиц;

особенности договора об оказании

срок работы сотрудников аудитора и их участие в оказании сопутствующих услуг аудируемому лицу;

форму и сроки подготовки и представления аудируемому лицу заключений и иных отчетов в соответствии с законодательством, правилами (стандартами) аудиторской деятельности и условиями конкретного аудиторского задания.

Общий план аудита и программа аудита должны по мере необходимости уточняться и пересматриваться в ходе аудита.

Планирование аудитором своей работы осуществляется непрерывно на протяжении всего времени выполнения аудиторского задания в связи с меняющимися обстоятельствами или неожиданными результатами, полученными в ходе выполнения аудиторских процедур.

Причины внесения значительных изменений в общий план и программу аудита должны быть документально зафиксированы.

Примерная форма плана и программы аудита финансовых вложений приведены ниже:

Общий план аудита финансовых вложений

Проверяемая организация - ООО «Х»

Период аудита -

Общий план аудита финансовых вложений

Проверяемая организация - ООО «Х»

Период аудита -

Количество человеко – часов – 100

Руководитель аудиторской группы – Серебров Н.И.

Состав аудиторской группы – Королева Н.Ю., Розова М.Я.

Планируемый аудиторский риск - 5 %

Планируемый уровень существенности – 1 %

Руководитель аудиторской организации ____________ А. С. Леонтьев

Руководитель аудиторской группы _____________Н.И. Серебров

Примерная программа аудита финансовых вложений

Проверяемая организация - ООО «Х»

Период аудита -

Примерная программа аудита финансовых вложений

Проверяемая организация - ООО «Х»

Период аудита -

Количество человеко – часов – 100

Руководитель аудиторской группы – Серебров Н.И.

Состав аудиторской группы – Королева Н.Ю., Розова М.Я.

Планируемый аудиторский риск - 5 %

Планируемый уровень существенности – 1 %

Руководитель аудиторской

организации ______________________ подпись

Руководитель аудиторской

группы ______________________ подпись

Руководитель аудиторской

организации ______________________ подпись

Руководитель аудиторской

группы ______________________ подпись

Далее рассмотрен еще один вариант программы аудиторской проверки учета финансовых вложений

Далее рассмотрен еще один вариант программы аудиторской проверки учета финансовых вложений

Программа аудиторской проверки учета финансовых вложений

Макеты рабочих аудиторских документов по оформлению проверки учета финансовых вложений

РД-1.2.ФВ

Список видов

Макеты рабочих аудиторских документов по оформлению проверки учета финансовых вложений

РД-1.2.ФВ

Список видов

РД – 1.8. ФВ

Контроль соответствия записей по счетам бухгалтерского учета в

РД – 1.8. ФВ

Контроль соответствия записей по счетам бухгалтерского учета в

РД-1.9.ФВ

Ведомость проверки правильности отражения в бухгалтерском учете вкладов в уставный капитал

РД-1.9.ФВ

Ведомость проверки правильности отражения в бухгалтерском учете вкладов в уставный капитал

РД – 1.10. ФВ

Контроль соответствия данных бухгалтерского баланса данным Главной книги

РД – 1.10. ФВ

Контроль соответствия данных бухгалтерского баланса данным Главной книги

4. АУДИТОРСКИЕ ПРОЦЕДУРЫ, ИСПОЛЬЗУЕМЫЕ ПРИ ПРОВЕДЕНИИ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

В ходе аудита

4. АУДИТОРСКИЕ ПРОЦЕДУРЫ, ИСПОЛЬЗУЕМЫЕ ПРИ ПРОВЕДЕНИИ АУДИТА ФИНАНСОВЫХ ВЛОЖЕНИЙ

В ходе аудита

проверка верности отражения в бухгалтерском учете оборотов и сальдо по счетам;

проверка (тестирование) средств внутреннего контроля. Применяются такие способы получения аудиторских доказательств, как пересчет, инвентаризация, проверка соблюдения правил учета отдельных хозяйственных операций и составления отчетности, подтверждение и проверка документов;

аналитические процедуры – сопоставление сальдо по счетам за разные периоды, сопоставление показателей отчетности со сметными (плановыми) показателями, оценка соотношений между разными статьями отчетности и их сопоставление с данными предыдущих периодов, сопоставление финансовой и нефинансовой информации.

После этого аудитор рассматривает хозяйственные операции, в результате которых произошло изменение размера и состава финансовых вложений в организации (предоставление и возврат займов, осуществление вклада в уставные капиталы и др.).

Для подтверждения первичной оценки систем внутреннего контроля и бухгалтерского учета финансовых вложений аудитор на основе полученной информации заполняет разработанные тесты и по результатам тестирования устанавливается оценка надежности систем и сравнивается с первоначальной оценкой, полученной на стадии планирования аудита.

Если такая оценка окажется ниже первоначальной, то необходимо скорректировать объем и

Если такая оценка окажется ниже первоначальной, то необходимо скорректировать объем и

Аудитор определяет для себя объекты повышенного внимания при планировании контрольных процедур и уточняет аудиторский риск.

Пример тестов оценки системы внутреннего контроля и бухгалтерского учета приведен в таблице 1:

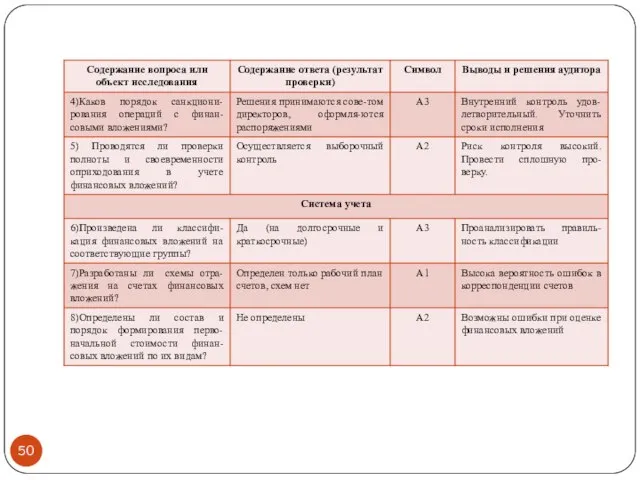

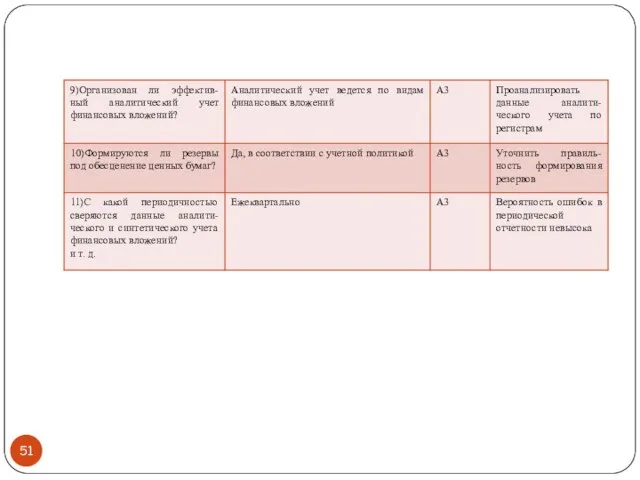

Таблица 1 – Тесты оценки состояния систем внутреннего контроля и бухгалтерского учета (А1- низкий уровень, А2- ниже среднего, А3- средний, А4- высокий)

Аудитор проводит взаимную проверку документов, которыми оформлялось движение финансовых вложений: договоров,

Аудитор проводит взаимную проверку документов, которыми оформлялось движение финансовых вложений: договоров,

Аудитору надо обратить внимание на соответствие документов действующему законодательству и наличие всех необходимых реквизитов, а также на правильность арифметических расчетов.

Аудитор оценивает правильность формирования стоимости ценных бумаг, выясняет состав затрат, связанных с их приобретением.

Если в счет оплаты за приобретенные ценные бумаги передаются готовая продукция, основные средства и другое имущество, то эти операции должны отражаться в учете с использование счета 91 «Прочие доходы и расходы».

Аналогичная методика применяется при учете вкладов в уставный капитал другой организации.

При этом нужно установить правильность отражения в учете разницы между договорной и балансовой стоимостью имущества, переданного в счет вклада в уставный капитал (простое товарищество).

Эту разницу списывают на счет 99 «Прибыли и убытки».

Сальдо по счету 58 должно подтверждаться аналитической информацией о составе, количестве и стоимости ценных бумаг, указанных в книге регистрации (учета) ценных бумаг.

Аудитору необходимо подтвердить соответствие метода оценки себестоимости ценных бумаг, применяемого при

Аудитору необходимо подтвердить соответствие метода оценки себестоимости ценных бумаг, применяемого при

Для этого изучаются аналитические данные к счету 58, отражающие количество и себестоимость приобретенных и выбывших ценных бумаг.

Требуется проверить правильность отражения в учете фактической себестоимости ценных бумаг и финансовых результатов от их реализации.

Аудитор определяет правильность формирования, использования и учета резервов под обесценение ценных бумаг, отражаемых на счете 59.

Особое внимание должно быть уделено проверке предоставления организацией займов другим юридическим лицам.

Определяя правильность отражения в учете доходов по операциям с финансовыми вложениями, аудитор должен проверить полноту и своевременность выполнения учетных записей.

При отражении доходов в бухгалтерском учете должен применяться принцип начисления.

Аудитор оценивает качество проведенных в организации инвентаризаций финансовых вложений.

Аудитору целесообразно самостоятельно выполнить такую инвентаризацию по отдельным эмитентам.

Если результаты

Аудитору целесообразно самостоятельно выполнить такую инвентаризацию по отдельным эмитентам.

Если результаты

Аудитор должен тщательно проанализировать нетипичные операции.

Речь может идти о нетипичных условиях, в которых совершаются операции (нестандартные цены, порядок расчетов и т.п.); операциях, осуществленные без видимой логической причины; операциях, содержание которых отличается от формы; операциях, данные о которых обработаны необычным образом; других операциях, которые отличаются от обычно проводимых организацией операций с ценными бумагами.

Обнаруженные в ходе проверки ошибки и нарушения фиксируются в рабочей документации аудитора, и определяется их количественное влияние на показатели отчетности.

5. Сбор аудиторских доказательств для подтверждения достоверности учетной информации

Собирая аудиторские доказательства,

5. Сбор аудиторских доказательств для подтверждения достоверности учетной информации

Собирая аудиторские доказательства,

При проверке данного участка учета аудитор в соответствии с ФСАД 7/2011 «Аудиторские доказательства» применяет следующие способы получения доказательств: инспектирование, наблюдение, запрос, подтверждение, пересчет, аналитические процедуры.

Пересчет используется для подтверждения достоверности расчетов сумм полученных доходов от финансовых вложений (дивидендов, процентов), налоговых расчетов, показателей отчетности, например, отчета о финансовых результатах и др.

Наблюдение, в том числе за инвентаризацией ценных бумаг, используется для проверки фактического наличия ценных бумаг и их сертификатов, договоров с банками и т.д.

Инспектирование соблюдения правил учета отдельных хозяйственных операций может применяться, например, при проверке корреспонденции счетов учета финансовых вложений Инструкции по применению Плана счетов бухгалтерского учета.

При инспектировании соблюдения правил составления отчетности аудитор проверяет отчетность аудируемого лица

При инспектировании соблюдения правил составления отчетности аудитор проверяет отчетность аудируемого лица

Проверка документов может использоваться для подтверждения правильности отражения в учете финансовых вложений, достоверности их оценки и т.д.

Подтверждение применяется для установления фактической передачи и приема вкладов в совместную деятельность, уставные капиталы других организаций и т.п.

Прием вкладов может подтверждаться различными накладными, авизо, квитанциями к приходным ордерам и др.

При проверке финансовых вложений аудитор в соответствии с ФПСАД 20 «Аналитические процедуры», регламентирующим аналитические процедуры, может применять следующие типичные виды аналитических процедур:

сопоставление остатков по счетам за различные периоды;

сопоставление показателей отчетности со сметными (плановыми) показателями;

оценку соотношений между различными статьями отчетности и сопоставление их с данными

оценку соотношений между различными статьями отчетности и сопоставление их с данными

сопоставление финансовой информации и нефинансовой (сведений о деятельности экономического субъекта, не отражаемой напрямую в системе его бухгалтерского учета).

Для более эффективного сбора аудиторских доказательств аудитор обязан квалифицированно спланировать, какие аналитические процедуры, в каком количестве и объеме необходимо выполнить для сбора нужных данных, исходя из особенностей деятельности аудируемого лица.

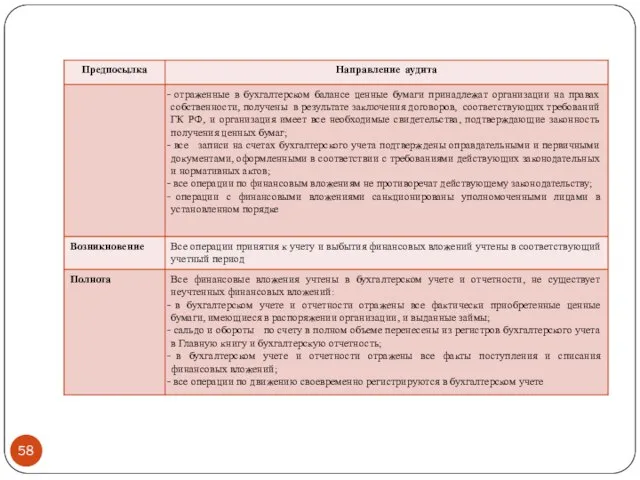

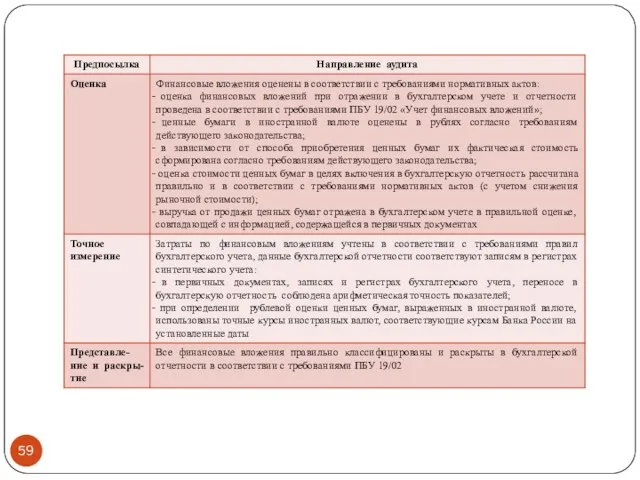

В ходе проверки аудитор собирает аудиторские доказательства соблюдения предпосылок подготовки финансовой (бухгалтерской) отчетности (таблица 2):

Таблица 2 – Основные направления аудита финансовых вложений в разрезе предпосылок подготовки отчетности

Указанные предпосылки подготовки бухгалтерской отчетности отражают существо финансовой политики руководства предприятия,

Указанные предпосылки подготовки бухгалтерской отчетности отражают существо финансовой политики руководства предприятия,

существование и полнота. Аудиторская работа по таким предпосылкам может начинаться с устного опроса. В ходе опроса выясняется, какие изменения произошли в отчетном периоде и где хранятся ценные бумаги. Если они хранятся на предприятии, то следует просмотреть и подсчитать, то есть провести инвентаризацию. Если ценные бумаги находятся у доверенного лица (депозитария, банка и др.), необходимо получить от него письменное подтверждение;

оценка. Затраты на финансовые инвестиции должны быть документально подтверждены, отражены в синтетическом и аналитическом учете. Аудитору следует выяснить, какой метод оценки стоимости инвестиций используется на практике и соответствует ли он варианту, зафиксированному в учетной политике организации. Стоимость отдельных финансовых вложений (паи, предоставленные займы) может быть установлена по договорам, накладным и другим документам, подтверждающим право собственности;

права и обязательства. Права собственности на финансовые вложения проверяются по соответствующим договорам, актам приемки – передачи, ценным бумагам, сертификатам ценных бумаг, выпискам из реестра акционеров, выпискам по счетам (например, если ценные бумаги депонированы в депозитарии) и др. документам;

представление и раскрытие. Аудитору необходимо проанализировать размеры, направления и целесообразность инвестиций, а также изучить правильность их отражения в учете.

6. ТИПИЧНЫЕ ОШИБКИ ПРИ АУДИТЕ ФИНАНСОВЫХ ВЛОЖЕНИЙ

Таблица 1 - Типичные ошибки

6. ТИПИЧНЫЕ ОШИБКИ ПРИ АУДИТЕ ФИНАНСОВЫХ ВЛОЖЕНИЙ

Таблица 1 - Типичные ошибки

7. АУДИТ ДАННЫХ БУХГАЛТЕРСКОГО БАЛАНСА

Для подтверждения достоверности данных бухгалтерской отчетности и

7. АУДИТ ДАННЫХ БУХГАЛТЕРСКОГО БАЛАНСА

Для подтверждения достоверности данных бухгалтерской отчетности и

В ходе проверки он определяет:

сроки проведения инвентаризации финансовых вложений установлены ли в приказе об учетной политике и соблюдаются ли эти сроки;

правильность оформления инвентаризационных документов (использует ли организация унифицированные формы инвентаризационных описей, обеспечены ли полнота и точность внесения в описи данных о фактическом наличии ценных бумаг при хранении их в кассе организации и т.д.).

Если ценные бумаги хранят в организации, их инвентаризация проводится одновременно с инвентаризацией денежных средств.

При хранении ценных бумаг с специальных организациях (банках, депозитариях, специализированных хранилищах) инвентаризация заключается в сверке остатков сумм, числящихся на соответствующих счетах бухгалтерского учета организации, с данными выписок этих специальных организаций.

В инвентаризационных описях должны быть указаны эмитенты, название ценной бумаги, серия,

В инвентаризационных описях должны быть указаны эмитенты, название ценной бумаги, серия,

Материалы инвентаризации аудитор использует при проверке своевременности и полноты отражения в бухгалтерском учете доходов, полученных по ценным бумагам.

Доходы, получаемые организацией от финансовых вложений, учитываются на счете 91 «Прочие доходы и расходы» и в соответствии с ПБУ 9/99 «Доходы организации» относятся к прочим доходам.

Типичной ошибкой является отражение фактически не полученных, но подлежащих начислению доходов. Например, не полученных процентов по выданным займам.

Оценка финансовых вложений на конец отчетного периода производится в зависимости от принятого способа оценки финансовых вложений при их выбытии, т.е. по текущей рыночной стоимости, по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений, по средней первоначальной стоимости, по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Аудитор должен изучить положения учетной политики, где указан выбранный организацией способ

Аудитор должен изучить положения учетной политики, где указан выбранный организацией способ

При проверке правильности оценки стоимости финансовых вложений на отчетную дату аудитор учитывает требования по учету их обесценения.

Обесценением признается устойчивое существенное снижение стоимости финансовых вложений, по которым их текущая рыночная стоимость определяется ниже экономической выгоды, которую организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности.

В случае обесценения на основе расчета организации определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой такого снижения.

Устойчивое снижение стоимости финансовых вложений определяется одновременным наличием следующих условий:

- на отчетную дату и на предыдущую отчетную дату учетная стоимость финансовых вложений существенно выше их расчетной стоимости;

в течение отчетного года расчетная стоимость финансовых вложений существенно изменилась в

в течение отчетного года расчетная стоимость финансовых вложений существенно изменилась в

на отчетную дату отсутствуют свидетельства, что в будущем возможно повышение расчетной стоимости данных финансовых вложений.

Примерами ситуаций, в которых может произойти обесценение финансовых вложений, являются:

появление у организации – эмитента ценных бумаг, имеющихся в собственности у организации, или у ее должника по договору займа признаков банкротства или объявление его банкротом;

совершение на рынке ценных бумаг значительного количества сделок с аналогичными ценными бумагами по цене существенно ниже их учетной стоимости;

отсутствие или существенное снижение поступлений от финансовых вложений в виде процентов или дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем и т.д.

Если возникает ситуация, в которой возможно обесценение финансовых вложений, аудитор должен проверить условия устойчивого снижения стоимости финансовых вложений.

Если проверка на обесценение подтверждает существенное снижение стоимости финансовых вложений, то

Если проверка на обесценение подтверждает существенное снижение стоимости финансовых вложений, то

Если такой резерв создан, аудитор проверяет правильность отражения финансовых вложений в бухгалтерском балансе; их стоимость должна быть указана за минусом сумм резерва.

Аудитор также проверяет полноту раскрытия в пояснениях к отчетности информацию о резерве под обесценение финансовых вложений, где должны быть указаны: вид финансовых вложений; величина резерва, созданного в отчетном году; величина резерва, признанного прочим доходом отчетного периода; сумма резерва, использованного в отчетном году.

Если нет такого резерва, аудитор предлагает организации внести исправления в учет и сделать запись о создании резерва (указать также в учетной политике).

Если организация отказывается вносить исправления в учет (и в документ об учетной политике), в случае существенности суммы обесценения аудитор вправе выдать аудиторское заключение с оговоркой о неправильной оценке стоимости финансовых вложений.

В бухгалтерской отчетности финансовые вложения должны представляться с подразделением по срокам

В бухгалтерской отчетности финансовые вложения должны представляться с подразделением по срокам

Аудитор проверяет правильность классификации финансовых вложений. Так как классификация зависит от намерения организации держать или реализовывать финансовые вложения (передать или распоряжаться иным образом), аудитор должен изучить внутренние документы организации, подтверждающие эти намерения, или сделать специальный запрос по данному поводу руководству аудируемого лица.

Аудитор проверяет полноту раскрытия информации о финансовых вложениях в пояснениях к балансу и отчету о финансовых результатах, в которой в соответствии с требованиями ПБУ 19/02 должна как минимум раскрываться следующая информация:

способы оценки финансовых вложений при их выбытии по группам (видам);

последствия изменений способов оценки финансовых вложений при их выбытии;

стоимость финансовых вложений, по которым можно определить текущую рыночную стоимость и по которым текущая рыночная стоимость не определяется;

Управление оборотным капиталом корпорации

Управление оборотным капиталом корпорации Финансовый рынок

Финансовый рынок Параметры окружного бюджета.Закон Ненецкого автономного округа

Параметры окружного бюджета.Закон Ненецкого автономного округа Содержание банковской деятельности

Содержание банковской деятельности Финансовая грамотность. Домохозяйства

Финансовая грамотность. Домохозяйства О предоставлении компенсации расходов на уплату взноса на капитальный ремонт

О предоставлении компенсации расходов на уплату взноса на капитальный ремонт Учет денежных средств

Учет денежных средств РТК– крупнейший в России

РТК– крупнейший в России Недоліки існуючої податкової системи України

Недоліки існуючої податкової системи України Программа страхования детей, отдыхающих в оздоровительных лагерях

Программа страхования детей, отдыхающих в оздоровительных лагерях Зачем нужно страхование жизни

Зачем нужно страхование жизни Характеристика ТзОВ ТВК Львівхолод

Характеристика ТзОВ ТВК Львівхолод Руководство для создания заявки на ипотечный кредит

Руководство для создания заявки на ипотечный кредит Учет материальнопроизводственных запасов

Учет материальнопроизводственных запасов Статистическая сводка и группировка материалов статистического наблюдения

Статистическая сводка и группировка материалов статистического наблюдения Денежно-кредитная политика государства

Денежно-кредитная политика государства Общая характеристика и содержание бухгалтерского учета

Общая характеристика и содержание бухгалтерского учета Жилье в рассрочку- альтернатива ипотеке

Жилье в рассрочку- альтернатива ипотеке Финансовая система Финляндии

Финансовая система Финляндии Финансовый анализ в коммерческих организациях

Финансовый анализ в коммерческих организациях Государственный бюджет и государственный долг

Государственный бюджет и государственный долг Отмена налоговых льгот

Отмена налоговых льгот Экономика. Постоянные и переменные затраты

Экономика. Постоянные и переменные затраты Личные продукт по страхованию мобильной техники, спортинвентаря, верхней одежды и ручной клади

Личные продукт по страхованию мобильной техники, спортинвентаря, верхней одежды и ручной клади Система бюджетирования в контроллинге. Тема 6

Система бюджетирования в контроллинге. Тема 6 Происхождение и сущность банков

Происхождение и сущность банков Организация заработной платы

Организация заработной платы