Содержание

- 2. «Податок на додану вартість - непрямий податок, який нараховується та сплачується відповідно до норм розділу V

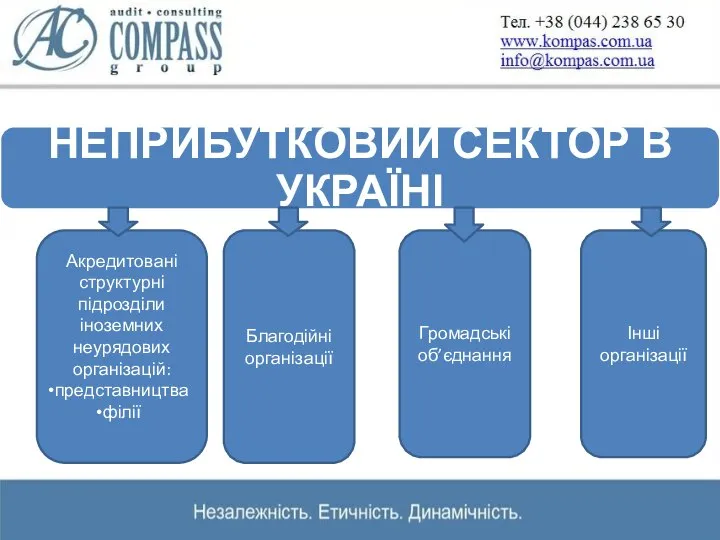

- 3. Акредитовані структурні підрозділи іноземних неурядових організацій: представництва філії Благодійні організації Громадські об’єднання Інші організації

- 4. Стаття 1. Поняття громадського об'єднання 1. Громадське об'єднання - це добровільне об'єднання фізичних осіб та/або юридичних

- 5. У неприбуткових організацій доволі часто виникають запитання: Яке відношення ПДВ має до неприбуткової організації? Коли неприбуткова

- 6. Неприбуткова організація, це непідприємницьке товариство, — юридична особа, метою діяльності якої не є отримання прибутку для

- 7. Джерела фінансування формуються у відповідності до статутних напрямків діяльності та складають: Доходи від статутної (проектної) діяльності

- 8. ХТО ЯВЛЯЄТЬСЯ ПЛАТНИКОМ ПДВ? У разі якщо загальна сума від здійснення операцій з постачання товарів/послуг, що

- 9. ХТО ЯВЛЯЄТЬСЯ ПЛАТНИКОМ ПДВ? Будь яка юридична особа, в тому числі неприбуткова організація, може стати платником

- 10. ОБЄ’КТ ОПОДАТКУВАННЯ Стаття 185. Визначення об'єкта оподаткування 185.1. Об'єктом оподаткування є операції платників податку з: а)

- 11. б) постачання послуг, місце постачання яких розташоване на митній території України, відповідно до статті 186 цього

- 12. Стаття 188. Порядок визначення бази оподаткування пп.188.1. База оподаткування операцій з постачання товарів/послуг визначається виходячи з

- 13. ПОСТАЧАННЯ ТОВАРІВ Відповідно до пп. 14.1.191 п. 14.1 ст. 14 Кодексу постачання товарів - будь-яка передача

- 14. Відповідно до пп. 14.1.13 п. 14.1 ст. 14 Податкового кодексу, безоплатно наданими товарами, роботами, послугами є:

- 15. Статус неприбутковості не впливає на визначення особи платником ПДВ

- 16. Обов’язок реєстрації неприбуткової організації у відповідності до джерел фінансування своїх доходів: 1.При надходженні коштів, як членські

- 17. Обов’язок реєстрації неприбуткової організації у відповідності до джерел фінансування своїх доходів: 2.Здійснення господарської діяльності, продаж власними

- 18. Обов’язок реєстрації неприбуткової організації у відповідності до джерел фінансування своїх доходів: 3.Доходи від продажу активів. Результатом

- 19. РЕЄСТРАЦІЯ ПЛАТНИКОМ ПДВ Порядок реєстрації особи як платника ПДВ регулюється статтями 180 - 183 Податкового кодексу

- 20. РЕЄСТРАЦІЯ ПЛАТНИКОМ ПДВ Згідно з пп. 183.1 та 183.2 статті 183 Кодексу для здійснення такої реєстрації

- 21. РЕЄСТРАЦІЯ ПЛАТНИКОМ ПДВ До оподатковуваних операцій для цілей реєстрації особи як платника ПДВ належать операції, що

- 22. ВІДПОВІДАЛЬНІСТЬ У разі якщо така особа не подала до контролюючого органу заяву, вона несе відповідальність за

- 23. ВІДПОВІДАЛЬНІСТЬ У разі якщо особа, що підлягає обов'язковій реєстрації як платник податку на додану вартість, не

- 24. ВІДПОВІДАЛЬНІСТЬ На суми грошового зобов’язання, визначеного підпунктами 129.1.1 та 129.1.2 пункту 129.1 (включаючи суму штрафних санкцій

- 25. 14.1.27. расходы : сумма любых расходов плательщика налога в денежной, материальной или нематериальной формах, осуществляемых для

- 26. 14.1.27. расходы : сумма любых расходов плательщика налога в денежной, материальной или нематериальной формах, осуществляемых для

- 27. 14.1.27. расходы : сумма любых расходов плательщика налога в денежной, материальной или нематериальной формах, осуществляемых для

- 28. 14.1.27. расходы : сумма любых расходов плательщика налога в денежной, материальной или нематериальной формах, осуществляемых для

- 29. 14.1.27. расходы : сумма любых расходов плательщика налога в денежной, материальной или нематериальной формах, осуществляемых для

- 31. Скачать презентацию

Военная ипотека

Военная ипотека Розничный товарооборот и пути его увеличения

Розничный товарооборот и пути его увеличения Theory of Finance: Course Overview

Theory of Finance: Course Overview Финансирование дебиторской задолженности

Финансирование дебиторской задолженности Управление стоимостью проекта

Управление стоимостью проекта Инвентаризация как метод контроля

Инвентаризация как метод контроля Тарифы для бизнеса

Тарифы для бизнеса Правовые и организационные основы аудиторской деятельности. (Тема 3)

Правовые и организационные основы аудиторской деятельности. (Тема 3) Бюджет для граждан О проекте бюджета Богородского городского округа на 2022 год и на плановый период 2023 и 2024 годов

Бюджет для граждан О проекте бюджета Богородского городского округа на 2022 год и на плановый период 2023 и 2024 годов Таймшер. Перспектива использования

Таймшер. Перспектива использования Экономическая сущность и особенности деятельности кредитно - финансового института на примере страховой компании Югория

Экономическая сущность и особенности деятельности кредитно - финансового института на примере страховой компании Югория Рыночное ценообразование

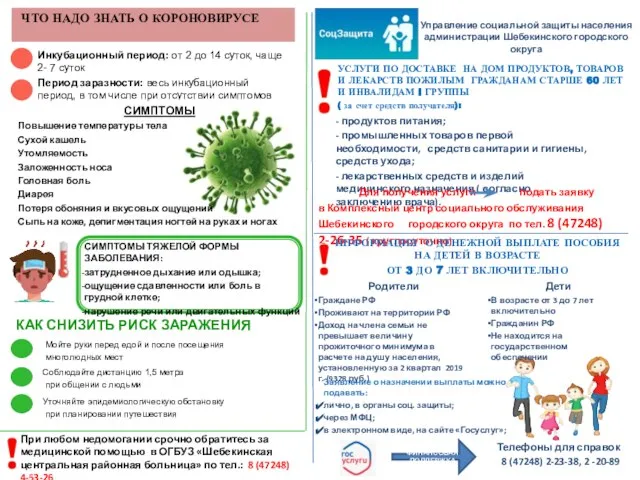

Рыночное ценообразование Что надо знать о короновирусе

Что надо знать о короновирусе Международные стандарты аудита. Группа рабочих международных стандартов аудита (МСА 500-699)

Международные стандарты аудита. Группа рабочих международных стандартов аудита (МСА 500-699) Проблемы формирования и исполнения бюджета муниципального образования и пути их решения

Проблемы формирования и исполнения бюджета муниципального образования и пути их решения Налоги и налоговая система России

Налоги и налоговая система России Вдосконалення системи оцінювання фінансового стану малого підприємства

Вдосконалення системи оцінювання фінансового стану малого підприємства Деньги, кредит, банки. Понятие, социально-экономическая сущность, виды и функции денег

Деньги, кредит, банки. Понятие, социально-экономическая сущность, виды и функции денег Теоретические основы налогообложения. Понятие налога и его функции

Теоретические основы налогообложения. Понятие налога и его функции Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц (НДФЛ) Открытое акционерное общество “Паритетбанк”

Открытое акционерное общество “Паритетбанк” Уровни бюджетной системы РФ

Уровни бюджетной системы РФ Кредит как экономическая категория

Кредит как экономическая категория Сутність і зміст податкової системи

Сутність і зміст податкової системи Экономика современной семьи

Экономика современной семьи Совершенствование управления оборотным капиталом предприятий

Совершенствование управления оборотным капиталом предприятий Выполнение инвестиционной программы

Выполнение инвестиционной программы Классификация налогов

Классификация налогов