Содержание

- 2. Изучив данную тему, студент магистратуры должен: знать: − экономическое содержание и сущность понятий ликвидности и платежеспособность;

- 3. Тема 3. При изучении данной темы необходимо: Акцентировать внимание на следующем: Понятии платежеспособности и ликвидности. Порядок

- 4. Тема 3. Платежеспособность предприятия характеризуется его возможностью и способностью своевременно и полностью выполнить свои финансовые обязательства.

- 5. Тема 3. Если предприятие платежеспособно, оно имеет преимущества. Цель анализа платежеспособности – своевременно выявлять и устранять

- 6. Управление платежеспособностью Повышение платежеспособности – различные мероприятия (ускорение оборачиваемости, рост ликвидных активов) Профилактика (снижение) неплатежей –

- 7. Тема 3. Ликвидность определяется способностью предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы

- 8. Тема 3. Управление ликвидностью Мероприятия по обеспечению такого размещения средств, чтобы имелась возможность расплатиться по обязательствам

- 9. Тема 3. Для оценки платежеспособности и ликвидности могут быть использованы следующие основные приемы: • структурный анализ

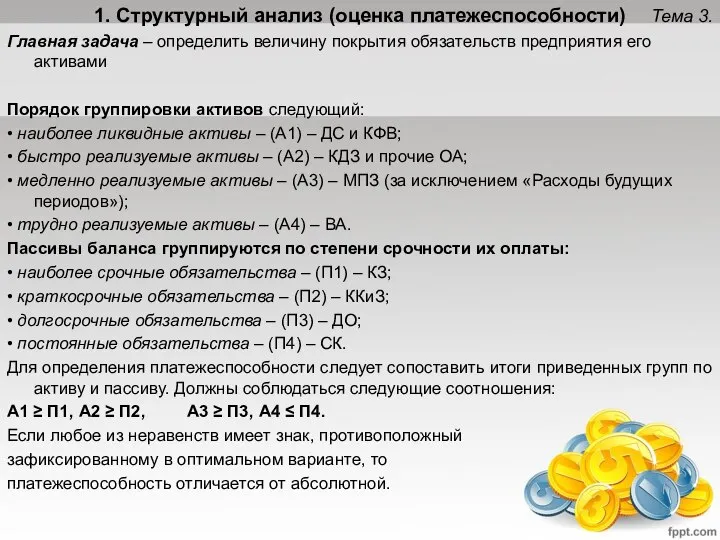

- 10. Тема 3. 1. Структурный анализ (оценка платежеспособности) Главная задача – определить величину покрытия обязательств предприятия его

- 11. Тема 3. 2. Расчет коэффициентов ликвидности Расчет и анализ коэффициентов ликвидности позволяет выявить степень обеспеченности текущих

- 12. Тема 3. К финансовым коэффициентам ликвидности и платежеспособности относят: Коэффициент текущей ликвидности Коэффициент срочной (критической) ликвидности

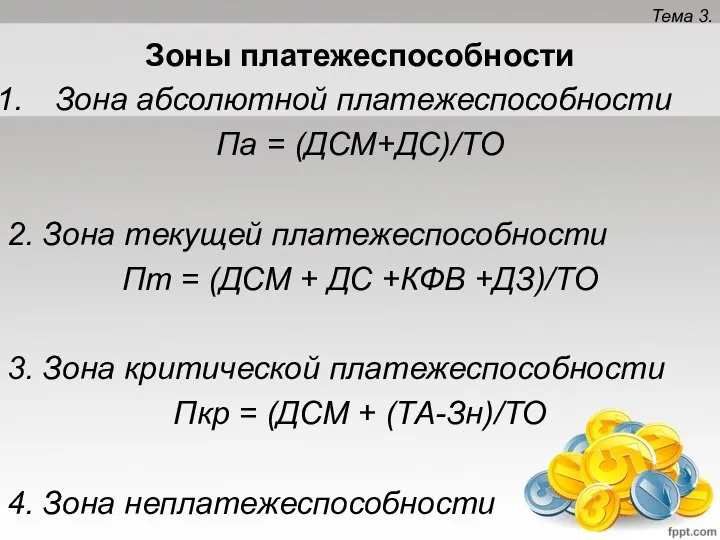

- 13. Тема 3. Зоны платежеспособности Зона абсолютной платежеспособности Па = (ДСМ+ДС)/ТО 2. Зона текущей платежеспособности Пт =

- 15. Скачать презентацию

Сравнительный подход к оценке

Сравнительный подход к оценке Организационная структура Россельхозбанка

Организационная структура Россельхозбанка Наиболее важные проблемы города Электроугли: пути их решения и их отражение в бюджете

Наиболее важные проблемы города Электроугли: пути их решения и их отражение в бюджете Заработная плата

Заработная плата Дистанционное банковское обслуживание

Дистанционное банковское обслуживание Анализ и выбор оптимальных решений потребительских финансовых задач

Анализ и выбор оптимальных решений потребительских финансовых задач Оборотные средства предприятия в лесохозяйственном комплексе

Оборотные средства предприятия в лесохозяйственном комплексе Функции сложного процента. Накопление единицы за период

Функции сложного процента. Накопление единицы за период Как закрыть займ в МФО

Как закрыть займ в МФО Бухгалтерский учет

Бухгалтерский учет О развитии проекта единого контакт-центра отделения пенсионного фонда по Самарской области

О развитии проекта единого контакт-центра отделения пенсионного фонда по Самарской области Проведение расчетов с бюджетом и внебюджетными фондами

Проведение расчетов с бюджетом и внебюджетными фондами Аудит доходов и расходов

Аудит доходов и расходов Доходный подход

Доходный подход Зарубежные инвестиции. Вакансии компании

Зарубежные инвестиции. Вакансии компании Северные пенсии и северный стаж: порядок исчисления для работников Республики Карелия

Северные пенсии и северный стаж: порядок исчисления для работников Республики Карелия Анализ бухгалтерского баланса. (Тема 2)

Анализ бухгалтерского баланса. (Тема 2) Отчет об исполнении республиканского бюджета за 2011 год

Отчет об исполнении республиканского бюджета за 2011 год Государственный долг. Долговая политика РФ на современном этапе

Государственный долг. Долговая политика РФ на современном этапе Основы организации расчетных операций

Основы организации расчетных операций Бюджетирование. Понятие, технологии, инструменты

Бюджетирование. Понятие, технологии, инструменты Схема взаимодействия с работодателями (общая). Работа России

Схема взаимодействия с работодателями (общая). Работа России Организационная структура системы ПОД/ФТ. Положение о статусе, функциях, правах и обязанностях ответственного сотрудника

Организационная структура системы ПОД/ФТ. Положение о статусе, функциях, правах и обязанностях ответственного сотрудника Акт сверки взаиморасчётов

Акт сверки взаиморасчётов Управление финансами. (Тема 8)

Управление финансами. (Тема 8) Праздничный бизнес Event-услуг

Праздничный бизнес Event-услуг Цена и ценность образовательного продукта

Цена и ценность образовательного продукта Оценка хозяйственных средств и калькуляция себестоимости продукции (работ, услуг)

Оценка хозяйственных средств и калькуляция себестоимости продукции (работ, услуг)