Содержание

- 2. Денежный и платежный оборот Денежный оборот непрерывное движение денег в качестве орудия расчета и платежа, как

- 3. Денежный оборот обслуживает рыночные отношения. Безналичный и налично-денежный оборот тесно связаны (при условии первичности безналичного). Не

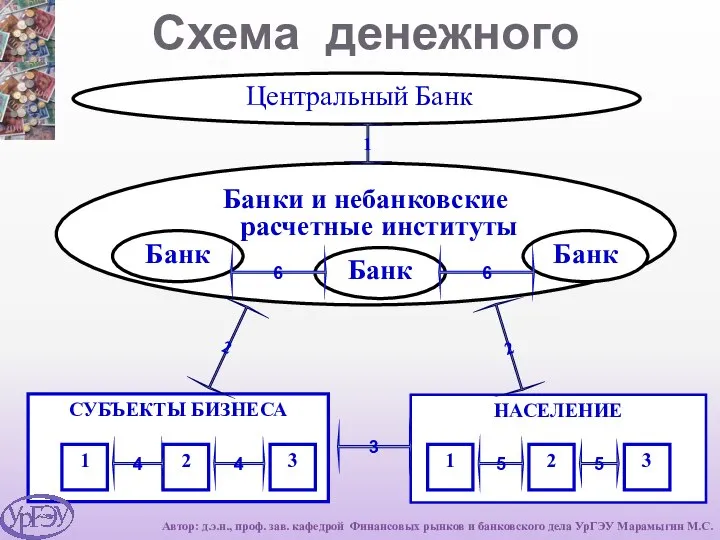

- 4. Схема денежного оборота Центральный Банк Банки и небанковские расчетные институты Банк Банк Банк 1 6 6

- 5. Денежная эмиссия Денежная эмиссия (от лат. Emissio – выпуск) увеличение денежной массы в обращении. Денежная эмиссия,

- 6. Денежная эмиссия Разновидности денежной эмиссии: - кредитная эмиссия. Осуществляет Центробанк с целью обеспечения объективных потребностей экономики

- 7. Денежный мультипликатор Денежный мультипликатор (иногда кредитный или депозитный) коэффициент, показывающий пропорции роста или сокращения денежной массы

- 8. Денежный мультипликатор при ставке 20% Центробанк Банк 1 Ден. Масса 100 руб. 180 Руб. 244 руб.

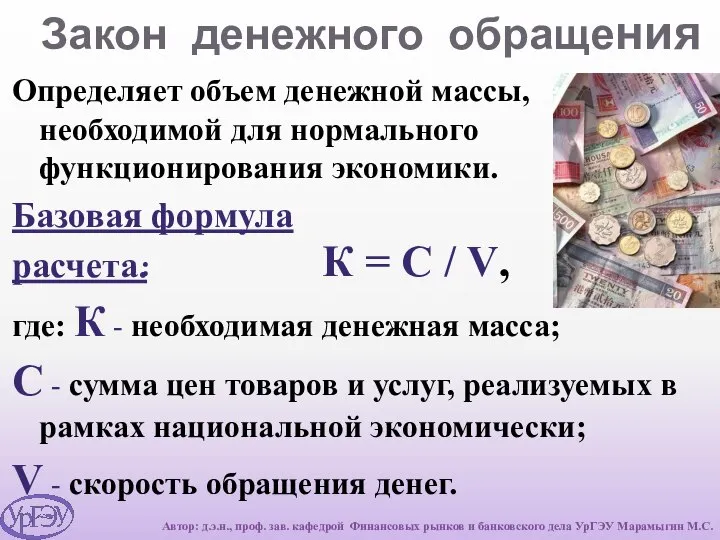

- 9. Закон денежного обращения Определяет объем денежной массы, необходимой для нормального функционирования экономики. Базовая формула расчета. :

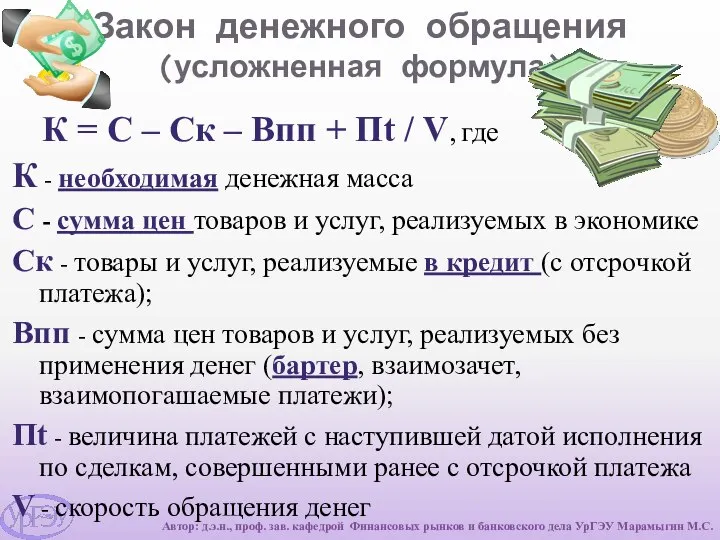

- 10. Закон денежного обращения (усложненная формула) К = С – Ск – Впп + Пt / V,

- 11. Факторы, влияющие на величину необходимой денежной массы: 1. Общая, совокупная величина расчетно-платежных сделок, совершаемых в экономике.

- 12. Случаи несовпадения расчетной и фактической денежной массы (1 из 2) В денежных системах, основанных на обращении

- 13. Случаи несовпадения расчетной и фактической денежной массы (1 из 2) В денежных системах, основанных на обращении

- 14. Налично-денежный оборот Налично-денежный оборот - процесс непрерывного, постоянного движения денежных знаков в наличной форме (т.е. в

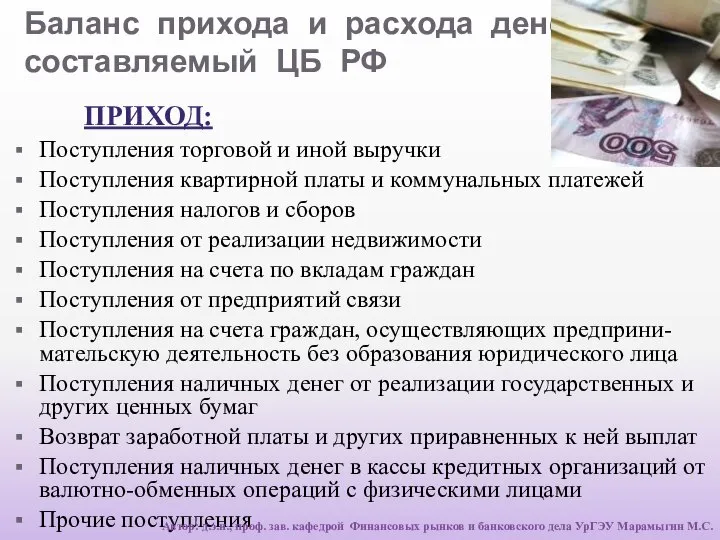

- 15. Баланс прихода и расхода денег, составляемый ЦБ РФ ПРИХОД: Поступления торговой и иной выручки Поступления квартирной

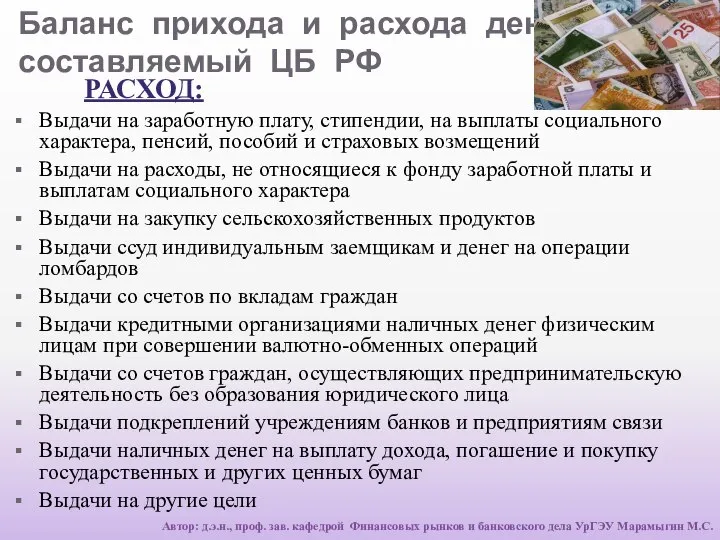

- 16. Баланс прихода и расхода денег, составляемый ЦБ РФ РАСХОД: Выдачи на заработную плату, стипендии, на выплаты

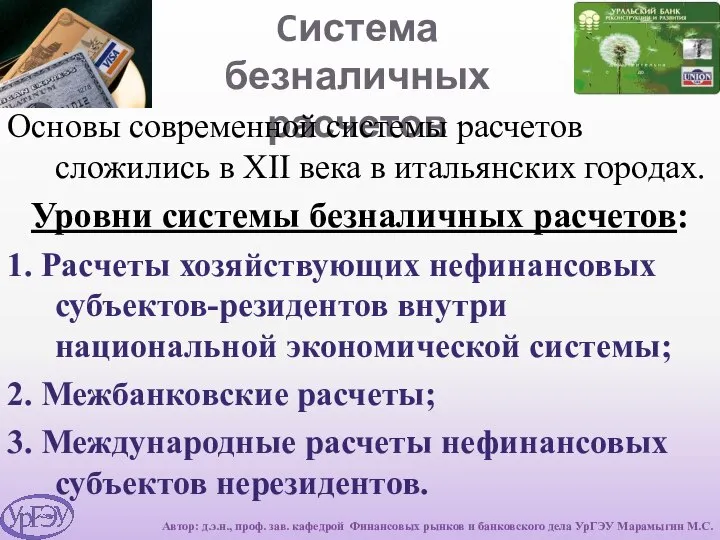

- 17. Cистема безналичных расчетов Основы современной системы расчетов сложились в XII века в итальянских городах. Уровни системы

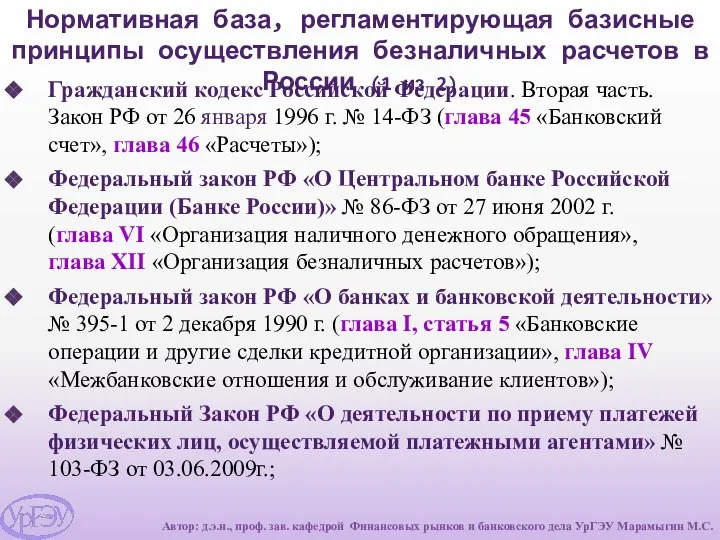

- 18. Нормативная база, регламентирующая базисные принципы осуществления безналичных расчетов в России (1 из 2) Автор: д.э.н., проф.

- 19. Нормативная база, регламентирующая базисные принципы осуществления безналичных расчетов в России (2 из 2) Федеральный закон РФ

- 20. Базисные принципы системы безналичных расчетов (1 из 4) Средства на счет получателя зачисляются после списания со

- 21. Базисные принципы системы безналичных расчетов (2 из 4) 3. Предприятия обязаны производить свои расчеты с другими

- 22. Базисные принципы системы безналичных расчетов (3 из 4) 5. Списание денежных средств со счета клиента осуществляется

- 23. Базисные принципы системы безналичных расчетов (4 из 4) 6. Платеж должен совершаться в установленные сроки. 7.

- 24. Первый уровень системы безналичных расчетов Безналичные расчеты хозяйствующих нефинансовых субъектов – резидентов РФ. Для осуществления расчетов

- 25. Расчетный счет - счет, открываемый банками юр. лицам, для хранения временно свободных денежных средств и осуществления

- 26. Текущий счет (1 из 2) Открывается следующим клиентам: 1. некоммерческие и общественные организации, для которых получение

- 27. Текущий счет (2 из 2) 3. организациям (учреждениям), финансируемым из бюджета, в случае, если руководители данных

- 28. Счета для безналичных расчетов Юридические лица могут открыть любое количество расчетных или текущих счетов Банки могут

- 29. 1 уровень системы безналичных расчетов Расчеты хозяйствующих нефинансовых субъектов-резидентов внутри национальной экономической системы. Формы безналичных расчетов

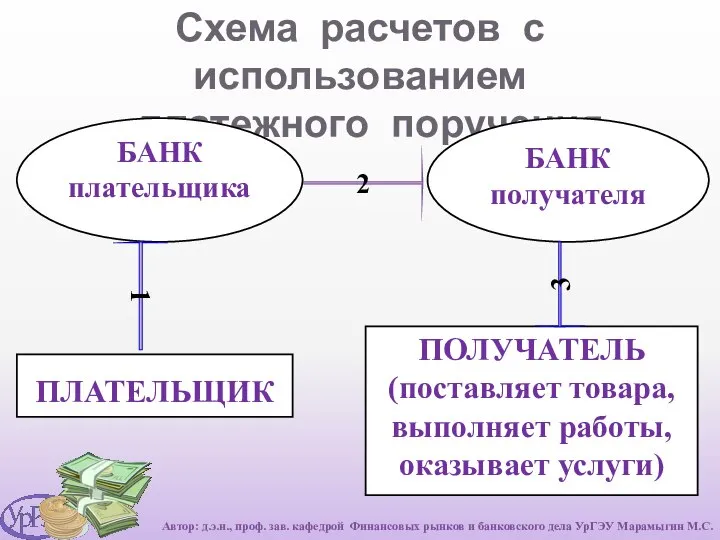

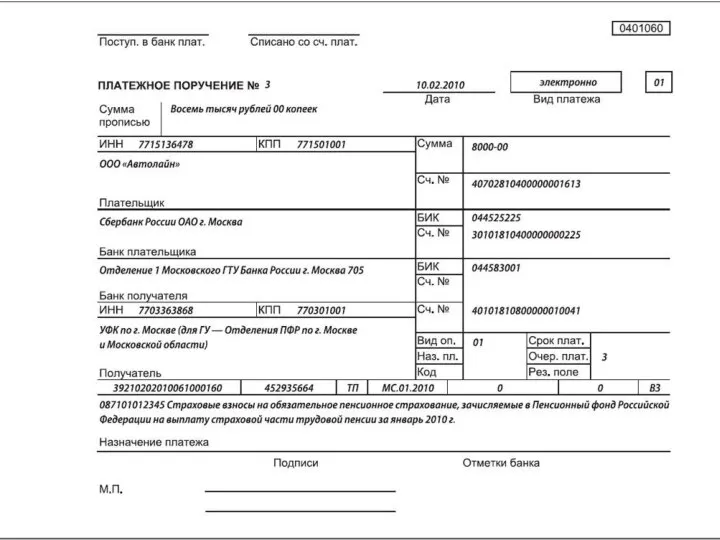

- 30. ПЛАТЕЖНОЕ ПОРУЧЕНИЕ - письменное распоряжение владельца счета банку, о переводе определенной денежной суммы на указанный счет

- 31. Схема расчетов с использованием платежного поручения БАНК плательщика БАНК получателя ПЛАТЕЛЬЩИК ПОЛУЧАТЕЛЬ (поставляет товара, выполняет работы,

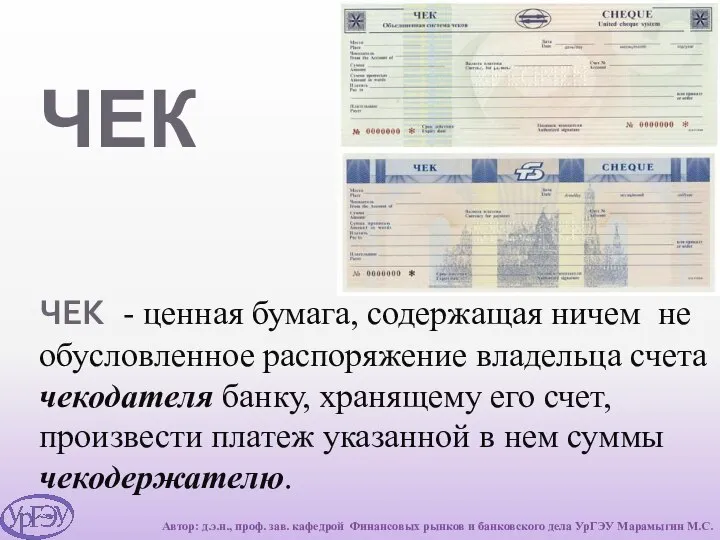

- 33. ЧЕК - ценная бумага, содержащая ничем не обусловленное распоряжение владельца счета чекодателя банку, хранящему его счет,

- 34. ЧЕК Чекодатель - юридическое или физическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться

- 35. ВИДЫ ЧЕКОВ именные – чеки, выписанные на определенное лицо; ордерные – чеки, выписанные в пользу какого-либо

- 36. акцептованный – чек, обеспеченный банковской гарантией выполнения расчетной сделки в пользу чекодержателя; дорожный –чек для расчетов

- 37. Денежный чек — письменное распоряжение владельца счета (чекодателя) учреждению банка, обслуживающего его, выдать наличными определенную сумму

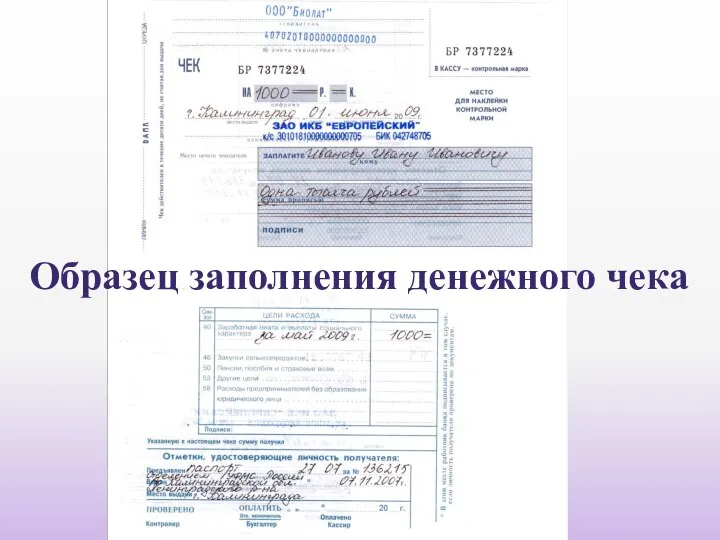

- 38. Образец заполнения денежного чека

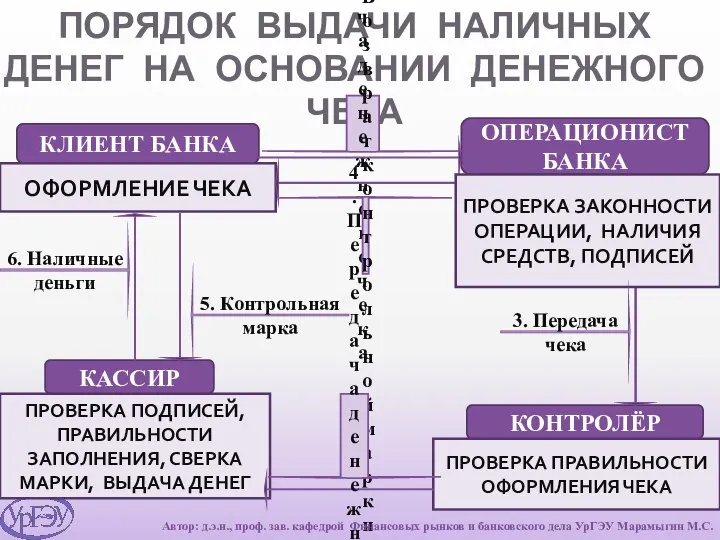

- 39. ПОРЯДОК ВЫДАЧИ НАЛИЧНЫХ ДЕНЕГ НА ОСНОВАНИИ ДЕНЕЖНОГО ЧЕКА ОФОРМЛЕНИЕ ЧЕКА КЛИЕНТ БАНКА ОПЕРАЦИОНИСТ БАНКА КОНТРОЛЁР КАССИР

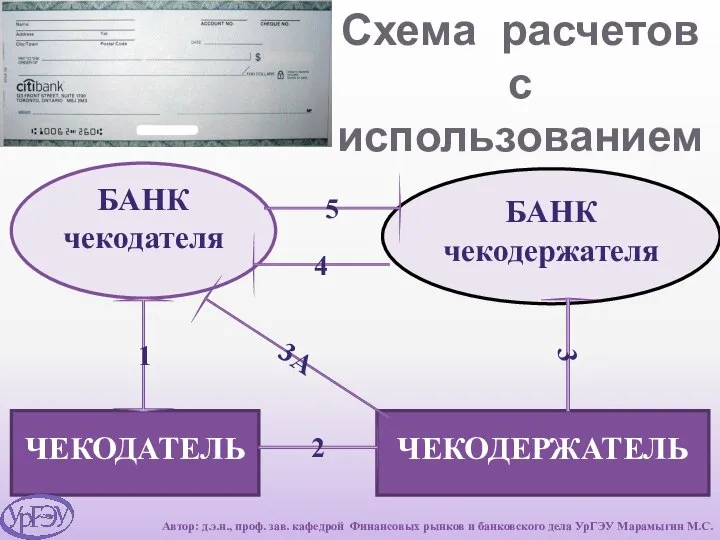

- 40. Схема расчетов с использованием чеков БАНК чекодателя БАНК чекодержателя ЧЕКОДАТЕЛЬ ЧЕКОДЕРЖАТЕЛЬ 3 2 1 5 4

- 41. Схема расчетов с использованием чеков из лимитированных чековых книжек ЧЕКОДАТЕЛЬ ЧЕКОДЕРЖАТЕЛЬ БАНК чекодателя 3 2 1

- 42. РАСЧЕТЫ ПО ИНКАССО банковская операция, которая отражает поручение клиента банку (называемому банк-эмитент) получить с плательщика денежную

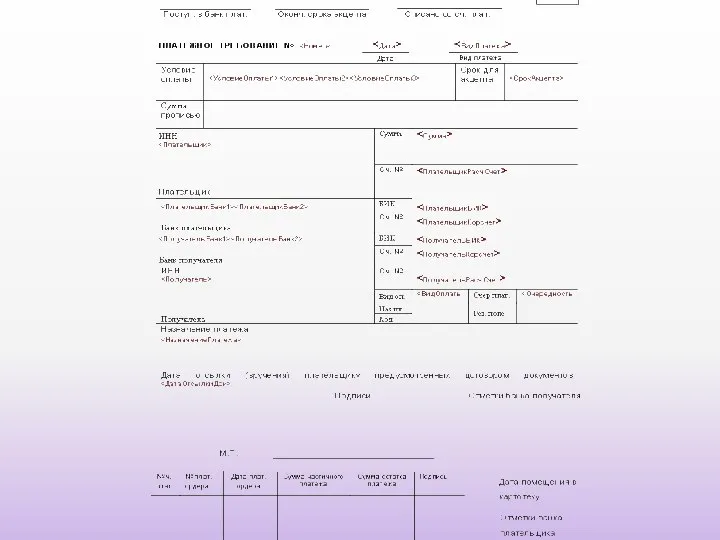

- 43. Платежное требование расчетный документ, содержащий требование получателя средств по основному договору к должнику (плательщику) об уплате

- 44. АКЦЕПТ (от латинского acceptus – принятый) означает согласие, принятие плательщиком обязательств для исполнения. Акцептованный документ –

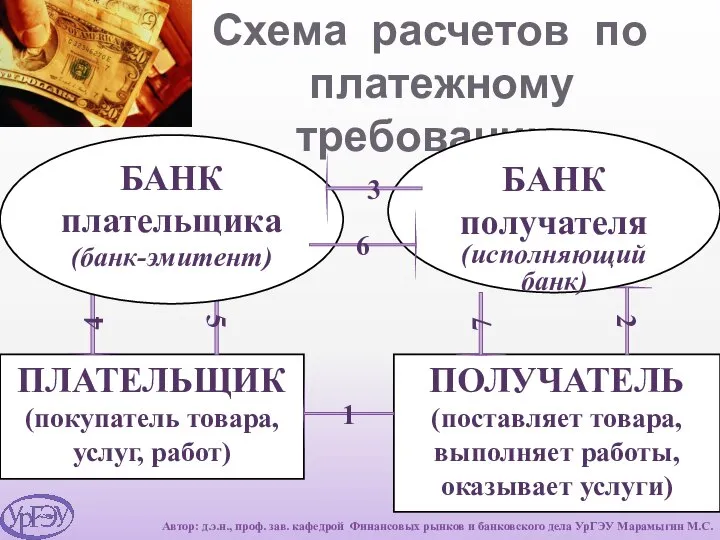

- 45. Схема расчетов по платежному требованию ПЛАТЕЛЬЩИК (покупатель товара, услуг, работ) ПОЛУЧАТЕЛЬ (поставляет товара, выполняет работы, оказывает

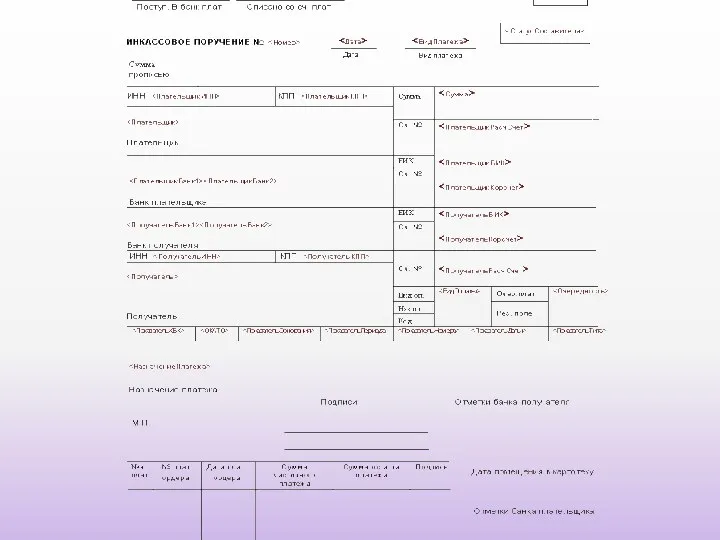

- 47. Инкассовое поручение расчетный документ, на основании которого производится списание денежных средств со счета плательщика в бесспорном

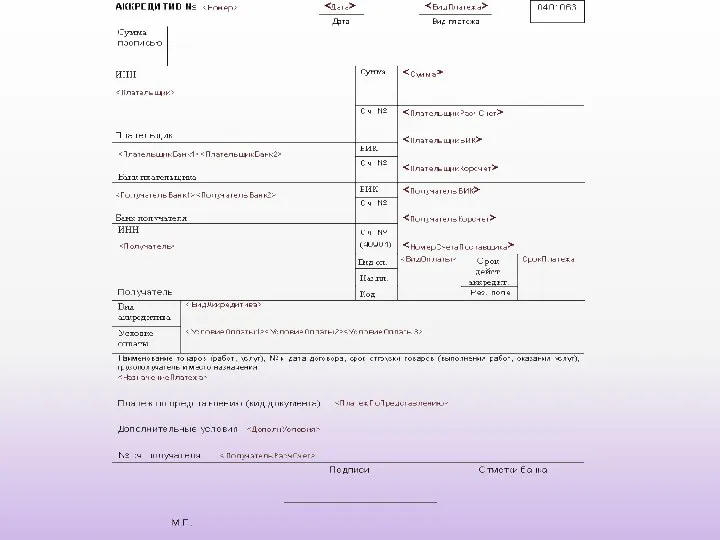

- 49. АККРЕДИТИВ (от лат. accredo – доверяю) условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи

- 50. УСЛОВИЯ ОТКРЫТИЯ АККРЕДИТИВА вид открываемого аккредитива; порядок и условия оплаты аккредитива; срок действия аккредитива с указанием

- 51. подробный перечень и специфику всех документов, предоставление которых позволит принять решение об оплате хозяйственной сделки (например:

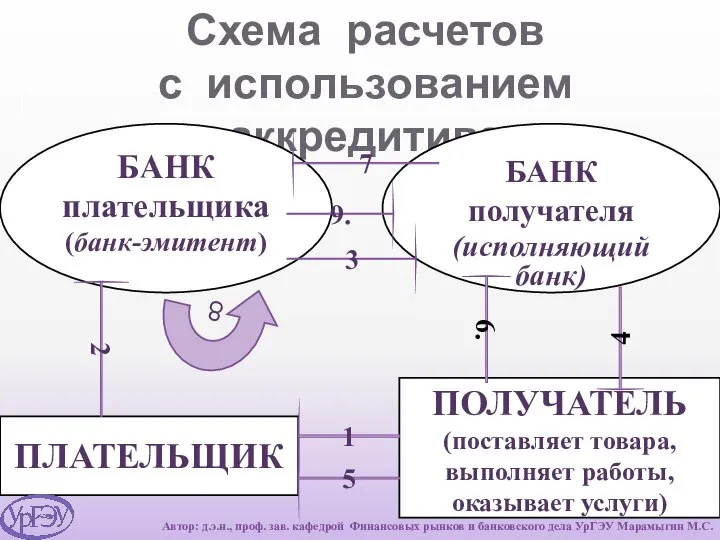

- 52. Схема расчетов с использованием аккредитива ПЛАТЕЛЬЩИК ПОЛУЧАТЕЛЬ (поставляет товара, выполняет работы, оказывает услуги) 1 5 8

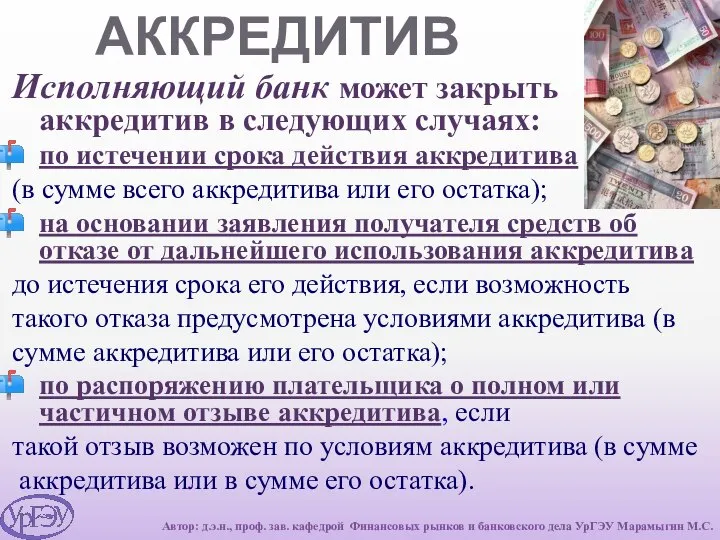

- 54. АККРЕДИТИВ Исполняющий банк может закрыть аккредитив в следующих случаях: по истечении срока действия аккредитива (в сумме

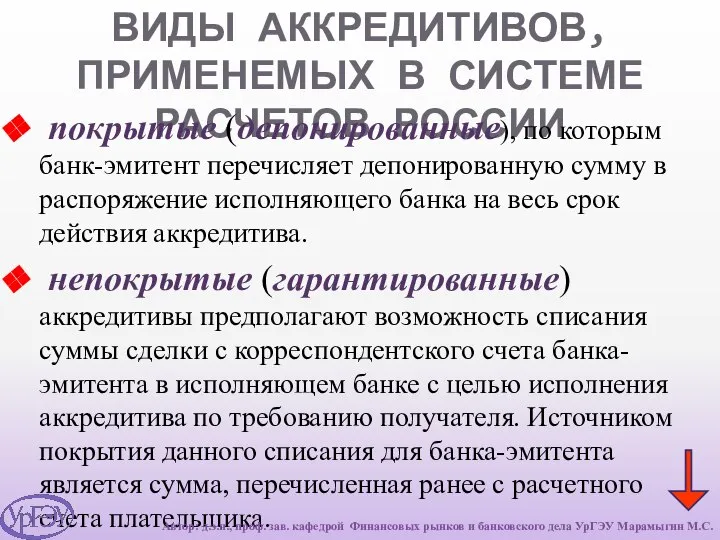

- 55. ВИДЫ АККРЕДИТИВОВ, ПРИМЕНЕМЫХ В СИСТЕМЕ РАСЧЕТОВ РОССИИ покрытые (депонированные), по которым банк-эмитент перечисляет депонированную сумму в

- 56. ВИДЫ АККРЕДИТИВОВ, ПРИМЕНЕМЫХ В СИСТЕМЕ РАСЧЕТОВ РОССИИ отзывной - может быть изменен или отменен банком-эмитентом на

- 57. ВИДЫ АККРЕДИТИВОВ, ПРИМЕНЕМЫХ В СИСТЕМЕ РАСЧЕТОВ РОССИИ подтвержденный аккредитив предполагает, что безотзывный характер аккредитива подтверждается исполняющим

- 58. 2 уровень системы безналичных расчетов МЕЖБАНКОВСКИЕ РАСЧЕТЫ Корреспондентский счет специальный счет, отражающий проведение расчетных операций одним

- 59. Виды корреспондентских счетов НОСТРО (NOSTRO) - счет, открытый нашим банком в другом банке, отражаемый в активной

- 60. Банковское АВИЗО Банковское авизо - официальное извещение банка об исполнении расчетной операции. Банки высылают авизо своим

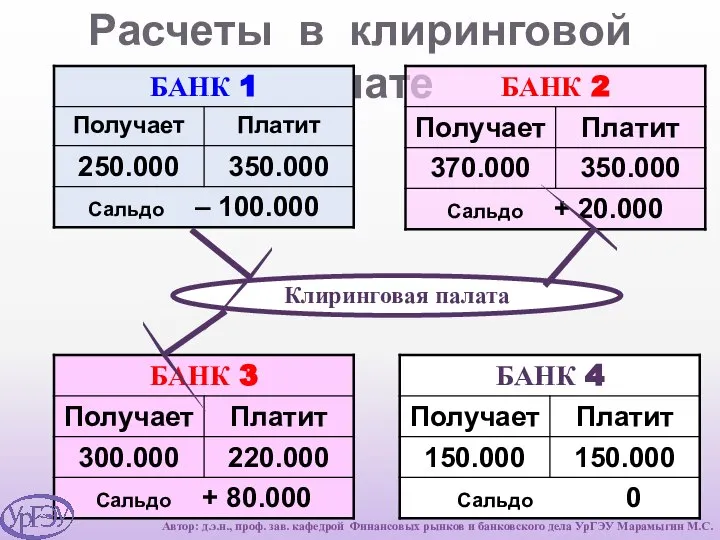

- 61. Технологии межбанковских расчетов Клиринговые расчеты (от англ. clearing – очищать) - система межбанковских безналичных расчетов, осуществляемых

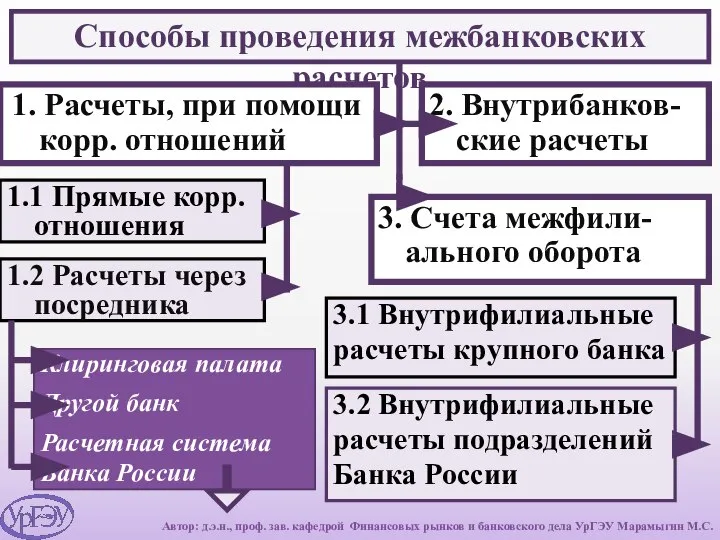

- 62. Способы проведения межбанковских расчетов 1. Расчеты, при помощи корр. отношений 1.2 Расчеты через посредника Клиринговая палата

- 63. Расчетная сеть Банка России РКЦ 2 1-й уровень расчетной системы 2-й уровень расчетной системы БАНК А

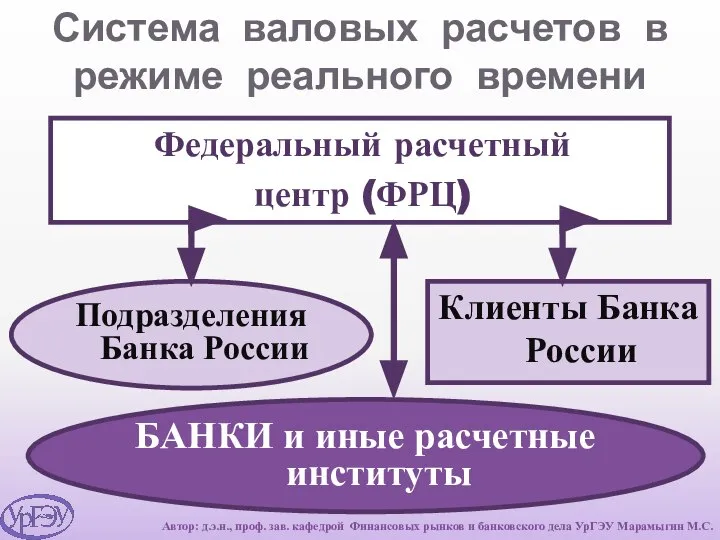

- 64. Система валовых расчетов в режиме реального времени Федеральный расчетный центр (ФРЦ) Подразделения Банка России БАНКИ и

- 65. Расчеты в клиринговой палате Клиринговая палата Автор: д.э.н., проф. зав. кафедрой Финансовых рынков и банковского дела

- 66. . БАНК БАНК РОССИИ Клиринговая палата БАНК с филиальной сетью Филиал 2 Клиент Общий вид платежной

- 67. Международный опыт организации межбанковских расчетов 1. Система TARGET 2. Европейская банковская ассоциация 3. Платежная система Mondex

- 68. TARGET (Transeuropean Automated Real Time Settlement System) - трансевропейская автоматизированная система валовых расчетов в режиме реального

- 69. Члены платежной системы TARGET Автор: д.э.н., проф. зав. кафедрой Финансовых рынков и банковского дела УрГЭУ Марамыгин

- 70. Платежная система TARGET . ЕВРОПЕЙСКИЙ ЦЕНТРАЛЬНЫЙ БАНК ЦЕНТРО- БАНК ЦЕНТРО- БАНК ЦЕНТРО- БАНК Нац-я система валовых

- 71. Европейская банковская ассоциация Ближайший конкурент системы TARGET. Создана в Париже Система нетто-расчетов Функцию счетной палаты выполняет

- 72. Платежная система Mondex International Основана в 1990 г. в Лондоне 16 крупными банками. Разработана для совершения

- 73. Расчетная система Fedwire Цель – обслуживание внутренних платежей (межбанковские переводы, взаимные платежи корпоративных клиентов, расчеты по

- 74. Система CHIPS Clearing Houst Interbank Payment System Существует с 1971 г. Управляется Нью-йоркской ассоциацией расчетных палат

- 75. Международная межбанковская сеть S.W.I.F.T. Society for Worldwide Interbank Financial Telecommunication (Общество Всемирных Межбанковских Финансовых Телекоммуникаций) Основана

- 76. Международная межбанковская сеть S.W.I.F.T. Основные направления деятельности: предоставление телекоммуникационного обслуживания банков-членов с соблюдением условий надежности, конфиденциальности,

- 77. Международная межбанковская сеть S.W.I.F.T. Вся информация, передаваемая по сети, обязательно кодируется, ограничивается и доступ к телекоммуникационному

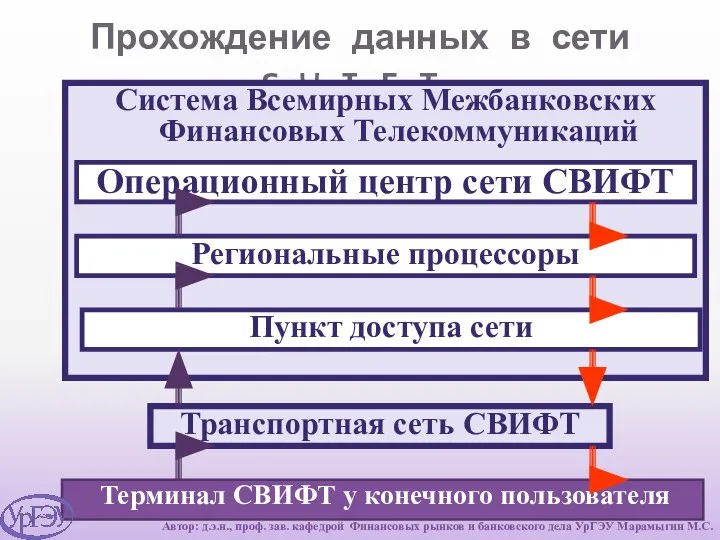

- 78. Прохождение данных в сети S.W.I.F.T. Терминал СВИФТ у конечного пользователя Транспортная сеть СВИФТ Система Всемирных Межбанковских

- 79. 3 уровень системы безналичных расчетов Международные расчеты хозяйствующих субъектов (расчеты нефинансовых нерезидентов) Основные формы международных расчетов:

- 80. Особенности международных расчетов 1. Импортеры и экспортеры, их банки вступают в определенные обособленные от внешнеторгового контракта

- 81. Финансовые документы, используемые в международных расчетах простые и переводные векселя чеки платежные расписки Автор: д.э.н., проф.

- 82. Коммерческие документы инвойс (счет-фактура). Это основной документ по ряду операций: взыскание банком суммы платежа с плательщика;

- 83. страховые документы страховых компаний морских страховщиков или их агентов; другие документы - сертификаты, удостоверяющие происхождение, вес,

- 84. На выбор форм международных расчетов влияет ряд факторов: вид товара, являющегося объектом внешнеторговой сделки; наличие кредитного

- 85. Банковский перевод Письменное распоряжение одного банка другому (банку-корреспонденту) о выплате определенной денежной суммы указанному получателю. При

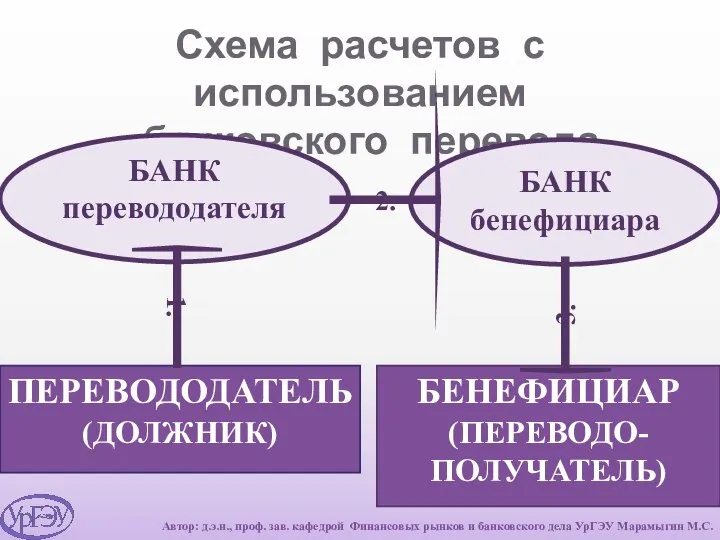

- 86. Схема расчетов с использованием банковского перевода . БАНК перевододателя БАНК бенефициара ПЕРЕВОДОДАТЕЛЬ (ДОЛЖНИК) БЕНЕФИЦИАР (ПЕРЕВОДО-ПОЛУЧАТЕЛЬ) 1.

- 87. Инкассо Поручение клиента банку о получении определенной денежной суммы с импортера и зачислении ее на указанный

- 88. Схема расчетов по инкассо БАНК домицилианта (инкассирующий или исполняющий банк) БАНК бенефициара (банк-ремитент) Домицилиант (плательщик, покупатель

- 89. Аккредитив (letter of credit; Sight credit) Обязательство банка произвести по просьбе и указанию импортера платеж экспортеру

- 90. Аккредитив (letter of credit; Sight credit) В аккредитивной сделке принимают участие следующие участники: 1. плательщик, он

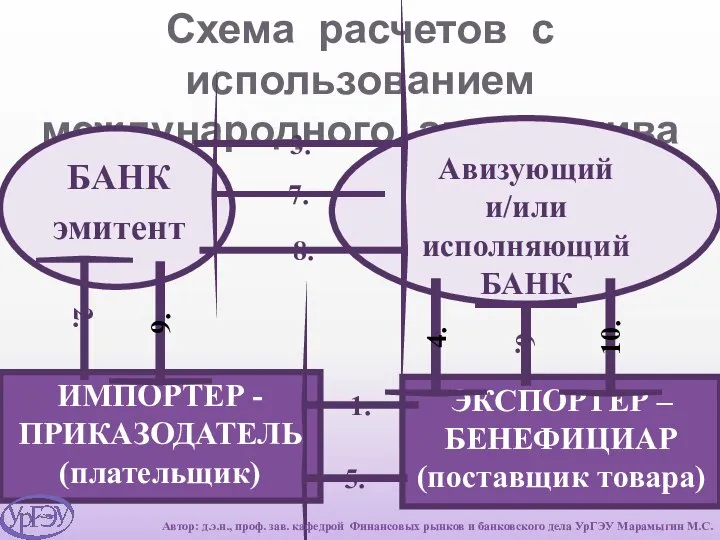

- 91. Схема расчетов с использованием международного аккредитива БАНК эмитент Авизующий и/или исполняющий БАНК ИМПОРТЕР - ПРИКАЗОДАТЕЛЬ (плательщик)

- 92. Основные разновидности международного аккредитива Переводной (трансферабельный (transferable letter of credit), он же делимый, дробный), - предусматривает

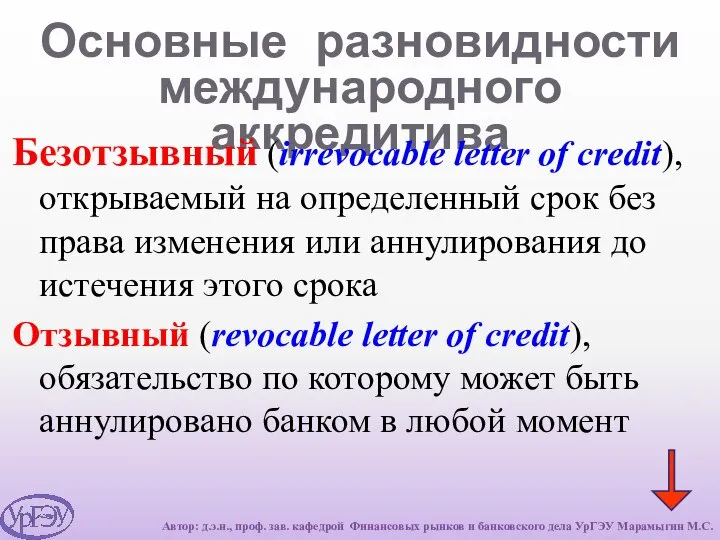

- 93. Основные разновидности международного аккредитива Безотзывный (irrevocable letter of credit), открываемый на определенный срок без права изменения

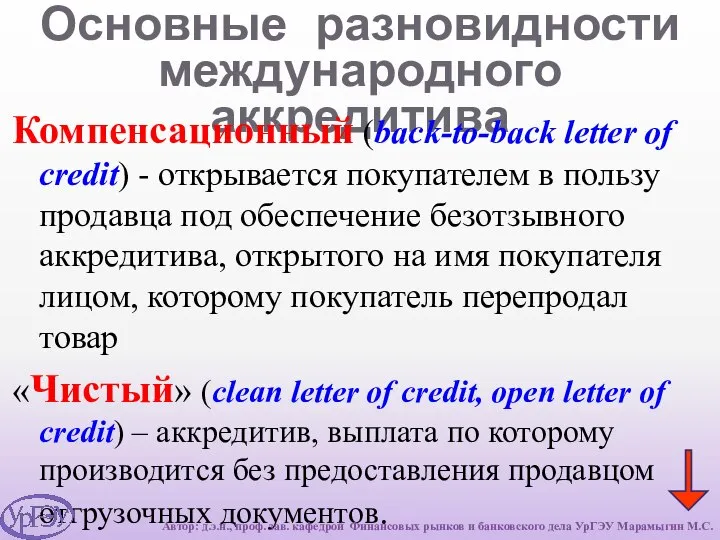

- 94. Основные разновидности международного аккредитива Компенсационный (back-to-back letter of credit) - открывается покупателем в пользу продавца под

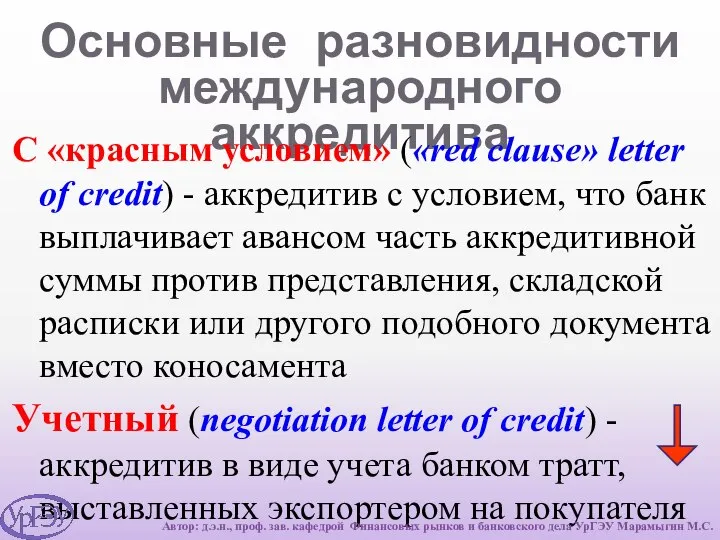

- 95. Основные разновидности международного аккредитива С «красным условием» («red clause» letter of credit) - аккредитив с условием,

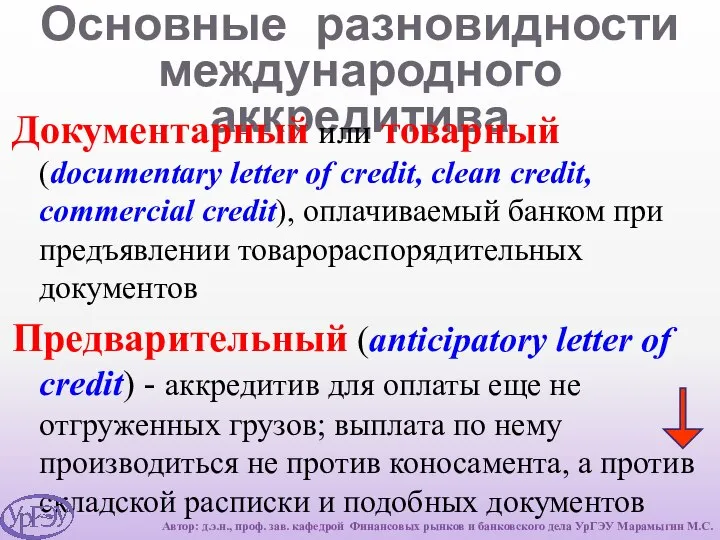

- 96. Основные разновидности международного аккредитива Документарный или товарный (documentary letter of credit, clean credit, commercial credit), оплачиваемый

- 97. Основные разновидности международного аккредитива Револьверный (revolving credit, revolving letter of credit), он же возобновляемый, восстанавливаемый) используется

- 98. Основные разновидности международного аккредитива Дорожный, или туристский (traveler`s letter of credit) - документ, адресованный банку-корреспонденту за

- 100. Скачать презентацию

Юник

Юник БИЗНЕС-ПЛАН Цветочного магазина

БИЗНЕС-ПЛАН Цветочного магазина  Актуальные требования к персоналу гостиниц и иных средств размещений

Актуальные требования к персоналу гостиниц и иных средств размещений Презентация "Славянские земледельческие обряды" - скачать презентации по МХК

Презентация "Славянские земледельческие обряды" - скачать презентации по МХК Характеристика КИМов ЕГЭ 2011 года Подготовила: Гербик Марина Александровна МОУ СОШ №8 «Образовательный центр» г.о. Новокуйбышевс

Характеристика КИМов ЕГЭ 2011 года Подготовила: Гербик Марина Александровна МОУ СОШ №8 «Образовательный центр» г.о. Новокуйбышевс Сервопривод

Сервопривод Менеджмент і маркетинг фірми

Менеджмент і маркетинг фірми Астрофизика Лекции 3-4.

Астрофизика Лекции 3-4. Олимпийские игры Древней Греции (история зарождения)

Олимпийские игры Древней Греции (история зарождения) SQLXML. Синтаксис XMLFOREST

SQLXML. Синтаксис XMLFOREST Страна Япония

Страна Япония причины искажений информации в организациях Иванцова Дарья Т - 102

причины искажений информации в организациях Иванцова Дарья Т - 102 Использование новых информационных технологий при обучении химии Подготовила: Басова Ольга Ивановна, учитель химии

Использование новых информационных технологий при обучении химии Подготовила: Басова Ольга Ивановна, учитель химии  Leichtatletik. Die Königin des Sports

Leichtatletik. Die Königin des Sports Динамическая память

Динамическая память Районный этап соревнований «Школа безопасности «Зарница-2019»

Районный этап соревнований «Школа безопасности «Зарница-2019» ОРГАНИЗАЦИЯ ДУХОВНО-НРАВСТВЕННОГО ВОСПИТАНИЯ В УСЛОВИЯХ ПЕРЕХОДА К ФЕДЕРАЛЬНЫМ СТАНДАРТАМ ВТОРОГО ПОКОЛЕНИЯ Е.В. Манокина дирек

ОРГАНИЗАЦИЯ ДУХОВНО-НРАВСТВЕННОГО ВОСПИТАНИЯ В УСЛОВИЯХ ПЕРЕХОДА К ФЕДЕРАЛЬНЫМ СТАНДАРТАМ ВТОРОГО ПОКОЛЕНИЯ Е.В. Манокина дирек ушыбы - презентация для начальной школы

ушыбы - презентация для начальной школы Великобритания после первой мировой войны

Великобритания после первой мировой войны Базовые школы в теории менеджмента

Базовые школы в теории менеджмента введение в биохимию

введение в биохимию  Проверила: Филатова Л.П. Выполнила: Шигалеева А.М.

Проверила: Филатова Л.П. Выполнила: Шигалеева А.М. Развіццё індустрыяльнай цывілізацыі

Развіццё індустрыяльнай цывілізацыі Урок-игра «Математика и здоровье». Поликлиника имени Лобачевкого

Урок-игра «Математика и здоровье». Поликлиника имени Лобачевкого Методический семинар Организация исследовательской работы в предметной деятельности

Методический семинар Организация исследовательской работы в предметной деятельности Капля крови

Капля крови Профилактика сердечно-сосудистых заболеваний. Особенности течения заболеваний сердца у женщин медсестра семейной амбулатории

Профилактика сердечно-сосудистых заболеваний. Особенности течения заболеваний сердца у женщин медсестра семейной амбулатории  Презентация Складское оборудование

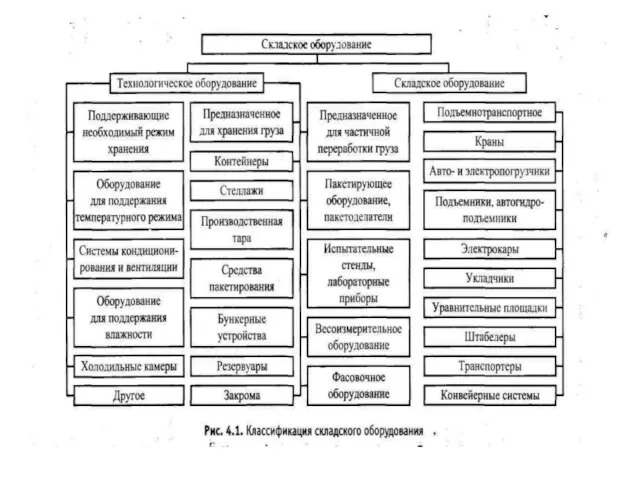

Презентация Складское оборудование