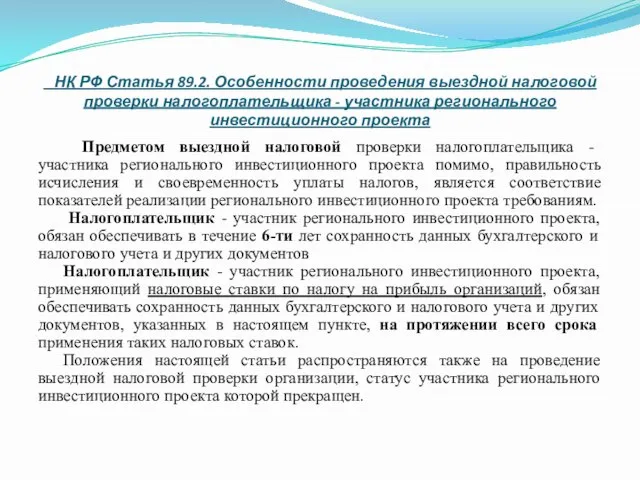

НК РФ Статья 89.2. Особенности проведения выездной налоговой проверки налогоплательщика

- участника регионального инвестиционного проекта

Предметом выездной налоговой проверки налогоплательщика - участника регионального инвестиционного проекта помимо, правильность исчисления и своевременность уплаты налогов, является соответствие показателей реализации регионального инвестиционного проекта требованиям.

Налогоплательщик - участник регионального инвестиционного проекта, обязан обеспечивать в течение 6-ти лет сохранность данных бухгалтерского и налогового учета и других документов

Налогоплательщик - участник регионального инвестиционного проекта, применяющий налоговые ставки по налогу на прибыль организаций, обязан обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, указанных в настоящем пункте, на протяжении всего срока применения таких налоговых ставок.

Положения настоящей статьи распространяются также на проведение выездной налоговой проверки организации, статус участника регионального инвестиционного проекта которой прекращен.

Бюджетные рычаги, регулирующие экономические процессы

Бюджетные рычаги, регулирующие экономические процессы Auto teller machine, mostly referred to as “ATM”

Auto teller machine, mostly referred to as “ATM” Кредит как экономическая категория, его функции

Кредит как экономическая категория, его функции IMF, Dünya Bankası

IMF, Dünya Bankası Работа кассира в течение смены

Работа кассира в течение смены Бюджет для граждан. К проекту Бюджета Юрьевецкого муниципального района на 2019 год и плановый период 2020-2021 годов

Бюджет для граждан. К проекту Бюджета Юрьевецкого муниципального района на 2019 год и плановый период 2020-2021 годов Бюджетування і контролінг в банку

Бюджетування і контролінг в банку Бухгалтерские счета и двойная запись. Синтетический и аналитический учет

Бухгалтерские счета и двойная запись. Синтетический и аналитический учет Управление проектами. Эффективность проектов

Управление проектами. Эффективность проектов О местном бюджете на 2022 год и плановый период 2023 и 2024 годов

О местном бюджете на 2022 год и плановый период 2023 и 2024 годов История бухгалтерского учета в разных странах

История бухгалтерского учета в разных странах МОУ Гимназия №1 им. С.С. Каримовой г. Нерюнгри. Организация велостоянки для гимназии №1

МОУ Гимназия №1 им. С.С. Каримовой г. Нерюнгри. Организация велостоянки для гимназии №1 Введение в бюджетный учет

Введение в бюджетный учет Учет активов и обязательств, стоимость которых выражена в иностранной валюте (ПБУ 3/2006)

Учет активов и обязательств, стоимость которых выражена в иностранной валюте (ПБУ 3/2006) Финансы домохозяйств и индивидуальных предпринимателей, как сфера финансовой системы. (Тема 6)

Финансы домохозяйств и индивидуальных предпринимателей, как сфера финансовой системы. (Тема 6) Финансы. Теория финансов

Финансы. Теория финансов Коробочный страховой продукт Привет, сосед!

Коробочный страховой продукт Привет, сосед! Оценка инвестиционных качеств финансовых инструментов

Оценка инвестиционных качеств финансовых инструментов Особенности применения ЕСХН

Особенности применения ЕСХН Бюджетный процесс

Бюджетный процесс Акцизы

Акцизы Кредит на образование

Кредит на образование Матрица переходов по кредитному портфелю

Матрица переходов по кредитному портфелю Контроль исполнения бюджета

Контроль исполнения бюджета Налогообложение с юридических и физических лиц

Налогообложение с юридических и физических лиц Основные принципы и методы оценки эффективности и финансовой реализуемости инвестиционных проектов

Основные принципы и методы оценки эффективности и финансовой реализуемости инвестиционных проектов Детская площадка в г. Урень

Детская площадка в г. Урень Бюджетный процесс

Бюджетный процесс